4 декабря 2024 etfunds.ru | ETF

S&P 500 переживает очень сильный год, с ростом на 27,3%. Это более чем вдвое превышает его среднюю годовую доходность с 1957 г. Однако Vanguard Growth ETF (VUG) показывает еще лучшие результаты, с ростом на 30,9% с начала года. Это связано с тем, что технологические акции опережают рост S&P в 2024 г. благодаря таким тенденциям, как искусственный интеллект (ИИ), и этот ETF делает на них большую ставку.

Vanguard ETF опережает S&P 500 каждый год (в среднем) с момента своего основания в 2004 г.

Технологический сектор, вероятно, продолжит лидировать на более широком рынке, поэтому вот почему есть основания предполагать, что VUG снова превзойдет S&P 500 в 2025 г.

Крупные позиции в ведущих растущих акциях Америки

Vanguard ETF инвестирует исключительно в американские компании с высокой капитализацией. Он владеет 182 акциями из 12 различных секторов, но технологический сектор представляет собой самую большую часть его портфеля с долей 58%.

Для сравнения, S&P 500 держит акции 500 компаний, а на технологический сектор приходится 31,7% его портфеля. Это означает, что Vanguard ETF гораздо более концентрирован, что может привести к некоторому дополнительному риску в периоды, когда технологические акции показывают низкие результаты.

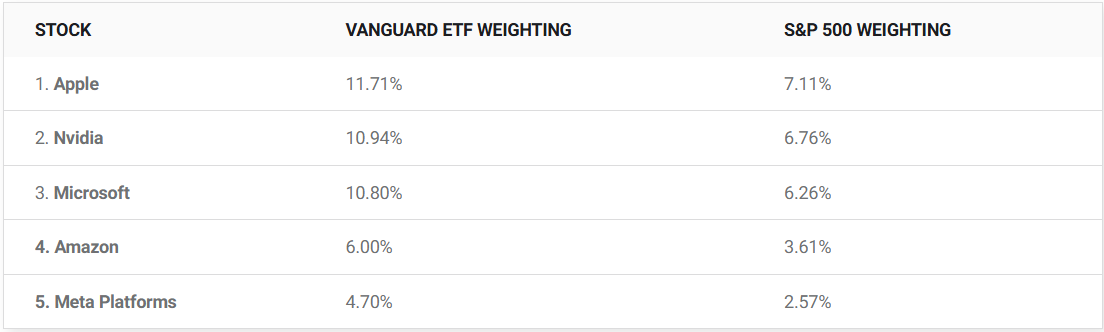

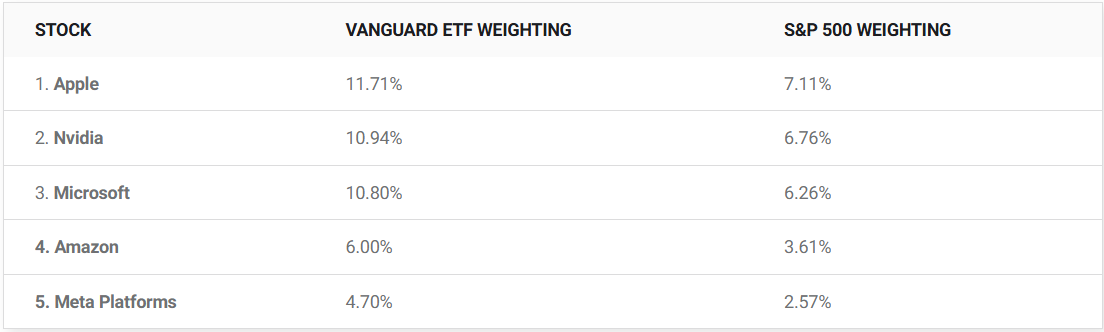

Три крупнейших актива Vanguard ETF находятся в технологическом секторе, и на них приходится более трети стоимости всего его портфеля. В пятерку также входят Amazon (который находится в потребительском секторе дискреционных товаров) и Meta Platforms (который находится в секторе услуг связи). Их индивидуальные доли относительно S&P 500 приведены ниже:

Поскольку Vanguard ETF присваивает этим пяти акциям более высокий вес, чем S&P 500, неудивительно, что он показал лучшую доходность в 2024 г.

Помимо своих пяти лучших позиций, ETF удерживает несколько других высокоэффективных акций в сфере ИИ, включая Tesla, Alphabet и Broadcom.

Но дело не только в технологиях. Такие акции, как Eli Lilly, Visa, Costco Wholesale и McDonald’s, входят в двадцатку лучших активов ETF.

Vanguard ETF может снова превзойти S&P 500 в 2025 г.

Vanguard ETF показал совокупную годовую доходность в размере 11,4% с момента своего создания в 2004 году, что лучше среднегодовой доходности S&P 500 в размере 10,1% за тот же период.

Это превосходство ускорилось за последние 10 лет, и Vanguard ETF показал совокупную годовую доходность в 15,2% по сравнению со средним годовым приростом в 13,2% в S&P.

Если акции AI продолжат лидировать на рынке в 2025 г., у Vanguard ETF не должно возникнуть проблем с тем, чтобы снова превзойти S&P 500, поскольку они представляют собой большую часть его портфеля. Однако коррекция рынка может встряхнуть ситуацию, поскольку именно тогда инвесторы избегают акций, ориентированных на сильный рост, и вместо этого устремляются к более безопасным плательщикам дивидендов.

Vanguard Growth ETF стабильно показывает лучшие результаты, чем Vanguard Dividend Appreciation IndexFund (VIG). Но, VUF терпит гораздо более резкие падения в неспокойные периоды, что означает, что акции роста могут легко уступать дивидендным акциям в течение любого года более широкой слабости рынка.

S&P 500 сейчас недешев. Его коэффициент цена/прибыль (P/E) 24,7 примерно на 36% выше его долгосрочного среднего значения 18,1, начиная с 1950-х годов. Акции роста отвечают за большую часть этой премии — например, каждый из пяти крупнейших активов Vanguard ETF торгуется с более высоким коэффициентом P/E, чем S&P.

В результате не исключено наступление коррекции в какой-то момент в 2025 г. Однако, пока экономика США остается сильной, это, скорее всего, будет краткосрочная возможность покупки, поскольку акции роста отскочат назад, чтобы снова поднять рынок, пишет Mootley fool.

Vanguard ETF опережает S&P 500 каждый год (в среднем) с момента своего основания в 2004 г.

Технологический сектор, вероятно, продолжит лидировать на более широком рынке, поэтому вот почему есть основания предполагать, что VUG снова превзойдет S&P 500 в 2025 г.

Крупные позиции в ведущих растущих акциях Америки

Vanguard ETF инвестирует исключительно в американские компании с высокой капитализацией. Он владеет 182 акциями из 12 различных секторов, но технологический сектор представляет собой самую большую часть его портфеля с долей 58%.

Для сравнения, S&P 500 держит акции 500 компаний, а на технологический сектор приходится 31,7% его портфеля. Это означает, что Vanguard ETF гораздо более концентрирован, что может привести к некоторому дополнительному риску в периоды, когда технологические акции показывают низкие результаты.

Три крупнейших актива Vanguard ETF находятся в технологическом секторе, и на них приходится более трети стоимости всего его портфеля. В пятерку также входят Amazon (который находится в потребительском секторе дискреционных товаров) и Meta Platforms (который находится в секторе услуг связи). Их индивидуальные доли относительно S&P 500 приведены ниже:

Поскольку Vanguard ETF присваивает этим пяти акциям более высокий вес, чем S&P 500, неудивительно, что он показал лучшую доходность в 2024 г.

Помимо своих пяти лучших позиций, ETF удерживает несколько других высокоэффективных акций в сфере ИИ, включая Tesla, Alphabet и Broadcom.

Но дело не только в технологиях. Такие акции, как Eli Lilly, Visa, Costco Wholesale и McDonald’s, входят в двадцатку лучших активов ETF.

Vanguard ETF может снова превзойти S&P 500 в 2025 г.

Vanguard ETF показал совокупную годовую доходность в размере 11,4% с момента своего создания в 2004 году, что лучше среднегодовой доходности S&P 500 в размере 10,1% за тот же период.

Это превосходство ускорилось за последние 10 лет, и Vanguard ETF показал совокупную годовую доходность в 15,2% по сравнению со средним годовым приростом в 13,2% в S&P.

Если акции AI продолжат лидировать на рынке в 2025 г., у Vanguard ETF не должно возникнуть проблем с тем, чтобы снова превзойти S&P 500, поскольку они представляют собой большую часть его портфеля. Однако коррекция рынка может встряхнуть ситуацию, поскольку именно тогда инвесторы избегают акций, ориентированных на сильный рост, и вместо этого устремляются к более безопасным плательщикам дивидендов.

Vanguard Growth ETF стабильно показывает лучшие результаты, чем Vanguard Dividend Appreciation IndexFund (VIG). Но, VUF терпит гораздо более резкие падения в неспокойные периоды, что означает, что акции роста могут легко уступать дивидендным акциям в течение любого года более широкой слабости рынка.

S&P 500 сейчас недешев. Его коэффициент цена/прибыль (P/E) 24,7 примерно на 36% выше его долгосрочного среднего значения 18,1, начиная с 1950-х годов. Акции роста отвечают за большую часть этой премии — например, каждый из пяти крупнейших активов Vanguard ETF торгуется с более высоким коэффициентом P/E, чем S&P.

В результате не исключено наступление коррекции в какой-то момент в 2025 г. Однако, пока экономика США остается сильной, это, скорее всего, будет краткосрочная возможность покупки, поскольку акции роста отскочат назад, чтобы снова поднять рынок, пишет Mootley fool.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба