9 декабря 2024 Дубинский Олег

С удивлением прочёл аналитический прогноз Сбера на 2025г.

(с удивлением, т.к. считаю, что прогноз не политизирован и отражает сегодняшние реалии).

Основные моменты.

ГЛОБАЛЬНАЯ ЭКОНОМИКА

БАЗОВЫЙ СЦЕНАРИЙ

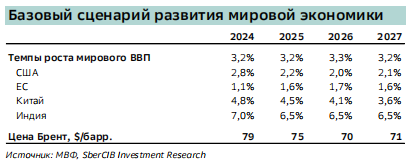

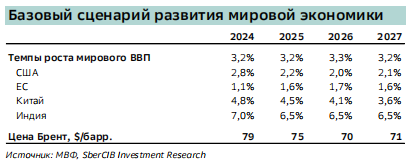

Рост мировой экономики чуть больше чем на 3%,

цена нефти Брент в пределах $70–75 за баррель.

РИСКОВЫЙ СЦЕНАРИЙ

С избранием президентом США Дональда Трампа

растет угроза развязывания торговых войн и замедления роста мировой экономики.

СЦЕНАРИИ ДЛЯ ЭКОНОМИКИ РОССИИ

В 2025 году определяющими факторами для российской экономики будут

жесткость денежно-кредитной политики, предсказуемость бюджетных расходов испособность адаптироваться к усиливающимся санкциям.

Сбер ожидает, что снижение ключевой ставки в 2025 году либо вовсе не произойдет,

либо будет отложено до второй половины года.

Необходимое условие для этого –

устойчивое замедление роста кредитования

в сочетании с сохранением планируемой властями жесткой бюджетной политики.

Прогноз Сбера на 2025 год предполагают ослабление рубля в результате вероятногосокращения объемов экспорта и усложнения расчетов в базовом и рискованном сценариях.

Поэтому целесообразно включить в состав инвестиционного портфеля в 2025 году валютные активы:

юаневые облигации, фонды денежного рынка в юанях,

которые показали лучшую доходность в текущем году (24%)

на фоне роста волатильности коротких юаневых ставок.

Замещающие облигации в долларах и евро, которые несколько скорректировались в 2024году перед замещением суверенных облигаций, но при этом показали положительнуюдоходность в рублевом выражении (10–13%),

могут оказаться более стабильными в 2025 году и могут быть интересны для диверсификации.

Золото оказалось лучшим активом в 2024 году, его доходность составила 50% в рублях,в 2025 году потенциал роста у него сохраняется

в условиях продолжения стратегических покупок центральными банками, а также

на фоне неопределенности внешней политики новой администрации в США.

НЕФТЬ

Сбер ожидает, что ОПЕК+ будет активно поддерживать баланс на рынке нефти и при наличиисоответствующих предпосылок (сбалансированности рынка) корректировать планы роста добычи.

Мировой спрос в следующем году может вырасти на 1–1,5 млн барр./сут Сложности с экспортом нефти и нефтепродуктов из России, вызванные проблемамис оплатой или усилением вторичных санкций,

могут вызывать временный рост дисконта до $15/барр. в 1П25.

Как и в 2023 году, перенастройка процессов и преодоление новых вызовов может потребовать до полугода.Мы ожидаем, что цена Брент в 2025 году составит $75/барр.

Средняя цена Юралз за 2025 год может составить $62/барр.,

после роста дисконта в первом полугодии до $15/барр.

Сбер ожидает его возвращения к отметке $10/барр. в 2П25

Российский рынок акций.

Ждем точку входа

Индекс МосБиржи в 4К24 снизился на 11% до 2 540 пунктов (минус 18% с начала года),

Оценка индекса МосБиржи по мультипликатору P/E упала до 3,3, а

дивидендная доходность на следующие 12 месяцев равна 11%

Рынок акций полностью заложил в котировки потенциальное повышениеключевой ставки в декабре, однако

ужесточение монетарной политики в 1К25 может сдержать рост котировок.

Отток средств физлиц с рынка акций в 2024 году составил 60 млрд руб. за 11 месяцев.

Волатильности на рынке акций может способствовать снижение платежеспособности компаний и

создание дополнительных резервов банками,а также потенциальное обсуждение новых налогов для компаний.

Наш базовый сценарий подразумевает рост ключевой ставки до 25% в феврале и

ее сохранение на этом уровне на протяжении всего 2025 года,

средний курс 110 руб. за доллар.

Индекс МосБиржи останется под давлением в первом квартале, а кконцу 2025 года достигнет 2 850 пунктов.

В совокупности с дивидендной доходностью 11%наша оценка подразумевает полную доходность индекса на уровне 23%.

Сбер предполагает, что опережающую динамику покажут нефтяные компании,

золотодобытчики, а также ИT-сектор.

Серебро и МПГ.

Наш новый фаворит – серебро

Дефицит серебра в 2025 году

может составить почти 200 млн унций, или

15% от ожидаемого спроса, что

будет способствовать росту цен.

Сохранение геополитической напряженности также продолжит поддерживать котировки.

Наш прогноз на 2025 год составляет средние $34 за унцию.

Потенциал роста цен к концу 2025 года = 15% с текущих уровней.

Глобальный валютный рынок

и процентные ставки.

Доллар

продолжит глобально дорожать в 1К25

Мы полагаем, что ФРС действительно будет снижать ставки в следующем году более плавно, чем сигнализировала ранее.

В базовом сценарии мы ждем уменьшения ставки федеральных фондов на 25 б. п. в декабре и

еще двух снижений по 25 б. п. в 2025 году,которые произойдут не раньше майского заседания.

Впрочем, мы не исключаем, что ФРС может отказаться от снижения ставки и

на предстоящем декабрьском заседании, если инфляция в ноябре останется выше прогноза

При этом ЕЦБ в условиях слабого экономического роста в еврозоне, скорее всего, будетсмягчать монетарную политику заметно активнее, чем Федрезерв.

Мы полагаем, что ЕЦБ снизит депозитную ставку на 25 б. п. до 3% в декабре и

продолжит уменьшать ее по 25 б. п. в квартал в 2025 году.

В этих условиях доллар в 1К25 подорожает на 3% до 1,02 за евро и

на некоторое время даже может достичь паритета,

до конца 1К25 ЕЦБ, вероятно, будет активнее снижать ставку, чем ФРС.

Какая может быть ключевая ставка в 2025г. Сценарии для экономики России на 2025г

С удивлением прочёл аналитический прогноз Сбера на 2025г.

(с удивлением, т.к. считаю, что прогноз не политизирован и отражает сегодняшние реалии).

Основные моменты.

СЦЕНАРИИ ДЛЯ ЭКОНОМИКИ РОССИИ

В 2025 году определяющими факторами для российской экономики

будут жесткость денежно-кредитной политики, предсказуемость бюджетных расходов и

способность адаптироваться к усиливающимся санкциям.

Базовый сценарий сформирован исходя из предпосылки, что

расходы бюджета в 2025– 2027 гг. не будут существенно отличаться от уровней, заложенных в планах.

Опыт 2024 года говорит, что

расходы могут быть значительно повышены.

Например, изначально предполагалось, что расходы бюджета 2024г. составят 36,7 трлн руб.

Однако итоговое значение превысило этот уровень на 2,7 трлн руб.

(на 7,4% в номинальном выражении, или на 1,4% ВВП) и достигло 39,4 трлн руб.

Такое значительное увеличение расходов поддержало рост экономики, но

способствовало ее перегреву

(ВВП в 2024 году вырастет не менее чем на 3,7%), а также

сохранению высокой инфляции (около 9% по итогам года).

В итоге фактическое развитие экономики России в 2024 г.

оказалось ближе всего к нашему рискованному сценарию роста бюджетных расходов,

Подобная картина может наблюдаться и в 2025 году,

учитывая, что более слабый рубль

(в бюджет на 2025 заложен средний курс 96,5 руб. за доллар)

означает рост базовых нефтегазовых доходов в рублевом эквиваленте.

Каждый дополнительный рубль за доллар (в сторону ослабления)

«генерирует» около 95 млрд руб. таких доходов,

их можно направить на финансирование дополнительных расходов бюджета.

Рискованный сценарий в целом схож с тем, что уже наблюдалось в России в периоды коррекции цен на нефть:

например, в 2008–2009 гг., 2014–2015 гг. и в 2020 году.

Экономика реагирует на это ослаблением рубля (до 130 руб. за доллар),

ускорением инфляции (до более 10%),

снижением реальных доходов и расходов населения и инвестиций в потребительском сегменте.

Банк России повышает ключевую ставку.

Возможна ставка даже и 30%.

RUONIA (Ruble OverNight Index Average) — это процентная ставка,

по которой банки кредитуют друг друга сроком «овернайт», фактически на один день.

Ставка RUONIA рассчитывается ежедневно как усреднённое значение сделок 35 крупных банков

RUONIA, в рисковом сценарии,

аналитический отдел СБЕРа допускает возможна и 30%

В 2025 ГОДУ В УСЛОВИЯХ ДАЛЬНЕЙШЕГО ПОВЫШЕНИЯ СТАВОК И ОСЛАБЛЕНИЯ РУБЛЯ

АНАЛИТИКИ РЕКОМЕНДУЮТ ФОНДЫ ДЕНЕЖНОГО РЫНКА, ФЛОУТЕРЫ, ВАЛЮТНЫЕ АКТИВЫ И ЗОЛОТО

(с удивлением, т.к. считаю, что прогноз не политизирован и отражает сегодняшние реалии).

Основные моменты.

ГЛОБАЛЬНАЯ ЭКОНОМИКА

БАЗОВЫЙ СЦЕНАРИЙ

Рост мировой экономики чуть больше чем на 3%,

цена нефти Брент в пределах $70–75 за баррель.

РИСКОВЫЙ СЦЕНАРИЙ

С избранием президентом США Дональда Трампа

растет угроза развязывания торговых войн и замедления роста мировой экономики.

СЦЕНАРИИ ДЛЯ ЭКОНОМИКИ РОССИИ

В 2025 году определяющими факторами для российской экономики будут

жесткость денежно-кредитной политики, предсказуемость бюджетных расходов испособность адаптироваться к усиливающимся санкциям.

Сбер ожидает, что снижение ключевой ставки в 2025 году либо вовсе не произойдет,

либо будет отложено до второй половины года.

Необходимое условие для этого –

устойчивое замедление роста кредитования

в сочетании с сохранением планируемой властями жесткой бюджетной политики.

Прогноз Сбера на 2025 год предполагают ослабление рубля в результате вероятногосокращения объемов экспорта и усложнения расчетов в базовом и рискованном сценариях.

Поэтому целесообразно включить в состав инвестиционного портфеля в 2025 году валютные активы:

юаневые облигации, фонды денежного рынка в юанях,

которые показали лучшую доходность в текущем году (24%)

на фоне роста волатильности коротких юаневых ставок.

Замещающие облигации в долларах и евро, которые несколько скорректировались в 2024году перед замещением суверенных облигаций, но при этом показали положительнуюдоходность в рублевом выражении (10–13%),

могут оказаться более стабильными в 2025 году и могут быть интересны для диверсификации.

Золото оказалось лучшим активом в 2024 году, его доходность составила 50% в рублях,в 2025 году потенциал роста у него сохраняется

в условиях продолжения стратегических покупок центральными банками, а также

на фоне неопределенности внешней политики новой администрации в США.

НЕФТЬ

Сбер ожидает, что ОПЕК+ будет активно поддерживать баланс на рынке нефти и при наличиисоответствующих предпосылок (сбалансированности рынка) корректировать планы роста добычи.

Мировой спрос в следующем году может вырасти на 1–1,5 млн барр./сут Сложности с экспортом нефти и нефтепродуктов из России, вызванные проблемамис оплатой или усилением вторичных санкций,

могут вызывать временный рост дисконта до $15/барр. в 1П25.

Как и в 2023 году, перенастройка процессов и преодоление новых вызовов может потребовать до полугода.Мы ожидаем, что цена Брент в 2025 году составит $75/барр.

Средняя цена Юралз за 2025 год может составить $62/барр.,

после роста дисконта в первом полугодии до $15/барр.

Сбер ожидает его возвращения к отметке $10/барр. в 2П25

Российский рынок акций.

Ждем точку входа

Индекс МосБиржи в 4К24 снизился на 11% до 2 540 пунктов (минус 18% с начала года),

Оценка индекса МосБиржи по мультипликатору P/E упала до 3,3, а

дивидендная доходность на следующие 12 месяцев равна 11%

Рынок акций полностью заложил в котировки потенциальное повышениеключевой ставки в декабре, однако

ужесточение монетарной политики в 1К25 может сдержать рост котировок.

Отток средств физлиц с рынка акций в 2024 году составил 60 млрд руб. за 11 месяцев.

Волатильности на рынке акций может способствовать снижение платежеспособности компаний и

создание дополнительных резервов банками,а также потенциальное обсуждение новых налогов для компаний.

Наш базовый сценарий подразумевает рост ключевой ставки до 25% в феврале и

ее сохранение на этом уровне на протяжении всего 2025 года,

средний курс 110 руб. за доллар.

Индекс МосБиржи останется под давлением в первом квартале, а кконцу 2025 года достигнет 2 850 пунктов.

В совокупности с дивидендной доходностью 11%наша оценка подразумевает полную доходность индекса на уровне 23%.

Сбер предполагает, что опережающую динамику покажут нефтяные компании,

золотодобытчики, а также ИT-сектор.

Серебро и МПГ.

Наш новый фаворит – серебро

Дефицит серебра в 2025 году

может составить почти 200 млн унций, или

15% от ожидаемого спроса, что

будет способствовать росту цен.

Сохранение геополитической напряженности также продолжит поддерживать котировки.

Наш прогноз на 2025 год составляет средние $34 за унцию.

Потенциал роста цен к концу 2025 года = 15% с текущих уровней.

Глобальный валютный рынок

и процентные ставки.

Доллар

продолжит глобально дорожать в 1К25

Мы полагаем, что ФРС действительно будет снижать ставки в следующем году более плавно, чем сигнализировала ранее.

В базовом сценарии мы ждем уменьшения ставки федеральных фондов на 25 б. п. в декабре и

еще двух снижений по 25 б. п. в 2025 году,которые произойдут не раньше майского заседания.

Впрочем, мы не исключаем, что ФРС может отказаться от снижения ставки и

на предстоящем декабрьском заседании, если инфляция в ноябре останется выше прогноза

При этом ЕЦБ в условиях слабого экономического роста в еврозоне, скорее всего, будетсмягчать монетарную политику заметно активнее, чем Федрезерв.

Мы полагаем, что ЕЦБ снизит депозитную ставку на 25 б. п. до 3% в декабре и

продолжит уменьшать ее по 25 б. п. в квартал в 2025 году.

В этих условиях доллар в 1К25 подорожает на 3% до 1,02 за евро и

на некоторое время даже может достичь паритета,

до конца 1К25 ЕЦБ, вероятно, будет активнее снижать ставку, чем ФРС.

Какая может быть ключевая ставка в 2025г. Сценарии для экономики России на 2025г

С удивлением прочёл аналитический прогноз Сбера на 2025г.

(с удивлением, т.к. считаю, что прогноз не политизирован и отражает сегодняшние реалии).

Основные моменты.

СЦЕНАРИИ ДЛЯ ЭКОНОМИКИ РОССИИ

В 2025 году определяющими факторами для российской экономики

будут жесткость денежно-кредитной политики, предсказуемость бюджетных расходов и

способность адаптироваться к усиливающимся санкциям.

Базовый сценарий сформирован исходя из предпосылки, что

расходы бюджета в 2025– 2027 гг. не будут существенно отличаться от уровней, заложенных в планах.

Опыт 2024 года говорит, что

расходы могут быть значительно повышены.

Например, изначально предполагалось, что расходы бюджета 2024г. составят 36,7 трлн руб.

Однако итоговое значение превысило этот уровень на 2,7 трлн руб.

(на 7,4% в номинальном выражении, или на 1,4% ВВП) и достигло 39,4 трлн руб.

Такое значительное увеличение расходов поддержало рост экономики, но

способствовало ее перегреву

(ВВП в 2024 году вырастет не менее чем на 3,7%), а также

сохранению высокой инфляции (около 9% по итогам года).

В итоге фактическое развитие экономики России в 2024 г.

оказалось ближе всего к нашему рискованному сценарию роста бюджетных расходов,

Подобная картина может наблюдаться и в 2025 году,

учитывая, что более слабый рубль

(в бюджет на 2025 заложен средний курс 96,5 руб. за доллар)

означает рост базовых нефтегазовых доходов в рублевом эквиваленте.

Каждый дополнительный рубль за доллар (в сторону ослабления)

«генерирует» около 95 млрд руб. таких доходов,

их можно направить на финансирование дополнительных расходов бюджета.

Рискованный сценарий в целом схож с тем, что уже наблюдалось в России в периоды коррекции цен на нефть:

например, в 2008–2009 гг., 2014–2015 гг. и в 2020 году.

Экономика реагирует на это ослаблением рубля (до 130 руб. за доллар),

ускорением инфляции (до более 10%),

снижением реальных доходов и расходов населения и инвестиций в потребительском сегменте.

Банк России повышает ключевую ставку.

Возможна ставка даже и 30%.

RUONIA (Ruble OverNight Index Average) — это процентная ставка,

по которой банки кредитуют друг друга сроком «овернайт», фактически на один день.

Ставка RUONIA рассчитывается ежедневно как усреднённое значение сделок 35 крупных банков

RUONIA, в рисковом сценарии,

аналитический отдел СБЕРа допускает возможна и 30%

В 2025 ГОДУ В УСЛОВИЯХ ДАЛЬНЕЙШЕГО ПОВЫШЕНИЯ СТАВОК И ОСЛАБЛЕНИЯ РУБЛЯ

АНАЛИТИКИ РЕКОМЕНДУЮТ ФОНДЫ ДЕНЕЖНОГО РЫНКА, ФЛОУТЕРЫ, ВАЛЮТНЫЕ АКТИВЫ И ЗОЛОТО

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба