24 декабря 2024 Сусин Егор

Инверсия в госдолге завершается.

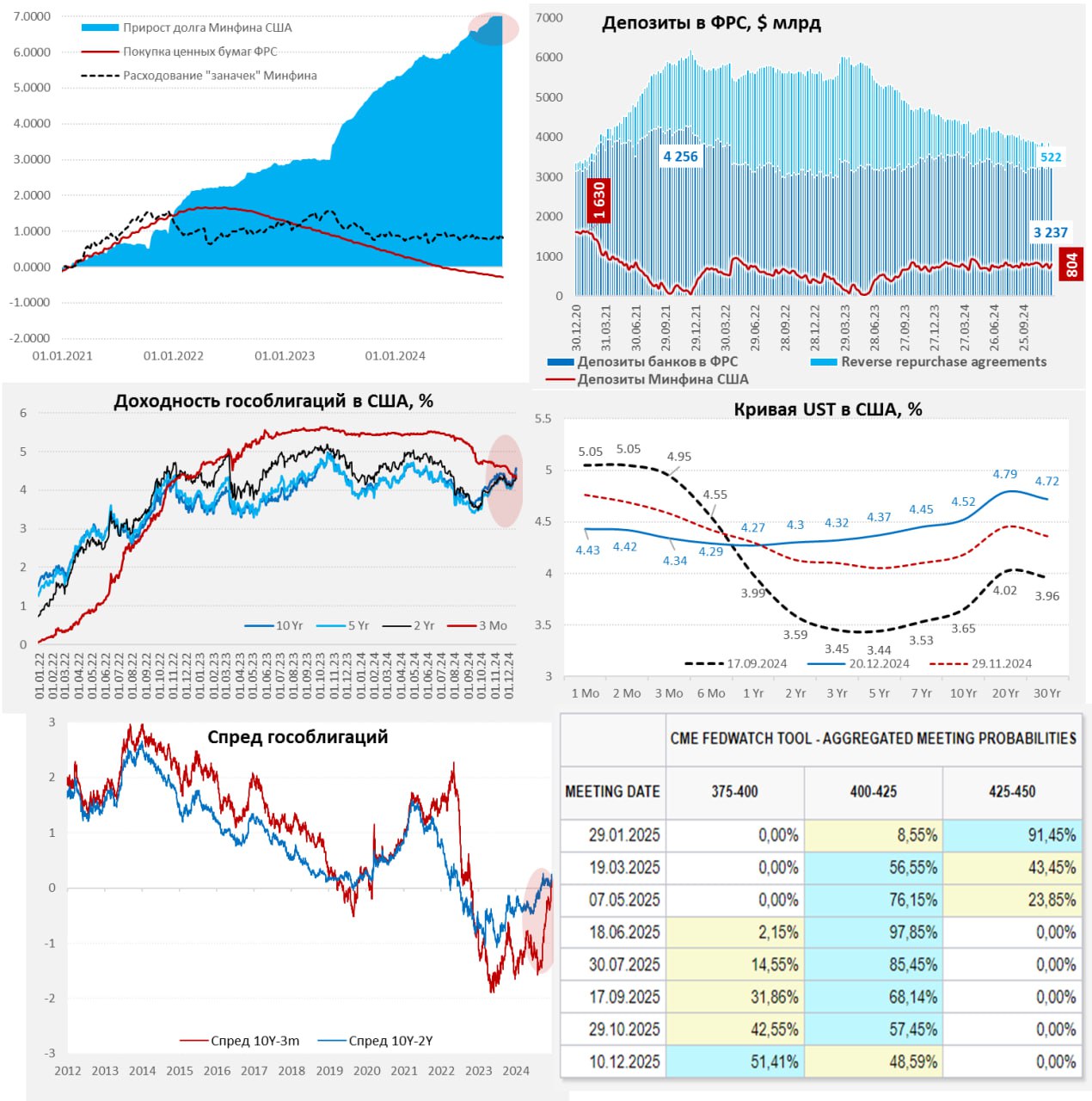

Устроив рынкам встряску решением по ставке, ФРС на неделе сократила баланс облигаций на $7 млрд, еще на $3 млрд погасили остатки BTFP, в целом на этой стороне изменения незначительные. Минфин США собирал налоги и занимал, забрав из системы почти $93 млрд, нарастив свои остатки в ФРС до $804. При этом, в начале недели изъятия были еще более значительными (баланс превышал $860 млрд), что давило на ликвидность.

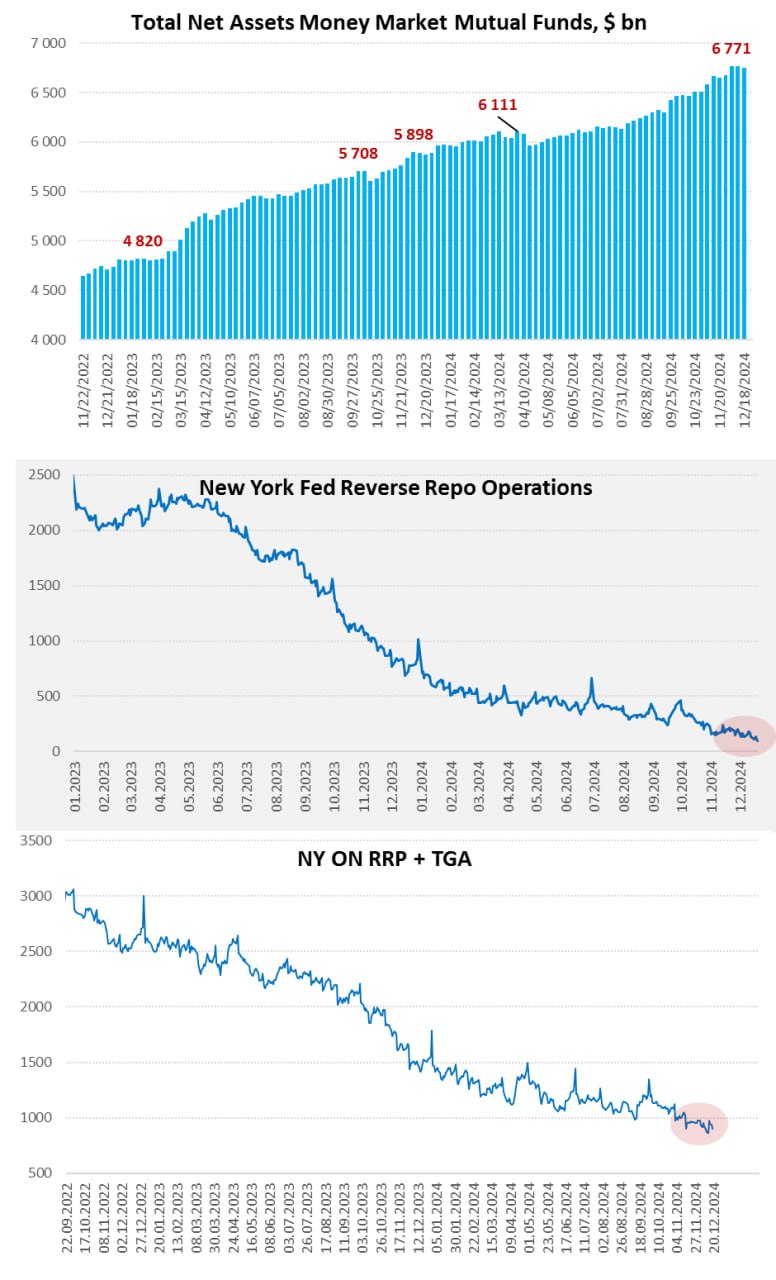

Отчасти это компенсировалось тем, что объем обратного РЕПО сократился за неделю к среде на $74 млрд до $522 млрд. Снижение ставки ФРС по RRP на 5 б.п. (до нижней границы диапазона ставок ЦБ) усилило процессы, объем RRP с ФРБ Нью-Йорка к пятнице упал до $98 млрд. Иностранные ЦБ тоже сокращали RRP: -$26 млрд до $391 млрд за неделю по данным на среду.

Ухудшение условий RRP ФРС повышало спрос на короткий госдолг США, а Йеллен (случайно) все векселя разместила октябре-ноябре и их объем в декабре сокращался, размещались в основном более длинные долги. В итоге, реагируя на снижение ставки ФРС и сильный спрос, короткий конец кривой неплохо снизился, а длинный вырос на фоне жестких сигналов ФРС, что окончательно ликвидировало инверсию кривой гособлигаций США.

С сентябрьской «игры» ФРС со снижением ставки на 50 б.п. перед выборами, длинные ставки выросли на ~90 б.п., причем в значительной мере за счет переоценки инфляционных ожиданий. Фьючерсы теперь надеются только на пару понижений ставки в 2025 году. Для бюджета это все никак не позитивно, т.к. означает продолжение роста процентных расходов.

Банковская ликвидность пока держится на уровне $3.24 трлн – сильного негатива с этой стороны вряд ли стоит ждать, рынок переходит в праздничный режим, потолок долга временно скорректирован, поэтому все по инерции переезжает в 2025 год.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба