12 марта 2025 investing.com Bergonzi Alessandro

Технологические гиганты несут крупные потери и-за торговой политики Трампа, которая задает тон рынкам.

Акции продолжают падать, подпитывая опасения по поводу экономической стабильности.

Инвесторы взвешивают риски и возможности на фоне продолжающейся волатильности

Торговая война Трампа всколыхнула рынки, и сильнее остальных пострадали акции «Великолепной семерки», которые до недавнего времени толкали Уолл-стрит вверх.

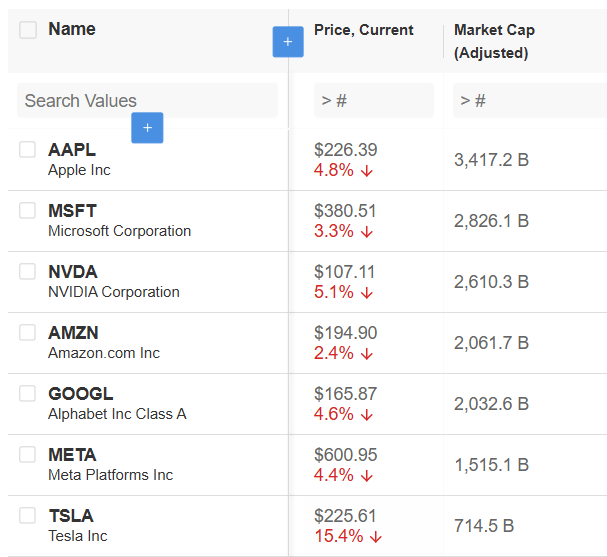

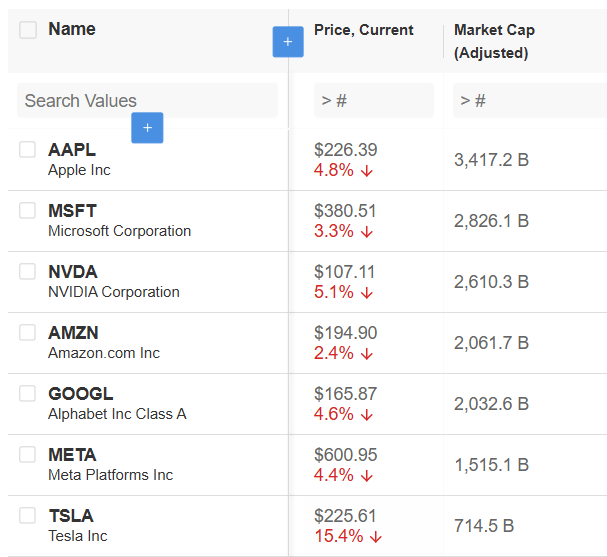

Вот результаты «Черного понедельника», который ударил по технологическому сектору:

Apple: -4,9% (-2,92% во вторник)

Microsoft: -3,3% (+0,08% во вторник)

Nvidia: -5,1% (+1,66% во вторник)

Amazon.com: -2,4% (+1,05% во втоник)

Alphabet: -4,6% (-1,10% во вторник)

Meta *: -4,4% (+1,29% во вторник)

Tesla: -15,4% (+3,79% во вторник).

В ходе торгов вторника большая часть этих бумаг слегка восстановилась, но общая картина осталась медвежьей.

После худшей недели с сентября (-3,1%), акции S&P 500 упали еще на 2,7% в понедельник, а NASDAQ Composite и вовсе завершил сессию снижением на 4%, потеряв еще 0,18% во вторник.

Даже Трамп, избегая слова «рецессия», признал, что его торговая политика приведет к потрясениям на рынке. На этом фоне уже звучат призывы к интервенции со стороны ФРС для стабилизации экономики и фондового рынка.

Где искать инвестиционные возможности

После резкого падения главный вопрос для инвесторов заключается в том, является ли эта просадка возможностью для покупки или же признаком более фундаментального изменения настроений на рынке.

Коррекция рынка была ожидаема, учитывая завышенную стоимость некоторых акций и растущую концентрацию в отдельных компаниях. Однако текущая ситуация особенно неустойчива из-за экономической неопределенности и геополитической напряженности, которые могут ослабить глобальный рост. Как долго продлится эта волатильность, пока неизвестно.

Вместо того чтобы строить догадки, можно проанализировать данные и оценить ситуацию с помощью правильных инструментов.

Если посмотреть на сектор Big Tech, то недавние события немного скорректировали оценки, сделав некоторые акции более привлекательными для долгосрочных инвесторов. Исходя из фундаментальных показателей и целевых цен, можно выделить 3 компании, хотя и с очень разными профилями риска:

Tesla: высокий риск, но и высокий потенциал роста

Alphabet: Сильные фундаментальные показатели по привлекательной цене

Microsoft: Защитный выбор с устойчивым ростом

Tesla: Смогут ли Маск и Трамп оживить акции?

Акции Tesla пережили самое сильное дневное падение, потеряв 15,4%. Однако такой обвал может стать отличной возможностью для инвесторов, которые ищут точку входа.

По оценкам, справедливая стоимость Tesla составляет $251,08, что означает потенциальный 13%-ный потенциал роста. Между тем, аналитики установили целевую цену на уровне $344,82, что указывает на возможный отскок на 55,2% от уровня закрытия 10 марта.

Конечно, Tesla остается очень волатильной, ведь на нее влияют не только рост рынка электромобилей, но и стратегические решения Маска. Настроения потребителей в отношении электромобилей неоднозначны из-за макроэкономических проблем, а растущая конкуренция со стороны Китая оказала дополнительное давление на продажи Tesla.

Однако в одном можно быть уверенным: Трамп, скорее всего, поддержит Маска, своего политического союзника, в попытках поднять акции Tesla.

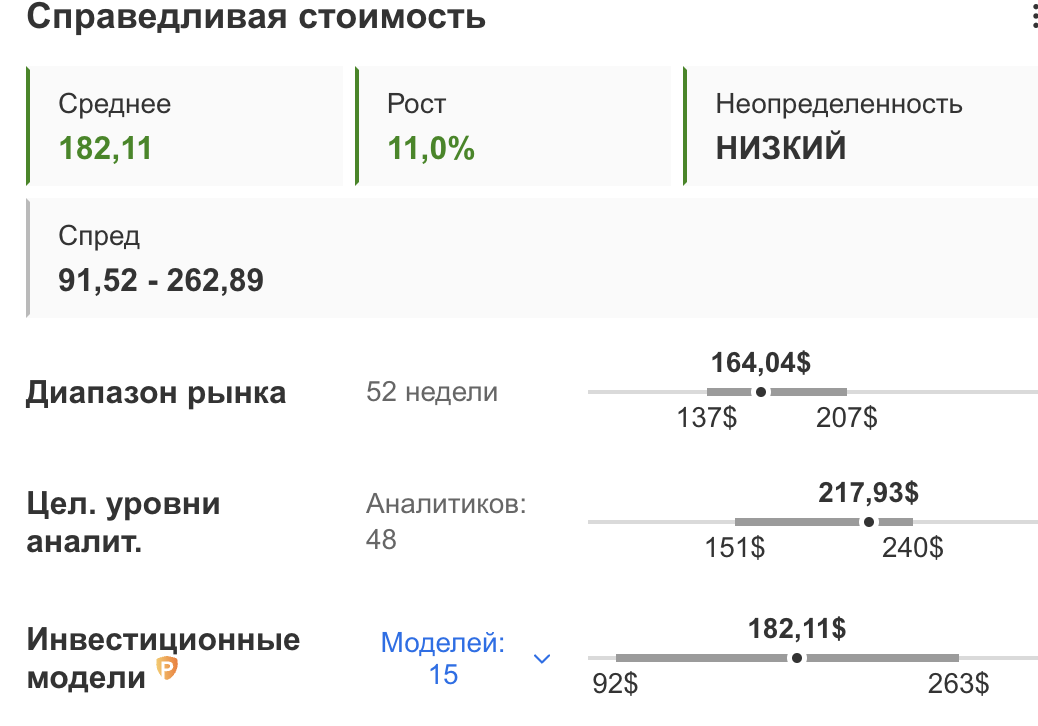

Alphabet: стабильность по привлекательной цене

Если Tesla - это ставка на высокий риск, то Alphabet, вероятно, представляет собой наилучший баланс стоимости и стабильности.

С коэффициентом P/E 18,5x она входит в число самых дешевых акций технологических гигантов - фактор, который может привлечь инвесторов, которые ищут надежную долгосрочную игру.

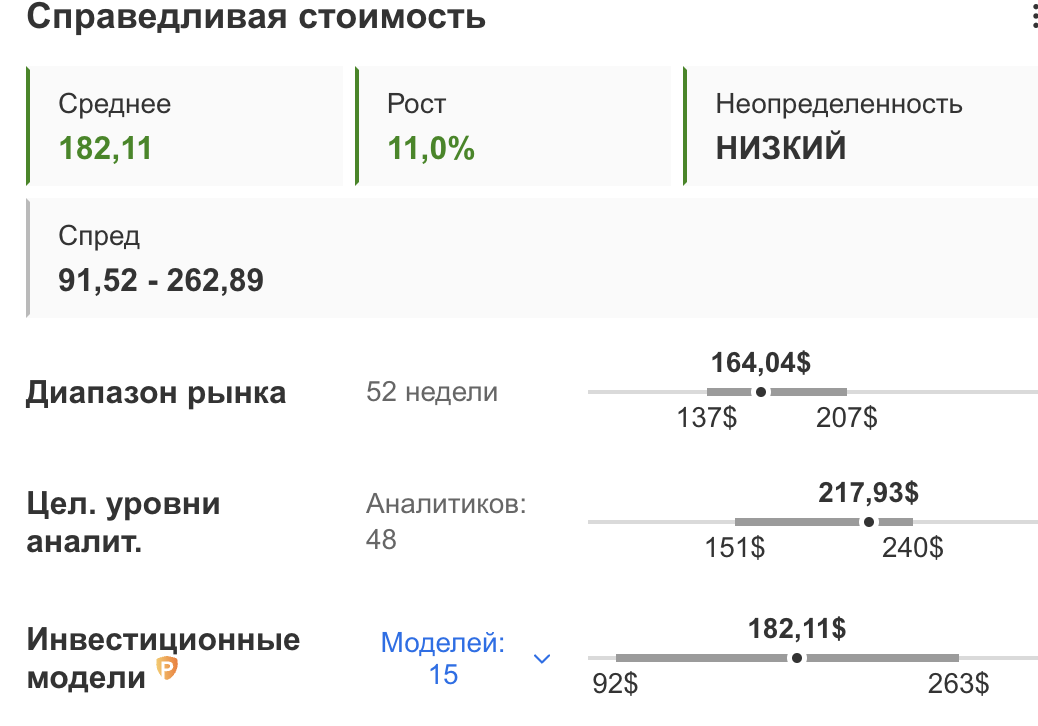

Оценка справедливой стоимости: $182,09

Целевая цена аналитика: $217,90(потенциал роста 31,4%)

Alphabet продолжает демонстрировать высокие показатели роста выручки (+13,9%) и может похвастаться высокой рентабельностью инвестированного капитала (ROIC) в 28,8%, что свидетельствует об отличном управлении капиталом. Доминирование компании в сфере цифровой рекламы и растущий фокус на ИИ делают ее привлекательной альтернативой другим технологическим гигантам.

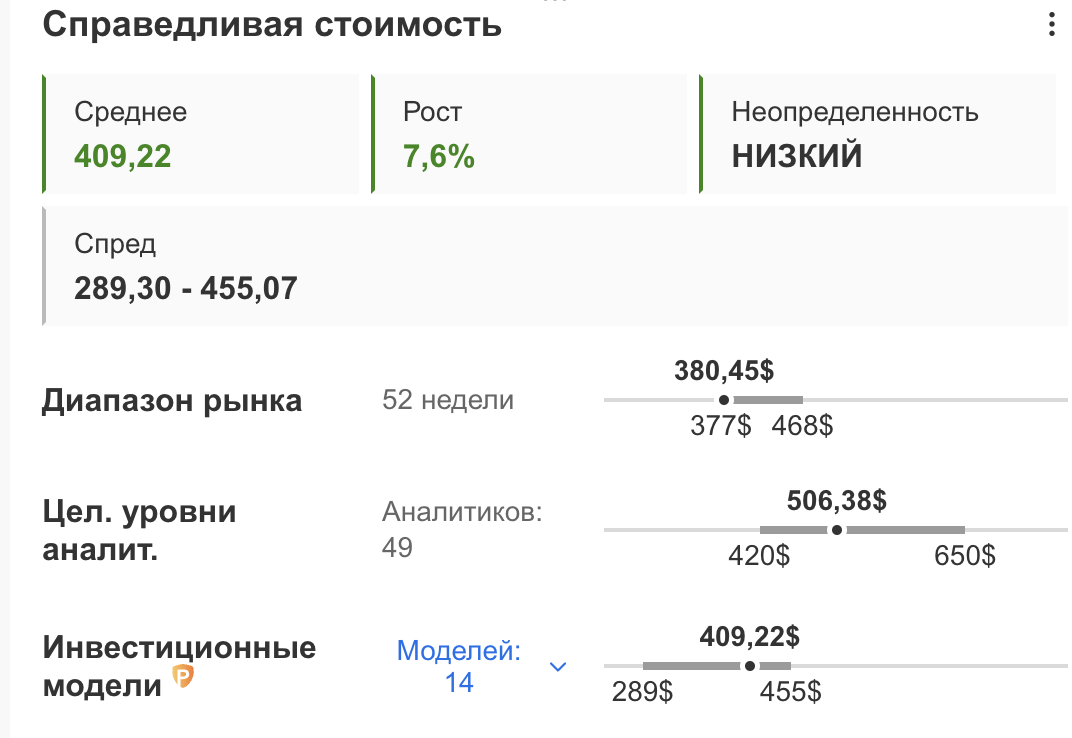

Microsoft: защитный выбор

Для тех, кто ищет менее волатильный вариант, Microsoft может стать лучшим выбором - если такой термин вообще можно применить к крупным компаниям технологического сектора.

Несмотря на падение на 3,3%, Microsoft сумела ограничить свои убытки лучше, чем большинство ее конкурентов. Компания продолжает демонстрировать стабильный рост выручки (+15%) и обладает высоким показателем ROIC в 26,2%, схожим с показателем Alphabet.

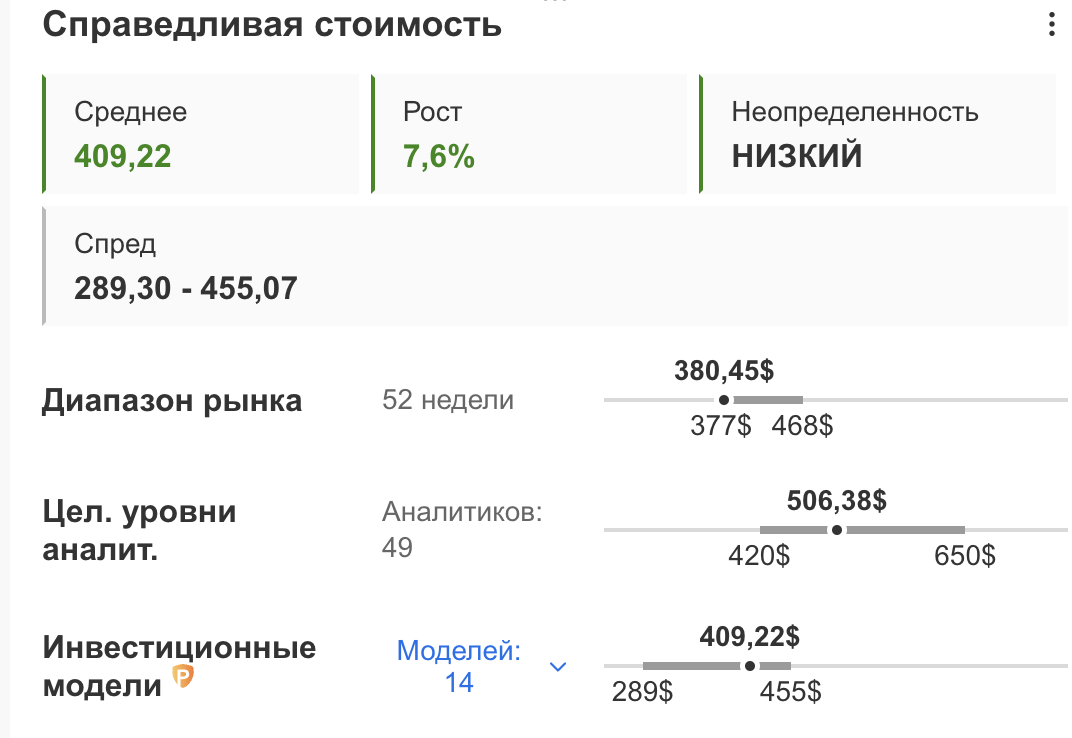

Оценка справедливой стоимости: $409.17

Целевая цена аналитика: $505

Потенциал роста: 33%

Текущий коэффициент P/E: выше 30x

Благодаря стратегическим партнерствам и доминированию в сфере облачных вычислений Microsoft занимает выгодное положение в ИИ-секторе.

Будьте осторожны, чтобы не обжечься

Анализируя данные, можно сказать, что Tesla имеет самый высокий потенциал роста в течение следующих 12 месяцев - по мнению аналитиков, потенциальная прибыль составляет 55%. Однако ее недавняя волатильность и внешние факторы, включая конкуренцию в индустрии EV и глобальные тенденции спроса, создают значительные риски.

Между тем, Alphabet выглядит привлекательно благодаря более низкой оценке по сравнению с аналогами и надежным фундаментальным показателям. Microsoft, с другой стороны, предлагает более стабильную и менее волатильную альтернативу с хорошими перспективами роста.

«Фактор Трампа» только что ударил по рынкам, и никто не знает, как долго продлится эта волатильность. Хотя распродажа в понедельник, безусловно, снизила заоблачные оценки акций, инвесторы должны понимать, что выход на рынок сейчас сопряжен с повышенным риском.

Лучшая стратегия сейчас — не поддаваться влиянию краткосрочных колебаний. Вместо этого придерживайтесь своего долгосрочного инвестиционного плана, принимайте решения на основе данных и используйте все доступные инструменты для эффективного управления рисками.

Одним из инструментов, помогающих принимать торговые решения на основе анализа динамики акций, является «Справедливая стоимость».

Акции продолжают падать, подпитывая опасения по поводу экономической стабильности.

Инвесторы взвешивают риски и возможности на фоне продолжающейся волатильности

Торговая война Трампа всколыхнула рынки, и сильнее остальных пострадали акции «Великолепной семерки», которые до недавнего времени толкали Уолл-стрит вверх.

Вот результаты «Черного понедельника», который ударил по технологическому сектору:

Apple: -4,9% (-2,92% во вторник)

Microsoft: -3,3% (+0,08% во вторник)

Nvidia: -5,1% (+1,66% во вторник)

Amazon.com: -2,4% (+1,05% во втоник)

Alphabet: -4,6% (-1,10% во вторник)

Meta *: -4,4% (+1,29% во вторник)

Tesla: -15,4% (+3,79% во вторник).

В ходе торгов вторника большая часть этих бумаг слегка восстановилась, но общая картина осталась медвежьей.

После худшей недели с сентября (-3,1%), акции S&P 500 упали еще на 2,7% в понедельник, а NASDAQ Composite и вовсе завершил сессию снижением на 4%, потеряв еще 0,18% во вторник.

Даже Трамп, избегая слова «рецессия», признал, что его торговая политика приведет к потрясениям на рынке. На этом фоне уже звучат призывы к интервенции со стороны ФРС для стабилизации экономики и фондового рынка.

Где искать инвестиционные возможности

После резкого падения главный вопрос для инвесторов заключается в том, является ли эта просадка возможностью для покупки или же признаком более фундаментального изменения настроений на рынке.

Коррекция рынка была ожидаема, учитывая завышенную стоимость некоторых акций и растущую концентрацию в отдельных компаниях. Однако текущая ситуация особенно неустойчива из-за экономической неопределенности и геополитической напряженности, которые могут ослабить глобальный рост. Как долго продлится эта волатильность, пока неизвестно.

Вместо того чтобы строить догадки, можно проанализировать данные и оценить ситуацию с помощью правильных инструментов.

Если посмотреть на сектор Big Tech, то недавние события немного скорректировали оценки, сделав некоторые акции более привлекательными для долгосрочных инвесторов. Исходя из фундаментальных показателей и целевых цен, можно выделить 3 компании, хотя и с очень разными профилями риска:

Tesla: высокий риск, но и высокий потенциал роста

Alphabet: Сильные фундаментальные показатели по привлекательной цене

Microsoft: Защитный выбор с устойчивым ростом

Tesla: Смогут ли Маск и Трамп оживить акции?

Акции Tesla пережили самое сильное дневное падение, потеряв 15,4%. Однако такой обвал может стать отличной возможностью для инвесторов, которые ищут точку входа.

По оценкам, справедливая стоимость Tesla составляет $251,08, что означает потенциальный 13%-ный потенциал роста. Между тем, аналитики установили целевую цену на уровне $344,82, что указывает на возможный отскок на 55,2% от уровня закрытия 10 марта.

Конечно, Tesla остается очень волатильной, ведь на нее влияют не только рост рынка электромобилей, но и стратегические решения Маска. Настроения потребителей в отношении электромобилей неоднозначны из-за макроэкономических проблем, а растущая конкуренция со стороны Китая оказала дополнительное давление на продажи Tesla.

Однако в одном можно быть уверенным: Трамп, скорее всего, поддержит Маска, своего политического союзника, в попытках поднять акции Tesla.

Alphabet: стабильность по привлекательной цене

Если Tesla - это ставка на высокий риск, то Alphabet, вероятно, представляет собой наилучший баланс стоимости и стабильности.

С коэффициентом P/E 18,5x она входит в число самых дешевых акций технологических гигантов - фактор, который может привлечь инвесторов, которые ищут надежную долгосрочную игру.

Оценка справедливой стоимости: $182,09

Целевая цена аналитика: $217,90(потенциал роста 31,4%)

Alphabet продолжает демонстрировать высокие показатели роста выручки (+13,9%) и может похвастаться высокой рентабельностью инвестированного капитала (ROIC) в 28,8%, что свидетельствует об отличном управлении капиталом. Доминирование компании в сфере цифровой рекламы и растущий фокус на ИИ делают ее привлекательной альтернативой другим технологическим гигантам.

Microsoft: защитный выбор

Для тех, кто ищет менее волатильный вариант, Microsoft может стать лучшим выбором - если такой термин вообще можно применить к крупным компаниям технологического сектора.

Несмотря на падение на 3,3%, Microsoft сумела ограничить свои убытки лучше, чем большинство ее конкурентов. Компания продолжает демонстрировать стабильный рост выручки (+15%) и обладает высоким показателем ROIC в 26,2%, схожим с показателем Alphabet.

Оценка справедливой стоимости: $409.17

Целевая цена аналитика: $505

Потенциал роста: 33%

Текущий коэффициент P/E: выше 30x

Благодаря стратегическим партнерствам и доминированию в сфере облачных вычислений Microsoft занимает выгодное положение в ИИ-секторе.

Будьте осторожны, чтобы не обжечься

Анализируя данные, можно сказать, что Tesla имеет самый высокий потенциал роста в течение следующих 12 месяцев - по мнению аналитиков, потенциальная прибыль составляет 55%. Однако ее недавняя волатильность и внешние факторы, включая конкуренцию в индустрии EV и глобальные тенденции спроса, создают значительные риски.

Между тем, Alphabet выглядит привлекательно благодаря более низкой оценке по сравнению с аналогами и надежным фундаментальным показателям. Microsoft, с другой стороны, предлагает более стабильную и менее волатильную альтернативу с хорошими перспективами роста.

«Фактор Трампа» только что ударил по рынкам, и никто не знает, как долго продлится эта волатильность. Хотя распродажа в понедельник, безусловно, снизила заоблачные оценки акций, инвесторы должны понимать, что выход на рынок сейчас сопряжен с повышенным риском.

Лучшая стратегия сейчас — не поддаваться влиянию краткосрочных колебаний. Вместо этого придерживайтесь своего долгосрочного инвестиционного плана, принимайте решения на основе данных и используйте все доступные инструменты для эффективного управления рисками.

Одним из инструментов, помогающих принимать торговые решения на основе анализа динамики акций, является «Справедливая стоимость».

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба