Рекордные цены на американские акции показывают, что инвесторы все еще верят в TINA — идею о том, что «нет альтернативы» американским рынкам. Так почему же доллар падает?

Больше не всегда значит лучше. Но когда речь идет о глобальных инвестициях, параллель очевидна. Американская финансовая система — это отдельная планета, притягивающая мировые деньги и дающая американским компаниям и правительству доступ к огромным объемам дешевого финансирования. Это снижает операционные расходы для американского бизнеса, дает конкурентное преимущество и превосходную доходность на инвестированный капитал, привлекая еще больше иностранного капитала.

Экономисты назвали неотразимую привлекательность американских активов «американской исключительностью» — взяв за основу политическую теорию о том, что позиция США как маяка демократии и свободы оправдывает их роль арбитра в мировых делах.

Второй срок президента Дональда Трампа с его поворотом к торговому протекционизму, конфликтами с судебной системой и попытками подчинить независимые агентства вроде ФРС заставил некоторых инвесторов задуматься, остаются ли США лучшим местом для размещения капитала. Доллар ослаб в последние месяцы, а казначейские облигации США, долгое время бывшие предпочтительным «тихим убежищем», начали вести себя как долг любой другой страны, переживающей экономическую неопределенность. Центральные банки мира переводят больше валютных резервов из долларов в золото. Однако американские акции недавно проигнорировали неопределенность с тарифами и снова достигли рекордных максимумов.

Действительно ли американские финансовые активы потеряли исключительный статус? Или доктрина TINA — представление о том, что «Нет Альтернативы» США — все еще актуальна?

Что такое «американская исключительность»

Это зависит от того, кого спросить. Для она описывает то, как американские акции и облигации отделились от других глобальных активов в последние десятилетия и опровергли прогнозы о том, что их относительно высокие оценки вернутся к историческим нормам. Другие фокусируются на причинах этого превосходства: эффективные рынки капитала Америки, динамичный технологический сектор, благоприятная бизнес-среда и корпоративные налоговые льготы первого срока Трампа.

У США есть надежная и независимая система арбитража коммерческих споров, прагматичный подход к политике, в целом благоприятный для бизнеса, а также частые и подробные экономические данные.

Казначейские облигации считаются основой «безрисковых» инвестиций, поскольку федеральное правительство США рассматривается как абсолютно надежное в выполнении долговых обязательств. Риск владения долларом также минимален, поскольку это основная резервная валюта мира — доминирующее средство обмена в международной торговле и валюта, которую чаще всего держат центральные банки как валютные резервы.

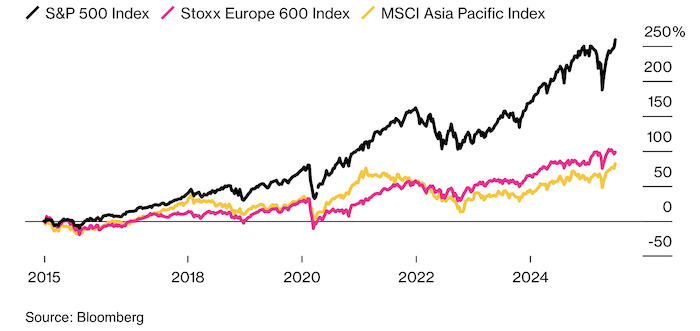

Американские фондовые и облигационные рынки предлагают беспрецедентное разнообразие крупных активов, а их обширная ликвидность снижает риск того, что инвесторы застрянут с ценными бумагами, которые не смогут продать. Американские акции годами превосходят конкурентов, частично потому, что американские компании работают в крупнейшей экономике мира.

Гигантские технологические компании страны имеют мало настоящих конкурентов за рубежом. Эти цифровые экосистемы — неизбежная площадка для растущей доли мировой экономической активности. Они генерируют такие большие прибыли, что стали жизненно важным компонентом глобальных фондовых портфелей. Искусственный интеллект, вероятно, направит еще больше экономической стоимости в Кремниевую долину и укрепит их доминирование.

Каков результат

Индекс, отслеживающий весь американский рынок облигаций, стоит около $29 трлн — примерно 40% от показателя глобальных ценных бумаг с фиксированным доходом, согласно данным Bloomberg. Китай — промышленная держава XXI века, но американские рынки капитала — это то место, где инвесторы больше всего хотят размещать деньги: совокупная стоимость американских акций около $65 трлн составляет почти половину мирового объема. Американские акции составляют почти 70% индекса MSCI World по сравнению с менее чем 50% сразу после мирового финансового кризиса 2008 года.

Рост прибыли в США за последние 10 лет намного превысил показатели любого другого региона. Фокус на доходности акционеров, усиленный выкупом акций, увеличил разрыв в производительности с остальным миром. За последние 10 лет совокупная прибыль на акцию компаний индекса S&P 500 удвоилась — в два раза больше роста европейского бенчмарка Stoxx Europe 600.

Какие есть тревожные сигналы

Предположение о том, что дни американской исключительности сочтены, стали воспринимать серьезнее после того, как Трамп пообещал встряхнуть мировую торговлю, введя самые высокие тарифы на американский импорт за столетие. Инвесторы, перекалибровавшие портфели в апреле с учетом экономических рисков от новых сборов, были удивлены, обнаружив, что цены на обычно безопасные казначейские облигации США падали вместе с акциями и другими рискованными активами.

Цена 30-летних казначейских облигаций рухнула в мае, подняв доходность выше 5% — к максимуму почти за два десятилетия. (Когда цена облигации падает, доходность растет, поскольку купон — регулярный процентный платеж — остается прежним.) Появились спекуляции, что иностранцы сокращают экспозицию к американским активам независимо от их рискового профиля, поскольку их беспокоят последствия экономического спада от тарифов для и так напряженных федеральных финансов.

Правда ли Трамп отпугивает иностранных инвесторов

Цены на казначейские облигации США колебались в обе стороны в последние месяцы, и не было явных свидетельств массовых продаж иностранными инвесторами, чьи активы в апреле держались близко к рекордному максимуму. Зарубежные правительства все еще были чистыми покупателями долгосрочных американских государственных облигаций.

Американские акции были на высоте в конце июня, S&P 500 установил рекорд. Американские фонды акций получили $164 млрд свежих инвестиций с начала 2025 года, тогда как европейские фонды акций привлекли $46 млрд, сообщил Bank of America в конце июня.

Полезный индикатор иностранного спроса на американские активы — собственная валюта страны. Показатель доллара только что показал худшую производительность первого полугодия с 1973 года при президенте Ричарде Никсоне, упав почти на 11%. 12 июня, на фоне конфликта на Ближнем Востоке, он достиг трехлетнего минимума против других основных валют.

Куда дальше

Не все будут скорбеть, если идея американской исключительности не переживет второй срок Трампа — некоторые инвестиционные стратеги видят в этом возможность ребалансировать и снизить риски портфелей. Даже некоторые гигантские американские компании больше занимают в евро, хеджируясь против воздействия непредсказуемой политики Трампа.

Американскую исключительность критикуют за предположение о том, что то, что хорошо для американских рынков, вероятно, продлится, поскольку должно быть хорошо для избирателей. Главные бенефициары беспрецедентного бума американских акций — богатые, учитывая, сколько рынка принадлежит самым состоятельным домохозяйствам. По данным Бюджетного управления Конгресса, доходы после налогов для топ-1% американских получателей выросли более чем на 200% между 1979 и 2019 годами, на 45% для средних 60% и на 26% для нижних 20%.

Том Стивенсон, глава торговли акциями Fidelity International для EMEA, предлагает альтернативный сценарий. Он выделяет способы, которыми американская экономика сохранит преимущество: рабочая сила все еще растет; маржа прибыли американских компаний удвоилась с Великого финансового кризиса и остается сильной; США имеют энергетическую безопасность, став чистым экспортером энергии с 2019 года; и у них есть огромный внутренний рынок, гораздо более однородный, чем европейский с его множеством национальных культур, банковских систем, правил и языков.

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба