По мере нормализации левериджа и относительной волатильности по сравнению с золотом первая криптовалюта может вырасти до $170 000 в течение следующих 6-12 месяцев. Таким мнением поделились аналитики JPMorgan, пишет The Block.

По их наблюдениям, крипторынок скорректировался почти на 20% от недавних максимумов. Наиболее резкое падение произошло в ночь с 10 на 11 октября на фоне рекордных ликвидаций по бессрочным контрактам. За этим последовали менее масштабные закрытия позиций 3 ноября.

Эксперты отметили, что ноябрьские ликвидации совпали с новым ударом по доверию инвесторов — взломом DeFi-протокола Balancer на $128 млн. Инцидент вновь напомнил о рисках, связанных с безопасностью децентрализованных проектов.

Несмотря на череду распродаж, фаза делевериджа «в основном завершена», подчеркнули аналитики. Соотношение открытого интереса по бессрочным биткоин-фьючерсам к рыночной капитализации актива снизилось с уровней выше среднего до исторической нормы.

Схожая картина наблюдается и на рынке Ethereum, хотя снижение долговой нагрузки там было менее выраженным.

«На CME мы видим противоположную картину: ликвидаций по фьючерсам Ethereum было больше, чем по биткоину», — добавили в JPMorgan.

Эксперты также заявили, что наблюдавшиеся в последние недели оттоки из крипто-ETF были незначительными по сравнению с притоками в недели, завершившиеся 3 и 10 октября.

Динамика оттоков и притоков средств в спотовые биткоин-ETF с начала октября. Источник: SoSoValue.

«Мы считаем, что сейчас бессрочные контракты — наиболее важный инструмент для наблюдения. Стабилизация этого показателя говорит о том, что делеверидж, вероятно, остался позади», — констатировали эксперты.

Биткоин по $170 000

Аналитики JPMorgan считают, что повышение волатильности золота сделало флагман крипторынка более привлекательным с учетом соотношения риск-доходность.

Соотношение волатильности биткоина к главному драгметаллу опустилось ниже отметки 2. Это значит, что первая криптовалюта требует примерно в 1,8 раза больше рискового капитала, чем золото.

На основе этого соотношения эксперты рассчитали, что для соответствия объемам частных инвестиций в драгметалл капитализация биткоина (~$2,1 трлн) должна вырасти на 67%.

«Это подразумевает теоретическую цену актива в примерно $170 000», — отметили они.

Текущий курс монеты примерно на $69 000 ниже его скорректированной стоимости относительно золота. По мнению экспертов, этот «механический расчет предполагает значительный потенциал роста актива в течение следующих 6-12 месяцев».

На момент написания биткоин торгуется по ~$101 000. За последние сутки его цена снизилась на 2%.

Часовой график BTC/USDT биржи Binance. Источник: TradingView.

Рынок еще далек от пика

Основатель Galaxy Digital Майк Новограц отметил, что «вялая динамика» крипторынка связана с ребалансировкой портфелей ходлеров. По его мнению, распределение позиций полезно в среднесрочной и долгосрочной перспективе.

В краткосрочной ситуация может оказывать негативное влияние на котировки.

Эксперт не уверен, что цифровые активы достигли пика цикла. Новограц ожидает, что смена главы ФРС будет способствовать более мягкой политике регулятора. Последняя, в свою очередь, создаст достаточный импульс для следующего этапа роста.

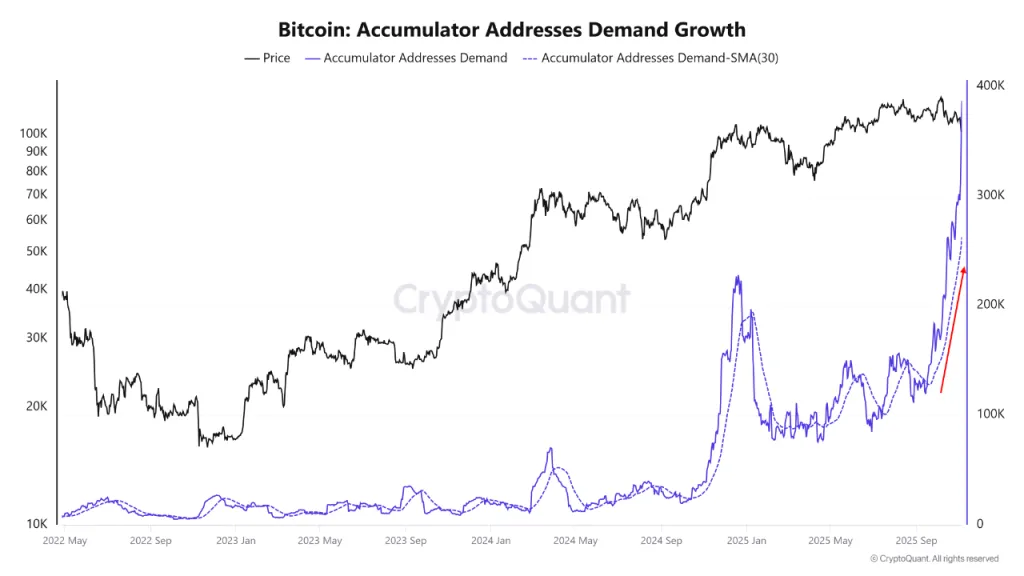

Аналитик CryptoQuant под ником MAC_D зафиксировал ускоренное накопление биткоина долгосрочными держателями — адресами, с которых никогда не наблюдались оттоки. По его словам, эта категория инвесторов поглощает давление продаж.

Реализованная цена группы продолжает увеличиваться и сейчас составляет примерно $78 520. MAC_D считает, что настоящая «криптозима» наступит только в случае пробития этого уровня.

«Институты, фонды и киты продолжают накапливать активы даже на относительно высоких ценовых уровнях и поглощают краткосрочное давление», — отметил эксперт.

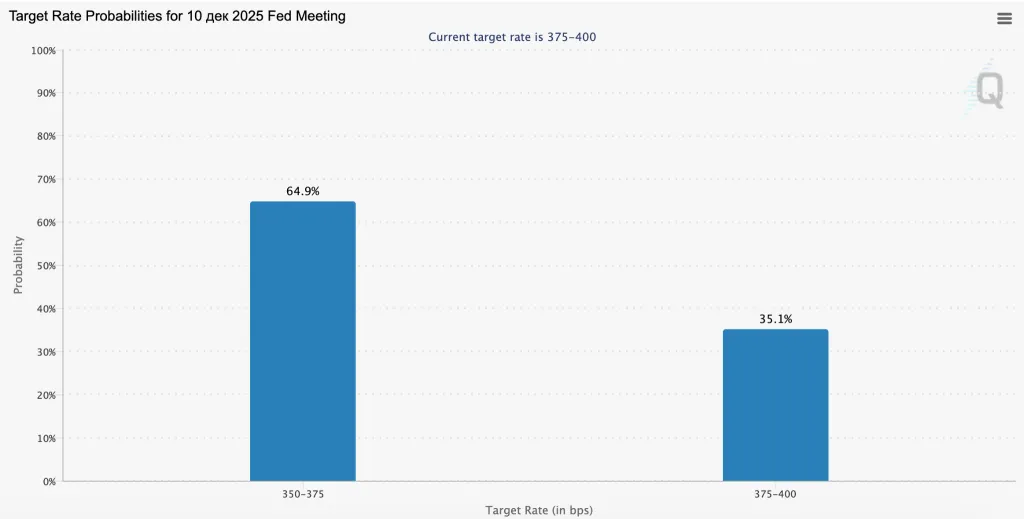

В настоящее время рынок вступает в фазу расширения ликвидности, что поддерживают ожидания очередного снижения ключевой ставки, завершение количественного ужесточения и рост долларовой денежной массы M2.

«Учитывая эти условия, текущий цикл с большей вероятностью продемонстрирует быстрое восстановление ценового импульса, в отличие от предыдущих затяжных спадов», — подытожил аналитик.

На момент написания участники рынка оценивают вероятность дальнейшего смягчения монетарной политики ФРС почти в 65%.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба