28 сентября 2010 КапиталЪ

Стратегия на неделю

Мы продолжаем считать, что в краткосрочной перспективе созрела небольшая техническая коррекция. В течение последних двух недель рынок в основном оставался вялым, несмотря на негативные экономические данные. Обычно такая устойчивость на фоне слабой информации побуждает нас занимать более оптимистичные позиции. И действительно, теперь мы принимаем немного более нейтральную позицию, но с учетом того, что предстоит публикация важных экономических данных за период после завершения политики государственного стимулирования в США, предпочитаем сохранять гибкость и пока не открывать новых позиций в любом направлении. Что касается более отдаленной, среднесрочной перспективы, прогноз по акциям выглядит несколько лучше, исходя из недавнего заседания FOMC.

На прошлой неделе вышли данные по жилью, которые можно назвать просто ужасными, если не играть в игру «лучше/хуже чем ожидалось». Продажи новых домов оказались на втором с конца месте, считая с 1963 г. (при том, что население США тогда было намного меньше), а продажи на вторичном рынке хотя и восстановились немного, но все равно остались на очень низком уровне. Если игнорировать шум в месячных данных, то 2010 год, похоже, будет худшим по части продаж домов. Единственным умеренно светлым пятном стали лучшие, чем ожидалось, данные по новостройкам, но при более внимательном рассмотрении оказывается, что рост здесь произошел за счет многосемейных домов.

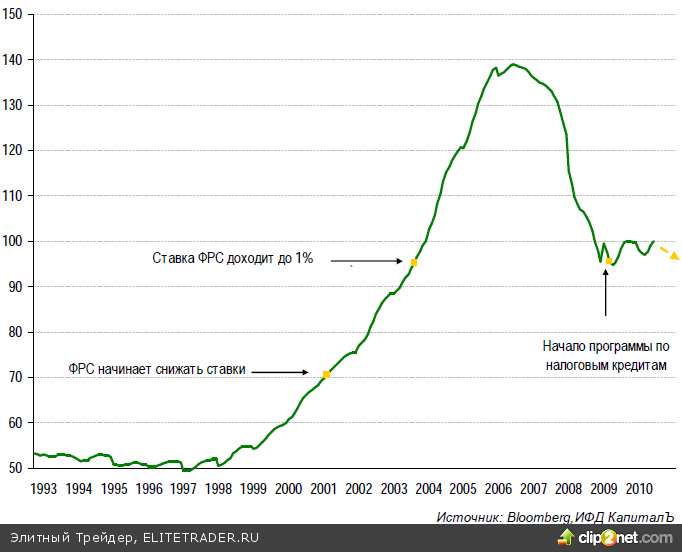

На этой неделе мы ознакомимся с информацией о ценах на жилье по индексу Case-Shiller (завтра, 17:00). Прогнозы указывают всего лишь на 3%-ное увеличение г-к-г. Тем более, что это с учетом низкой базы прошлого года. Мы хотели бы отметить, что цифра эта за июль; а вот данные Национальной ассоциации риэлторов (NAR) о продажах домов на вторичном рынке за август дали рост медианной цены только на 0,8% г-к-г. Таким образом, тенденция, как видите, ясна, тем более с учетом огромного запаса непроданных домов, который уменьшился в августе всего на 0,6%, не говоря уже о неучтенном предложении и нарастании числа взысканий и принудительных продаж.

Соотношение индекса Case-Shiller к среднему доходу в США

Тем не менее, мы думаем, что цены должны падать еще ниже, пока не достигнут исторических уровней доступности, особенно с учетом высокого уровня безработицы и экономической неопределенности. На прошлой неделе руководство Lennar и KB Home выразило озабоченность по поводу слабых продаж и ближайшего будущего.

Как ожидали мы и многие другие, заявление FOMC оказалось событием непримечательным, не содержащим упоминания о новых мерах количественного смягчения. Оно вызвало крайне незначительные движения на рынке. Заявление по большей части перефразировало предыдущие заявления, а именно, что экономический рост остается слабым, и ФРС готова действовать в случае необходимости. Однако наше внимание привлекла новая фаза: «различные показатели инфляции в настоящее время находятся на уровнях несколько ниже тех, которые Комитет считает наиболее приемлемыми в долгосрочной перспективе, с учетом его мандата на достижение максимальной занятости и стабильности цен».

Другими словами, ФРС не только явно повторила свое обещание сделать все необходимое для того, чтобы содействовать росту, но добавила, что инфляция слишком низка и нуждается в повышении. Это кажется чем-то большим, чем лишь небольшое смещение в сторону смягчения, как посчитали немногие из аналитиков, заметившие это. Конечно, последовала реакция рынков валют и государственного долга

Мы воспринимаем это как самое прямое из когда-либо сделанных заявлений, что ФРС собирается напечатать больше денег, если экономика не восстановится. При прочих равных это означает, что цены акций в среднесрочной перспективе должны вырасти. Мы ожидаем, что если ФРС действительно начнет новый раунд количественного смягчения, фондовый рынок начнет хорошо расти, по крайней мере, сначала. Мы помним, каким было движение цен облигаций после обещания ФРС сохранять процентные ставки на низком уровне и осуществлять интервенции на рынке, и считаем, что ставить против ФРС – дело гиблое.

Вопрос в том, насколько жизнеспособным окажется такой рост, и до какой степени он будет стимулировать экономику. Учитывая слабый спрос, слабый рынок рабочей силы и низкую загрузку производственных мощностей, мы очень сомневаемся в способности таких мер стимулировать экономику. Тем не менее, какое-то стимулирование все же будет, поскольку снижение ставок должно высвободить больше располагаемого дохода, даже если некоторая его часть используется для накопления. Это, без сомнения, приветствовалось бы рынком, по крайней мере, в краткосрочной перспективе.

Кроме того, важно влияние дополнительного смягчения на инфляцию. Пока мы повторяем свою точку зрения, что в течение нескольких лет инфляционное давление будет, вероятно, оставаться низким, причем цены на дорогостоящие товары, особенно на недвижимое имущество, будут продолжать уменьшаться. Отсутствие инфляционного давления будет, вероятно, подтверждено данными по расходам на личное потребление (пятница, 16:30). Мы можем ожидать подъем инфляции через несколько лет в будущем, если центральные банки и правительство окажутся неспособны (или не пожелают) ужесточить политику и повысить дисциплину расходов. Мы не думаем, что дополнительные $1 трлн, брошенные ФРС в программы количественного смягчения, обязательно склонят чашу весов в пользу инфляции, хотя шансы на это будут больше. Количественное смягчение сверх этого размера позволило бы заявить о рисках инфляции с большей уверенностью

Также неясно, какое время ФРС выберет для своих действий. Некоторые полагают, что ФРС сделает объявление на своем заседании 2-3 ноября. Мы думаем, что решение по этому вопросу еще не принято и будет зависеть от поступления новых данных. Хотя мы ожидаем, что экономические данные ухудшатся, мы не думаем, что они ухудшатся за следующий месяц настолько, чтобы оправдать принятие новой программы QE.

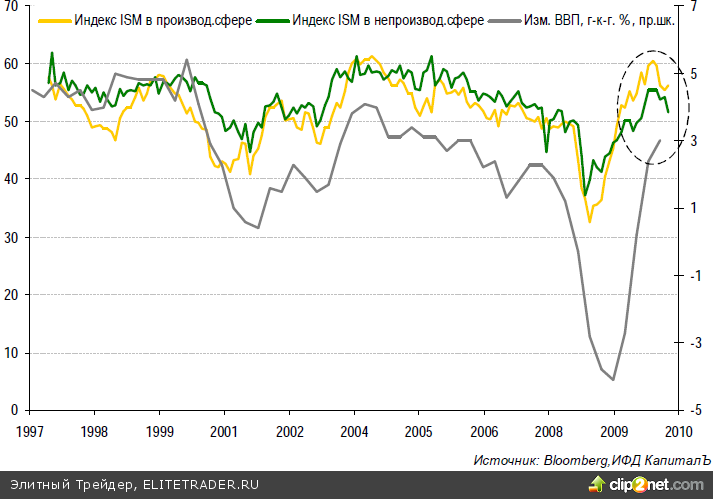

Мы уже не раз писали о нашей озабоченности тем, что данные, показывающие ослабление экономики после окончания государственных мер стимулирования, могут вызвать заметную коррекцию. Такие данные начинают выходить на этой неделе: в сентябре производственный ISM (пятница, 18:00) предположительно понизился на 1,8 п.п. Хотя показатель все еще находится выше 50, указывая на рост, тенденция к снижению с апрельского пика 60,4 очевидна и не является хорошим предзнаменованием для экономической активности или занятости.

Этот потенциально проблемный поток данных будет продолжен ISM в сфере услуг, публикуемым в следующий вторник, затем данными о новых рабочих местах, выходящими в следующую пятницу, и так далее вплоть до предварительной оценки ВВП США в 3К10, которая будет обнародована 29 октября.

Индексы ISM – опережающий индикатор?

Также нельзя оставлять без внимания еженедельную статистику по заявкам на пособия по безработице. В середине августа рынок резко упал после того, как количество таких заявлений зашкалило за 500 тыс. впервые с ноября 2009 г. Наоборот, снижение в район 450 тыс. две недели назад вызвало ралли. Однако недавние данные позволяют предположить, что количество заявлений снова увеличивается, что может означать слабые данные по новым рабочим местам

Последнее время мы стали замечать ухудшение еженедельного индекса доверия потребителей ABC (выходит по средам, 01:00). На этой неделе мы должны получить подтверждение этой тенденции от US Conference Board (вторник, 18:00). Также должны выйти окончательные данные по уровню доверия потребителей в EC за сентябрь (среда, 13:00) и цифры Tankan за 3К10 в Японии (среда, 03:50). Окончательные данные сентябрьского индекса потребительского доверия Мичиганского университета предположительно будут пересмотрены немного в лучшую сторону (пятница, 17:55). Продажи автомобилей (пятница, 01:00), как ожидают, в сентябре существенно не изменились

На этой неделе календарь корпоративной отчетности почти пуст. Ожидается выход отчетов пяти компонентов S&P 500: Jabil Circuit и Paychex (сегодня, ПЗ) и Walgreen (завтра 16:00), затем в среду Family Dollar (ДО) и Micron Technology. Если не произойдет серьезных неожиданностей, мы предполагаем, что отчетность компаний не будет играть существенной роли до начала через 2-3 недели сезона отчетности за 3К10.

Политический фактор может выйти на первый план, учитывая то, что до промежуточных выборов в США завтра останется шесть недель. Это может способствовать различным заявлениям по поводу больших или меньших стимулов, также как насчет изменений в системе налогообложения. Мы считаем маловероятными серьезные изменения в этом году. Однако возведение торговых барьеров было бы с политической точки зрения оправданным.

При прочих равных, в четверг на рынке может наблюдаться подгонка под нужные ценовые уровни, связанная с окончанием 3К10

Российский рынок акций: выход на новые рубежи и без коррекции?

На этой неделе мы можем вновь увидеть динамику, похожую на прошлую неделю, исключая прошедшую пятницу, когда индексы взлетели вслед за американской статистикой по заказам на товары длительного пользования, оказавшейся лучше ожиданий. Общее желание рынка продолжить движение наверх может сдерживаться настроениями зафиксировать прибыль. Особенно это актуально для западных рынков. Так, например, американский индекс S&P 500 растет уже четыре недели подряд. Индекс ММВБ – три из последних четырех.

С технической точки зрения, ММВБ пробил уровень в 1430 пунктов и имеет потенциал движения как минимум до нового ближайшего сопротивления в 1450 пунктов. Однако развить успех и пойти дальше на этой неделе может оказаться проблематично

Наш краткосрочный прогноз на ближайшие недели в целом остается прежним: мы ожидаем продолжения роста рынка и выхода индекса ММВБ в диапазон 1450-1500 пунктов на фоне высокой ликвидности и оптимизма глобальных инвесторов, в частности по отношению к рынкам emerging markets. Однако в середине октября, когда стартует сезон отчетности западных компаний за 3К10, могут появиться серьезные предпосылки для коррекции вниз, т.к. корпоративные ожидания на предстоящий квартал, вероятно, будут гораздо менее радужными, чем по итогам 2К10. Об этом свидетельствуют заявления некоторых крупнейших компаний США из отрасли грузовых перевозок и на рынке жилья. Впрочем, существенной корреции вниз в среднесрочном плане могут помешать ожидания новых денежных стимулов ФРС, которые были фактически обещаны в случае продолжения замедления экономики

Исключая сегодняшний день, на российском рынке может наблюдаться спокойная динамика котировок на фоне скудности внешних факторов вроде западной корпоративной отчетности или макроэкономической статистики. Некоторое желание зафиксировать прибыль могут спровоцировать данные по доверию потребителей США во вторник (см. выше). Пятница претендует на то, чтобы стать наиболее непредсказуемым и активным днем, принимая во внимание множество статистики в США, а также публикацию важного для динамики рынков индекса PMI в сфере промышленности Китая за август, который ожидается позитивным - 52,8 против 51,7 пункта

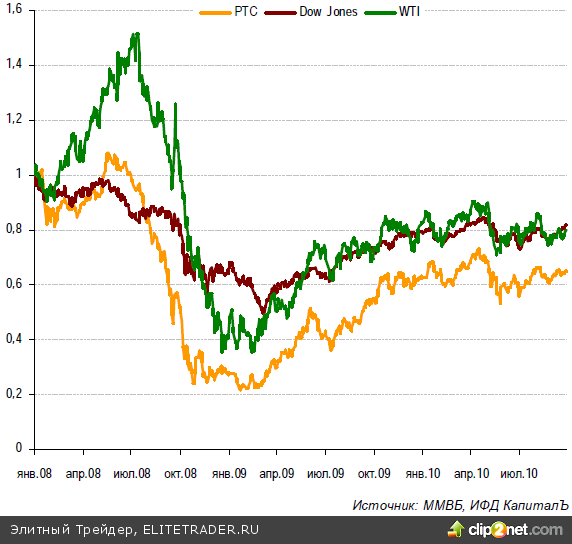

На прошлой неделе индексы emerging markets в целом вновь демонстрировали опережающую динамику по сравнению с индексами развитых рынков. По данным EPFR в фонды, инвестирующие на эти рынки, вновь наблюдался значительный, рекордный с июля приток средств – $3,4 млрд. Среди стран BRIC отстал Китай, индексы которого немного снизились на фоне «короткой» недели из-за праздника и опасений введения новых ограничений в банковской сфере и на рынке жилья. Страны Восточной Европы оказались в арьергарде общего движения, хотя российские индексы в этом регионе были одними из лидеров. Впрочем, рост индекса ММВБ на 1,3% на фоне роста S&P 500 на 2,1% и нефти WTI на 4,5% можно считать весьма скромным. Если скрытые причины для некоторого отставания у российского рынка отсутствуют, то в ближайшие сессии в случае позитивной динамики на мировых рынках рост индексов может быть опережающим. Впрочем, сегодняшний день этот оптимизм, видимо, не разделяет

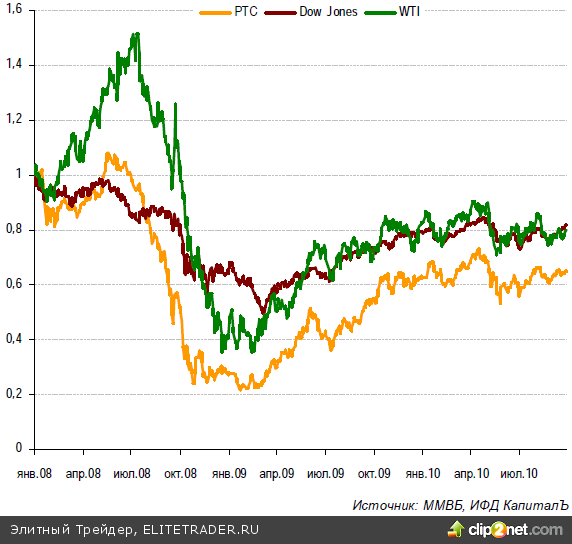

Динамика РТС против нефти и американского индекса

Основные показатели аппетита к риску остаются на высоком уровне. Один из них - курс евро стремительно продолжил укрепление к доллару в район сильного сопротивления в 1,35, что является максимумом с конца апреля. Это произошло на фоне невыразительной статистики по еврозоне, в частности, судя по индексам PMI, и нарастания проблем в некоторых проблемных странах ЕС – значительный рост стоимости заимствования и продолжения рецессии в Ирландии. Впрочем, надо понимать, что отчасти локальная слабость доллара, также как и снижение доходности Treasuries на фоне роста акций являются следствиями одного фактора – повысившихся ожиданий по поводу новой программы QE после заседания ФРС на прошлой неделе

Давление в рубле во второй половине прошлой недели ослабло. Стоимость бивалютной корзины снизилось до 35,50 руб. с недельных максимумов в 35,80 руб. Мы полагаем, что в среднесрочном плане мы можем увидеть уровни в 36,40 руб., соответствующие верхней границе текущего коридора ЦБ (подробнее см. КапиталЪный Взгляд по долговому рынку). Кстати, во вторник состоится очередное заседание Банка России, на котором ожидаются комментарии по росту инфляционных ожиданий и возможным, исходя из этого, изменениям в политике процентных ставок. На прошлой неделе председатель ЦБ Сергей Игнатьев уже исключил из своего комментария фразу о сохранении ставок на ближайшие месяцы. Заявления Банка России может оказать косвенное влияние на акции российских банков. Об этом мы писали в нашем предыдущем обзоре

Газ

Последние недели чувствуется серьезное давление в акциях Газпрома, которые не только уже растут меньше, чем рынок, но даже падают при росте рынка, что было на прошлой неделе. Мы уже неоднократно писали о фундаментальных причинах, которые стоят за такой слабой динамикой акций компании, но на прошлой неделе эти причины вновь актуализировались

В пятницу глава E.ON Ruhrgas Russia заявил о намерении компании выработать новый механизм ценообразования на газ с ключевыми поставщиками, включая Газпром, на фоне низких спотовых цен

Российские производители минеральных удобрений написали письмо премьер- министру Владимиру Путину с просьбой пересмотреть механизм формирования равнодоходных цен на газ на внутреннем рынке с 2014 г. с учетом спотовой компоненты. В Европе производители имеют возможность покупать газ по спотовым ценам, которые существенно ниже, чем у Газпрома, что уменьшает конкурентоспособность российских удобрений на европейском рынке. Мы уже писали об этом риске, который пока рынок не учитывает. Тем не менее, если производителям азотных удобрений удастся обратить внимание правительства на эту ситуацию, а спотовые цены на газ к моменту либерализации внутреннего рынка будут оставаться ниже газпромовских цен, то не исключено, что подход к установлению равнодоходных цен на газ в России может быть скорректирован. Это неизбежно сильно ударит по позициям Газпрома, как, впрочем, и независимых производителей, если к этому процессу подключатся и другие представители промышленности

К этому еще можно добавить и планы европейских стран по строительству СПГ- терминалов на ключевых рынках Газпрома. Украина также еще раз заявила о желании построить СПГ-терминал. В Европе продолжается активный процесс по повышению безопасности газоснабжения европейских стран. Есть намерение создать единую систему газоснабжения, что в перспективе может обеспечить эффективный переток газа из регионов с избыточным предложением газа в менее обеспеченные страны. Кроме того, постепенно реализуется третий энергетический пакет, направленный на разделение транспорта и сбыта. Все это представляет как среднесрочные, так и долгосрочные риски позициям Газпрома

Европейские страны ОЭСР активно увеличивают потребление любого другого газа, кроме газа Газпрома, даже несмотря на частичную приостановку экспорта СПГ из Катара во 2К10 в связи с ремонтными работами. В 3К10 все 5 СПГ-линий Катара уже снова запущены, что продолжило давить на спотовые цены и позиции Газпрома в 3К10. По нашим оценкам, эта ситуация не улучшится до конца года, а в 2011 г. мы ожидаем увидеть новую волну поставок СПГ на европейский рынок. В начале 2011 г. Катар запускает две СПГ-линии суммарной мощностью более 21 млрд.м3.

Тем временем, Газпром ведет переговоры с Китаем, но пока не смог договориться по ключевому параметру – цене, что полностью нивелирует какие-то успехи на этом фронте.

Мы продолжаем полагать, что основные проблемы Газпром ждут еще впереди, и глубина падения может быть весьма серьезной, что потребует от Газпрома дополнительных скидок и уступок потребителям. Мы видим серьезные среднесрочные риски для акций Газпрома в 2010- 2011 гг., которые рынку еще предстоит дисконтировать в цене его акций

Нефть

Почему ресурсы ультра глубоководного бразильского шельфа оцениваются почти в три раза выше, чем материковые доказанные запасы российских ВИНК?

На прошлой неделе Petrobras завершила размещение акций в пользу государства и частных инвесторов. В результате доля государства выросла, но это не отпугнуло частные инвестиции, которые без учета возможного исполнения опциона принесли компании $24,4 млрд. (часть инвестиций пришла от суверенных фондов). Общая сумма размещения составила $66,9 млрд. плюс опцион на $3 млрд. Переподписка, по информации СМИ, была 30% против ожидавшихся 100%. Вряд ли, размер допэмиссии Petrobras можно назвать крупнейшим публичным размещением акций в мире, если вычесть из общей суммы долю государства и суверенных фондов. Мы весьма сдержанно оценивает степень успешности этого размещения.

В рамках сделки «нефть в обмен на акции» государство передало Petrobras ресурсы углеводородов 5 млрд.бнэ, исходя из расчета $8,5 за бнэ ($42,5 млрд.). Оценка чистой приведенной стоимости (NPV) ресурсов осуществлялась DeGolyer and MacNaughton по стандартам PRMS. Несмотря на недоказанную коммерческую эффективность их извлечения, по договоренности с Petrobras условные и возможные ресурсы были оценены так, как если они были успешно разработаны. В то же самое время средневзвешенная NPV на бнэ доказанных запасов углеводородов у российских ВИНК составила $2,9 по состоянию на конец 2009 г. При этом для Роснефти, Газпром нефти и ТНК-ВР оценку стоимости запасов также проводила DeGolyer and MacNaughton. В оценке стоимости бразильских ресурсов использовалась более высокая цена на нефть, чем для запасов российских ВИНК, но ставка дисконтирования была одинаковой. Безусловно, стоимость ресурсов и запасов некорректно сравнивать напрямую, но в данном случае четко видно, что с учетом всех корректировок ультра глубоководные ресурсы, а даже не запасы, бразильского шельфа (глубина до резервуара более 5000 метров) оцениваются на несколько порядков выше, чем материковые доказанные запасы в России (средняя глубина скважин около 3000 метров). С чем это может быть связано, так как методика и параметры оценки более-менее сопоставимы?

Очевидно, что более низкие удельные операционные расходы на бнэ имеют материковые запасы в России, что должно было бы обеспечить им более высокую оценку. Например, операционные расходы на добычу углеводородов по передаваемым Petrobras месторождениям оцениваются на уровне $12-14 на баррель по сравнению с $4-5 в России. Тем не менее, более высокая операционная эффективность материковых запасов в России полностью нивелируется колоссальной налоговой нагрузкой, которая съедает около 70% от цены нефти, в то время как в Бразилии – 35-40%. Эта разница в налоговом бремени в основном и объясняет почти трехкратное отклонение удельной NPV на бнэ в Бразилии и России, поэтому не удивительно, что инвесторы предпочитают вкладывать деньги в бразильский шельф даже с учетом всей неопределенности и сложности разработки подобных проектов. Кроме того, в будущем Petrobras сможет показывать рост прибыли и дивидендов при стабильных ценах на нефть, что не скажешь в целом про российские компании. При этом налоги в нефтегазовом секторе России будут еще повышаться в среднесрочном плане, что инвесторы отчетливо видят, поэтому предпочитают более понятные истории. В результате российские запасы углеводородов справедливо оцениваются с таким значительным дисконтом даже к шельфовым проектам, так как они генерируют меньшую удельную стоимость для акционеров, что также оправдывает их текущую низкую оценку рынком

Как мы видим, контрольная доля государства не препятствует притоку частных инвестиций в компанию, если инвесторы благоприятно смотрят на ее перспективы и ожидают хорошей, а главное предсказуемой отдачи на вложенный капитал. К сожалению, эти инвестиции обходят Россию, где есть государственные компании с большими запасами сырья и относительно низкими сравнительными коэффициентами, но выбор инвесторов падает на Китай и Бразилию. Инвесторы готовы покупать акции нефтегазовых компаний с развивающихся рынков по двузначным P/E, но только не в России.

После этого размещения Petrobras мы бы скорее ожидали негативной реакции цен на нефть, так как, если компании удастся реализовать все свои амбициозные планы по освоению шельфа, то ее добыча может вырасти более чем в два раза, а также это откроет новые возможности для работы на глубоководном шельфе в мире. Это может обеспечить существенное дополнительное предложение нефти.

Также мы полагаем, что проведенное размещение акций Petrobras еще раз акцентировало внимание рынка на фундаментальных проблемах российского нефтяного сектора и его низкой инвестиционной привлекательности, за исключением отдельных идей, в условиях растущего налогового бремени на отрасль

Металлы и добыча

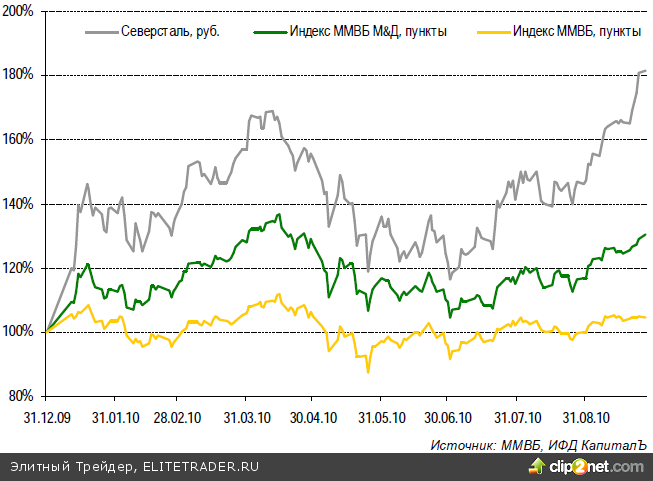

Акции Северстали – одни из лидеров роста на прошлой неделе (плюс 9,5%) – вышли на максимумы текущего года и преодолели уровень сопротивления в 450 руб. Мы полагаем, что вероятно продолжение роста в район 500 руб. (плюс 7,5% от текущих уровней) на фоне общего оптимизма в секторе. Заметим, что это докризисные уровни июля 2008 года. Оправданы ли такие уровни, учитывая, что на текущий момент Северсталь оценивается по показателю EV/EBITDA 11E в 6,1, что примерно на уровне средневзвешенного значения для российских аналогов. С учетом неустойчивости в мировой экономике, мы считаем, что вряд ли.

Ралли в акциях компании длится уже месяц и было спровоцировано публикацией неплохой отчетности за 2К10, которая показала получение хотя бы минимальной прибыли некогда убыточными североамериканскими активами. Тем более, что часть из них может быть продана. В результате акции Северстали резко обогнали рынок и отраслевой индекс в последние недели (см. график).

Акции Северстали относительно отраслевого индекса и индекса ММВБ

Помимо этого, поводами для роста могло стать получение права на разработку угольного участка в Туве, где залегают угли дефицитной для российского рынка марки «Ж» (особенно после аварии на Распадской). Цену приобретения можно назвать относительно выгодной: Северсталь заплатила около $0,03 за тонну запасов категории С1+С2, тогда как соседний участок был куплен в этом году Evraz Group примерно за $0,14. Проект осложняется тем, что в развитии инфраструктуры необходимо вложить порядка $3 млрд, и сейчас Северсталь ищет партнера для этого

Кроме того, Северсталь, видимо, рассчитывает получить права на соседний участок Улуг-Хемского угольного бассейна с запасами на 56% больше, лицензия на разработку которого принадлежит Енисейской промышленной компании, входящую в группу Межпромбанка. Банк де- факто является банкротом, а Северсталь – крупнейший частный кредитор, пытающийся вернуть свои деньги через суд.

Дополнительным фактором поддержки акций Северстали может стать планы провести IPO золотодобывающего подразделения в Лондоне, по данным СМИ, в этом году. Стоимость всего актива оценивается в $4 млрд, что составляет около 28% от текущей капитализации Северстали. (Доля производства золота в общих продажах за 1П10 составляет всего 4%.) По всей видимости, планы IPO отчасти связаны с тем, что цены на золото торгуются на историческом рекорде и вплотную подошли к $1300 за унцию.

Ранее мы говорили, что в случае роста рынка отраслевой индекс «Металлы и Добыча» будет опережать рынок. За акциями Северстали могут подтянуться бумаги НЛМК, ММК, Мечела. Отскок цен на металлы и стабильные цены на сырье создают позитивные фундаментальные предпосылки для роста

Полиметалл представит отчетность за 1П10 по US GAAP в среду. По всей видимости, результаты будут сильными. Все внимание на издержки. Производство золота выросло на 57% г-к-г, серебра – на 13%. Средние мировые цены на золото выросли на 26% г-к-г, на серебро – на 34%. За последний месяц акции Полиметалла подорожали на 34%, и мы полагаем, что по факту выхода отчетности может быть фиксация прибыли

Мы продолжаем считать, что в краткосрочной перспективе созрела небольшая техническая коррекция. В течение последних двух недель рынок в основном оставался вялым, несмотря на негативные экономические данные. Обычно такая устойчивость на фоне слабой информации побуждает нас занимать более оптимистичные позиции. И действительно, теперь мы принимаем немного более нейтральную позицию, но с учетом того, что предстоит публикация важных экономических данных за период после завершения политики государственного стимулирования в США, предпочитаем сохранять гибкость и пока не открывать новых позиций в любом направлении. Что касается более отдаленной, среднесрочной перспективы, прогноз по акциям выглядит несколько лучше, исходя из недавнего заседания FOMC.

На прошлой неделе вышли данные по жилью, которые можно назвать просто ужасными, если не играть в игру «лучше/хуже чем ожидалось». Продажи новых домов оказались на втором с конца месте, считая с 1963 г. (при том, что население США тогда было намного меньше), а продажи на вторичном рынке хотя и восстановились немного, но все равно остались на очень низком уровне. Если игнорировать шум в месячных данных, то 2010 год, похоже, будет худшим по части продаж домов. Единственным умеренно светлым пятном стали лучшие, чем ожидалось, данные по новостройкам, но при более внимательном рассмотрении оказывается, что рост здесь произошел за счет многосемейных домов.

На этой неделе мы ознакомимся с информацией о ценах на жилье по индексу Case-Shiller (завтра, 17:00). Прогнозы указывают всего лишь на 3%-ное увеличение г-к-г. Тем более, что это с учетом низкой базы прошлого года. Мы хотели бы отметить, что цифра эта за июль; а вот данные Национальной ассоциации риэлторов (NAR) о продажах домов на вторичном рынке за август дали рост медианной цены только на 0,8% г-к-г. Таким образом, тенденция, как видите, ясна, тем более с учетом огромного запаса непроданных домов, который уменьшился в августе всего на 0,6%, не говоря уже о неучтенном предложении и нарастании числа взысканий и принудительных продаж.

Соотношение индекса Case-Shiller к среднему доходу в США

Тем не менее, мы думаем, что цены должны падать еще ниже, пока не достигнут исторических уровней доступности, особенно с учетом высокого уровня безработицы и экономической неопределенности. На прошлой неделе руководство Lennar и KB Home выразило озабоченность по поводу слабых продаж и ближайшего будущего.

Как ожидали мы и многие другие, заявление FOMC оказалось событием непримечательным, не содержащим упоминания о новых мерах количественного смягчения. Оно вызвало крайне незначительные движения на рынке. Заявление по большей части перефразировало предыдущие заявления, а именно, что экономический рост остается слабым, и ФРС готова действовать в случае необходимости. Однако наше внимание привлекла новая фаза: «различные показатели инфляции в настоящее время находятся на уровнях несколько ниже тех, которые Комитет считает наиболее приемлемыми в долгосрочной перспективе, с учетом его мандата на достижение максимальной занятости и стабильности цен».

Другими словами, ФРС не только явно повторила свое обещание сделать все необходимое для того, чтобы содействовать росту, но добавила, что инфляция слишком низка и нуждается в повышении. Это кажется чем-то большим, чем лишь небольшое смещение в сторону смягчения, как посчитали немногие из аналитиков, заметившие это. Конечно, последовала реакция рынков валют и государственного долга

Мы воспринимаем это как самое прямое из когда-либо сделанных заявлений, что ФРС собирается напечатать больше денег, если экономика не восстановится. При прочих равных это означает, что цены акций в среднесрочной перспективе должны вырасти. Мы ожидаем, что если ФРС действительно начнет новый раунд количественного смягчения, фондовый рынок начнет хорошо расти, по крайней мере, сначала. Мы помним, каким было движение цен облигаций после обещания ФРС сохранять процентные ставки на низком уровне и осуществлять интервенции на рынке, и считаем, что ставить против ФРС – дело гиблое.

Вопрос в том, насколько жизнеспособным окажется такой рост, и до какой степени он будет стимулировать экономику. Учитывая слабый спрос, слабый рынок рабочей силы и низкую загрузку производственных мощностей, мы очень сомневаемся в способности таких мер стимулировать экономику. Тем не менее, какое-то стимулирование все же будет, поскольку снижение ставок должно высвободить больше располагаемого дохода, даже если некоторая его часть используется для накопления. Это, без сомнения, приветствовалось бы рынком, по крайней мере, в краткосрочной перспективе.

Кроме того, важно влияние дополнительного смягчения на инфляцию. Пока мы повторяем свою точку зрения, что в течение нескольких лет инфляционное давление будет, вероятно, оставаться низким, причем цены на дорогостоящие товары, особенно на недвижимое имущество, будут продолжать уменьшаться. Отсутствие инфляционного давления будет, вероятно, подтверждено данными по расходам на личное потребление (пятница, 16:30). Мы можем ожидать подъем инфляции через несколько лет в будущем, если центральные банки и правительство окажутся неспособны (или не пожелают) ужесточить политику и повысить дисциплину расходов. Мы не думаем, что дополнительные $1 трлн, брошенные ФРС в программы количественного смягчения, обязательно склонят чашу весов в пользу инфляции, хотя шансы на это будут больше. Количественное смягчение сверх этого размера позволило бы заявить о рисках инфляции с большей уверенностью

Также неясно, какое время ФРС выберет для своих действий. Некоторые полагают, что ФРС сделает объявление на своем заседании 2-3 ноября. Мы думаем, что решение по этому вопросу еще не принято и будет зависеть от поступления новых данных. Хотя мы ожидаем, что экономические данные ухудшатся, мы не думаем, что они ухудшатся за следующий месяц настолько, чтобы оправдать принятие новой программы QE.

Мы уже не раз писали о нашей озабоченности тем, что данные, показывающие ослабление экономики после окончания государственных мер стимулирования, могут вызвать заметную коррекцию. Такие данные начинают выходить на этой неделе: в сентябре производственный ISM (пятница, 18:00) предположительно понизился на 1,8 п.п. Хотя показатель все еще находится выше 50, указывая на рост, тенденция к снижению с апрельского пика 60,4 очевидна и не является хорошим предзнаменованием для экономической активности или занятости.

Этот потенциально проблемный поток данных будет продолжен ISM в сфере услуг, публикуемым в следующий вторник, затем данными о новых рабочих местах, выходящими в следующую пятницу, и так далее вплоть до предварительной оценки ВВП США в 3К10, которая будет обнародована 29 октября.

Индексы ISM – опережающий индикатор?

Также нельзя оставлять без внимания еженедельную статистику по заявкам на пособия по безработице. В середине августа рынок резко упал после того, как количество таких заявлений зашкалило за 500 тыс. впервые с ноября 2009 г. Наоборот, снижение в район 450 тыс. две недели назад вызвало ралли. Однако недавние данные позволяют предположить, что количество заявлений снова увеличивается, что может означать слабые данные по новым рабочим местам

Последнее время мы стали замечать ухудшение еженедельного индекса доверия потребителей ABC (выходит по средам, 01:00). На этой неделе мы должны получить подтверждение этой тенденции от US Conference Board (вторник, 18:00). Также должны выйти окончательные данные по уровню доверия потребителей в EC за сентябрь (среда, 13:00) и цифры Tankan за 3К10 в Японии (среда, 03:50). Окончательные данные сентябрьского индекса потребительского доверия Мичиганского университета предположительно будут пересмотрены немного в лучшую сторону (пятница, 17:55). Продажи автомобилей (пятница, 01:00), как ожидают, в сентябре существенно не изменились

На этой неделе календарь корпоративной отчетности почти пуст. Ожидается выход отчетов пяти компонентов S&P 500: Jabil Circuit и Paychex (сегодня, ПЗ) и Walgreen (завтра 16:00), затем в среду Family Dollar (ДО) и Micron Technology. Если не произойдет серьезных неожиданностей, мы предполагаем, что отчетность компаний не будет играть существенной роли до начала через 2-3 недели сезона отчетности за 3К10.

Политический фактор может выйти на первый план, учитывая то, что до промежуточных выборов в США завтра останется шесть недель. Это может способствовать различным заявлениям по поводу больших или меньших стимулов, также как насчет изменений в системе налогообложения. Мы считаем маловероятными серьезные изменения в этом году. Однако возведение торговых барьеров было бы с политической точки зрения оправданным.

При прочих равных, в четверг на рынке может наблюдаться подгонка под нужные ценовые уровни, связанная с окончанием 3К10

Российский рынок акций: выход на новые рубежи и без коррекции?

На этой неделе мы можем вновь увидеть динамику, похожую на прошлую неделю, исключая прошедшую пятницу, когда индексы взлетели вслед за американской статистикой по заказам на товары длительного пользования, оказавшейся лучше ожиданий. Общее желание рынка продолжить движение наверх может сдерживаться настроениями зафиксировать прибыль. Особенно это актуально для западных рынков. Так, например, американский индекс S&P 500 растет уже четыре недели подряд. Индекс ММВБ – три из последних четырех.

С технической точки зрения, ММВБ пробил уровень в 1430 пунктов и имеет потенциал движения как минимум до нового ближайшего сопротивления в 1450 пунктов. Однако развить успех и пойти дальше на этой неделе может оказаться проблематично

Наш краткосрочный прогноз на ближайшие недели в целом остается прежним: мы ожидаем продолжения роста рынка и выхода индекса ММВБ в диапазон 1450-1500 пунктов на фоне высокой ликвидности и оптимизма глобальных инвесторов, в частности по отношению к рынкам emerging markets. Однако в середине октября, когда стартует сезон отчетности западных компаний за 3К10, могут появиться серьезные предпосылки для коррекции вниз, т.к. корпоративные ожидания на предстоящий квартал, вероятно, будут гораздо менее радужными, чем по итогам 2К10. Об этом свидетельствуют заявления некоторых крупнейших компаний США из отрасли грузовых перевозок и на рынке жилья. Впрочем, существенной корреции вниз в среднесрочном плане могут помешать ожидания новых денежных стимулов ФРС, которые были фактически обещаны в случае продолжения замедления экономики

Исключая сегодняшний день, на российском рынке может наблюдаться спокойная динамика котировок на фоне скудности внешних факторов вроде западной корпоративной отчетности или макроэкономической статистики. Некоторое желание зафиксировать прибыль могут спровоцировать данные по доверию потребителей США во вторник (см. выше). Пятница претендует на то, чтобы стать наиболее непредсказуемым и активным днем, принимая во внимание множество статистики в США, а также публикацию важного для динамики рынков индекса PMI в сфере промышленности Китая за август, который ожидается позитивным - 52,8 против 51,7 пункта

На прошлой неделе индексы emerging markets в целом вновь демонстрировали опережающую динамику по сравнению с индексами развитых рынков. По данным EPFR в фонды, инвестирующие на эти рынки, вновь наблюдался значительный, рекордный с июля приток средств – $3,4 млрд. Среди стран BRIC отстал Китай, индексы которого немного снизились на фоне «короткой» недели из-за праздника и опасений введения новых ограничений в банковской сфере и на рынке жилья. Страны Восточной Европы оказались в арьергарде общего движения, хотя российские индексы в этом регионе были одними из лидеров. Впрочем, рост индекса ММВБ на 1,3% на фоне роста S&P 500 на 2,1% и нефти WTI на 4,5% можно считать весьма скромным. Если скрытые причины для некоторого отставания у российского рынка отсутствуют, то в ближайшие сессии в случае позитивной динамики на мировых рынках рост индексов может быть опережающим. Впрочем, сегодняшний день этот оптимизм, видимо, не разделяет

Динамика РТС против нефти и американского индекса

Основные показатели аппетита к риску остаются на высоком уровне. Один из них - курс евро стремительно продолжил укрепление к доллару в район сильного сопротивления в 1,35, что является максимумом с конца апреля. Это произошло на фоне невыразительной статистики по еврозоне, в частности, судя по индексам PMI, и нарастания проблем в некоторых проблемных странах ЕС – значительный рост стоимости заимствования и продолжения рецессии в Ирландии. Впрочем, надо понимать, что отчасти локальная слабость доллара, также как и снижение доходности Treasuries на фоне роста акций являются следствиями одного фактора – повысившихся ожиданий по поводу новой программы QE после заседания ФРС на прошлой неделе

Давление в рубле во второй половине прошлой недели ослабло. Стоимость бивалютной корзины снизилось до 35,50 руб. с недельных максимумов в 35,80 руб. Мы полагаем, что в среднесрочном плане мы можем увидеть уровни в 36,40 руб., соответствующие верхней границе текущего коридора ЦБ (подробнее см. КапиталЪный Взгляд по долговому рынку). Кстати, во вторник состоится очередное заседание Банка России, на котором ожидаются комментарии по росту инфляционных ожиданий и возможным, исходя из этого, изменениям в политике процентных ставок. На прошлой неделе председатель ЦБ Сергей Игнатьев уже исключил из своего комментария фразу о сохранении ставок на ближайшие месяцы. Заявления Банка России может оказать косвенное влияние на акции российских банков. Об этом мы писали в нашем предыдущем обзоре

Газ

Последние недели чувствуется серьезное давление в акциях Газпрома, которые не только уже растут меньше, чем рынок, но даже падают при росте рынка, что было на прошлой неделе. Мы уже неоднократно писали о фундаментальных причинах, которые стоят за такой слабой динамикой акций компании, но на прошлой неделе эти причины вновь актуализировались

В пятницу глава E.ON Ruhrgas Russia заявил о намерении компании выработать новый механизм ценообразования на газ с ключевыми поставщиками, включая Газпром, на фоне низких спотовых цен

Российские производители минеральных удобрений написали письмо премьер- министру Владимиру Путину с просьбой пересмотреть механизм формирования равнодоходных цен на газ на внутреннем рынке с 2014 г. с учетом спотовой компоненты. В Европе производители имеют возможность покупать газ по спотовым ценам, которые существенно ниже, чем у Газпрома, что уменьшает конкурентоспособность российских удобрений на европейском рынке. Мы уже писали об этом риске, который пока рынок не учитывает. Тем не менее, если производителям азотных удобрений удастся обратить внимание правительства на эту ситуацию, а спотовые цены на газ к моменту либерализации внутреннего рынка будут оставаться ниже газпромовских цен, то не исключено, что подход к установлению равнодоходных цен на газ в России может быть скорректирован. Это неизбежно сильно ударит по позициям Газпрома, как, впрочем, и независимых производителей, если к этому процессу подключатся и другие представители промышленности

К этому еще можно добавить и планы европейских стран по строительству СПГ- терминалов на ключевых рынках Газпрома. Украина также еще раз заявила о желании построить СПГ-терминал. В Европе продолжается активный процесс по повышению безопасности газоснабжения европейских стран. Есть намерение создать единую систему газоснабжения, что в перспективе может обеспечить эффективный переток газа из регионов с избыточным предложением газа в менее обеспеченные страны. Кроме того, постепенно реализуется третий энергетический пакет, направленный на разделение транспорта и сбыта. Все это представляет как среднесрочные, так и долгосрочные риски позициям Газпрома

Европейские страны ОЭСР активно увеличивают потребление любого другого газа, кроме газа Газпрома, даже несмотря на частичную приостановку экспорта СПГ из Катара во 2К10 в связи с ремонтными работами. В 3К10 все 5 СПГ-линий Катара уже снова запущены, что продолжило давить на спотовые цены и позиции Газпрома в 3К10. По нашим оценкам, эта ситуация не улучшится до конца года, а в 2011 г. мы ожидаем увидеть новую волну поставок СПГ на европейский рынок. В начале 2011 г. Катар запускает две СПГ-линии суммарной мощностью более 21 млрд.м3.

Тем временем, Газпром ведет переговоры с Китаем, но пока не смог договориться по ключевому параметру – цене, что полностью нивелирует какие-то успехи на этом фронте.

Мы продолжаем полагать, что основные проблемы Газпром ждут еще впереди, и глубина падения может быть весьма серьезной, что потребует от Газпрома дополнительных скидок и уступок потребителям. Мы видим серьезные среднесрочные риски для акций Газпрома в 2010- 2011 гг., которые рынку еще предстоит дисконтировать в цене его акций

Нефть

Почему ресурсы ультра глубоководного бразильского шельфа оцениваются почти в три раза выше, чем материковые доказанные запасы российских ВИНК?

На прошлой неделе Petrobras завершила размещение акций в пользу государства и частных инвесторов. В результате доля государства выросла, но это не отпугнуло частные инвестиции, которые без учета возможного исполнения опциона принесли компании $24,4 млрд. (часть инвестиций пришла от суверенных фондов). Общая сумма размещения составила $66,9 млрд. плюс опцион на $3 млрд. Переподписка, по информации СМИ, была 30% против ожидавшихся 100%. Вряд ли, размер допэмиссии Petrobras можно назвать крупнейшим публичным размещением акций в мире, если вычесть из общей суммы долю государства и суверенных фондов. Мы весьма сдержанно оценивает степень успешности этого размещения.

В рамках сделки «нефть в обмен на акции» государство передало Petrobras ресурсы углеводородов 5 млрд.бнэ, исходя из расчета $8,5 за бнэ ($42,5 млрд.). Оценка чистой приведенной стоимости (NPV) ресурсов осуществлялась DeGolyer and MacNaughton по стандартам PRMS. Несмотря на недоказанную коммерческую эффективность их извлечения, по договоренности с Petrobras условные и возможные ресурсы были оценены так, как если они были успешно разработаны. В то же самое время средневзвешенная NPV на бнэ доказанных запасов углеводородов у российских ВИНК составила $2,9 по состоянию на конец 2009 г. При этом для Роснефти, Газпром нефти и ТНК-ВР оценку стоимости запасов также проводила DeGolyer and MacNaughton. В оценке стоимости бразильских ресурсов использовалась более высокая цена на нефть, чем для запасов российских ВИНК, но ставка дисконтирования была одинаковой. Безусловно, стоимость ресурсов и запасов некорректно сравнивать напрямую, но в данном случае четко видно, что с учетом всех корректировок ультра глубоководные ресурсы, а даже не запасы, бразильского шельфа (глубина до резервуара более 5000 метров) оцениваются на несколько порядков выше, чем материковые доказанные запасы в России (средняя глубина скважин около 3000 метров). С чем это может быть связано, так как методика и параметры оценки более-менее сопоставимы?

Очевидно, что более низкие удельные операционные расходы на бнэ имеют материковые запасы в России, что должно было бы обеспечить им более высокую оценку. Например, операционные расходы на добычу углеводородов по передаваемым Petrobras месторождениям оцениваются на уровне $12-14 на баррель по сравнению с $4-5 в России. Тем не менее, более высокая операционная эффективность материковых запасов в России полностью нивелируется колоссальной налоговой нагрузкой, которая съедает около 70% от цены нефти, в то время как в Бразилии – 35-40%. Эта разница в налоговом бремени в основном и объясняет почти трехкратное отклонение удельной NPV на бнэ в Бразилии и России, поэтому не удивительно, что инвесторы предпочитают вкладывать деньги в бразильский шельф даже с учетом всей неопределенности и сложности разработки подобных проектов. Кроме того, в будущем Petrobras сможет показывать рост прибыли и дивидендов при стабильных ценах на нефть, что не скажешь в целом про российские компании. При этом налоги в нефтегазовом секторе России будут еще повышаться в среднесрочном плане, что инвесторы отчетливо видят, поэтому предпочитают более понятные истории. В результате российские запасы углеводородов справедливо оцениваются с таким значительным дисконтом даже к шельфовым проектам, так как они генерируют меньшую удельную стоимость для акционеров, что также оправдывает их текущую низкую оценку рынком

Как мы видим, контрольная доля государства не препятствует притоку частных инвестиций в компанию, если инвесторы благоприятно смотрят на ее перспективы и ожидают хорошей, а главное предсказуемой отдачи на вложенный капитал. К сожалению, эти инвестиции обходят Россию, где есть государственные компании с большими запасами сырья и относительно низкими сравнительными коэффициентами, но выбор инвесторов падает на Китай и Бразилию. Инвесторы готовы покупать акции нефтегазовых компаний с развивающихся рынков по двузначным P/E, но только не в России.

После этого размещения Petrobras мы бы скорее ожидали негативной реакции цен на нефть, так как, если компании удастся реализовать все свои амбициозные планы по освоению шельфа, то ее добыча может вырасти более чем в два раза, а также это откроет новые возможности для работы на глубоководном шельфе в мире. Это может обеспечить существенное дополнительное предложение нефти.

Также мы полагаем, что проведенное размещение акций Petrobras еще раз акцентировало внимание рынка на фундаментальных проблемах российского нефтяного сектора и его низкой инвестиционной привлекательности, за исключением отдельных идей, в условиях растущего налогового бремени на отрасль

Металлы и добыча

Акции Северстали – одни из лидеров роста на прошлой неделе (плюс 9,5%) – вышли на максимумы текущего года и преодолели уровень сопротивления в 450 руб. Мы полагаем, что вероятно продолжение роста в район 500 руб. (плюс 7,5% от текущих уровней) на фоне общего оптимизма в секторе. Заметим, что это докризисные уровни июля 2008 года. Оправданы ли такие уровни, учитывая, что на текущий момент Северсталь оценивается по показателю EV/EBITDA 11E в 6,1, что примерно на уровне средневзвешенного значения для российских аналогов. С учетом неустойчивости в мировой экономике, мы считаем, что вряд ли.

Ралли в акциях компании длится уже месяц и было спровоцировано публикацией неплохой отчетности за 2К10, которая показала получение хотя бы минимальной прибыли некогда убыточными североамериканскими активами. Тем более, что часть из них может быть продана. В результате акции Северстали резко обогнали рынок и отраслевой индекс в последние недели (см. график).

Акции Северстали относительно отраслевого индекса и индекса ММВБ

Помимо этого, поводами для роста могло стать получение права на разработку угольного участка в Туве, где залегают угли дефицитной для российского рынка марки «Ж» (особенно после аварии на Распадской). Цену приобретения можно назвать относительно выгодной: Северсталь заплатила около $0,03 за тонну запасов категории С1+С2, тогда как соседний участок был куплен в этом году Evraz Group примерно за $0,14. Проект осложняется тем, что в развитии инфраструктуры необходимо вложить порядка $3 млрд, и сейчас Северсталь ищет партнера для этого

Кроме того, Северсталь, видимо, рассчитывает получить права на соседний участок Улуг-Хемского угольного бассейна с запасами на 56% больше, лицензия на разработку которого принадлежит Енисейской промышленной компании, входящую в группу Межпромбанка. Банк де- факто является банкротом, а Северсталь – крупнейший частный кредитор, пытающийся вернуть свои деньги через суд.

Дополнительным фактором поддержки акций Северстали может стать планы провести IPO золотодобывающего подразделения в Лондоне, по данным СМИ, в этом году. Стоимость всего актива оценивается в $4 млрд, что составляет около 28% от текущей капитализации Северстали. (Доля производства золота в общих продажах за 1П10 составляет всего 4%.) По всей видимости, планы IPO отчасти связаны с тем, что цены на золото торгуются на историческом рекорде и вплотную подошли к $1300 за унцию.

Ранее мы говорили, что в случае роста рынка отраслевой индекс «Металлы и Добыча» будет опережать рынок. За акциями Северстали могут подтянуться бумаги НЛМК, ММК, Мечела. Отскок цен на металлы и стабильные цены на сырье создают позитивные фундаментальные предпосылки для роста

Полиметалл представит отчетность за 1П10 по US GAAP в среду. По всей видимости, результаты будут сильными. Все внимание на издержки. Производство золота выросло на 57% г-к-г, серебра – на 13%. Средние мировые цены на золото выросли на 26% г-к-г, на серебро – на 34%. За последний месяц акции Полиметалла подорожали на 34%, и мы полагаем, что по факту выхода отчетности может быть фиксация прибыли

http://ik-kapital.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба