Япония 90-х - это один из немногих прототипов происходящего в США ("пузырь" на рынке недвижимости, обширное государственное стимулирование, QE и т.д.). Поэтому имеет смысл проанализировать, в чем заключаются сходство и различия происходившего ранее и того, что происходит сейчас.

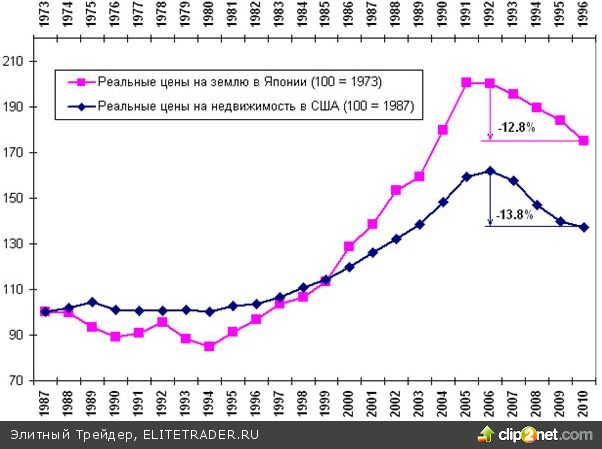

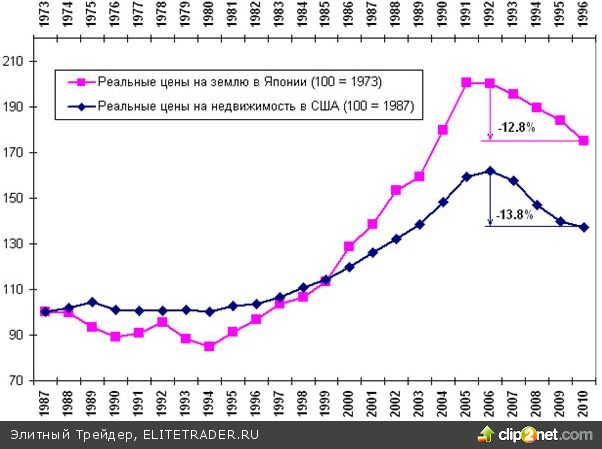

В обоих случаях проблемы начались с "пузыря". Посмотрим динамику цен в реальном выражении:

Сразу два интересных момента. В Японии "пузырь" был более выраженным и падение иного характера (кстати, оно длится до сих пор, и цены сейчас достигли уровней 1976 года). Если американская недвижимость на четвертый год от пика показывает признаки стабилизации, то в Японии цены на четвертый год падали с ускорением.

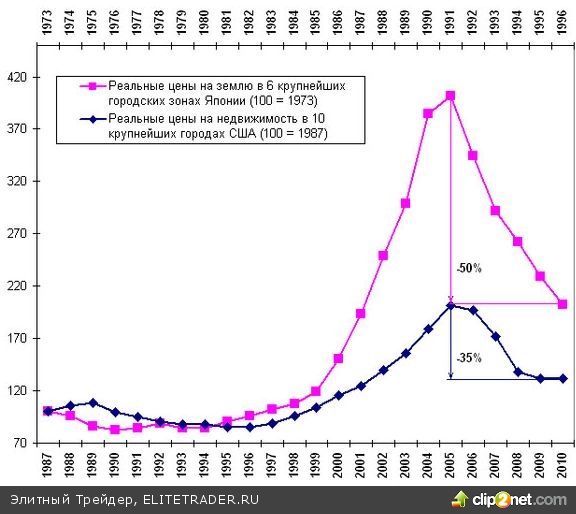

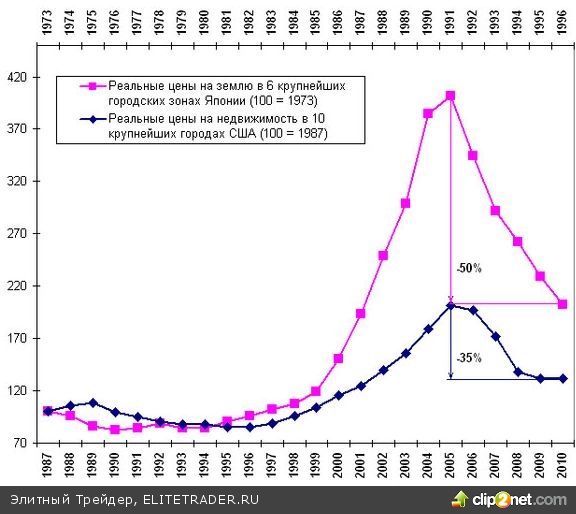

Чтобы понять всю степень маразма, охватившего "страну Восходящего солнца", интересно сравнить динамику не в среднем по стране, а по самым крупным "зонам". В Японии это шесть крупнейших city areas, а в США возьмем индекс case-shiller-10-composite (10 крупнейших городов):

Как становится очевидным, японский рынок был гораздо более перегретым, чем американский. Причем, что интересно, в Японии индекс Nikkei225 начал падать с начала 1990 года, а земля подешевела только через два года. В США наоборот, сначала упала недвижимость, а через два года индекс.

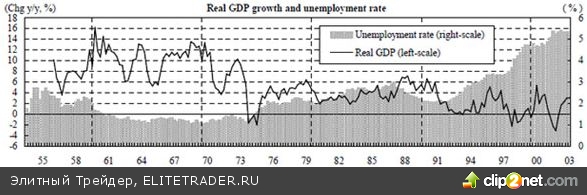

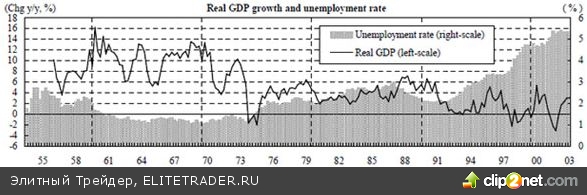

Однако интегральным показателем здоровья экономики является не биржевой индекс, в ВВП. Темпы роста японской экономики упали в 1992 году практически вместе с ценами на недвижимость и держались около нуля, потом был недолгий рост в 4%, и дальше то уходили в минус, то в плюс.

Тогда как в США ВВП упал только через 2 года после достижения пика по недвижимости. Тут можно выделить два ключевых отличия США от Японии:

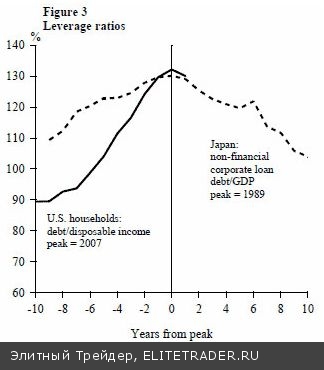

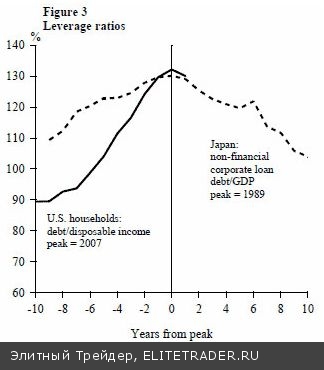

1) Степень перегретости рынка недвижимости 2) Субъект делевереджа (в США домохозяйства, в Японии нефинансовые корпорации).

Причем уровень долгов в обоих случаях сопоставим. В Японии долг нефинансовых корпораций составлял 130% от ВВП, в США долг домохозяйств составлял 130% от располагаемого дохода:

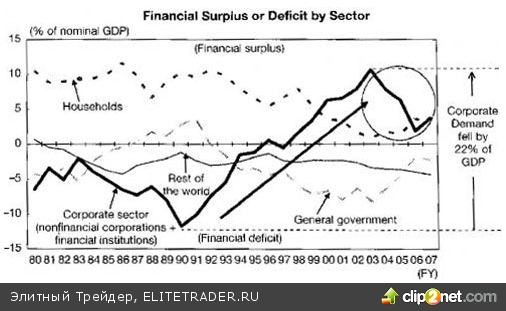

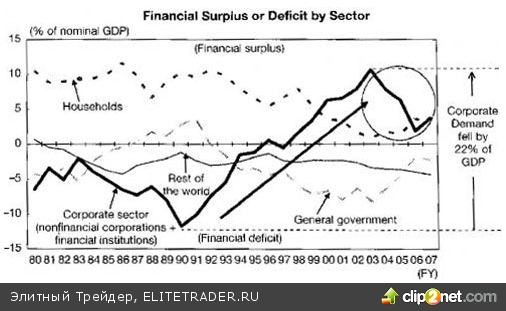

Согласно теории Ричарда Ку, падение цен нанесло удар по балансам компаний и заставило их экономить. Корпорации из чистых заемщиков (-10% ВВП) превратились в чистых кредиторов (+10% ВВП):

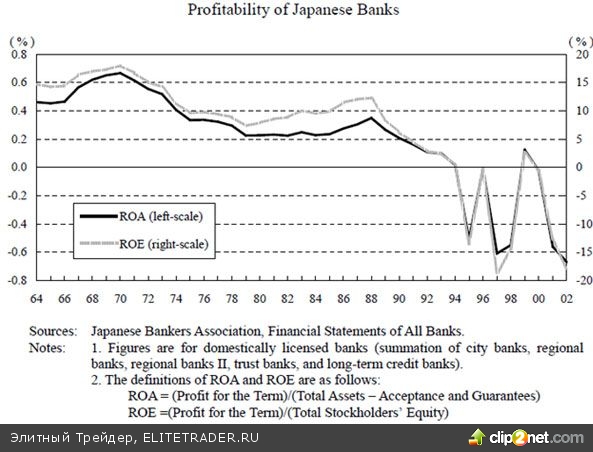

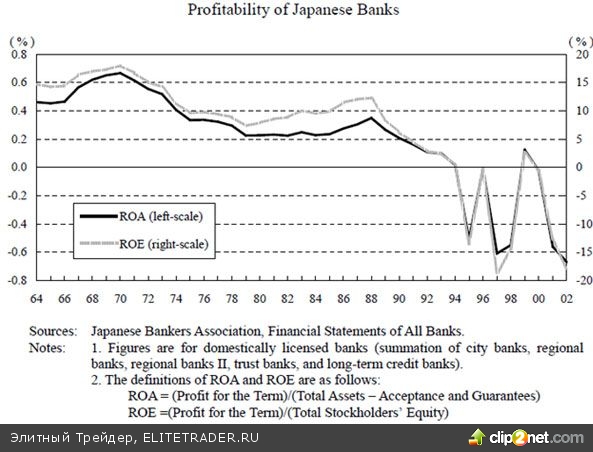

Когда японские корпорации увидели, впервые за много лет, падение цен (и дыры в балансах), то начали резко сокращать расходы и отдавать долги. А банки не знали куда девать эти деньги, так как никто не желал брать в долг (кроме государства). Совокупный спрос со стороны корпораций сокращался и в результате, примерно через два года, банки начали нести убытки (плюс к этому они тоже имели на своих балансах стремительно дешевеющую недвижимость).

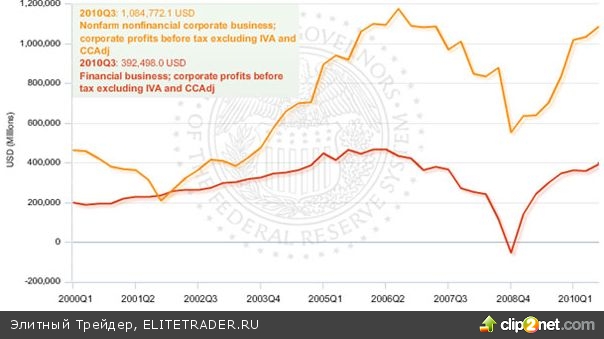

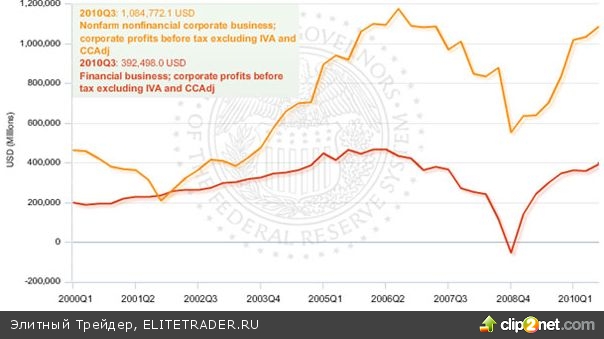

Все это привело к затяжному финансовому и экономическому застою. Кризис в США развивался по аналогичному сценарию. Прибыли нефинансового сектора начали падать одновременно с ценами на недвижимость:

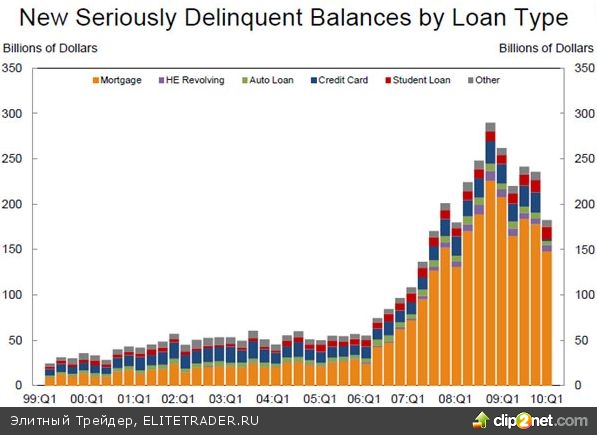

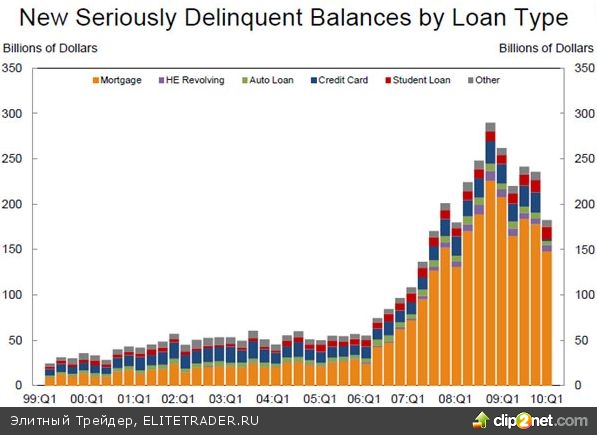

Это привело к падению инвестиций, и как следствие к снижению темпов роста количества рабочих мест. Само по себе это нормально, однако как раз на этот период пришелся рост ставок по кредитам с плавающей ставкой и как следствие к росту количества просрочек платежей:

Что привело к росту напряженности в финансовой сфере (банкротства хедж фондов, рост спредов и в конечном итоге падение прибылей финансистов). Сектор недвижимости, играющий роль локомотива для экономики, забуксовал. Обвальное падение количества закладок новых домов привело к росту безработицы среди рабочих строительных специальностей. Механизм извлечения средств из роста цен на недвижимость перестал работать и таким образом обычный циклический спад, помноженный на высокий уровень долгов у населения, привел к широкомасштабному кризису.

Как мы видим, в обоих случаях прокол "пузыря" привел к кризису. Однако между балансом домохозяйства и балансом корпорации есть огромная разница. Падение цен на землю приводило корпорации к состоянию формального банкротства (активы меньше пассивов). И хотя денежный поток позволяет обслуживать долги, необходимо сокращать задолженность, чтобы выглядеть "приличной" организацией.

Другое дело долг домохозяйства. Если у человека есть работа, которая позволяет оплачивать счета, то формальный баланс никого особо не волнует (кроме его самого). И мало кто будет отказываться от покупки холодильника лишь потому, что подешевел дом. Сбережения домохозяйств выросли с предкризисных 2% до текущих 6%. Эту экономию легко замещает государство, осуществляя масштабное стимулирование. Тогда как в Японии это сделать не удалось, так как там "пузырь" был более масштабный, и корпорации начали сберегать 5-10% от ВВП, вместо займов на те же 5-10%.

В конечном счете, единственный двигатель экономики - бизнес. Основная проблема Японии в том, что бизнес не мог полноценно развиваться, будучи вынужденным решать проблему, порожденную схлопыванием "пузыря". Тогда как американский бизнес имеет вполне приемлемый уровень задолженности (долг нефинансового корпоративного бизнеса 95% ВВП). Он может развиваться и создавать новые рабочие места, помогая домохозяйствам решать проблему ипотечных кредитов.

Основная проблема, стоявшая перед Америкой до недавнего времени, заключалась в запуске бизнес цикла через создание спроса. Сейчас, когда потребительские расходы устойчиво растут, корпорации могут находить для инвестиций точки приложения, создавая тем самым новые рабочие места и новый спрос.

Также следует отметить, что к QE в Японии приступили только через девять лет после начала падения цен на землю, тогда как ФРС сделала это на третий год (сразу после начала острой фазы кризиса). В результате США удалось избежать развития дефляционного сценария, и располагаемый доход домохозяйств растет на 4% в год. Тогда как в Японии начались дефляционные процессы, которые существенно затрудняют исправление ситуации с долгами.

Таким образом, основной вопрос заключается не в том, есть ли шанс у США, а в том, не начнется ли преждевременное сворачивание мер господдержки. Т.е. до того, как восстановление примет самоподдерживающийся характер (признаком чего будет бурный рост количества рабочих мест). Ответ на этот вопрос, по всей видимости, лежит в политической плоскости, которая, хоть и является надстройкой над экономическим базисом, зачастую живет по своим собственным законам...

В обоих случаях проблемы начались с "пузыря". Посмотрим динамику цен в реальном выражении:

Сразу два интересных момента. В Японии "пузырь" был более выраженным и падение иного характера (кстати, оно длится до сих пор, и цены сейчас достигли уровней 1976 года). Если американская недвижимость на четвертый год от пика показывает признаки стабилизации, то в Японии цены на четвертый год падали с ускорением.

Чтобы понять всю степень маразма, охватившего "страну Восходящего солнца", интересно сравнить динамику не в среднем по стране, а по самым крупным "зонам". В Японии это шесть крупнейших city areas, а в США возьмем индекс case-shiller-10-composite (10 крупнейших городов):

Как становится очевидным, японский рынок был гораздо более перегретым, чем американский. Причем, что интересно, в Японии индекс Nikkei225 начал падать с начала 1990 года, а земля подешевела только через два года. В США наоборот, сначала упала недвижимость, а через два года индекс.

Однако интегральным показателем здоровья экономики является не биржевой индекс, в ВВП. Темпы роста японской экономики упали в 1992 году практически вместе с ценами на недвижимость и держались около нуля, потом был недолгий рост в 4%, и дальше то уходили в минус, то в плюс.

Тогда как в США ВВП упал только через 2 года после достижения пика по недвижимости. Тут можно выделить два ключевых отличия США от Японии:

1) Степень перегретости рынка недвижимости 2) Субъект делевереджа (в США домохозяйства, в Японии нефинансовые корпорации).

Причем уровень долгов в обоих случаях сопоставим. В Японии долг нефинансовых корпораций составлял 130% от ВВП, в США долг домохозяйств составлял 130% от располагаемого дохода:

Согласно теории Ричарда Ку, падение цен нанесло удар по балансам компаний и заставило их экономить. Корпорации из чистых заемщиков (-10% ВВП) превратились в чистых кредиторов (+10% ВВП):

Когда японские корпорации увидели, впервые за много лет, падение цен (и дыры в балансах), то начали резко сокращать расходы и отдавать долги. А банки не знали куда девать эти деньги, так как никто не желал брать в долг (кроме государства). Совокупный спрос со стороны корпораций сокращался и в результате, примерно через два года, банки начали нести убытки (плюс к этому они тоже имели на своих балансах стремительно дешевеющую недвижимость).

Все это привело к затяжному финансовому и экономическому застою. Кризис в США развивался по аналогичному сценарию. Прибыли нефинансового сектора начали падать одновременно с ценами на недвижимость:

Это привело к падению инвестиций, и как следствие к снижению темпов роста количества рабочих мест. Само по себе это нормально, однако как раз на этот период пришелся рост ставок по кредитам с плавающей ставкой и как следствие к росту количества просрочек платежей:

Что привело к росту напряженности в финансовой сфере (банкротства хедж фондов, рост спредов и в конечном итоге падение прибылей финансистов). Сектор недвижимости, играющий роль локомотива для экономики, забуксовал. Обвальное падение количества закладок новых домов привело к росту безработицы среди рабочих строительных специальностей. Механизм извлечения средств из роста цен на недвижимость перестал работать и таким образом обычный циклический спад, помноженный на высокий уровень долгов у населения, привел к широкомасштабному кризису.

Как мы видим, в обоих случаях прокол "пузыря" привел к кризису. Однако между балансом домохозяйства и балансом корпорации есть огромная разница. Падение цен на землю приводило корпорации к состоянию формального банкротства (активы меньше пассивов). И хотя денежный поток позволяет обслуживать долги, необходимо сокращать задолженность, чтобы выглядеть "приличной" организацией.

Другое дело долг домохозяйства. Если у человека есть работа, которая позволяет оплачивать счета, то формальный баланс никого особо не волнует (кроме его самого). И мало кто будет отказываться от покупки холодильника лишь потому, что подешевел дом. Сбережения домохозяйств выросли с предкризисных 2% до текущих 6%. Эту экономию легко замещает государство, осуществляя масштабное стимулирование. Тогда как в Японии это сделать не удалось, так как там "пузырь" был более масштабный, и корпорации начали сберегать 5-10% от ВВП, вместо займов на те же 5-10%.

В конечном счете, единственный двигатель экономики - бизнес. Основная проблема Японии в том, что бизнес не мог полноценно развиваться, будучи вынужденным решать проблему, порожденную схлопыванием "пузыря". Тогда как американский бизнес имеет вполне приемлемый уровень задолженности (долг нефинансового корпоративного бизнеса 95% ВВП). Он может развиваться и создавать новые рабочие места, помогая домохозяйствам решать проблему ипотечных кредитов.

Основная проблема, стоявшая перед Америкой до недавнего времени, заключалась в запуске бизнес цикла через создание спроса. Сейчас, когда потребительские расходы устойчиво растут, корпорации могут находить для инвестиций точки приложения, создавая тем самым новые рабочие места и новый спрос.

Также следует отметить, что к QE в Японии приступили только через девять лет после начала падения цен на землю, тогда как ФРС сделала это на третий год (сразу после начала острой фазы кризиса). В результате США удалось избежать развития дефляционного сценария, и располагаемый доход домохозяйств растет на 4% в год. Тогда как в Японии начались дефляционные процессы, которые существенно затрудняют исправление ситуации с долгами.

Таким образом, основной вопрос заключается не в том, есть ли шанс у США, а в том, не начнется ли преждевременное сворачивание мер господдержки. Т.е. до того, как восстановление примет самоподдерживающийся характер (признаком чего будет бурный рост количества рабочих мест). Ответ на этот вопрос, по всей видимости, лежит в политической плоскости, которая, хоть и является надстройкой над экономическим базисом, зачастую живет по своим собственным законам...

http://elitetrader.ru/uploads/posts/2011-07/1311025218_logo.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба