19 декабря 2011 КИТ Финанс Брокер

Компания РУСАЛ является крупнейшим в мире производителем алюминия, на его долю приходится более 10% от общемирового рынка алюминия. Компания была образована в 2007 году путом слияния алюминиевых и глиноз?мных активов российских компаний РУСАЛ Олега Дерипаски, «Сибирско-уральской алюминиевой компании» (СУАЛ) Виктора Вексельберга и глиноземных активов швейцарского сырьевого трейдера Glencore. IPO прошло в январе 2010г. на Гонконгской бирже. В России также обращаются депозитарные расписки на акции компании (РДР).

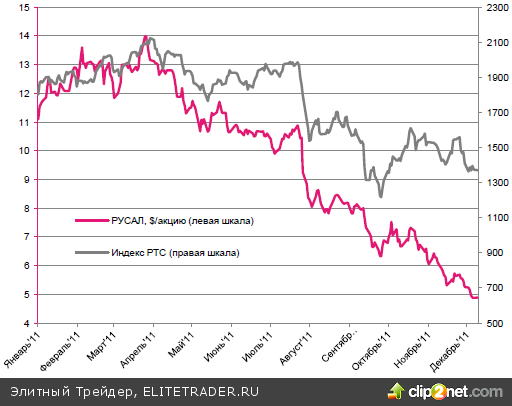

График. Динамика котировок акции РУСАЛа и индекса РТС в 2011 году

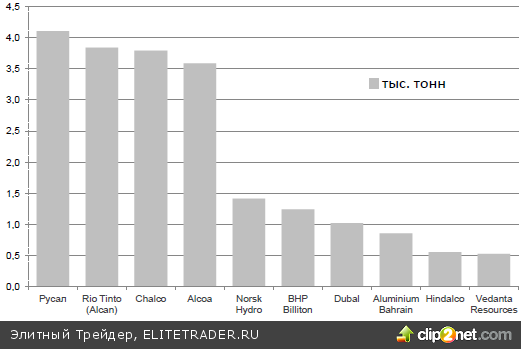

Доля РУСАЛа в производстве алюминия на мировом рынке составляет 10%. Крупнейшим потребителем алюминия в мире является Китай, его доля в общемировом потреблении увеличилась с 13% в 2000г. до 41% в 2010г

График. Крупнейшие производители алюминия в мире, тыс. тонн

Ключевым рынком для РУСАЛа , по итогам прошлого года был европейский рынок - 25% выручки приходится на Нидерланды (Glencore), 21% - на Россию, активно покупают металл Турция (7,9% выручки компании), Япония (6,04%), США (5,7%), Италия (2,42%), Германия (1,27%), и прочие европейские страны. Напряженная ситуация в Европе может оказать влияние как на рыночные цены, так и на уровень потребления алюминия, что, вероятно, негативно скажется на операционных показателях РУСАЛа в ближайшие кварталы. Это фактор-раздражитель

Алюминий имеет широкую область применения, необходим в строительстве, транспортной, электротехнической промышленности, в энергетике, в производстве товаров бытового потребления. В течение последних 10 лет мировой спрос на него увеличивался в среднем на 4,7% в год, предложение росло в среднем на 5,4%.

Сырьем для производства алюминия является глинозем, который путем химической реакции получают из бокситов и нефелиновых руд. Россия не обладает достаточными для внутреннего потребления запасами бокситов, мировые запасы этой руды ограничены, находятся преимущественно в субтропическом и тропическом климате. Основные месторождения бокситов высокого качества распределены между крупнейшими участниками отрасли, среди них по объему запасов лидирует РУСАЛ (3,3 млрд. тонн). Ограниченностью сырья обусловлена география РУСАЛа - предприятия компании находятся в 13 странах мира, есть активы в Швеции, Украине, Нигерии, Ямайке

Нефелиновую руду для производства алюминия используют в основном в России, т.к. крупнейшие ее месторождения находятся на Кольском п-ове, в Кемеровской области и Красноярском крае. В состав РУСАЛа входит Ачинский глиноземный комбинат, разрабатывающий Кия-Шалтырское месторождение нефелиновых руд в Красноярском крае

Производство алюминия является крайне энергоемким, 25% от стоимости алюминия составляют расходы на электроэнергию, поэтому выплавка металла осуществляется в тех районах, где есть свободный доступ к источникам энергии и там, где она дешевле. По размеру затрат на электроэнергию в алюминиевом производстве лидирует Китай. Себестоимость электроэнергии для РУСАЛа в 2010 году составляла около $400 на 1000 тонн производимого алюминия. Характерно, что в последнем финансовом отчете РУСАЛа данные по энергозатратам не включены, что является фактором риска

Напомним: Проблемы с энергетикой поставили на грань банкротства Богословский алюминиевый завод (БАЗ), принадлежащий РУСАЛу. Высокие цены на электроэнергию (тариф для БАЗа был в 2 раза выше, чем для сибирских заводов компании) привел к тому, что производство алюминия стало убыточным и РУСАЛ планировал прекратить выпуск алюминия на этом предприятии, оставив лишь выпуск глинозема. Вопрос разрешился путем вмешательства правительства РФ: «КЭС-холдинг», принадлежащий Виктору Вексельбергу, продаст РУСАЛу ТЭЦ, расположенную рядом с БАЗ и обеспечивающую его электроэнергией. Это позволит БАЗу покупать энергию напрямую, а не на рынке. Возможно, эта сделка создаст дополнительное напряжение в отношениях Олега Дерипаски и Виктора Вексельберга (Sual) - основных акционеров РУСАЛа

На данный момент структура акционеров компании выглядит следующим образом:

Источник: сайт компании

В 2008 Олег Дерипаска приобрел у Михаила Прохорова (Онэксим), прекратившего партнерские отношения с Потаниным по ГМК Норникель, 25% + 1 акцию Норникеля. Часть акций ГМК была оплачена акциями РУСАЛа, часть деньгами - в результате чего РУСАЛ привлек заемные средства на сумму $4,5 млрд. В итоге, долги компании, возросшие с 2004 по 2008 гг. в пять раз, превысили рубеж в $14 млрд. Дерипаска хотел объединить две компании в мощного отечественного горно- металлургического производителя, который бы стал первым в мире по размеру выручки. Но, ввиду постоянных корпоративных конфликтов, РУСАЛу и Норникелю не удалось достичь единства целей. Владелец блокирующего пакет акций Норникеля Владимир Потанин хотел вернуть 25% + 1 акцию, выкупленные РУСАЛом. Последнему трижды делалось предложение по выкупу акций, но РУСАЛ не был удовлетворен предлагаемой суммой, которую был готов заплатить ГМК. Также РУСАЛ не принимал участия в последнем buy back Норникеля

Таким образом, сделка о покупке пакет акций ГМК Норникеля стала главным источником долгов РУСАЛа.

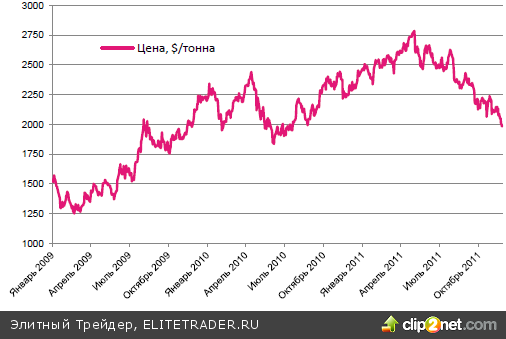

14 ноября 2011 года Русал представил финансовую отчетность за III квартал 2011г. по МСФО. По итогам отчета в 3 квартале выручка компании снизилась на 5 % по сравнению со 2 кварталом 2011г., однако в целом с 2010 г. наблюдается рост выручки. К снижению выручки в 3 квартале привело падение цен на алюминий, не зависящее от сезонности. Понижение мировых цен наблюдается с апреля 2010г. В 3 квартале цена упала в среднем на 8% и составила $ 2398 за тонну

График. Мировые цены на алюминий, $/тонну

Однако, РУСАЛ успешно работает над снижением затрат на производство. В 3 квартале затраты снизились на 40%, что отразилось на уровне чистой прибыли за 3 квартал - она увеличилась на 27,43% по сравнению со 2 кварталом 2011 года

P/E, согласно данным отчетности РУСАЛа, сейчас в 1,5-2 раза меньше, чем у сравнимых компаний, что свидетельствует о недооцененности ее акций на рынке. Отношение чистого долга к EBITDA составляет 3,8 и находится на достаточно приемлемом уровне. Чистый долг РУСАЛа на период формирования отчетности составлял $11,46 млрд., в 3 квартале он снизился всего на 2,5%. Основная часть долга компании - это банковские кредиты. На рублевые облигации приходится всего $941 млн. из общего размера долга. Выплаты по долгам в 3 квартале производились как за счет операционной прибыли, так и за счет дивидендов связанных компаний, преимущественно Норникеля (РУСАЛ владеет 25% + 1 акция ГМК). Компания работает над улучшением структуры долга, сейчас размеры среднегодовой выплаты по долгам составляют порядка $1,5 млрд., что меньше EBITDA. Пик выплат придется на 2016г., когда РУСАЛ должен будет погасить $6,1 млрд. долга. Таким образом, главная "головная боль" алюминиевого гиганта медленно, но верно, сходит на нет

Таблица. Сравнительные рыночные коэффициенты мировых производителей алюминия

Рыночная капитализация РУСАЛа с начала года снизилась на 59% - это самое сильное снижение среди крупнейших игроков в алюминиевой отрасли. При этом РУСАЛ - одна из немногих компаний, среди конкурентов, специализирующихся только на алюминиевом производстве

Т.о. достаточно высокая долговая нагрузка в условиях дефицита дешевой ликвидности, снижения мировых цен на алюминий, слабости Европы и Китая, могут негативно отразится на результатах деятельности компании, что повлечет падение капитализации РУСАЛа в ближайшие месяцы

Тем не менее, рентабельность компании по EBITDA по итогам квартальной отчетности составила 22,3%, для сравнения этот же показатель у крупнейшего американского производителя Alcoa составил 12,8%. Таким образом, на данный момент РУСАЛ остается самой рентабельной компанией в алюминиевой отрасли в мире

Рекомендации по бумаге: Не рекомендуем к покупке

Однако, если цены на алюминий снова начнут восстанавливаться, то можно рассматривать бумаги для среднесрочных инвестиций, с учетом того факта, что до 2016 года не должно быть проблем с ликвидностью

Что касается дивидендов, то до 2016 года включительно они, скорее всего, выплачиваться не будут

График. Динамика котировок акции РУСАЛа и индекса РТС в 2011 году

Доля РУСАЛа в производстве алюминия на мировом рынке составляет 10%. Крупнейшим потребителем алюминия в мире является Китай, его доля в общемировом потреблении увеличилась с 13% в 2000г. до 41% в 2010г

График. Крупнейшие производители алюминия в мире, тыс. тонн

Ключевым рынком для РУСАЛа , по итогам прошлого года был европейский рынок - 25% выручки приходится на Нидерланды (Glencore), 21% - на Россию, активно покупают металл Турция (7,9% выручки компании), Япония (6,04%), США (5,7%), Италия (2,42%), Германия (1,27%), и прочие европейские страны. Напряженная ситуация в Европе может оказать влияние как на рыночные цены, так и на уровень потребления алюминия, что, вероятно, негативно скажется на операционных показателях РУСАЛа в ближайшие кварталы. Это фактор-раздражитель

Алюминий имеет широкую область применения, необходим в строительстве, транспортной, электротехнической промышленности, в энергетике, в производстве товаров бытового потребления. В течение последних 10 лет мировой спрос на него увеличивался в среднем на 4,7% в год, предложение росло в среднем на 5,4%.

Сырьем для производства алюминия является глинозем, который путем химической реакции получают из бокситов и нефелиновых руд. Россия не обладает достаточными для внутреннего потребления запасами бокситов, мировые запасы этой руды ограничены, находятся преимущественно в субтропическом и тропическом климате. Основные месторождения бокситов высокого качества распределены между крупнейшими участниками отрасли, среди них по объему запасов лидирует РУСАЛ (3,3 млрд. тонн). Ограниченностью сырья обусловлена география РУСАЛа - предприятия компании находятся в 13 странах мира, есть активы в Швеции, Украине, Нигерии, Ямайке

Нефелиновую руду для производства алюминия используют в основном в России, т.к. крупнейшие ее месторождения находятся на Кольском п-ове, в Кемеровской области и Красноярском крае. В состав РУСАЛа входит Ачинский глиноземный комбинат, разрабатывающий Кия-Шалтырское месторождение нефелиновых руд в Красноярском крае

Производство алюминия является крайне энергоемким, 25% от стоимости алюминия составляют расходы на электроэнергию, поэтому выплавка металла осуществляется в тех районах, где есть свободный доступ к источникам энергии и там, где она дешевле. По размеру затрат на электроэнергию в алюминиевом производстве лидирует Китай. Себестоимость электроэнергии для РУСАЛа в 2010 году составляла около $400 на 1000 тонн производимого алюминия. Характерно, что в последнем финансовом отчете РУСАЛа данные по энергозатратам не включены, что является фактором риска

Напомним: Проблемы с энергетикой поставили на грань банкротства Богословский алюминиевый завод (БАЗ), принадлежащий РУСАЛу. Высокие цены на электроэнергию (тариф для БАЗа был в 2 раза выше, чем для сибирских заводов компании) привел к тому, что производство алюминия стало убыточным и РУСАЛ планировал прекратить выпуск алюминия на этом предприятии, оставив лишь выпуск глинозема. Вопрос разрешился путем вмешательства правительства РФ: «КЭС-холдинг», принадлежащий Виктору Вексельбергу, продаст РУСАЛу ТЭЦ, расположенную рядом с БАЗ и обеспечивающую его электроэнергией. Это позволит БАЗу покупать энергию напрямую, а не на рынке. Возможно, эта сделка создаст дополнительное напряжение в отношениях Олега Дерипаски и Виктора Вексельберга (Sual) - основных акционеров РУСАЛа

На данный момент структура акционеров компании выглядит следующим образом:

Источник: сайт компании

В 2008 Олег Дерипаска приобрел у Михаила Прохорова (Онэксим), прекратившего партнерские отношения с Потаниным по ГМК Норникель, 25% + 1 акцию Норникеля. Часть акций ГМК была оплачена акциями РУСАЛа, часть деньгами - в результате чего РУСАЛ привлек заемные средства на сумму $4,5 млрд. В итоге, долги компании, возросшие с 2004 по 2008 гг. в пять раз, превысили рубеж в $14 млрд. Дерипаска хотел объединить две компании в мощного отечественного горно- металлургического производителя, который бы стал первым в мире по размеру выручки. Но, ввиду постоянных корпоративных конфликтов, РУСАЛу и Норникелю не удалось достичь единства целей. Владелец блокирующего пакет акций Норникеля Владимир Потанин хотел вернуть 25% + 1 акцию, выкупленные РУСАЛом. Последнему трижды делалось предложение по выкупу акций, но РУСАЛ не был удовлетворен предлагаемой суммой, которую был готов заплатить ГМК. Также РУСАЛ не принимал участия в последнем buy back Норникеля

Таким образом, сделка о покупке пакет акций ГМК Норникеля стала главным источником долгов РУСАЛа.

14 ноября 2011 года Русал представил финансовую отчетность за III квартал 2011г. по МСФО. По итогам отчета в 3 квартале выручка компании снизилась на 5 % по сравнению со 2 кварталом 2011г., однако в целом с 2010 г. наблюдается рост выручки. К снижению выручки в 3 квартале привело падение цен на алюминий, не зависящее от сезонности. Понижение мировых цен наблюдается с апреля 2010г. В 3 квартале цена упала в среднем на 8% и составила $ 2398 за тонну

График. Мировые цены на алюминий, $/тонну

Однако, РУСАЛ успешно работает над снижением затрат на производство. В 3 квартале затраты снизились на 40%, что отразилось на уровне чистой прибыли за 3 квартал - она увеличилась на 27,43% по сравнению со 2 кварталом 2011 года

P/E, согласно данным отчетности РУСАЛа, сейчас в 1,5-2 раза меньше, чем у сравнимых компаний, что свидетельствует о недооцененности ее акций на рынке. Отношение чистого долга к EBITDA составляет 3,8 и находится на достаточно приемлемом уровне. Чистый долг РУСАЛа на период формирования отчетности составлял $11,46 млрд., в 3 квартале он снизился всего на 2,5%. Основная часть долга компании - это банковские кредиты. На рублевые облигации приходится всего $941 млн. из общего размера долга. Выплаты по долгам в 3 квартале производились как за счет операционной прибыли, так и за счет дивидендов связанных компаний, преимущественно Норникеля (РУСАЛ владеет 25% + 1 акция ГМК). Компания работает над улучшением структуры долга, сейчас размеры среднегодовой выплаты по долгам составляют порядка $1,5 млрд., что меньше EBITDA. Пик выплат придется на 2016г., когда РУСАЛ должен будет погасить $6,1 млрд. долга. Таким образом, главная "головная боль" алюминиевого гиганта медленно, но верно, сходит на нет

Таблица. Сравнительные рыночные коэффициенты мировых производителей алюминия

Рыночная капитализация РУСАЛа с начала года снизилась на 59% - это самое сильное снижение среди крупнейших игроков в алюминиевой отрасли. При этом РУСАЛ - одна из немногих компаний, среди конкурентов, специализирующихся только на алюминиевом производстве

Т.о. достаточно высокая долговая нагрузка в условиях дефицита дешевой ликвидности, снижения мировых цен на алюминий, слабости Европы и Китая, могут негативно отразится на результатах деятельности компании, что повлечет падение капитализации РУСАЛа в ближайшие месяцы

Тем не менее, рентабельность компании по EBITDA по итогам квартальной отчетности составила 22,3%, для сравнения этот же показатель у крупнейшего американского производителя Alcoa составил 12,8%. Таким образом, на данный момент РУСАЛ остается самой рентабельной компанией в алюминиевой отрасли в мире

Рекомендации по бумаге: Не рекомендуем к покупке

Однако, если цены на алюминий снова начнут восстанавливаться, то можно рассматривать бумаги для среднесрочных инвестиций, с учетом того факта, что до 2016 года не должно быть проблем с ликвидностью

Что касается дивидендов, то до 2016 года включительно они, скорее всего, выплачиваться не будут

/Элитный Трейдер, ELITETRADER.RU/

http://www.brokerkf.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба