Всплеск оптимизма на фоне позитивной мировой макростатистики

Благодаря позитивным данным по производственному PMI большинства крупных мировых экономик индексы ведущих биржевых площадок заметно выросли. S&P500 вновь обновил исторический максимум после скачка на 1.25%. Российские индикаторы также росли, прибавив 1.4%-1.65%. Лидерами роста стали акции энергокомпаний. Сегодня утром основные азиатские индексы также идут вверх, продолжая отыгрывать позитивную статистику.

Вчера были опубликованы позитивные данные по производственному PMI большинства крупных мировых экономик. Американский показатель – промышленный индекс ISM – в июле достиг 55.4 пункта после 50.9 пункта в июне. К этому добавилось неожиданное снижение первичных обращений за пособием по безработице. В результате S&P500 вновь обновил исторический максимум после скачка на 1.25%.

Российские индикаторы также росли, прибавив 1.4%-1.65% во многом благодаря ралли в акциях энергокомпаний: ОГК-2 (+7.55%), ТГК-1 (+4.9%), ИнтерРАО (+4.2%) и ТГК-14 (+3.3%). Акции Ростелекома выросли на 3.5% после обнародования обращения менеджмента к правительству с предложением о переносе срока приватизации с 2014 на 2016 год. Благодаря сообщениям о планирующейся выплате промежуточных дивидендов прибавили бумаги МТС (+3.3%).

Сегодня утром основные азиатские индексы также идут вверх, продолжая отыгрывать позитивную статистику.

Валютный рынок: ЦБ активизировал интервенции

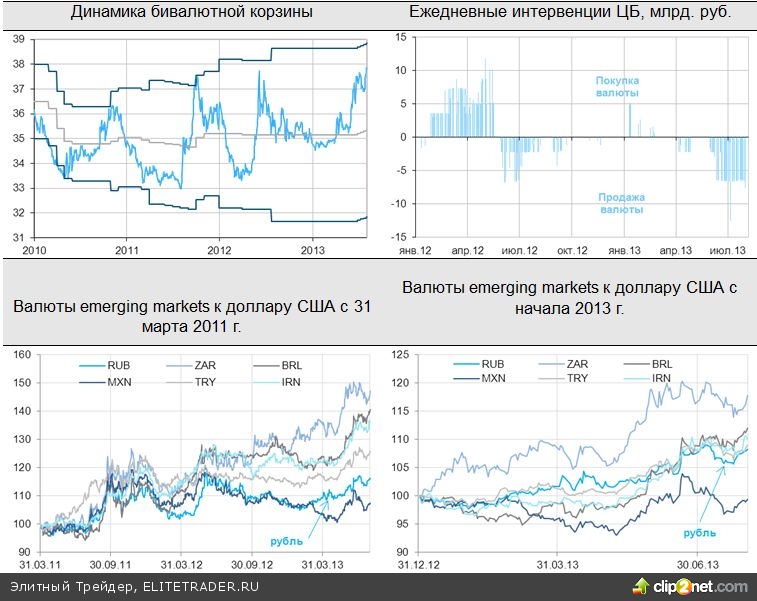

В июле Банк России продал 4.2 млрд. долларов и 0.4 млрд. евро. Объем интервенций оказался максимальным с октября 2011 г.

Политика ЦБ на валютном рынке не меняется, и пока нет никаких оснований говорить о целенаправленном ослаблении национальной валюты со стороны денежных властей. Наблюдаемое снижение курса рубля связано, прежде всего, с глобальными тенденциями на FOREX, которые характеризуются снижением интереса инвесторов к развивающимся рынкам и укреплением доллара против всех валют EM.

Событие. В июле Банк России продал 4.2 млрд. долларов и 0.4 млрд. евро. Объем интервенций оказался максимальным с октября 2011 г.

Комментарий. Политика ЦБ на валютном рынке не меняется – на уровнях корзины в районе 37 рублей и выше ЦБ ежедневно продает по $200 млн., при приближении к 38 увеличивает объем интервенций (31 июля, когда корзина поднималась до 37.92, было продано $230 млн.). При этом по мере роста объема накопленных интервенций (через каждые $450 млн.) ЦБ сдвигает границы бивалютной корзины на 5 копеек вверх. С момента начала активных интервенций (с 10 июня) ЦБ уже четыре раза сдвигал границы, которые передвинулись за это время на 20 копеек вверх и сейчас находятся на уровнях 31.85-38.85.

Политика ЦБ не позволяет говорить о каком-то целенаправленном ослаблении рубля. Состоявшийся в конце июля аукцион по размещению денежных средств под залог нерыночных активов, на наш взгляд, также нельзя рассматривать как элемент политики, направленной на ослабление рубля. Многие эксперты расценили эти действия как QE (количественное смягчение) в российском варианте. Однако мы так не думаем. Дело в том, что во втором полугодии увеличивается сезонная стерилизация ликвидности через операции Минфина. Помимо этого, своими интервенциями на валютном рынке ЦБ только за июнь-июль изъял из системы порядка 250 млрд. рублей. Так что 300 млрд. рублей, которые банки получили под залог нерыночных активов в конце июля, окажут незначительно влияние на объем денежного предложение, а лишь компенсируют изъятия ликвидности, осуществляемые по другим каналам.

Сопоставление динамики рубля с валютами emerging markets подтверждает наш тезис о том, что ослабление рубля не связано с внутренними факторами и кредитно-денежной политикой ЦБ. С начала года рубль остается одной из самых сильных валют в группе EM (см. графики ниже), уступая лишь мексиканскому песо и обыгрывая бразильский реал (с турецкой лирой динамика примерно одинаковая). Выигрывает рубль у валют EM и на интервале последних 2 лет.

Ослабление рубля, которое мы наблюдаем в последние месяцы, - это отражение глобальных тенденций на FOREX. Выходящая статистика однозначно свидетельствует об ухудшающемся самочувствии развивающихся стран, в то время как экономика США, напротив, продолжает набирать обороты и выглядит всё более здоровой. Так опубликованные вчера индексы PMI показали, что из четырех стран БРИК в трех промышленный сектор уже вступил в состояние рецессии (PMI Китая – 47.7, Бразилия – 48.5, Россия – 49.2, Индия – 50.1). В то же время в США в июле наблюдалось резкое улучшение промышленной конъюнктуры (рост PMI с 50.9 до 55.4). Столь разнонаправленные тенденции в США и развивающихся странах снижают интерес инвесторов к активам EM и приводят к оттоку денежных средств с этих рынков. Отсюда и столь удручающая динамика валют EM.

Мы полагаем, что именно глобальные тренды на FOREX будут оставаться определяющим фактором динамики рубля, хотя высокие цены на нефть должны сдержать его ослабление. По крайней мере среди валют EM рубль, скорее всего, сохранит лидирующие позиции.

Правительство утвердило предельные цены на мощность

Предельные цены на мощность на 2014 г были определены на уровне 133 и 144 тыс. руб/МВт в месяц. Ранее мы прогнозировали, что цены на мощность в 2014 г вырастут на 5.8% в европейской части России и на Урале и на 5.7% в Сибири. Соответственно, при ближайшем пересмотре мы учтем новые параметры в наших оценках генерирующих компаний.

Событие. Вчера было опубликовано распоряжение правительства, определяющее предельные цены мощности (price cap) на конкурентном отборе мощности на 2014г. Для европейской части России и Урала цены определены на уровне 133 тыс. руб./МВт в месяц, для Сибири - 144 тыс. руб./МВт.

Комментарий. Ранее сообщалось, что на предстоящем отборе мощности на 2014г ФАС предложила сохранить количество зон свободного перетока (ЗСП), где определение цены будет происходить с применением price cap. Как и годом ранее, из 23 ЗСП, свободное ценообразование будет проходить только в 5 регионах (Сибирь, Урал, Вятка, Волга и Центр). В остальных 18 регионов стоимость мощности на 2014 г определится установленным price cap, уровень которого на 4-5% выше уровней 2013 г. Ранее мы прогнозировали, что цены на мощность в 2014 г вырастут на 5.8% в европейской части России и на Урале и на 5.7% в Сибири. Соответственно, при ближайшем пересмотре мы учтем новые параметры в наших оценках генерирующих компаний.

Россети разместили 64% допэмиссии в рамках преимущественного права

В рамках преимущественного права было размещено 64% допэмиссии Россетей. С 1 по 14 августа будут размещаться оставшиеся акции, которые могут быть оплачены акциями ФСК. Тем не менее, мы считаем более привлекательным оставаться в акциях ФСК.

Событие. Россети опубликовали итоги осуществления преимущественного права приобретения дополнительных акций.

Комментарий. Всего в рамках преимущественного права было размещено 64% допэмиссии. С 1 по 14 августа будут размещаться оставшиеся акции. Напомним, что в рамках допэмиссии Россетей новые акции могут быть оплачены, как денежными средствами, так и акциями ФСК. Стоимость новых акций Россетей была определена на уровне 2.79 руб., акций ФСК – на уровне 0.2836 руб. По нашим оценкам, текущие котировки компаний на ММВБ не предполагают арбитража. Расчетная цена акций Россетей, исходя из коэффициента обмена, всего на 1% выше текущих рыночных котировок, что снижает интерес к участию в обмене. Как и ранее, мы считаем более привлекательным оставаться в акциях ФСК. Во-первых, Россети исторически торгуются с дисконтом к стоимости своих дочек. Во-вторых, по нашему мнению, перевод сетевых компаний на форму расчета с Россетями, через выплату дивидендов, о чем говорилось ранее, создает более привлекательные условия доходности в бумагах ФСК.

Государство может продать 14% ИнтерРАО в 2013 г.

Правительство внесло 14% пакет акций ИнтерРАО в план приватизации на 2013 и 2014-2015 гг. В качестве наиболее вероятного покупателя может выступить Роснефтегаз. Мы полагаем, что на данном этапе приватизация не будет являться драйвером роста стоимости бумаг компании.

Событие. По данным Интерфакс, правительство намеренно до конца года приватизировать 13,76% акций ИнтерРАО. Агентсво ссылается на опубликованный план приватизации на 2013 и 2014-2015 гг.

Комментарий. Ранее сообщалось, о консолидации ИнтерРАО Роснефтегазом. Соответственно, скорее всего, продажа госпакета пройдет в рамках данного процесса. Возможная цена акций ИнтерРАО для целей приватизации не сообщается. Средняя стоимость бумаг компании на ММВБ предполагает минимальную стоимость акций в размере 1,6 коп, что на 30% выше текущей стоимости. Соответственно, определение более высокой стоимости может поддержать котировки компании. Впрочем, исходя из ранее объявленных схем консолидации, процесс может растянуться минимум на 2 года, а наличие в числе акционеров крупных миноритариев, в том числе, госкомпаний, могут сделать процесс консолидации непрозрачным. В данной связи, мы полагаем, что на данном этапе приватизация не будет являться драйвером роста стоимости бумаг компании.

Благодаря позитивным данным по производственному PMI большинства крупных мировых экономик индексы ведущих биржевых площадок заметно выросли. S&P500 вновь обновил исторический максимум после скачка на 1.25%. Российские индикаторы также росли, прибавив 1.4%-1.65%. Лидерами роста стали акции энергокомпаний. Сегодня утром основные азиатские индексы также идут вверх, продолжая отыгрывать позитивную статистику.

Вчера были опубликованы позитивные данные по производственному PMI большинства крупных мировых экономик. Американский показатель – промышленный индекс ISM – в июле достиг 55.4 пункта после 50.9 пункта в июне. К этому добавилось неожиданное снижение первичных обращений за пособием по безработице. В результате S&P500 вновь обновил исторический максимум после скачка на 1.25%.

Российские индикаторы также росли, прибавив 1.4%-1.65% во многом благодаря ралли в акциях энергокомпаний: ОГК-2 (+7.55%), ТГК-1 (+4.9%), ИнтерРАО (+4.2%) и ТГК-14 (+3.3%). Акции Ростелекома выросли на 3.5% после обнародования обращения менеджмента к правительству с предложением о переносе срока приватизации с 2014 на 2016 год. Благодаря сообщениям о планирующейся выплате промежуточных дивидендов прибавили бумаги МТС (+3.3%).

Сегодня утром основные азиатские индексы также идут вверх, продолжая отыгрывать позитивную статистику.

Валютный рынок: ЦБ активизировал интервенции

В июле Банк России продал 4.2 млрд. долларов и 0.4 млрд. евро. Объем интервенций оказался максимальным с октября 2011 г.

Политика ЦБ на валютном рынке не меняется, и пока нет никаких оснований говорить о целенаправленном ослаблении национальной валюты со стороны денежных властей. Наблюдаемое снижение курса рубля связано, прежде всего, с глобальными тенденциями на FOREX, которые характеризуются снижением интереса инвесторов к развивающимся рынкам и укреплением доллара против всех валют EM.

Событие. В июле Банк России продал 4.2 млрд. долларов и 0.4 млрд. евро. Объем интервенций оказался максимальным с октября 2011 г.

Комментарий. Политика ЦБ на валютном рынке не меняется – на уровнях корзины в районе 37 рублей и выше ЦБ ежедневно продает по $200 млн., при приближении к 38 увеличивает объем интервенций (31 июля, когда корзина поднималась до 37.92, было продано $230 млн.). При этом по мере роста объема накопленных интервенций (через каждые $450 млн.) ЦБ сдвигает границы бивалютной корзины на 5 копеек вверх. С момента начала активных интервенций (с 10 июня) ЦБ уже четыре раза сдвигал границы, которые передвинулись за это время на 20 копеек вверх и сейчас находятся на уровнях 31.85-38.85.

Политика ЦБ не позволяет говорить о каком-то целенаправленном ослаблении рубля. Состоявшийся в конце июля аукцион по размещению денежных средств под залог нерыночных активов, на наш взгляд, также нельзя рассматривать как элемент политики, направленной на ослабление рубля. Многие эксперты расценили эти действия как QE (количественное смягчение) в российском варианте. Однако мы так не думаем. Дело в том, что во втором полугодии увеличивается сезонная стерилизация ликвидности через операции Минфина. Помимо этого, своими интервенциями на валютном рынке ЦБ только за июнь-июль изъял из системы порядка 250 млрд. рублей. Так что 300 млрд. рублей, которые банки получили под залог нерыночных активов в конце июля, окажут незначительно влияние на объем денежного предложение, а лишь компенсируют изъятия ликвидности, осуществляемые по другим каналам.

Сопоставление динамики рубля с валютами emerging markets подтверждает наш тезис о том, что ослабление рубля не связано с внутренними факторами и кредитно-денежной политикой ЦБ. С начала года рубль остается одной из самых сильных валют в группе EM (см. графики ниже), уступая лишь мексиканскому песо и обыгрывая бразильский реал (с турецкой лирой динамика примерно одинаковая). Выигрывает рубль у валют EM и на интервале последних 2 лет.

Ослабление рубля, которое мы наблюдаем в последние месяцы, - это отражение глобальных тенденций на FOREX. Выходящая статистика однозначно свидетельствует об ухудшающемся самочувствии развивающихся стран, в то время как экономика США, напротив, продолжает набирать обороты и выглядит всё более здоровой. Так опубликованные вчера индексы PMI показали, что из четырех стран БРИК в трех промышленный сектор уже вступил в состояние рецессии (PMI Китая – 47.7, Бразилия – 48.5, Россия – 49.2, Индия – 50.1). В то же время в США в июле наблюдалось резкое улучшение промышленной конъюнктуры (рост PMI с 50.9 до 55.4). Столь разнонаправленные тенденции в США и развивающихся странах снижают интерес инвесторов к активам EM и приводят к оттоку денежных средств с этих рынков. Отсюда и столь удручающая динамика валют EM.

Мы полагаем, что именно глобальные тренды на FOREX будут оставаться определяющим фактором динамики рубля, хотя высокие цены на нефть должны сдержать его ослабление. По крайней мере среди валют EM рубль, скорее всего, сохранит лидирующие позиции.

Правительство утвердило предельные цены на мощность

Предельные цены на мощность на 2014 г были определены на уровне 133 и 144 тыс. руб/МВт в месяц. Ранее мы прогнозировали, что цены на мощность в 2014 г вырастут на 5.8% в европейской части России и на Урале и на 5.7% в Сибири. Соответственно, при ближайшем пересмотре мы учтем новые параметры в наших оценках генерирующих компаний.

Событие. Вчера было опубликовано распоряжение правительства, определяющее предельные цены мощности (price cap) на конкурентном отборе мощности на 2014г. Для европейской части России и Урала цены определены на уровне 133 тыс. руб./МВт в месяц, для Сибири - 144 тыс. руб./МВт.

Комментарий. Ранее сообщалось, что на предстоящем отборе мощности на 2014г ФАС предложила сохранить количество зон свободного перетока (ЗСП), где определение цены будет происходить с применением price cap. Как и годом ранее, из 23 ЗСП, свободное ценообразование будет проходить только в 5 регионах (Сибирь, Урал, Вятка, Волга и Центр). В остальных 18 регионов стоимость мощности на 2014 г определится установленным price cap, уровень которого на 4-5% выше уровней 2013 г. Ранее мы прогнозировали, что цены на мощность в 2014 г вырастут на 5.8% в европейской части России и на Урале и на 5.7% в Сибири. Соответственно, при ближайшем пересмотре мы учтем новые параметры в наших оценках генерирующих компаний.

Россети разместили 64% допэмиссии в рамках преимущественного права

В рамках преимущественного права было размещено 64% допэмиссии Россетей. С 1 по 14 августа будут размещаться оставшиеся акции, которые могут быть оплачены акциями ФСК. Тем не менее, мы считаем более привлекательным оставаться в акциях ФСК.

Событие. Россети опубликовали итоги осуществления преимущественного права приобретения дополнительных акций.

Комментарий. Всего в рамках преимущественного права было размещено 64% допэмиссии. С 1 по 14 августа будут размещаться оставшиеся акции. Напомним, что в рамках допэмиссии Россетей новые акции могут быть оплачены, как денежными средствами, так и акциями ФСК. Стоимость новых акций Россетей была определена на уровне 2.79 руб., акций ФСК – на уровне 0.2836 руб. По нашим оценкам, текущие котировки компаний на ММВБ не предполагают арбитража. Расчетная цена акций Россетей, исходя из коэффициента обмена, всего на 1% выше текущих рыночных котировок, что снижает интерес к участию в обмене. Как и ранее, мы считаем более привлекательным оставаться в акциях ФСК. Во-первых, Россети исторически торгуются с дисконтом к стоимости своих дочек. Во-вторых, по нашему мнению, перевод сетевых компаний на форму расчета с Россетями, через выплату дивидендов, о чем говорилось ранее, создает более привлекательные условия доходности в бумагах ФСК.

Государство может продать 14% ИнтерРАО в 2013 г.

Правительство внесло 14% пакет акций ИнтерРАО в план приватизации на 2013 и 2014-2015 гг. В качестве наиболее вероятного покупателя может выступить Роснефтегаз. Мы полагаем, что на данном этапе приватизация не будет являться драйвером роста стоимости бумаг компании.

Событие. По данным Интерфакс, правительство намеренно до конца года приватизировать 13,76% акций ИнтерРАО. Агентсво ссылается на опубликованный план приватизации на 2013 и 2014-2015 гг.

Комментарий. Ранее сообщалось, о консолидации ИнтерРАО Роснефтегазом. Соответственно, скорее всего, продажа госпакета пройдет в рамках данного процесса. Возможная цена акций ИнтерРАО для целей приватизации не сообщается. Средняя стоимость бумаг компании на ММВБ предполагает минимальную стоимость акций в размере 1,6 коп, что на 30% выше текущей стоимости. Соответственно, определение более высокой стоимости может поддержать котировки компании. Впрочем, исходя из ранее объявленных схем консолидации, процесс может растянуться минимум на 2 года, а наличие в числе акционеров крупных миноритариев, в том числе, госкомпаний, могут сделать процесс консолидации непрозрачным. В данной связи, мы полагаем, что на данном этапе приватизация не будет являться драйвером роста стоимости бумаг компании.

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба