Вчера ключевой новостью стало заявление главы ФРБ Атланты о том, что сокращение QЕ может быть отложено на более поздний срок до конца года, а не начаться в сентябре, как ожидает рынок. В результате основные американские индексы прибавили 0.2%-0.4%. Российский рынок торговался в «зеленой зоне», при этом бумаги АВТОВАЗа подскочили на 12.6% без новой публичной информации. Многие считают, что этот рост связан со скупкой акций в интересах какого-либо крупного игрока.

Вчера ключевой новостью стало заявление главы ФРБ Атланты Денниса Локхарта о том, что сокращение QЕ может быть отложено на более поздний срок до конца года, а не начаться в сентябре, как ожидает рынок.

В результате основные американские индексы прибавили 0.2%-0.4%. Акции Apple выросли на 4.8% после объявления о запуске новых моделей iPhone и iPad и заявления Карла Айкана о том, что он считает бумаги компании недооцененными.

Российский рынок торговался в «зеленой зоне», при этом котировки бумаг АВТОВАЗа подскочили на 12.6% без какой-либо новой публичной информации. Многие считают, что этот рост связан со скупкой акций в интересах какого-либо крупного игрока. Также продолжали расти бумаги металлургических и нефтегазовых компаний.

Сегодня утром торги в Азии проходят на низких объемах. Биржа Гонконга закрыта в связи с приближающимся тайфуном. Котировки барреля нефти сорта Brent снижаются на 0.3%.

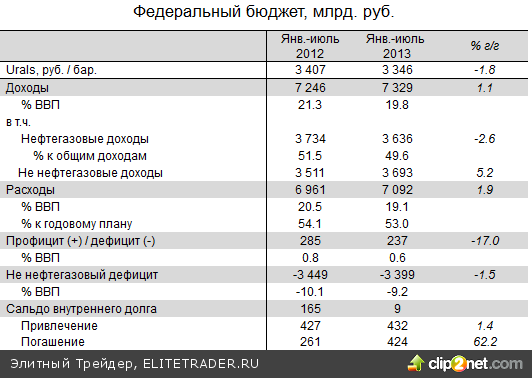

Федеральный бюджет: растущие цены на нефть и слабый рубль поддерживают доходы

Федеральный бюджет в июле исполнен с дефицитом в размере 131 млрд. рублей (2.3% ВВП). Наблюдается ухудшение динамики доходов, не связанных с нефтью и газом (результат усиливающейся рецессии в экономике), в то время как нефтегазовые доходы, напротив, начинают расти на фоне редкого сочетания рыночной конъюнктуры – одновременный рост цен на нефть и падение рубля.

Оценка дефицита бюджета по итогам года на уровне полутриллиона рублей (0.8% ВВП) остается актуальной. Полностью профинансировать этот дефицит за счет внутренних займов не получится (по итогам 7 месяцев сальдо внутреннего долга близко к нулю), поэтому привлечение внешних займов становится крайне актуальной задачей.

Событие. Федеральный бюджет в июле 2013 г. был исполнен с дефицитом в размере 131 млрд. рублей (-2.3 % ВВП). С начала года профицит бюджета составил 237 млрд. (0.6 % ВВП).

Комментарий. В июльском отчете Минфина обращает на себя внимание сокращение не нефтегазовых доходов бюджета – они снизились на полпроцента год к году, хотя по итогам семи месяцев находятся в плюсе (+5.2% г/г). Ухудшение динамики доходов, не связанных с нефтью и газом, может быть связано с усиливающейся рецессией в российской экономике. По-видимому, до конца года мы увидим дальнейшее ухудшение в этой части бюджета. В то же время нефтегазовые доходы, по-видимому, начнут расти и компенсируют недостающие доходы по другим статьям. В отношении нефтегазовой отрасли складывается уникальная ситуация, когда вместе с ростом цен на нефть (средняя цена Urals в августе уже превышает $110 за баррель) мы наблюдаем ослабление рубля к доллару (обычно, здесь обратная корреляция). В итоге средняя рублевая цена нефти в августе может достигнуть абсолютного рекорда, превысив 3600 рублей за баррель. Столь благоприятная динамика валютного и нефтяного рынков повышает доходы и бюджета, и нефтяников (последнее обстоятельство явно ещё не нашло отражения в текущей цене акций нефтяных компаний).

В части расходов Минфин движется с небольшим отставанием от прошлогоднего графика – за семь месяцев было израсходовано лишь 53% от запланированного (54.1% за 7 месяцев прошлого года), поэтому в 4-м квартале вновь произойдет существенное наращивание госрасходов, и бюджет в эти месяцы станет глубоко дефицитным. Наращивание госрасходов, скорее всего, окажет позитивное, но краткосрочное влияние на общеэкономическую ситуацию, но одновременно усилит и отток капитала.

В целом по году прогноз исполнения бюджета остается неизменным – мы ожидаем дефицит на уровне около 500 млрд. рублей (примерно 0.8% ВВП). Полностью профинансировать этот дефицит за счет внутренних займов не получится (по итогам 7 месяцев сальдо внутреннего долга близко к нулю), поэтому привлечение внешних займов становится крайне актуальной задачей

ГЭХ победил в аукционе по продаже МОЭК

Победителем аукциона по продажи 89.98% пакета МОЭК стал Газпромэнергохолдинг, выкупивший пакет по стартовой цене – 98.62 млрд. руб. Мы полагаем, что новость носит умеренно позитивный характер для акций Мосэнерго. Компания может выиграть от объединения работы с МОЭК в рамках единого холдинга. Тем не менее, долгосрочное влияние на акции Мосэнерго может определить тарифное регулирование и дальнейшая интеграция МОЭК в ГЭХ.

Событие. Вчера состоялся аукцион по продажи 89.98% пакета МОЭК, принадлежащего правительству Москвы. Победителем аукциона стал Газпромэнергохолдинг, выкупивший пакет по стартовой цене – 98.62 млрд. руб. Помимо Газпромэнергохолдинга (ГЭХ) в аукционе принимала участие дочерняя компания Сбербанка.

Комментарий. После закрытия сделки с правительством Москвы ГЭХ должен выставить оферту миноритарным акционерам МОЭК. Исходя из цены аукциона на выкуп миноритарных долей может потребоваться еще 1,2 млрд. руб. Таким образом, расходы ГЭХ на приобретение МОЭК составят примерно 100 млрд. руб. Финансирование покупки будет осуществляться за счет средств Газпрома: 50 млрд. руб в форме займа и 50 млрд. руб в форме взноса в уставный капитал ГЭХ.

С приобретением МОЭК ГЭХ монополизировал рынок тепловой энергии Москвы. МОЭК и Мосэнерго технологически дополняют друг друга на данном рынке. В данной связи, Мосэнерго может выиграть от объединения работы с МОЭК в рамках единого холдинга. Отметим, что вчера глава Газпром энергохолдинга Денис Федоров сообщил СМИ, что после покупки ряд котельных и тепловых станций МОЭК могут быть закрыты, а потребности в тепле будут обеспеченны за счет менее затратной выработки Мосэнерго. Тем не менее, с точки зрения влияния на акции Мосэнерго, по нашему мнению, принципиальными являются вопросы, связанные с тарифным регулированием и дальнейшей интеграцией МОЭК в ГЭХ. Как вчера сообщали СМИ, тарифная политика после объединения меняться не будет. Но, скорее всего, сам по себе процесс сокращения дорогой выработки котельных приведет к снижению средних тарифов в регионе. Кроме того важно, последует ли дальнейшее объединение Мосэнерго и МОЭК. С учетом высокой оценки последней на аукционе, данное объединение может быть невыгодно миноритарным акционерам Мосэнерго.

Вчера ключевой новостью стало заявление главы ФРБ Атланты Денниса Локхарта о том, что сокращение QЕ может быть отложено на более поздний срок до конца года, а не начаться в сентябре, как ожидает рынок.

В результате основные американские индексы прибавили 0.2%-0.4%. Акции Apple выросли на 4.8% после объявления о запуске новых моделей iPhone и iPad и заявления Карла Айкана о том, что он считает бумаги компании недооцененными.

Российский рынок торговался в «зеленой зоне», при этом котировки бумаг АВТОВАЗа подскочили на 12.6% без какой-либо новой публичной информации. Многие считают, что этот рост связан со скупкой акций в интересах какого-либо крупного игрока. Также продолжали расти бумаги металлургических и нефтегазовых компаний.

Сегодня утром торги в Азии проходят на низких объемах. Биржа Гонконга закрыта в связи с приближающимся тайфуном. Котировки барреля нефти сорта Brent снижаются на 0.3%.

Федеральный бюджет: растущие цены на нефть и слабый рубль поддерживают доходы

Федеральный бюджет в июле исполнен с дефицитом в размере 131 млрд. рублей (2.3% ВВП). Наблюдается ухудшение динамики доходов, не связанных с нефтью и газом (результат усиливающейся рецессии в экономике), в то время как нефтегазовые доходы, напротив, начинают расти на фоне редкого сочетания рыночной конъюнктуры – одновременный рост цен на нефть и падение рубля.

Оценка дефицита бюджета по итогам года на уровне полутриллиона рублей (0.8% ВВП) остается актуальной. Полностью профинансировать этот дефицит за счет внутренних займов не получится (по итогам 7 месяцев сальдо внутреннего долга близко к нулю), поэтому привлечение внешних займов становится крайне актуальной задачей.

Событие. Федеральный бюджет в июле 2013 г. был исполнен с дефицитом в размере 131 млрд. рублей (-2.3 % ВВП). С начала года профицит бюджета составил 237 млрд. (0.6 % ВВП).

Комментарий. В июльском отчете Минфина обращает на себя внимание сокращение не нефтегазовых доходов бюджета – они снизились на полпроцента год к году, хотя по итогам семи месяцев находятся в плюсе (+5.2% г/г). Ухудшение динамики доходов, не связанных с нефтью и газом, может быть связано с усиливающейся рецессией в российской экономике. По-видимому, до конца года мы увидим дальнейшее ухудшение в этой части бюджета. В то же время нефтегазовые доходы, по-видимому, начнут расти и компенсируют недостающие доходы по другим статьям. В отношении нефтегазовой отрасли складывается уникальная ситуация, когда вместе с ростом цен на нефть (средняя цена Urals в августе уже превышает $110 за баррель) мы наблюдаем ослабление рубля к доллару (обычно, здесь обратная корреляция). В итоге средняя рублевая цена нефти в августе может достигнуть абсолютного рекорда, превысив 3600 рублей за баррель. Столь благоприятная динамика валютного и нефтяного рынков повышает доходы и бюджета, и нефтяников (последнее обстоятельство явно ещё не нашло отражения в текущей цене акций нефтяных компаний).

В части расходов Минфин движется с небольшим отставанием от прошлогоднего графика – за семь месяцев было израсходовано лишь 53% от запланированного (54.1% за 7 месяцев прошлого года), поэтому в 4-м квартале вновь произойдет существенное наращивание госрасходов, и бюджет в эти месяцы станет глубоко дефицитным. Наращивание госрасходов, скорее всего, окажет позитивное, но краткосрочное влияние на общеэкономическую ситуацию, но одновременно усилит и отток капитала.

В целом по году прогноз исполнения бюджета остается неизменным – мы ожидаем дефицит на уровне около 500 млрд. рублей (примерно 0.8% ВВП). Полностью профинансировать этот дефицит за счет внутренних займов не получится (по итогам 7 месяцев сальдо внутреннего долга близко к нулю), поэтому привлечение внешних займов становится крайне актуальной задачей

ГЭХ победил в аукционе по продаже МОЭК

Победителем аукциона по продажи 89.98% пакета МОЭК стал Газпромэнергохолдинг, выкупивший пакет по стартовой цене – 98.62 млрд. руб. Мы полагаем, что новость носит умеренно позитивный характер для акций Мосэнерго. Компания может выиграть от объединения работы с МОЭК в рамках единого холдинга. Тем не менее, долгосрочное влияние на акции Мосэнерго может определить тарифное регулирование и дальнейшая интеграция МОЭК в ГЭХ.

Событие. Вчера состоялся аукцион по продажи 89.98% пакета МОЭК, принадлежащего правительству Москвы. Победителем аукциона стал Газпромэнергохолдинг, выкупивший пакет по стартовой цене – 98.62 млрд. руб. Помимо Газпромэнергохолдинга (ГЭХ) в аукционе принимала участие дочерняя компания Сбербанка.

Комментарий. После закрытия сделки с правительством Москвы ГЭХ должен выставить оферту миноритарным акционерам МОЭК. Исходя из цены аукциона на выкуп миноритарных долей может потребоваться еще 1,2 млрд. руб. Таким образом, расходы ГЭХ на приобретение МОЭК составят примерно 100 млрд. руб. Финансирование покупки будет осуществляться за счет средств Газпрома: 50 млрд. руб в форме займа и 50 млрд. руб в форме взноса в уставный капитал ГЭХ.

С приобретением МОЭК ГЭХ монополизировал рынок тепловой энергии Москвы. МОЭК и Мосэнерго технологически дополняют друг друга на данном рынке. В данной связи, Мосэнерго может выиграть от объединения работы с МОЭК в рамках единого холдинга. Отметим, что вчера глава Газпром энергохолдинга Денис Федоров сообщил СМИ, что после покупки ряд котельных и тепловых станций МОЭК могут быть закрыты, а потребности в тепле будут обеспеченны за счет менее затратной выработки Мосэнерго. Тем не менее, с точки зрения влияния на акции Мосэнерго, по нашему мнению, принципиальными являются вопросы, связанные с тарифным регулированием и дальнейшей интеграцией МОЭК в ГЭХ. Как вчера сообщали СМИ, тарифная политика после объединения меняться не будет. Но, скорее всего, сам по себе процесс сокращения дорогой выработки котельных приведет к снижению средних тарифов в регионе. Кроме того важно, последует ли дальнейшее объединение Мосэнерго и МОЭК. С учетом высокой оценки последней на аукционе, данное объединение может быть невыгодно миноритарным акционерам Мосэнерго.

http://elitetrader.ru/uploads/posts/2012-06/1338533813_logo.png

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба