4 ноября 2013 Omega Global Кошкина Лика

По ФА…

На уходящей неделе:

— Заседание ФРС

Первая мысль при прочтении сопроводиловки: члены ФРС пробухали 2 дня и просто передрали её с сентябрьской, произвольно изменив в пару местах текст в отрыве от реальности.

Было 2 ожидания на сопроводиловку: оценка экономики после приостановки работы правительства США и оценка рынка труда после провального пересчета данных за июль и не блестящих за сентябрь.

По ущербу экономики от приостановки работы правительства ничего, мимо членов ФРС сие прошло.

Может будут подробности в протоколе ФРС 20 ноября, подождем.

По рынку труда сказано, что рынок труда показывает дальнейшие улучшения, но уровень безработицы остается повышенным.

Если взглянуть на данные: картинка прямо противоположная, уровень бр падает, но число новых рабочих мест уменьшается.

Изменения коснулись двух вещей: из сопроводиловки исчезла фраза о высоких ставках и появилось упоминание о замедлении рынка жилья, что в сумме дает ноль, ибо замедление рынка жилья произошло из-за повышения ипотечных ставок и теперь должно восстановится после снижения ставок.

После публикации сопроводиловки сразу вылез так называемый «рупор ФРС» Хильзенрат, который сообщил, что ФРС не снял с повестки возможное сокращение КУЕ на заседании в декабре, но сие зависит от данных.

В пятницу выступал голубь ФРС Буллард, который подтвердил, что ФРС рассмотрит на заседании в декабре сокращение КУЕ и есть улучшения на рынке труда (в частности рост запрлат).

— Данные Еврозоны

В четверг вышли данные по инфляции и рынку труда Еврозоны.

Инфляция показала резкое падение, безработица остается высокой.

В сумме эти данные намекают на возможный дефляционный сценарий экономики Еврозоны, аналогичный японскому, в результате которого Япония пережила так называемое потерянное десятилетие.

Дефляция на фоне роста безработицы один из самых худших сценариев для экономики и после выхода данных многие аналитики заговорили о снижении ставок ЕЦБ.

— Своп-линии ФРС.

ЦБ Б7 предложили сделать временные валютные своп-линии постоянными.

Своп-линии были введены после краха Леман, продлевались 3 раза, очередное соглашение истекало 1 февраля.

В общем, сие залог того, что ни одна валюта не будет падать вечно при кризисе, не касается падения евро при распаде Еврозоны)

На предстоящей неделе:

1. Заседание ЕЦБ.

Прежде всего надо понимать одну простую вещь: чтобы ни сделал ЕЦБ – евродоллар ждет падение на разнице экономик США и Еврозоны и, как следствие, разницы политик ФРС и ЕЦБ.

Угроза дефляционной спирали очень серьезна для экономики Еврозоны, поэтому ни о каком повышении ставок как минимум в среднесрочной перспективе речи быть не может.

А рынок, при признаках восстановлении экономик Еврозоны в этом году, росте ВВП, опережающих индикаторов заложил в ожидание повышение ставок наравне с ФРС.

Теперь эти ожидания нивелированы крайними данными и евродоллар будет падать независимо от решения ЕЦБ по ставкам или запуску программ типа КУЕ.

Если ЕЦБ примет меры, понизит ставки или запустит очередной раунд аля КУЕ (LTRO или ABS): евродоллар упадет, но тогда вследствие падения курса евро и роста денежной массы инфляция вырастет, в этом случае падение евродоллара будет быстрым, но и восстановление потом будет быстрее, т.е. резкое падение к 1.22+- и потом аналогичный быстрый рост (если не возникнет долговых проблем или списаний банков Еврозоны в стиле Кипра).

Если ЕЦБ не примет мер: падение евродоллара будет более пологим и долгим, восстановление затянется на длительное время, т.е. последующий рост отложится надолго.

Что может сделать Драги в такой ситуации?

Для понимания что может сделать Драги и ЕЦБ надо понять почему возникла такая ситуация с инфляцией в частности, ибо мандат ЕЦБ не предполагает борьбу с безработицей в отличие от мандата ФРС, но ценовая стабильность в прямом ведомстве ЕЦБ, как и любого ЦБ.

Причинами падения инфляции стали:

— режим экономии в Еврозоне, сокращение расходов.

— рост курса евро от перемен в ожидании рынка по перспективе повышения ставок и по причине продаж активов банками Еврозоны перед проверкой ЕЦБ (при продаже активов спрос на евро, т.е. повышенный спрос и, как следствие, рост курса).

— откачка ЕЦБ ликвидности с рынков, в частности досрочный возврат LTRO.

Первая причина политическая, вне ведомства ЕЦБ.

Вторая причина по росту курса евро временная, ибо после таких данных рынок перестанет ожидать повышение ставок в Еврозоне в обозримом будущем и при любом отскоке будет продавать евродоллар, а продажи активов банками Еврозоны закончатся к декабрю, т.е. ко времени начала проверок ЕЦБ банков Еврозоны.

Третья причина понятна, т.е. ЕЦБ скорее всего возобновит какое-то КУЕ, скорее всего это будет LTRO-3.

Если с запуском LTRO-3 ситуация понятна, Драги ещё ранее заказал исследование по возможному «обрыву ликвидности» и дискуссия в ЕЦБ была лишь насчет сроков запуска LTRO-3, то остается вопрос по снижению ставок ЕЦБ.

Понизит ли ЕЦБ ставки?

Я не думаю, что ЕЦБ понизит ставки как минимум на текущем заседании по причинам:

— Глубоко сомневаюсь, что ЕЦБ может в очередной раз снизить основную ставку без снижения депозитной в минус (и так между ставками уже разница менее допустимой, ФРС при всех его возможностях не позволяет себе такой разницы).

А на фоне предстоящей чистки банков и угрозы списаний депозитов по схеме Кипра банкам Еврозоны грозит отток капитала, при снижении депозитных ставок в минус отток будет сильнее, а это угроза всей банковской системе Еврозоны и Драги должен сие понимать.

— Драги понимает, что текущий рост курса евро, после окончания продаж активов банками Еврозоны, сокращения КУЕ-3 ФРС, при запуске LTRO-3 курс упадет.

Поэтому Драги может терпимо отнестись к текущему падению инфляции.

— Даже если Драги изыщет возможности и уговорит глав ЦБ стран Еврозоны снизить основную ставку без снижения депозитной в минус это крайний шанс ЕЦБ повлиять на курс евро путем снижения ставок.

Больше снижать будет некуда, т.е. ЕЦБ станет даже вербально безоружен.

Ну, снизят ставку, упадет евро на 8-10 фигур, начнет улучшаться экономика: угрожать рынку будет нечем, беззубым будет ЕЦБ.

Куда логичнее оставить угрозу снижения ставок вербальной.

— Заседание ЕЦБ 7 ноября проходное по сути, обновленные экономические прогнозы будут готовы на заседании ЕЦБ в декабре, поэтому у Драги будет прекрасная возможность для вербальных интервенций в стиле «получим новые эконом прогнозы и обсудим возможность снижения ставок на заседании в декабре».

Выводы по заседанию ЕЦБ:

Я склоняюсь к отсутствию снижения ставок как минимум на текущем заседании, однако ожидаю запуска программ аля КУЕ, однако не факт, что запуск LTRO-3 или ABS будет на текущем заседании, но Драги объявит о готовности.

По ставкам зависит от позиции Драги, если Драги важнее банки на данном этапе (а скорее всего так, чистить банковские конюшни впервые со времен Леман надо аккуратно, дабы не обрушить всю финансовую систему), то он может отказаться от вербальной агитации по снижению ставок или ограничится вербальной интервенцией с переносом ожиданий на декабрь.

Если я права: по объявлению ставок неизменными евродоллар сделает шип вверх около фигуры и на прессконференции Драги начнет снижение, крутизна которого зависит от решения Драги пугать рынки вербальными интервенциями или нет.

Тем не менее осознаю, что моя логика и логика Драги часто расходится, поэтому стопы на лонги (если таковые будут) перед решением ЕЦБ по ставкам поставлю)

2. Nonfarm Payrolls

После PMI Чикаго в четверг и ISM промышленности в пятницу рынок начал склоняться к мысли, что приостановка работы правительства США не нанесла серьезного ущерба экономике.

Потому и ожидания на октябрьские нонфармы повысились.

Проще всего с уровнем безработицы.

Рост уровня безработицы в октябре понятен и логичен: увольнения вследствие приостановки работы правительства дадут временный прирост.

Поэтому рост уровня бр до 7,4% не должен повлиять на рынок негативно.

Выше 7,5%: минус доллару, но такой скачок вряд ли возможен.

Если же уровень бр вырастет незначительно, до 7,3%: плюс доллару.

Вновь созданные места.

Тут сложнее, ибо хоть ISM промышленности в пятницу и показал цифру гораздо выше прогноза: компонент занятости упал.

Во вторник выйдет ISM услуг, важна тенденция занятости в нем.

Скорее всего хороших данных по нонкам не увидим, хорошо если цифра будут выше 100К и пересмотрят в плюс сентябрь (предпосылки для этого есть).

Я буду ориентировать по ФА-уровням перед нонфармами, если Драги по плану и без неожиданностей по Конст суду Германии (отсутствие решения на предстоящей неделе): то находится в идеале перед нонфармами евродоллар будет в 1.34й-1.35й, тогда на нонках вниз с пробитием вниз канала.

3. Решение Конституционного суда Германии по ОМТ.

Решение должно быть осенью, в календаре ранее стояла дата рассмотрения 6 ноября.

К настоящему моменту дата рассмотрения 6 ноября исчезла, новой даты нет, никакой инфо нет в принципе (кто имеет инфо: поделитесь, плиз).

По ФА-уровням у меня при вынесении решения 6 ноября получался сильный ход вверх по евродоллару, возможно под хай 1.3800.

Потом всё равно вниз на ЕЦБ, но вот такой ход был бы логичен.

Это без всяких ФА-размышлений на тему что решит Конст суд Германии, ибо взвешивать между законами Германии и развалом Еврозоны большего смысла не вижу.

Но, не имея инфо по дате заседания, размышлять на эту тему сложно, посему в силу своей логики поведения евродоллара на решении ЕЦБ по ставкам и, как мин, флета до четверга: до четверга буду в лонгах.

По ТА…

По свечному анализу евродоллар закрыл викли медвежьим поглощением.

Не люблю такие большие поглощения сразу нескольких недель, ибо сие грозит вариантом типа «отыграли все падением одним махом», но причины по ФА достаточно сильные, а на викли долларфранка и индекса доллара аналогичные бычьи поглощения.

По поглощениям нужно констатировать разворот евродоллара вниз.

Почти достигли низа канала:

При пробитии канала вниз: цель на ширину канала, т.е. 1.30я, что совпадает с возвратом к трендовой по хаям 1.494Х и 1.3711 и к поддержке по лоям 1.204Х и 1.275Х.

Более глобально при сокращении КУЕ от ФРС это путь в 1.22ю.

По зеркалам евро жду подтверждение на пробитие клина.

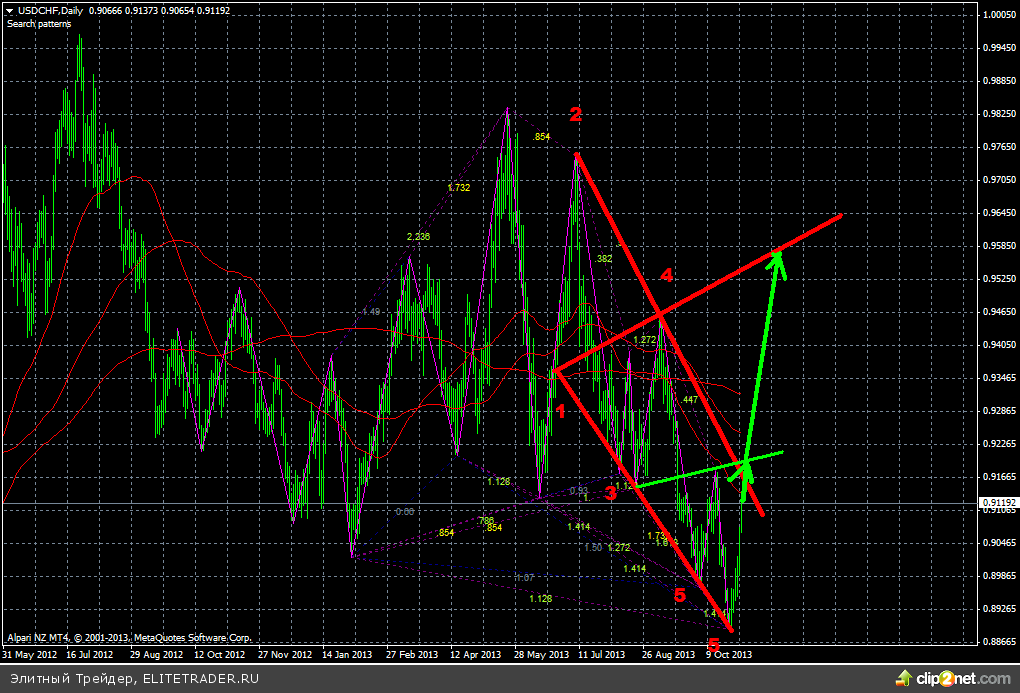

Долларфранк, ход к 0.9190+- подтвержден, для исполнения более старшего вульфа нужно пробитие клина, т.е. линии 2-4 старшего вульфа:

Индекс доллара аналогично:

При развороте евродоллара вниз логична отрисовка ГП:

При пробитии шеи вниз: цели исполнения ГП совпадут с целями при пробитии канала.

Надо помнить, что правая часть ГП представляет собой потенциальный вульф и от шеи сохраняется шанс уйти вверх.

Но, по ФА-уровням, скорее всего у шеи будем находиться перед нонфармами (верх правого плеча придется на объяление ставок ЕЦБ если всё правильно) и тогда на нонфармах будет пробой линии шеи ГП и канала вниз.

Выводы:

Базовый сценарий: флет до ЕЦБ с отрисовкой правого плеча потенциальной ГП.

Верх правого плеча в начале 1.36й перед/на объявлении ставок ЕЦБ, на Драги вниз, на нонфармах пробой 1.3400 с минимальными целями в 1.30й.

Возможный форс-мажор: решение Конст суда Германии по ОМТ, в этом случае возможен импульсный ход под хай, по-моему мнению опасность такого хода возможно только в первой половине предстоящей недели до среды включительно, далее опасности до конца предстоящей недели не вижу

Моя тактика по евродоллару:

Основной счет:

Убыточные шорты от верха 1.32й.

Не доливала, ибо не дали 1.3900+-

Если без форс-мажоров: жду достаточно быстрый ход в 1.32ю и ниже.

Если же будет возврат под хай: буду думать где доливать шорты.

Второй счет:

Лонги от 1.3553.

Намерена долить при первоначальном перелое, если по базовому плану: переворот в шорт на/перед ставками ЕЦБ от начала 1.36й.

На уходящей неделе:

— Заседание ФРС

Первая мысль при прочтении сопроводиловки: члены ФРС пробухали 2 дня и просто передрали её с сентябрьской, произвольно изменив в пару местах текст в отрыве от реальности.

Было 2 ожидания на сопроводиловку: оценка экономики после приостановки работы правительства США и оценка рынка труда после провального пересчета данных за июль и не блестящих за сентябрь.

По ущербу экономики от приостановки работы правительства ничего, мимо членов ФРС сие прошло.

Может будут подробности в протоколе ФРС 20 ноября, подождем.

По рынку труда сказано, что рынок труда показывает дальнейшие улучшения, но уровень безработицы остается повышенным.

Если взглянуть на данные: картинка прямо противоположная, уровень бр падает, но число новых рабочих мест уменьшается.

Изменения коснулись двух вещей: из сопроводиловки исчезла фраза о высоких ставках и появилось упоминание о замедлении рынка жилья, что в сумме дает ноль, ибо замедление рынка жилья произошло из-за повышения ипотечных ставок и теперь должно восстановится после снижения ставок.

После публикации сопроводиловки сразу вылез так называемый «рупор ФРС» Хильзенрат, который сообщил, что ФРС не снял с повестки возможное сокращение КУЕ на заседании в декабре, но сие зависит от данных.

В пятницу выступал голубь ФРС Буллард, который подтвердил, что ФРС рассмотрит на заседании в декабре сокращение КУЕ и есть улучшения на рынке труда (в частности рост запрлат).

— Данные Еврозоны

В четверг вышли данные по инфляции и рынку труда Еврозоны.

Инфляция показала резкое падение, безработица остается высокой.

В сумме эти данные намекают на возможный дефляционный сценарий экономики Еврозоны, аналогичный японскому, в результате которого Япония пережила так называемое потерянное десятилетие.

Дефляция на фоне роста безработицы один из самых худших сценариев для экономики и после выхода данных многие аналитики заговорили о снижении ставок ЕЦБ.

— Своп-линии ФРС.

ЦБ Б7 предложили сделать временные валютные своп-линии постоянными.

Своп-линии были введены после краха Леман, продлевались 3 раза, очередное соглашение истекало 1 февраля.

В общем, сие залог того, что ни одна валюта не будет падать вечно при кризисе, не касается падения евро при распаде Еврозоны)

На предстоящей неделе:

1. Заседание ЕЦБ.

Прежде всего надо понимать одну простую вещь: чтобы ни сделал ЕЦБ – евродоллар ждет падение на разнице экономик США и Еврозоны и, как следствие, разницы политик ФРС и ЕЦБ.

Угроза дефляционной спирали очень серьезна для экономики Еврозоны, поэтому ни о каком повышении ставок как минимум в среднесрочной перспективе речи быть не может.

А рынок, при признаках восстановлении экономик Еврозоны в этом году, росте ВВП, опережающих индикаторов заложил в ожидание повышение ставок наравне с ФРС.

Теперь эти ожидания нивелированы крайними данными и евродоллар будет падать независимо от решения ЕЦБ по ставкам или запуску программ типа КУЕ.

Если ЕЦБ примет меры, понизит ставки или запустит очередной раунд аля КУЕ (LTRO или ABS): евродоллар упадет, но тогда вследствие падения курса евро и роста денежной массы инфляция вырастет, в этом случае падение евродоллара будет быстрым, но и восстановление потом будет быстрее, т.е. резкое падение к 1.22+- и потом аналогичный быстрый рост (если не возникнет долговых проблем или списаний банков Еврозоны в стиле Кипра).

Если ЕЦБ не примет мер: падение евродоллара будет более пологим и долгим, восстановление затянется на длительное время, т.е. последующий рост отложится надолго.

Что может сделать Драги в такой ситуации?

Для понимания что может сделать Драги и ЕЦБ надо понять почему возникла такая ситуация с инфляцией в частности, ибо мандат ЕЦБ не предполагает борьбу с безработицей в отличие от мандата ФРС, но ценовая стабильность в прямом ведомстве ЕЦБ, как и любого ЦБ.

Причинами падения инфляции стали:

— режим экономии в Еврозоне, сокращение расходов.

— рост курса евро от перемен в ожидании рынка по перспективе повышения ставок и по причине продаж активов банками Еврозоны перед проверкой ЕЦБ (при продаже активов спрос на евро, т.е. повышенный спрос и, как следствие, рост курса).

— откачка ЕЦБ ликвидности с рынков, в частности досрочный возврат LTRO.

Первая причина политическая, вне ведомства ЕЦБ.

Вторая причина по росту курса евро временная, ибо после таких данных рынок перестанет ожидать повышение ставок в Еврозоне в обозримом будущем и при любом отскоке будет продавать евродоллар, а продажи активов банками Еврозоны закончатся к декабрю, т.е. ко времени начала проверок ЕЦБ банков Еврозоны.

Третья причина понятна, т.е. ЕЦБ скорее всего возобновит какое-то КУЕ, скорее всего это будет LTRO-3.

Если с запуском LTRO-3 ситуация понятна, Драги ещё ранее заказал исследование по возможному «обрыву ликвидности» и дискуссия в ЕЦБ была лишь насчет сроков запуска LTRO-3, то остается вопрос по снижению ставок ЕЦБ.

Понизит ли ЕЦБ ставки?

Я не думаю, что ЕЦБ понизит ставки как минимум на текущем заседании по причинам:

— Глубоко сомневаюсь, что ЕЦБ может в очередной раз снизить основную ставку без снижения депозитной в минус (и так между ставками уже разница менее допустимой, ФРС при всех его возможностях не позволяет себе такой разницы).

А на фоне предстоящей чистки банков и угрозы списаний депозитов по схеме Кипра банкам Еврозоны грозит отток капитала, при снижении депозитных ставок в минус отток будет сильнее, а это угроза всей банковской системе Еврозоны и Драги должен сие понимать.

— Драги понимает, что текущий рост курса евро, после окончания продаж активов банками Еврозоны, сокращения КУЕ-3 ФРС, при запуске LTRO-3 курс упадет.

Поэтому Драги может терпимо отнестись к текущему падению инфляции.

— Даже если Драги изыщет возможности и уговорит глав ЦБ стран Еврозоны снизить основную ставку без снижения депозитной в минус это крайний шанс ЕЦБ повлиять на курс евро путем снижения ставок.

Больше снижать будет некуда, т.е. ЕЦБ станет даже вербально безоружен.

Ну, снизят ставку, упадет евро на 8-10 фигур, начнет улучшаться экономика: угрожать рынку будет нечем, беззубым будет ЕЦБ.

Куда логичнее оставить угрозу снижения ставок вербальной.

— Заседание ЕЦБ 7 ноября проходное по сути, обновленные экономические прогнозы будут готовы на заседании ЕЦБ в декабре, поэтому у Драги будет прекрасная возможность для вербальных интервенций в стиле «получим новые эконом прогнозы и обсудим возможность снижения ставок на заседании в декабре».

Выводы по заседанию ЕЦБ:

Я склоняюсь к отсутствию снижения ставок как минимум на текущем заседании, однако ожидаю запуска программ аля КУЕ, однако не факт, что запуск LTRO-3 или ABS будет на текущем заседании, но Драги объявит о готовности.

По ставкам зависит от позиции Драги, если Драги важнее банки на данном этапе (а скорее всего так, чистить банковские конюшни впервые со времен Леман надо аккуратно, дабы не обрушить всю финансовую систему), то он может отказаться от вербальной агитации по снижению ставок или ограничится вербальной интервенцией с переносом ожиданий на декабрь.

Если я права: по объявлению ставок неизменными евродоллар сделает шип вверх около фигуры и на прессконференции Драги начнет снижение, крутизна которого зависит от решения Драги пугать рынки вербальными интервенциями или нет.

Тем не менее осознаю, что моя логика и логика Драги часто расходится, поэтому стопы на лонги (если таковые будут) перед решением ЕЦБ по ставкам поставлю)

2. Nonfarm Payrolls

После PMI Чикаго в четверг и ISM промышленности в пятницу рынок начал склоняться к мысли, что приостановка работы правительства США не нанесла серьезного ущерба экономике.

Потому и ожидания на октябрьские нонфармы повысились.

Проще всего с уровнем безработицы.

Рост уровня безработицы в октябре понятен и логичен: увольнения вследствие приостановки работы правительства дадут временный прирост.

Поэтому рост уровня бр до 7,4% не должен повлиять на рынок негативно.

Выше 7,5%: минус доллару, но такой скачок вряд ли возможен.

Если же уровень бр вырастет незначительно, до 7,3%: плюс доллару.

Вновь созданные места.

Тут сложнее, ибо хоть ISM промышленности в пятницу и показал цифру гораздо выше прогноза: компонент занятости упал.

Во вторник выйдет ISM услуг, важна тенденция занятости в нем.

Скорее всего хороших данных по нонкам не увидим, хорошо если цифра будут выше 100К и пересмотрят в плюс сентябрь (предпосылки для этого есть).

Я буду ориентировать по ФА-уровням перед нонфармами, если Драги по плану и без неожиданностей по Конст суду Германии (отсутствие решения на предстоящей неделе): то находится в идеале перед нонфармами евродоллар будет в 1.34й-1.35й, тогда на нонках вниз с пробитием вниз канала.

3. Решение Конституционного суда Германии по ОМТ.

Решение должно быть осенью, в календаре ранее стояла дата рассмотрения 6 ноября.

К настоящему моменту дата рассмотрения 6 ноября исчезла, новой даты нет, никакой инфо нет в принципе (кто имеет инфо: поделитесь, плиз).

По ФА-уровням у меня при вынесении решения 6 ноября получался сильный ход вверх по евродоллару, возможно под хай 1.3800.

Потом всё равно вниз на ЕЦБ, но вот такой ход был бы логичен.

Это без всяких ФА-размышлений на тему что решит Конст суд Германии, ибо взвешивать между законами Германии и развалом Еврозоны большего смысла не вижу.

Но, не имея инфо по дате заседания, размышлять на эту тему сложно, посему в силу своей логики поведения евродоллара на решении ЕЦБ по ставкам и, как мин, флета до четверга: до четверга буду в лонгах.

По ТА…

По свечному анализу евродоллар закрыл викли медвежьим поглощением.

Не люблю такие большие поглощения сразу нескольких недель, ибо сие грозит вариантом типа «отыграли все падением одним махом», но причины по ФА достаточно сильные, а на викли долларфранка и индекса доллара аналогичные бычьи поглощения.

По поглощениям нужно констатировать разворот евродоллара вниз.

Почти достигли низа канала:

При пробитии канала вниз: цель на ширину канала, т.е. 1.30я, что совпадает с возвратом к трендовой по хаям 1.494Х и 1.3711 и к поддержке по лоям 1.204Х и 1.275Х.

Более глобально при сокращении КУЕ от ФРС это путь в 1.22ю.

По зеркалам евро жду подтверждение на пробитие клина.

Долларфранк, ход к 0.9190+- подтвержден, для исполнения более старшего вульфа нужно пробитие клина, т.е. линии 2-4 старшего вульфа:

Индекс доллара аналогично:

При развороте евродоллара вниз логична отрисовка ГП:

При пробитии шеи вниз: цели исполнения ГП совпадут с целями при пробитии канала.

Надо помнить, что правая часть ГП представляет собой потенциальный вульф и от шеи сохраняется шанс уйти вверх.

Но, по ФА-уровням, скорее всего у шеи будем находиться перед нонфармами (верх правого плеча придется на объяление ставок ЕЦБ если всё правильно) и тогда на нонфармах будет пробой линии шеи ГП и канала вниз.

Выводы:

Базовый сценарий: флет до ЕЦБ с отрисовкой правого плеча потенциальной ГП.

Верх правого плеча в начале 1.36й перед/на объявлении ставок ЕЦБ, на Драги вниз, на нонфармах пробой 1.3400 с минимальными целями в 1.30й.

Возможный форс-мажор: решение Конст суда Германии по ОМТ, в этом случае возможен импульсный ход под хай, по-моему мнению опасность такого хода возможно только в первой половине предстоящей недели до среды включительно, далее опасности до конца предстоящей недели не вижу

Моя тактика по евродоллару:

Основной счет:

Убыточные шорты от верха 1.32й.

Не доливала, ибо не дали 1.3900+-

Если без форс-мажоров: жду достаточно быстрый ход в 1.32ю и ниже.

Если же будет возврат под хай: буду думать где доливать шорты.

Второй счет:

Лонги от 1.3553.

Намерена долить при первоначальном перелое, если по базовому плану: переворот в шорт на/перед ставками ЕЦБ от начала 1.36й.

https://omegaglobal.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба