28 марта 2014 long-short.ru

VXX уже 6 недель не ставил нового минимума, и вовсе не потому, что рынок валится. Есть изменения в форме временной структуры VIX фьючерсов – базовых инструментов, на которых строятся разные продукты (ETP) на волатильность, вроде VXX, XIV, TVIX, или ZIV.

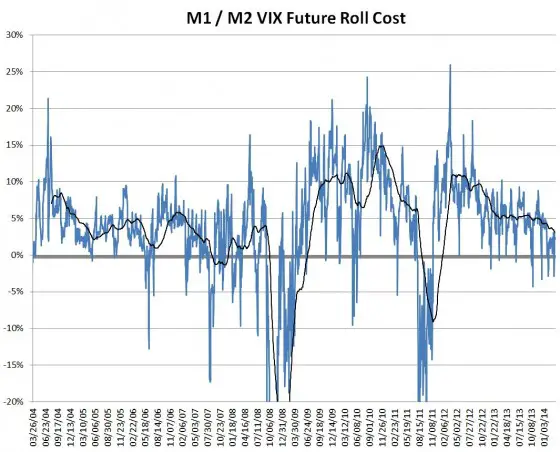

Для большей части периода с 2009 по 2012 года месячная стоимость ролла между двумя ближайшими фьючерсами VIX, используемыми в VXX, в среднем была около 10%, когда рынок был боковым или растущим (контанго). В 2013 году средняя стоимость упала до средних 5% и становится еще меньше в 2014.

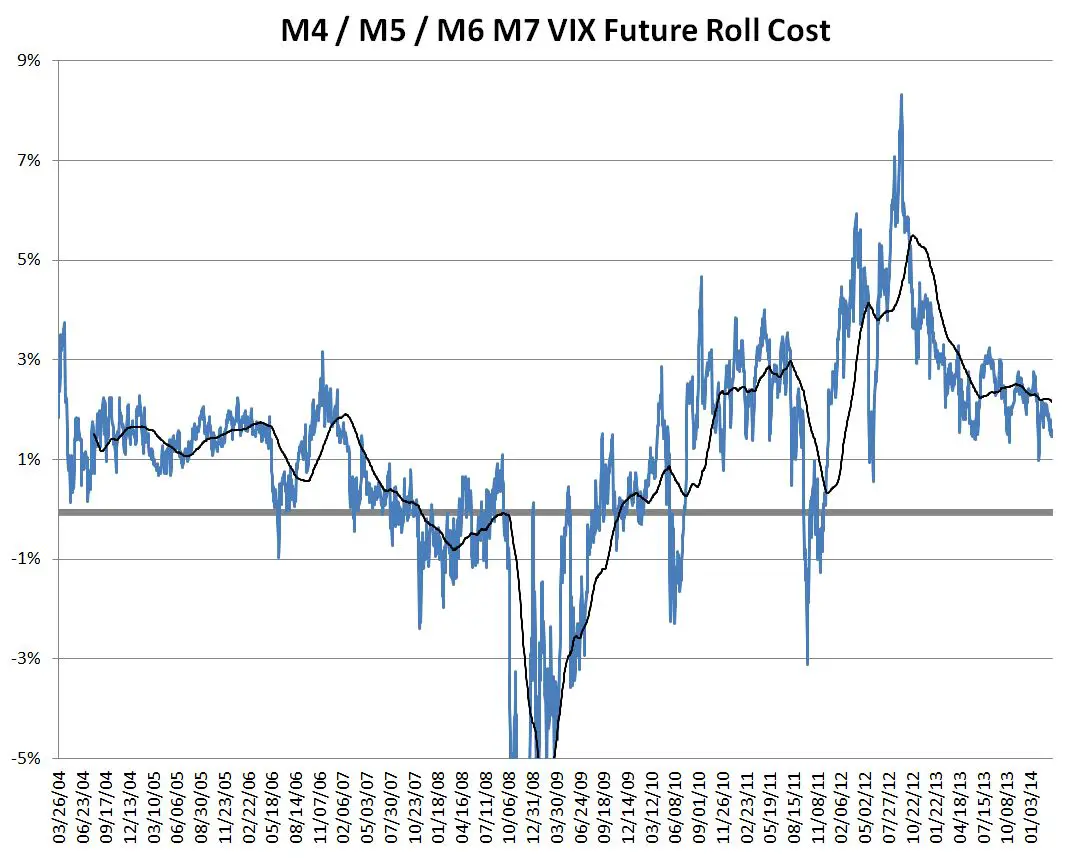

Месячная стоимость ролла для более долгосрочных фьючерсов на VIX, используемых в VXZ и ZIV тоже уменьшается, с исторических более 5% в 2012 до средних чуть выше 2% в 2013-2014.

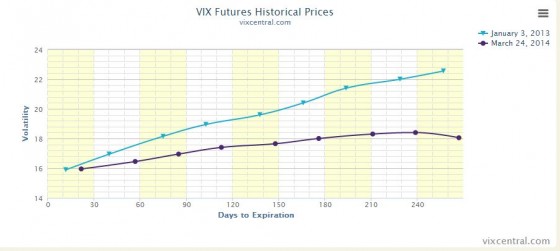

Это изменение происходит по причине выравнивания временной структуры фьючерсов на VIX. Хотя ближайший фьючерс остается на том же уровне, более дальние фьючерсы падают в цене с начала 2013.

Почему временная структура изменилась?

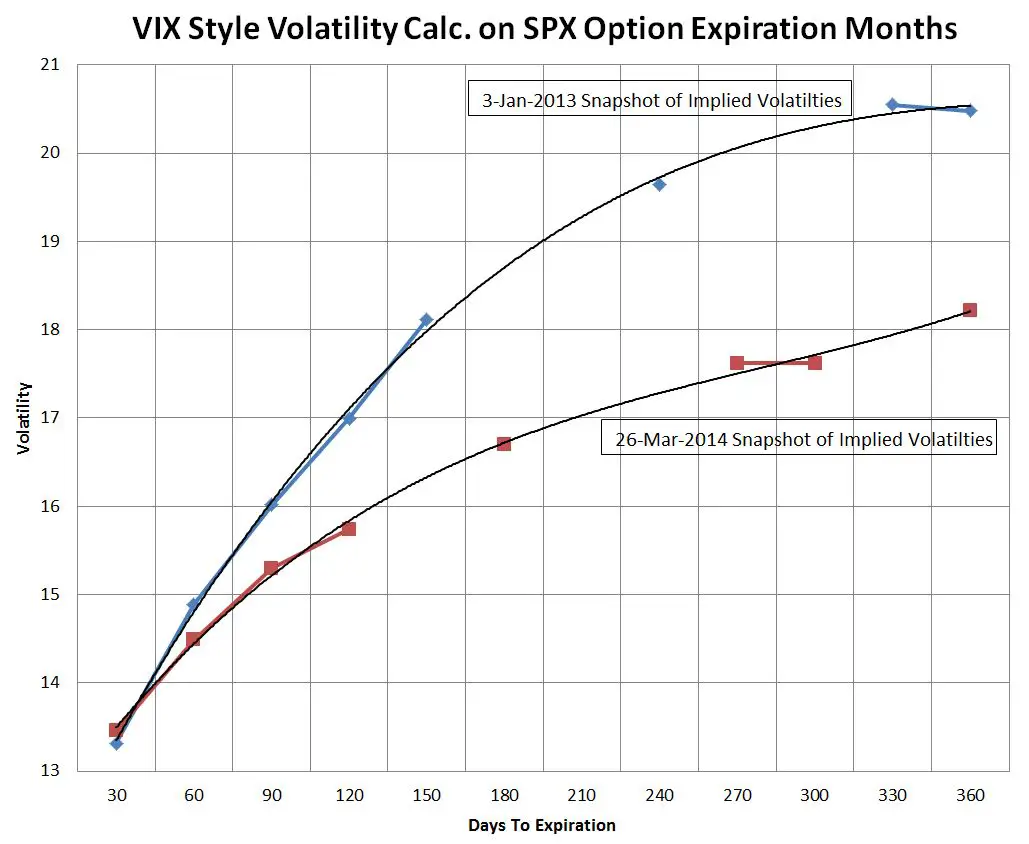

Во-первых важно помнить, что VIX фьючерсы в конечном итоге привязаны к ценам SPX опционов соответствующих месяцев (т.е. августовские VIX фьючерсы опираются на сентябрьские SPX опционы). Поэтому реальная причина находится в более мощном рынке SPX опционов. Не удивительно, что опционные премии SPX опционов показали такой же сдвиг временной структуры на наблюдаемом горизонте.

Временная структура волатильности SPX опционов, синий – январь 2013, красный – март 2014:

Я думаю, что этот сдвиг волатильности в дальних фьючерсах обоснован двумя факторами:

1. Много народа шортит волатильность в последние полтора года.

2. Трейдеры стали в целом менее озабочены возможными взлетами волатильности, так что они платят меньше за долгосрочную «страховку» через опционы SPX и фьючерсы VIX.

Возможно, что этот тренд продолжится дальше и приведет к плоской временной структуре, которую мы видели в 2007 и начале 2008 – в конце последнего бычьего рынка. Но я сомневаюсь в этом, я ожидаю, что временная структура стабилизируется до момента, когда мы увидим следующий реальный взлет волатильности VIX в район 40.

Одновременно с падением контанго происходило выравнивание открытого интереса по VIX фьючерсам. Я не думаю что эти два момента как-то связаны, но возможно я упускаю связь.

Открытый интерес по фьючерсам VIX, синий – краткосрочный, красный - среднесрочный:

Вплоть до 2013 года открытый интерес рос на 40% в год, но потом краткосрочный открытый интерес стабилизировался, а среднесрочный уменьшился на 20%. Объем торговли VIX фьючерсов, напротив, продолжал ставить рекорды. Продукты на волатильность были серьезным драйвером для VIX фьючерсов начиная с 2009 года, но сейчас объем средств в этих фондах вышел на плато.

VXX вероятно поставит несколько новых минимумов в следующие месяц-два, но темпы его снижения будут более скромными.

Для большей части периода с 2009 по 2012 года месячная стоимость ролла между двумя ближайшими фьючерсами VIX, используемыми в VXX, в среднем была около 10%, когда рынок был боковым или растущим (контанго). В 2013 году средняя стоимость упала до средних 5% и становится еще меньше в 2014.

Месячная стоимость ролла для более долгосрочных фьючерсов на VIX, используемых в VXZ и ZIV тоже уменьшается, с исторических более 5% в 2012 до средних чуть выше 2% в 2013-2014.

Это изменение происходит по причине выравнивания временной структуры фьючерсов на VIX. Хотя ближайший фьючерс остается на том же уровне, более дальние фьючерсы падают в цене с начала 2013.

Почему временная структура изменилась?

Во-первых важно помнить, что VIX фьючерсы в конечном итоге привязаны к ценам SPX опционов соответствующих месяцев (т.е. августовские VIX фьючерсы опираются на сентябрьские SPX опционы). Поэтому реальная причина находится в более мощном рынке SPX опционов. Не удивительно, что опционные премии SPX опционов показали такой же сдвиг временной структуры на наблюдаемом горизонте.

Временная структура волатильности SPX опционов, синий – январь 2013, красный – март 2014:

Я думаю, что этот сдвиг волатильности в дальних фьючерсах обоснован двумя факторами:

1. Много народа шортит волатильность в последние полтора года.

2. Трейдеры стали в целом менее озабочены возможными взлетами волатильности, так что они платят меньше за долгосрочную «страховку» через опционы SPX и фьючерсы VIX.

Возможно, что этот тренд продолжится дальше и приведет к плоской временной структуре, которую мы видели в 2007 и начале 2008 – в конце последнего бычьего рынка. Но я сомневаюсь в этом, я ожидаю, что временная структура стабилизируется до момента, когда мы увидим следующий реальный взлет волатильности VIX в район 40.

Одновременно с падением контанго происходило выравнивание открытого интереса по VIX фьючерсам. Я не думаю что эти два момента как-то связаны, но возможно я упускаю связь.

Открытый интерес по фьючерсам VIX, синий – краткосрочный, красный - среднесрочный:

Вплоть до 2013 года открытый интерес рос на 40% в год, но потом краткосрочный открытый интерес стабилизировался, а среднесрочный уменьшился на 20%. Объем торговли VIX фьючерсов, напротив, продолжал ставить рекорды. Продукты на волатильность были серьезным драйвером для VIX фьючерсов начиная с 2009 года, но сейчас объем средств в этих фондах вышел на плато.

VXX вероятно поставит несколько новых минимумов в следующие месяц-два, но темпы его снижения будут более скромными.

Перевод long-short.ru

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба