9 сентября 2016 Живой журнал

Содержание:

1. Предыстория.

2. Доклад Марвина Гудфренда в Джексон-Хоул - перевод кульминационной части доклада с контекстными комментариями.

2.i. Отмена бумажных денег.

2.ii. Введение гибкой цены депозитов в бумажных деньгах, определяемой рынком.

2.iii. Введение электронной валюты для платежей или начисления процентов по номиналу с депозитами.

3. Де факто наличные и безналичные (долги комбанков) - две параллельные валюты.

4. Бумажный доллар в Денежной базе.

5. ПОПС.

6. Чем и когда кончится?

7. Фантом-валюта против плавающего курса нал/безнал Гудфренда. Альтернатива.

1. Предыстория

Январь 2014, "О вероятности денежной реформы на Западе - 1":

При соблюдении сторонами коридоров согласованной эмиссии и текущей динамике долгового производства денежная реформа может понадобиться западному миру лет через десять и то не факт. Но...

Потоки входных и выходных долгов способны ускориться в довольно короткий промежуток времени - месяц, квартал - то есть до появления данных за отчётный период. А долги влияют на цены так же как и деньги. Ускорение долгового оборота спровоцирует неожиданный инфляционный скачок - тогда реакция повышением ставок и сворачиванием доп.эмиссии безнадёжно опоздает и сделает только хуже - снизится собираемость налогов со всеми вытекающими... Так же как опоздали отреагировать доп.эмиссией на резкое торможение долгового оборота в 2008-м и попали в дефляцию. Далее инфляционный скачок может спровоцировать панику сброса долларовых активов и здравствуй, гиперинфляция. Тогда сколь не снижай денежную базу, цены будут расти за счёт оборота долгов и бартера. В итоге денежная реформа неминуема, в лучшем случае в виде простой деноминации.

Стоит ли дожидаться неожиданного, чтобы задуматься о реформе? Я бы подготовил денежную реформу с приказом при наступлении часа Х вскрыть пакет. Как думаете, есть у так называемых первичных дилеров подобные пакеты? Думаю, есть. И не в одном варианте. [1]

И вот, на ежегодной конференции центробанков и минфинов в Джексон-Хоул-2016 был дан доклад, который явственно подтверждает факт проработки вариантов для реформы часа Х...

2. Доклад Марвина Гудфренда в Джексон-Хоул. [2]

Марвин Гудфренд

Университет Карнеги-Меллон

а также

Национальное бюро экономических исследований

представляют:

Варианты необременительной политики процентных ставок вблизи нулевого уровня

THE CASE FOR UNENCUMBERING INTEREST RATE POLICY AT THE ZERO BOUND

Заголовок на фоне медиашума о политике отрицательных процентных ставок (ПОПС) ничего особенного не говорит. Но содержание... К тому же, время презентации доклада 9:55АМ в первый день - это прайм-тайм конференции. Предлагаю вниманию ключевые выдержки из кульминационного пятого раздела доклада, курсивом мои комментарии:

Три метода необременения политики процентных ставок вблизи нулевого уровня

Этот раздел обрисовывает в общих чертах три метода, которые полностью не обременили бы политику процентных и учетных ставок на околонулевом уровне. Эти три метода:

I. Отмена бумажных денег;

II. Введение гибкой цены депозитов в бумажных деньгах, определяемой рынком; и

III. Введение электронной валюты для платежей или начисления процентов по номиналу с депозитами, с оборотом или без оборота бумажных денег как в п.II выше.

Каждый метод оценен по эффективности, технологическим требованиям, институциональным модификациям, потенциалу для ускоренного внедрения и приемлемости для общественности в целом.

I. Отмена бумажных денег

Самым прямым способом не обременять политику процентных и учетных ставок на околонулевом уровне является отмена бумажной валюты [Buiter - 2010, Rogoff - 2014]. В принципе, отмена бумажных денег наиболее эффективна, так как не нуждается в новой технологии и не будет нуждаться в институциональных модификациях. Однако общественность была бы лишена широко используемого сервисного набора, который обеспечивают исключительно бумажные деньги:

- общепринятый бумажный носитель для операций обмена [товар-деньги-товар, долг-деньги-долг и т.д.] специально для транзакций низкого качества;

- лёгкая доступность к надёжным обязательствам самого центрального банка

Читаем между строк: следует понимать, бумажные деньги есть долг непосредственно центробанка перед населением, а средства клиентов на счетах в комбанках - долг комбанков с соответствующим риском дефолта. Впрочем, долг центробанка никоим образом не гарантирует стабильную покупательную способность фиат-денег и какие-либо сроки исполнения обязательств. Гарантируется лишь приём данной валюты для уплаты налогов - генеральная причина спроса на наличные и безналичные фиат-деньги.

- средство сбережения;

- конфиденциальность в финансовом менеджменте;

- опция хранения денег вне банковской системы или возврата депозитов по номиналу бумажными деньгами во времена

финансового напряжения.

Следовательно, общественность, вероятно, будет сопротивляться отмене бумажных денег, пока:

- мобильный доступ к банковским депозитам не станет более дешевым и более легкодоступным;

- плата за доступ к бумажным деньгам в банкоматах не станет чрезмерной;

- и/или электронные заменители валюты не станут широко доступны [Broadbent - 2016].

II. Введение гибкой цены депозитов бумажных денег, определяемой рынком

Сегодня фундаментальной причиной, что бумажные деньги обременяют политику процентных ставок на околонулевом уровне, являются меры центробанка по номинальному обеспечению депозитов/резервов.

100 долларов на депозите всегда должны быть равны по стоимости бумажным 100 долларам. Если комбанк не исполняет нормативы для обеспечения номинала депозита, он банкротится/ликвидируется и лишь тогда официально ставится знак неравенства между номиналом депозита и номиналом денег, которые сможет, если сможет, получить клиент.

Центральный банк сопротивляется восходящему давлению на цену депозитов/резервов в бумажных деньгах, удовлетворяя по номиналу любой избыточный спрос депозитов/запасов на бумажные деньги. С другой стороны, Центральный банк сопротивляется давлению в сторону понижения цены депозита/запасов в бумажных деньгах, удовлетворяя по номиналу любой избыточный спрос на валюту для вложения в депозиты/резервы. Длительное стратегическое воздействие очень отрицательной процентной ставки невозможно потому, что это ускорит широкое разрушительное изъятие денег с банковских счетов, поскольку общественность осуществила свой выбор: обменять ценные бумаги с отрицательным процентом на бумажные деньги под нулевой процент.

Центральный банк может не обременять политику отрицательной процентной ставки полностью, если прекратит защиту цены депозитов/резервов к цене бумажных денег - прекратит поддерживать между ними паритет.

...

Вместо этого Центральный банк мог бы нарастить совокупный запас бумажных денег согласно действующему правилу, чтобы заставить цену депозита/резервов и валюты колебаться вокруг паритета со временем. Правило роста бумажных денег использовало бы:

i) историческую связь потребности в валюте и ВВП,

ii) предполагаемое влияние альтернативных издержек на спрос в валюте относительно ВВП, и

iii) темп роста ВВП, агрегируемый с ростом числа бумажных денег, чтобы поддержки паритета номинальной стоимости депозитов/резервов против бумажных денег.

Цена депозита/запасов бумажных денег колебалась бы безоговорочно выше и ниже паритета вероятно, с автокорреляцией в одном направлении или другом.

...

В действительности цены депозитов/резервов и бумажных денег очень гибко приспособились бы как плавающие обменные курсы приспосабливаются, чтобы уравновесить валютный рынок к дифференциалу между внутренними и внешними процентными ставками. Еще более релевантным предполагаемое поведение величин напомнило бы время фактических временных ограничений выплат с депозитов в Соединенных Штатах в периоды банковских кризисов в 1873, 1893, и 1907

Нам так же следует вспомнить и помнить Павловскую реформу 22 янв 1991 г. в СССР - помимо ограниченного суммой в 1000 рублей обмена купюр в трёхдневный срок, были заморожены все вклады населения в Сберкассах, а через два месяца эти вклады стали гореть в топке инфляции.

Фридман и Шварц (1963) сообщают, что определенная рынком гибкость цены депозита в валюте работала обоснованно хорошо в тех эпизодах, особенно при этих обстоятельствах, цитата: “Ограничение 1907 года включало отказ банков конвертировать депозиты в валюту по требованию вкладчика; это не привело в крупном масштабе к даже временному закрытию банков или прекращению их финансовых операций... Это длилось несколько месяцев и как только корректировка была внесена в использование двух только частично конвертируемых массовых платежей - валюты и депозитов - возможно, это могло продлиться в течение намного более длинного периода, как в некоторых более ранних эпизодах, не производя экономическое расстройство и действительно, возможно, продолжилось бы вместе с экономическим возрождением.

Речь о фактическом дисконтировании номинала депозитов и текущих остатков на счетах - снижении стоимости вкладов - например, 100 долларов на депозите стали стоить 90 долларов бумажными деньгами.

Однако центральный банк, менее благоприятно расположенный к свободно плавающей цене депозитов/резервов в валюте, мог бы ввести стиль “управляемой” политики обменного курса с “плавающим ориентиром” - возможно, посчитав это более согласовывающимся с намеченным стратегическим путем. [Agarwal and Kimball (2015), Assenmacher and Krogstrup (2016), Buiter (2010), and Kimball (2015) подробно описали пользу изменяющегося во времени обменного курса между бумажными деньгами и банковскими депозитами, чтобы ликвидировать привязку к нулю политики процентных ставок, в которой Центральный банк активно поддерживает обменный курс со временем.] Управляемое плавание не останется без потенциальных осложнений, как бы то ни было. Например, предположение рынка при более агрессивной политике отрицательной процентной ставки оказало бы восходящее давление на текущую цену депозитов/резервов в валюте. В этом случае вмешательство Центрального банка для стабилизации текущей цены депозитов/резервов предоставило бы бумажную валюту, востребованную в обмен на депозиты и/или банковские резервы, таким образом облегчив потенциально подрывное изъятие денег с банковских счетов и безналичных денежных рынков.

Таким образом, метод необременения политики процентных ставок через разную цену депозитов/резервов и бумажных денег привлекателен во многих отношениях. Режим полностью удаляет связанное препятствие ноля с относительно немногими технологическими или установленными требованиями для внедрения. В принципе, плавающая цена депозитов/резервов в бумажных деньгах может быть пущена в ход относительно быстро, если потребуется, в будущем кризисе. Важное условие, что впредь налоги были бы оценены в единицах депозитов и что договоры, ранее составленные в национальной расчетной единице, впредь будут реализованы с точки зрения депозитов [Agarwal and Kimball (2016), pp. 25-26, Buiter (2010), pp. 230-32, and Kimball (2015)].

!!! Предлагается все цены и стоимость всего и вся в действующих договорах, в том числе в трудовых соглашениях, перевести на депозитные единицы. Разумеется, что и гос.казначейские обязательства тоже.

Также было бы полезно облегчить валютный сервис, если бумажные деньги освободить от налога на прирост капитала. Стабилизировать цену депозитов/резервов в бумажных деньгах Центральный банк сможет, управляя асимметричной флотацией [разделением] - выходить с валютной интервенцией или напротив - абсорбировать избыточную валюту каждый раз, когда цена депозитов/резервов в бумажных деньгах угрожает отклонением от паритета.

III. Введение электронной валюты для платежей или начисления процентов по номиналу с депозитами

Недавние достижения в платежной технологии вместе с широким использованием интернета, Wi-Fi и смартфонов обеспечивают удобную, недорогую альтернативу использованию бумажных денег для транзакций в точке продажи. Основываясь на этих событиях, можно вообразить Центральный банк, предлагающий электронную валюту вместо бумажных денег. Как прямое обязательство Центрального банка, электронная валюта была бы так же безопасна как бумажные деньги. Валютная карта может быть выпущена на соответствующем пронумерованном карточном валютном счете. Карта может быть документом на предъявителя в том смысле, что она может использоваться, чтобы купить товары, как подарочная карта используется сегодня.

Валютная карта может быть настроена, чтобы дебетовать независимо от того, что денежные средства находятся на соответствующем счете. Технология точки продажи уже широко доступна и оборудована, чтобы считывать электронные карты и делать прямые переводы.

Предполагается лишить коммерческие банки расчетно-кассовых функций - их место займёт сам центробанк. У комбанков останутся только депозитно-кредитные и инвестиционные функции - это намного жёстче, чем возврат Закона Гласса-Стиголла (1933-1999), который разделял банки на коммерческие и инвестиционные, запрещая комбанкам вести кассовое и депозитно-кредитное обслуживание наряду с инвестиционной деятельностью - "в одном флаконе". Представляется весьма маловероятным, что банковское лобби допустит столь убийственный шаг, но для развития глобализации этот шаг очень и очень перспективен. Глобализация, читай, мировая концентрация власти и капитала - юбер аллес.

Валютные карточные счета смогут предложить платежные услуги, которые обеспечивают бумажные деньги: анонимность, делимость, обобщение покупательной способности, мобильность, безопасность, средство сбережения и процент к срочному вкладу электронной валюты. Кардинально, потому что валютные карты получат доступ к электронному балансу Центрального банка, он легко заплатит или начислит проценты в электронной валюте так же, как центральные банки могут заплатить или начислить проценты сегодня на электронных корреспондентских счетах коммерческих банков.

В этом пассаже умиляет анонимность - будет ровно наоборот. В остальном - безусловно, счёт в центробанке надёжней счетов в комбанках и поэтому такой ход будет поддержан массовой общественностью наперекор желаниям банкиров. Кухарки и олигархи получат обслуживание в самом центробанке. Собственно, предпосылки появились в конце 2015, когда ФРС по операциям обратного репо стала открывать на ночь корсчета для нефинансовых компаний (числом 121), которые никогда ранее и ни при каких обстоятельствах не могли быть в сношениях с самим центробанком.

...

На практике валютные картсчета могут быть выпущены и через кредитные организации при стопроцентной поддержке резервом в Центральном банке, с платежными услугами, предоставленными банками или другими средствами. Бумажные деньги могли продолжить обеспечиваться вдоль линий, обрисованных в общих чертах в разделе II. И тогда цена депозита/резервов в бумажных деньгах колебалась бы, как описано выше.

Но и в таком случае "на практике" комбанки потеряют львиную долю - ведь средства на этих карт.счетах будут подлежать резервированию на 100% и банк не сможет ими воспользоваться для кредитования/инвестирования, а лишь возымеет небольшую комиссию за обслуживание клиентских потоков...

У возможного появления электронной валюты по номиналу с депозитами, возможно бок о бок с гибкой ценой депозитов/резервов в бумажных деньгах, много привлекательных особенностей. Режим полностью удалил бы препятствие нуля в политике процентных ставок, предлагая через электронную валюту фактически полный спектр услуг, которые бумажные деньги предложили в прошлом, включая предоставление по требованию по номиналу с депозитов. Чтобы сделать так, электронная валюта должна выплачивать процент ниже рыночной цены; но обычные бумажные деньги - также. Следовательно, общественность, вероятно, сочла бы электронную валюту приемлемой альтернативой бумажным деньгам. Основная проблема состоит в том, что электронная валюта потребовала бы значительных инвестиций в банковское дело, центральное банковское дело и платежную системную инфраструктуру, прежде чем это могло быть сделано доступным.

_______________________

_____________

3. Де факто наличные и безналичные (долги комбанков) - две параллельные валюты.

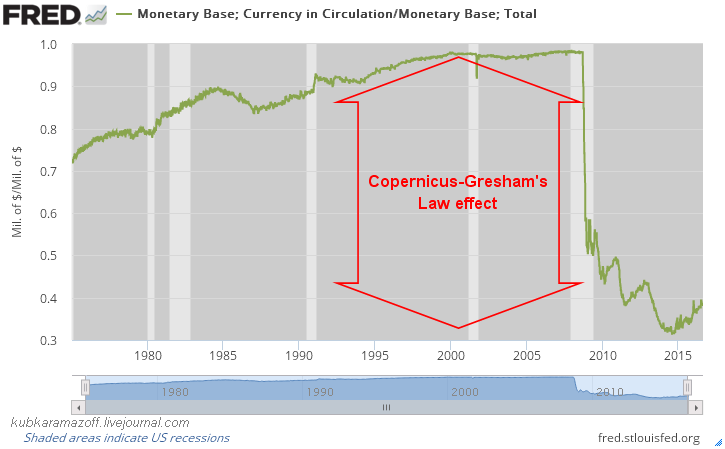

Впечатляет, что подобные идеи, подобные схемы теперь публично моделируются на высшем уровне - собрании мировых центробанков и минфинов. До сих пор сие было уделом малоизвестных блогов. Постоянных читателей наверняка так же впечатлило, что эти и ещё более эффективные схемы смоделированы Вашим покорным слугой в 2011-2014 г.г. Например, плавающий курс между депозитами и деньгами - ничто иное как две параллельные валюты, см. "Параллельные валюты" [3]. Показательно, что Гудфренд понимает Закон Коперника-Грешема (Закон КГ, ЗКГ), предлагая курс плавающий, а не административный - см. "Закон Коперника-Грешема в широкой проекции" [4].

Де факто нал и безнал (долги комбанков) всегда были, есть и будут двумя параллельными валютами, если вторые не резервируются на 100%. Вторые сейчас резервируются от 0 до единиц процентов. Например, Украина = 0, Россия = 4,25%, США = 3...10% в зависимости от суммы обязательств комбанков [5]. Последним, так сказать, резервом мира барахтается Китай - норма резервирования по вкладам и остаткам на клиентских счетах менялась от 8 до 25% в истёкшие 15 лет. Сейчас у Китая 17% [6].

Если только отменить бумажные деньги, то останется одна валюта - банковско-долговая.

Если отменить бумажные деньги и открыть всем счета в центробанке, то да - в обращении останется одна подлинная валюта, а не две как сейчас - бумажная и банковско-долговая. Банки останутся один на один со своими депозитами-кредитами-инвестициями. В сумме с технологиями электронных транзакций это действительно угрожает огромным сокращением системы коммерческих банков - как верно прогнозирует глава одного туземного банка.

4. Бумажный доллар в Денежной базе США.

Курс между налом и безналом поддерживается центробанками в паритете по схеме, описанной Гудфрендом. Тем не менее, с 2008 года средства в амер.комбанках стали "плохими" деньгами - стали выше их реальной стоимости, выше стоимости того же номинала в бумажных деньгах. Плохие деньги резко вытеснили из обращения деньги хорошие, см. график:

Доля наличного доллара в Денежной базе

Денежная база это сумма всех бумажных денег, в том числе в кассах банков, и банковских резервов на корсчетах в центробанке. ДБ - это так называемый супердоллар, количество денег в природе. Не путать ДБ с денежной массой - см. термины. Показательно, в годы инфляции, до 2007-2008, бумажный доллар почти полностью вытеснял из обращения банковские резервы в Денежной базе. По логике Закона КГ при административном паритете бумажный доллар был плохими деньгами, потому что не приносил доход, в отличие от безнала. И соответственно наоборот в годы дефляции и/или дефляционного риска.

Бумажные деньги не имеют риска невозврата или риска конвертации в акции неплатёжеспособного банка, которые рынком тут же будут дисконтированы на десятки процентов от номинала вклада - в разы и десятки раз - см. "Кипрский прецедент желают повторить" - на Западе уже действует законодательство, позволяющее данную конвертацию. Кроме того, с бумажных денег не взимается процент, хотя, как упоминает Гудфренд, технически это уже несложно - подруливает секта им. С. Гезеля.

Кто в истёкшие полгода ещё не встретил заголовок "Миллиардеры уходят в наличные"? Дайте запрос в поисковик. А я дам следующий график:

Годовое изменение наличного доллара и ДБ, млн долл.

Шкалы наличного доллара и супердоллара разнесены влево-вправо для наглядности периодов корреляции и раскорреляции.

Пятый год наличный доллар стабильно прибывает в среднем на 90 млрд долл. Если в период QE1 он полностью скоррелировал с ДБ, то при QE2-3 стал претендовать на самостийность, несмотря, что в истёкшие два года ДБ убывает в среднем на огромные 200 млрд год к году. Цивилизация молится на доллар и принимается складировать намоленные купюры под матрас.

Годовое изменение наличного доллара и ДБ, млн долл за весь период, с 1975-01-08

Примечательно, в период Пузыря доткомов печать и последующее сжигание наличного напоминает движение швейной иглы на один стежок. Несомненно, после первого прокола вверх, если таковой опять состоится, следует ждать кульминации в последующие месяц-три. Но, как видим, в 2008-м ни прокола, ни стежка не было, был просто минимум печати нала год к году в начале мая и кульминация кризиса в августе.

Наличный доллар и ДБ в абсолюте:

5. ПОПС. Учётная ставка что решает, когда вдруг загораются балансы - вот уже сейчас и везде? Ставка ведь по году. Разделим любую известную в истории (в том числе уже известную отрицательную) ставку на 365 дней и видим - ставка никак и никогда не разрешает критический момент - так называемый момент Минского - Minsky Meltdown - поклонницей теории является глава ФРС Йеллен [7]. Цены могут вырасти или упасть на десятки процентов в день, а сколько сотых-десятых процентов получается от деления ставки на 365 дней? Ну хорошо, я сталкивался в одной юрисдикции с 300...350 % годовых. Почти 1% в день. Но местная валюта обесценивалась на десятки-сотню процентов в день... Поэтому при пожаре приходится оперировать напрямую денежной эмиссией - печатным станком. Постфактум - да. Постфактум изменение ставки туда-сюда спровоцирует следующую волну долговых потоков - леверидж или наоборот - делеверидж. Не угадает центробанк со ставкой и эмиссией/ремиссией - усугубит, угадает - вырулит... до следующего кризиса. Теоретически схема Гудфренда должна сгладить момент Минского. Теоретически. Наличные деньги сохраняли бы цену и доверие, а курс безналичных в комбанках снизился или повысился бы в зависимости от фазы - дефляции или инфляции соответственно.

ПОПС официально декларируется утопическим желанием стимулировать владельцев денежного капитала вкладываться в реальный, в физический капитал, чтобы выйти на управляемую инфляцию, при которой абсурд невозможен. Но абсурд усугубляется. Ибо переход в физкапитал связан с рисками, с накладными расходами по переходу, хранению и обслуживанию, с потерей при дефляции, а переход в нал и хранение нала много проще. Плюс дефляционный доход от пассивного безрискового хранения денег. Переход в кеш становится пока что единственным решением для владельцев капитала.

6. Чем кончится?

См. "Безальтернативный доллар как советский рубль..." - 2009 год [8].

Разумеется, возможны ещё разнообразные программы-финты с оригинальными самоназваниями от мамы-ФРС и братских центробанков из картеля ЦБ-6, будет и фискальный террор от минфинов, но результат так или иначе явится потерей долговых капиталов, некоей конфискационной денежной, скорее, денежно-налоговой реформой, либо самоубийственной гиперинфляцией, либо той и другой, как произошло с советским рублём. Что происходило в бывшей юрисдикции советского рубля, нам хорошо известно. Показательно, что рубль в метрополии обесценился наименее, чем в отколовшихся частях Союза и деноминировался лишь один раз на 3 нуля. Например, Беларусь днями произвела то ли третью, то ли четвёртую деноминацию - даже в этом счёте есть недоразумение, вычеркнув в итоге 8 нулей с советского прарубля, Украина деноминировалась один раз, но по-крупному, вычеркнув сразу 5 нулей. Тоже в разной степени, вместе с девальвацией, кровью и нищетой, произойдёт во всех юрисдикциях, где доллар сотоварищи допущены к обращению. То есть по всему миру, кроме Сев.Кореи. И, разумеется, таже перспектива у метрополии доллара - чтобы не произошло, он есть, как выразился золотой жук Эрик Спротт, "самой красивой лошадью на живодёрне".

Когда? Никто не знает. Доклад Гудфренда - сам по себе огромное явление - указывает, что событие вероятно в обозримом будущем - счёт идёт на годы и ведётся поиск наиболее скоростных вариантов денежной реформы. По моей необоснованной оценке это произойдёт при выходе ДБ США на уровень в 4,5 трлн. долл, если долговое производство и номинальный ВВП останутся на текущих темпах роста. Если они поднимутся, то можно будет безопасно поднять планку ДБ.

7. Фантом-валюта против плавающего курса нал/безнал Гудфренда. Альтернатива.

Фантом-валюта [9] - смысл заключается в мгновенном переходе любой экономики из нац.валюты в фантом-валюту и обратно - фантом-валюта девальвируется, а вместе с нею все долги, но сама нац.валюта остаётся неприкосновенной и неизменной - разработка 2012 года. Это проще, понятней, надёжней и верней - её легко проверить эмпирически и воплотить поэтапно, без потрясений. Сам я был потрясён, когда дошёл до примечания Гудфренда, отмеченного по тексту тремя восклицательными знаками: все существующие договора и уплата налогов должны быть переноминированы из бумажного доллара в т.н. долларовую депозитную единицу... Я понял, Американское Нац. Бюро экономических исследований в лице Гудфренда придумало свою фантом-валюту: кривую, хромую, с неопределённым сроком обращения, неопределёнными ставками, неопределённым курсом и с шоковым переходом до фазы стабилизации внутреннего и международных рынков на условиях официального явления двух разных долларов. Депозитная единица должна будет будет обесцениваться, а бумажный доллар - твердеть.

Идея Марвина Гудфренда верна, но с пятым колесом. Полагаю, нельзя допускать рыночный диспаритет наличного и безналичного доллара. Даже на 1/1000. Возникнет паника. Получится зеркальная шоковая терапия к периоду Павлова-Гайдара в СССР-РФ. Тогда, открыв все шлюзы, тупо свели в паритет наличный рубль физ.лиц и безналичный рубль юр.лиц, а теперь Штатам предлагается наоборот - построить шлюзы и ввести плавающий курс нал/безнал, пусть и таргетируя (поддерживая) его около паритета. В один прекрасный день ФРС закроет шлюзы: откажется поддерживать паритет банковских и прочих долгов ради сохранения репутации доллара. Начнётся бешенная населения, зависимого от социальных выплат, реакция внутренних и внешних кредиторов/инвесторов, долларовые активы которых перед этим перенонимируют в депозитную единицу. Шок будет неизбежным. С подрывом экономических связей США и всех между всеми.

О конструктивной, а не диктаторской, отмене наличного бумажного доллара пока тоже не стоит говорить - впрочем, профессор это прекрасно понимает, говоря, что сперва следует создать электронную альтернативу, которой общество сможет доверять.

Ключевая проблема долга по-своему оригинально описана в разделах 1-4 доклада Гудфренда... кстати, он упоминает процентные платежи комбанкам за избыточные резервы, которые следует сократить/отменить - эту меру я обозначил в январе 2014 как "Вероятнейший сигнал радикальной смены политики ФРС" [9].

Есть перепроизведённая сумма долгов. Их в любом случае требуется уценить - они никогда не будут обеспечены материальными ресурсами в текущих ценах. Если вместе с ними уценить несущую валюту доллар - меру стоимости долгов, то произойдёт утрата доверия к доллару вообще. С разрушительными последствиями для мира в целом. Например, доля инвалют, большей частью это доля доллара, занимает в русском так называемом "широком денежном агрегате" М2 аж треть - см. факты в "Ломехуза М2" [10]. В каждой стране своя ломехуза М2. Подыхая, паразит расточит яд внутри каждой страны и вне. Сложно, но можно представить, что произойдёт в России, когда падёт треть М2 и нивелируются сотни млрд долл резервов. И совершенно невозможно представить масштаб разрушений в Китае, с его триллионными долларовыми резервами и триллионной же ломехузой М2. Тоже в самих США. Доклад Гудфренда нам демонстрирует, нас радует тем, что американцы ищут конструктивные пути так, чтобы сохранить некоторое доверие к доллару, чтобы не самоубиться вместе с долларом, потянув за собой в пропасть мировую экономику.

Фантом-валюта исполнит те же цели, что схема Гудмена: девальвация долгов без девальвации несущей валюты! Но технически исполнима за одну ночь и даже за час. Без скандалов и потрясений. Без введения параллельной валюты. Это с внутренними долгами - по ним у США проблем значительно больше, чем с внешними. Тоже можно сделать и с внешними долгами. Внешние гос.кредиторы перед выбором разрушительной неизвестности или дисконтированием по договорённости американских долгов, должны выбрать второе. Тем более, что вместе с внешними долларовыми активами аналогично дисконтируются встречные долларовые пассивы всех стран. Внешние кредиторы в ядре, например, с Китаем, Индией, Россией - могут выступить современным КИРом, выдвинув дружественное конструктивное предложение Соединённым Штатам. Тоже необходимо и Еврозоне, и Японии и Англии. В будущем и Китаю придётся провести свой юань через фантом-валюту. Фантом-валюта позволяет в моменте произвести балансировку любой национальной экономики, расшатанной и подавленной долгами. К ядру присоединятся и остальные страны. И весь мир охватит дружба и любовь - ирония, да. Но Гудфренд - сама фамилия за себя говорит, уж сильно срезонировал с моими публикациями. В общем, если бы не сей доклад, то аз не позволил бы себе вновь упоминать Фантом-валюту. Как видим, Америка, пусть с задержкой, мыслит и ищет.

Ссылки:

[1] О вероятности денежной реформы на Западе - 1

[2] Marvin Goodfriend: The Case for Unencumbering Interest Rate Policy at the Zero Bound

[3] Параллельные валюты

[4] Закон Коперника-Грешема в широкой проекции

[5] Нормы резервирования США

[6] Нормы резервирования КНР

[7] Janet L. Yellen: A Minsky Meltdown: Lessons for Central Bankers

[8] Безальтернативный доллар как советский рубль 1989-93гг. - март 2009

[9] Вероятнейший сигнал радикальной смены политики ФРС

[10] Ломехуза М2

1. Предыстория.

2. Доклад Марвина Гудфренда в Джексон-Хоул - перевод кульминационной части доклада с контекстными комментариями.

2.i. Отмена бумажных денег.

2.ii. Введение гибкой цены депозитов в бумажных деньгах, определяемой рынком.

2.iii. Введение электронной валюты для платежей или начисления процентов по номиналу с депозитами.

3. Де факто наличные и безналичные (долги комбанков) - две параллельные валюты.

4. Бумажный доллар в Денежной базе.

5. ПОПС.

6. Чем и когда кончится?

7. Фантом-валюта против плавающего курса нал/безнал Гудфренда. Альтернатива.

1. Предыстория

Январь 2014, "О вероятности денежной реформы на Западе - 1":

При соблюдении сторонами коридоров согласованной эмиссии и текущей динамике долгового производства денежная реформа может понадобиться западному миру лет через десять и то не факт. Но...

Потоки входных и выходных долгов способны ускориться в довольно короткий промежуток времени - месяц, квартал - то есть до появления данных за отчётный период. А долги влияют на цены так же как и деньги. Ускорение долгового оборота спровоцирует неожиданный инфляционный скачок - тогда реакция повышением ставок и сворачиванием доп.эмиссии безнадёжно опоздает и сделает только хуже - снизится собираемость налогов со всеми вытекающими... Так же как опоздали отреагировать доп.эмиссией на резкое торможение долгового оборота в 2008-м и попали в дефляцию. Далее инфляционный скачок может спровоцировать панику сброса долларовых активов и здравствуй, гиперинфляция. Тогда сколь не снижай денежную базу, цены будут расти за счёт оборота долгов и бартера. В итоге денежная реформа неминуема, в лучшем случае в виде простой деноминации.

Стоит ли дожидаться неожиданного, чтобы задуматься о реформе? Я бы подготовил денежную реформу с приказом при наступлении часа Х вскрыть пакет. Как думаете, есть у так называемых первичных дилеров подобные пакеты? Думаю, есть. И не в одном варианте. [1]

И вот, на ежегодной конференции центробанков и минфинов в Джексон-Хоул-2016 был дан доклад, который явственно подтверждает факт проработки вариантов для реформы часа Х...

2. Доклад Марвина Гудфренда в Джексон-Хоул. [2]

Марвин Гудфренд

Университет Карнеги-Меллон

а также

Национальное бюро экономических исследований

представляют:

Варианты необременительной политики процентных ставок вблизи нулевого уровня

THE CASE FOR UNENCUMBERING INTEREST RATE POLICY AT THE ZERO BOUND

Заголовок на фоне медиашума о политике отрицательных процентных ставок (ПОПС) ничего особенного не говорит. Но содержание... К тому же, время презентации доклада 9:55АМ в первый день - это прайм-тайм конференции. Предлагаю вниманию ключевые выдержки из кульминационного пятого раздела доклада, курсивом мои комментарии:

Три метода необременения политики процентных ставок вблизи нулевого уровня

Этот раздел обрисовывает в общих чертах три метода, которые полностью не обременили бы политику процентных и учетных ставок на околонулевом уровне. Эти три метода:

I. Отмена бумажных денег;

II. Введение гибкой цены депозитов в бумажных деньгах, определяемой рынком; и

III. Введение электронной валюты для платежей или начисления процентов по номиналу с депозитами, с оборотом или без оборота бумажных денег как в п.II выше.

Каждый метод оценен по эффективности, технологическим требованиям, институциональным модификациям, потенциалу для ускоренного внедрения и приемлемости для общественности в целом.

I. Отмена бумажных денег

Самым прямым способом не обременять политику процентных и учетных ставок на околонулевом уровне является отмена бумажной валюты [Buiter - 2010, Rogoff - 2014]. В принципе, отмена бумажных денег наиболее эффективна, так как не нуждается в новой технологии и не будет нуждаться в институциональных модификациях. Однако общественность была бы лишена широко используемого сервисного набора, который обеспечивают исключительно бумажные деньги:

- общепринятый бумажный носитель для операций обмена [товар-деньги-товар, долг-деньги-долг и т.д.] специально для транзакций низкого качества;

- лёгкая доступность к надёжным обязательствам самого центрального банка

Читаем между строк: следует понимать, бумажные деньги есть долг непосредственно центробанка перед населением, а средства клиентов на счетах в комбанках - долг комбанков с соответствующим риском дефолта. Впрочем, долг центробанка никоим образом не гарантирует стабильную покупательную способность фиат-денег и какие-либо сроки исполнения обязательств. Гарантируется лишь приём данной валюты для уплаты налогов - генеральная причина спроса на наличные и безналичные фиат-деньги.

- средство сбережения;

- конфиденциальность в финансовом менеджменте;

- опция хранения денег вне банковской системы или возврата депозитов по номиналу бумажными деньгами во времена

финансового напряжения.

Следовательно, общественность, вероятно, будет сопротивляться отмене бумажных денег, пока:

- мобильный доступ к банковским депозитам не станет более дешевым и более легкодоступным;

- плата за доступ к бумажным деньгам в банкоматах не станет чрезмерной;

- и/или электронные заменители валюты не станут широко доступны [Broadbent - 2016].

II. Введение гибкой цены депозитов бумажных денег, определяемой рынком

Сегодня фундаментальной причиной, что бумажные деньги обременяют политику процентных ставок на околонулевом уровне, являются меры центробанка по номинальному обеспечению депозитов/резервов.

100 долларов на депозите всегда должны быть равны по стоимости бумажным 100 долларам. Если комбанк не исполняет нормативы для обеспечения номинала депозита, он банкротится/ликвидируется и лишь тогда официально ставится знак неравенства между номиналом депозита и номиналом денег, которые сможет, если сможет, получить клиент.

Центральный банк сопротивляется восходящему давлению на цену депозитов/резервов в бумажных деньгах, удовлетворяя по номиналу любой избыточный спрос депозитов/запасов на бумажные деньги. С другой стороны, Центральный банк сопротивляется давлению в сторону понижения цены депозита/запасов в бумажных деньгах, удовлетворяя по номиналу любой избыточный спрос на валюту для вложения в депозиты/резервы. Длительное стратегическое воздействие очень отрицательной процентной ставки невозможно потому, что это ускорит широкое разрушительное изъятие денег с банковских счетов, поскольку общественность осуществила свой выбор: обменять ценные бумаги с отрицательным процентом на бумажные деньги под нулевой процент.

Центральный банк может не обременять политику отрицательной процентной ставки полностью, если прекратит защиту цены депозитов/резервов к цене бумажных денег - прекратит поддерживать между ними паритет.

...

Вместо этого Центральный банк мог бы нарастить совокупный запас бумажных денег согласно действующему правилу, чтобы заставить цену депозита/резервов и валюты колебаться вокруг паритета со временем. Правило роста бумажных денег использовало бы:

i) историческую связь потребности в валюте и ВВП,

ii) предполагаемое влияние альтернативных издержек на спрос в валюте относительно ВВП, и

iii) темп роста ВВП, агрегируемый с ростом числа бумажных денег, чтобы поддержки паритета номинальной стоимости депозитов/резервов против бумажных денег.

Цена депозита/запасов бумажных денег колебалась бы безоговорочно выше и ниже паритета вероятно, с автокорреляцией в одном направлении или другом.

...

В действительности цены депозитов/резервов и бумажных денег очень гибко приспособились бы как плавающие обменные курсы приспосабливаются, чтобы уравновесить валютный рынок к дифференциалу между внутренними и внешними процентными ставками. Еще более релевантным предполагаемое поведение величин напомнило бы время фактических временных ограничений выплат с депозитов в Соединенных Штатах в периоды банковских кризисов в 1873, 1893, и 1907

Нам так же следует вспомнить и помнить Павловскую реформу 22 янв 1991 г. в СССР - помимо ограниченного суммой в 1000 рублей обмена купюр в трёхдневный срок, были заморожены все вклады населения в Сберкассах, а через два месяца эти вклады стали гореть в топке инфляции.

Фридман и Шварц (1963) сообщают, что определенная рынком гибкость цены депозита в валюте работала обоснованно хорошо в тех эпизодах, особенно при этих обстоятельствах, цитата: “Ограничение 1907 года включало отказ банков конвертировать депозиты в валюту по требованию вкладчика; это не привело в крупном масштабе к даже временному закрытию банков или прекращению их финансовых операций... Это длилось несколько месяцев и как только корректировка была внесена в использование двух только частично конвертируемых массовых платежей - валюты и депозитов - возможно, это могло продлиться в течение намного более длинного периода, как в некоторых более ранних эпизодах, не производя экономическое расстройство и действительно, возможно, продолжилось бы вместе с экономическим возрождением.

Речь о фактическом дисконтировании номинала депозитов и текущих остатков на счетах - снижении стоимости вкладов - например, 100 долларов на депозите стали стоить 90 долларов бумажными деньгами.

Однако центральный банк, менее благоприятно расположенный к свободно плавающей цене депозитов/резервов в валюте, мог бы ввести стиль “управляемой” политики обменного курса с “плавающим ориентиром” - возможно, посчитав это более согласовывающимся с намеченным стратегическим путем. [Agarwal and Kimball (2015), Assenmacher and Krogstrup (2016), Buiter (2010), and Kimball (2015) подробно описали пользу изменяющегося во времени обменного курса между бумажными деньгами и банковскими депозитами, чтобы ликвидировать привязку к нулю политики процентных ставок, в которой Центральный банк активно поддерживает обменный курс со временем.] Управляемое плавание не останется без потенциальных осложнений, как бы то ни было. Например, предположение рынка при более агрессивной политике отрицательной процентной ставки оказало бы восходящее давление на текущую цену депозитов/резервов в валюте. В этом случае вмешательство Центрального банка для стабилизации текущей цены депозитов/резервов предоставило бы бумажную валюту, востребованную в обмен на депозиты и/или банковские резервы, таким образом облегчив потенциально подрывное изъятие денег с банковских счетов и безналичных денежных рынков.

Таким образом, метод необременения политики процентных ставок через разную цену депозитов/резервов и бумажных денег привлекателен во многих отношениях. Режим полностью удаляет связанное препятствие ноля с относительно немногими технологическими или установленными требованиями для внедрения. В принципе, плавающая цена депозитов/резервов в бумажных деньгах может быть пущена в ход относительно быстро, если потребуется, в будущем кризисе. Важное условие, что впредь налоги были бы оценены в единицах депозитов и что договоры, ранее составленные в национальной расчетной единице, впредь будут реализованы с точки зрения депозитов [Agarwal and Kimball (2016), pp. 25-26, Buiter (2010), pp. 230-32, and Kimball (2015)].

!!! Предлагается все цены и стоимость всего и вся в действующих договорах, в том числе в трудовых соглашениях, перевести на депозитные единицы. Разумеется, что и гос.казначейские обязательства тоже.

Также было бы полезно облегчить валютный сервис, если бумажные деньги освободить от налога на прирост капитала. Стабилизировать цену депозитов/резервов в бумажных деньгах Центральный банк сможет, управляя асимметричной флотацией [разделением] - выходить с валютной интервенцией или напротив - абсорбировать избыточную валюту каждый раз, когда цена депозитов/резервов в бумажных деньгах угрожает отклонением от паритета.

III. Введение электронной валюты для платежей или начисления процентов по номиналу с депозитами

Недавние достижения в платежной технологии вместе с широким использованием интернета, Wi-Fi и смартфонов обеспечивают удобную, недорогую альтернативу использованию бумажных денег для транзакций в точке продажи. Основываясь на этих событиях, можно вообразить Центральный банк, предлагающий электронную валюту вместо бумажных денег. Как прямое обязательство Центрального банка, электронная валюта была бы так же безопасна как бумажные деньги. Валютная карта может быть выпущена на соответствующем пронумерованном карточном валютном счете. Карта может быть документом на предъявителя в том смысле, что она может использоваться, чтобы купить товары, как подарочная карта используется сегодня.

Валютная карта может быть настроена, чтобы дебетовать независимо от того, что денежные средства находятся на соответствующем счете. Технология точки продажи уже широко доступна и оборудована, чтобы считывать электронные карты и делать прямые переводы.

Предполагается лишить коммерческие банки расчетно-кассовых функций - их место займёт сам центробанк. У комбанков останутся только депозитно-кредитные и инвестиционные функции - это намного жёстче, чем возврат Закона Гласса-Стиголла (1933-1999), который разделял банки на коммерческие и инвестиционные, запрещая комбанкам вести кассовое и депозитно-кредитное обслуживание наряду с инвестиционной деятельностью - "в одном флаконе". Представляется весьма маловероятным, что банковское лобби допустит столь убийственный шаг, но для развития глобализации этот шаг очень и очень перспективен. Глобализация, читай, мировая концентрация власти и капитала - юбер аллес.

Валютные карточные счета смогут предложить платежные услуги, которые обеспечивают бумажные деньги: анонимность, делимость, обобщение покупательной способности, мобильность, безопасность, средство сбережения и процент к срочному вкладу электронной валюты. Кардинально, потому что валютные карты получат доступ к электронному балансу Центрального банка, он легко заплатит или начислит проценты в электронной валюте так же, как центральные банки могут заплатить или начислить проценты сегодня на электронных корреспондентских счетах коммерческих банков.

В этом пассаже умиляет анонимность - будет ровно наоборот. В остальном - безусловно, счёт в центробанке надёжней счетов в комбанках и поэтому такой ход будет поддержан массовой общественностью наперекор желаниям банкиров. Кухарки и олигархи получат обслуживание в самом центробанке. Собственно, предпосылки появились в конце 2015, когда ФРС по операциям обратного репо стала открывать на ночь корсчета для нефинансовых компаний (числом 121), которые никогда ранее и ни при каких обстоятельствах не могли быть в сношениях с самим центробанком.

...

На практике валютные картсчета могут быть выпущены и через кредитные организации при стопроцентной поддержке резервом в Центральном банке, с платежными услугами, предоставленными банками или другими средствами. Бумажные деньги могли продолжить обеспечиваться вдоль линий, обрисованных в общих чертах в разделе II. И тогда цена депозита/резервов в бумажных деньгах колебалась бы, как описано выше.

Но и в таком случае "на практике" комбанки потеряют львиную долю - ведь средства на этих карт.счетах будут подлежать резервированию на 100% и банк не сможет ими воспользоваться для кредитования/инвестирования, а лишь возымеет небольшую комиссию за обслуживание клиентских потоков...

У возможного появления электронной валюты по номиналу с депозитами, возможно бок о бок с гибкой ценой депозитов/резервов в бумажных деньгах, много привлекательных особенностей. Режим полностью удалил бы препятствие нуля в политике процентных ставок, предлагая через электронную валюту фактически полный спектр услуг, которые бумажные деньги предложили в прошлом, включая предоставление по требованию по номиналу с депозитов. Чтобы сделать так, электронная валюта должна выплачивать процент ниже рыночной цены; но обычные бумажные деньги - также. Следовательно, общественность, вероятно, сочла бы электронную валюту приемлемой альтернативой бумажным деньгам. Основная проблема состоит в том, что электронная валюта потребовала бы значительных инвестиций в банковское дело, центральное банковское дело и платежную системную инфраструктуру, прежде чем это могло быть сделано доступным.

_______________________

_____________

3. Де факто наличные и безналичные (долги комбанков) - две параллельные валюты.

Впечатляет, что подобные идеи, подобные схемы теперь публично моделируются на высшем уровне - собрании мировых центробанков и минфинов. До сих пор сие было уделом малоизвестных блогов. Постоянных читателей наверняка так же впечатлило, что эти и ещё более эффективные схемы смоделированы Вашим покорным слугой в 2011-2014 г.г. Например, плавающий курс между депозитами и деньгами - ничто иное как две параллельные валюты, см. "Параллельные валюты" [3]. Показательно, что Гудфренд понимает Закон Коперника-Грешема (Закон КГ, ЗКГ), предлагая курс плавающий, а не административный - см. "Закон Коперника-Грешема в широкой проекции" [4].

Де факто нал и безнал (долги комбанков) всегда были, есть и будут двумя параллельными валютами, если вторые не резервируются на 100%. Вторые сейчас резервируются от 0 до единиц процентов. Например, Украина = 0, Россия = 4,25%, США = 3...10% в зависимости от суммы обязательств комбанков [5]. Последним, так сказать, резервом мира барахтается Китай - норма резервирования по вкладам и остаткам на клиентских счетах менялась от 8 до 25% в истёкшие 15 лет. Сейчас у Китая 17% [6].

Если только отменить бумажные деньги, то останется одна валюта - банковско-долговая.

Если отменить бумажные деньги и открыть всем счета в центробанке, то да - в обращении останется одна подлинная валюта, а не две как сейчас - бумажная и банковско-долговая. Банки останутся один на один со своими депозитами-кредитами-инвестициями. В сумме с технологиями электронных транзакций это действительно угрожает огромным сокращением системы коммерческих банков - как верно прогнозирует глава одного туземного банка.

4. Бумажный доллар в Денежной базе США.

Курс между налом и безналом поддерживается центробанками в паритете по схеме, описанной Гудфрендом. Тем не менее, с 2008 года средства в амер.комбанках стали "плохими" деньгами - стали выше их реальной стоимости, выше стоимости того же номинала в бумажных деньгах. Плохие деньги резко вытеснили из обращения деньги хорошие, см. график:

Доля наличного доллара в Денежной базе

Денежная база это сумма всех бумажных денег, в том числе в кассах банков, и банковских резервов на корсчетах в центробанке. ДБ - это так называемый супердоллар, количество денег в природе. Не путать ДБ с денежной массой - см. термины. Показательно, в годы инфляции, до 2007-2008, бумажный доллар почти полностью вытеснял из обращения банковские резервы в Денежной базе. По логике Закона КГ при административном паритете бумажный доллар был плохими деньгами, потому что не приносил доход, в отличие от безнала. И соответственно наоборот в годы дефляции и/или дефляционного риска.

Бумажные деньги не имеют риска невозврата или риска конвертации в акции неплатёжеспособного банка, которые рынком тут же будут дисконтированы на десятки процентов от номинала вклада - в разы и десятки раз - см. "Кипрский прецедент желают повторить" - на Западе уже действует законодательство, позволяющее данную конвертацию. Кроме того, с бумажных денег не взимается процент, хотя, как упоминает Гудфренд, технически это уже несложно - подруливает секта им. С. Гезеля.

Кто в истёкшие полгода ещё не встретил заголовок "Миллиардеры уходят в наличные"? Дайте запрос в поисковик. А я дам следующий график:

Годовое изменение наличного доллара и ДБ, млн долл.

Шкалы наличного доллара и супердоллара разнесены влево-вправо для наглядности периодов корреляции и раскорреляции.

Пятый год наличный доллар стабильно прибывает в среднем на 90 млрд долл. Если в период QE1 он полностью скоррелировал с ДБ, то при QE2-3 стал претендовать на самостийность, несмотря, что в истёкшие два года ДБ убывает в среднем на огромные 200 млрд год к году. Цивилизация молится на доллар и принимается складировать намоленные купюры под матрас.

Годовое изменение наличного доллара и ДБ, млн долл за весь период, с 1975-01-08

Примечательно, в период Пузыря доткомов печать и последующее сжигание наличного напоминает движение швейной иглы на один стежок. Несомненно, после первого прокола вверх, если таковой опять состоится, следует ждать кульминации в последующие месяц-три. Но, как видим, в 2008-м ни прокола, ни стежка не было, был просто минимум печати нала год к году в начале мая и кульминация кризиса в августе.

Наличный доллар и ДБ в абсолюте:

5. ПОПС. Учётная ставка что решает, когда вдруг загораются балансы - вот уже сейчас и везде? Ставка ведь по году. Разделим любую известную в истории (в том числе уже известную отрицательную) ставку на 365 дней и видим - ставка никак и никогда не разрешает критический момент - так называемый момент Минского - Minsky Meltdown - поклонницей теории является глава ФРС Йеллен [7]. Цены могут вырасти или упасть на десятки процентов в день, а сколько сотых-десятых процентов получается от деления ставки на 365 дней? Ну хорошо, я сталкивался в одной юрисдикции с 300...350 % годовых. Почти 1% в день. Но местная валюта обесценивалась на десятки-сотню процентов в день... Поэтому при пожаре приходится оперировать напрямую денежной эмиссией - печатным станком. Постфактум - да. Постфактум изменение ставки туда-сюда спровоцирует следующую волну долговых потоков - леверидж или наоборот - делеверидж. Не угадает центробанк со ставкой и эмиссией/ремиссией - усугубит, угадает - вырулит... до следующего кризиса. Теоретически схема Гудфренда должна сгладить момент Минского. Теоретически. Наличные деньги сохраняли бы цену и доверие, а курс безналичных в комбанках снизился или повысился бы в зависимости от фазы - дефляции или инфляции соответственно.

ПОПС официально декларируется утопическим желанием стимулировать владельцев денежного капитала вкладываться в реальный, в физический капитал, чтобы выйти на управляемую инфляцию, при которой абсурд невозможен. Но абсурд усугубляется. Ибо переход в физкапитал связан с рисками, с накладными расходами по переходу, хранению и обслуживанию, с потерей при дефляции, а переход в нал и хранение нала много проще. Плюс дефляционный доход от пассивного безрискового хранения денег. Переход в кеш становится пока что единственным решением для владельцев капитала.

6. Чем кончится?

См. "Безальтернативный доллар как советский рубль..." - 2009 год [8].

Разумеется, возможны ещё разнообразные программы-финты с оригинальными самоназваниями от мамы-ФРС и братских центробанков из картеля ЦБ-6, будет и фискальный террор от минфинов, но результат так или иначе явится потерей долговых капиталов, некоей конфискационной денежной, скорее, денежно-налоговой реформой, либо самоубийственной гиперинфляцией, либо той и другой, как произошло с советским рублём. Что происходило в бывшей юрисдикции советского рубля, нам хорошо известно. Показательно, что рубль в метрополии обесценился наименее, чем в отколовшихся частях Союза и деноминировался лишь один раз на 3 нуля. Например, Беларусь днями произвела то ли третью, то ли четвёртую деноминацию - даже в этом счёте есть недоразумение, вычеркнув в итоге 8 нулей с советского прарубля, Украина деноминировалась один раз, но по-крупному, вычеркнув сразу 5 нулей. Тоже в разной степени, вместе с девальвацией, кровью и нищетой, произойдёт во всех юрисдикциях, где доллар сотоварищи допущены к обращению. То есть по всему миру, кроме Сев.Кореи. И, разумеется, таже перспектива у метрополии доллара - чтобы не произошло, он есть, как выразился золотой жук Эрик Спротт, "самой красивой лошадью на живодёрне".

Когда? Никто не знает. Доклад Гудфренда - сам по себе огромное явление - указывает, что событие вероятно в обозримом будущем - счёт идёт на годы и ведётся поиск наиболее скоростных вариантов денежной реформы. По моей необоснованной оценке это произойдёт при выходе ДБ США на уровень в 4,5 трлн. долл, если долговое производство и номинальный ВВП останутся на текущих темпах роста. Если они поднимутся, то можно будет безопасно поднять планку ДБ.

7. Фантом-валюта против плавающего курса нал/безнал Гудфренда. Альтернатива.

Фантом-валюта [9] - смысл заключается в мгновенном переходе любой экономики из нац.валюты в фантом-валюту и обратно - фантом-валюта девальвируется, а вместе с нею все долги, но сама нац.валюта остаётся неприкосновенной и неизменной - разработка 2012 года. Это проще, понятней, надёжней и верней - её легко проверить эмпирически и воплотить поэтапно, без потрясений. Сам я был потрясён, когда дошёл до примечания Гудфренда, отмеченного по тексту тремя восклицательными знаками: все существующие договора и уплата налогов должны быть переноминированы из бумажного доллара в т.н. долларовую депозитную единицу... Я понял, Американское Нац. Бюро экономических исследований в лице Гудфренда придумало свою фантом-валюту: кривую, хромую, с неопределённым сроком обращения, неопределёнными ставками, неопределённым курсом и с шоковым переходом до фазы стабилизации внутреннего и международных рынков на условиях официального явления двух разных долларов. Депозитная единица должна будет будет обесцениваться, а бумажный доллар - твердеть.

Идея Марвина Гудфренда верна, но с пятым колесом. Полагаю, нельзя допускать рыночный диспаритет наличного и безналичного доллара. Даже на 1/1000. Возникнет паника. Получится зеркальная шоковая терапия к периоду Павлова-Гайдара в СССР-РФ. Тогда, открыв все шлюзы, тупо свели в паритет наличный рубль физ.лиц и безналичный рубль юр.лиц, а теперь Штатам предлагается наоборот - построить шлюзы и ввести плавающий курс нал/безнал, пусть и таргетируя (поддерживая) его около паритета. В один прекрасный день ФРС закроет шлюзы: откажется поддерживать паритет банковских и прочих долгов ради сохранения репутации доллара. Начнётся бешенная населения, зависимого от социальных выплат, реакция внутренних и внешних кредиторов/инвесторов, долларовые активы которых перед этим перенонимируют в депозитную единицу. Шок будет неизбежным. С подрывом экономических связей США и всех между всеми.

О конструктивной, а не диктаторской, отмене наличного бумажного доллара пока тоже не стоит говорить - впрочем, профессор это прекрасно понимает, говоря, что сперва следует создать электронную альтернативу, которой общество сможет доверять.

Ключевая проблема долга по-своему оригинально описана в разделах 1-4 доклада Гудфренда... кстати, он упоминает процентные платежи комбанкам за избыточные резервы, которые следует сократить/отменить - эту меру я обозначил в январе 2014 как "Вероятнейший сигнал радикальной смены политики ФРС" [9].

Есть перепроизведённая сумма долгов. Их в любом случае требуется уценить - они никогда не будут обеспечены материальными ресурсами в текущих ценах. Если вместе с ними уценить несущую валюту доллар - меру стоимости долгов, то произойдёт утрата доверия к доллару вообще. С разрушительными последствиями для мира в целом. Например, доля инвалют, большей частью это доля доллара, занимает в русском так называемом "широком денежном агрегате" М2 аж треть - см. факты в "Ломехуза М2" [10]. В каждой стране своя ломехуза М2. Подыхая, паразит расточит яд внутри каждой страны и вне. Сложно, но можно представить, что произойдёт в России, когда падёт треть М2 и нивелируются сотни млрд долл резервов. И совершенно невозможно представить масштаб разрушений в Китае, с его триллионными долларовыми резервами и триллионной же ломехузой М2. Тоже в самих США. Доклад Гудфренда нам демонстрирует, нас радует тем, что американцы ищут конструктивные пути так, чтобы сохранить некоторое доверие к доллару, чтобы не самоубиться вместе с долларом, потянув за собой в пропасть мировую экономику.

Фантом-валюта исполнит те же цели, что схема Гудмена: девальвация долгов без девальвации несущей валюты! Но технически исполнима за одну ночь и даже за час. Без скандалов и потрясений. Без введения параллельной валюты. Это с внутренними долгами - по ним у США проблем значительно больше, чем с внешними. Тоже можно сделать и с внешними долгами. Внешние гос.кредиторы перед выбором разрушительной неизвестности или дисконтированием по договорённости американских долгов, должны выбрать второе. Тем более, что вместе с внешними долларовыми активами аналогично дисконтируются встречные долларовые пассивы всех стран. Внешние кредиторы в ядре, например, с Китаем, Индией, Россией - могут выступить современным КИРом, выдвинув дружественное конструктивное предложение Соединённым Штатам. Тоже необходимо и Еврозоне, и Японии и Англии. В будущем и Китаю придётся провести свой юань через фантом-валюту. Фантом-валюта позволяет в моменте произвести балансировку любой национальной экономики, расшатанной и подавленной долгами. К ядру присоединятся и остальные страны. И весь мир охватит дружба и любовь - ирония, да. Но Гудфренд - сама фамилия за себя говорит, уж сильно срезонировал с моими публикациями. В общем, если бы не сей доклад, то аз не позволил бы себе вновь упоминать Фантом-валюту. Как видим, Америка, пусть с задержкой, мыслит и ищет.

Ссылки:

[1] О вероятности денежной реформы на Западе - 1

[2] Marvin Goodfriend: The Case for Unencumbering Interest Rate Policy at the Zero Bound

[3] Параллельные валюты

[4] Закон Коперника-Грешема в широкой проекции

[5] Нормы резервирования США

[6] Нормы резервирования КНР

[7] Janet L. Yellen: A Minsky Meltdown: Lessons for Central Bankers

[8] Безальтернативный доллар как советский рубль 1989-93гг. - март 2009

[9] Вероятнейший сигнал радикальной смены политики ФРС

[10] Ломехуза М2

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба