5 октября 2016 banki.ru Осадчий Максим

Посмотрим на печальную ситуацию, которая сложилась на рынке кредитования малого и среднего бизнеса. Нынешнюю ситуацию можно охарактеризовать как «торможение падения».

Хроническая недокредитованность. Малый и средний бизнес хронически недокредитован. Его доля в корпоративном кредите на 1 августа 2016 года составила всего 14,4%, тогда как доля МСБ в ВВП России — около 21%. Для сравнения: в развитых странах доля малого и среднего бизнеса в ВВП превышает 50%.

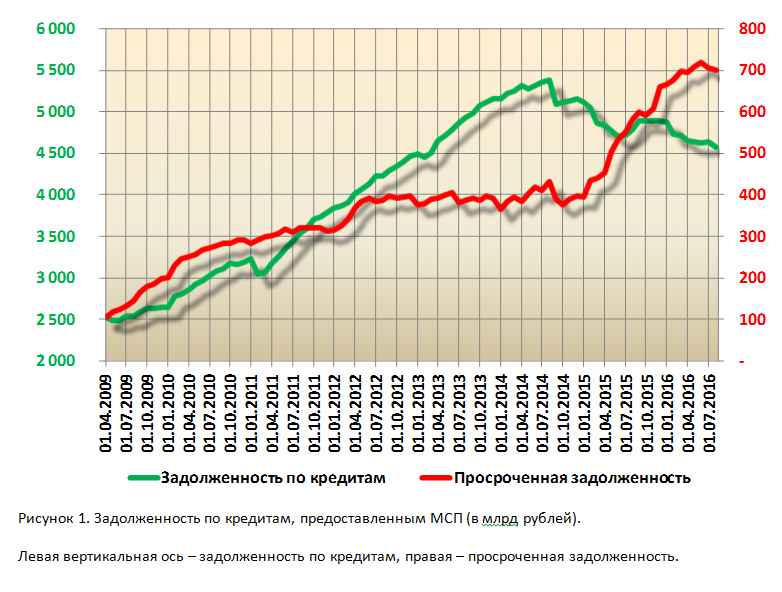

Кредит сокращается, просрочка растет. После кризиса 2008—2009 годов кредит МСБ достаточно активно восстанавливался (см. рисунок 1).

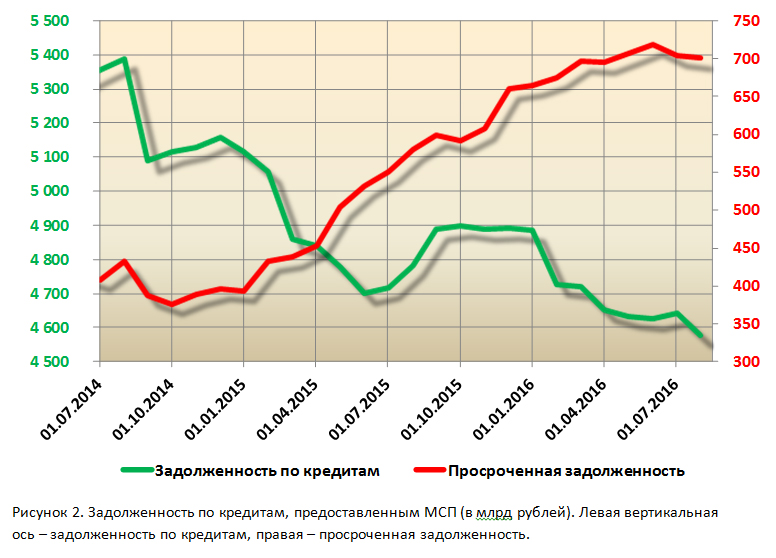

Однако в августе 2014 года эта позитивная тенденция завершилась. Кредит предприятиям МСБ начал сжиматься — за месяц сразу на 5,6% (см. рисунок 2). Возможно, это был отклик на санкции. В декабре 2014 года сокращение кредита МСБ продолжилось — уже как реакция на валютный кризис. За два кризисных года — с 1 августа 2014 года по 1 августа 2016 года — кредит предприятиям малого и среднего бизнеса уменьшился на 813 млрд рублей, или на 15,1%.

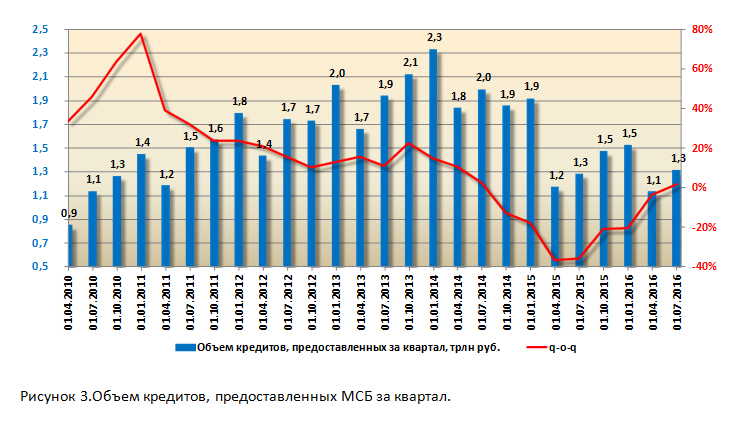

Объем выдачи кредитов МСБ существенно снизился. Так, за II квартал 2014 года были выданы кредиты на сумму 2 трлн рублей, за II квартал 2016 года — на сумму 1,3 трлн рублей (см. рисунок 3).

Просроченная задолженность по кредитам МСБ за этот период выросла на 268 млрд рублей, или на 61,9%. Соответственно, стремительно выросла доля просрочки: с уровня 8% на 1 августа 2014 года она к 1 августа 2016 года почти удвоилась и достигла 15,3%.

Ослабление негативных тенденций. Но есть и хорошая новость: негативные тенденции на рынке кредитования МСБ слабеют. Во-первых, годовой темп роста просроченной задолженности снижается — с 34% на 1 августа 2016 года до 20,8% на 1 августа 2016 года. Во-вторых, уменьшается годовой темп сжатия кредитного портфеля — с 11,2% на 1 августа 2015 года до 4,3% на 1 августа 2016 года.

Среди причин ослабевания негативных тенденций на рынке кредитования МСБ можно указать, во-первых, снижение процентных ставок по кредитам; во-вторых, стабилизацию рубля; в-третьих, импортозамещение.

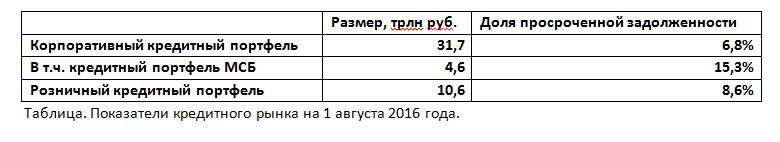

Сравнение с корпоративным и розничным кредитом. Ситуация на рынке кредитования МСБ выглядит существенно хуже, чем в целом на рынке корпоративного кредита и на рынке розничного кредита. Так, на 1 августа 2016 года доля просроченной задолженности в кредитном портфеле МСБ составила 15,3%, тогда как в корпоративном кредитном портфеле — 6,8%, а в розничном — 8,6%.

Как было сказано выше, за два года — с 1 августа 2014 года по 1 августа 2016 года — кредит МСБ уменьшился на 15,1%. В то время как корпоративный кредитный портфель за этот период вырос на 27,6%. Розничный кредит сократился, но незначительно — всего на 1,9%.

Почему у малых и средних предприятий уровень просроченной задолженности оказался гораздо выше, чем у крупных предприятий? Из-за меньшей устойчивости к внешним шокам. В свою очередь, низкий уровень иммунитета малых и средних предприятий вызван рядом причин. Первая причина — существенно худший доступ к финансовым ресурсам. Вторая — неспособность противостоять бюрократическому давлению. Третья — высокие ставки налогов.

Поддержка МСП государством. Понимая важность развития малого предпринимательства для развития экономики, государство пытается поддерживать сектор. Но, как мы видим из динамики кредита МСБ, не слишком успешно.

Одним из инструментов поддержки является «Программа 6,5%» Корпорации МСП (Федеральная корпорация по развитию малого и среднего предпринимательства). Вот условия этой программы:

Процентная ставка — 10,6% для субъектов малого предпринимательства, 9,6% — для субъектов среднего предпринимательства.

Срок льготного фондирования — до трех лет (срок кредита может превышать срок льготного фондирования).

Размер кредита: от 50 млн до 1 млрд рублей (общий кредитный лимит на заемщика — до 4 млрд рублей).

Совет директоров Банка России 16 сентября 2016 года принял решение об увеличении с 75 млрд до 125 млрд рублей совокупного лимита, установленного Банком России по специализированным механизмам поддержки субъектов малого и среднего предпринимательства, к которым относится «Программа 6,5%».

Выглядит неплохо. Особенно с учетом средних ставок по кредитам МСБ — около 15% годовых. Но насколько велик размер господдержки в масштабах МСБ страны? Сопоставимы эти 125 млрд рублей с вкладом МСБ в ВВП в 2015 году — около 16 трлн рублей. Всего 0,8%. Капля в море. Теперь сравним с объемом кредитов, предоставленных МСБ за 2015 год, — 5,5 трлн рублей. 125 млрд рублей от 5,5 трлн — всего 2,3%. Так что какого-то радикального эффекта от господдержки МСБ ожидать не следует. Объем госпомощи даже близко не компенсирует сокращение кредита МСБ за период кризиса (за два года — с 1 августа 2014 года по 1 августа 2016 года — кредит уменьшился на 813 млрд рублей).

Более того, на фоне широковещательных заявлений о поддержке малого и среднего бизнеса и скромной помощи происходит планомерное уничтожение МСБ. Свежими примерами являются две «ночи длинных ковшей» в Москве — масштабный снос торговых павильонов в ночь с 8 на 9 февраля и в ночь с 28 на 29 августа 2016 года. Действия московских властей спровоцировали на аналогичные акции провинциальных чиновников: торговые павильоны сносили в Санкт-Петербурге, Новосибирске, Барнауле, Перми и других городах России.

Ближайшие перспективы малоутешительны — продолжающийся кризис наносит удар в первую очередь по малому и среднему бизнесу. Рост дефицита бюджета ведет к росту налоговой нагрузки, в том числе и на МСБ.

Хроническая недокредитованность. Малый и средний бизнес хронически недокредитован. Его доля в корпоративном кредите на 1 августа 2016 года составила всего 14,4%, тогда как доля МСБ в ВВП России — около 21%. Для сравнения: в развитых странах доля малого и среднего бизнеса в ВВП превышает 50%.

Кредит сокращается, просрочка растет. После кризиса 2008—2009 годов кредит МСБ достаточно активно восстанавливался (см. рисунок 1).

Однако в августе 2014 года эта позитивная тенденция завершилась. Кредит предприятиям МСБ начал сжиматься — за месяц сразу на 5,6% (см. рисунок 2). Возможно, это был отклик на санкции. В декабре 2014 года сокращение кредита МСБ продолжилось — уже как реакция на валютный кризис. За два кризисных года — с 1 августа 2014 года по 1 августа 2016 года — кредит предприятиям малого и среднего бизнеса уменьшился на 813 млрд рублей, или на 15,1%.

Объем выдачи кредитов МСБ существенно снизился. Так, за II квартал 2014 года были выданы кредиты на сумму 2 трлн рублей, за II квартал 2016 года — на сумму 1,3 трлн рублей (см. рисунок 3).

Просроченная задолженность по кредитам МСБ за этот период выросла на 268 млрд рублей, или на 61,9%. Соответственно, стремительно выросла доля просрочки: с уровня 8% на 1 августа 2014 года она к 1 августа 2016 года почти удвоилась и достигла 15,3%.

Ослабление негативных тенденций. Но есть и хорошая новость: негативные тенденции на рынке кредитования МСБ слабеют. Во-первых, годовой темп роста просроченной задолженности снижается — с 34% на 1 августа 2016 года до 20,8% на 1 августа 2016 года. Во-вторых, уменьшается годовой темп сжатия кредитного портфеля — с 11,2% на 1 августа 2015 года до 4,3% на 1 августа 2016 года.

Среди причин ослабевания негативных тенденций на рынке кредитования МСБ можно указать, во-первых, снижение процентных ставок по кредитам; во-вторых, стабилизацию рубля; в-третьих, импортозамещение.

Сравнение с корпоративным и розничным кредитом. Ситуация на рынке кредитования МСБ выглядит существенно хуже, чем в целом на рынке корпоративного кредита и на рынке розничного кредита. Так, на 1 августа 2016 года доля просроченной задолженности в кредитном портфеле МСБ составила 15,3%, тогда как в корпоративном кредитном портфеле — 6,8%, а в розничном — 8,6%.

Как было сказано выше, за два года — с 1 августа 2014 года по 1 августа 2016 года — кредит МСБ уменьшился на 15,1%. В то время как корпоративный кредитный портфель за этот период вырос на 27,6%. Розничный кредит сократился, но незначительно — всего на 1,9%.

Почему у малых и средних предприятий уровень просроченной задолженности оказался гораздо выше, чем у крупных предприятий? Из-за меньшей устойчивости к внешним шокам. В свою очередь, низкий уровень иммунитета малых и средних предприятий вызван рядом причин. Первая причина — существенно худший доступ к финансовым ресурсам. Вторая — неспособность противостоять бюрократическому давлению. Третья — высокие ставки налогов.

Поддержка МСП государством. Понимая важность развития малого предпринимательства для развития экономики, государство пытается поддерживать сектор. Но, как мы видим из динамики кредита МСБ, не слишком успешно.

Одним из инструментов поддержки является «Программа 6,5%» Корпорации МСП (Федеральная корпорация по развитию малого и среднего предпринимательства). Вот условия этой программы:

Процентная ставка — 10,6% для субъектов малого предпринимательства, 9,6% — для субъектов среднего предпринимательства.

Срок льготного фондирования — до трех лет (срок кредита может превышать срок льготного фондирования).

Размер кредита: от 50 млн до 1 млрд рублей (общий кредитный лимит на заемщика — до 4 млрд рублей).

Совет директоров Банка России 16 сентября 2016 года принял решение об увеличении с 75 млрд до 125 млрд рублей совокупного лимита, установленного Банком России по специализированным механизмам поддержки субъектов малого и среднего предпринимательства, к которым относится «Программа 6,5%».

Выглядит неплохо. Особенно с учетом средних ставок по кредитам МСБ — около 15% годовых. Но насколько велик размер господдержки в масштабах МСБ страны? Сопоставимы эти 125 млрд рублей с вкладом МСБ в ВВП в 2015 году — около 16 трлн рублей. Всего 0,8%. Капля в море. Теперь сравним с объемом кредитов, предоставленных МСБ за 2015 год, — 5,5 трлн рублей. 125 млрд рублей от 5,5 трлн — всего 2,3%. Так что какого-то радикального эффекта от господдержки МСБ ожидать не следует. Объем госпомощи даже близко не компенсирует сокращение кредита МСБ за период кризиса (за два года — с 1 августа 2014 года по 1 августа 2016 года — кредит уменьшился на 813 млрд рублей).

Более того, на фоне широковещательных заявлений о поддержке малого и среднего бизнеса и скромной помощи происходит планомерное уничтожение МСБ. Свежими примерами являются две «ночи длинных ковшей» в Москве — масштабный снос торговых павильонов в ночь с 8 на 9 февраля и в ночь с 28 на 29 августа 2016 года. Действия московских властей спровоцировали на аналогичные акции провинциальных чиновников: торговые павильоны сносили в Санкт-Петербурге, Новосибирске, Барнауле, Перми и других городах России.

Ближайшие перспективы малоутешительны — продолжающийся кризис наносит удар в первую очередь по малому и среднему бизнесу. Рост дефицита бюджета ведет к росту налоговой нагрузки, в том числе и на МСБ.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба