18 апреля 2018 finversia.ru

Критика ЦБ

Сергей Романчук критикует Банк России за то, что регулятор не вмешался в рынок:

- Складывается впечатление, что руководство ЦБ не проделало работу над ошибками после валютного кризиса 2014-2015 годов. В каждом комментарии сквозит уверенность в том, что и тогда “все правильно сделали", и сейчас "никаких рисков для финансовой стабильности". Слова же о том, что ЦБ безусловно примет меры, если увидит угрозу, произносятся так, что им не верят (достаточно взглянуть на вчерашний график торгов, как курс реагировал на высказывания ЦБ). Ну а как верить, если тогда рост доллара за один день с 56 до 80 рублей не был квалифицирован как факт финансовой нестабильности?

Выбрав за ориентир денежную политику, оперирующую исключительно уровнем процентной ставки и оставив валютный курс полностью свободным, ЦБ действует “по учебникам” в духе “рыночного фундаментализма”, не вдаваясь в подробности - в то, каковы рыночные механизмы, лежащие в основе этого макро подхода. Для того, чтобы курс успешно исполнял свою роль демпфера, нужно чтобы не разрушалась структура рынка (сохранилось многообразие участников рынка и модели их поведения), чтобы процесс ценообразования был рыночным. Все макро модели исходят из предположения, что каждая точка на графике спроса-предложения является точкой квазиравновесия - подобно тому, как описывает мир классическая термодинамика. Т.е. предполагается, что сам объект изучения - будь то идеальный газ под поршнем или валютный рынок является неизменным.

Однако в случае очень серьезных шоковых воздействий меняется поведение участников, и из системы, в которой релаксация происходит благодаря рациональному поведению участников, она может перейти в состояние, где этого не происходит. Например, исчезают операторы рынка - маркет-мейкеры, готовые компенсировать временные колебания спроса-предложения, возникающие в моменте кооперированного поведения клиентов. Беря на себя позицию, маркет-мейкеры исходят из оценки риска возможных потерь, которая определяется волатильностью финансового инструмента. Когда курс национальной валюты меняется на 6% за 30 минут без изменения фундаментальных условий, то происходит переоценка рисков и маркет-мейкеры исчезают как класс. Крайний случай подобного поведения мы видели на торгах 16 декабря 2014 года, когда в некоторые моменты времени на Московской Бирже вообще отсутствовали котировки на продажу валюты - стакан был наполовину пуст в буквальном смысле этого слова. Сравнивая с термодинамикой - это подобно ситуации взрыва сжимаемого газа под поршнем, когда давление меняется совсем не так, как предполагается законом Бойля_Мариотта.

Ошибка ЦБ заключается в том, что там считают, что всякие валютные интервенции вредны. Это убеждение имеет под собой основание в виде той эмпирической картины, которая наблюдалась им при экспериментах с продажей валюты осенью 2014 года. ЦБ продавал, курс краткосрочно падал, а потом вырастал до новых уровней. И наоборот, когда курс "отпустили полностью”, то он, единожды упав, далее укреплялся и в целом отслеживал изменение фундаментальных условий (главным образом в виде цен на нефть) достаточно быстро. Однако напрочь игнорируется тот факт, что продав ранее валюту ЦБ реально повлиял на то, куда срелаксировал потом курс, интервенции не пропали даром, эта точка стала ниже. И второй факт - рынку помог в критический момент Минфин, продав свою валюту, и правительство - убедив экспортеров в том, что пора продавать и пообещав дать им валюту в РЕПО.

В моменты страха на рынке, когда неопределенность велика, сам по себе рынок не может найти справедливую цену, механизмы, описанные в классических учебниках, ломаются. Именно здесь и нужно вмешательство регулятора - не запретительное, но помогающее. Если курс сильно отрывается от фундаментальных условий, то нет ничего зазорного в том, чтобы помочь ему в критические моменты. Наступил ли уже сейчас такой момент?! С точки зрения микроструктуры рынка - мы к этому достаточно близки, маркет-мейкеров с валютного рынка сдуло волатильностью. С точки зрения макро - волноваться не о чем, “пусть боязливые иностранные инвесторы заплатят убытками за решения своих правительств”. При этом Правительство и ЦБ получат свои бонусы - более простое исполнение бюджета и возврат инфляции ближе к цели (уж очень она сейчас низка - 2.4%).

Однако в таком подходе игнорируются следующие вещи:

* Главный вклад в инфляционный всплеск 2014-2015 годов внесла девальвация. Это неизбежно при той структуре экономики, что есть у РФ - экспорт ресурсов в обмен на товары. Точно так же будет и сейчас, если череда санкций и военные действия в Сирии обрушат курс еще на 10-20%, то инфляция гарантированно выйдет за 4%, а инфляционные ожидания скакнут на высоты - все достижения их заякорения в течении нескольких лет могут быть выброшены в корзину неделей неуправляемого падения рубля.

* Теряется доверие к рублю: будущие инвесторы, которые должны заменить выходящих сейчас, потребуют большей платы за риск.

* Теряя доверие, рубль может потерять вслед за ним функции валюты сбережений, сохранения капитала, подписания контрактов, региональной резервной валюты.

В защиту ЦБ

А Илья Азовкин, напротив Банк России защищает:

- Да, наверно, можно было в понедельник сделать заявление, что они наблюдают за ситуацией на рынке и проинформировать о том, что нету существенных угроз для финансовой системы РФ. И всё! Нет ничего необычного в росте доллара на 7 рублей за три дня. Сначала иностранцы, игнорируя все риски заходили в российские ОФЗ, а сейчас в экстренном порядке продавали российские облигации и покупали назад доллары. Спрос на валюту сильно вырос и это отразилось на курсе. А такие резкие скачки курса национальной валюты периодически происходят даже в самых благополучных странах. Что происходило с британским фунтом после Brexit? Было падение на 10% за одну ночь!!! Вы думаете только ЦБ РФ часто всё делает с запозданием? Давайте вспомним, что делал ЦБ Швейцарии последние 8 лет.

В 2010 году из-за долгового кризиса в Еврозоне, швейцарский франк начал стремительно укрепляться к евро. А слишком дорогой франк сильно вредит экономике Швейцарии, т.к. местная продукция становится неконкурентоспособной на внешних рынках. Так вот, ЦБ Швейцарии долгое время просто сидел сложа руки и смотрел на это процесс, пока евро не упал до паритета (один к одному) с франком. Понимая, что такой высокий курс франка может нанести непоправимый ущерб экономике альпийской страны, ЦБ Швейцарии неожиданно вышел на рынок, зафиксировал курс евро к франку на уровне 1.20 и пообещал напечатать неограниченное количество франков, чтобы не дать ему укрепиться. Впервые одна свободно конвертируемая валюта была жестко привязана к другой. А потом еще вскрылось, что жена главы ЦБ Швейцарии, получив информацию от мужа, сыграла на понижение франка, когда было принято решение о его ослаблении.

Но на этом история с деятельностью швейцарского ЦБ не заканчивается. Курс евро к франку держали на уровне 1.20 с сентября 2011 года по январь 2015 года. ЦБ Швейцарии честно печатал франки и удовлетворял любой спрос на них. В январе 2015 года было сделано заявление, что уровень 1.20 будет и дальше удерживаться. И ровно через пару дней вдруг ЦБ Швейцарии просто ушел с рынка (грубо говоря как рабочий с завода) и швейцарский франк буквально за считанные минуты укрепился на 30% к евро и к доллару. Скандал был дикий. Убытки были колоссальные у многих банков и брокеров от такого безответственного поведения ЦБ Швейцарии.

Как вам такая последовательность в политике ЦБ Швейцарии? И это речь идет о центральном банке одной из самых богатых и благополучных стран мира, а не о ЦБ РФ или Бразилии, Гондураса и т.д.

Так что вы хотите от ЦБ РФ? Чтоб они работали точно как швейцарские часы? Так не работает даже Швейцарский ЦБ. Так что из этого и надо исходить...

P.S. За последний год курс швецарского франка более чем на 10% снизился к евро. Сейчас за один евро дают 1.18 франка. Ситуация в мире накаляется и мне кажется, что в какой-то момент франк опять начнет расти к евро (подробно описывал в телеграмме https://t.me/MarketDumki/269)

Надо менять модель экономики

Сергей Васильев рассуждает почему ситуация с Русалом так больно ударила по экономике:

- В чем причина такого обвального падения акций ведущих российских компаний, да и рубля в придачу? Почему санкции против Олега Дерипаски и Русала оказались столь болезненными для всего нашего фондового и валютного рынка?

Казалось бы, Дерипаска не из самых приближённых к Кремлю олигархов. Русал - крупный холдинг, но не самый большой. Санкции против российских компаний действовали и ранее, но наш рынок так болезненно на них не реагировал до этого.

Глубинная причина такой реакции в том, что мы вынуждены сегодня поставить под вопрос саму модель экономики, которую долго строили.

В основе этой экономической модели был - экспортёр! Создать экспортера - это создать компанию мечты! Если ты наладил экспортно-ориентированный бизнес, значит ты на правильном пути.

Этому были посвящены все 90-е, когда новоявленные младо-олигархи на залоговых и прочих аукционах выкупали у государства компании, ориентированные на экспорт. Собственно, только те из бизнесменов 90-х, кто сумел отхватить какого-нибудь «экспортера» и стали олигархами.

Дерипаска и Русал, в этом плане, типовой пример создания такой компании-мечты.

В 90-х у бандитов и красных директоров он отвоевывал один за другим свои алюминиевые заводы, построенные ещё в советские годы.

Потом, в нулевые пришла пора консолидации, он собирал скупленные заводы в единый холдинг. Выкупались акции у одних партнеров, привлекались другие. Цены на алюминий то падали, то росли. Нужно было налаживать кредитные линии банков, обрастать трейдерами на Западе, расширять производство. На создание громадного набора активов ушло почти десять лет.

Тем временем пришел мировой кризис 2008-го года, когда неожиданно упало потребление и стали сворачивать кредитные линии западные банки и пришлось, засучив рукава и заняться эффективностью всего хозяйства, чтобы улучшить устойчивость и меньше зависеть от цен на мировом рынке.

За десять лет после 2008-го Дерипаске удалось справиться и с этим.

Выводя на IPO свою компанию En+ (в которою он объединил все свои металлургические и энергетические активы) он обозначил окончание этого этапа. Была создана глобальная вертикально-интегрированная структура, от производства самой дешевой электроэнергии на собственных гидроэлектростанциях, которые поставляют электроэнергию на свои же алюминиевые заводы, до логистики с железнодорожными составами, которые поставляют произведённый алюминий на внешний рынок.

Был проделан длинный тернистый путь, создана компания с длинной цепочкой электростанций, заводов и фабрик с десятками тысячами работников, с очень хорошей (маржа около 30%) эффективностью для производства и продажи алюминия на экспорт.

И вот оказалось, что в этой модели есть один большой изъян - тебе могут отрезать внешние рынки. Неожиданно и одномоментно.

Это и есть тот шок, к которому оказалась не готова наша модель.

Нам думалось до этого, что выстроив модель эффективного экспортера – ты победил.

Но оказалось, что это – не так.

Это можно называть издевательством со стороны США, нарушением против правил ВТО, преступлением против всех рыночных принципов, форс-мажором, и т.д. и т.п., но факт остаётся фактом.

Русал встал перед фактом, пусть временной, но полной приостановки экспорта. Оказалось, что та экспортно-ориентированная модель бизнеса, которую десятилетиями настраивалась у нас, ДАЛА СБОЙ. И скажем честно, никто пока (за эти несколько дней) не придумал, как теперь с этим жить.

Потому и такое недоумение у игроков и паника на рынках.

Наверное, шок пройдёт, и рынок придумает, как тактически обходить эти санкции, как торговать в обход и прочее. Рынок что-то придумает, но, тем не менее, уже приходит и понимание порочности самой «экспортной» модели, по которой мы жили.

Если бы мы были нацелены на наш собственный внутренний рынок, если бы росло потребление алюминия внутри России, то и не было бы этих проблем, никакие санкции нас бы не волновали.

Это и есть тот главный урок, который мы должны вынести из случившегося вчера «чёрного» понедельника.

Алюминиевые комбинаты, построенные ещё в советские времена, которые вошли с основу Русала, создавались в основном для внутреннего рынка СССР, он был огромным.

Только 15-20% «советского» алюминия шло на внешние рынки. Экспорт был, но это был лишь добавок к внутреннему потреблению.

А сегодня цифры поменялись с точностью наоборот.

Сегодня 90% алюминия Русала идёт на экспорт и только 10% потребляется внутри.

В этом корень проблемы.

И чем быстрее мы запустим механизмы внутреннего роста, внутреннего спроса, тем быстрее мы защитим себя от подобных шоков.

Доллар и евро – покупать!

Michael Itisme приводит причины покупки иностранной валюты:

- 1. На длительной дистанции рубль всегда проигрывал. 94 - 2.8р, 97 - 5.6, 98 - 20+.

2. Всегда смотрите на элиту, финансовую и политическую. На то, что они делают, а не что говорят. Элита живёт в валюте, в оффшорах, прибыль фиксируют за границей в недвижимость и проч. При первой возможности получают гражданства европейских стран.

Родственники живут и учатся там.

3. У рубля нет поддержки. Ввп делал таможенный союз для укрепления рф, смещения американских военных баз из армении/киргизии и проч. Военные базы сша убрали. Но пока шёл процесс борьбы со штатами, эти страны тихо, совершенно незаметно, скупил Китай.

Кыргызстан за раз взял в кредит у государственного китайского «Эксимбанка» $1,7 млрд. Это более 43% от всего внешнего долга страны. Отдать кредит киргизы никак не могут и не смогут, Китай полностью поглотит их через экономику. Аналогичные процессы идут с Казахстаном, Узбекистаном, Афганистаном и проч.

4. У нас нет сильных друзей. Иногда в качестве друга приводят Китай. Это ошибка. Для Китая мы не партнер, мы дешевый сырьевой придаток. Договора по нефти и газу с Китаем носят кабальный характер для РФ.

5. Мы в состоянии холодной войны с англо-американским миром. Назад хода нет, эскалация конфликта нарастает. Всё так: враг у границ. Игра идёт по всему миру. Да, локально мы воюем очень здорово, обыгрывая сша везде: корея, вьетнам, сирия, проч. Но у них нет задачи победить в странах третьего мира. Есть задача втягивать в конфликты и расшатывать едва живую экономику. Больше точек напряжения - хуже для нашей экономики. Их экономика сегодня выдержит любую войну.

6. Бизнес. Малого бизнеса нет и не будет, он никому не интересен. Крупный бизнес можно убить санкциям, отказав в кредитовании. Русал - пример. Если запрет будет по банковскому сектору, допустим Сбер - это всё.

7. Гонка вооружений. Бесполезна. Военного конфликта нет и не будет. Он просто не нужен. Проще повторить сценарий 89-91 года, раздавив экономику рф и союзных стран. Запаса в 5000 ядерных бреголовок в рф и так достаточно для ликвидации жизни на земле. Ракетам для этого даже не нужно взлетать, можно взорвать на территории страны. Любая гонка вооружений - проигрыш на уровне экономики.

8. Рубль выполняет функцию ликвидации денежной массы у населения. Легкий контроль, население должно жить плохо. В этом случае у людей меньше вредных мыслей в голове. Девальвация рубля - запланированный процесс. Вспомним, что сбер за год до кризиса 14г поставил на фьючерс доллара свыше 60. Без чёткой уверенности таких ставок не бывает.

Кто забыл детали, сбер-транснефть, ставка на фьюч 60 в размере 66.5 млрд руб: https://www.rbc.ru/busin…/…/08/2017/599d57849a7947614c397bc7

9. За рубль покупаются отечественные финансовые инструменты. Акции крупных российских компаний, депозиты, проч. По большей части за прошедшие 10 лет показывающие минус в валюте. Лучше не будет. Сечин и озеро - эффективные управленцы.

10. Банковский сектор рф не эффективен. Цб допускал абсолютно рисованную работу банков. Итог: санации. Все санации крупняка оплачены из бюджета. Рублями. Банков стало меньше, остаются крупные. Но прибыльность их, за исключением единичных случаев, не растет. Госбанки, типа вэба, это черная дыра. Асв уже технический банкрот. Следствие - на закрытие дыр рубли будут допечатывать.

Итого: не важно, куплен доллар по 56 или по 63, на короткой дистанции в пять лет это уже даст профит. Ещё раз: идёт экономическая война. Уже не только со США, но и с Китаем. Рубль в этой войне не жилец.

Рынок недооценён

Александр Быстров обращает внимание на недооценённость рынка:

- Одно дело, когда P/E акций превышает 30-40 и т.д. и совсем другое, когда = 3-4. Понимаю, многие или сами наступали на грабли, или не так давно знакомы с рынком, поэтому немного экскурса в историю.

Вспоминаю 2007г.: российские акции по своим финансовым показателям стоили намного дороже текущих. Конечно, компании разные, некоторые коэффициенты так и остались неизменными, но большинство значительно снизились. Например, вся энергетика торговалась невероятно дорого, т.е. p/e зашкаливал, был больше 50! Представляете, друзья? Т.е. генерирующей компании требовалось 50 (!) лет, что бы окупить вложенные в неё инвестиции, если оценивать с точки зрения прямых инвестиций. Смотрел я тогда на эти акции и рекомондателей покупать такие бумаги и тихо удивлялся. Всё вернул на свои места 2008г. - цены опустились в 10 раз до реалистичных значений и коэффициентов. Не на 10%, как сегодня, а в 10 раз.

Сегодня, в 2018г. p/e многих компаний уже находится на уровне 3-4, а следовательно глобальных перспектив падения я не вижу. Конечно, в моменте цены могут быть любыми, но такие ситуации длятся фактически мгновения.

Например, если сейчас котировки упадут в 10 раз, то дивидендная доходность с 5-10% взлетит до 50-100%. Да, такое бывает, помню, как я в начале 2009г. покупал на корпоративный портфель префы Ростелекома по минимальным ценам по которым была дивидендная доходность 30% годовых. И? Так акции в тот же год раза в 3 и выросли и дивы 30% свои принесли.

Так что, друзья мои, текущая коррекция - это не повод для паники, а возможность пересмотреть свой портфель, дополнить консервативные вложения рыночными инвестициями и через несколько лет получить прибыль выше рынка.

Нужно помнить, что в году 365 дней, в дне 24 часа, в часе 60 минут, в минуте 60 секунд, в секунде 101 различная мысль от экзальтированной до пораженческой, но стратегия должна быть одна.

P.S. прилагаю выдержку из брифа одной известной брокерской компании от 2007г., когда безосновательные покупки действительно могут привести к краху.

«Большая склонность к инвестициям в акции»

Александр Абрамов

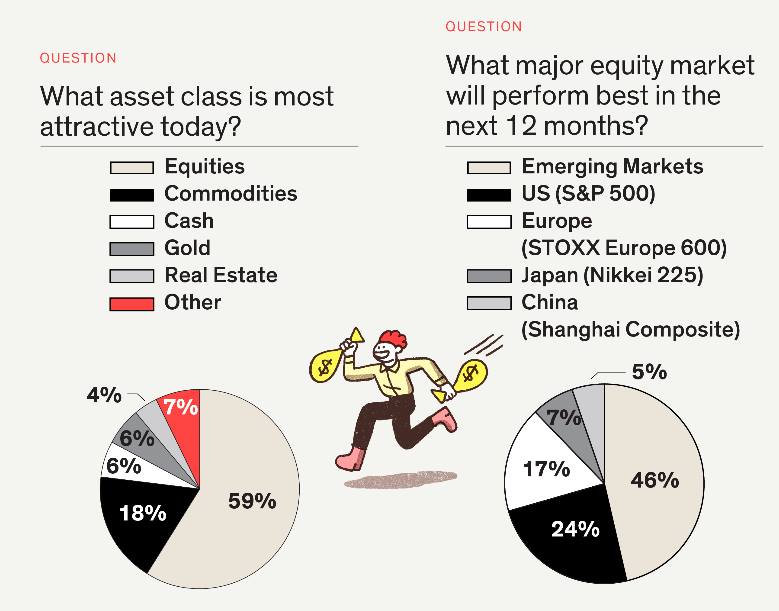

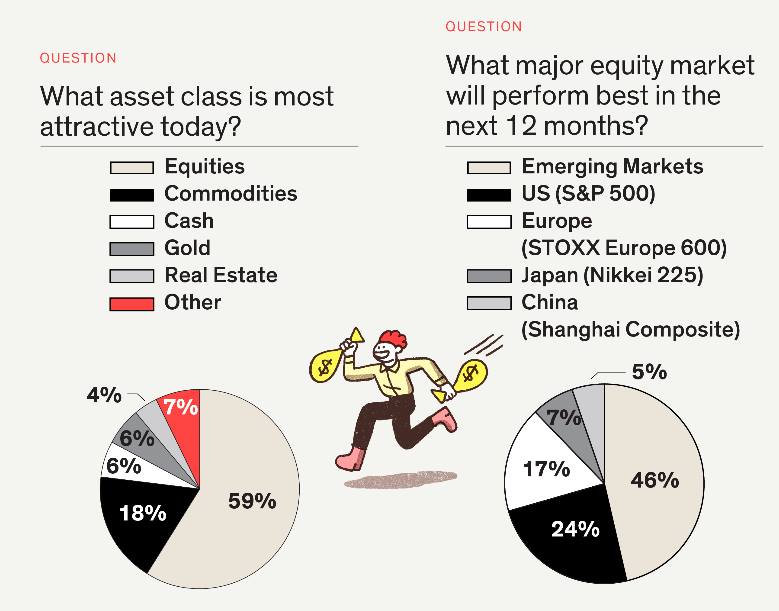

Barron’s опубликовал результаты мартовского 2018 г. опроса управляющих активами, который называется "Big Money Poll". Он проводится 2 раза в год с помощью Beta Research (Syosset, N.Y.). В опросе принимает участие 157 профессиональных управляющих активами в США. Выделил бы 2 аспекта: большая склонность к инвестициям в акции и еще большая вера в собственные способности (это, пожалуй. интересно с точки зрения самооценки управляющих). https://www.barrons.com/…/big-money-poll-more-good-news-for…

Российский рынок – самый привлекательный

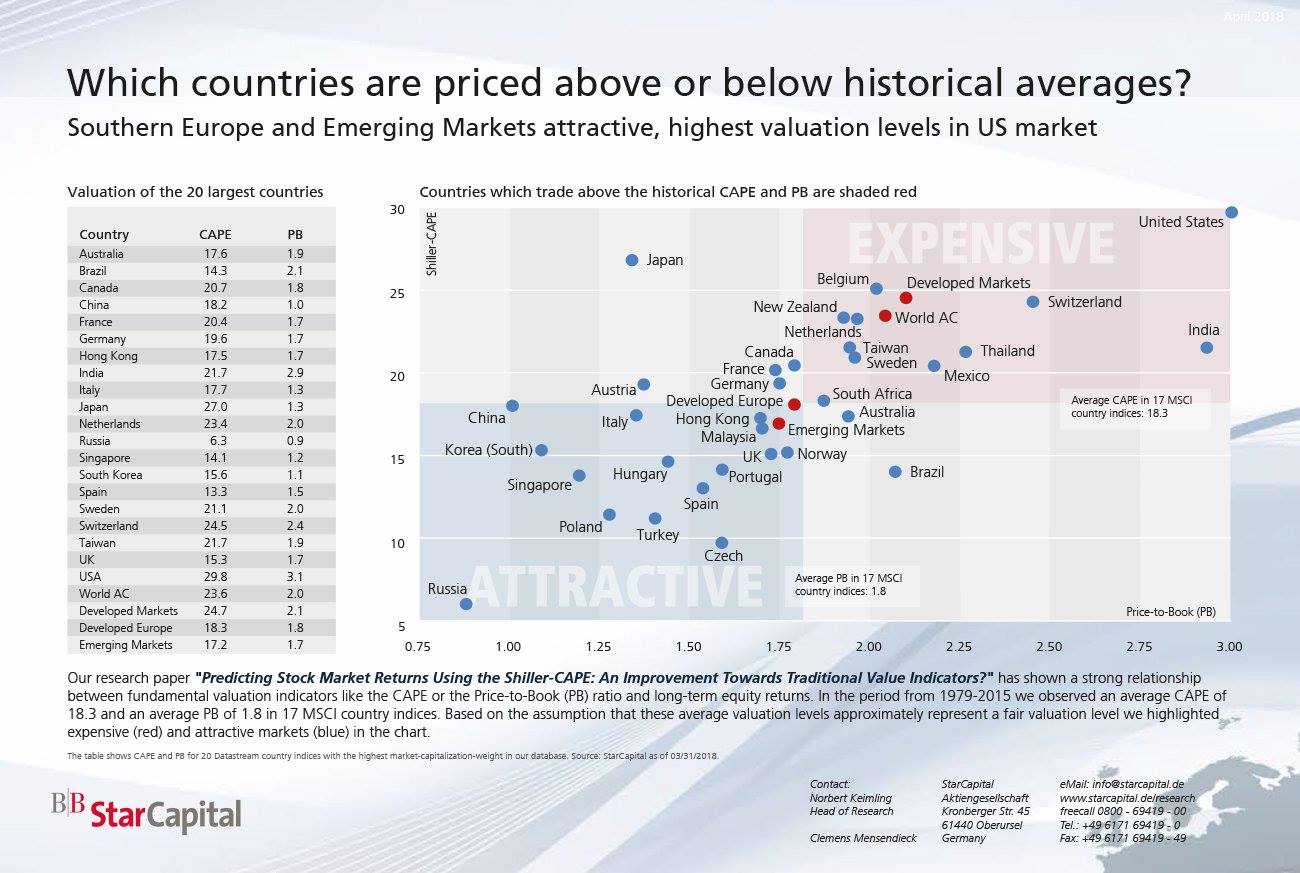

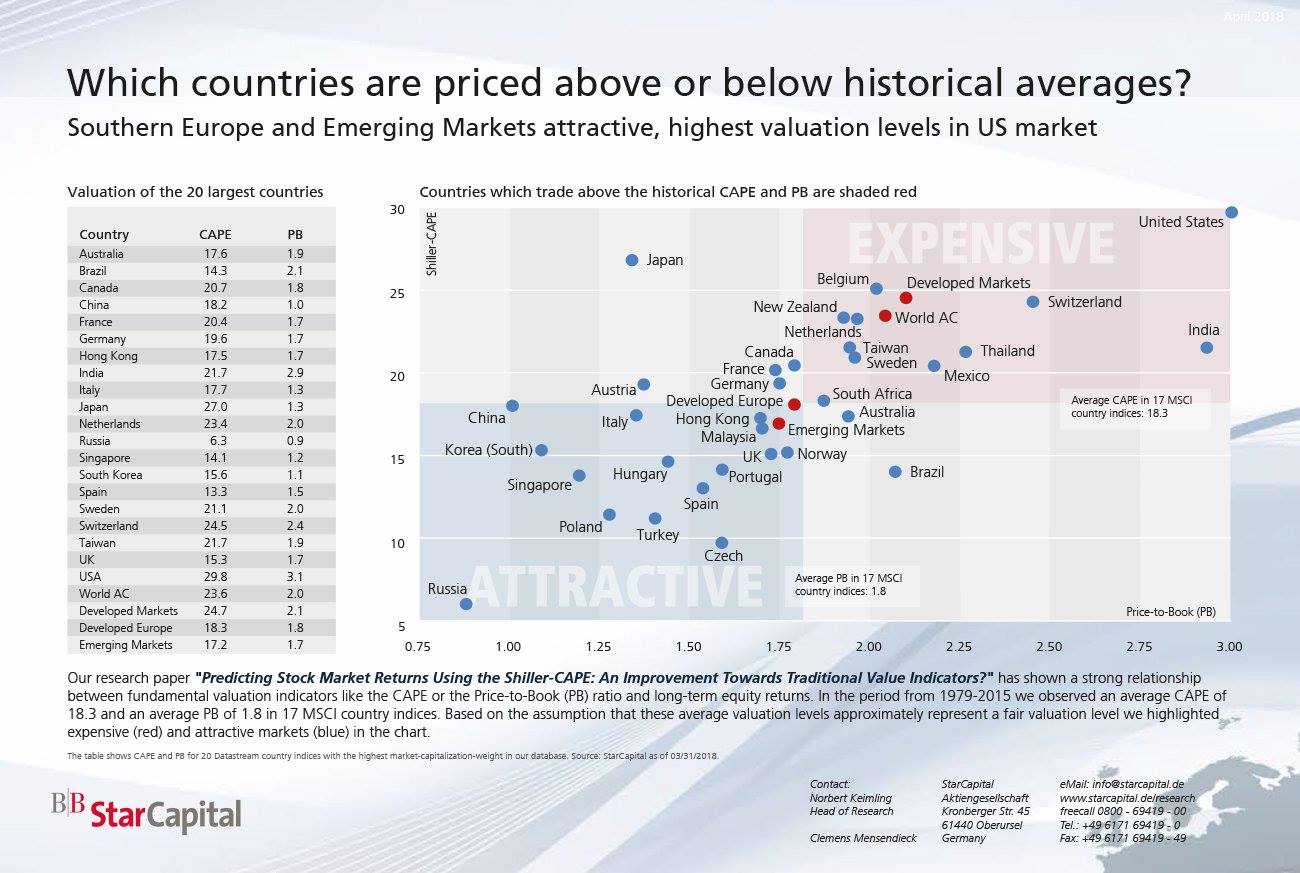

Сергей Спирин публикует инфографику от StarCapital.de (данные по состоянию на конец марта 2018 года)

Источник: https://www.starcapital.de/en/research/update

По ссылке есть еще одна любопытная табличка с лучшими странами для инвестирования с точки зрения коээфициентов CAPE, P/B и Dividend Yield – изучите сами.

Портфель лежебоки

Сергей Спирин

- Предположим, что на начало недели вы владели портфелем, структура которого соответствовала структуре пресловутого «Портфеля лежебоки». Я никому не рекомендую именно эту структуру портфеля, однако, не откажу себе в удовольствии на ее примере показать, как правильно сформированный портфель реагирует на кризисы.

Понедельник, 09.04.2018

«Добрыня Никитич»: -8,44%

«Илья Муромец»: -0,29%

Золото по ценам ЦБ: - +0,33%

Портфель лежебоки: -2,80%

Вторник, 10.04.2018

«Добрыня Никитич»: +3,46%

«Илья Муромец»: -0,38%

Золото по ценам ЦБ: - +1,50%

Портфель лежебоки: +1,52%

Среда, 11.04.2018

«Добрыня Никитич»: +0,80%

«Илья Муромец»: -0,22%

Золото по ценам ЦБ: - +7,08%

Портфель лежебоки: +2,55%

За три дня с начала «черного понедельника» «Портфель лежебоки» показал рост +1,2%.

И в четверг, 12.04.2018 рост, судя по всему, должен был продолжиться (к сожалению, фонды обновляют данные с задержкой, поэтому пока не могу привести точные цифры).

Кризис, говорите? :)

Секрет вовсе не в том, чтобы быть мужественным или пофигистичным, а в том, чтобы правильно сформировать портфель.

Еще раз подчеркну, что, на самом деле, «Портфель лежебоки» повторять НЕ НАДО. В правильно составленном портфеле просадки должны примерно соответствовать тому уровню риска, который вы можете и готовы переносить.

И вот с этим вам стоит разобраться.

Прошла эра бутиков и наступила эра мосхозторгов

Герман Клименко размышляет на тему массового закрытия бутиков:

- Когда в Москву приезжают иностранцы, часто задают вопрос : что не так со здоровьем москвичей? Любой нормальный человек скажет что аптек в городе просто анормально много. С начала Кутузовского проспекта до моего офиса их штук 10. Понятно что потребитель платит за все. И в ценнике сидит это все. И это видно по разнице цен в аптеках что в интернете. Если будет разрешено торговать ритейлерам безрецептурными препаратами, то очевидно сети резко сократятся. Любопытно что и рынок коммерческой недвижимости будет задет. Постоянное сокращение банков и уход банковских услуг в виртуальность привело к освобождению массы помещений на первых этажах. Эти помещения стоят в ожидании что рынок вернётся. Если аптечные сети начнут освобождать помещения, то и так слабый рынок коммерческих помещений рухнет до уровней доступных для кафешек и мелких магазинчиков. Прошла эра бутиков, наступила эра мосхозторгов

ВВП за шесть лет вырос на…5%

Борис Титов по следам выступления Дмитрия Медведева в Госдуме:

- С 2008 года ВВП России прибавил 6% (в постоянных ценах). Мир за это же время вырос на 35%. Развитые страны на 13%, развивающиеся – на 55%. Даже среди нефтедобывающих стран мы росли медленнее всех, кроме Венесуэлы. По уровню жизни нас обогнал Китай, скоро обгонят Казахстан и Турция. И все потому, что суть нашей экономики – нефть. Высокая нефть – живем, низкая – падаем. Вот в чем настоящая задача. Оторваться от нефти, использовать активную политику стимулирования инвестиций, производственных проектов, МСП, инноваций. А для этого нужны доступные долгосрочные кредиты, стимулирующие развитие справедливые налоги, необременительные тарифы - не в пользу энергетических монополий, а в пользу растущих потребителей. В общем, то, о чем написана «Стратегия роста».

Медведев сказал, что изменениями будет заниматься новое правительство. Ждем.

Сергей Романчук критикует Банк России за то, что регулятор не вмешался в рынок:

- Складывается впечатление, что руководство ЦБ не проделало работу над ошибками после валютного кризиса 2014-2015 годов. В каждом комментарии сквозит уверенность в том, что и тогда “все правильно сделали", и сейчас "никаких рисков для финансовой стабильности". Слова же о том, что ЦБ безусловно примет меры, если увидит угрозу, произносятся так, что им не верят (достаточно взглянуть на вчерашний график торгов, как курс реагировал на высказывания ЦБ). Ну а как верить, если тогда рост доллара за один день с 56 до 80 рублей не был квалифицирован как факт финансовой нестабильности?

Выбрав за ориентир денежную политику, оперирующую исключительно уровнем процентной ставки и оставив валютный курс полностью свободным, ЦБ действует “по учебникам” в духе “рыночного фундаментализма”, не вдаваясь в подробности - в то, каковы рыночные механизмы, лежащие в основе этого макро подхода. Для того, чтобы курс успешно исполнял свою роль демпфера, нужно чтобы не разрушалась структура рынка (сохранилось многообразие участников рынка и модели их поведения), чтобы процесс ценообразования был рыночным. Все макро модели исходят из предположения, что каждая точка на графике спроса-предложения является точкой квазиравновесия - подобно тому, как описывает мир классическая термодинамика. Т.е. предполагается, что сам объект изучения - будь то идеальный газ под поршнем или валютный рынок является неизменным.

Однако в случае очень серьезных шоковых воздействий меняется поведение участников, и из системы, в которой релаксация происходит благодаря рациональному поведению участников, она может перейти в состояние, где этого не происходит. Например, исчезают операторы рынка - маркет-мейкеры, готовые компенсировать временные колебания спроса-предложения, возникающие в моменте кооперированного поведения клиентов. Беря на себя позицию, маркет-мейкеры исходят из оценки риска возможных потерь, которая определяется волатильностью финансового инструмента. Когда курс национальной валюты меняется на 6% за 30 минут без изменения фундаментальных условий, то происходит переоценка рисков и маркет-мейкеры исчезают как класс. Крайний случай подобного поведения мы видели на торгах 16 декабря 2014 года, когда в некоторые моменты времени на Московской Бирже вообще отсутствовали котировки на продажу валюты - стакан был наполовину пуст в буквальном смысле этого слова. Сравнивая с термодинамикой - это подобно ситуации взрыва сжимаемого газа под поршнем, когда давление меняется совсем не так, как предполагается законом Бойля_Мариотта.

Ошибка ЦБ заключается в том, что там считают, что всякие валютные интервенции вредны. Это убеждение имеет под собой основание в виде той эмпирической картины, которая наблюдалась им при экспериментах с продажей валюты осенью 2014 года. ЦБ продавал, курс краткосрочно падал, а потом вырастал до новых уровней. И наоборот, когда курс "отпустили полностью”, то он, единожды упав, далее укреплялся и в целом отслеживал изменение фундаментальных условий (главным образом в виде цен на нефть) достаточно быстро. Однако напрочь игнорируется тот факт, что продав ранее валюту ЦБ реально повлиял на то, куда срелаксировал потом курс, интервенции не пропали даром, эта точка стала ниже. И второй факт - рынку помог в критический момент Минфин, продав свою валюту, и правительство - убедив экспортеров в том, что пора продавать и пообещав дать им валюту в РЕПО.

В моменты страха на рынке, когда неопределенность велика, сам по себе рынок не может найти справедливую цену, механизмы, описанные в классических учебниках, ломаются. Именно здесь и нужно вмешательство регулятора - не запретительное, но помогающее. Если курс сильно отрывается от фундаментальных условий, то нет ничего зазорного в том, чтобы помочь ему в критические моменты. Наступил ли уже сейчас такой момент?! С точки зрения микроструктуры рынка - мы к этому достаточно близки, маркет-мейкеров с валютного рынка сдуло волатильностью. С точки зрения макро - волноваться не о чем, “пусть боязливые иностранные инвесторы заплатят убытками за решения своих правительств”. При этом Правительство и ЦБ получат свои бонусы - более простое исполнение бюджета и возврат инфляции ближе к цели (уж очень она сейчас низка - 2.4%).

Однако в таком подходе игнорируются следующие вещи:

* Главный вклад в инфляционный всплеск 2014-2015 годов внесла девальвация. Это неизбежно при той структуре экономики, что есть у РФ - экспорт ресурсов в обмен на товары. Точно так же будет и сейчас, если череда санкций и военные действия в Сирии обрушат курс еще на 10-20%, то инфляция гарантированно выйдет за 4%, а инфляционные ожидания скакнут на высоты - все достижения их заякорения в течении нескольких лет могут быть выброшены в корзину неделей неуправляемого падения рубля.

* Теряется доверие к рублю: будущие инвесторы, которые должны заменить выходящих сейчас, потребуют большей платы за риск.

* Теряя доверие, рубль может потерять вслед за ним функции валюты сбережений, сохранения капитала, подписания контрактов, региональной резервной валюты.

В защиту ЦБ

А Илья Азовкин, напротив Банк России защищает:

- Да, наверно, можно было в понедельник сделать заявление, что они наблюдают за ситуацией на рынке и проинформировать о том, что нету существенных угроз для финансовой системы РФ. И всё! Нет ничего необычного в росте доллара на 7 рублей за три дня. Сначала иностранцы, игнорируя все риски заходили в российские ОФЗ, а сейчас в экстренном порядке продавали российские облигации и покупали назад доллары. Спрос на валюту сильно вырос и это отразилось на курсе. А такие резкие скачки курса национальной валюты периодически происходят даже в самых благополучных странах. Что происходило с британским фунтом после Brexit? Было падение на 10% за одну ночь!!! Вы думаете только ЦБ РФ часто всё делает с запозданием? Давайте вспомним, что делал ЦБ Швейцарии последние 8 лет.

В 2010 году из-за долгового кризиса в Еврозоне, швейцарский франк начал стремительно укрепляться к евро. А слишком дорогой франк сильно вредит экономике Швейцарии, т.к. местная продукция становится неконкурентоспособной на внешних рынках. Так вот, ЦБ Швейцарии долгое время просто сидел сложа руки и смотрел на это процесс, пока евро не упал до паритета (один к одному) с франком. Понимая, что такой высокий курс франка может нанести непоправимый ущерб экономике альпийской страны, ЦБ Швейцарии неожиданно вышел на рынок, зафиксировал курс евро к франку на уровне 1.20 и пообещал напечатать неограниченное количество франков, чтобы не дать ему укрепиться. Впервые одна свободно конвертируемая валюта была жестко привязана к другой. А потом еще вскрылось, что жена главы ЦБ Швейцарии, получив информацию от мужа, сыграла на понижение франка, когда было принято решение о его ослаблении.

Но на этом история с деятельностью швейцарского ЦБ не заканчивается. Курс евро к франку держали на уровне 1.20 с сентября 2011 года по январь 2015 года. ЦБ Швейцарии честно печатал франки и удовлетворял любой спрос на них. В январе 2015 года было сделано заявление, что уровень 1.20 будет и дальше удерживаться. И ровно через пару дней вдруг ЦБ Швейцарии просто ушел с рынка (грубо говоря как рабочий с завода) и швейцарский франк буквально за считанные минуты укрепился на 30% к евро и к доллару. Скандал был дикий. Убытки были колоссальные у многих банков и брокеров от такого безответственного поведения ЦБ Швейцарии.

Как вам такая последовательность в политике ЦБ Швейцарии? И это речь идет о центральном банке одной из самых богатых и благополучных стран мира, а не о ЦБ РФ или Бразилии, Гондураса и т.д.

Так что вы хотите от ЦБ РФ? Чтоб они работали точно как швейцарские часы? Так не работает даже Швейцарский ЦБ. Так что из этого и надо исходить...

P.S. За последний год курс швецарского франка более чем на 10% снизился к евро. Сейчас за один евро дают 1.18 франка. Ситуация в мире накаляется и мне кажется, что в какой-то момент франк опять начнет расти к евро (подробно описывал в телеграмме https://t.me/MarketDumki/269)

Надо менять модель экономики

Сергей Васильев рассуждает почему ситуация с Русалом так больно ударила по экономике:

- В чем причина такого обвального падения акций ведущих российских компаний, да и рубля в придачу? Почему санкции против Олега Дерипаски и Русала оказались столь болезненными для всего нашего фондового и валютного рынка?

Казалось бы, Дерипаска не из самых приближённых к Кремлю олигархов. Русал - крупный холдинг, но не самый большой. Санкции против российских компаний действовали и ранее, но наш рынок так болезненно на них не реагировал до этого.

Глубинная причина такой реакции в том, что мы вынуждены сегодня поставить под вопрос саму модель экономики, которую долго строили.

В основе этой экономической модели был - экспортёр! Создать экспортера - это создать компанию мечты! Если ты наладил экспортно-ориентированный бизнес, значит ты на правильном пути.

Этому были посвящены все 90-е, когда новоявленные младо-олигархи на залоговых и прочих аукционах выкупали у государства компании, ориентированные на экспорт. Собственно, только те из бизнесменов 90-х, кто сумел отхватить какого-нибудь «экспортера» и стали олигархами.

Дерипаска и Русал, в этом плане, типовой пример создания такой компании-мечты.

В 90-х у бандитов и красных директоров он отвоевывал один за другим свои алюминиевые заводы, построенные ещё в советские годы.

Потом, в нулевые пришла пора консолидации, он собирал скупленные заводы в единый холдинг. Выкупались акции у одних партнеров, привлекались другие. Цены на алюминий то падали, то росли. Нужно было налаживать кредитные линии банков, обрастать трейдерами на Западе, расширять производство. На создание громадного набора активов ушло почти десять лет.

Тем временем пришел мировой кризис 2008-го года, когда неожиданно упало потребление и стали сворачивать кредитные линии западные банки и пришлось, засучив рукава и заняться эффективностью всего хозяйства, чтобы улучшить устойчивость и меньше зависеть от цен на мировом рынке.

За десять лет после 2008-го Дерипаске удалось справиться и с этим.

Выводя на IPO свою компанию En+ (в которою он объединил все свои металлургические и энергетические активы) он обозначил окончание этого этапа. Была создана глобальная вертикально-интегрированная структура, от производства самой дешевой электроэнергии на собственных гидроэлектростанциях, которые поставляют электроэнергию на свои же алюминиевые заводы, до логистики с железнодорожными составами, которые поставляют произведённый алюминий на внешний рынок.

Был проделан длинный тернистый путь, создана компания с длинной цепочкой электростанций, заводов и фабрик с десятками тысячами работников, с очень хорошей (маржа около 30%) эффективностью для производства и продажи алюминия на экспорт.

И вот оказалось, что в этой модели есть один большой изъян - тебе могут отрезать внешние рынки. Неожиданно и одномоментно.

Это и есть тот шок, к которому оказалась не готова наша модель.

Нам думалось до этого, что выстроив модель эффективного экспортера – ты победил.

Но оказалось, что это – не так.

Это можно называть издевательством со стороны США, нарушением против правил ВТО, преступлением против всех рыночных принципов, форс-мажором, и т.д. и т.п., но факт остаётся фактом.

Русал встал перед фактом, пусть временной, но полной приостановки экспорта. Оказалось, что та экспортно-ориентированная модель бизнеса, которую десятилетиями настраивалась у нас, ДАЛА СБОЙ. И скажем честно, никто пока (за эти несколько дней) не придумал, как теперь с этим жить.

Потому и такое недоумение у игроков и паника на рынках.

Наверное, шок пройдёт, и рынок придумает, как тактически обходить эти санкции, как торговать в обход и прочее. Рынок что-то придумает, но, тем не менее, уже приходит и понимание порочности самой «экспортной» модели, по которой мы жили.

Если бы мы были нацелены на наш собственный внутренний рынок, если бы росло потребление алюминия внутри России, то и не было бы этих проблем, никакие санкции нас бы не волновали.

Это и есть тот главный урок, который мы должны вынести из случившегося вчера «чёрного» понедельника.

Алюминиевые комбинаты, построенные ещё в советские времена, которые вошли с основу Русала, создавались в основном для внутреннего рынка СССР, он был огромным.

Только 15-20% «советского» алюминия шло на внешние рынки. Экспорт был, но это был лишь добавок к внутреннему потреблению.

А сегодня цифры поменялись с точностью наоборот.

Сегодня 90% алюминия Русала идёт на экспорт и только 10% потребляется внутри.

В этом корень проблемы.

И чем быстрее мы запустим механизмы внутреннего роста, внутреннего спроса, тем быстрее мы защитим себя от подобных шоков.

Доллар и евро – покупать!

Michael Itisme приводит причины покупки иностранной валюты:

- 1. На длительной дистанции рубль всегда проигрывал. 94 - 2.8р, 97 - 5.6, 98 - 20+.

2. Всегда смотрите на элиту, финансовую и политическую. На то, что они делают, а не что говорят. Элита живёт в валюте, в оффшорах, прибыль фиксируют за границей в недвижимость и проч. При первой возможности получают гражданства европейских стран.

Родственники живут и учатся там.

3. У рубля нет поддержки. Ввп делал таможенный союз для укрепления рф, смещения американских военных баз из армении/киргизии и проч. Военные базы сша убрали. Но пока шёл процесс борьбы со штатами, эти страны тихо, совершенно незаметно, скупил Китай.

Кыргызстан за раз взял в кредит у государственного китайского «Эксимбанка» $1,7 млрд. Это более 43% от всего внешнего долга страны. Отдать кредит киргизы никак не могут и не смогут, Китай полностью поглотит их через экономику. Аналогичные процессы идут с Казахстаном, Узбекистаном, Афганистаном и проч.

4. У нас нет сильных друзей. Иногда в качестве друга приводят Китай. Это ошибка. Для Китая мы не партнер, мы дешевый сырьевой придаток. Договора по нефти и газу с Китаем носят кабальный характер для РФ.

5. Мы в состоянии холодной войны с англо-американским миром. Назад хода нет, эскалация конфликта нарастает. Всё так: враг у границ. Игра идёт по всему миру. Да, локально мы воюем очень здорово, обыгрывая сша везде: корея, вьетнам, сирия, проч. Но у них нет задачи победить в странах третьего мира. Есть задача втягивать в конфликты и расшатывать едва живую экономику. Больше точек напряжения - хуже для нашей экономики. Их экономика сегодня выдержит любую войну.

6. Бизнес. Малого бизнеса нет и не будет, он никому не интересен. Крупный бизнес можно убить санкциям, отказав в кредитовании. Русал - пример. Если запрет будет по банковскому сектору, допустим Сбер - это всё.

7. Гонка вооружений. Бесполезна. Военного конфликта нет и не будет. Он просто не нужен. Проще повторить сценарий 89-91 года, раздавив экономику рф и союзных стран. Запаса в 5000 ядерных бреголовок в рф и так достаточно для ликвидации жизни на земле. Ракетам для этого даже не нужно взлетать, можно взорвать на территории страны. Любая гонка вооружений - проигрыш на уровне экономики.

8. Рубль выполняет функцию ликвидации денежной массы у населения. Легкий контроль, население должно жить плохо. В этом случае у людей меньше вредных мыслей в голове. Девальвация рубля - запланированный процесс. Вспомним, что сбер за год до кризиса 14г поставил на фьючерс доллара свыше 60. Без чёткой уверенности таких ставок не бывает.

Кто забыл детали, сбер-транснефть, ставка на фьюч 60 в размере 66.5 млрд руб: https://www.rbc.ru/busin…/…/08/2017/599d57849a7947614c397bc7

9. За рубль покупаются отечественные финансовые инструменты. Акции крупных российских компаний, депозиты, проч. По большей части за прошедшие 10 лет показывающие минус в валюте. Лучше не будет. Сечин и озеро - эффективные управленцы.

10. Банковский сектор рф не эффективен. Цб допускал абсолютно рисованную работу банков. Итог: санации. Все санации крупняка оплачены из бюджета. Рублями. Банков стало меньше, остаются крупные. Но прибыльность их, за исключением единичных случаев, не растет. Госбанки, типа вэба, это черная дыра. Асв уже технический банкрот. Следствие - на закрытие дыр рубли будут допечатывать.

Итого: не важно, куплен доллар по 56 или по 63, на короткой дистанции в пять лет это уже даст профит. Ещё раз: идёт экономическая война. Уже не только со США, но и с Китаем. Рубль в этой войне не жилец.

Рынок недооценён

Александр Быстров обращает внимание на недооценённость рынка:

- Одно дело, когда P/E акций превышает 30-40 и т.д. и совсем другое, когда = 3-4. Понимаю, многие или сами наступали на грабли, или не так давно знакомы с рынком, поэтому немного экскурса в историю.

Вспоминаю 2007г.: российские акции по своим финансовым показателям стоили намного дороже текущих. Конечно, компании разные, некоторые коэффициенты так и остались неизменными, но большинство значительно снизились. Например, вся энергетика торговалась невероятно дорого, т.е. p/e зашкаливал, был больше 50! Представляете, друзья? Т.е. генерирующей компании требовалось 50 (!) лет, что бы окупить вложенные в неё инвестиции, если оценивать с точки зрения прямых инвестиций. Смотрел я тогда на эти акции и рекомондателей покупать такие бумаги и тихо удивлялся. Всё вернул на свои места 2008г. - цены опустились в 10 раз до реалистичных значений и коэффициентов. Не на 10%, как сегодня, а в 10 раз.

Сегодня, в 2018г. p/e многих компаний уже находится на уровне 3-4, а следовательно глобальных перспектив падения я не вижу. Конечно, в моменте цены могут быть любыми, но такие ситуации длятся фактически мгновения.

Например, если сейчас котировки упадут в 10 раз, то дивидендная доходность с 5-10% взлетит до 50-100%. Да, такое бывает, помню, как я в начале 2009г. покупал на корпоративный портфель префы Ростелекома по минимальным ценам по которым была дивидендная доходность 30% годовых. И? Так акции в тот же год раза в 3 и выросли и дивы 30% свои принесли.

Так что, друзья мои, текущая коррекция - это не повод для паники, а возможность пересмотреть свой портфель, дополнить консервативные вложения рыночными инвестициями и через несколько лет получить прибыль выше рынка.

Нужно помнить, что в году 365 дней, в дне 24 часа, в часе 60 минут, в минуте 60 секунд, в секунде 101 различная мысль от экзальтированной до пораженческой, но стратегия должна быть одна.

P.S. прилагаю выдержку из брифа одной известной брокерской компании от 2007г., когда безосновательные покупки действительно могут привести к краху.

«Большая склонность к инвестициям в акции»

Александр Абрамов

Barron’s опубликовал результаты мартовского 2018 г. опроса управляющих активами, который называется "Big Money Poll". Он проводится 2 раза в год с помощью Beta Research (Syosset, N.Y.). В опросе принимает участие 157 профессиональных управляющих активами в США. Выделил бы 2 аспекта: большая склонность к инвестициям в акции и еще большая вера в собственные способности (это, пожалуй. интересно с точки зрения самооценки управляющих). https://www.barrons.com/…/big-money-poll-more-good-news-for…

Российский рынок – самый привлекательный

Сергей Спирин публикует инфографику от StarCapital.de (данные по состоянию на конец марта 2018 года)

Источник: https://www.starcapital.de/en/research/update

По ссылке есть еще одна любопытная табличка с лучшими странами для инвестирования с точки зрения коээфициентов CAPE, P/B и Dividend Yield – изучите сами.

Портфель лежебоки

Сергей Спирин

- Предположим, что на начало недели вы владели портфелем, структура которого соответствовала структуре пресловутого «Портфеля лежебоки». Я никому не рекомендую именно эту структуру портфеля, однако, не откажу себе в удовольствии на ее примере показать, как правильно сформированный портфель реагирует на кризисы.

Понедельник, 09.04.2018

«Добрыня Никитич»: -8,44%

«Илья Муромец»: -0,29%

Золото по ценам ЦБ: - +0,33%

Портфель лежебоки: -2,80%

Вторник, 10.04.2018

«Добрыня Никитич»: +3,46%

«Илья Муромец»: -0,38%

Золото по ценам ЦБ: - +1,50%

Портфель лежебоки: +1,52%

Среда, 11.04.2018

«Добрыня Никитич»: +0,80%

«Илья Муромец»: -0,22%

Золото по ценам ЦБ: - +7,08%

Портфель лежебоки: +2,55%

За три дня с начала «черного понедельника» «Портфель лежебоки» показал рост +1,2%.

И в четверг, 12.04.2018 рост, судя по всему, должен был продолжиться (к сожалению, фонды обновляют данные с задержкой, поэтому пока не могу привести точные цифры).

Кризис, говорите? :)

Секрет вовсе не в том, чтобы быть мужественным или пофигистичным, а в том, чтобы правильно сформировать портфель.

Еще раз подчеркну, что, на самом деле, «Портфель лежебоки» повторять НЕ НАДО. В правильно составленном портфеле просадки должны примерно соответствовать тому уровню риска, который вы можете и готовы переносить.

И вот с этим вам стоит разобраться.

Прошла эра бутиков и наступила эра мосхозторгов

Герман Клименко размышляет на тему массового закрытия бутиков:

- Когда в Москву приезжают иностранцы, часто задают вопрос : что не так со здоровьем москвичей? Любой нормальный человек скажет что аптек в городе просто анормально много. С начала Кутузовского проспекта до моего офиса их штук 10. Понятно что потребитель платит за все. И в ценнике сидит это все. И это видно по разнице цен в аптеках что в интернете. Если будет разрешено торговать ритейлерам безрецептурными препаратами, то очевидно сети резко сократятся. Любопытно что и рынок коммерческой недвижимости будет задет. Постоянное сокращение банков и уход банковских услуг в виртуальность привело к освобождению массы помещений на первых этажах. Эти помещения стоят в ожидании что рынок вернётся. Если аптечные сети начнут освобождать помещения, то и так слабый рынок коммерческих помещений рухнет до уровней доступных для кафешек и мелких магазинчиков. Прошла эра бутиков, наступила эра мосхозторгов

ВВП за шесть лет вырос на…5%

Борис Титов по следам выступления Дмитрия Медведева в Госдуме:

- С 2008 года ВВП России прибавил 6% (в постоянных ценах). Мир за это же время вырос на 35%. Развитые страны на 13%, развивающиеся – на 55%. Даже среди нефтедобывающих стран мы росли медленнее всех, кроме Венесуэлы. По уровню жизни нас обогнал Китай, скоро обгонят Казахстан и Турция. И все потому, что суть нашей экономики – нефть. Высокая нефть – живем, низкая – падаем. Вот в чем настоящая задача. Оторваться от нефти, использовать активную политику стимулирования инвестиций, производственных проектов, МСП, инноваций. А для этого нужны доступные долгосрочные кредиты, стимулирующие развитие справедливые налоги, необременительные тарифы - не в пользу энергетических монополий, а в пользу растущих потребителей. В общем, то, о чем написана «Стратегия роста».

Медведев сказал, что изменениями будет заниматься новое правительство. Ждем.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба