19 декабря 2018 DollarCollapse.com Рубино Джон

Несмотря на зловещие публикации о скором падении кривой доходности ниже нуля, не всегда ясно, почему это важно. Другими словами, почему скольжение линии графика ниже нуля подразумевает рецессию и медвежий рынок акций со всеми неприятными последствиями?

Ответ (простой и легко иллюстрируемый с помощью графиков) в том, что банки – главный двигатель гиперфинансиализированного общества – по-прежнему зарабатывают как минимум часть своих денег, беря краткосрочные займы и выдавая долгосрочные. Они берут деньги со сберегательных счетов или краткосрочных депозитных сертификатов (или берут их взаймы на денежных рынках) и выдают ими кредиты бизнесам или покупателям недвижимости на годы или десятилетия. В нормальных условиях долгосрочные ставки выше краткосрочных, чтобы компенсировать кредиторам то, что они отдают свои деньги на более продолжительные периоды. Банки могут зарабатывать на этой разности существенные суммы, если заемщики платят по долгу.

Когда кривая доходности приближается к нулю и затем опускается ниже – то есть когда краткосрочные ставки превышают долгосрочные, – банки лишаются возможности подобного заработка. Они ссужают меньше, тем самым ограничивая строительство и покупки и вызывая обеспокоенность на рынках в целом.

Итак, вот близящаяся к нулю, явно готовая вот-вот опуститься ниже кривая доходности:

10-летние казначейские облигации с постоянной срочностью минус 2-летние казначейские облигации с постоянной срочностью

Проценты

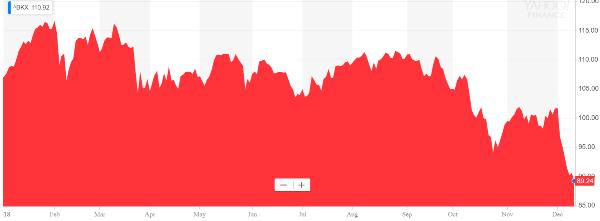

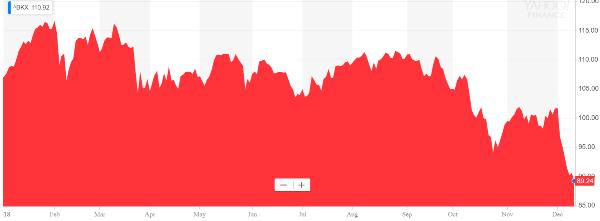

А вот как реагируют банковские акции. Ниже приведен график индексного фонда банковских акций BKX, включающего все крупнейшие американские банки. Обратите внимание, что он был стабильным первые 9 месяцев года и затем полетел вниз, когда стало очевидно, что кривая доходности действительно вот-вот станет отрицательной.

Янв., Февр., Март, …, Дек.

Агентство Reuters провело опрос аналитиков облигаций, демонстрирующий, как быстро ситуация меняется:

Вывод: Настроения на рынке облигаций – и в экономике в целом – за последние пару месяцев сильно ухудшились. И поскольку в бумажной валютной системе все зависит от настроений, неудивительно, что банки падают и тянут за собой остальной фондовый рынок.

Ответ (простой и легко иллюстрируемый с помощью графиков) в том, что банки – главный двигатель гиперфинансиализированного общества – по-прежнему зарабатывают как минимум часть своих денег, беря краткосрочные займы и выдавая долгосрочные. Они берут деньги со сберегательных счетов или краткосрочных депозитных сертификатов (или берут их взаймы на денежных рынках) и выдают ими кредиты бизнесам или покупателям недвижимости на годы или десятилетия. В нормальных условиях долгосрочные ставки выше краткосрочных, чтобы компенсировать кредиторам то, что они отдают свои деньги на более продолжительные периоды. Банки могут зарабатывать на этой разности существенные суммы, если заемщики платят по долгу.

Когда кривая доходности приближается к нулю и затем опускается ниже – то есть когда краткосрочные ставки превышают долгосрочные, – банки лишаются возможности подобного заработка. Они ссужают меньше, тем самым ограничивая строительство и покупки и вызывая обеспокоенность на рынках в целом.

Итак, вот близящаяся к нулю, явно готовая вот-вот опуститься ниже кривая доходности:

10-летние казначейские облигации с постоянной срочностью минус 2-летние казначейские облигации с постоянной срочностью

Проценты

А вот как реагируют банковские акции. Ниже приведен график индексного фонда банковских акций BKX, включающего все крупнейшие американские банки. Обратите внимание, что он был стабильным первые 9 месяцев года и затем полетел вниз, когда стало очевидно, что кривая доходности действительно вот-вот станет отрицательной.

Янв., Февр., Март, …, Дек.

Агентство Reuters провело опрос аналитиков облигаций, демонстрирующий, как быстро ситуация меняется:

Американская кривая доходности в 2019 г. станет отрицательной, последует рецессия: опрос Reuters (U.S. Yield Curve to Invert in 2019, Recession to Follow: Reuters Poll)

Кривая доходности облигаций Казначейства США станет отрицательной в следующем году, возможно в ближайшие полгода, значительно раньше того, что прогнозировалось всего три месяца назад, и уже через год после этого последует рецессия, показал в четверг опрос Reuters.

Прогнозируется, что в следующие 12 месяцев доходность 2-летних казначейских облигаций вырастет с примерно 2.78% в среду до 3.20%, согласно проведенному Reuters 6-12 декабря опросу более чем 70 стратегов рынка облигаций. Ожидается, что доходность 10-летних облигаций за год вырастет с примерно 2.90% до 3.30%.

Хотя в таком случае через год спред между 2-летними и 10-летними казначейскими облигациями будет примерно таким же, как сейчас, порядка 10 базисных пунктов, около 40% респондентов прогнозируют, что в следующие 12 месяцев разность станет нулевой или отрицательной.

Лишь за последние 3 месяца спред доходности упал на две трети, с более чем 30 базисных пунктов. Параллельно на глобальных фондовых рынках с конца августа наблюдался один из самых неспокойных периодов.

30 из более чем 40 стратегов, ответивших на дополнительный вопрос, ожидают, что спред доходности 2-летних и 10-летних облигаций станет отрицательным в следующие 12 месяцев, в том числе 15 человек сказали, что это произойдет в следующие 6 месяцев. Половина из 26 стратегов, ответивших еще на один вопрос, считают, что в течение двух лет после падения кривой доходности ниже нуля начнется рецессия.

Хотя не существует четкой закономерности во времени с падения кривой доходности ниже нуля до начала рецессии, перед последней глубокой рецессией, состоявшейся примерно 10 лет назад, это время составило около 18 месяцев.

Кривая доходности облигаций Казначейства США станет отрицательной в следующем году, возможно в ближайшие полгода, значительно раньше того, что прогнозировалось всего три месяца назад, и уже через год после этого последует рецессия, показал в четверг опрос Reuters.

Прогнозируется, что в следующие 12 месяцев доходность 2-летних казначейских облигаций вырастет с примерно 2.78% в среду до 3.20%, согласно проведенному Reuters 6-12 декабря опросу более чем 70 стратегов рынка облигаций. Ожидается, что доходность 10-летних облигаций за год вырастет с примерно 2.90% до 3.30%.

Хотя в таком случае через год спред между 2-летними и 10-летними казначейскими облигациями будет примерно таким же, как сейчас, порядка 10 базисных пунктов, около 40% респондентов прогнозируют, что в следующие 12 месяцев разность станет нулевой или отрицательной.

Лишь за последние 3 месяца спред доходности упал на две трети, с более чем 30 базисных пунктов. Параллельно на глобальных фондовых рынках с конца августа наблюдался один из самых неспокойных периодов.

30 из более чем 40 стратегов, ответивших на дополнительный вопрос, ожидают, что спред доходности 2-летних и 10-летних облигаций станет отрицательным в следующие 12 месяцев, в том числе 15 человек сказали, что это произойдет в следующие 6 месяцев. Половина из 26 стратегов, ответивших еще на один вопрос, считают, что в течение двух лет после падения кривой доходности ниже нуля начнется рецессия.

Хотя не существует четкой закономерности во времени с падения кривой доходности ниже нуля до начала рецессии, перед последней глубокой рецессией, состоявшейся примерно 10 лет назад, это время составило около 18 месяцев.

Вывод: Настроения на рынке облигаций – и в экономике в целом – за последние пару месяцев сильно ухудшились. И поскольку в бумажной валютной системе все зависит от настроений, неудивительно, что банки падают и тянут за собой остальной фондовый рынок.

http://dollarcollapse.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба