Лукойл опубликовал финансовые результаты за 2018 г. по МСФО. Выручка нефтегазовой компании увеличилась на 35,4% по сравнению с 2017 г. и превысила 8 трлн руб., показатель EBITDA за 2018 г. вырос на 34,1% — до 1,1 трлн руб. Чистая прибыль увеличилась в 1,5 раза по сравнению с прошлым годом – до 619 млрд руб.

Результаты компании оказались лучше ожиданий. Финпоказатели в основном обусловлены ростом цен на углеводороды, девальвацией российского рубля и увеличением объёмов добычи и объемов реализации газа. Также на финансовые результаты оказали положительное влияние растущие цены на бензин и авиационное топливо.

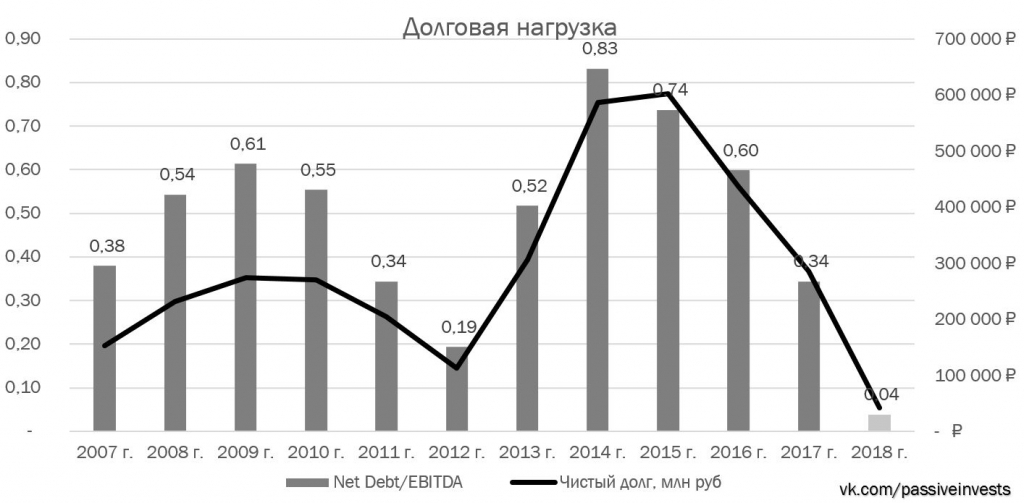

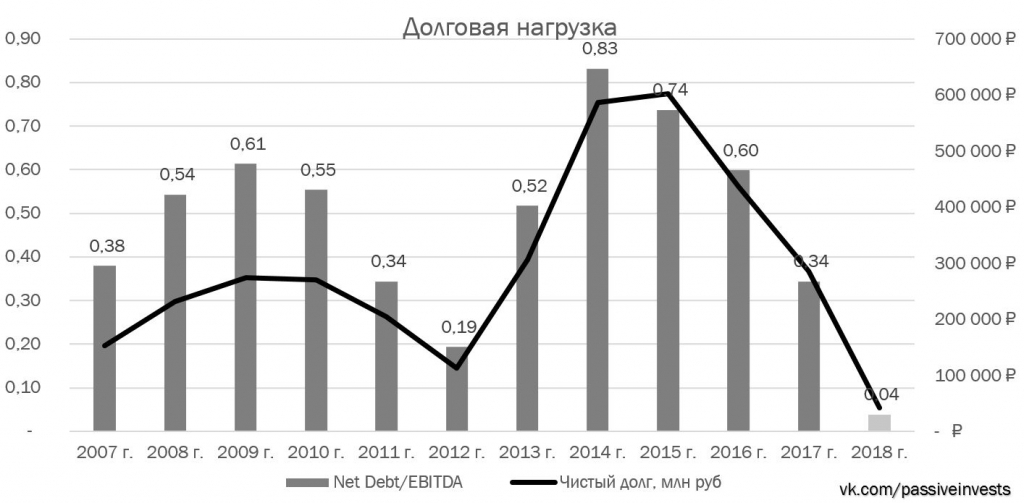

Чистый долг Лукойла существенно снизился, в 6,7 раза по сравнению с концом 2017 г. – до 42 млрд руб. за счёт погашения долгосрочных кредитов и увеличения денежных средств. Долговая нагрузка почти обнулилась, коэффициент Чистый долг/EBITDA снизился до 0,04х.

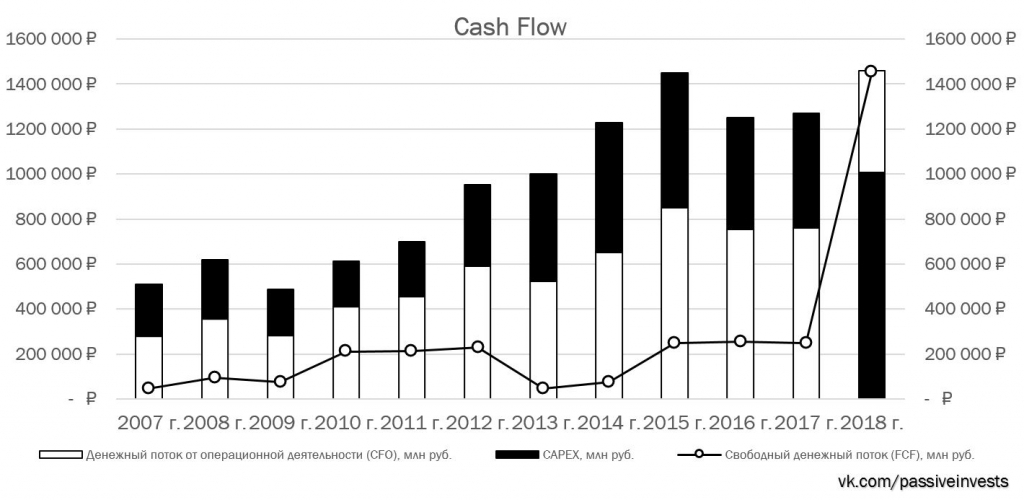

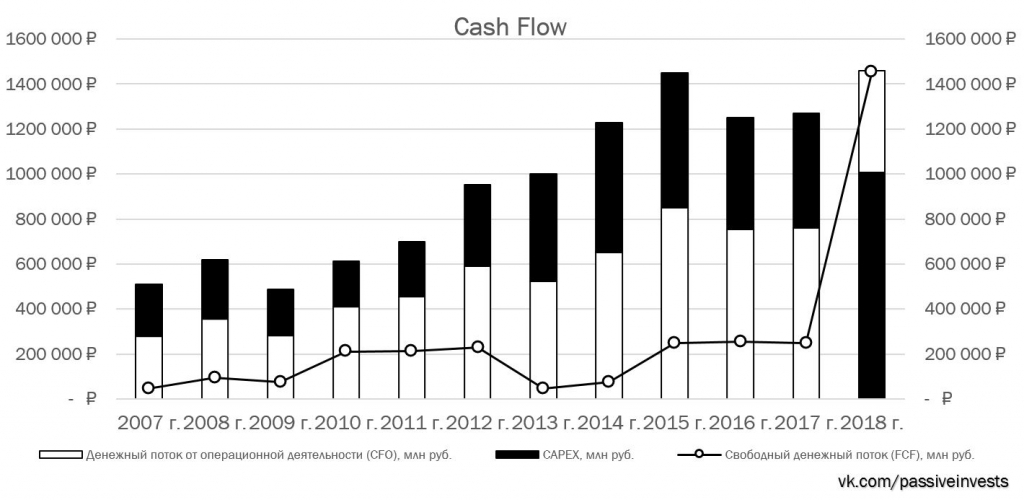

Свободный денежный поток за 2018 г. составил 555,1 млрд руб., увеличившись более чем в 2 раза. Рост связан с увеличением операционного денежного потока до изменения рабочего капитала и снижением капитальных расходов. В связи с чем, Лукойл решил сегодня пересмотреть дивидендную политику в пользу увеличения дивидендных выплат. Изменения в дивидендной политике компании учтут сокращение акций, что приведет к увеличению темпа роста дивиденда.

Также Лукойл планирует анонсировать новую программу выкупа акций, а текущая должна завершиться в 2019 г. План новой программы выкупа акций будет обсуждаться в 3 квартале этого года. В рамках действующей программы Лукойл уже потратил более $1,5 миллиарда, выкупив около 3% уставного капитала. Обратный выкуп акций увеличил прибыль на акцию на 50%.

На мой взгляд, это лучшая нефтегазовая компания для акционеров, менеджмент которой создаёт стоимость, а не разрушает её, как многие компании на российском фондовом рынке. Учитывая сильные финансовые результаты, рост дивидендной доходности и обратный выкуп акций, котировки Лукойла вполне могут показать в ближайшее время отметку в 6000 руб. за акцию, если конечно же рублёвые котировки нефти не сменят тренд в противоположную сторону. Также дополнительным драйвером роста акций компании являются рублёвые цены на нефть, которые в данный момент находятся выше аналогичного периода прошлого года, соответственно можно ожидать сильные финансовые результаты Лукойла за I кв. 2019 г. К сожалению, я акции продал в конце сентября 2018 г. по 5035 руб. перед началом падения цен на нефть в рублях, но никто не думал, что нефть так быстро восстановится.

Результаты компании оказались лучше ожиданий. Финпоказатели в основном обусловлены ростом цен на углеводороды, девальвацией российского рубля и увеличением объёмов добычи и объемов реализации газа. Также на финансовые результаты оказали положительное влияние растущие цены на бензин и авиационное топливо.

Чистый долг Лукойла существенно снизился, в 6,7 раза по сравнению с концом 2017 г. – до 42 млрд руб. за счёт погашения долгосрочных кредитов и увеличения денежных средств. Долговая нагрузка почти обнулилась, коэффициент Чистый долг/EBITDA снизился до 0,04х.

Свободный денежный поток за 2018 г. составил 555,1 млрд руб., увеличившись более чем в 2 раза. Рост связан с увеличением операционного денежного потока до изменения рабочего капитала и снижением капитальных расходов. В связи с чем, Лукойл решил сегодня пересмотреть дивидендную политику в пользу увеличения дивидендных выплат. Изменения в дивидендной политике компании учтут сокращение акций, что приведет к увеличению темпа роста дивиденда.

Также Лукойл планирует анонсировать новую программу выкупа акций, а текущая должна завершиться в 2019 г. План новой программы выкупа акций будет обсуждаться в 3 квартале этого года. В рамках действующей программы Лукойл уже потратил более $1,5 миллиарда, выкупив около 3% уставного капитала. Обратный выкуп акций увеличил прибыль на акцию на 50%.

На мой взгляд, это лучшая нефтегазовая компания для акционеров, менеджмент которой создаёт стоимость, а не разрушает её, как многие компании на российском фондовом рынке. Учитывая сильные финансовые результаты, рост дивидендной доходности и обратный выкуп акций, котировки Лукойла вполне могут показать в ближайшее время отметку в 6000 руб. за акцию, если конечно же рублёвые котировки нефти не сменят тренд в противоположную сторону. Также дополнительным драйвером роста акций компании являются рублёвые цены на нефть, которые в данный момент находятся выше аналогичного периода прошлого года, соответственно можно ожидать сильные финансовые результаты Лукойла за I кв. 2019 г. К сожалению, я акции продал в конце сентября 2018 г. по 5035 руб. перед началом падения цен на нефть в рублях, но никто не думал, что нефть так быстро восстановится.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба