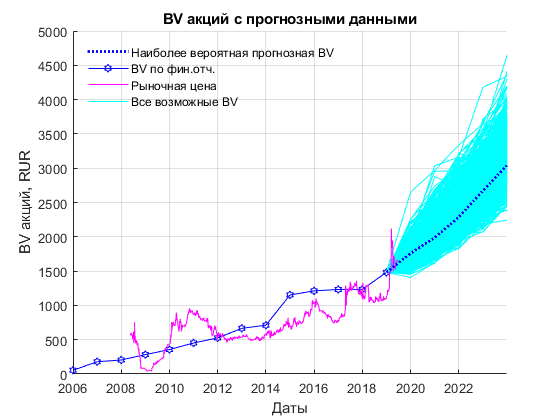

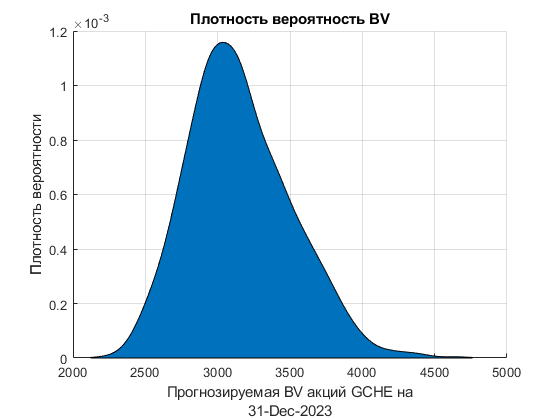

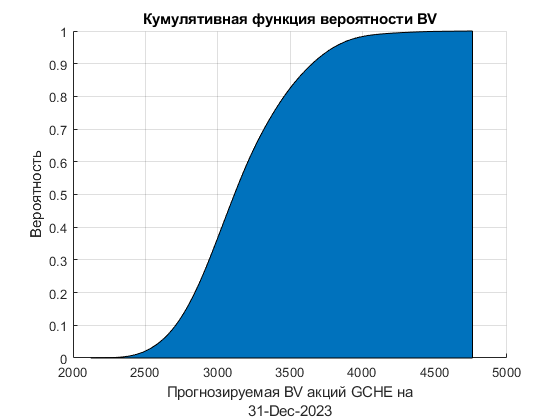

С вероятностью в 60% за 5 лет цена бумаг превысит 3000 рублей.

Друзья, порадую Вас ещё одним своим исследованием, которое подготовлено с использованием моего нового механистического модуля по фундаментальному анализу, о котором я писал ранее. Скорее всего, в скором времени я не буду столь добрым в части распространения данной информации, но пока пользуйтесь.

ПАО Группа Черкизово

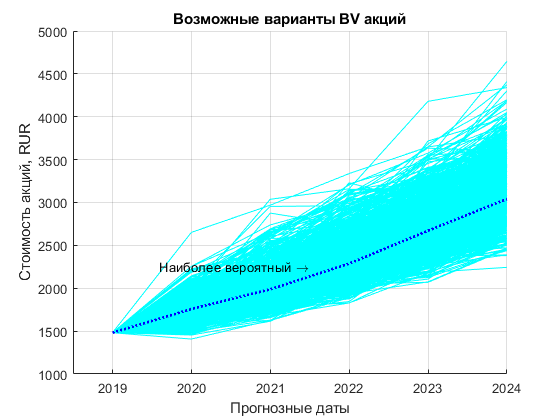

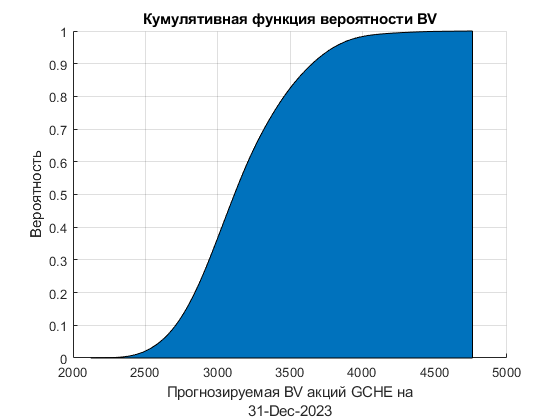

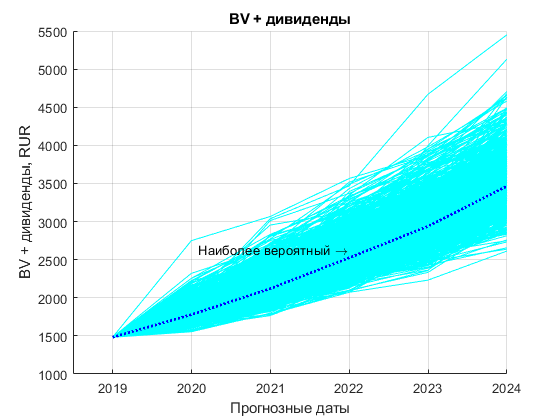

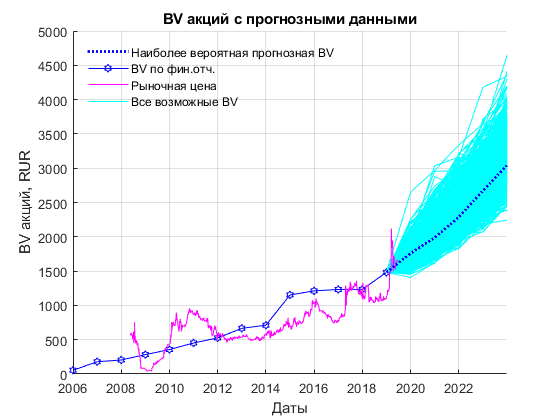

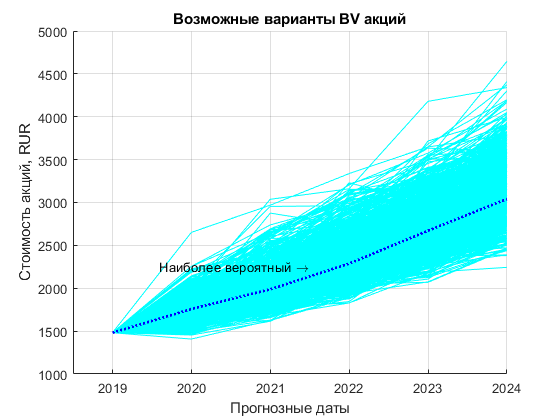

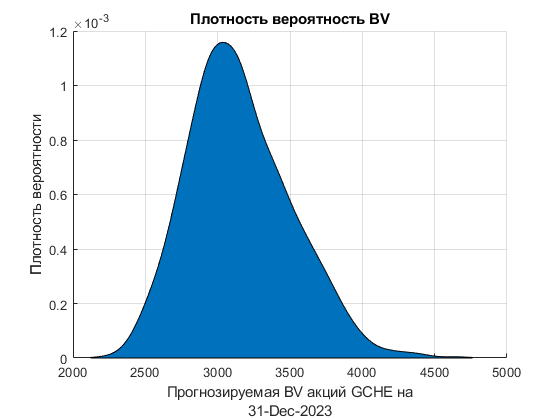

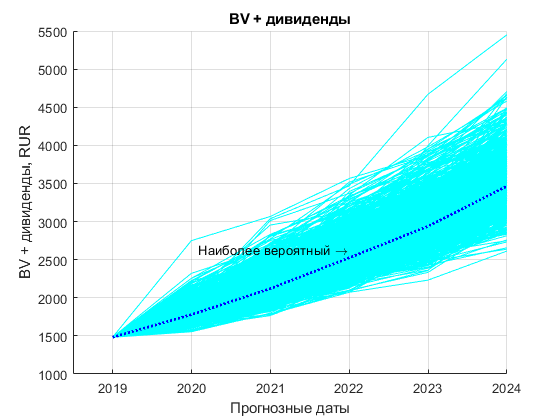

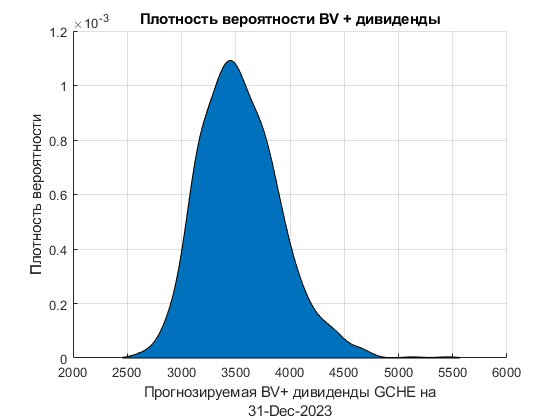

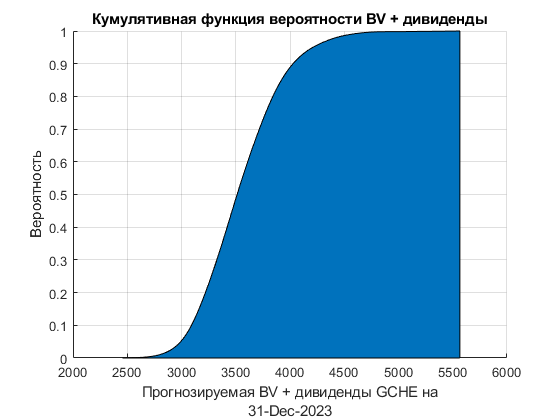

По моему мнению на 5 летнем промежутке с вероятностью 99,9% рост балансовой стоимости акций превысит уровень 2100 рублей, что эквивалентно росту стоимости акции на уровне ставки без риска 7,6 по ОФЗ, и с вероятностью 60% превысит уровень в 3000 (эквивалент роста по удвоенной ставке без риска).

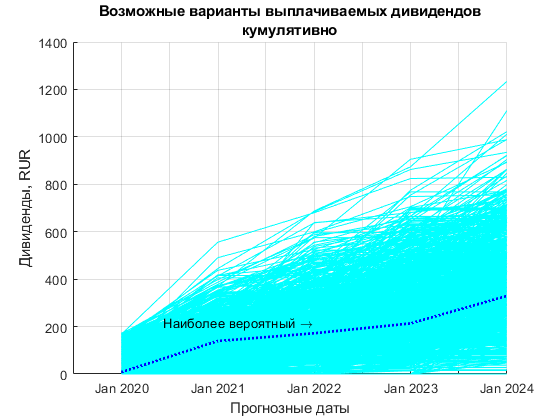

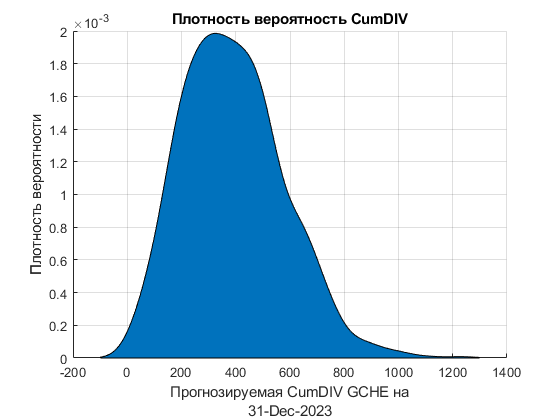

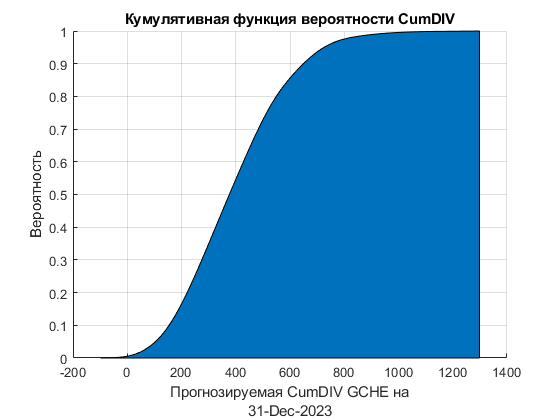

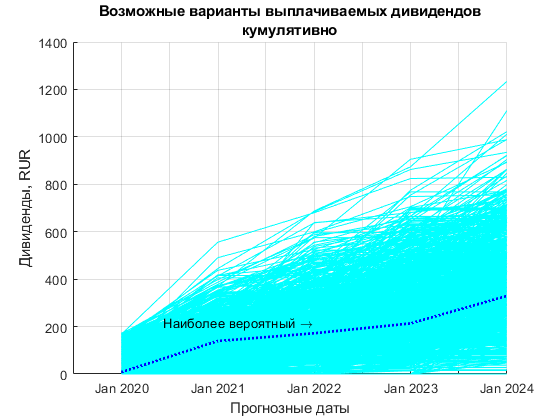

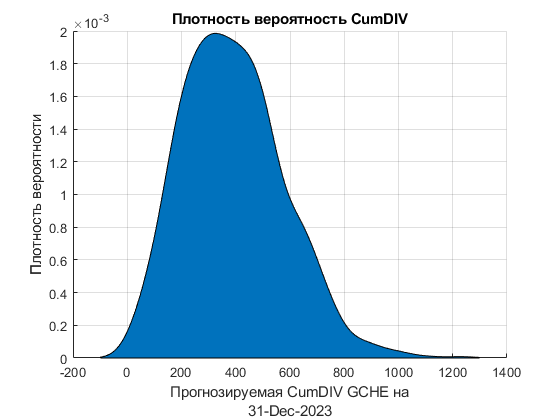

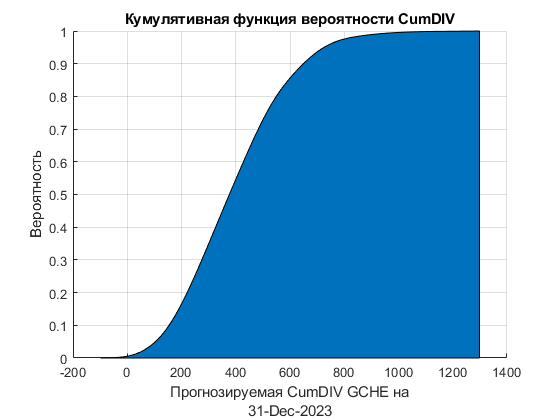

За период владения инвестор сможет получить дивиденды. Наиболее вероятный их размер за весь период владения составит 320 рублей, с вероятностью же в 95% они будут находится в пределах от 60 до 800 рублей.

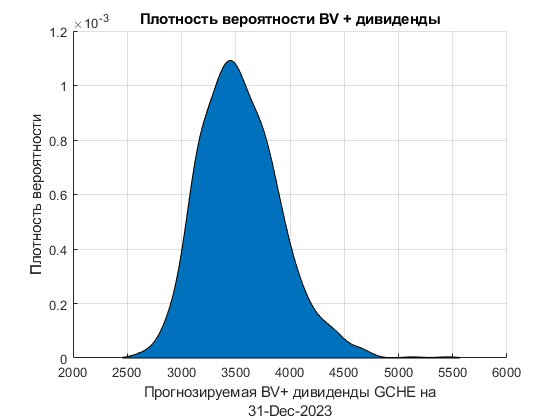

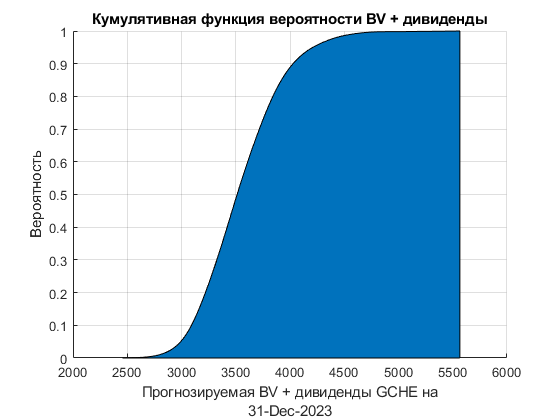

С учётом прогнозируемых дивидендов, совокупный результат инвестиций с вероятностью более 93% превысит рост по удвоенной ставке без риска, что можно считать очень хорошим результатом.

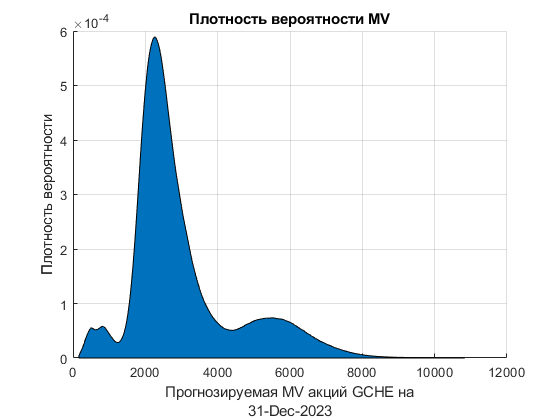

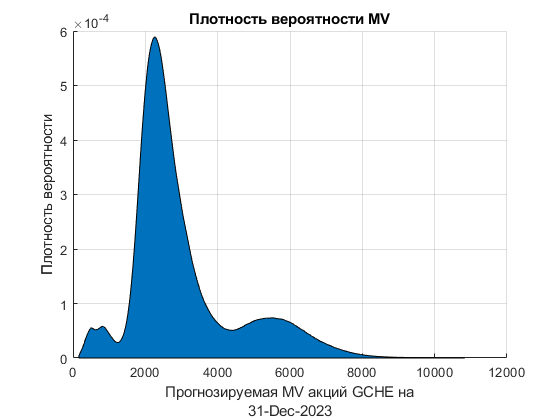

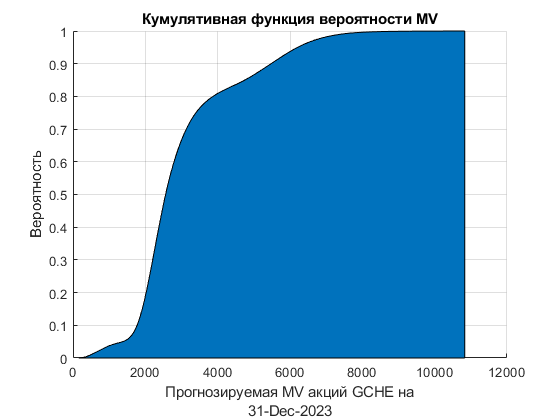

Но инвестиционная привлекательность сильно падает, если учесть историческую статистику оценку рыночными игроками цены акций через коэффициент P/BV. Более 70% времени «мистер рынок» оценивает акции компании с коэффициентом меньше 1, что смещает возможные рыночные цены акций для доверительного интервала в 95% в диапазон от 1700 до 7000, но при этом практически 80% лежит от 2000 до 4000.

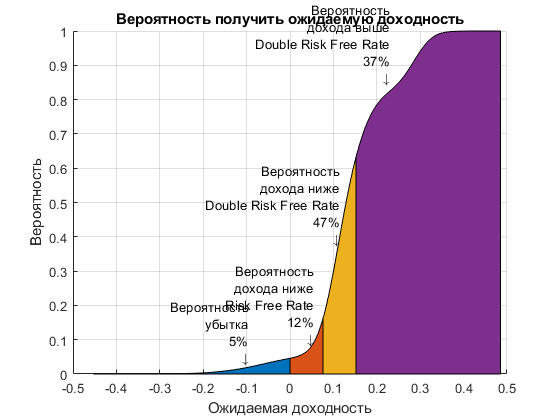

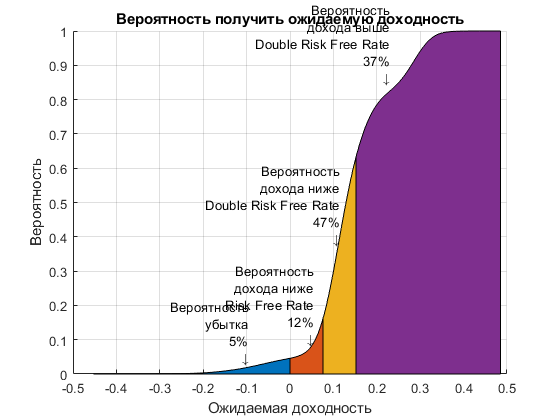

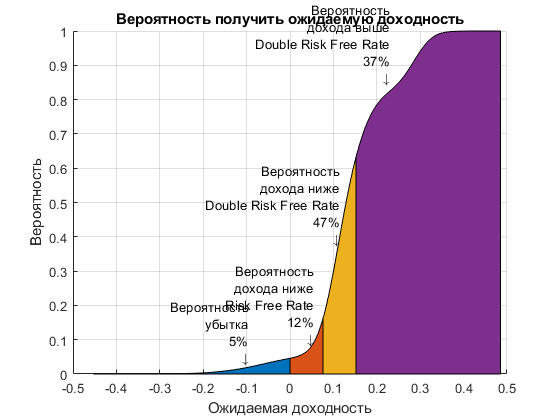

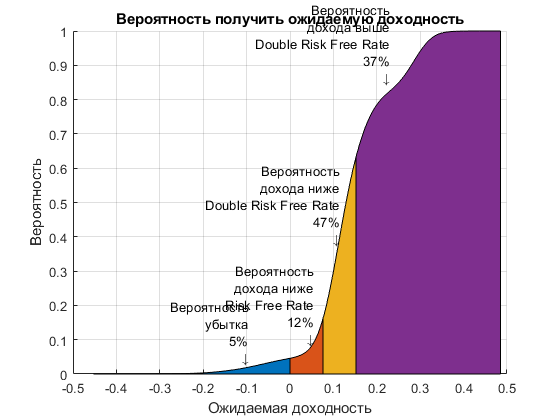

Если учесть возможные дивиденды и взять текущую рыночную стоимость акций 1642 рубля (на 11.06.2019), то вероятность получить доход свыше удвоенной ставки без риска составляет 37%, а свыше ставки без риска 84%, при этом вероятность получить убыток будет на уровне 5%.

При стресс-сценарии инвестиции могут принести убыток в 80%. Вероятность такого исхода составляет 0,1%.

Вероятностная картина потенциальной доходности

II Оценка балансовой стоимости акций, возможных дивидендов и совокупного прироста

Некоторые статьи Финансовой отчётности компании в млрд.

Описание названий столбцов

* Time - дата на которую подготовлен финансовый отчёт

* Revenue - выручка

* G_profit - валовая прибыль

* NOIEXP - доходы/расходы компании не связанные с основным видом деятельности (доходы со знаком минус)

* ProfitTax - налог на прибыль

* NetIncome - чистая прибыль

* EquityCapital - акционерный капитал

* Dividends - средства направленные на выплату дивидендов

* CurAsset - оборотные активы

* CurLiabilities - текущие обязательства

* CoeffLiquidity - коэффициент ликвидности

Некоторые статьи Финансовой отчётности компании в пересчёте на одну акцию

Описание названий столбцов

* Time - дата на которую подготовлен финансовый отчёт

* BVShare - балансовая стоимость акции

* NIShare - размер чистой прибыли на одну акцию

* DIV - дивиденд на одну акцию

Вероятные значения балансовой стоимости акций

Рост балансовой стоимости акции превысит рост по безрисковой ставке от последней известной балансовой стоимости акций с вероятностью в %:

BV_non_risk =

2.1367e+03

ProbBVhigherNonRiskRate =

99.9765

Рост балансовой стоимости акции превысит рост по двойной безрисковой ставке от последней известной балансовой стоимости акций с вероятностью в %:

BV_double_non_risk =

3.0057e+03

ProbBVhigherDoubleNonRiskRate =

62.6253

Вероятные значения прогноза по дивидендам на акцию

С веротяность dov_int за время владения акциями будут получены дивидены в размере от:

CumDIV_down =

63.4359

и до:

CumDIV_up =

797.6227

где:

dov_int =

0.9500

Совокупный результат роста инвестиций по балансовым показателям (BV + дивиденды)

Совокуный рост балансовой стоимости акций и прогнозируемых дивидендов превысит рост по безрисковой ставке от последней известной балансовой стоимости акций с вероятностью в %:

BV_non_risk =

2.1367e+03

ProbBVhigherNonRiskRate =

99.9900

Совокуный рост балансовой стоимости акций и прогнозируемых дивидендов превысит рост по двойной безрисковой ставке от последней известной балансовой стоимости акций с вероятностью в %:

BV_double_non_risk =

3.0057e+03

ProbBVhigherDoubleNonRiskRate =

94.4721

III Оценка возможной рыночной стоимости акций и совокупной возможной инвестиционной доходности инвестора

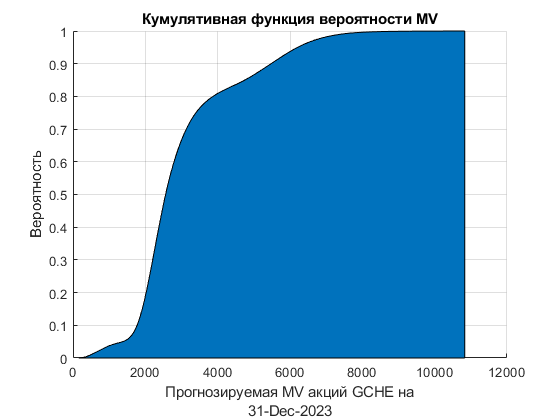

На базе наиболее плотности вероятности значений P/BV и прогнозируемой величины BV, расчитываются возможные значения рыночной стоимости акций (MV)

Добавив к MV возможные дивидендные выплаты (DIV), легко расчитать возможные потенциальные доходности (в % годовых) к текущей биржевой цене акций.

IV Расчёт максимально неблагоприятного результата инветсиций (стресс сценарий),без учёта риска банкротства и иных непривидимых обстоятельств

Максимально возможный негативный вариант по стоимости акции к рассчитываемого сроку:

BVmin =

2.2436e+03

Минимальный коэффициент P/BV наблюдаемый в истории:

PBVmin =

0.1324

Оценка минимального стоимости акций на рынке при BVmin и PBVmin:

MVmin =

297.0516

Возможный негативный результат доходности инвестиций за всё время в процентах:

NegResult =

-81.9092

Вероятность получить самый негативный вариант

Probability_STRESS =

6.4326e-04

Друзья, порадую Вас ещё одним своим исследованием, которое подготовлено с использованием моего нового механистического модуля по фундаментальному анализу, о котором я писал ранее. Скорее всего, в скором времени я не буду столь добрым в части распространения данной информации, но пока пользуйтесь.

ПАО Группа Черкизово

По моему мнению на 5 летнем промежутке с вероятностью 99,9% рост балансовой стоимости акций превысит уровень 2100 рублей, что эквивалентно росту стоимости акции на уровне ставки без риска 7,6 по ОФЗ, и с вероятностью 60% превысит уровень в 3000 (эквивалент роста по удвоенной ставке без риска).

За период владения инвестор сможет получить дивиденды. Наиболее вероятный их размер за весь период владения составит 320 рублей, с вероятностью же в 95% они будут находится в пределах от 60 до 800 рублей.

С учётом прогнозируемых дивидендов, совокупный результат инвестиций с вероятностью более 93% превысит рост по удвоенной ставке без риска, что можно считать очень хорошим результатом.

Но инвестиционная привлекательность сильно падает, если учесть историческую статистику оценку рыночными игроками цены акций через коэффициент P/BV. Более 70% времени «мистер рынок» оценивает акции компании с коэффициентом меньше 1, что смещает возможные рыночные цены акций для доверительного интервала в 95% в диапазон от 1700 до 7000, но при этом практически 80% лежит от 2000 до 4000.

Если учесть возможные дивиденды и взять текущую рыночную стоимость акций 1642 рубля (на 11.06.2019), то вероятность получить доход свыше удвоенной ставки без риска составляет 37%, а свыше ставки без риска 84%, при этом вероятность получить убыток будет на уровне 5%.

При стресс-сценарии инвестиции могут принести убыток в 80%. Вероятность такого исхода составляет 0,1%.

Вероятностная картина потенциальной доходности

II Оценка балансовой стоимости акций, возможных дивидендов и совокупного прироста

Некоторые статьи Финансовой отчётности компании в млрд.

Описание названий столбцов

* Time - дата на которую подготовлен финансовый отчёт

* Revenue - выручка

* G_profit - валовая прибыль

* NOIEXP - доходы/расходы компании не связанные с основным видом деятельности (доходы со знаком минус)

* ProfitTax - налог на прибыль

* NetIncome - чистая прибыль

* EquityCapital - акционерный капитал

* Dividends - средства направленные на выплату дивидендов

* CurAsset - оборотные активы

* CurLiabilities - текущие обязательства

* CoeffLiquidity - коэффициент ликвидности

Некоторые статьи Финансовой отчётности компании в пересчёте на одну акцию

Описание названий столбцов

* Time - дата на которую подготовлен финансовый отчёт

* BVShare - балансовая стоимость акции

* NIShare - размер чистой прибыли на одну акцию

* DIV - дивиденд на одну акцию

Вероятные значения балансовой стоимости акций

Рост балансовой стоимости акции превысит рост по безрисковой ставке от последней известной балансовой стоимости акций с вероятностью в %:

BV_non_risk =

2.1367e+03

ProbBVhigherNonRiskRate =

99.9765

Рост балансовой стоимости акции превысит рост по двойной безрисковой ставке от последней известной балансовой стоимости акций с вероятностью в %:

BV_double_non_risk =

3.0057e+03

ProbBVhigherDoubleNonRiskRate =

62.6253

Вероятные значения прогноза по дивидендам на акцию

С веротяность dov_int за время владения акциями будут получены дивидены в размере от:

CumDIV_down =

63.4359

и до:

CumDIV_up =

797.6227

где:

dov_int =

0.9500

Совокупный результат роста инвестиций по балансовым показателям (BV + дивиденды)

Совокуный рост балансовой стоимости акций и прогнозируемых дивидендов превысит рост по безрисковой ставке от последней известной балансовой стоимости акций с вероятностью в %:

BV_non_risk =

2.1367e+03

ProbBVhigherNonRiskRate =

99.9900

Совокуный рост балансовой стоимости акций и прогнозируемых дивидендов превысит рост по двойной безрисковой ставке от последней известной балансовой стоимости акций с вероятностью в %:

BV_double_non_risk =

3.0057e+03

ProbBVhigherDoubleNonRiskRate =

94.4721

III Оценка возможной рыночной стоимости акций и совокупной возможной инвестиционной доходности инвестора

На базе наиболее плотности вероятности значений P/BV и прогнозируемой величины BV, расчитываются возможные значения рыночной стоимости акций (MV)

Добавив к MV возможные дивидендные выплаты (DIV), легко расчитать возможные потенциальные доходности (в % годовых) к текущей биржевой цене акций.

IV Расчёт максимально неблагоприятного результата инветсиций (стресс сценарий),без учёта риска банкротства и иных непривидимых обстоятельств

Максимально возможный негативный вариант по стоимости акции к рассчитываемого сроку:

BVmin =

2.2436e+03

Минимальный коэффициент P/BV наблюдаемый в истории:

PBVmin =

0.1324

Оценка минимального стоимости акций на рынке при BVmin и PBVmin:

MVmin =

297.0516

Возможный негативный результат доходности инвестиций за всё время в процентах:

NegResult =

-81.9092

Вероятность получить самый негативный вариант

Probability_STRESS =

6.4326e-04

/templates/new/dleimages/no_icon.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба