18 июня 2019 finversia.ru

Обзор дивидендных выплат за 2013-2018 годы.

В обзоре были использованы данные за период 2013-2018 гг. о размере дивидендных выплат публичных компаний, акции которых торгуются на текущий момент минимум на одной фондовой бирже и основной бизнес которых сконцентрирован на Российской Федерации.

В выборку попало 118 компаний. В случае проведения IPO в указанный период, в выборку включались данные о дивидендных выплатах таких компаний с момента первичного размещения (например, EN+ Group, ПАО «ГТМ» (Globaltruck), Обувь России).

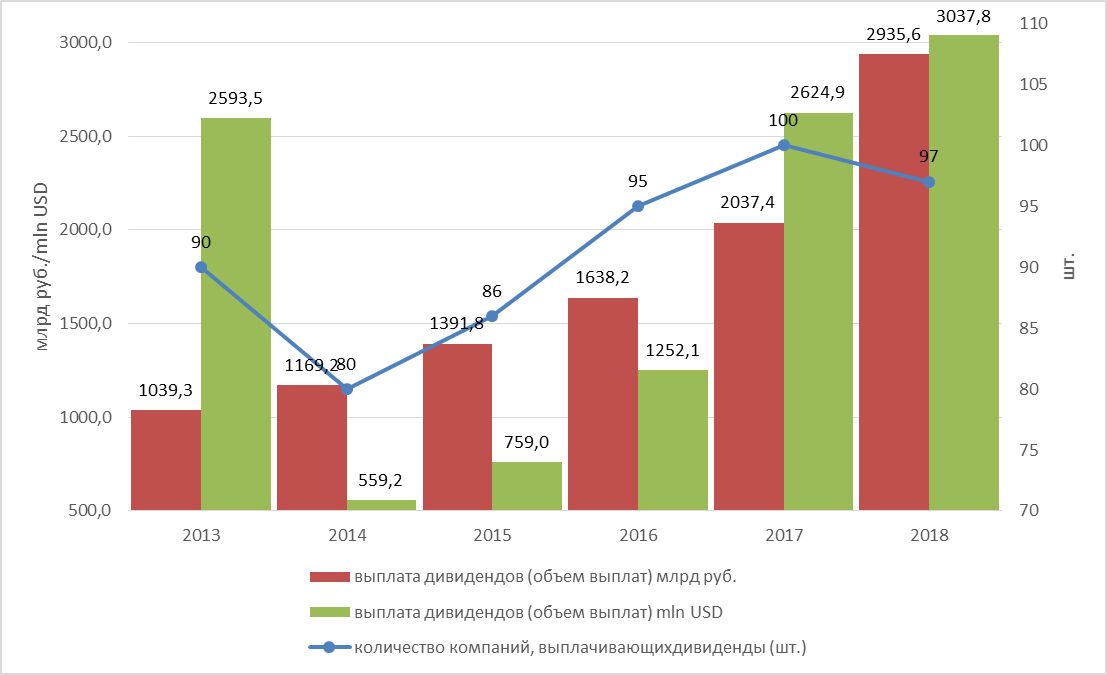

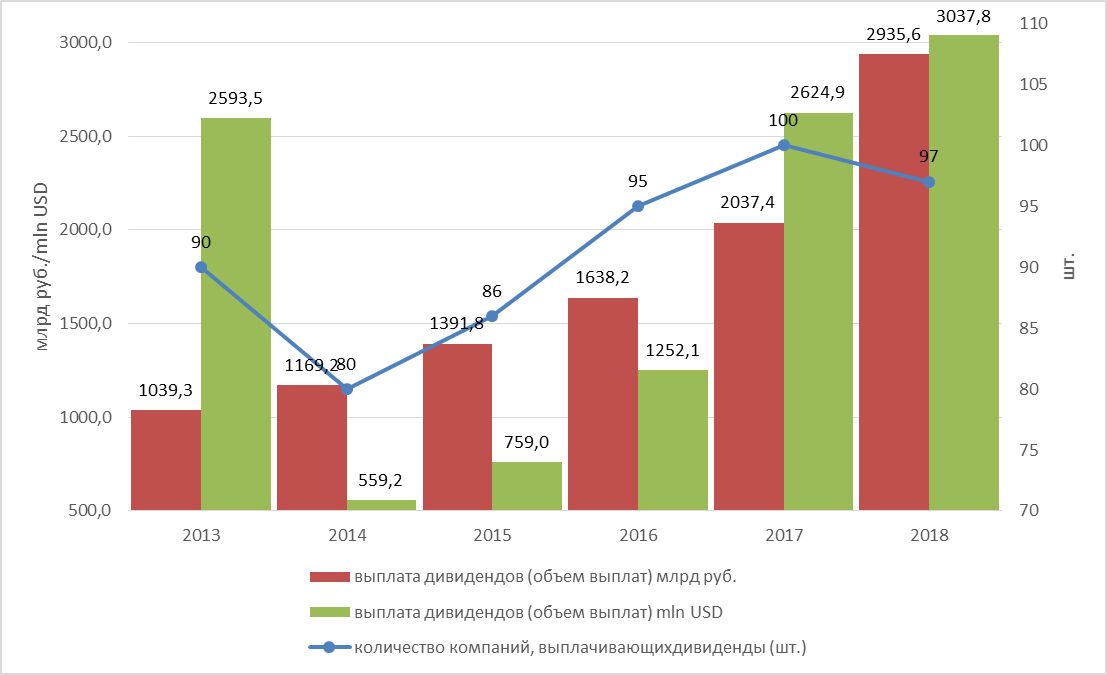

Рис.1 Динамика выплат дивидендов за 2013-2018 гг.

Резюме

Наименьшее количество компаний, выплачивающих дивиденды, было зафиксировано в 2014 году (80 шт. или 68% выборки), наибольшее в 2017 (100 шт. или 85% выборки).

На анализируемом временном отрезке наблюдается ежегодный рост дивидендных отчислений. Среднегодовой темп роста дивидендов в рублях за 5 лет составил 23%. Дивиденды в иностранной валюте также демонстрируют устойчивый рост с 2015 года.

За 2018 г. 97 компаний выплатят 3,12 трлн руб.: 2,94 трлн руб. и 3,04 млрд долларов США, что больше чем за 2017 год на 44% и 16% соответственно.

У ряда компаний, в том числе крупнейших по выплате дивидендов, до сих пор отсутствуют твердо закрепленные в дивидендной политике правила расчета дивидендов (у Газпрома от 17,5% до 35% чистой прибыли, у Сбербанка последовательное увеличение размера дивидендных выплат до уровня 50% от чистой прибыли к 2020 г.), что снижает прогнозируемость для инвесторов.

Постепенно растет количество компаний, дивидендные политики которых предусматривают периодичность выплат более 1 раза в год, однако на практике такие компании могут не выплачивать промежуточные дивиденды или выплатить промежуточные дивиденды и отказаться от выплаты годовых.

Увеличивается количество компаний с государственным участием выплачивающих дивиденды в размере 50% от чистой прибыли по МСФО, либо декларирующих стремление к выплате в таком размере.

Среди частных компаний все больше наблюдается тенденция к переходу на расчет размера дивидендов от свободного денежного потока либо EBITDA.

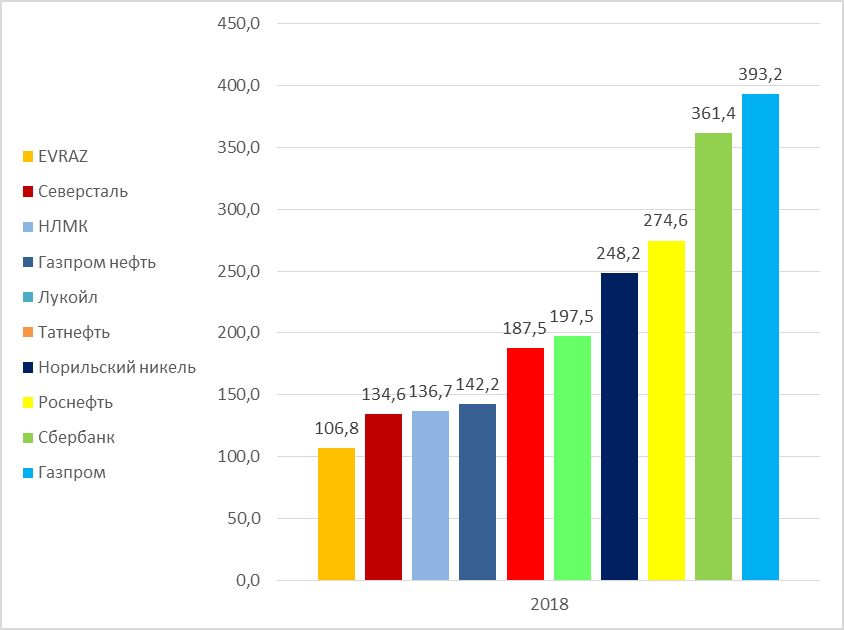

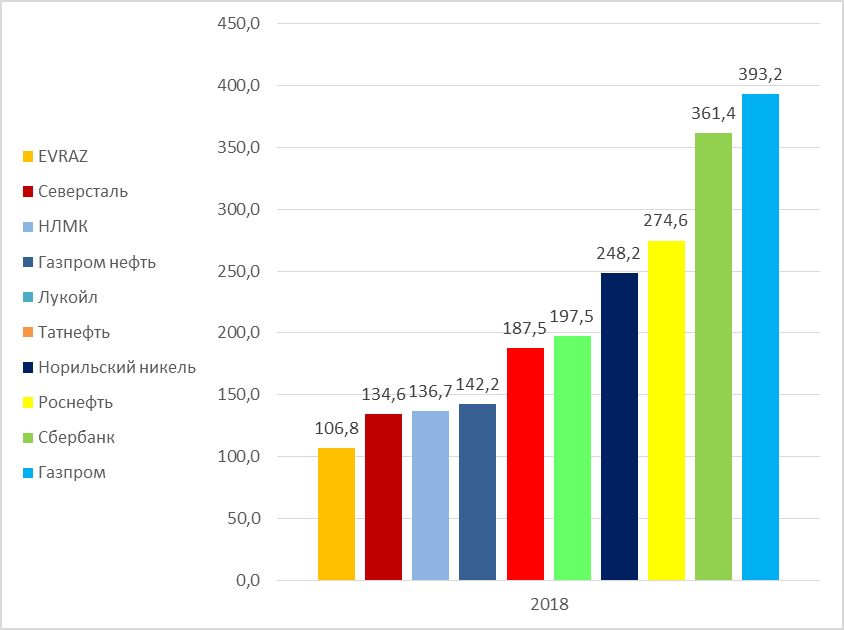

Наблюдается очень высокая концентрация дивидендных выплат на государственных компаниях и сырьевом секторе. На Топ-3 компаний приходится 33% всех дивидендных выплат за 2018 г., на Топ-10 ─ 70%, на Топ-20 ─ 86%.

Тройка лидеров по размеру дивидендов за 2018 г. представлена компаниями, контролируемыми государством: Газпром ─ 393,2 млрд руб., Сбербанк ─ 361,4 млрд руб., Роснефть ─ 274,6 млрд руб. Из частных компаний планку в 200 млрд руб. преодолел лишь Норильский никель ─ 248,2 млрд руб. В топ-10 попало 5 компаний нефтегазового сектора, 4 представителя горно-металлургического сектора и 1 банк.

Рис.2 Топ-10 эмитентов по дивидендным выплатам за 2018 г.

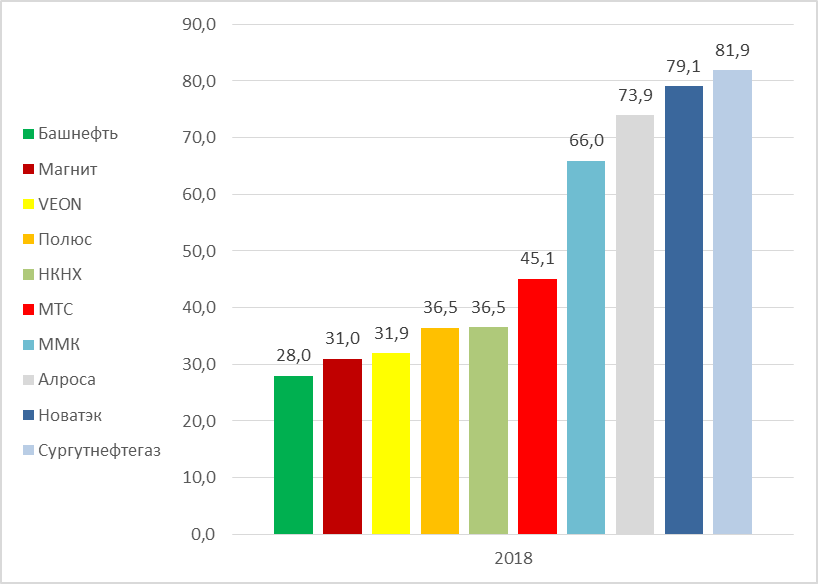

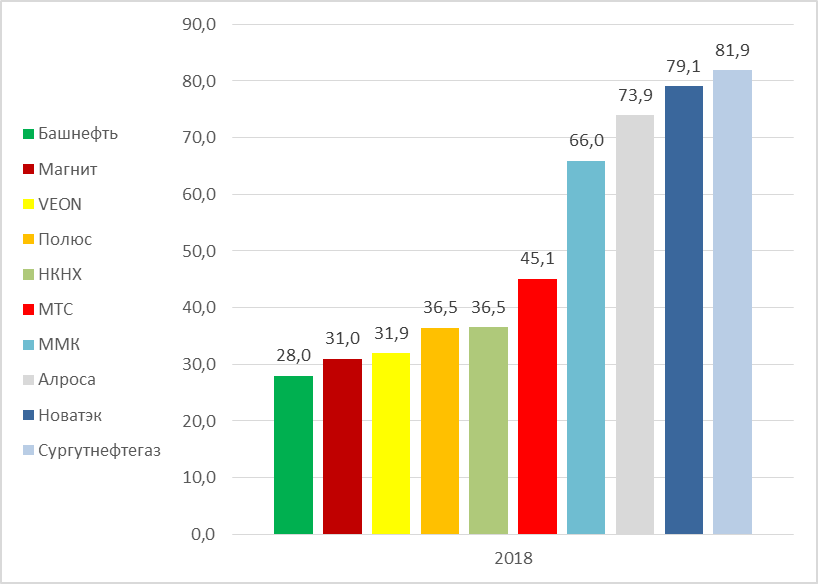

Во второй десятке расстановка сил практически не меняется: на 11 и 12 месте расположились Сургутнефтегаз (81,9 млрд руб.) и Новатэк (79,1 млрд руб.). Из не представленных в первой десятке секторов здесь присутствует нефтехимия (НКНХ), телеком (МТС и VEON) и продуктовый ритейл (Магнит).

Рис.3 Топ-20 (с 11 по 20 место) эмитентов по дивидендным выплатам за 2018 г.

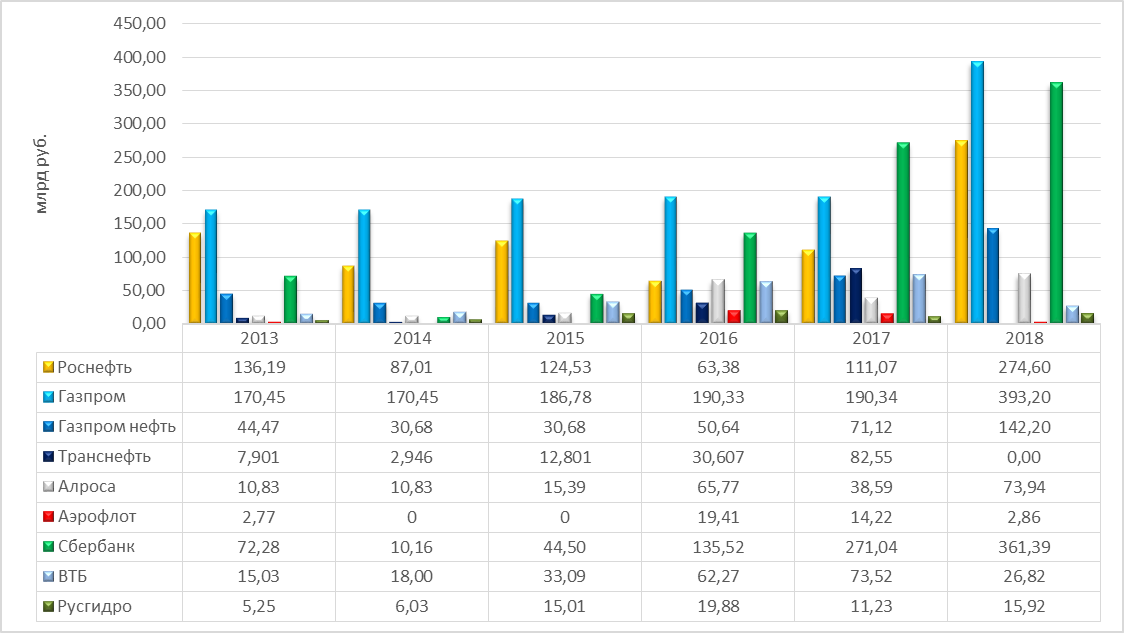

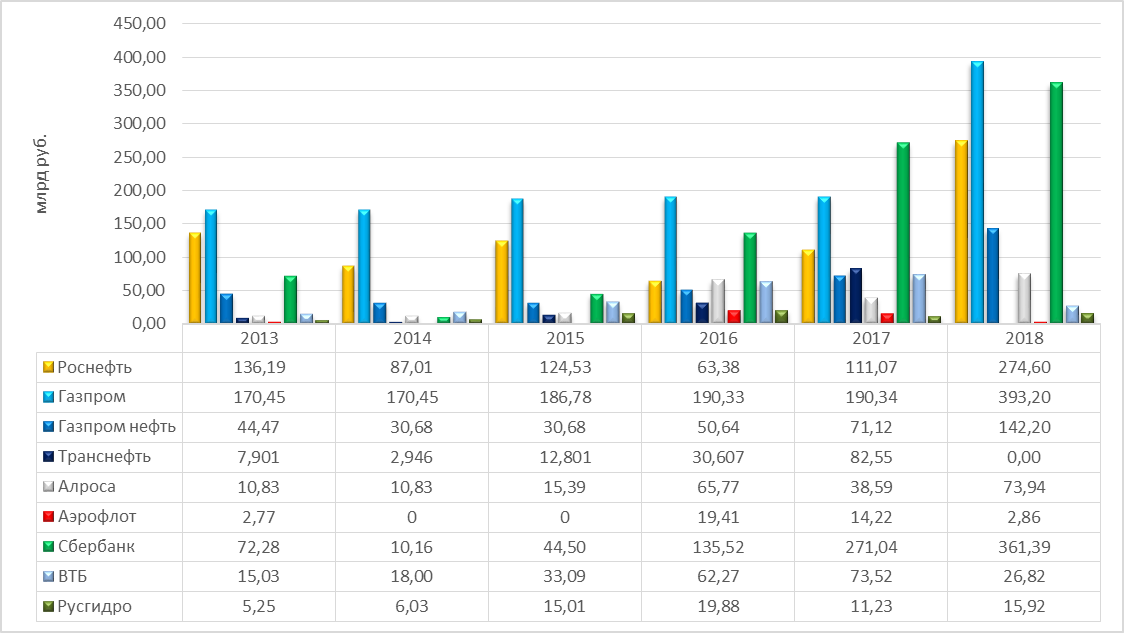

Среди компаний, контролируемых государством, не удержал пальму первенства Сбербанк. Виной тому недавний многолетний лидер по объему дивидендов в абсолютном выражении ─ Газпром. Примечательно, что, если бы менеджмент газовой монополии не изменил свою первую рекомендацию, крупнейший российский банк остался бы на первой строчке.

Рис.4 Дивидендные выплаты крупнейших компаний, контролируемых государством

Горно-металлургический сектор

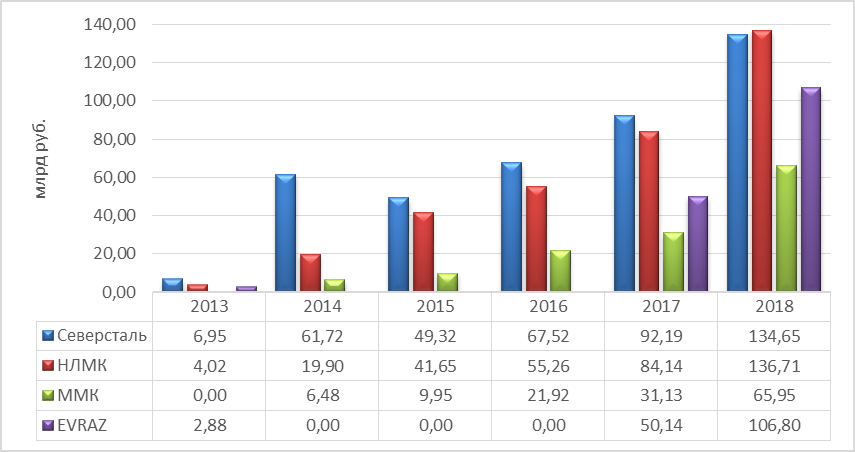

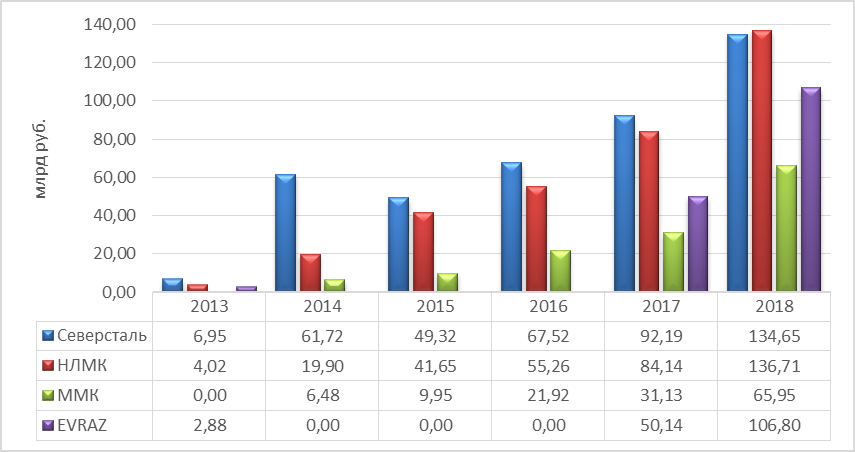

Черная металлургия

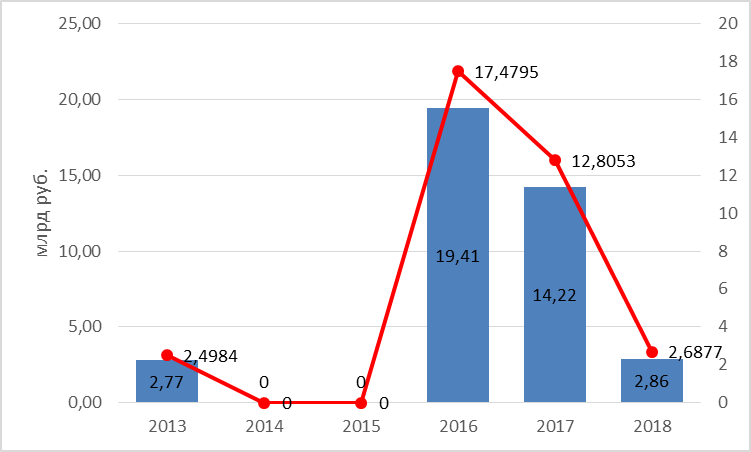

Из всех компаний на российском рынке в части распределения прибыли между акционерами выделяется Северсталь. Эта компания единственная выплачивает дивиденды последние 6 лет на ежеквартальной основе. Северсталь демонстрировала устойчивый рост выплат на протяжении анализируемого периода (за исключением небольшой просадки в 2015 г.) Среднегодовой темп роста дивидендных выплат за 5 лет составил 80,9%. При этом компания до 2017 года платила акционерам больше, чем крупнейший производитель стали в стране (НЛМК). Только по итогам 2018 г. НЛМК обогнал Северсталь по этому показателю на 2,06 млрд руб., при этом по размеру активов НЛМК в 1,7 раза больше, а по размеру капитала ─ в 2 раза.

Северсталь выступает «бенчмарком» для компаний отрасли, остальные игроки следуют в «фарватере». Сначала, вслед за компанией остальные перешли на расчет размера дивидендов из свободного денежного потока (FCF) с ограничителем по долговой нагрузке, потом максимизировали долю FCF для расчета, последний пример относится к нормализации уровня капитальных расходов для расчета FCF. В ноябре прошлого года компания объявила о росте в 2019-2022 г. капитальных расходов. В 2019 г. инвестиции составят около $1,4 млрд при средних за последние 7 лет $800 млн. Рост CAPEX уменьшает величину FCF, из которого Компания выплачивает дивиденды. Начало периода повышенных капзатрат выступает негативным фактором и может стать причиной выхода из бумаги не только спекулянтов, но и долгосрочных инвесторов. Чтобы сгладить негативный эффект Компания решила сохранить высокие дивидендные выплаты скорректировав расчет FCF на повышенный CAPEX (все затраты свыше $800 млн в период с 2019 по 2022 г. не будут вычитаться из базы расчета дивидендов). Вслед за Северсталью в марте этого года НЛМК объявило, что для расчета свободного денежного потока в целях выплаты дивидендов, компания будет использовать нормализированный показатель инвестиций в сумме $700 млн в год, если фактические инвестиции будут выше этого уровня.

Рис.5 Дивидендные выплаты крупнейших компаний черной металлургии

(данные по EVRAZ пересчитаны в рубли по среднегодовому курсу)

Северсталь, НЛМК и ММК выплачивают бо́льшую часть свободного денежного потока на ежеквартальной основе (НЛМК с 2015 г., а ММК с 2018). Северсталь и НЛМК ориентированы на выплату дивидендов в размере 100% и выше от свободного денежного потока по МСФО; ММК ─ не менее 50% свободного денежного потока. Данные расчеты применимы если соотношение «Чистый долг/EBITDA» меньше значения 1.0х, чего все три компании придерживаются уже продолжительный период времени. Если коэффициент «чистый долг/EBITDA» выше значения 1.0х Северсталь и НЛМК переходят к выплате дивидендов эквивалентных 50% от FCF, ММК ─ не менее 30% от FCF.

Несмотря на изменение в дивидендной политике рост капитальных расходов будет сдерживающим фактором для сохранения абсолютных значений дивидендных выплат для Северстали, т.к. установленная планка CAPEX для расчета почти на $150 млн выше показателя за 2018 г. ($653 млн), когда они достигли своего самого высокого уровня за последние четыре года. Максимальные капитальные расходы у компании наблюдались с 2010 г. по 2014 г. Это подтверждает рекомендация совета директоров компании по дивидендам за I кв 2019, они будут ниже на 2,42 млрд руб. относительно аналогичного периода прошлого года. У конкурентов в 2019 г. капитальные расходы будут близки к уровню 2018 г., и на размер дивидендов не повлияют. За I кв. 2019 г. совет директоров НЛМК рекомендовал выплату на 9,65 млрд руб. или на 28% выше чем за аналогичный период 2018 г., а ММК на 7,68 млрд руб. или 85,8%.

EVRAZ, значительно сократив свою долговую нагрузку с 2017 г. возобновил практику выплаты дивидендов. Согласно дивидендной политике компания должна выплачивать не менее $300 млн долларов в год, при этом за 2017 г. компания выплатила $860 млн, а в 2018 $1,7 млрд. Представитель компании еще в начале 2018 г. заявлял о намерении обновить дивидендную политику, но этого так и не произошло. При изменении дивидендной политики компания наверняка не станет отличаться от коллег по цеху и также привяжет размер выплат к свободному денежному потоку. На российском рынке торгуется дочерняя компания Холдинга ─ ПАО Распадская, компания с 2012 г. не выплачивала дивиденды, в том числе по итогам 2017 г. и 2018 г. несмотря на хорошие операционные и финансовые результаты и погашение всех долговых обязательств. Менеджмент компании откладывал выплаты, но, согласно принятой новой дивидендной политике, минимальный ежегодный платеж начиная с 2019 г. в размере $50 млн будет выплачиваться двумя траншами минимум по $25 млн каждый по результатам I полугодия и финансового года (при отношении чистый долг/EBITDA ниже 2.0x), однако, относительно чистой прибыли компании за 2018 г. ($448 млн) размер дивидендов довольно скромный ─ всего 11,2%. Также сохраняется вероятность консолидации Группой EVRAZ 100% капитала Распадской (по состоянию на конец 2018 г. у EVRAZ 83,84%) и последующее распределение прибыли прошлых лет единственному владельцу. Пока свободные средства Распадской распределяются в виде займов компаниям Группы.

Согласно уставу, Мечел направляет на дивиденды по привилегированным акциям 20% от чистой прибыли по МСФО, которая по итогам 2018 г. составила 12,6 млрд руб., что соответствует 18,21 руб. на одну акцию. По обыкновенным акциям дивидендные выплаты не регламентированы и не выплачиваются ввиду высокой долговой нагрузки компании (последний раз они выплачивались по итогам 2011 г.)

Дивиденды являются неким маркером положения дел в компании или в отрасли. Исходя из данных по дивидендам, черная металлургия выглядит, как, если не самая привлекательная отрасль на российском рынке, то точно, как одна из. Компании адаптировались ко всем изменениям на мировом и внутреннем рынке, в том числе к протекционистским мерам ряда стран. Компании работают на высококонкурентном рынке, все компании находятся в частной собственности, санкционные риски ниже, хотя не исключены.

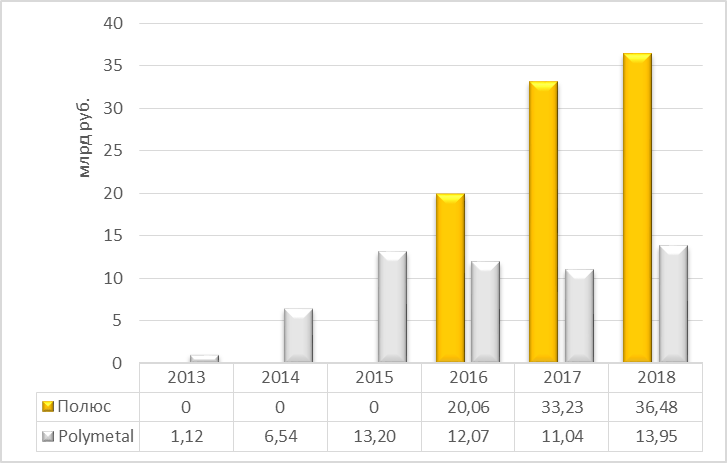

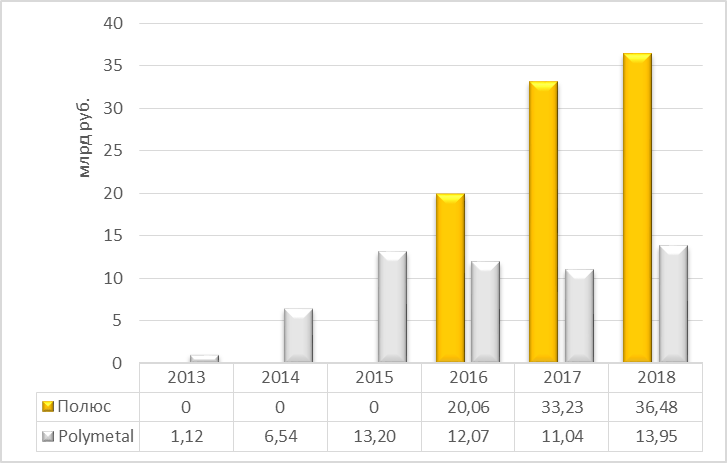

Цветные и драгоценные металлы

Рис.6 Дивидендные выплаты крупнейших золотодобытчиков РФ

(данные по Polymetal пересчитаны в рубли по среднегодовому курсу)

Хорошей альтернативой для инвесторов, вкладывающихся в физическое золото (слитки или инвестиционные монеты) могут стать акции крупнейших в стране производителей благородных металлов (Полюс и Polymetal), прежде всего золота, которое всегда считалось защитным активом в периоды турбулентности или нестабильности на финансовых рынках. За 2017-2018 гг. Полюс выплачивал дивиденды на полугодовой основе в сумме, равной 30% от показателя EBITDA за соответствующий отчетный период, но не менее $550 млн в год. С 2019 г. условие о минимальном размере выплат отменяется. Распределение прибыли акционерам согласно утвержденному расчету возможна при соотношении чистый долг/скорректированный показатель EBITDA менее 2.5х, но и при превышении данного значения совет директоров вправе рекомендовать дивиденды исходя из финансового положения Компании.

У Polymetal регулярные дивиденды выплачиваются раз в полугодие в размере 50% от скорректированной чистой прибыли (на прибыль/убыток от изменения курсов обмена валют и расходов от обесценения) за период при условии, что выплата регулярных дивидендов строго ограничена соотношением чистого долга к скорректированной EBITDA, которое не может превышать 2,5х. Совет директоров ежегодно рассматривает вопрос о выплате специальных дивидендов, однако последний раз их выплата производилась в 2016 г. Последние три года размер дивидендов в валюте растет (на рис.6 снижение обусловлено колебанием курса рубля относительно доллара США). За 2018 год компания заплатила $0,48 на акцию, но негативный эффект на ценные бумаги компании оказывает постоянный рост количества акций в обращении, за 6 лет их объем вырос на 20,5% (в среднем на 3,16% в год). Дополнительные эмиссии акций компания проводит для покупки за их счет новых активов, а также в рамках долгосрочной опционной программы поощрения сотрудников.

Среди производителей драгоценных и цветных металлов заметно выделяется ГМК Норильский никель ─ крупнейший в мире производитель первоклассного никеля и палладия, входящий в топ-5 по производству платины, родия и кобальта, добывающий также золото, серебро, иридий, селен, рутений и теллур.

Рис.7 Дивидендные выплаты ПАО ГМК Норильский никель

Стремительный рост котировок палладия во втором полугодии 2018 г. положительно отразился на доходах Компании. EBITDA Норникеля выросла за год на 56% до $6,23 млрд, помимо роста стоимости металлов положительное влияние оказало ослабление рубля, увеличение объемов производства, повышение операционной эффективности и реализация складских запасов. Рентабельность по EBITDA составила 53%. Был зафиксирован рекордно высокий FCF ($4,9 млрд). Чистая прибыль выросла на 44% г/г, составив $3,06 млрд.

Показатель «чистый долг/EBITDA» опустился до 1.13х по сравнению с 2.05х в конце 2017 года, что значительно ниже пороговых 1,8x для расчета дивидендов, т.о. как и за первое полугодие 2018 года дивиденды будут выплачены из расчета 60% EBITDA компании, что в совокупности составит 248,2 млрд руб. За счет роста стоимости акции дивидендная доходность снизилась, но находится по-прежнему на высоком уровне выше 10%).

Внушительный размер выплат поддержит финансовое положение одного из крупнейших акционеров компании ─ UC RUSAL, приостановившего из-за попадания в американский SDN-лист в апреле 2018 г. выплаты дивидендов, которые согласно последней редакции дивидендной политики собирался осуществлять ежеквартально. Несмотря на то, что фактически санкции так и не были наложены, постоянное продление срока их вступления накладывали сложности на взаимодействие компании с контрагентами, заключение долгосрочных контрактов. После исключения в январе 2019 г. UC RUSAL из санкционного списка дивиденды не выплачивались, но очень высока вероятность возобновления выплат во втором полугодии 2019 г. Общая сумма дивидендных выплат UC RUSAL в год не может превышать 15% от ковенантной EBITDA (очищенной от дивидендов по акциям Норильского Никеля), при соотношении скорректированного (на сумму обеспеченного акциями Норильского никеля) чистого долга к ковенантной EBITDA ниже 3.0х. На конец 2018 г. это соотношение составило 1.4х.

Крупнейший акционер UC RUSAL, также исключенный из санкционного списка ─ En+ Group, также отказался от выплаты дивидендов. Группа подтвердила свою приверженность заявленной долгосрочной дивидендной политике и целям повышения акционерной стоимости. С нормализацией торговой среды En+ Group намерена вернуться к практике выплат акционерам в полном объеме дивидендов от UC RUSAL, а также 75% свободного денежного потока энергетического сегмента.

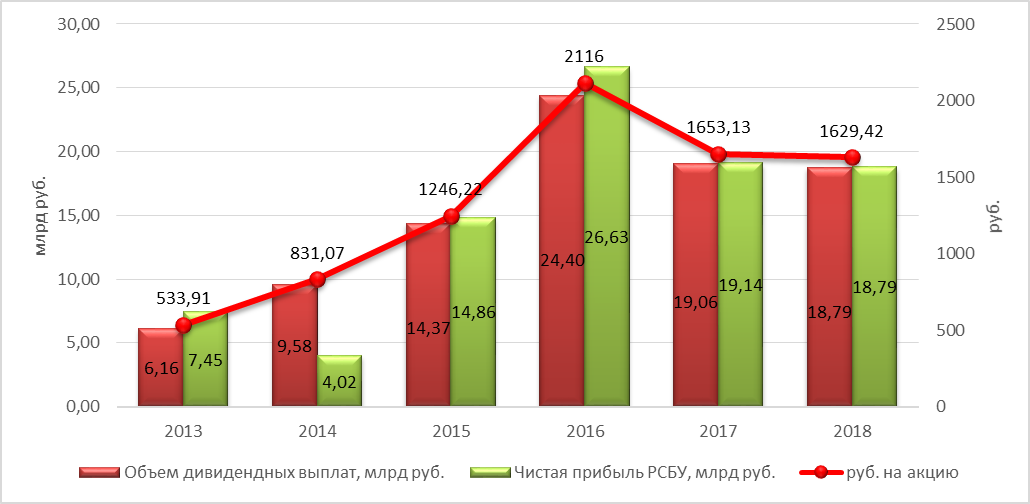

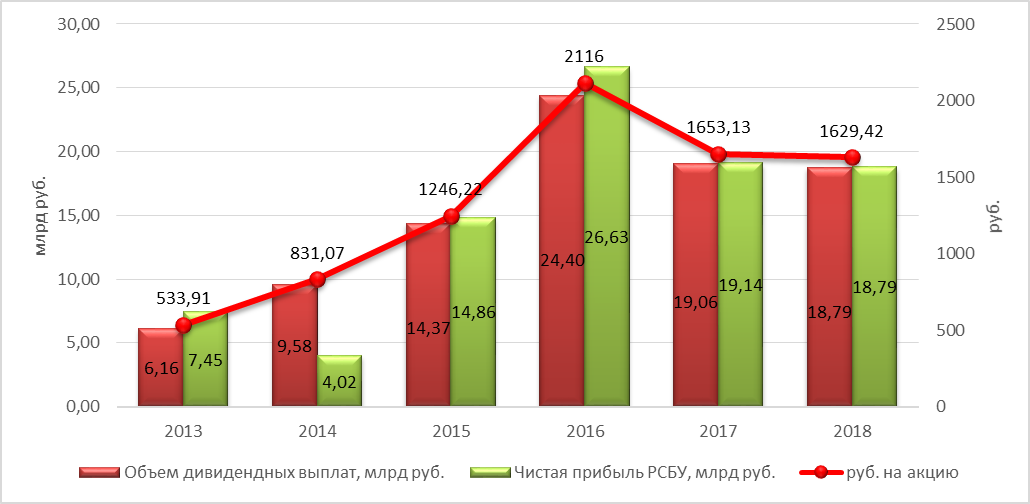

Титановый гигант ВСМПО-АВИСМА, ввиду заинтересованности главных собственников в крупных выплатах продолжает выплачивать большие дивиденды ─ по итогам 2018 года они всего на 1,4% ниже, чем за 2017 год. Согласно дивидендной политике размер дивидендов должен быть не меньше 10% чистой прибыли по РСБУ, однако, как видно на Рис.8, за последние годы дивиденды равны или выше чистой прибыли за соответствующий период.

Рис.8 Дивидендные выплаты ПАО ВСМПО-АВИСМА

Драгоценные камни

В 2018 г. впервые начала выплачивать промежуточные дивиденды Алроса. Согласно новой дивидендной политике в качестве базы расчета используется FCF, ограничителем выступает коэффициент «Чистый долг/EBITDA». Если он ниже 0.0х размер дивидендов составит более 100% от FCF, если от 0.0х до 1.0х, то от 70% до 100% от FCF, если в интервале от 1.0х до 1.5х, то от 50% до 70% от FCF. При этом минимальный уровень дивидендных выплат установлен в размере 50% от чистой прибыли по МСФО. Периодичность выплат ─ дважды в год по итогам 6 и 12 месяцев. По итогам первого полугодия 2018 г. компания выплатила 70% своего FCF, что составило 43,67 млрд руб. или 5,93 руб на акцию. За второе полугодие Компания выплатит еще 30,27 млрд руб., что в совокупности с промежуточными дивидендами станет историческим максимумом для компании (73,94 млрд руб. или 10,04 руб. на акцию).

Нефтегазовый сектор

Рис.9 Дивидендные выплаты ПАО Роснефть

Роснефть, начавшая выплачивать промежуточные (полугодовые) дивиденды с 2017 года, увеличила размер дивидендов за 2018 год почти в 2,5 раза до 274,6 млрд руб. или 25,91 руб. на акцию. Целевой уровень дивидендных выплат составляет не менее 50% от чистой прибыли компании по МСФО. Среди российских нефтегазовых компаний минимальный размер дивидендов на уровне 50% от чистой прибыли кроме Роснефти закреплен только у Татнефти, но последняя выплачивает даже больше минимально установленного уровня (в 2017 г. ─ 75% чистой прибыли по МСФО, в 2018 г. ─ 100% чистой прибыли по РСБУ). Татарская компания, пожалуй, охотнее всего в нефтегазовом секторе делится прибылью с акционерами.

Табл.1 Минимальные дивидендные выплаты крупнейших нефтегазовых компаний РФ

Лукойл также выплачивает больше минимального размера дивидендов, так за 2017 г. компания выплатила 43,7% от чистой прибыли по МСФО, но за 2018 г. сократила отношение дивидендов к прибыли до 30,3%. Компания распределяет прибыль в пользу акционеров в форме осуществления обратного выкупа акций, что отразилось в уверенном росте котировок в 2018-2019 гг. В дивидендной политике нефтяной компании закреплено стремление ежегодно увеличивать размер выплат на уровень инфляции. За 2016-2017 гг. компания увеличивала размер дивидендов на 10% ежегодно. За 2018 г. дивиденды на акцию увеличились на 16,2%, при этом размер выплат вырос всего на 2,53% за счет погашения акций, выкупленных компанией с рынка.

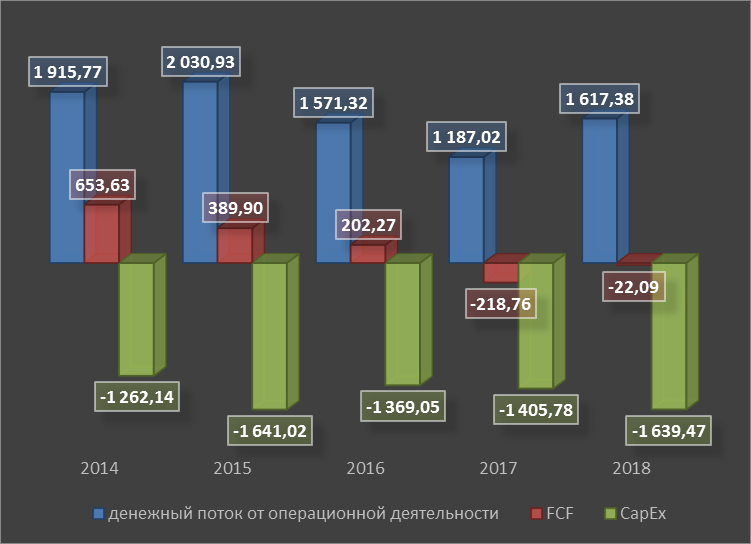

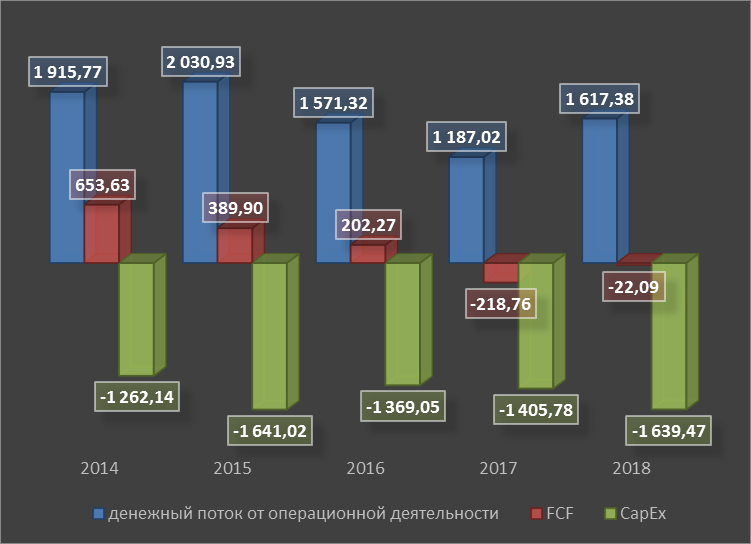

Рис.10 Дивидендные выплаты ПАО Лукойл

Сильно удивил в 2019 году Газпром. Совет директоров рекомендовал акционерам одобрить выплату дивидендов за 2018 г. в размере 393,2 млрд руб. или 16,61 руб. на акцию, что более чем в два раза выше, чем по итогам 2017 года, однако в процентном соотношении к чистой прибыли компании выплата будет практически идентичной ─ 27% (за 2017 г. ─ 26,65%).

Собранию совета предшествовали две рекомендации менеджмента компании с разницей в месяц. Последняя рекомендация превышала первую на 146,3 млрд руб. или 6,18 руб. на акцию. Мало того, что повышение собственной рекомендации было, мягко говоря, странным решением, оно выглядит еще и неоправданным ввиду реализации масштабной инвестпрограммы компании, при отрицательном свободном денежном потоке второй год подряд.

Рис.11 Свободный денежный поток ПАО Газпром согласно консолидированной отчетности по МСФО, млрд руб.

Столь серьезного повышения выплат инвесторы не ожидали и на второй рекомендации менеджмента акции Газпрома на бирже выросли на величину более чем в два раза превышающую размер дивиденда, затем рост котировок продолжился. Открытым остается вопрос дальнейших выплат, принять новую дивидендную политику «Газпром» планирует уже в этом году. В ближайшие два – три года компания рассчитывает начать платить акционерам по 50% чистой прибыли по МСФО.

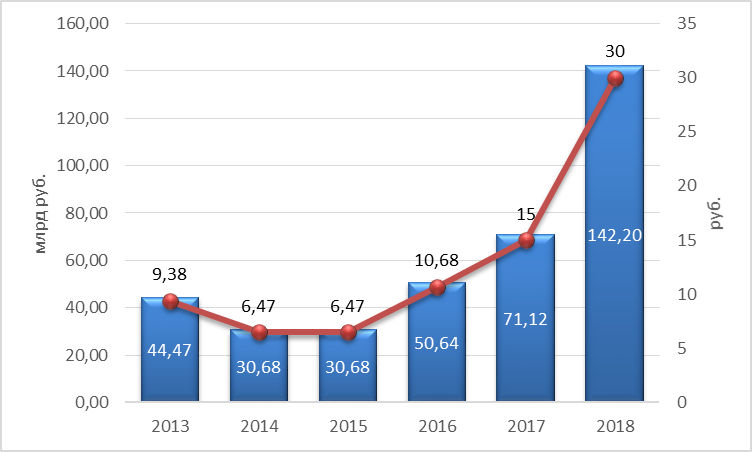

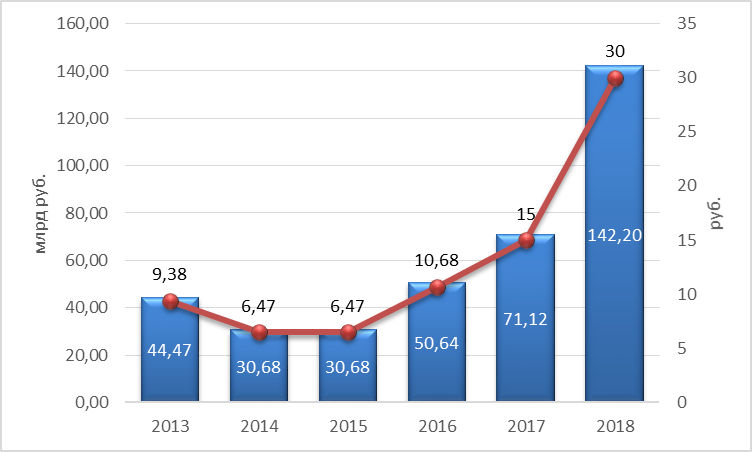

Дочерняя компания «Газпрома» ─ «Газпром нефть», обошедшая «Сургутнефтегаз» по добыче нефти по итогам 2017 года и продолжающая поступательный рост операционных и финансовых показателей, демонстрирует высокие темпы роста дивидендных выплат, так за 2018 год размер дивидендов вырос вдвое (с 71,12 млрд руб. или 15 руб. на акцию до 142,2 млрд руб. или 30 руб. на акцию), за 2017 г. на 40%, за 2016 г. на 65%. За 2018 г. выплаты составят 37,7% от чистой прибыли по МСФО (в 2017 г. ─ 28%). Принимая во внимание долю материнской структуры в капитале нефтяной дочки (95,68%), сторонним инвесторам достанется незначительная часть прибыли компании.

Рис.12 Дивидендные выплаты ПАО Газпром нефть

Благодаря запуску на полную мощность проекта «Ямал СПГ» в Новатэке на 74% увеличили выплату дивидендов (с 14,95 до 26,06 руб. на акцию), но дивидендная доходность бумаг остается самой низкой в секторе (около 2%), даже ниже доходности обыкновенных акций Сургутнефтегаза.

Ниже приведена таблица по динамике дивидендных выплат в расчете на одну акцию у компаний из нефтегазового сектора.

Табл.2 Изменение г/г размера дивидендов на акцию крупнейших нефтегазовых компаний РФ

Особняком стоят привилегированные акции компании Сургутнефтегаз, дивиденды по которым рассчитываются в размере 10% чистой прибыли компании по итогам года, разделенной на число акций, которые составляют 25% уставного капитала. Валютная переоценка значительных запасов денежных средств в иностранной валюте на балансе компании в зависимости от динамики курса рубля ежегодно влияет на объем выплат. Если в 2019 году рубль снова не ослабнет размер выплат упадет, как и в предыдущие периоды, но сейчас, за 2018 г. владельцы префов Сургутнефтегаза получат 7,92 руб. на акцию. В первый день торгов после рекомендации совета директоров дивидендная доходность подбиралась к 19%.

Рис.13 Дивидендные выплаты по привилегированным акциям ПАО Сургутнефтегаз

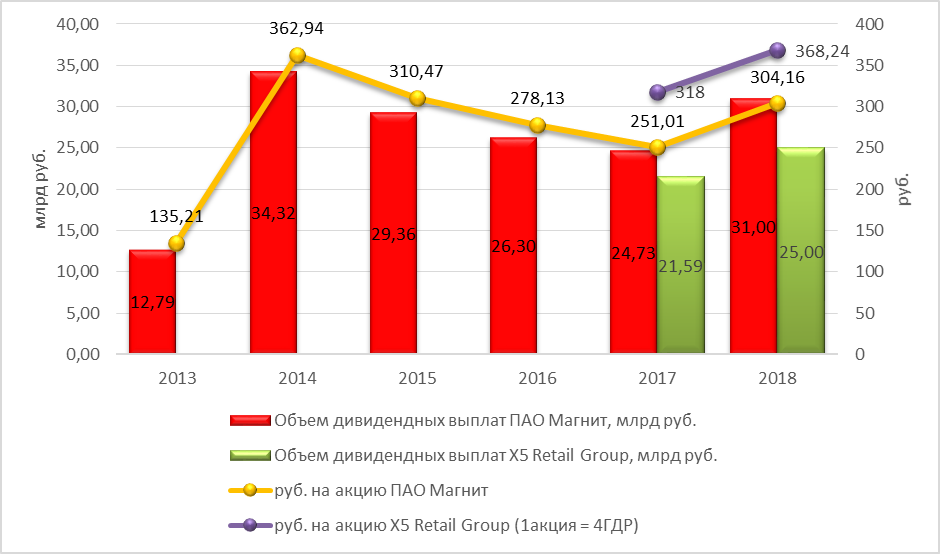

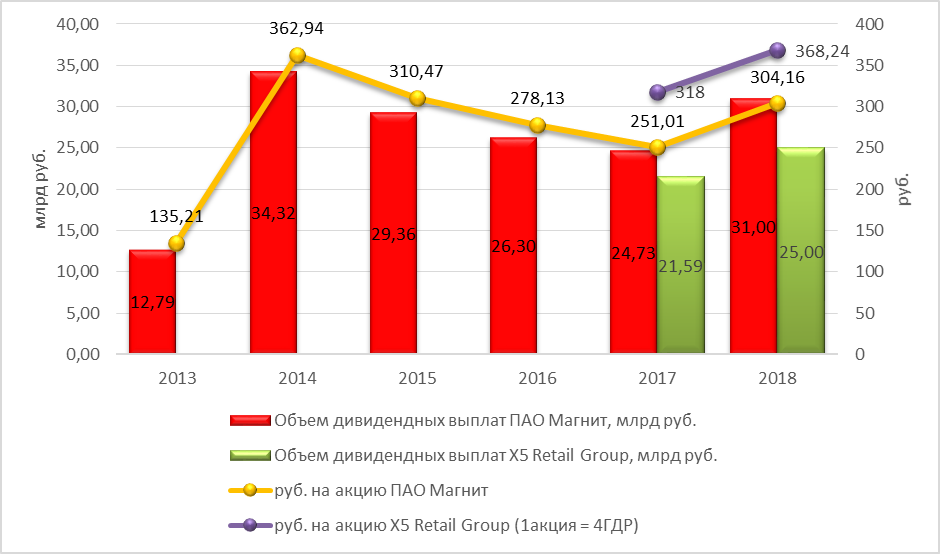

Ритейл и Телеком

Несмотря на лидирующие позиции X5 Retail Group в части распределения дивидендов Магнит опережает конкурента. За 2017 г. краснодарский ритейлер заплатил на 3,14 млрд руб. больше, а за 2018 г. на 6 млрд руб., при этом дивидендная доходность примерно в 2 раза выше чем у X5 Retail Group. За 2018 г. компания после трехлетнего периода снижения дивидендов повысила размер выплат, он превысил показатель 2015 г. В настоящее время компания находится в процессе трансформации, менеджмент работает над повышением эффективности бизнеса, в динамике чистой прибыли это уже нашло свое отражение. Ближайший конкурент компаний ─ Лента пока не выплачивала дивидендов, но с приходом нового контролирующего акционера возможно изменит приоритеты.

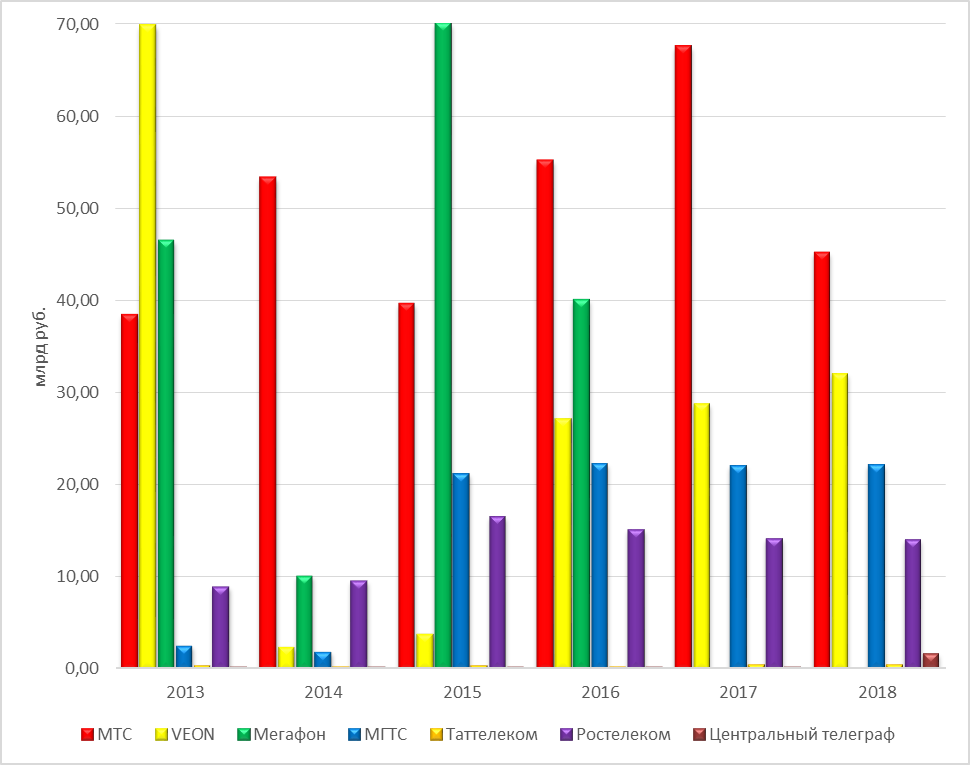

Рис.14 Дивидендные выплаты ПАО Магнит и X5 Retail Group

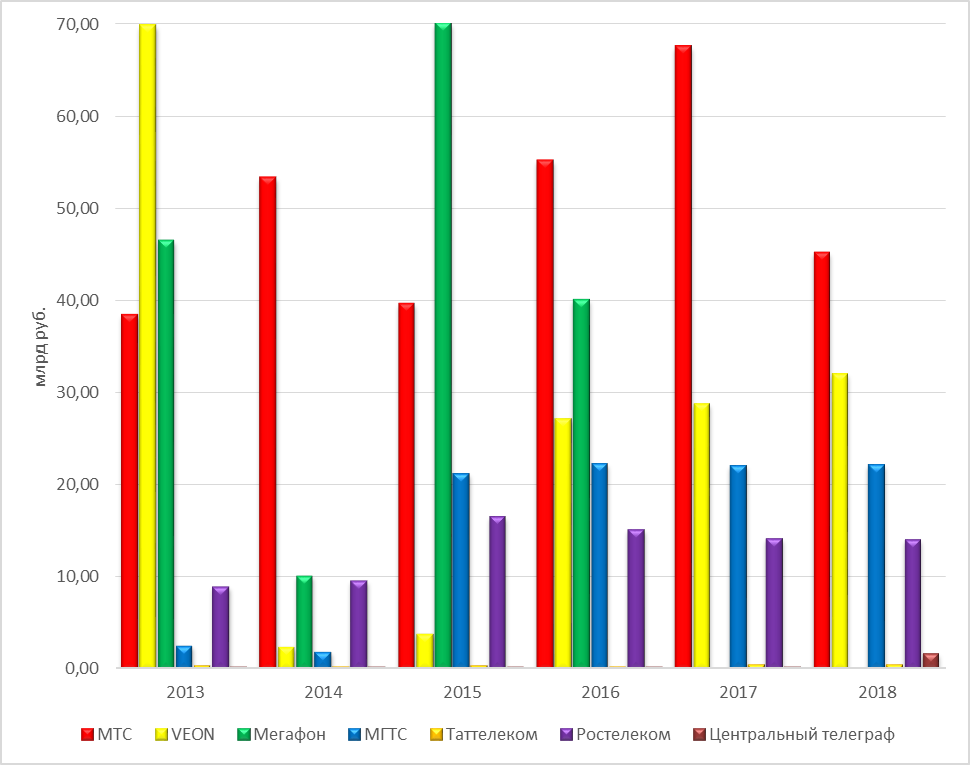

Сектор телекомов не представляет особого интереса для инвесторов. В отсутствии драйверов роста ключевым фактором поддержки для акций сектора выступает лишь дивидендная доходность. Ввиду возможного делистинга Мегафона с Московской биржи (с 05.10.2018 г. акции компании перестали торговаться на Лондонской фондовой бирже) и отказа от выплаты дивидендов, интерес сужается до 2 крупных игроков: МТС и VEON (бренд «Билайн»). После консолидации 100% непубличного «Т2 РТК Холдинг» (бренд Tele2) Ростелекомом, акции последнего привлекут дополнительное внимание инвесторов, кроме того в 2018 г. компания впервые выплатила промежуточные дивиденды. Акции МГТС, по которым последние 4 года наблюдается стабильная динамика высоких дивидендных выплат, также могут быть интересны.

Рис.15 Дивидендные выплаты российских телекоммуникационных компаний, млрд руб.

(данные по VEON пересчитаны в рубли по среднегодовому курсу)

VEON третий год подряд увеличивает размер дивидендных выплат, хотя за 2018 г. дивиденды на акцию увеличились всего на 1 цент. У МТС дивиденды за 2018 г. упали на 33,2% (на 22,4 млрд руб. в абсолютном выражении), но компания реализует очередную программу обратного выкупа акций на сумму не более 30 млрд руб. на период 2018-2019 г., что поддерживает стоимость акций. МТС ─ стабильная история с потенциалом роста дивидендов в расчете на одну акцию за счет выкупа с рынка и погашения бумаг (акционеры компании получают ежегодные выплаты с 2003 г.). Важным моментом выступает сохранение доли free-float благодаря пропорциональному участию в выкупе мажоритария. Потребность мажоритарного акционера компании (АФК «Система») в денежных средствах для снижения долговой нагрузки является дополнительным драйвером роста дивидендов МТС и ускоренного выкупа акций.

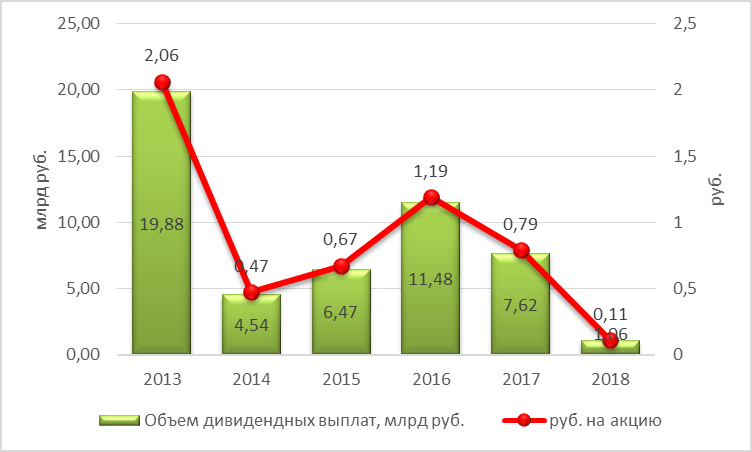

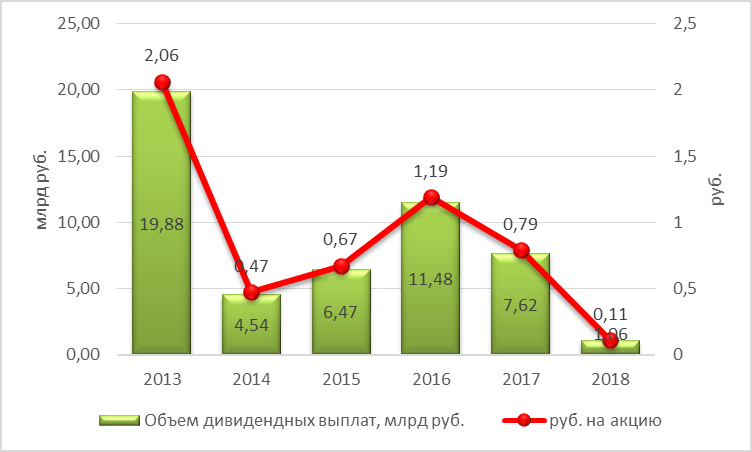

Тот же фактор ограничивает возможности самой АФК выплачивать достойные дивиденды. Рекомендуемый размер дивидендов АФК «Система» должен составлять в совокупности по результатам отчетного года сумму, соответствующую дивидендной доходности по акциям компании не менее 6%, но при этом не менее 1,19 руб. на каждую акцию, и должен выплачиваться по итогам 9 месяцев и года. Минимальный размер дивиденда исходя из текущих котировок около 9 руб. соответствует дивидендной доходности около 13%. Принимая во внимание приоритетность стратегической цели по сокращению долга, компания уже 2 года отклоняется от установленных дивидендной политикой критериев расчета размера дивидендных выплат.

Рис.16 Дивидендные выплаты АФК «Система»

Посильную помощь своему контролирующему акционеру оказывает Детский мир, выплачивающий дивиденды в размере 100% от прибыли по РСБУ. Компания выплачивает дивиденды по результатам 9 месяцев и по итогам года. Наравне с ростом бизнеса компании растет и размер дивидендных отчислений. Но если АФК продаст контрольный пакет ритейлера Детский мир может перейти на выплату не менее 50% от чистой прибыли по МСФО согласно своей дивидендной политике.

Рис.17 Дивидендные выплаты ПАО Детский мир

Финансовый сектор

Табл.3 Размер дивидендов российских банков, млрд руб.

* Данные по банку «ФК Открытие» приведены справочно, т.к. акции не торгуются на фондовой бирже.

Размер выплат дивидендов российскими банками отражает диспропорцию всего банковского сектора. Показательно выглядит разрыв в распределении прибыли между акционерами и среди Топ-2 российских банков, так дивиденды Сбербанка только за один 2018 г. превышают объем выплат ВТБ за 6 последних лет на 58%. Размер дивидендов за 2018 г. Сбербанка в 13,5 раз выше выплаты ВТБ, при том, что по размеру активов ВТБ лишь в 2 раза меньше лидера рынка.

Совет директоров ВТБ вместо положенных согласно дивидендной политики минимальных 25% от чистой прибыли за год рекомендовал к выплате лишь 15%. Общий объем выплат по акциям всех типов составит 26,82 млрд руб. По обыкновенным акциям, торгующимся на бирже, будет выплачено всего 14,24 млрд руб., что на 68,2% ниже прошлогодних выплат по данному типу бумаг. Снижение выплаты ─ разовое решение, необходимое для выполнения регуляторных требований. ВТБ заложил в свою стратегию дивиденды за 2019-2022 гг. в размере 50% прибыли по МСФО. За 2019 г. при достижении планов банка по целевой чистой прибыли акционеры могут рассчитывать на дивиденды в размере 100 млрд руб.

Сбербанк в свою очередь сохраняет план роста дивидендов до 50% чистой прибыли к 2020 г., когда будут выплачиваться дивиденды за 2019 г. Такой уровень дивидендов, в соответствии со стратегией, должен быть достигнут вместе с планкой уровня достаточности капитала 12,5%. По итогам 2018 г. Сбербанк выплатит акционерам 361,4 млрд руб., что составляет 43,5% от прибыли по МСФО. В 2019 г. чистая прибыль Сбербанка может составить около 0,9 трлн руб., что может выразиться в росте дивидендных выплат относительно 2018 г. примерно в 25%. Далее акционерам не стоит ожидать заметного роста отчислений.

За 2018 г. Банк Возрождение выплатит дивиденды только по привилегированным акциям. Впервые будут выплачены дивиденды Московским кредитным банком (МКБ) в размере 0,11 руб. на одну акцию.

TCS Group, объединяющая банковский и страховой бизнесы, выплатила за 2018 г. больше 12 млрд руб.

Рис.18 Дивидендные выплаты TCS Group Holding PLC

Еще одной интересной дивидендной фишкой из финансового сектора выступает Московская биржа. Дивиденды – одна из ключевых составляющих, на которых строится инвестиционный кейс акций биржи. Целевой уровень доли прибыли, направляемой на выплату дивидендов, определяется в размере не менее 55% от консолидированной чистой прибыли по МСФО, но выплачивается как правило больше установленного уровня. В 2017 году компания перешла на выплату полугодовых дивидендов, однако из-за необходимости поддержания высокого уровня достаточности капитала в 2018 г. решила отказаться от промежуточной выплаты. Годовая выплата по результатам 2018 года впервые сократилась относительно предыдущего года (-3%).

Рис.19 Дивидендные выплаты ПАО Московская биржа

Электроэнергетика

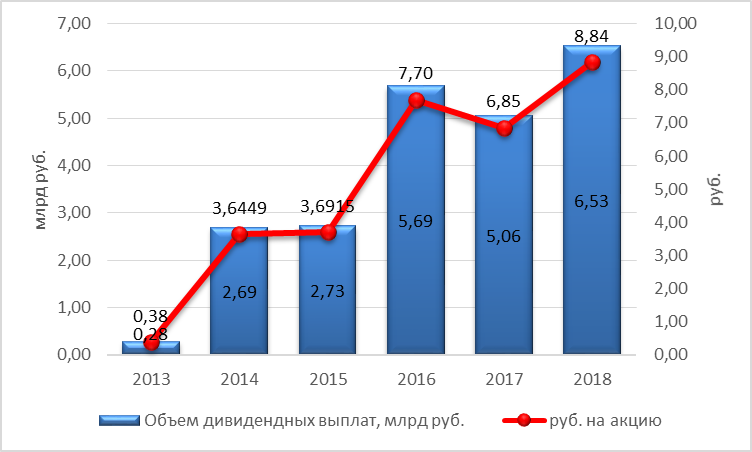

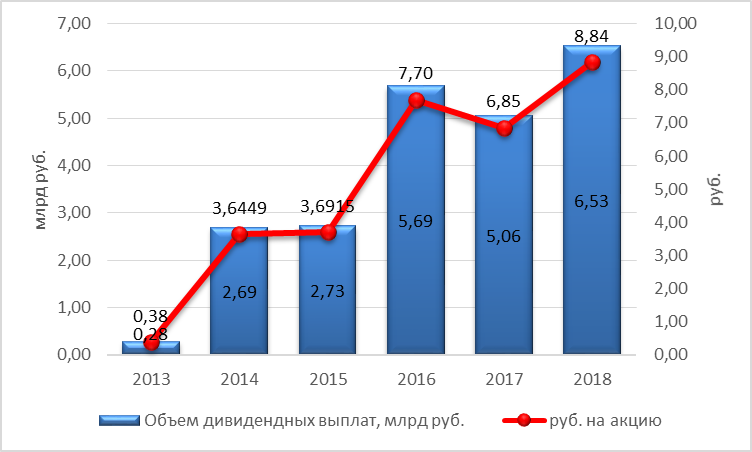

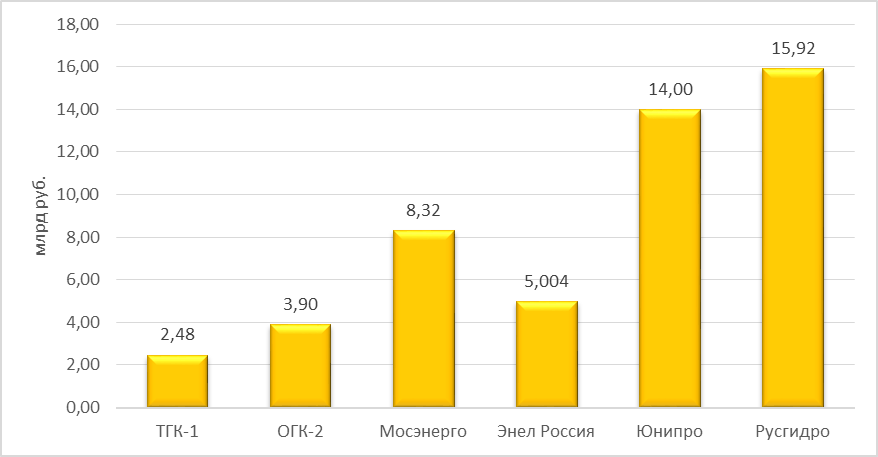

Среди электросетевых компаний (Россети и ее дочерние компании) наибольший размер выплат производит ФСК ЕЭС, но по дивидендной доходности на акцию лидирует МРСК Центра и Приволжья (около 14%). Материнская структура 2 года подряд отказывается от выплат по итогам года и выплачивает дивиденды по первому кварталу. За 1 квартал 2019 г. Компания в 2 раза увеличит размер дивидендов относительно аналогичного периода прошлого года (5 млрд руб. по бумагам двух типов)

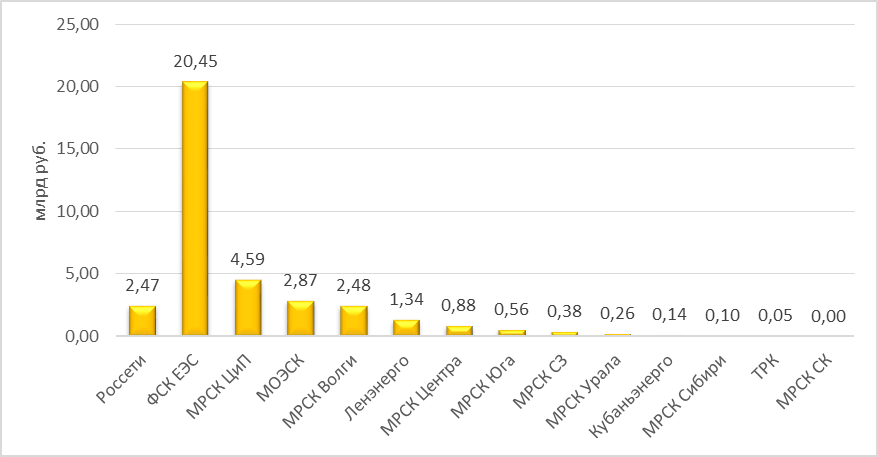

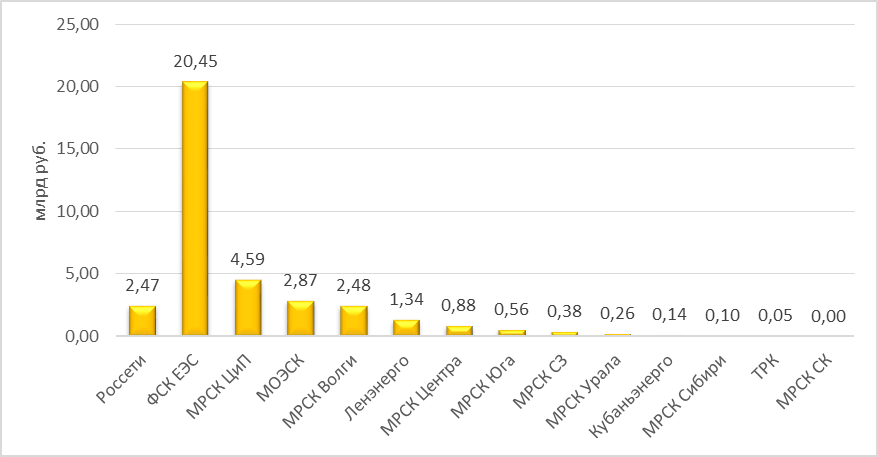

Рис.20 Дивидендные выплаты компаний электросетевого комплекса (ГК Россети)

Среди генерирующих компаний больше всех за 2018 г. заплатит Русгидро (15,9 млрд руб.), что по текущим ценам дает дивидендную доходность на акцию около 7%. Из дочерних компаний Газпром энергохолдинга (ТГК-1, ОГК-2, Мосэнерго) первое место за Мосэнерго (8,3 млрд руб.), это выше 9% дивидендной доходности.

Рис.21 Дивидендные выплаты электрогенерирующих компаний

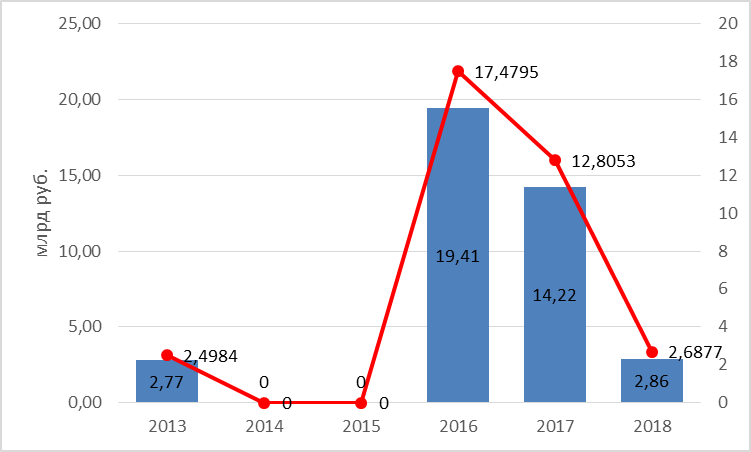

Логистика

Совет директоров Аэрофлота рекомендовал выплатить дивиденды за 2018 г. в размере 2,6877 руб. на одну акцию. На дивиденды будет направлено 2,8565 млрд руб. (50% от чистой прибыли по МСФО). По сравнению с предыдущими выплатами это существенное снижение. На финансовый результат крупнейшего авиаперевозчика, как и на всю отрасль влияет рост цен на топливо.

Рис.22 Дивидендные выплаты ПАО Аэрофлот

За первое полугодие 2018 г. НМТП выплатил дивиденды в размере 10 млрд руб. (~0,5 руб. на акцию). Из этой суммы всего 100 млн руб. было направлено из чистой прибыли компании за первое полугодие, оставшаяся часть из нераспределенной прибыли, таким образом данная промежуточная выплата по факту является отложенной выплатой годовых дивидендов за 2017 г., которые Компания не смогла выплатить ранее из-за наличия судебных запретов. Затем компания выплатила дивиденды по результатам 9 месяцев (5,1 млрд руб.), а по итогам 2018 года совет директоров рекомендовал финальную выплату в размере 9,63 млрд руб., таким образом непосредственно за 2018 г. компания выплатит 14,83 млрд руб. или 0,77 руб на акцию, что дает дивидендную доходность в районе 10%.

Дивидендная доходность

Самая большая дивидендная доходность за 2018 г. была в акциях Нижнекамскнефтехим (НКНХ). Купившие акции до объявления дивидендов получили доходность выше 30% по обыкновенным акциям и под 50% по привилегированным.

Доходность около 19% ожидает инвесторов в привилегированные акции Сургутнефтегаза. В отличие от объявленных дивидендов НКНХ, высокий размер дивидендов в акции этой компаний был ожидаем и не стал триггером резкого скачка стоимости бумаг.

По привилегированным акциям Мечела размер дивидендов также просчитывался, но был высокий риск рекомендации не выплачивать дивиденды, что сдерживало акции. По текущим цена дивидендная доходность составляет около 16%.

Все выплаты НМТП за 2018 г., включая по факту отложенные дивиденды за 2017 г. составили 18% к текущей цене (без учета ─ выше 10%).

Высокая доходность (выше 10%) установлена в акциях Северсталь, НЛМК, ММК, Норильский никель, Татнефть (оба типа), Алроса, МРСК Центра и Приволжья, МРСК Волги, МРСК Юга, АЛРОСА-Нюрба, Энел Россия, МГТС, ЛСР, Детский мир, НКХП, Ленэнерго (прив.), ЧТПЗ, VEON.

Дивидендная доходность Топ-3 по объему дивидендных выплат в абсолютном выражении следующая: Газпром (~7%), Сбербанк (~7% по обыкновенным и ~8% по привилегированным акциям), Роснефть (~6%).

В обзоре были использованы данные за период 2013-2018 гг. о размере дивидендных выплат публичных компаний, акции которых торгуются на текущий момент минимум на одной фондовой бирже и основной бизнес которых сконцентрирован на Российской Федерации.

В выборку попало 118 компаний. В случае проведения IPO в указанный период, в выборку включались данные о дивидендных выплатах таких компаний с момента первичного размещения (например, EN+ Group, ПАО «ГТМ» (Globaltruck), Обувь России).

Рис.1 Динамика выплат дивидендов за 2013-2018 гг.

Резюме

Наименьшее количество компаний, выплачивающих дивиденды, было зафиксировано в 2014 году (80 шт. или 68% выборки), наибольшее в 2017 (100 шт. или 85% выборки).

На анализируемом временном отрезке наблюдается ежегодный рост дивидендных отчислений. Среднегодовой темп роста дивидендов в рублях за 5 лет составил 23%. Дивиденды в иностранной валюте также демонстрируют устойчивый рост с 2015 года.

За 2018 г. 97 компаний выплатят 3,12 трлн руб.: 2,94 трлн руб. и 3,04 млрд долларов США, что больше чем за 2017 год на 44% и 16% соответственно.

У ряда компаний, в том числе крупнейших по выплате дивидендов, до сих пор отсутствуют твердо закрепленные в дивидендной политике правила расчета дивидендов (у Газпрома от 17,5% до 35% чистой прибыли, у Сбербанка последовательное увеличение размера дивидендных выплат до уровня 50% от чистой прибыли к 2020 г.), что снижает прогнозируемость для инвесторов.

Постепенно растет количество компаний, дивидендные политики которых предусматривают периодичность выплат более 1 раза в год, однако на практике такие компании могут не выплачивать промежуточные дивиденды или выплатить промежуточные дивиденды и отказаться от выплаты годовых.

Увеличивается количество компаний с государственным участием выплачивающих дивиденды в размере 50% от чистой прибыли по МСФО, либо декларирующих стремление к выплате в таком размере.

Среди частных компаний все больше наблюдается тенденция к переходу на расчет размера дивидендов от свободного денежного потока либо EBITDA.

Наблюдается очень высокая концентрация дивидендных выплат на государственных компаниях и сырьевом секторе. На Топ-3 компаний приходится 33% всех дивидендных выплат за 2018 г., на Топ-10 ─ 70%, на Топ-20 ─ 86%.

Тройка лидеров по размеру дивидендов за 2018 г. представлена компаниями, контролируемыми государством: Газпром ─ 393,2 млрд руб., Сбербанк ─ 361,4 млрд руб., Роснефть ─ 274,6 млрд руб. Из частных компаний планку в 200 млрд руб. преодолел лишь Норильский никель ─ 248,2 млрд руб. В топ-10 попало 5 компаний нефтегазового сектора, 4 представителя горно-металлургического сектора и 1 банк.

Рис.2 Топ-10 эмитентов по дивидендным выплатам за 2018 г.

Во второй десятке расстановка сил практически не меняется: на 11 и 12 месте расположились Сургутнефтегаз (81,9 млрд руб.) и Новатэк (79,1 млрд руб.). Из не представленных в первой десятке секторов здесь присутствует нефтехимия (НКНХ), телеком (МТС и VEON) и продуктовый ритейл (Магнит).

Рис.3 Топ-20 (с 11 по 20 место) эмитентов по дивидендным выплатам за 2018 г.

Среди компаний, контролируемых государством, не удержал пальму первенства Сбербанк. Виной тому недавний многолетний лидер по объему дивидендов в абсолютном выражении ─ Газпром. Примечательно, что, если бы менеджмент газовой монополии не изменил свою первую рекомендацию, крупнейший российский банк остался бы на первой строчке.

Рис.4 Дивидендные выплаты крупнейших компаний, контролируемых государством

Горно-металлургический сектор

Черная металлургия

Из всех компаний на российском рынке в части распределения прибыли между акционерами выделяется Северсталь. Эта компания единственная выплачивает дивиденды последние 6 лет на ежеквартальной основе. Северсталь демонстрировала устойчивый рост выплат на протяжении анализируемого периода (за исключением небольшой просадки в 2015 г.) Среднегодовой темп роста дивидендных выплат за 5 лет составил 80,9%. При этом компания до 2017 года платила акционерам больше, чем крупнейший производитель стали в стране (НЛМК). Только по итогам 2018 г. НЛМК обогнал Северсталь по этому показателю на 2,06 млрд руб., при этом по размеру активов НЛМК в 1,7 раза больше, а по размеру капитала ─ в 2 раза.

Северсталь выступает «бенчмарком» для компаний отрасли, остальные игроки следуют в «фарватере». Сначала, вслед за компанией остальные перешли на расчет размера дивидендов из свободного денежного потока (FCF) с ограничителем по долговой нагрузке, потом максимизировали долю FCF для расчета, последний пример относится к нормализации уровня капитальных расходов для расчета FCF. В ноябре прошлого года компания объявила о росте в 2019-2022 г. капитальных расходов. В 2019 г. инвестиции составят около $1,4 млрд при средних за последние 7 лет $800 млн. Рост CAPEX уменьшает величину FCF, из которого Компания выплачивает дивиденды. Начало периода повышенных капзатрат выступает негативным фактором и может стать причиной выхода из бумаги не только спекулянтов, но и долгосрочных инвесторов. Чтобы сгладить негативный эффект Компания решила сохранить высокие дивидендные выплаты скорректировав расчет FCF на повышенный CAPEX (все затраты свыше $800 млн в период с 2019 по 2022 г. не будут вычитаться из базы расчета дивидендов). Вслед за Северсталью в марте этого года НЛМК объявило, что для расчета свободного денежного потока в целях выплаты дивидендов, компания будет использовать нормализированный показатель инвестиций в сумме $700 млн в год, если фактические инвестиции будут выше этого уровня.

Рис.5 Дивидендные выплаты крупнейших компаний черной металлургии

(данные по EVRAZ пересчитаны в рубли по среднегодовому курсу)

Северсталь, НЛМК и ММК выплачивают бо́льшую часть свободного денежного потока на ежеквартальной основе (НЛМК с 2015 г., а ММК с 2018). Северсталь и НЛМК ориентированы на выплату дивидендов в размере 100% и выше от свободного денежного потока по МСФО; ММК ─ не менее 50% свободного денежного потока. Данные расчеты применимы если соотношение «Чистый долг/EBITDA» меньше значения 1.0х, чего все три компании придерживаются уже продолжительный период времени. Если коэффициент «чистый долг/EBITDA» выше значения 1.0х Северсталь и НЛМК переходят к выплате дивидендов эквивалентных 50% от FCF, ММК ─ не менее 30% от FCF.

Несмотря на изменение в дивидендной политике рост капитальных расходов будет сдерживающим фактором для сохранения абсолютных значений дивидендных выплат для Северстали, т.к. установленная планка CAPEX для расчета почти на $150 млн выше показателя за 2018 г. ($653 млн), когда они достигли своего самого высокого уровня за последние четыре года. Максимальные капитальные расходы у компании наблюдались с 2010 г. по 2014 г. Это подтверждает рекомендация совета директоров компании по дивидендам за I кв 2019, они будут ниже на 2,42 млрд руб. относительно аналогичного периода прошлого года. У конкурентов в 2019 г. капитальные расходы будут близки к уровню 2018 г., и на размер дивидендов не повлияют. За I кв. 2019 г. совет директоров НЛМК рекомендовал выплату на 9,65 млрд руб. или на 28% выше чем за аналогичный период 2018 г., а ММК на 7,68 млрд руб. или 85,8%.

EVRAZ, значительно сократив свою долговую нагрузку с 2017 г. возобновил практику выплаты дивидендов. Согласно дивидендной политике компания должна выплачивать не менее $300 млн долларов в год, при этом за 2017 г. компания выплатила $860 млн, а в 2018 $1,7 млрд. Представитель компании еще в начале 2018 г. заявлял о намерении обновить дивидендную политику, но этого так и не произошло. При изменении дивидендной политики компания наверняка не станет отличаться от коллег по цеху и также привяжет размер выплат к свободному денежному потоку. На российском рынке торгуется дочерняя компания Холдинга ─ ПАО Распадская, компания с 2012 г. не выплачивала дивиденды, в том числе по итогам 2017 г. и 2018 г. несмотря на хорошие операционные и финансовые результаты и погашение всех долговых обязательств. Менеджмент компании откладывал выплаты, но, согласно принятой новой дивидендной политике, минимальный ежегодный платеж начиная с 2019 г. в размере $50 млн будет выплачиваться двумя траншами минимум по $25 млн каждый по результатам I полугодия и финансового года (при отношении чистый долг/EBITDA ниже 2.0x), однако, относительно чистой прибыли компании за 2018 г. ($448 млн) размер дивидендов довольно скромный ─ всего 11,2%. Также сохраняется вероятность консолидации Группой EVRAZ 100% капитала Распадской (по состоянию на конец 2018 г. у EVRAZ 83,84%) и последующее распределение прибыли прошлых лет единственному владельцу. Пока свободные средства Распадской распределяются в виде займов компаниям Группы.

Согласно уставу, Мечел направляет на дивиденды по привилегированным акциям 20% от чистой прибыли по МСФО, которая по итогам 2018 г. составила 12,6 млрд руб., что соответствует 18,21 руб. на одну акцию. По обыкновенным акциям дивидендные выплаты не регламентированы и не выплачиваются ввиду высокой долговой нагрузки компании (последний раз они выплачивались по итогам 2011 г.)

Дивиденды являются неким маркером положения дел в компании или в отрасли. Исходя из данных по дивидендам, черная металлургия выглядит, как, если не самая привлекательная отрасль на российском рынке, то точно, как одна из. Компании адаптировались ко всем изменениям на мировом и внутреннем рынке, в том числе к протекционистским мерам ряда стран. Компании работают на высококонкурентном рынке, все компании находятся в частной собственности, санкционные риски ниже, хотя не исключены.

Цветные и драгоценные металлы

Рис.6 Дивидендные выплаты крупнейших золотодобытчиков РФ

(данные по Polymetal пересчитаны в рубли по среднегодовому курсу)

Хорошей альтернативой для инвесторов, вкладывающихся в физическое золото (слитки или инвестиционные монеты) могут стать акции крупнейших в стране производителей благородных металлов (Полюс и Polymetal), прежде всего золота, которое всегда считалось защитным активом в периоды турбулентности или нестабильности на финансовых рынках. За 2017-2018 гг. Полюс выплачивал дивиденды на полугодовой основе в сумме, равной 30% от показателя EBITDA за соответствующий отчетный период, но не менее $550 млн в год. С 2019 г. условие о минимальном размере выплат отменяется. Распределение прибыли акционерам согласно утвержденному расчету возможна при соотношении чистый долг/скорректированный показатель EBITDA менее 2.5х, но и при превышении данного значения совет директоров вправе рекомендовать дивиденды исходя из финансового положения Компании.

У Polymetal регулярные дивиденды выплачиваются раз в полугодие в размере 50% от скорректированной чистой прибыли (на прибыль/убыток от изменения курсов обмена валют и расходов от обесценения) за период при условии, что выплата регулярных дивидендов строго ограничена соотношением чистого долга к скорректированной EBITDA, которое не может превышать 2,5х. Совет директоров ежегодно рассматривает вопрос о выплате специальных дивидендов, однако последний раз их выплата производилась в 2016 г. Последние три года размер дивидендов в валюте растет (на рис.6 снижение обусловлено колебанием курса рубля относительно доллара США). За 2018 год компания заплатила $0,48 на акцию, но негативный эффект на ценные бумаги компании оказывает постоянный рост количества акций в обращении, за 6 лет их объем вырос на 20,5% (в среднем на 3,16% в год). Дополнительные эмиссии акций компания проводит для покупки за их счет новых активов, а также в рамках долгосрочной опционной программы поощрения сотрудников.

Среди производителей драгоценных и цветных металлов заметно выделяется ГМК Норильский никель ─ крупнейший в мире производитель первоклассного никеля и палладия, входящий в топ-5 по производству платины, родия и кобальта, добывающий также золото, серебро, иридий, селен, рутений и теллур.

Рис.7 Дивидендные выплаты ПАО ГМК Норильский никель

Стремительный рост котировок палладия во втором полугодии 2018 г. положительно отразился на доходах Компании. EBITDA Норникеля выросла за год на 56% до $6,23 млрд, помимо роста стоимости металлов положительное влияние оказало ослабление рубля, увеличение объемов производства, повышение операционной эффективности и реализация складских запасов. Рентабельность по EBITDA составила 53%. Был зафиксирован рекордно высокий FCF ($4,9 млрд). Чистая прибыль выросла на 44% г/г, составив $3,06 млрд.

Показатель «чистый долг/EBITDA» опустился до 1.13х по сравнению с 2.05х в конце 2017 года, что значительно ниже пороговых 1,8x для расчета дивидендов, т.о. как и за первое полугодие 2018 года дивиденды будут выплачены из расчета 60% EBITDA компании, что в совокупности составит 248,2 млрд руб. За счет роста стоимости акции дивидендная доходность снизилась, но находится по-прежнему на высоком уровне выше 10%).

Внушительный размер выплат поддержит финансовое положение одного из крупнейших акционеров компании ─ UC RUSAL, приостановившего из-за попадания в американский SDN-лист в апреле 2018 г. выплаты дивидендов, которые согласно последней редакции дивидендной политики собирался осуществлять ежеквартально. Несмотря на то, что фактически санкции так и не были наложены, постоянное продление срока их вступления накладывали сложности на взаимодействие компании с контрагентами, заключение долгосрочных контрактов. После исключения в январе 2019 г. UC RUSAL из санкционного списка дивиденды не выплачивались, но очень высока вероятность возобновления выплат во втором полугодии 2019 г. Общая сумма дивидендных выплат UC RUSAL в год не может превышать 15% от ковенантной EBITDA (очищенной от дивидендов по акциям Норильского Никеля), при соотношении скорректированного (на сумму обеспеченного акциями Норильского никеля) чистого долга к ковенантной EBITDA ниже 3.0х. На конец 2018 г. это соотношение составило 1.4х.

Крупнейший акционер UC RUSAL, также исключенный из санкционного списка ─ En+ Group, также отказался от выплаты дивидендов. Группа подтвердила свою приверженность заявленной долгосрочной дивидендной политике и целям повышения акционерной стоимости. С нормализацией торговой среды En+ Group намерена вернуться к практике выплат акционерам в полном объеме дивидендов от UC RUSAL, а также 75% свободного денежного потока энергетического сегмента.

Титановый гигант ВСМПО-АВИСМА, ввиду заинтересованности главных собственников в крупных выплатах продолжает выплачивать большие дивиденды ─ по итогам 2018 года они всего на 1,4% ниже, чем за 2017 год. Согласно дивидендной политике размер дивидендов должен быть не меньше 10% чистой прибыли по РСБУ, однако, как видно на Рис.8, за последние годы дивиденды равны или выше чистой прибыли за соответствующий период.

Рис.8 Дивидендные выплаты ПАО ВСМПО-АВИСМА

Драгоценные камни

В 2018 г. впервые начала выплачивать промежуточные дивиденды Алроса. Согласно новой дивидендной политике в качестве базы расчета используется FCF, ограничителем выступает коэффициент «Чистый долг/EBITDA». Если он ниже 0.0х размер дивидендов составит более 100% от FCF, если от 0.0х до 1.0х, то от 70% до 100% от FCF, если в интервале от 1.0х до 1.5х, то от 50% до 70% от FCF. При этом минимальный уровень дивидендных выплат установлен в размере 50% от чистой прибыли по МСФО. Периодичность выплат ─ дважды в год по итогам 6 и 12 месяцев. По итогам первого полугодия 2018 г. компания выплатила 70% своего FCF, что составило 43,67 млрд руб. или 5,93 руб на акцию. За второе полугодие Компания выплатит еще 30,27 млрд руб., что в совокупности с промежуточными дивидендами станет историческим максимумом для компании (73,94 млрд руб. или 10,04 руб. на акцию).

Нефтегазовый сектор

Рис.9 Дивидендные выплаты ПАО Роснефть

Роснефть, начавшая выплачивать промежуточные (полугодовые) дивиденды с 2017 года, увеличила размер дивидендов за 2018 год почти в 2,5 раза до 274,6 млрд руб. или 25,91 руб. на акцию. Целевой уровень дивидендных выплат составляет не менее 50% от чистой прибыли компании по МСФО. Среди российских нефтегазовых компаний минимальный размер дивидендов на уровне 50% от чистой прибыли кроме Роснефти закреплен только у Татнефти, но последняя выплачивает даже больше минимально установленного уровня (в 2017 г. ─ 75% чистой прибыли по МСФО, в 2018 г. ─ 100% чистой прибыли по РСБУ). Татарская компания, пожалуй, охотнее всего в нефтегазовом секторе делится прибылью с акционерами.

Табл.1 Минимальные дивидендные выплаты крупнейших нефтегазовых компаний РФ

Лукойл также выплачивает больше минимального размера дивидендов, так за 2017 г. компания выплатила 43,7% от чистой прибыли по МСФО, но за 2018 г. сократила отношение дивидендов к прибыли до 30,3%. Компания распределяет прибыль в пользу акционеров в форме осуществления обратного выкупа акций, что отразилось в уверенном росте котировок в 2018-2019 гг. В дивидендной политике нефтяной компании закреплено стремление ежегодно увеличивать размер выплат на уровень инфляции. За 2016-2017 гг. компания увеличивала размер дивидендов на 10% ежегодно. За 2018 г. дивиденды на акцию увеличились на 16,2%, при этом размер выплат вырос всего на 2,53% за счет погашения акций, выкупленных компанией с рынка.

Рис.10 Дивидендные выплаты ПАО Лукойл

Сильно удивил в 2019 году Газпром. Совет директоров рекомендовал акционерам одобрить выплату дивидендов за 2018 г. в размере 393,2 млрд руб. или 16,61 руб. на акцию, что более чем в два раза выше, чем по итогам 2017 года, однако в процентном соотношении к чистой прибыли компании выплата будет практически идентичной ─ 27% (за 2017 г. ─ 26,65%).

Собранию совета предшествовали две рекомендации менеджмента компании с разницей в месяц. Последняя рекомендация превышала первую на 146,3 млрд руб. или 6,18 руб. на акцию. Мало того, что повышение собственной рекомендации было, мягко говоря, странным решением, оно выглядит еще и неоправданным ввиду реализации масштабной инвестпрограммы компании, при отрицательном свободном денежном потоке второй год подряд.

Рис.11 Свободный денежный поток ПАО Газпром согласно консолидированной отчетности по МСФО, млрд руб.

Столь серьезного повышения выплат инвесторы не ожидали и на второй рекомендации менеджмента акции Газпрома на бирже выросли на величину более чем в два раза превышающую размер дивиденда, затем рост котировок продолжился. Открытым остается вопрос дальнейших выплат, принять новую дивидендную политику «Газпром» планирует уже в этом году. В ближайшие два – три года компания рассчитывает начать платить акционерам по 50% чистой прибыли по МСФО.

Дочерняя компания «Газпрома» ─ «Газпром нефть», обошедшая «Сургутнефтегаз» по добыче нефти по итогам 2017 года и продолжающая поступательный рост операционных и финансовых показателей, демонстрирует высокие темпы роста дивидендных выплат, так за 2018 год размер дивидендов вырос вдвое (с 71,12 млрд руб. или 15 руб. на акцию до 142,2 млрд руб. или 30 руб. на акцию), за 2017 г. на 40%, за 2016 г. на 65%. За 2018 г. выплаты составят 37,7% от чистой прибыли по МСФО (в 2017 г. ─ 28%). Принимая во внимание долю материнской структуры в капитале нефтяной дочки (95,68%), сторонним инвесторам достанется незначительная часть прибыли компании.

Рис.12 Дивидендные выплаты ПАО Газпром нефть

Благодаря запуску на полную мощность проекта «Ямал СПГ» в Новатэке на 74% увеличили выплату дивидендов (с 14,95 до 26,06 руб. на акцию), но дивидендная доходность бумаг остается самой низкой в секторе (около 2%), даже ниже доходности обыкновенных акций Сургутнефтегаза.

Ниже приведена таблица по динамике дивидендных выплат в расчете на одну акцию у компаний из нефтегазового сектора.

Табл.2 Изменение г/г размера дивидендов на акцию крупнейших нефтегазовых компаний РФ

Особняком стоят привилегированные акции компании Сургутнефтегаз, дивиденды по которым рассчитываются в размере 10% чистой прибыли компании по итогам года, разделенной на число акций, которые составляют 25% уставного капитала. Валютная переоценка значительных запасов денежных средств в иностранной валюте на балансе компании в зависимости от динамики курса рубля ежегодно влияет на объем выплат. Если в 2019 году рубль снова не ослабнет размер выплат упадет, как и в предыдущие периоды, но сейчас, за 2018 г. владельцы префов Сургутнефтегаза получат 7,92 руб. на акцию. В первый день торгов после рекомендации совета директоров дивидендная доходность подбиралась к 19%.

Рис.13 Дивидендные выплаты по привилегированным акциям ПАО Сургутнефтегаз

Ритейл и Телеком

Несмотря на лидирующие позиции X5 Retail Group в части распределения дивидендов Магнит опережает конкурента. За 2017 г. краснодарский ритейлер заплатил на 3,14 млрд руб. больше, а за 2018 г. на 6 млрд руб., при этом дивидендная доходность примерно в 2 раза выше чем у X5 Retail Group. За 2018 г. компания после трехлетнего периода снижения дивидендов повысила размер выплат, он превысил показатель 2015 г. В настоящее время компания находится в процессе трансформации, менеджмент работает над повышением эффективности бизнеса, в динамике чистой прибыли это уже нашло свое отражение. Ближайший конкурент компаний ─ Лента пока не выплачивала дивидендов, но с приходом нового контролирующего акционера возможно изменит приоритеты.

Рис.14 Дивидендные выплаты ПАО Магнит и X5 Retail Group

Сектор телекомов не представляет особого интереса для инвесторов. В отсутствии драйверов роста ключевым фактором поддержки для акций сектора выступает лишь дивидендная доходность. Ввиду возможного делистинга Мегафона с Московской биржи (с 05.10.2018 г. акции компании перестали торговаться на Лондонской фондовой бирже) и отказа от выплаты дивидендов, интерес сужается до 2 крупных игроков: МТС и VEON (бренд «Билайн»). После консолидации 100% непубличного «Т2 РТК Холдинг» (бренд Tele2) Ростелекомом, акции последнего привлекут дополнительное внимание инвесторов, кроме того в 2018 г. компания впервые выплатила промежуточные дивиденды. Акции МГТС, по которым последние 4 года наблюдается стабильная динамика высоких дивидендных выплат, также могут быть интересны.

Рис.15 Дивидендные выплаты российских телекоммуникационных компаний, млрд руб.

(данные по VEON пересчитаны в рубли по среднегодовому курсу)

VEON третий год подряд увеличивает размер дивидендных выплат, хотя за 2018 г. дивиденды на акцию увеличились всего на 1 цент. У МТС дивиденды за 2018 г. упали на 33,2% (на 22,4 млрд руб. в абсолютном выражении), но компания реализует очередную программу обратного выкупа акций на сумму не более 30 млрд руб. на период 2018-2019 г., что поддерживает стоимость акций. МТС ─ стабильная история с потенциалом роста дивидендов в расчете на одну акцию за счет выкупа с рынка и погашения бумаг (акционеры компании получают ежегодные выплаты с 2003 г.). Важным моментом выступает сохранение доли free-float благодаря пропорциональному участию в выкупе мажоритария. Потребность мажоритарного акционера компании (АФК «Система») в денежных средствах для снижения долговой нагрузки является дополнительным драйвером роста дивидендов МТС и ускоренного выкупа акций.

Тот же фактор ограничивает возможности самой АФК выплачивать достойные дивиденды. Рекомендуемый размер дивидендов АФК «Система» должен составлять в совокупности по результатам отчетного года сумму, соответствующую дивидендной доходности по акциям компании не менее 6%, но при этом не менее 1,19 руб. на каждую акцию, и должен выплачиваться по итогам 9 месяцев и года. Минимальный размер дивиденда исходя из текущих котировок около 9 руб. соответствует дивидендной доходности около 13%. Принимая во внимание приоритетность стратегической цели по сокращению долга, компания уже 2 года отклоняется от установленных дивидендной политикой критериев расчета размера дивидендных выплат.

Рис.16 Дивидендные выплаты АФК «Система»

Посильную помощь своему контролирующему акционеру оказывает Детский мир, выплачивающий дивиденды в размере 100% от прибыли по РСБУ. Компания выплачивает дивиденды по результатам 9 месяцев и по итогам года. Наравне с ростом бизнеса компании растет и размер дивидендных отчислений. Но если АФК продаст контрольный пакет ритейлера Детский мир может перейти на выплату не менее 50% от чистой прибыли по МСФО согласно своей дивидендной политике.

Рис.17 Дивидендные выплаты ПАО Детский мир

Финансовый сектор

Табл.3 Размер дивидендов российских банков, млрд руб.

* Данные по банку «ФК Открытие» приведены справочно, т.к. акции не торгуются на фондовой бирже.

Размер выплат дивидендов российскими банками отражает диспропорцию всего банковского сектора. Показательно выглядит разрыв в распределении прибыли между акционерами и среди Топ-2 российских банков, так дивиденды Сбербанка только за один 2018 г. превышают объем выплат ВТБ за 6 последних лет на 58%. Размер дивидендов за 2018 г. Сбербанка в 13,5 раз выше выплаты ВТБ, при том, что по размеру активов ВТБ лишь в 2 раза меньше лидера рынка.

Совет директоров ВТБ вместо положенных согласно дивидендной политики минимальных 25% от чистой прибыли за год рекомендовал к выплате лишь 15%. Общий объем выплат по акциям всех типов составит 26,82 млрд руб. По обыкновенным акциям, торгующимся на бирже, будет выплачено всего 14,24 млрд руб., что на 68,2% ниже прошлогодних выплат по данному типу бумаг. Снижение выплаты ─ разовое решение, необходимое для выполнения регуляторных требований. ВТБ заложил в свою стратегию дивиденды за 2019-2022 гг. в размере 50% прибыли по МСФО. За 2019 г. при достижении планов банка по целевой чистой прибыли акционеры могут рассчитывать на дивиденды в размере 100 млрд руб.

Сбербанк в свою очередь сохраняет план роста дивидендов до 50% чистой прибыли к 2020 г., когда будут выплачиваться дивиденды за 2019 г. Такой уровень дивидендов, в соответствии со стратегией, должен быть достигнут вместе с планкой уровня достаточности капитала 12,5%. По итогам 2018 г. Сбербанк выплатит акционерам 361,4 млрд руб., что составляет 43,5% от прибыли по МСФО. В 2019 г. чистая прибыль Сбербанка может составить около 0,9 трлн руб., что может выразиться в росте дивидендных выплат относительно 2018 г. примерно в 25%. Далее акционерам не стоит ожидать заметного роста отчислений.

За 2018 г. Банк Возрождение выплатит дивиденды только по привилегированным акциям. Впервые будут выплачены дивиденды Московским кредитным банком (МКБ) в размере 0,11 руб. на одну акцию.

TCS Group, объединяющая банковский и страховой бизнесы, выплатила за 2018 г. больше 12 млрд руб.

Рис.18 Дивидендные выплаты TCS Group Holding PLC

Еще одной интересной дивидендной фишкой из финансового сектора выступает Московская биржа. Дивиденды – одна из ключевых составляющих, на которых строится инвестиционный кейс акций биржи. Целевой уровень доли прибыли, направляемой на выплату дивидендов, определяется в размере не менее 55% от консолидированной чистой прибыли по МСФО, но выплачивается как правило больше установленного уровня. В 2017 году компания перешла на выплату полугодовых дивидендов, однако из-за необходимости поддержания высокого уровня достаточности капитала в 2018 г. решила отказаться от промежуточной выплаты. Годовая выплата по результатам 2018 года впервые сократилась относительно предыдущего года (-3%).

Рис.19 Дивидендные выплаты ПАО Московская биржа

Электроэнергетика

Среди электросетевых компаний (Россети и ее дочерние компании) наибольший размер выплат производит ФСК ЕЭС, но по дивидендной доходности на акцию лидирует МРСК Центра и Приволжья (около 14%). Материнская структура 2 года подряд отказывается от выплат по итогам года и выплачивает дивиденды по первому кварталу. За 1 квартал 2019 г. Компания в 2 раза увеличит размер дивидендов относительно аналогичного периода прошлого года (5 млрд руб. по бумагам двух типов)

Рис.20 Дивидендные выплаты компаний электросетевого комплекса (ГК Россети)

Среди генерирующих компаний больше всех за 2018 г. заплатит Русгидро (15,9 млрд руб.), что по текущим ценам дает дивидендную доходность на акцию около 7%. Из дочерних компаний Газпром энергохолдинга (ТГК-1, ОГК-2, Мосэнерго) первое место за Мосэнерго (8,3 млрд руб.), это выше 9% дивидендной доходности.

Рис.21 Дивидендные выплаты электрогенерирующих компаний

Логистика

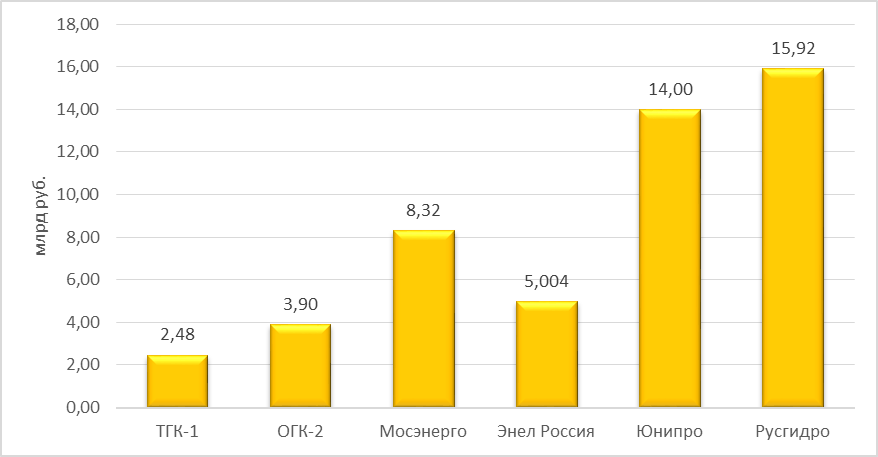

Совет директоров Аэрофлота рекомендовал выплатить дивиденды за 2018 г. в размере 2,6877 руб. на одну акцию. На дивиденды будет направлено 2,8565 млрд руб. (50% от чистой прибыли по МСФО). По сравнению с предыдущими выплатами это существенное снижение. На финансовый результат крупнейшего авиаперевозчика, как и на всю отрасль влияет рост цен на топливо.

Рис.22 Дивидендные выплаты ПАО Аэрофлот

За первое полугодие 2018 г. НМТП выплатил дивиденды в размере 10 млрд руб. (~0,5 руб. на акцию). Из этой суммы всего 100 млн руб. было направлено из чистой прибыли компании за первое полугодие, оставшаяся часть из нераспределенной прибыли, таким образом данная промежуточная выплата по факту является отложенной выплатой годовых дивидендов за 2017 г., которые Компания не смогла выплатить ранее из-за наличия судебных запретов. Затем компания выплатила дивиденды по результатам 9 месяцев (5,1 млрд руб.), а по итогам 2018 года совет директоров рекомендовал финальную выплату в размере 9,63 млрд руб., таким образом непосредственно за 2018 г. компания выплатит 14,83 млрд руб. или 0,77 руб на акцию, что дает дивидендную доходность в районе 10%.

Дивидендная доходность

Самая большая дивидендная доходность за 2018 г. была в акциях Нижнекамскнефтехим (НКНХ). Купившие акции до объявления дивидендов получили доходность выше 30% по обыкновенным акциям и под 50% по привилегированным.

Доходность около 19% ожидает инвесторов в привилегированные акции Сургутнефтегаза. В отличие от объявленных дивидендов НКНХ, высокий размер дивидендов в акции этой компаний был ожидаем и не стал триггером резкого скачка стоимости бумаг.

По привилегированным акциям Мечела размер дивидендов также просчитывался, но был высокий риск рекомендации не выплачивать дивиденды, что сдерживало акции. По текущим цена дивидендная доходность составляет около 16%.

Все выплаты НМТП за 2018 г., включая по факту отложенные дивиденды за 2017 г. составили 18% к текущей цене (без учета ─ выше 10%).

Высокая доходность (выше 10%) установлена в акциях Северсталь, НЛМК, ММК, Норильский никель, Татнефть (оба типа), Алроса, МРСК Центра и Приволжья, МРСК Волги, МРСК Юга, АЛРОСА-Нюрба, Энел Россия, МГТС, ЛСР, Детский мир, НКХП, Ленэнерго (прив.), ЧТПЗ, VEON.

Дивидендная доходность Топ-3 по объему дивидендных выплат в абсолютном выражении следующая: Газпром (~7%), Сбербанк (~7% по обыкновенным и ~8% по привилегированным акциям), Роснефть (~6%).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба