27 апреля 2020 investing.com Халепа Евгений

Один из читателей в своем комментарии к предыдущему посту написал: «В цикле снижения ставок скорость обращения денег падает, в таких условиях инфляции быть не может».

О моем мнении насчет перспектив инфляции в США вы знаете из моих предыдущих статей, а с автором комментария соглашусь и в данной статье покажу наглядно, что имеется в виду.

Итак, приступим к полному разбору ситуации на денежном рынке США. Для анализа финансовых рынков крайне важно понимать, будет ли ослаблен доллар, поскольку именно этот фактор запускает «риск-он» на финансовых рынках.

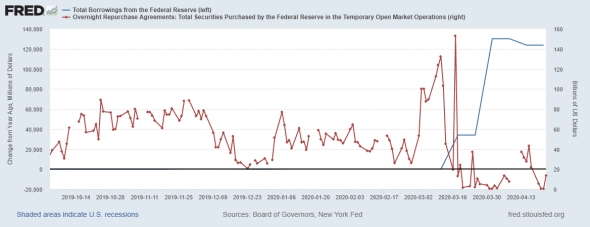

Начнем с обзора спроса на долларовую ликвидность со стороны финансовых институтов, пользующихся сделками РЕПО и прямым кредитованием у ФРС.

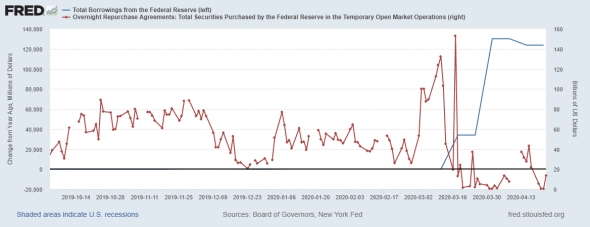

Сделки РЕПО

Красная линия – это дневные объемы сделок РЕПО; здесь мы наблюдаем затухание показателя, и это означает, что спрос на краткосрочную ликвидность падает.

Синяя линия – это объемы прямого кредитования коммерческих банков. Длинные деньги банкам нужны, процесс стабилизации продолжается и вышел на качественно новый уровень, локально проблема с долларовой ликвидностью снята.

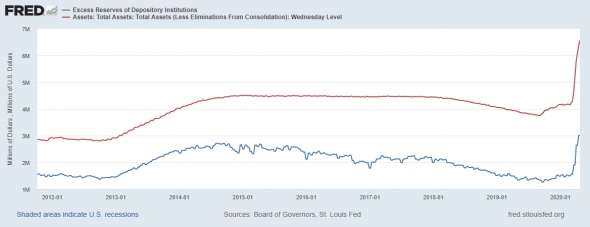

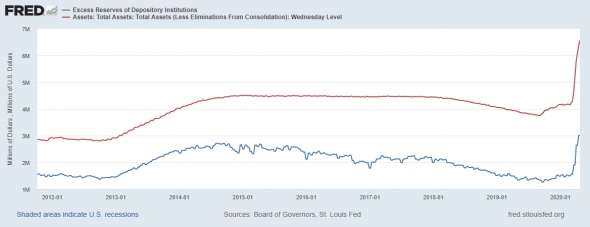

Результатом накачки финансовой системы США ликвидностью является сильный рост баланса ФРС, который за неделю вырос еще на 200 млрд долларов и поставил новый исторический рекорд – 6,57 трлн долларов. Это демонстрирует красная линия на картинке ниже.

Баланс ФРС и избыточные резервы

Синяя линия – это показатель избыточных резервов, которые хранятся на счетах в ФРС коммерческими банками. Это резервные деньги, которые являются условно «лишними» в системе.

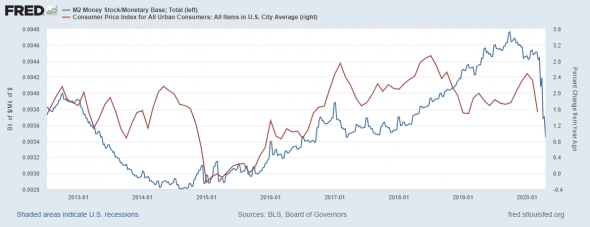

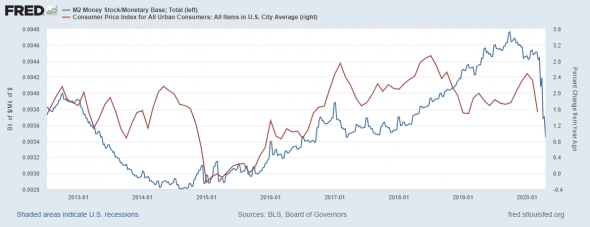

Такой баланс избыточных резервов приводит к сильному росту денежной базы относительно темпов роста показателя широкой денежной массы М2. Это является причиной снижения скорости обращения денег и называется «Банковский мультипликатор». Показатель нанесен синей линией на картинке ниже.

Банковский мультипликатор

Денежная база на прошлой неделе выросла на 373 млрд долларов, в то время как денежная масса — на 125 млрд долларов. Здесь уместно заметить, что в цикле ужесточения ДКП с 2016 по 2018 год денежная масса росла гораздо быстрее, что и привело к росту банковского мультипликатора, пока показатель не вернулся к уровню 2017 года.

Данный мультипликатор отражает процесс создания денег через кредитование, и чем выше ставка, тем больше сбережений на балансе коммерческих банков, что стимулирует кредитование. Сейчас, в цикле смягчения ДКП, ставка низкая, то есть происходит замещение сбережений деньгами ФРС.

Красная линия – это годовая потребительская инфляция в США.

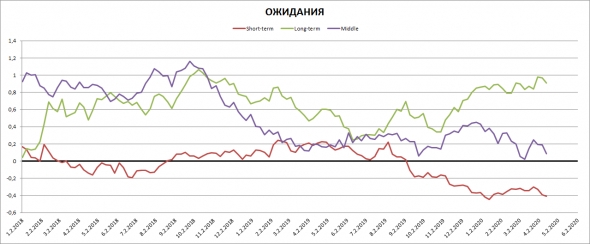

Мы видим, что экономика США вошла в дефляционный цикл, и сейчас главное – это инфляционные ожидания, апрельские данные по которым выйдут сегодня.

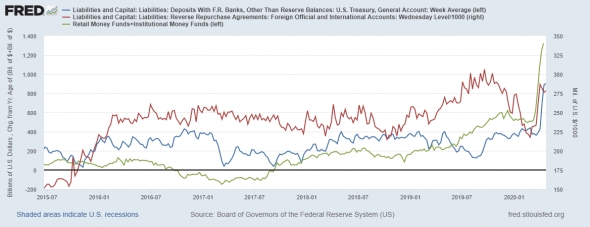

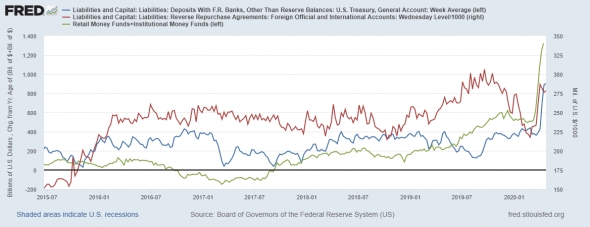

Сильный рост денежной массы в годовом выражении составляет 16% и обусловлен двумя факторами: кроме роста баланса ФРС, т. е. накачки финансовой системы деньгами, наблюдается также абсорбция долларовой ликвидности. Иллюстрация к этому — на картинке ниже.

Абсорбция ликвидности

На мой взгляд, в финансовой системе США есть три «вредителя», которые оттягивают на себя долларовую ликвидность, хотя, возможно, они выполняют функции «санитаров», поскольку денег влито много. Тем не менее, у нас есть:

зеленая линия – это потоки во взаимные фонды, инвестирующие в денежный рынок. Показатель в годовой динамике и относительно прошлого года — приток более 1,2 трлн долларов;

синяя линия – счет Казначейства, за неделю показатели выросли на 11 млрд долларов, и объем счета теперь составляет 901 млрд — это исторический рекорд (может, Белый дом готовится к войне?);

красная линия – накопленные объемы сделок РЕПО для нерезидентов. Показатель снова близок к максимумам, но не такой уж и крупный в сравнении с двумя предыдущими – 280 млрд долларов.

Всего на счетах вышерассмотренных институтов находится 5,2 трлн долларов – это треть всей денежной массы. Весь этот объем абсорбирует долларовую ликвидность, и как только она хлынет в экономику, долларов станет очень много.

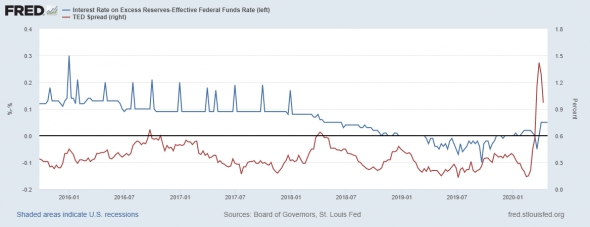

Итак, мы увидели, что денежный рынок США в профиците, и это очень позитивный сигнал, т. к. есть надежды на «риск-он». Теперь давайте убедимся, все ли хорошо с дифференциалами ставок — это важный «барометр» финрынка.

Первым делом глянем на рыночную и учетную ставки.

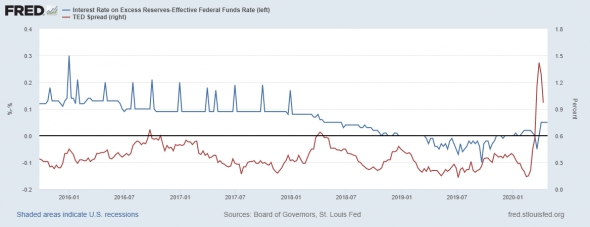

Дифференциал ставок

Синяя линия – это спрэд между ставкой по избыточным резервам (учетная) и эффективной ставкой (рыночная). Мы констатируем факт, что рыночная ставка ниже, чем учетная, что отражает избыток ликвидности в системе.

Красная линия – это ТД-спрэд, который отображает состояние долларовой ликвидности на международном рынке. Показатель плавно отходит от пиков, и мы знаем, что ФРС запустила программы для урегулирования дефицита ликвидности на международном рынке, запущены также линии СВОП, РЕПО с ведущими мировыми ЦБ.

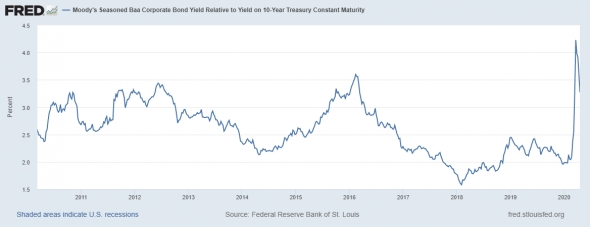

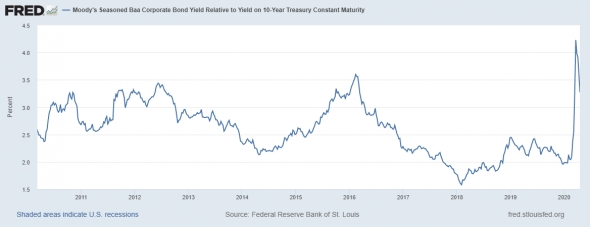

Ситуация со ставками на рынке корпоративного долга также смягчается; на картинке ниже — спрэд между доходностью по 10-летним трежерис и соответствующими корпоративными облигациями инвестиционного уровня.

Корпоративные облигации

Спрэд отступил от пиков, но в нормальное состояние не вернулся. Это означает, что спрос на риск все еще низкий.

На фьючерсном рынке ожидания трейдеров также оптимистичны, и, судя по фьючерсной кривой, к лету ожидается рост ставок, т. е. распродажа на рынке трежерис, что соответствует «риск-он».

Фьючерсная кривая

Синяя линия – это обратный спрэд между контрактами со сроками истечения июль-май.

Сиреневая линия – это цена майского фьючерса.

Как видим, цена летнего контракта ниже весеннего, т. е. рынок закладывает снижение цен на векселя к началу лета, а это соответствует росту ставки, т. е. коррекции ставок на денежном рынке после резкого снижения ставки ФРС.

На картинке ниже чистая позиция профессиональных участников рынка, использующих рынок для переноса риска (хеджирования). Данные из отчетов СОТ, публикуемых Комиссией по товарам и фьючерсам.

Как видим, на денежном рынке именно хеджеры ждут снижения цен на фьючерсы, а значит, роста ставок. Это согласуется с предыдущей гипотезой о фьючерсной кривой.

А вот позиция по длинным облигациям, нанесенная зеленой линией, выглядит аномально. Хеджеры закладывают в расчеты дальнейшее снижение ставок рынка капитала (от 10 лет и выше). На мой взгляд, этого не произойдет, т. к. если наступит цикл «риск-он», то 10-летки будут распроданы в первую очередь. Пока рынок действует осторожно.

ВЫВОД

Ситуация на денежном рынке США выглядит весьма многообещающе, и нас ждет «риск-он», несмотря на ужасные макроэкономические показатели. Не буду повторяться, а просто скажу, что я жду «риск-он» и считаю, что экономика и финансовый рынок США находятся в состоянии, похожем на ситуацию конца 90-х. То время стало уникальным благодаря стремительному развитию интернет-технологий, уникальность сегодняшней ситуации обеспечивает огромная масса бесплатных денег.

Со стороны денежного рынка в США все готово для ослабления доллара, что станет сигналом к «риск-он»; на международном рынке напряжение с долларами пока не снято, но процессы идут.

В случае запуска «риск-он» ожидаю ралли на всех финансовых рынках, снижения доллара ко всем валютам и снижения трежерис с длинными сроками.

О моем мнении насчет перспектив инфляции в США вы знаете из моих предыдущих статей, а с автором комментария соглашусь и в данной статье покажу наглядно, что имеется в виду.

Итак, приступим к полному разбору ситуации на денежном рынке США. Для анализа финансовых рынков крайне важно понимать, будет ли ослаблен доллар, поскольку именно этот фактор запускает «риск-он» на финансовых рынках.

Начнем с обзора спроса на долларовую ликвидность со стороны финансовых институтов, пользующихся сделками РЕПО и прямым кредитованием у ФРС.

Сделки РЕПО

Красная линия – это дневные объемы сделок РЕПО; здесь мы наблюдаем затухание показателя, и это означает, что спрос на краткосрочную ликвидность падает.

Синяя линия – это объемы прямого кредитования коммерческих банков. Длинные деньги банкам нужны, процесс стабилизации продолжается и вышел на качественно новый уровень, локально проблема с долларовой ликвидностью снята.

Результатом накачки финансовой системы США ликвидностью является сильный рост баланса ФРС, который за неделю вырос еще на 200 млрд долларов и поставил новый исторический рекорд – 6,57 трлн долларов. Это демонстрирует красная линия на картинке ниже.

Баланс ФРС и избыточные резервы

Синяя линия – это показатель избыточных резервов, которые хранятся на счетах в ФРС коммерческими банками. Это резервные деньги, которые являются условно «лишними» в системе.

Такой баланс избыточных резервов приводит к сильному росту денежной базы относительно темпов роста показателя широкой денежной массы М2. Это является причиной снижения скорости обращения денег и называется «Банковский мультипликатор». Показатель нанесен синей линией на картинке ниже.

Банковский мультипликатор

Денежная база на прошлой неделе выросла на 373 млрд долларов, в то время как денежная масса — на 125 млрд долларов. Здесь уместно заметить, что в цикле ужесточения ДКП с 2016 по 2018 год денежная масса росла гораздо быстрее, что и привело к росту банковского мультипликатора, пока показатель не вернулся к уровню 2017 года.

Данный мультипликатор отражает процесс создания денег через кредитование, и чем выше ставка, тем больше сбережений на балансе коммерческих банков, что стимулирует кредитование. Сейчас, в цикле смягчения ДКП, ставка низкая, то есть происходит замещение сбережений деньгами ФРС.

Красная линия – это годовая потребительская инфляция в США.

Мы видим, что экономика США вошла в дефляционный цикл, и сейчас главное – это инфляционные ожидания, апрельские данные по которым выйдут сегодня.

Сильный рост денежной массы в годовом выражении составляет 16% и обусловлен двумя факторами: кроме роста баланса ФРС, т. е. накачки финансовой системы деньгами, наблюдается также абсорбция долларовой ликвидности. Иллюстрация к этому — на картинке ниже.

Абсорбция ликвидности

На мой взгляд, в финансовой системе США есть три «вредителя», которые оттягивают на себя долларовую ликвидность, хотя, возможно, они выполняют функции «санитаров», поскольку денег влито много. Тем не менее, у нас есть:

зеленая линия – это потоки во взаимные фонды, инвестирующие в денежный рынок. Показатель в годовой динамике и относительно прошлого года — приток более 1,2 трлн долларов;

синяя линия – счет Казначейства, за неделю показатели выросли на 11 млрд долларов, и объем счета теперь составляет 901 млрд — это исторический рекорд (может, Белый дом готовится к войне?);

красная линия – накопленные объемы сделок РЕПО для нерезидентов. Показатель снова близок к максимумам, но не такой уж и крупный в сравнении с двумя предыдущими – 280 млрд долларов.

Всего на счетах вышерассмотренных институтов находится 5,2 трлн долларов – это треть всей денежной массы. Весь этот объем абсорбирует долларовую ликвидность, и как только она хлынет в экономику, долларов станет очень много.

Итак, мы увидели, что денежный рынок США в профиците, и это очень позитивный сигнал, т. к. есть надежды на «риск-он». Теперь давайте убедимся, все ли хорошо с дифференциалами ставок — это важный «барометр» финрынка.

Первым делом глянем на рыночную и учетную ставки.

Дифференциал ставок

Синяя линия – это спрэд между ставкой по избыточным резервам (учетная) и эффективной ставкой (рыночная). Мы констатируем факт, что рыночная ставка ниже, чем учетная, что отражает избыток ликвидности в системе.

Красная линия – это ТД-спрэд, который отображает состояние долларовой ликвидности на международном рынке. Показатель плавно отходит от пиков, и мы знаем, что ФРС запустила программы для урегулирования дефицита ликвидности на международном рынке, запущены также линии СВОП, РЕПО с ведущими мировыми ЦБ.

Ситуация со ставками на рынке корпоративного долга также смягчается; на картинке ниже — спрэд между доходностью по 10-летним трежерис и соответствующими корпоративными облигациями инвестиционного уровня.

Корпоративные облигации

Спрэд отступил от пиков, но в нормальное состояние не вернулся. Это означает, что спрос на риск все еще низкий.

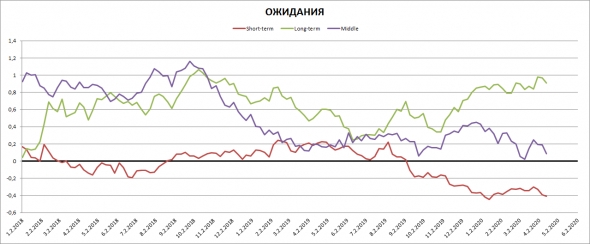

На фьючерсном рынке ожидания трейдеров также оптимистичны, и, судя по фьючерсной кривой, к лету ожидается рост ставок, т. е. распродажа на рынке трежерис, что соответствует «риск-он».

Фьючерсная кривая

Синяя линия – это обратный спрэд между контрактами со сроками истечения июль-май.

Сиреневая линия – это цена майского фьючерса.

Как видим, цена летнего контракта ниже весеннего, т. е. рынок закладывает снижение цен на векселя к началу лета, а это соответствует росту ставки, т. е. коррекции ставок на денежном рынке после резкого снижения ставки ФРС.

На картинке ниже чистая позиция профессиональных участников рынка, использующих рынок для переноса риска (хеджирования). Данные из отчетов СОТ, публикуемых Комиссией по товарам и фьючерсам.

Как видим, на денежном рынке именно хеджеры ждут снижения цен на фьючерсы, а значит, роста ставок. Это согласуется с предыдущей гипотезой о фьючерсной кривой.

А вот позиция по длинным облигациям, нанесенная зеленой линией, выглядит аномально. Хеджеры закладывают в расчеты дальнейшее снижение ставок рынка капитала (от 10 лет и выше). На мой взгляд, этого не произойдет, т. к. если наступит цикл «риск-он», то 10-летки будут распроданы в первую очередь. Пока рынок действует осторожно.

ВЫВОД

Ситуация на денежном рынке США выглядит весьма многообещающе, и нас ждет «риск-он», несмотря на ужасные макроэкономические показатели. Не буду повторяться, а просто скажу, что я жду «риск-он» и считаю, что экономика и финансовый рынок США находятся в состоянии, похожем на ситуацию конца 90-х. То время стало уникальным благодаря стремительному развитию интернет-технологий, уникальность сегодняшней ситуации обеспечивает огромная масса бесплатных денег.

Со стороны денежного рынка в США все готово для ослабления доллара, что станет сигналом к «риск-он»; на международном рынке напряжение с долларами пока не снято, но процессы идут.

В случае запуска «риск-он» ожидаю ралли на всех финансовых рынках, снижения доллара ко всем валютам и снижения трежерис с длинными сроками.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба