Нефтяной рынок охвачен оптимизмом, что двигает котировки все выше и выше. Любопытно, но в информационном пространстве в последнее время особых изменений, которые могли бы этот оптимизм объяснить, не наблюдается (кроме, разве что, бодрых реляций о смягчении карантинных мер).

Начнем анализ с короткого обзора последних отчетов от ведущих энергетических агентств.

Международное энергетическое агентство, ОПЕК и Минэнерго США в один голос транслируют негативные прогнозные сценарии на 2020 год. Укрепляет эту тенденцию публикация тревожных данных о распространении пандемии в развивающихся странах: резкое ухудшение за последние сутки в Бразилии и Индии, входящих в десятку крупнейших потребителей нефти в мире.

Однако мы не станем основывать свой анализ на слухах, а обратим внимание на факты.

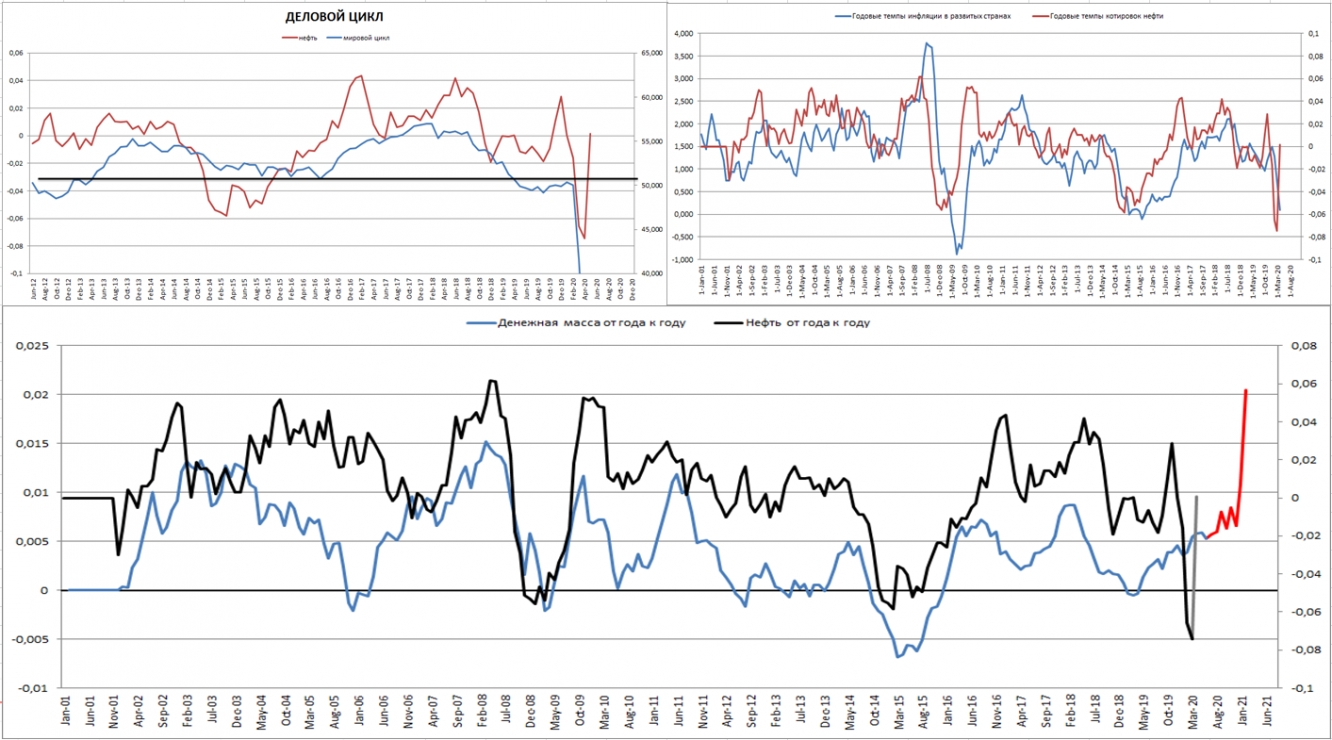

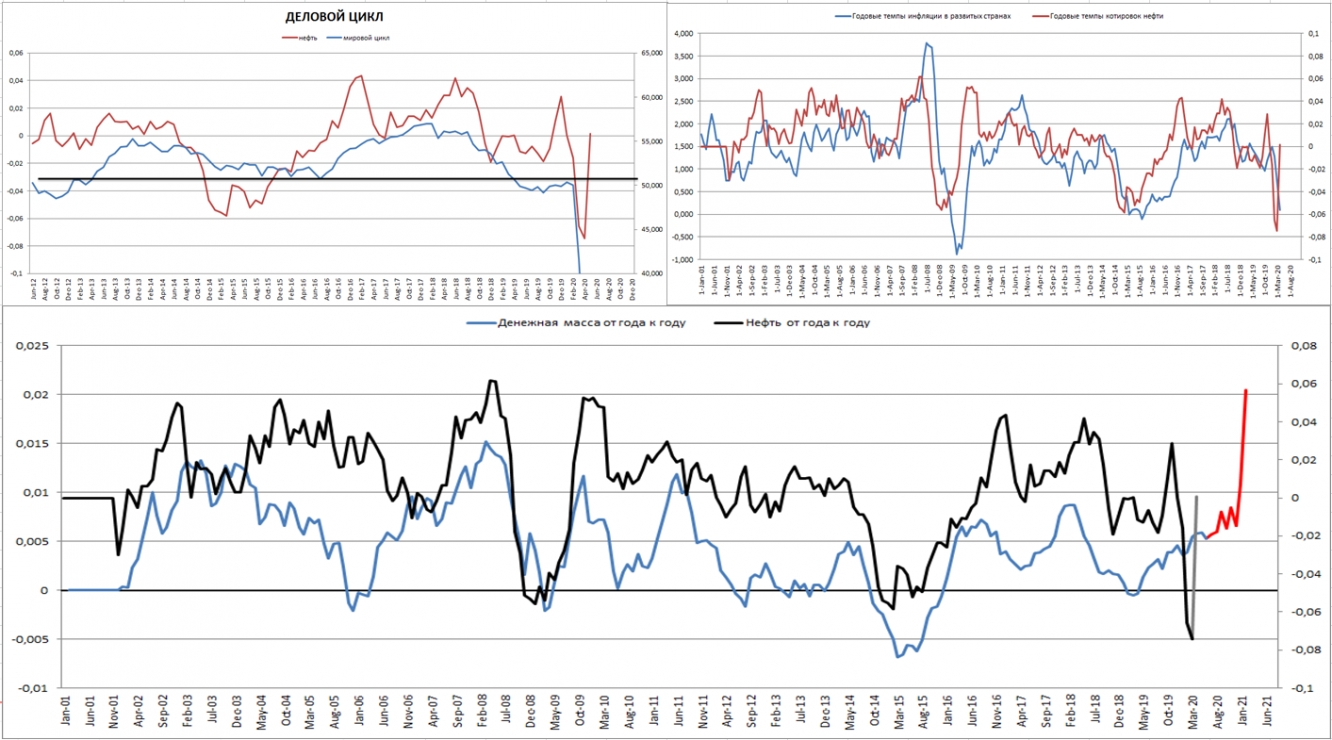

Приведенные ниже графики демонстрируют ситуацию в мировой экономике, а также связь макроэкономических показателей с котировками нефти.

На первом графике синей линией нанесен индекс делового цикла PMI Copmosite в развитых странах, а красная линия отражает годовую динамику нефтяных котировок. Мы видим, что деловой цикл в апреле продолжил ухудшаться, в то время как нефтяные котировки оживились.

На втором графике наблюдается дивергенция между годовыми темпами инфляции в развитых странах (синяя линия) и котировками нефти (красная линия). В апреле годовые темпы инфляции продолжили снижаться, что соответствует сниженному спросу на нефть в мировой экономике.

В современном мире на финансовых рынках правит бал денежная масса; мы знаем, что ведущие центральные банки печатают деньги. На третьем графике изображены: синей линией — годовая динамика денежной массы (в долларах) в развитых странах, черной линией – котировки нефти от года к году. Красная линия, продолжающая синюю – это прогноз (путем экстраполяции) по денежной массе в развитых странах.

Вывод напрашивается сам собой: котировки нефти растут на ожиданиях продления соглашения ОПЕК+, на позитивных ожиданиях выхода из мирового карантина, а главное — на предполагаемом росте массы бесплатных денег. Экономические реалии совсем иные: оживление спроса под большим вопросом, а продление сделки ОПЕК+ пока не согласовано.

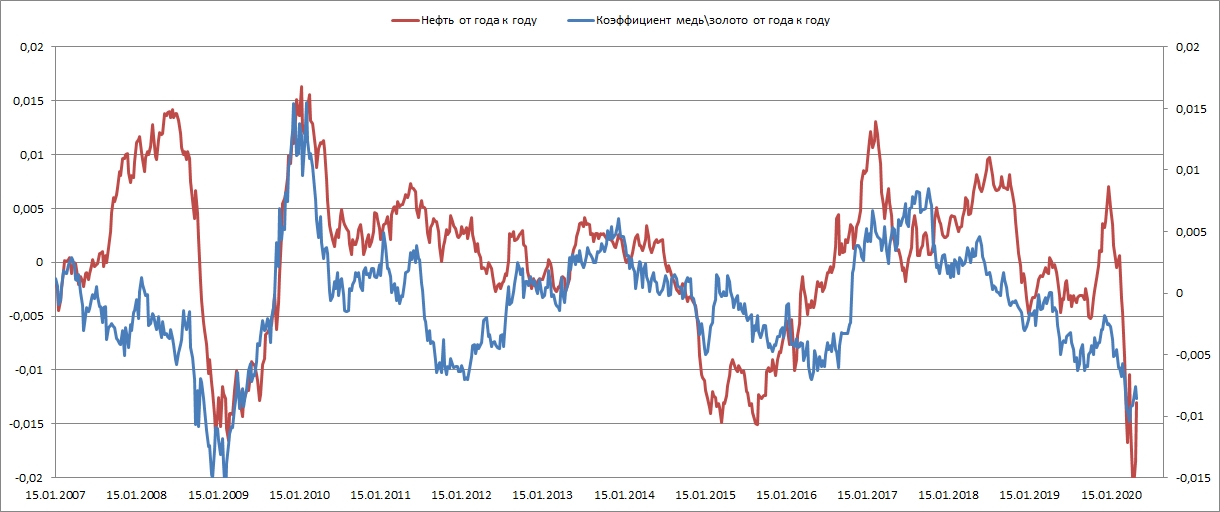

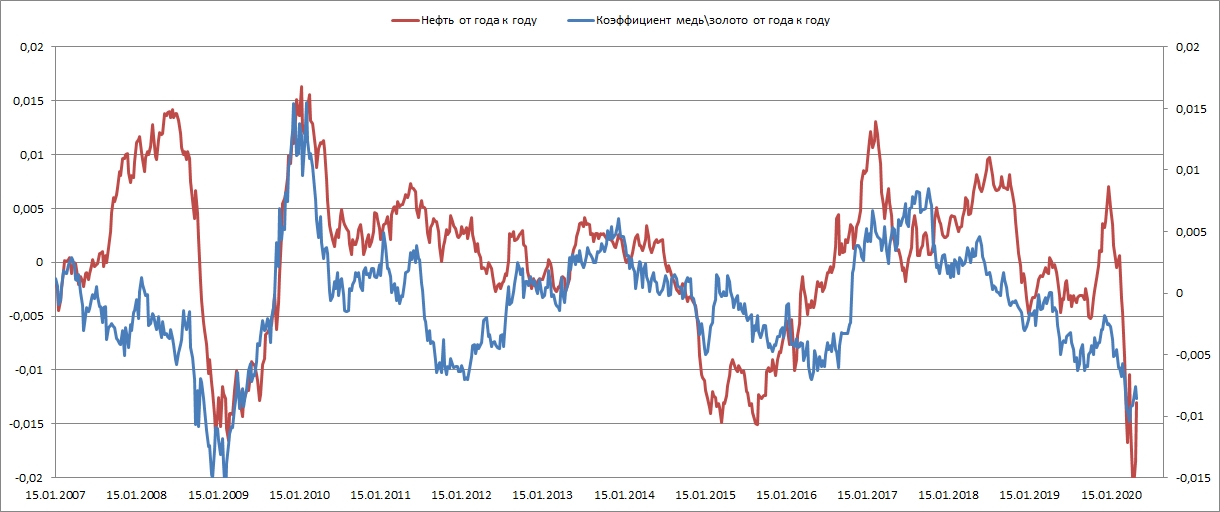

Перспективы экономики хорошо прогнозируются через коэффициент медь/золото: медь — весьма востребованный промышленный товар, лишенный при этом политической составляющей (как, например, нефть), а золото – банковский металл, исторически обладающий наилучшими защитными свойствами

Коэффициент медьзолото

Итак, синяя линия – это коэффициент медь/золото в динамике от года к году, а красная — котировки нефти в той же динамике. Мы видим четкую взаимосвязь между рассматриваемыми показателями, при этом коэффициент остается на уровне 2009 года.

Очевидно, что текущее оживление на рынке нефти не подкреплено оживлением по данному коэффициенту, а это означает, что мировая экономика далека от запуска.

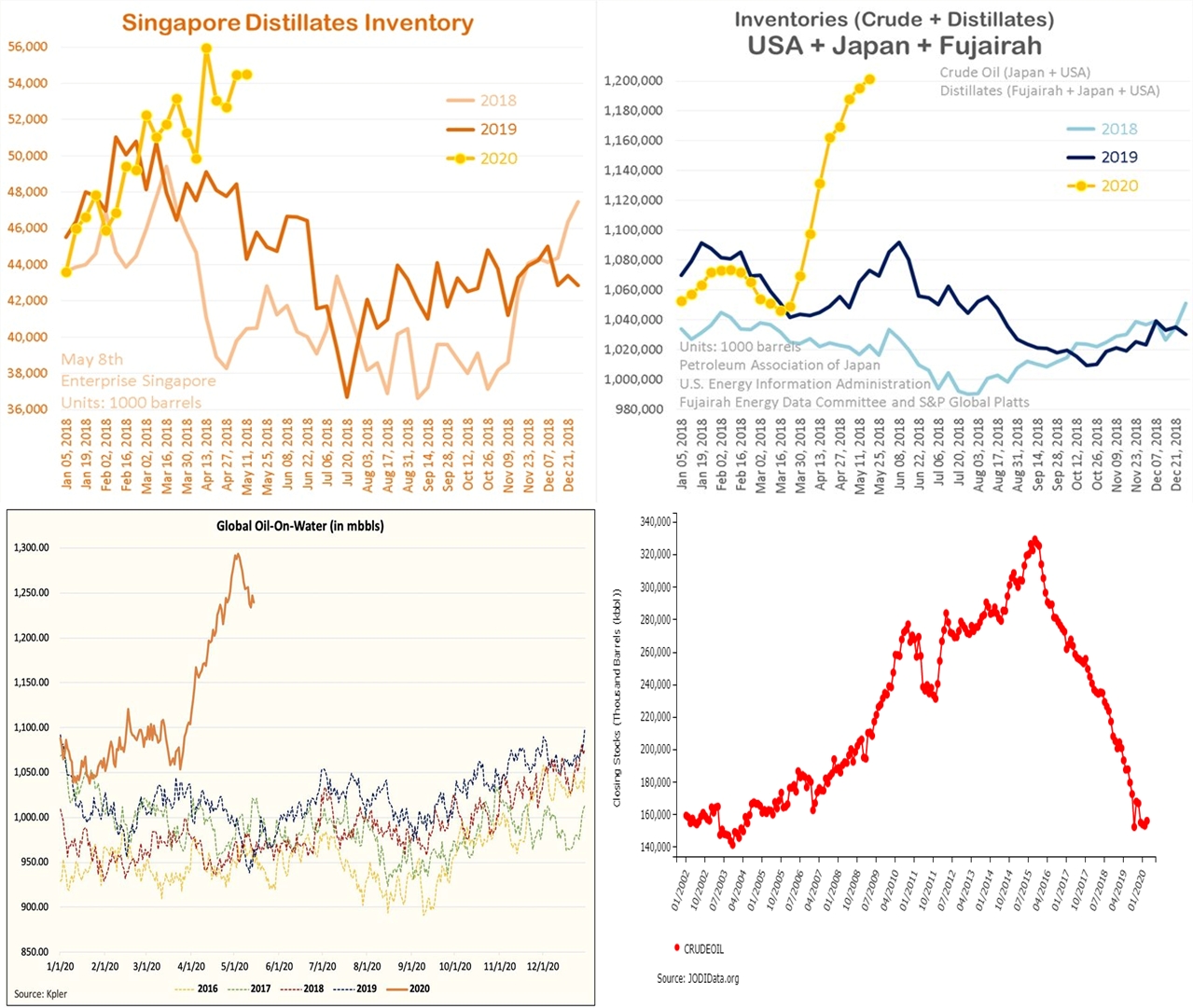

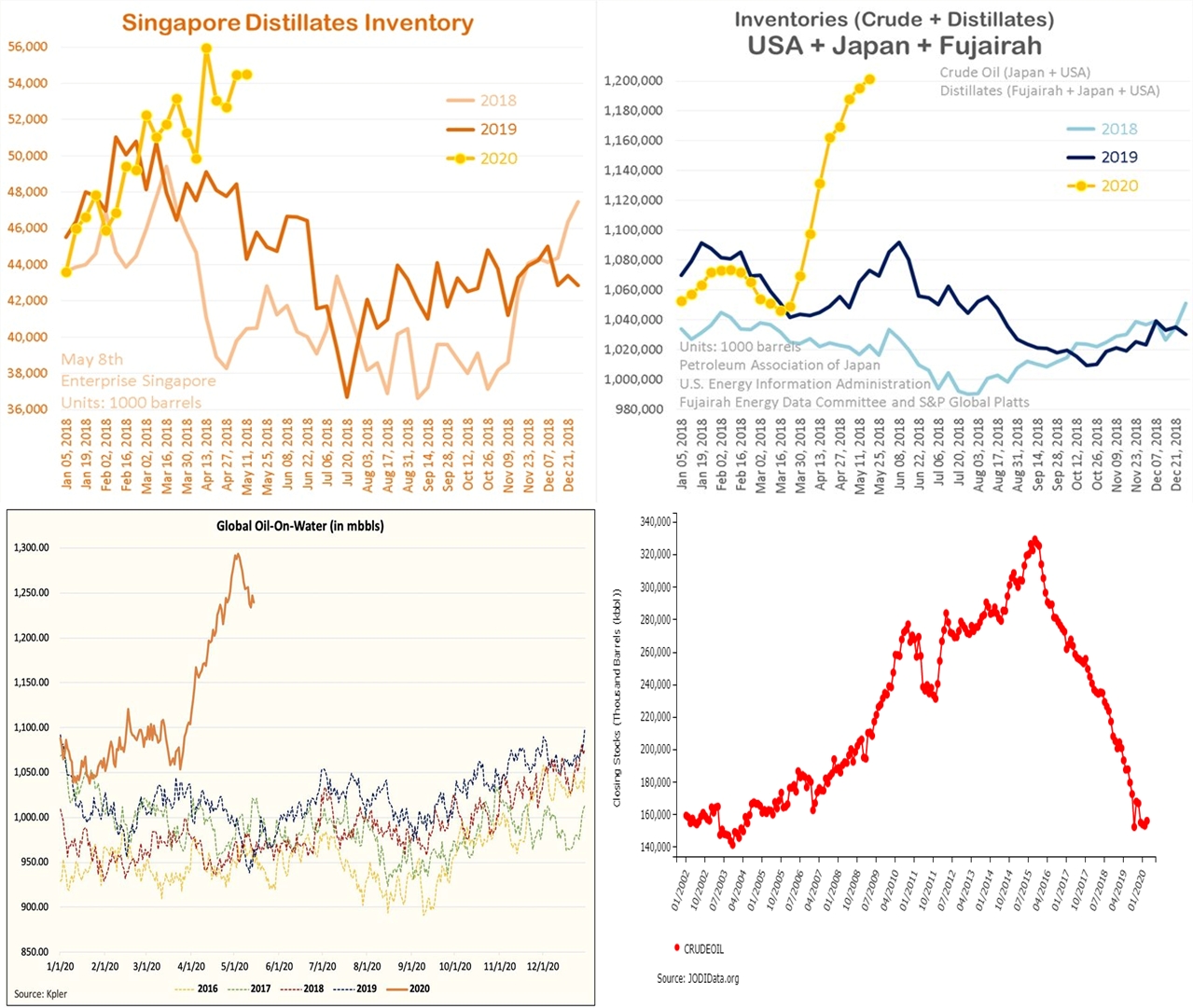

Актуальные данные по физическому рынку нефти выходят на платной основе, поэтому приходится заимствовать чужие картинки (чего сам не люблю, но выхода нет). Так, я сделал для вас подборку графиков, описывающих состояние физического рынка нефти и нефтепродуктов по ведущим мировым хабам. К сожалению, данных по хабу ARA, который является базисом для стран Западной Европы, мне найти не удалось, но это и не так важно, поскольку имеющиеся данные явно демонстрируют избыток физического рынка.

Запасы по ведущим хабам

Запасы нефти и нефтепродуктов в США, Японии, Сингапуре, Фуджайре (ОАЭ) стремительно растут и остаются высокими в плавучих хранилищах (это изображено на 3-м графике). При этом запасы в Саудовской Аравии в марте (см. последний график) находятся все еще на довольно низком уровне, поскольку активно экспортировались и сейчас остаются частично в море, частично уже осели на суше.

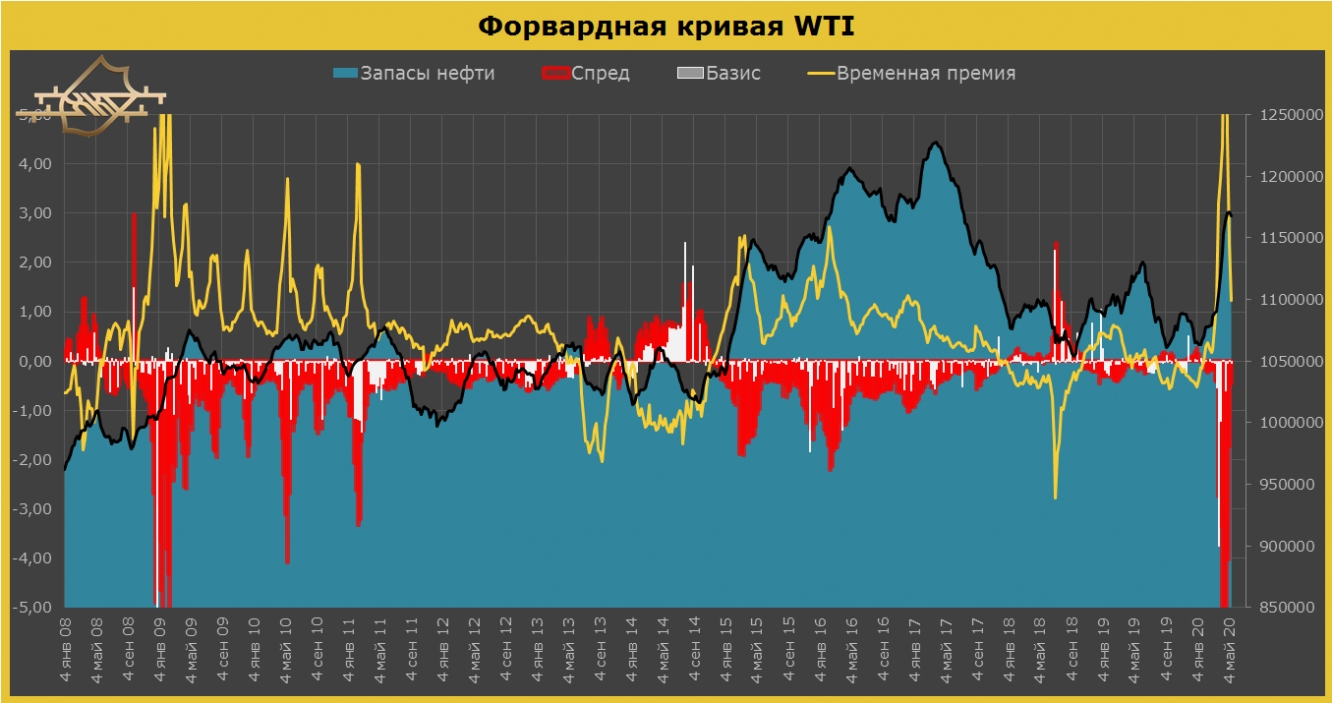

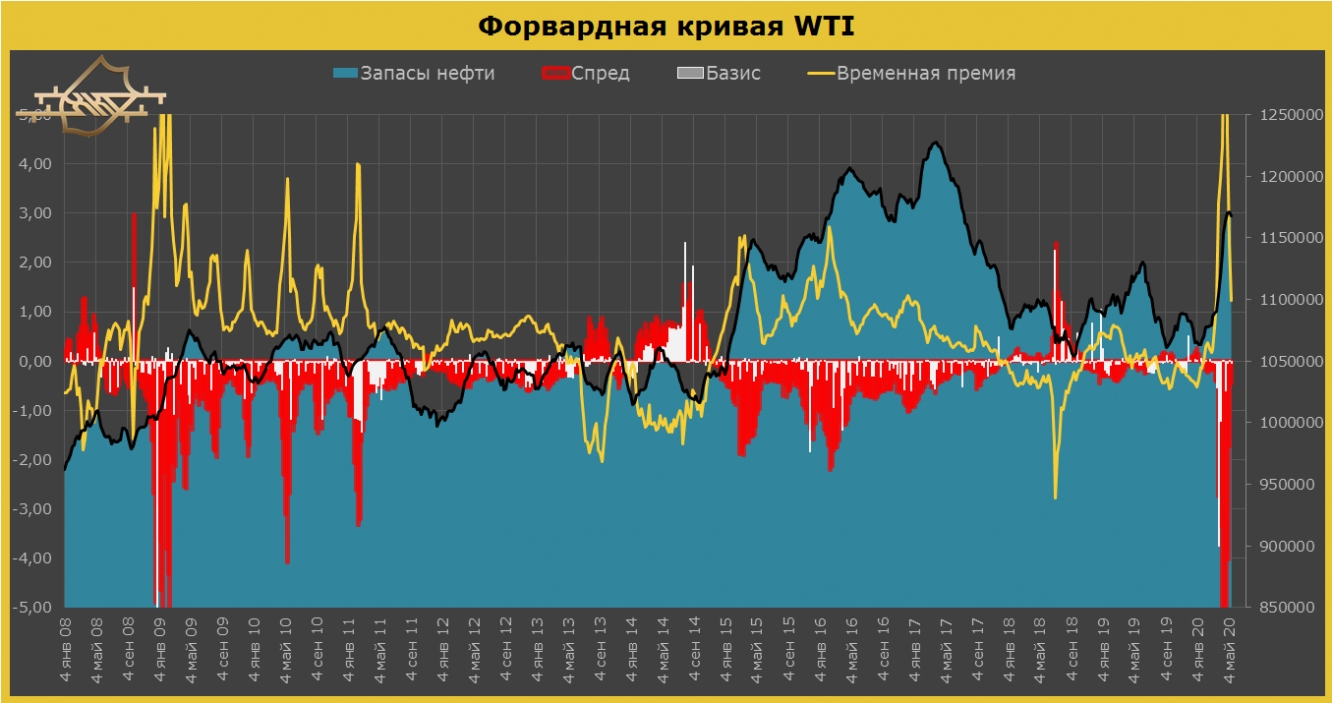

В самих США рост общего уровня запасов замедлился, так и не дойдя до пиков 2017 года. Это изображено бирюзовой областью на графике ниже.

Рынок нефти в США

На этом же графике мы видим, что финансовый рынок WTI, фьючерсные контракты которого торгуются на Чикагской товарной бирже, постепенно приходит в норму: рыжая линия – это положение фьючерсной кривой; сейчас она уже выравнивается, и супер-контанго сходит на нет. Фронтальный спред, нанесенный красной гистограммой, также подтянулся к нулевой отметке, а базис и вовсе поджат к нулю, что сигнализирует о стабилизации рынка нефти — как физического, так и финансового.

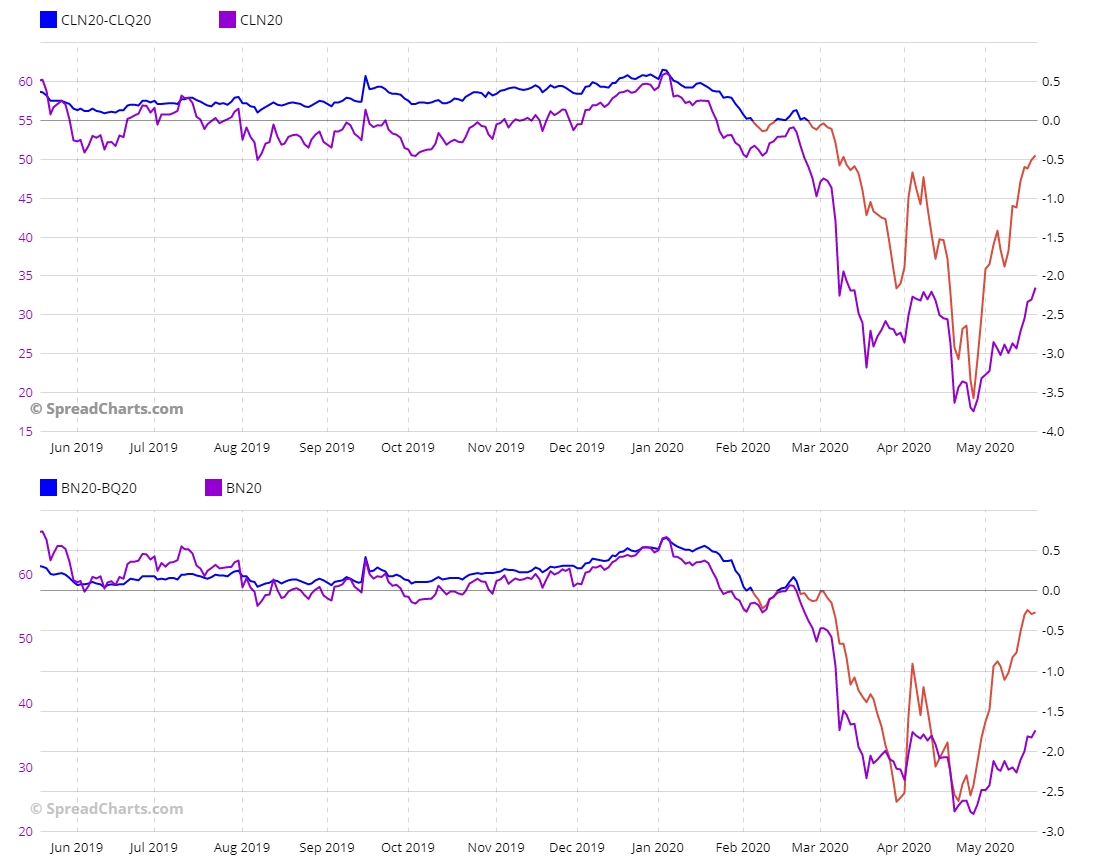

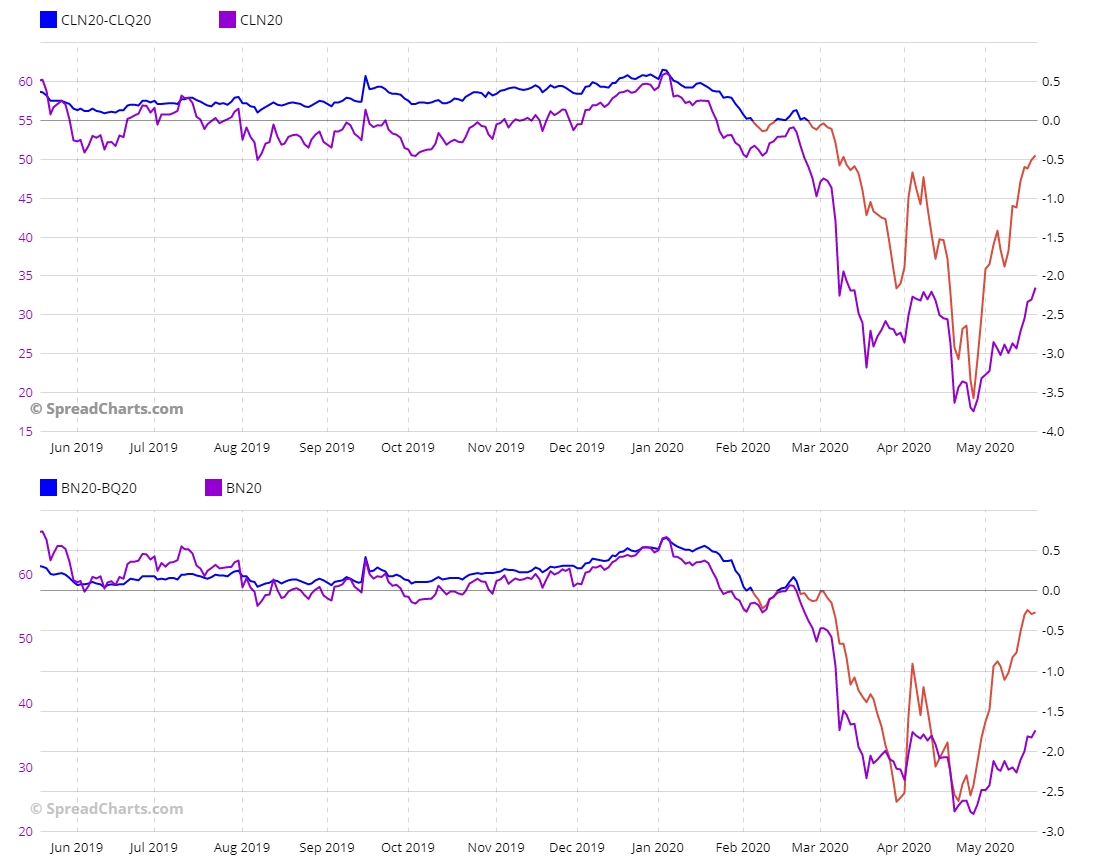

Уместно упомянуть, что фронтальные спреды по WTI и Brent пришли в норму: это отображено на графиках ниже (верхний — WTI, нижний — Brent). Сиреневыми линиями обозначены фронтальные фьючерсы.

Фронтальные спреды

Итак, финансовый рынок нефти восстанавливается, вопреки устойчивому избытку физического рынка. Дисбаланс более чем очевиден, и перспективы роста спроса на физическом рынке туманны, т. к. пандемия в мировом масштабе не отступает, а новый виток конфликта США с Китаем может ударить по спросу на нефть в Поднебесной.

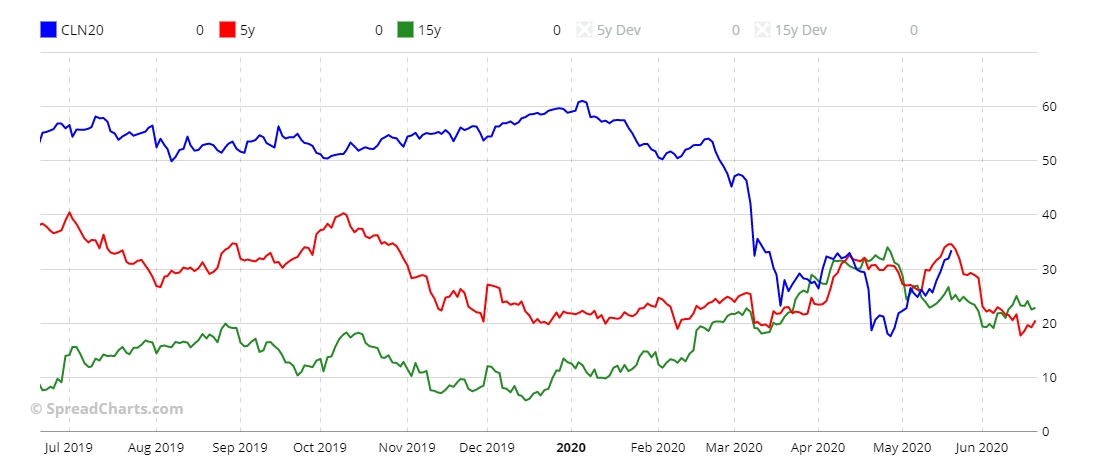

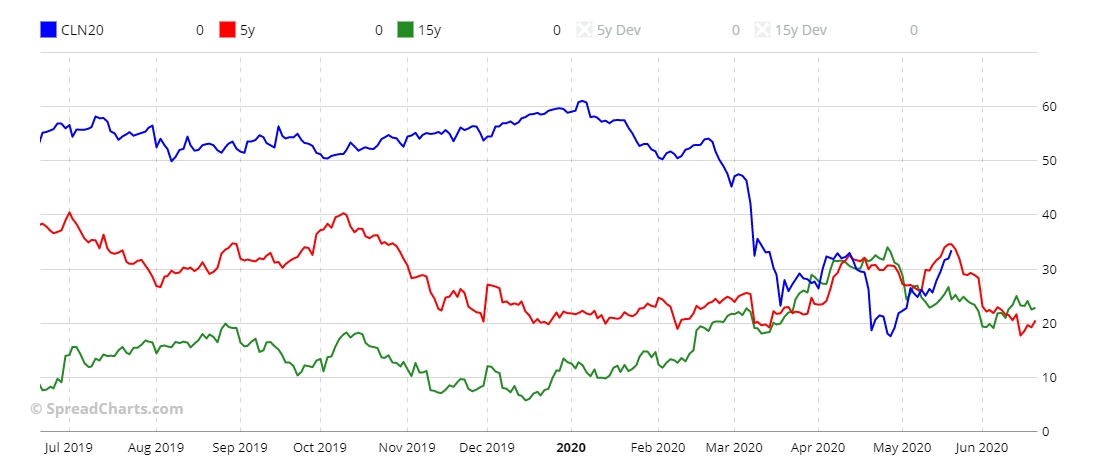

Сомнений в перспективах дальнейшего роста добавляет и сезонный фактор (см. график сезонности на диаграмме ниже):

Сезонность

Синяя линия – это текущие котировки. Мы видим, что они на пике сезонного цикла роста, и примерно с конца мая цены на нефть будут под давлением.

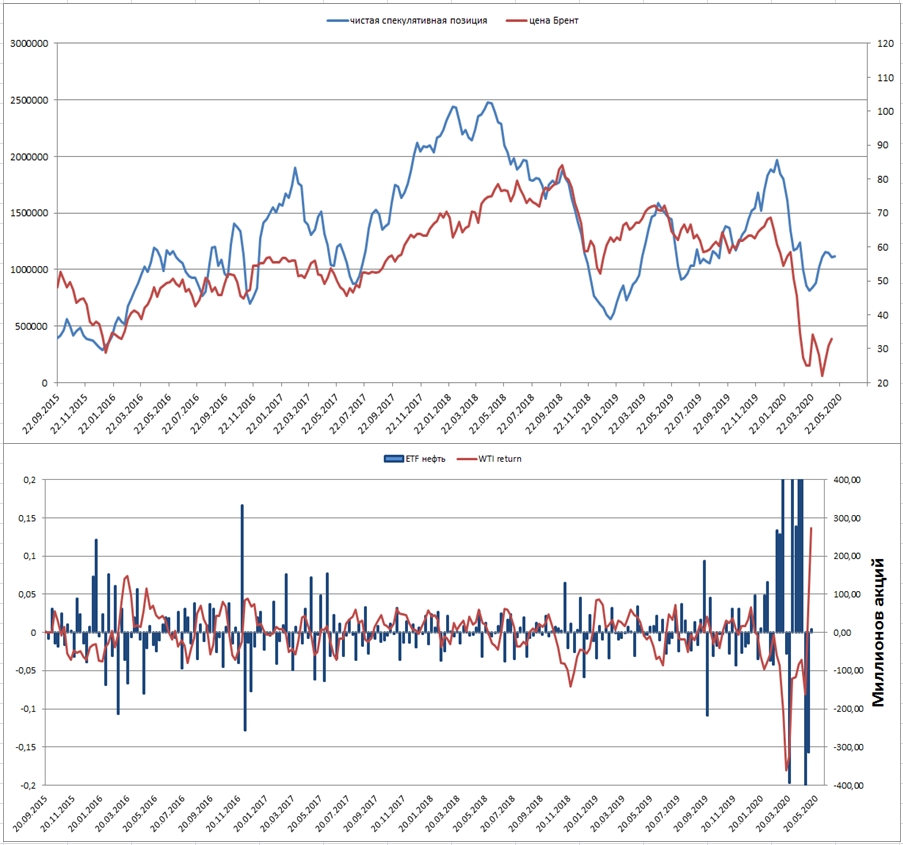

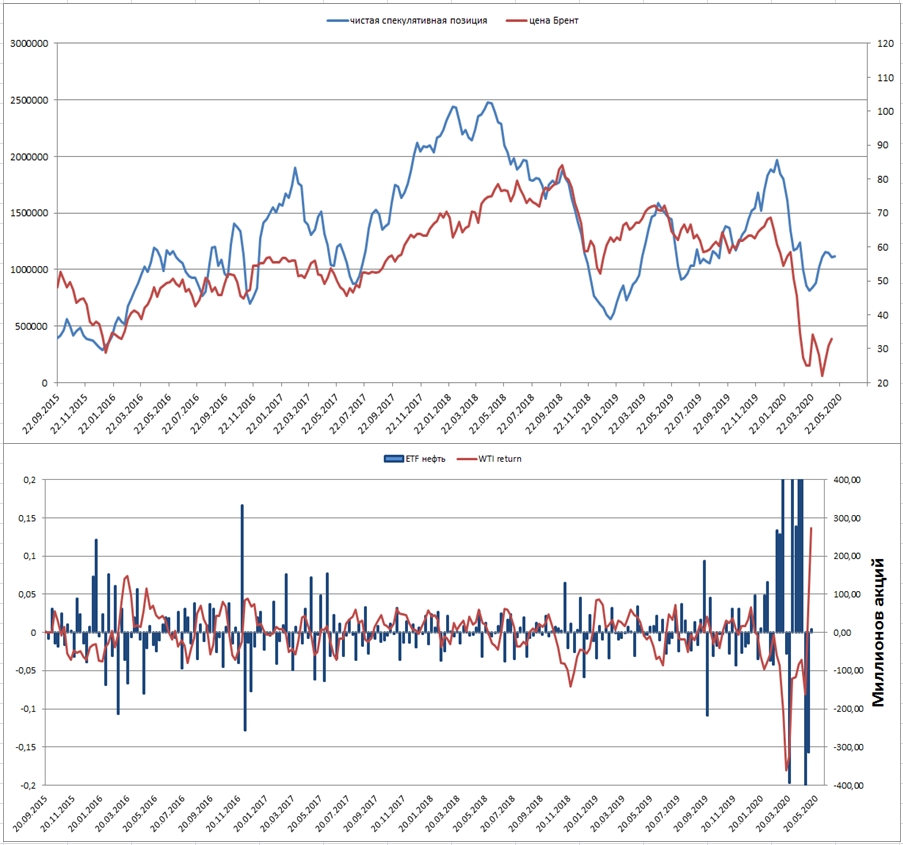

Факторы сезонности и избытка физического рынка сказываются на активности фондов, инвестирующих в финансовый рынок, и влияют на приток в эти самые фонды.

На графиках ниже отображены потоки в фонды и чистая позиция этих самых фондов на рынке фьючерсов WTI и Brent.

Потоки на финансовый рынок нефти

Синяя линия на верхнем графике – это чистая спекулятивная позиция на фьючерсных рынках Brent+WTI (биржи ICE и СМЕ соответственно). Как видим, чистый лонг не растет, при том, что именно спекулянты двигают нефтяные котировки. И вот почему: на нижнем графике, где изображены потоки во взаимные фонды, инвестирующие в нефтяные фьючерсы, мы видим снижение объемов. Причиной этого являются ограничения, наложенные на нефтяные фонды, что мешает управляющим и отпугивает мелких инвесторов. В результате денег становится меньше — покупать не на что.

ИТОГИ

Исходя из нашего анализа, о перспективах рынка нефти мы можем сказать следующее:

1) Физический рынок нефти в устойчивом избытке, а экономика остается в рецессии; перспективы выхода из рецессии туманны, т. к. пандемия не затихает, а конфликт между США и Китаем добавляет рисков.

2) Денег много, но денежные потоки в нефтяные фонды замедляются, таким образом, для покупок нефти денег мало. Эта ситуация работает против роста, поскольку именно спекулянты (фонды+ритейл+институционалы) двигают рынок.

3) Нефтяной рынок сейчас растет на деньгах дилеров, которые хеджируют свои сделки по хеджу производителей. Как только хедж завершит свои задачи, у рынка не останется «драйверов», и он обречен на снижение.

Перейдем к техническому анализу.

На диаграмме ниже — 4-часовой масштаб.

Технический анализ

Рынок прошел скользящую среднюю (синяя линия), которая была сопротивлением ранее (зеленые кружки). Сейчас цена прошла очень важный уровень сопротивления, и быки должны оживиться.

Если говорить о целях для роста — то, исходя из фрактального канала, котировки Brent могут дойти до 45 долларов за баррель уже к началу лета, тем самым закрыв гэп 6-го марта.

На мой взгляд, фрактальный канал будет доигран, после чего нефть начнет снижаться.

Начнем анализ с короткого обзора последних отчетов от ведущих энергетических агентств.

Международное энергетическое агентство, ОПЕК и Минэнерго США в один голос транслируют негативные прогнозные сценарии на 2020 год. Укрепляет эту тенденцию публикация тревожных данных о распространении пандемии в развивающихся странах: резкое ухудшение за последние сутки в Бразилии и Индии, входящих в десятку крупнейших потребителей нефти в мире.

Однако мы не станем основывать свой анализ на слухах, а обратим внимание на факты.

Приведенные ниже графики демонстрируют ситуацию в мировой экономике, а также связь макроэкономических показателей с котировками нефти.

На первом графике синей линией нанесен индекс делового цикла PMI Copmosite в развитых странах, а красная линия отражает годовую динамику нефтяных котировок. Мы видим, что деловой цикл в апреле продолжил ухудшаться, в то время как нефтяные котировки оживились.

На втором графике наблюдается дивергенция между годовыми темпами инфляции в развитых странах (синяя линия) и котировками нефти (красная линия). В апреле годовые темпы инфляции продолжили снижаться, что соответствует сниженному спросу на нефть в мировой экономике.

В современном мире на финансовых рынках правит бал денежная масса; мы знаем, что ведущие центральные банки печатают деньги. На третьем графике изображены: синей линией — годовая динамика денежной массы (в долларах) в развитых странах, черной линией – котировки нефти от года к году. Красная линия, продолжающая синюю – это прогноз (путем экстраполяции) по денежной массе в развитых странах.

Вывод напрашивается сам собой: котировки нефти растут на ожиданиях продления соглашения ОПЕК+, на позитивных ожиданиях выхода из мирового карантина, а главное — на предполагаемом росте массы бесплатных денег. Экономические реалии совсем иные: оживление спроса под большим вопросом, а продление сделки ОПЕК+ пока не согласовано.

Перспективы экономики хорошо прогнозируются через коэффициент медь/золото: медь — весьма востребованный промышленный товар, лишенный при этом политической составляющей (как, например, нефть), а золото – банковский металл, исторически обладающий наилучшими защитными свойствами

Коэффициент медьзолото

Итак, синяя линия – это коэффициент медь/золото в динамике от года к году, а красная — котировки нефти в той же динамике. Мы видим четкую взаимосвязь между рассматриваемыми показателями, при этом коэффициент остается на уровне 2009 года.

Очевидно, что текущее оживление на рынке нефти не подкреплено оживлением по данному коэффициенту, а это означает, что мировая экономика далека от запуска.

Актуальные данные по физическому рынку нефти выходят на платной основе, поэтому приходится заимствовать чужие картинки (чего сам не люблю, но выхода нет). Так, я сделал для вас подборку графиков, описывающих состояние физического рынка нефти и нефтепродуктов по ведущим мировым хабам. К сожалению, данных по хабу ARA, который является базисом для стран Западной Европы, мне найти не удалось, но это и не так важно, поскольку имеющиеся данные явно демонстрируют избыток физического рынка.

Запасы по ведущим хабам

Запасы нефти и нефтепродуктов в США, Японии, Сингапуре, Фуджайре (ОАЭ) стремительно растут и остаются высокими в плавучих хранилищах (это изображено на 3-м графике). При этом запасы в Саудовской Аравии в марте (см. последний график) находятся все еще на довольно низком уровне, поскольку активно экспортировались и сейчас остаются частично в море, частично уже осели на суше.

В самих США рост общего уровня запасов замедлился, так и не дойдя до пиков 2017 года. Это изображено бирюзовой областью на графике ниже.

Рынок нефти в США

На этом же графике мы видим, что финансовый рынок WTI, фьючерсные контракты которого торгуются на Чикагской товарной бирже, постепенно приходит в норму: рыжая линия – это положение фьючерсной кривой; сейчас она уже выравнивается, и супер-контанго сходит на нет. Фронтальный спред, нанесенный красной гистограммой, также подтянулся к нулевой отметке, а базис и вовсе поджат к нулю, что сигнализирует о стабилизации рынка нефти — как физического, так и финансового.

Уместно упомянуть, что фронтальные спреды по WTI и Brent пришли в норму: это отображено на графиках ниже (верхний — WTI, нижний — Brent). Сиреневыми линиями обозначены фронтальные фьючерсы.

Фронтальные спреды

Итак, финансовый рынок нефти восстанавливается, вопреки устойчивому избытку физического рынка. Дисбаланс более чем очевиден, и перспективы роста спроса на физическом рынке туманны, т. к. пандемия в мировом масштабе не отступает, а новый виток конфликта США с Китаем может ударить по спросу на нефть в Поднебесной.

Сомнений в перспективах дальнейшего роста добавляет и сезонный фактор (см. график сезонности на диаграмме ниже):

Сезонность

Синяя линия – это текущие котировки. Мы видим, что они на пике сезонного цикла роста, и примерно с конца мая цены на нефть будут под давлением.

Факторы сезонности и избытка физического рынка сказываются на активности фондов, инвестирующих в финансовый рынок, и влияют на приток в эти самые фонды.

На графиках ниже отображены потоки в фонды и чистая позиция этих самых фондов на рынке фьючерсов WTI и Brent.

Потоки на финансовый рынок нефти

Синяя линия на верхнем графике – это чистая спекулятивная позиция на фьючерсных рынках Brent+WTI (биржи ICE и СМЕ соответственно). Как видим, чистый лонг не растет, при том, что именно спекулянты двигают нефтяные котировки. И вот почему: на нижнем графике, где изображены потоки во взаимные фонды, инвестирующие в нефтяные фьючерсы, мы видим снижение объемов. Причиной этого являются ограничения, наложенные на нефтяные фонды, что мешает управляющим и отпугивает мелких инвесторов. В результате денег становится меньше — покупать не на что.

ИТОГИ

Исходя из нашего анализа, о перспективах рынка нефти мы можем сказать следующее:

1) Физический рынок нефти в устойчивом избытке, а экономика остается в рецессии; перспективы выхода из рецессии туманны, т. к. пандемия не затихает, а конфликт между США и Китаем добавляет рисков.

2) Денег много, но денежные потоки в нефтяные фонды замедляются, таким образом, для покупок нефти денег мало. Эта ситуация работает против роста, поскольку именно спекулянты (фонды+ритейл+институционалы) двигают рынок.

3) Нефтяной рынок сейчас растет на деньгах дилеров, которые хеджируют свои сделки по хеджу производителей. Как только хедж завершит свои задачи, у рынка не останется «драйверов», и он обречен на снижение.

Перейдем к техническому анализу.

На диаграмме ниже — 4-часовой масштаб.

Технический анализ

Рынок прошел скользящую среднюю (синяя линия), которая была сопротивлением ранее (зеленые кружки). Сейчас цена прошла очень важный уровень сопротивления, и быки должны оживиться.

Если говорить о целях для роста — то, исходя из фрактального канала, котировки Brent могут дойти до 45 долларов за баррель уже к началу лета, тем самым закрыв гэп 6-го марта.

На мой взгляд, фрактальный канал будет доигран, после чего нефть начнет снижаться.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба