27 июня 2020 investing.com Халепа Евгений

Вашему вниманию еженедельный обзор долларовой ликвидности и денежного рынка США

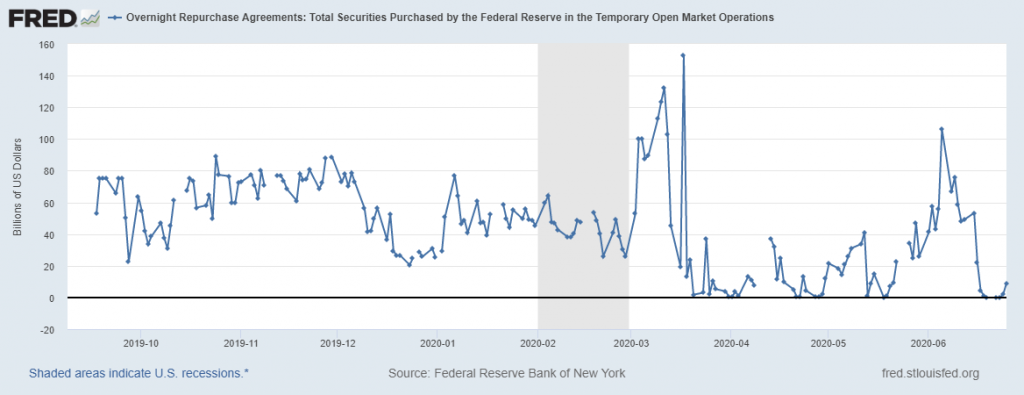

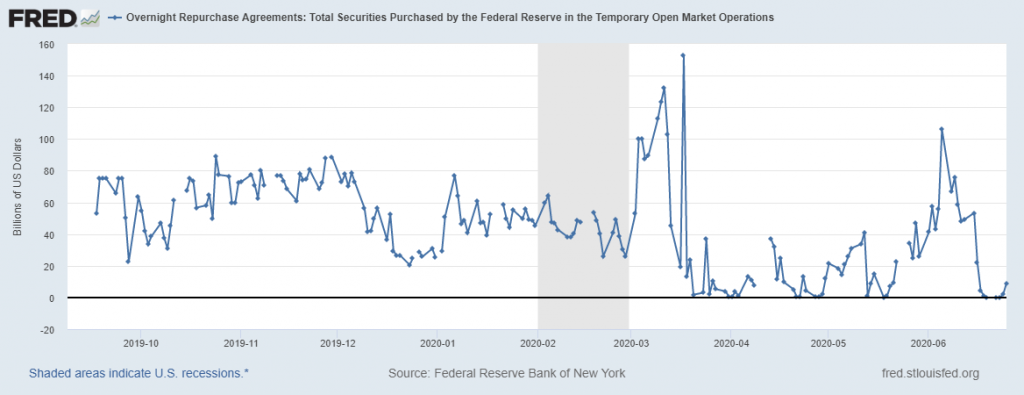

Начнем сводку с обзора дневных сделок РЕПО

Объемы дневных РЕПО остаются близко к нулевым объемам, что говорит о достаточности краткосрочной ликвидности. ФРС делает все возможное для поддержания финансового рынка США.

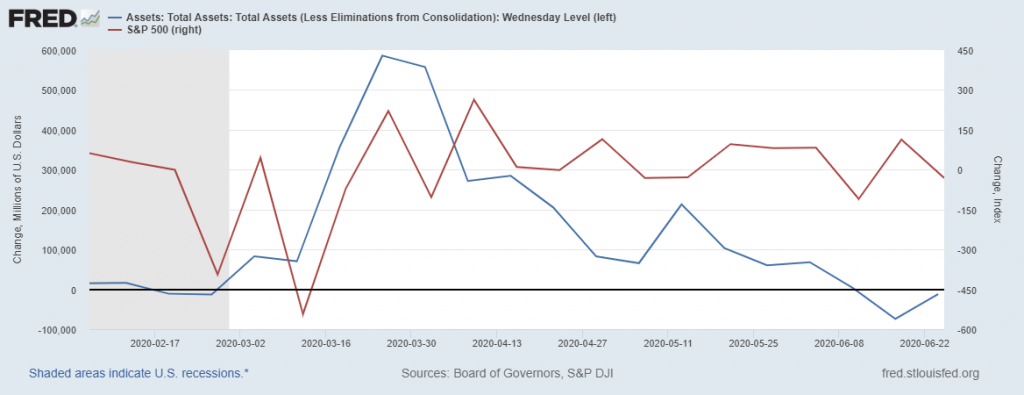

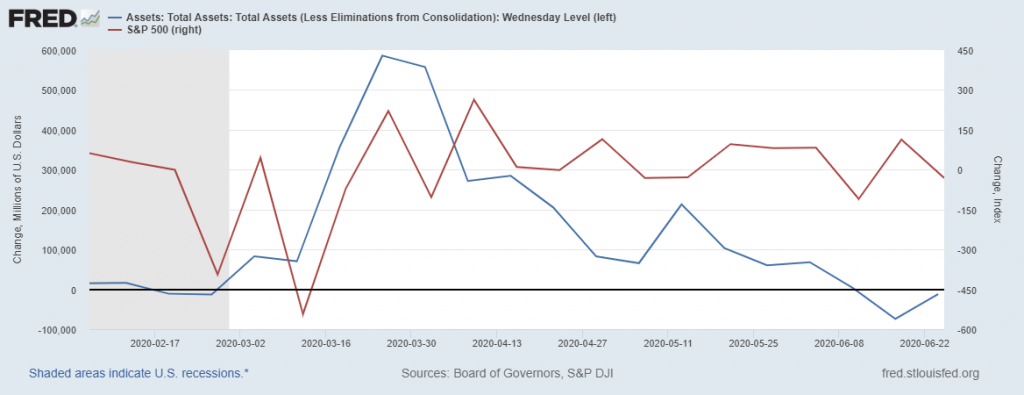

Перейдем к обзору баланса ФРС и котировок S&P500

Данные взяты в динамике от недели к неделе, поэтому график выглядит несколько непривычно.

Синяя линия – это годовая динамика баланса ФРС, который на последней неделе сократился на 12 млрд долларов. К месту уточнить, что именно сокращение объемов краткосрочного кредитования (РЕПО, своп-линии и прочее) привели к снижению объема баланса ФРС. Объемы QE продолжают идти по плану.

Красная линия – это недельная динамика котировок индекса S&P500.

Мы видим, что на прошлой неделе баланс ФРС чуть отскочил в недельном выражении, но все равно остается ниже ноля (сокращение баланса), что оказывает давление на котировки широкого индекса. Если ФРС взяло паузу в темпах расширения ликвидности, то точно против продолжения роста фондового рынка США.

Пока баланс ФРС снижается вторую неделю подряд, что усиливает опасение по поводу дальнейшего роста фондового рынка.

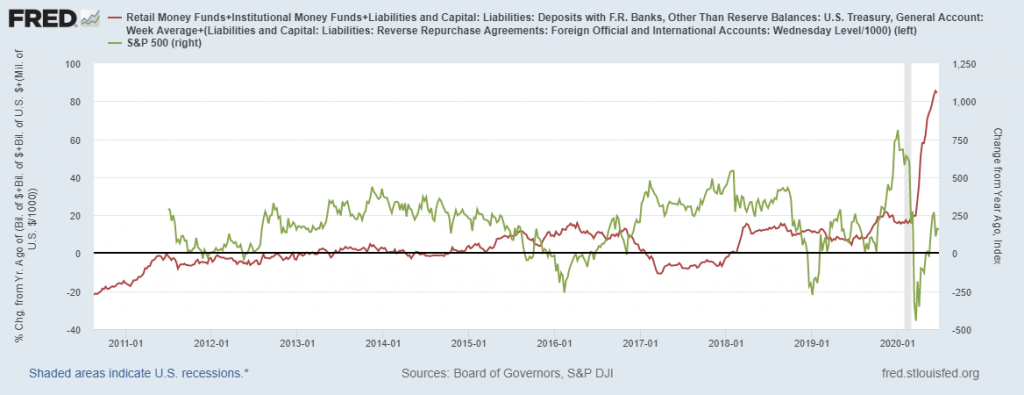

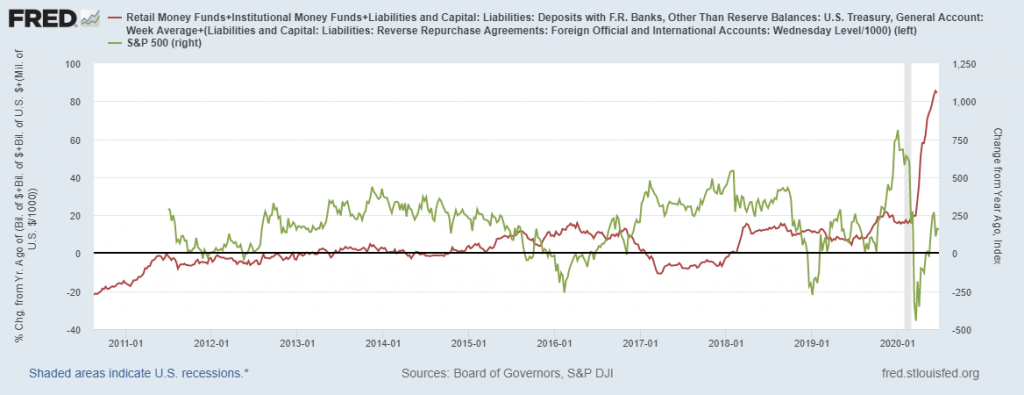

Если баланс ФРС локально начал остывать, то особо остро для курса доллара станет вопрос абсорбции, т.е. оттока ликвидности на счета казначейства, денежный фондов и РЕПО для нерезидентов.

Красная линия – годовая динамика потоков в фонды, инвестирующие в активы денежного рынка (короткие трежерис). По данному показателю наметился отток, пока скромно, но уже не растем и это хорошо для ФРС.

Синяя линия – годовая динамика счета Казначейства (Госдеп). Белый дом продолжает копить деньги на своем счету, за неделю счет вырос еще на 63 млрд долларов. Вместе со снижением баланса ФРС, рост счета Казначейства выглядит опасно, т.к. Госдеп выталкивает с денежного рынка остальных участников финансового рынка, зажимая ликвидность.

Зеленая линия – это дневные РЕПО для нерезидентов. Показатель подошел к нижней границе, сформированной в 2016 году, это очень позитивно для доллара США. Вместе с сокращением суточных РЕПО на внутреннем рынке, это сокращает баланс ФРС.

Ситуация с оседанием денег на вышерассмотренных счетах сильно раздувает денежную массу, за неделю М2 прибавили 80 млрд долларов

На картинке показатели нанесены в динамике от года к году, поэтому иллюстрация выглядит необычно

Синяя линия – это денежный или банковский мультипликатор, который на текущей неделе остается выше локальных минимумов.

Красная линия – годовые темпы индекса доллара.

Как видим, корреляция между показателями достаточно неплохая, это детерминировано состоянием ликвидности (сигнализирует о состоянии баланса денежного рынка). Если баланс ФРС будет сокращаться, то это скажется на избыточных резервах, что создаст дефицит доллара, а с учетом абсорбции возможно и серьезный.

ЭТО ОЧЕНЬ ВАЖНЫЙ МОМЕНТ НА СЕГОДНЯ!

Локально доллар обрел аоддержку, но если Казначейство начнет сокращать свой баланс, то долларов станет очень много. Есть подозрение, что готовят подушку для предвыборного ралли, дабы помочь Трампу: рост фондового рынка и снижение доллара – весьма позитвный расклад перед выборами.

На картинке ниже показатель абсорбции и динамике индекса S&P500

Красная линия – агрегированная показатель абсорбции рассмотренных выше компонентов, в годовой динамике.

Зеленая линия – годовая динамика индекса S&P500

Мы видим обратную (отрицательную) корреляцию: когда показатель абсорбции растет, S&P500 снижается – это логично, т.к. отток ликвидности в сбережения «забирает» деньги с денежного рынка и для новых покупок акций их не остается. А кассовый разрыв заставляет фонды сокращать портфели.

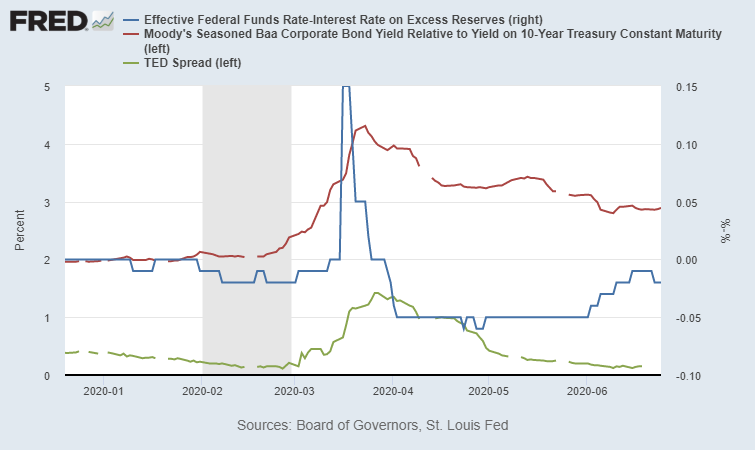

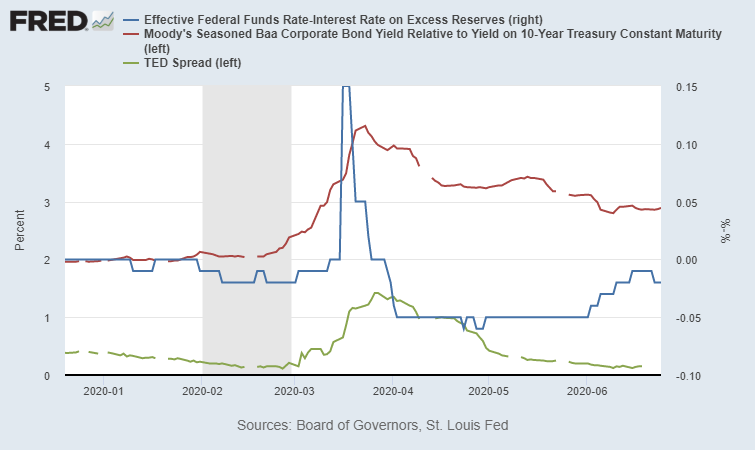

Ситуация со ставками настораживает, но пока все не так опасно, как было в марте, или сентябре 2019 года

Зеленая линия – ТЕД-спред

Красная лини – спред между доходностью 10-летних трежерис и соответствующего срока корпоративных облигаций.

Синяя линия – спред между рыночной ставкой и ставкой по избыточным резервам.

Как видим, все показатели в боковой динамике – локально сохраняется неопределенность.

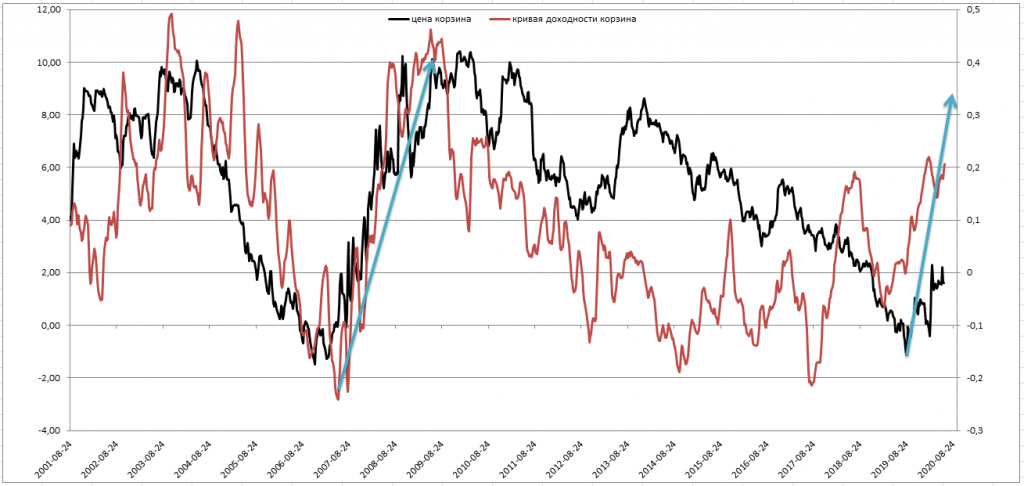

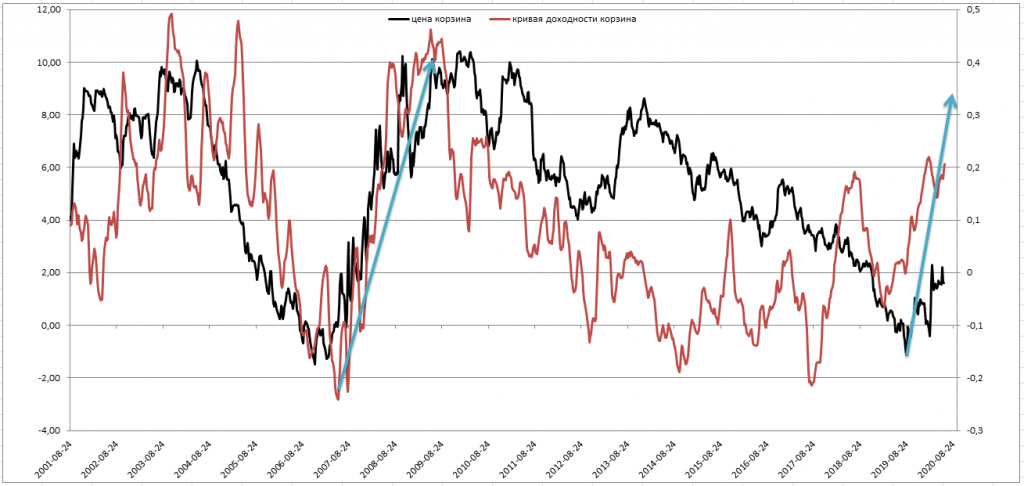

Ну и ожидания на срочном рынке по фьючерсам на трежерис.

Красная линия – разница между спекулятивной позицией по фьючерсам на 10-летние облигации и 30-дневные векселя. По сути, это ожидания по кривой доходности.

Черная линия – это спред между ставками 10-леток и 30-дневных векселей.

Как видим, фонды и институциональные управляющие ждут разворот в сторону «риск-он», также, как это было в 2008 году. Не хватает только роста инфляции, для запуска данного сценария.

ВЫВОД

Денежный рынок выглядит устойчиво, особенно радуют объемы РЕПО, как для внутреннего рынка, так и для нерезидентов.

Но первые намеки на локальную передышку в росте баланса ФРС уже наметились, если показатели абсорбции будут и дальше указывать на отток ликвидности, то это может создать проблемы как для ФРС, так и для финансовых рынков: рост доллара и снижение фондового рынка.

Как минимум, нужно быть аккуратным с краткосрочными лонгами, да и портфели можно сократить, с прицелом на выкуп коррекции.

На сегодня рынки выглядят очень глупо, на мой взгляд, позитивные ожидания себя исчерпали и жадность создает инерцию выдохшегося тренда.

Начнем сводку с обзора дневных сделок РЕПО

Объемы дневных РЕПО остаются близко к нулевым объемам, что говорит о достаточности краткосрочной ликвидности. ФРС делает все возможное для поддержания финансового рынка США.

Перейдем к обзору баланса ФРС и котировок S&P500

Данные взяты в динамике от недели к неделе, поэтому график выглядит несколько непривычно.

Синяя линия – это годовая динамика баланса ФРС, который на последней неделе сократился на 12 млрд долларов. К месту уточнить, что именно сокращение объемов краткосрочного кредитования (РЕПО, своп-линии и прочее) привели к снижению объема баланса ФРС. Объемы QE продолжают идти по плану.

Красная линия – это недельная динамика котировок индекса S&P500.

Мы видим, что на прошлой неделе баланс ФРС чуть отскочил в недельном выражении, но все равно остается ниже ноля (сокращение баланса), что оказывает давление на котировки широкого индекса. Если ФРС взяло паузу в темпах расширения ликвидности, то точно против продолжения роста фондового рынка США.

Пока баланс ФРС снижается вторую неделю подряд, что усиливает опасение по поводу дальнейшего роста фондового рынка.

Если баланс ФРС локально начал остывать, то особо остро для курса доллара станет вопрос абсорбции, т.е. оттока ликвидности на счета казначейства, денежный фондов и РЕПО для нерезидентов.

Красная линия – годовая динамика потоков в фонды, инвестирующие в активы денежного рынка (короткие трежерис). По данному показателю наметился отток, пока скромно, но уже не растем и это хорошо для ФРС.

Синяя линия – годовая динамика счета Казначейства (Госдеп). Белый дом продолжает копить деньги на своем счету, за неделю счет вырос еще на 63 млрд долларов. Вместе со снижением баланса ФРС, рост счета Казначейства выглядит опасно, т.к. Госдеп выталкивает с денежного рынка остальных участников финансового рынка, зажимая ликвидность.

Зеленая линия – это дневные РЕПО для нерезидентов. Показатель подошел к нижней границе, сформированной в 2016 году, это очень позитивно для доллара США. Вместе с сокращением суточных РЕПО на внутреннем рынке, это сокращает баланс ФРС.

Ситуация с оседанием денег на вышерассмотренных счетах сильно раздувает денежную массу, за неделю М2 прибавили 80 млрд долларов

На картинке показатели нанесены в динамике от года к году, поэтому иллюстрация выглядит необычно

Синяя линия – это денежный или банковский мультипликатор, который на текущей неделе остается выше локальных минимумов.

Красная линия – годовые темпы индекса доллара.

Как видим, корреляция между показателями достаточно неплохая, это детерминировано состоянием ликвидности (сигнализирует о состоянии баланса денежного рынка). Если баланс ФРС будет сокращаться, то это скажется на избыточных резервах, что создаст дефицит доллара, а с учетом абсорбции возможно и серьезный.

ЭТО ОЧЕНЬ ВАЖНЫЙ МОМЕНТ НА СЕГОДНЯ!

Локально доллар обрел аоддержку, но если Казначейство начнет сокращать свой баланс, то долларов станет очень много. Есть подозрение, что готовят подушку для предвыборного ралли, дабы помочь Трампу: рост фондового рынка и снижение доллара – весьма позитвный расклад перед выборами.

На картинке ниже показатель абсорбции и динамике индекса S&P500

Красная линия – агрегированная показатель абсорбции рассмотренных выше компонентов, в годовой динамике.

Зеленая линия – годовая динамика индекса S&P500

Мы видим обратную (отрицательную) корреляцию: когда показатель абсорбции растет, S&P500 снижается – это логично, т.к. отток ликвидности в сбережения «забирает» деньги с денежного рынка и для новых покупок акций их не остается. А кассовый разрыв заставляет фонды сокращать портфели.

Ситуация со ставками настораживает, но пока все не так опасно, как было в марте, или сентябре 2019 года

Зеленая линия – ТЕД-спред

Красная лини – спред между доходностью 10-летних трежерис и соответствующего срока корпоративных облигаций.

Синяя линия – спред между рыночной ставкой и ставкой по избыточным резервам.

Как видим, все показатели в боковой динамике – локально сохраняется неопределенность.

Ну и ожидания на срочном рынке по фьючерсам на трежерис.

Красная линия – разница между спекулятивной позицией по фьючерсам на 10-летние облигации и 30-дневные векселя. По сути, это ожидания по кривой доходности.

Черная линия – это спред между ставками 10-леток и 30-дневных векселей.

Как видим, фонды и институциональные управляющие ждут разворот в сторону «риск-он», также, как это было в 2008 году. Не хватает только роста инфляции, для запуска данного сценария.

ВЫВОД

Денежный рынок выглядит устойчиво, особенно радуют объемы РЕПО, как для внутреннего рынка, так и для нерезидентов.

Но первые намеки на локальную передышку в росте баланса ФРС уже наметились, если показатели абсорбции будут и дальше указывать на отток ликвидности, то это может создать проблемы как для ФРС, так и для финансовых рынков: рост доллара и снижение фондового рынка.

Как минимум, нужно быть аккуратным с краткосрочными лонгами, да и портфели можно сократить, с прицелом на выкуп коррекции.

На сегодня рынки выглядят очень глупо, на мой взгляд, позитивные ожидания себя исчерпали и жадность создает инерцию выдохшегося тренда.

http://www.investing.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба