21 октября 2020 Wolf Street Рихтер Вульф

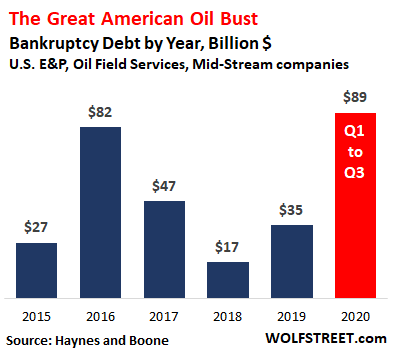

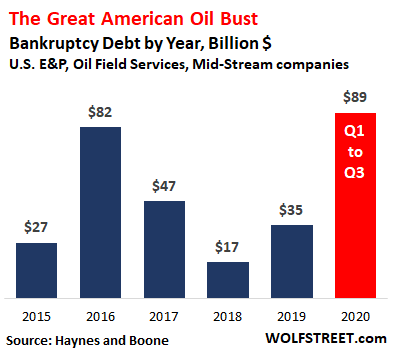

Сумма обеспеченного и необеспеченного долга, такого как кредиты и облигации, указанная в заявлениях о банкротстве в 3-м квартале американскими нефтегазовыми компаниями, составила $34 млрд и увеличила общий долг нефтегазовых банкротов в 2020 г. до $89 млрд, согласно данным, собранным юридической фирмой Haynes and Boone. И эта девятимесячная сумма уже превзошла показатель за весь 2016-й – рекордный год нефтяных банкротств.

Великий американский нефтяной крах

Долг банкротов по годам, млрд $

Американские разведочные и добывающие, обслуживающие и компании среднего звена

Источник: Haynes and Boone

В основном это разведочные и добывающие (E&P) и обслуживающие (OFS) компании, но также некоторые компании среднего звена (собирающие, транспортирующие, перерабатывающие и хранящие нефть и природный газ).

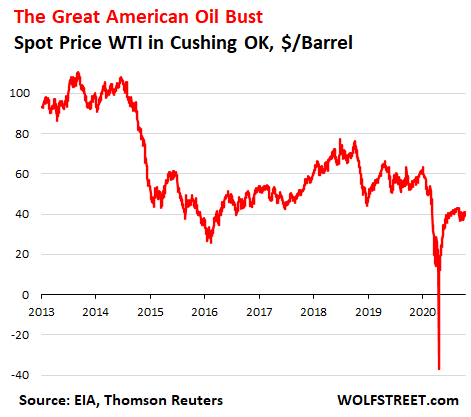

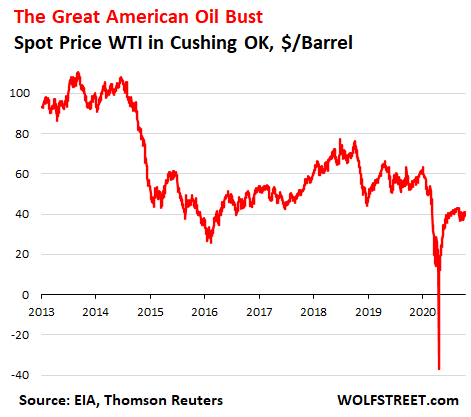

В середине 2014 г. цена нефти марки WTI, достигнув более чем $100 за баррель, начала падать. Компании, использующие метод гидроразрыва пласта (фрекинг), не могли получить положительный денежный поток даже при $100 за баррель. А когда цены обвалились, начался настоящий ад. Кредиторы и фондовые инвесторы после многих лет самодовольства вдруг испугались, и новые деньги, нужные для обслуживания старых долгов, перестали поступать. Последовала череда банкротств среди мелких игроков, достигнув пика в 2016 г. Тогда люди подумали, что нефтяной крах позади, и в сектор снова полились новые деньги.

Но затем в конце 2018 г. наступила вторая фаза американского нефтегазового краха, когда цена WTI на фьючерсном рынке в апреле 2020 г. на короткое время опустилась до минус $37 за баррель. В последние недели WTI находилась вблизи $40 за баррель, и при такой цене американская нефтяная отрасль всё равно ежедневно прожигает миллионы баррелей наличных, так сказать:

Великий американский нефтяной крах

Спотовая цена WTI в Кушинге, штат Оклахома, $/баррель

Источники: EIA, Thomson Reuters

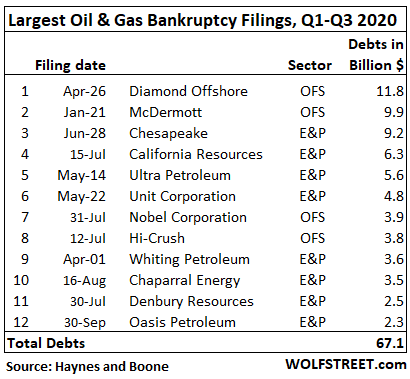

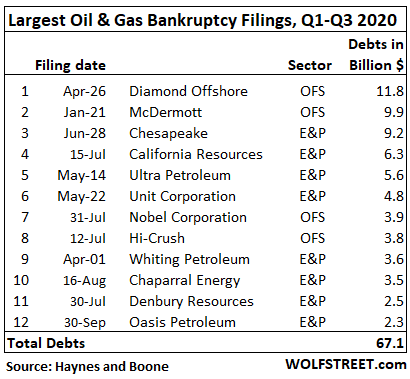

Общее число заявлений о банкротстве в нефтегазовой отрасли с начала этого года составляет 88, что всё еще намного меньше, чем 141 в 2016 г. Тогда крах потерпело множество малых компаний. Теперь же кризис прогрессирует и разоряются большие компании с долгами на миллиарды долларов.

В 3-м квартале самый большой долг был у следующих нефтегазовых компаний, заявивших о банкротстве:

· California Resources: $6.3 млрд;

· Nobel Corporation: $3.9 млрд;

· Hi-Crush Inc.: $3.8 млрд;

· Chaparral Energy: $3.5 млрд;

· Denbury Resources: $2.5 млрд;

· Oasis Petroleum: $2.3 млрд.

На 12 крупнейших нефтегазовых банкротов с начала этого года, у каждого из которых больше $2 млрд долга, в общей сложности приходится $67.1 млрд, или 75% от всего долга. Многие из этих компаний плотно работают с фрекингом, как в случае первопроходца в этой области Chesapeake. Другие, такие как McDermott и Diamond, занимаются морским бурением. Denbury специализируется на совершенствовании добычи нефти на старых месторождениях.

Крупнейшие нефтегазовые банкротства, 1-й – 3-й кв. 2020 г.

Дата заявки; Сектор; Долг в млрд $

Общий долг

Источник: Haynes and Boone

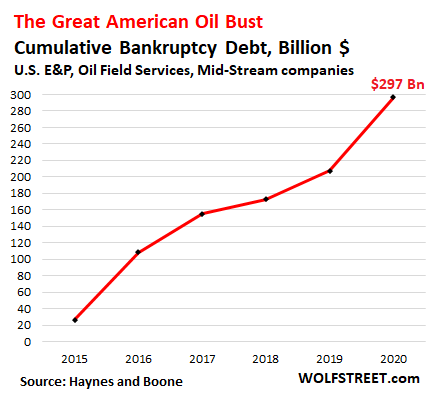

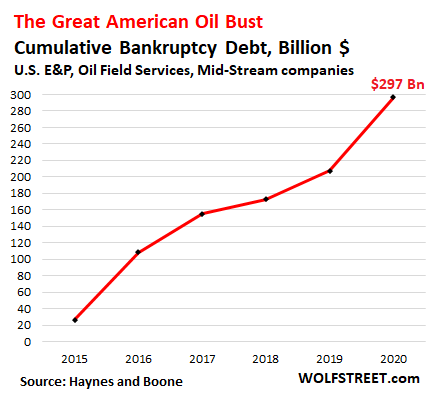

Миллиард тут, миллиард там, и очень скоро… Совокупная сумма обеспеченного и необеспеченного долга, указанная в заявлениях о банкротстве 490 американских нефтегазовых компаний с января 2015 г. по сентябрь 2020 г., уже почти достигла $300 млрд:

Великий американский нефтяной крах

Совокупный долг банкротов, млрд $

Американские разведочные и добывающие, обслуживающие и компании среднего звена

$297 млрд

Источник: Haynes and Boone

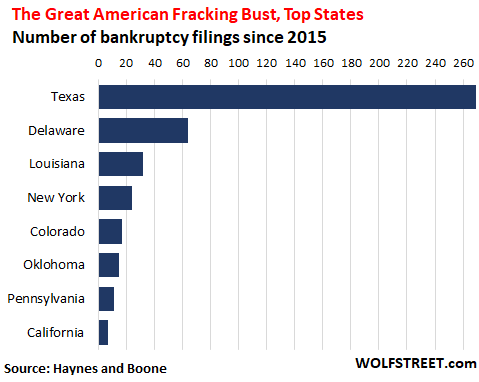

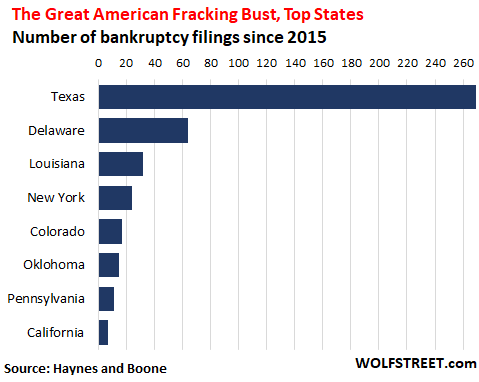

Техас – эпицентр

В крупнейшем нефтедобывающем штате США также больше всего нефтегазовых банкротств: 269 с 2015 г., или 55% от всех 490 американских банкротств. Сюда входит Chesapeake, базирующаяся в Оклахоме, но подавшая заявление о банкротстве в техасский суд.

Делавэр – второй штат по нефтегазовым банкротствам из-за благоприятной правовой базы для корпораций, зарегистрированных в штате, но фактически базирующихся за его пределами.

Великий американский крах фрекинга, лидирующие штаты

Число заявлений о банкротстве с 2015 г.

Техас

Делавэр

Луизиана

Нью-Йорк

Колорадо

Оклахома

Пенсильвания

Калифорния

Источник: Haynes and Boone

Еще не конец

Проблемным нефтегазовым компаниям всё сложнее получить доступ к банковскому капиталу. Кроме того, у ряда компаний истекают сроки по облигациям, и им нужно привлечь новые средства, чтобы погасить старые долги. Но рынки капитала, учитывая нынешнее бедственное положение в отрасли, насторожено относятся к нефтегазовым возможностям покупки.

Финансовое давление на эти компании огромно. Многие годы они были сжигающими наличные машинами, нуждающимися в притоке новых инвесторских денег, чтобы продолжать работу. Без инвесторских наличных они существовать не могут. Когда новые деньги перестают обеспечивать работу и обслуживание старых долгов, эти сжигающие наличные машины останавливаются. Теперь у них слишком много долга. И даже более высокая цена на нефть их не спасет. Им придется провести реструктуризацию, кинуть кредиторов и разорить акционеров.

Ирония в том, что это происходит несмотря на то, что Федеральная резервная система вбросила на рынки $3 трлн, чтобы создать благоприятные кредитные условия, когда инвесторы идут на большие риски, чтобы получить хоть какую-либо приличную доходность. Но даже их отталкивает то, что случилось с держателями нефтегазовых акций и облигаций, и они не хотят стать следующими.

Великий американский нефтяной крах

Долг банкротов по годам, млрд $

Американские разведочные и добывающие, обслуживающие и компании среднего звена

Источник: Haynes and Boone

В основном это разведочные и добывающие (E&P) и обслуживающие (OFS) компании, но также некоторые компании среднего звена (собирающие, транспортирующие, перерабатывающие и хранящие нефть и природный газ).

В середине 2014 г. цена нефти марки WTI, достигнув более чем $100 за баррель, начала падать. Компании, использующие метод гидроразрыва пласта (фрекинг), не могли получить положительный денежный поток даже при $100 за баррель. А когда цены обвалились, начался настоящий ад. Кредиторы и фондовые инвесторы после многих лет самодовольства вдруг испугались, и новые деньги, нужные для обслуживания старых долгов, перестали поступать. Последовала череда банкротств среди мелких игроков, достигнув пика в 2016 г. Тогда люди подумали, что нефтяной крах позади, и в сектор снова полились новые деньги.

Но затем в конце 2018 г. наступила вторая фаза американского нефтегазового краха, когда цена WTI на фьючерсном рынке в апреле 2020 г. на короткое время опустилась до минус $37 за баррель. В последние недели WTI находилась вблизи $40 за баррель, и при такой цене американская нефтяная отрасль всё равно ежедневно прожигает миллионы баррелей наличных, так сказать:

Великий американский нефтяной крах

Спотовая цена WTI в Кушинге, штат Оклахома, $/баррель

Источники: EIA, Thomson Reuters

Общее число заявлений о банкротстве в нефтегазовой отрасли с начала этого года составляет 88, что всё еще намного меньше, чем 141 в 2016 г. Тогда крах потерпело множество малых компаний. Теперь же кризис прогрессирует и разоряются большие компании с долгами на миллиарды долларов.

В 3-м квартале самый большой долг был у следующих нефтегазовых компаний, заявивших о банкротстве:

· California Resources: $6.3 млрд;

· Nobel Corporation: $3.9 млрд;

· Hi-Crush Inc.: $3.8 млрд;

· Chaparral Energy: $3.5 млрд;

· Denbury Resources: $2.5 млрд;

· Oasis Petroleum: $2.3 млрд.

На 12 крупнейших нефтегазовых банкротов с начала этого года, у каждого из которых больше $2 млрд долга, в общей сложности приходится $67.1 млрд, или 75% от всего долга. Многие из этих компаний плотно работают с фрекингом, как в случае первопроходца в этой области Chesapeake. Другие, такие как McDermott и Diamond, занимаются морским бурением. Denbury специализируется на совершенствовании добычи нефти на старых месторождениях.

Крупнейшие нефтегазовые банкротства, 1-й – 3-й кв. 2020 г.

Дата заявки; Сектор; Долг в млрд $

Общий долг

Источник: Haynes and Boone

Миллиард тут, миллиард там, и очень скоро… Совокупная сумма обеспеченного и необеспеченного долга, указанная в заявлениях о банкротстве 490 американских нефтегазовых компаний с января 2015 г. по сентябрь 2020 г., уже почти достигла $300 млрд:

Великий американский нефтяной крах

Совокупный долг банкротов, млрд $

Американские разведочные и добывающие, обслуживающие и компании среднего звена

$297 млрд

Источник: Haynes and Boone

Техас – эпицентр

В крупнейшем нефтедобывающем штате США также больше всего нефтегазовых банкротств: 269 с 2015 г., или 55% от всех 490 американских банкротств. Сюда входит Chesapeake, базирующаяся в Оклахоме, но подавшая заявление о банкротстве в техасский суд.

Делавэр – второй штат по нефтегазовым банкротствам из-за благоприятной правовой базы для корпораций, зарегистрированных в штате, но фактически базирующихся за его пределами.

Великий американский крах фрекинга, лидирующие штаты

Число заявлений о банкротстве с 2015 г.

Техас

Делавэр

Луизиана

Нью-Йорк

Колорадо

Оклахома

Пенсильвания

Калифорния

Источник: Haynes and Boone

Еще не конец

Проблемным нефтегазовым компаниям всё сложнее получить доступ к банковскому капиталу. Кроме того, у ряда компаний истекают сроки по облигациям, и им нужно привлечь новые средства, чтобы погасить старые долги. Но рынки капитала, учитывая нынешнее бедственное положение в отрасли, насторожено относятся к нефтегазовым возможностям покупки.

Финансовое давление на эти компании огромно. Многие годы они были сжигающими наличные машинами, нуждающимися в притоке новых инвесторских денег, чтобы продолжать работу. Без инвесторских наличных они существовать не могут. Когда новые деньги перестают обеспечивать работу и обслуживание старых долгов, эти сжигающие наличные машины останавливаются. Теперь у них слишком много долга. И даже более высокая цена на нефть их не спасет. Им придется провести реструктуризацию, кинуть кредиторов и разорить акционеров.

Ирония в том, что это происходит несмотря на то, что Федеральная резервная система вбросила на рынки $3 трлн, чтобы создать благоприятные кредитные условия, когда инвесторы идут на большие риски, чтобы получить хоть какую-либо приличную доходность. Но даже их отталкивает то, что случилось с держателями нефтегазовых акций и облигаций, и они не хотят стать следующими.

http://wolfstreet.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба