28 декабря 2020 РБК Quote Гаврикова Валентина

2020 год стал чрезвычайно волатильным для многих активов на мировых рынках. Стоимость некоторых из них пережила поистине драматичные скачки. Мы выбрали самые примечательные из них

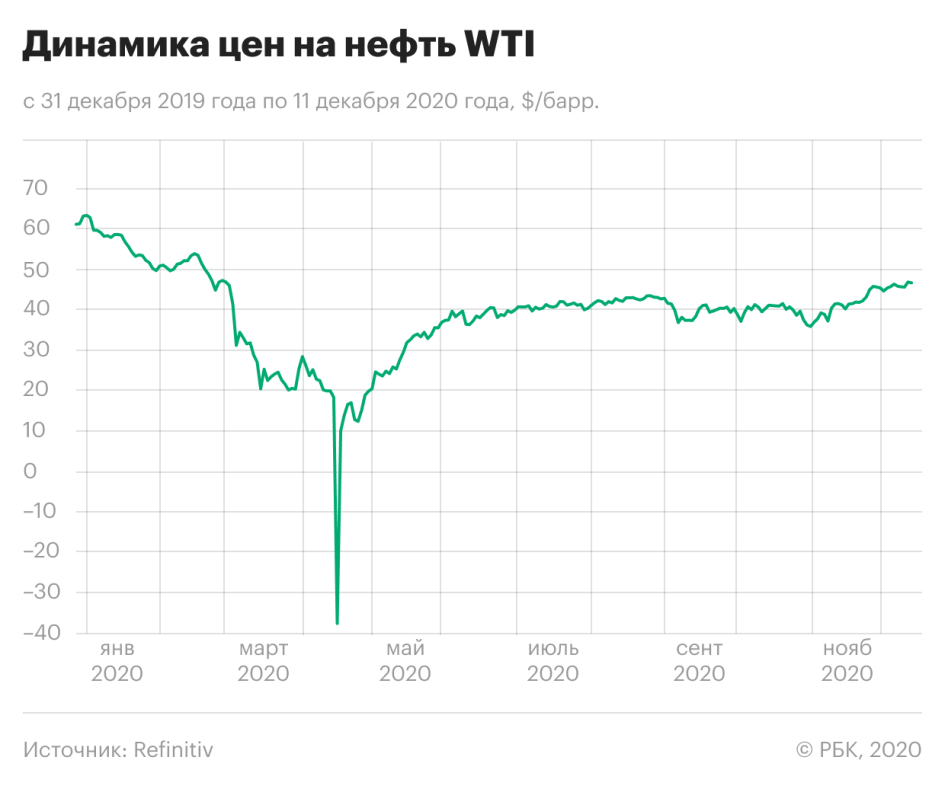

Нефть WTI. Обвал на 300%, котировки в минусе, инвесторы в шоке

20 апреля — падение на 305,97% (до минус $37,63 за баррель)

В апреле стоимость майских фьючерсов на североамериканскую нефть WTI сначала упала до $0 за баррель, а затем — впервые в истории — ушла в минус. По итогам торгов 20 апреля котировки WTI остановились на отметке -$37,63. Падение превысило 300%.

Случившееся стало кульминацией панических настроений среди участников рынка. Инвесторы массово распродавали нефть, испугавшись падения спроса: после введения карантина по всему миру из-за COVID-19 и закрытия границ потребление сырья резко сократилось. В первую очередь это коснулось транспортной отрасли, куда уходит более половины нефти — в качестве бензина, авиационного топлива и др.

Падение спроса повлекло за собой быстрое заполнение хранилищ. На начало апреля нефтехранилища в американском городе Кушинг — центральном хабе, куда поставляется нефть WTI — были заполнены на 72%. Ситуацию усугубил мартовский развал сделки ОПЕК+. С 2016 года сделка ограничивала добычу нефти стран ОПЕК и некоторых других производителей нефти, включая Россию. Отсутствие соглашения означало, что рынок нефти ждет сильнейший избыток и в скором времени ее попросту негде будет хранить.

Страны — экспортеры нефти сумели договориться о новом сокращении поставок на мировой рынок только с 1 мая 2020 года.

Технической причиной обвала цен стала скорая экспирация ближайшего — майского — фьючерса. Спекулятивным инвесторам не нужна была фактическая поставка нефти по истечении контракта, поэтому они стремились его продать, что оказало дополнительное давление на котировки.

Из-за обвала цен в «черный понедельник» 20 апреля Мосбиржа приостановила торги фьючерсом на WTI. Тем самым площадка попыталась избежать «дополнительных негативных последствий у участников торгов и их клиентов». Однако из-за этого многие частные инвесторы не сумели продать контракт, чтобы ограничить убытки, и потеряли крупные суммы денег.

Chesapeake. Многомиллиардные долги, трехзначный рост

1 января–26 мая — падение на 93%

8 июня — рост на 182%

9 июня — обвал на 66%

Проблемы пионера сланцевой нефти Chesapeake Energy начались задолго до 2020 года. За последние десять лет компания накопила долги на миллиарды долларов, побывала объектом антимонопольного расследования и выплатила миллионы в качестве штрафов за загрязнение окружающей среды.

Однако реальный кризис поджидал Chesapeake именно в 2020 году. Обвал цен на нефть в феврале-апреле больно ударил по компании. Добыча на месторождениях стала нерентабельной, и Chesapeake оказалась в катастрофическом положении. К первому кварталу долг Chesapeake достиг $9,16 млрд, а из-за резкого падения доходов обслуживать его стало почти невозможно. В апреле 2020 года агентство Moody's понизило рейтинг компании до Ca с негативным прогнозом. Рейтинг Ca по шкале Moody’s означает, что долговые обязательства компании высоко спекулятивны и, скорее всего, находятся в состоянии дефолта.

В ноябре 2019 акции компании впервые с 1999 года опустились ниже $1 — до $0,91 за бумагу — и больше уже не превышали этот порог. По правилам Нью-Йоркской биржи акции, которые стоят меньше $1, не могут обращаться на ней. Чтобы избежать автоматического делистинга, компания в апреле 2020 года объявила обратный сплит акций в соотношении 200 к одной. Но котировки продолжили лететь вниз. С начала года и до 26 июня акции потеряли 93%.

15 июня Chesapeake Energy пропустила выплату процентов по долгам, а двумя неделями позднее объявила, что подала документы на банкротство. На следующий день она получила уведомление от NYSE о делистинге с биржи.

До этого компания пережила еще один, не менее драматичный момент. Весной 2020 года новая договоренность ОПЕК+ о сокращении добычи принесла надежду на восстановление отрасли. Инвесторы начали скупать акции сильно недооцененных нефтяных компаний, что подтолкнуло вверх котировки. В результате с рынка начали массово выходить игроки на понижение — «шортселлеры». К тому времени они накопили значительное количество коротких позиций по компаниям сектора и были вынуждены выкупать акции после того, как цены пошли вверх.

В результате только за 8 июня котировки Chesapeake взлетели на 181,94% — до $69,92 за акцию. Однако бумаги не смогли удержаться на достигнутых уровнях и уже на следующий день обвалились на 69%.

Акции Chesapeake взлетели на 181% за день. Разбираемся, что это было

Biogen. Лечит или не лечит — вот в чем вопрос

4 ноября — рост на 44%

5–9 ноября — падение на 35,7%

В 2020 году акции фармацевтических компаний и биотехов двигались в основном на новостях о вакцинах и лекарствах от коронавируса COVID-19. Но не в случае Biogen. Самые жесткие взлеты и падения котировок этой биофармацевтической корпорации связаны с экспериментальным препаратом Aducanumab.

Эта разработка Biogen предназначается для борьбы с болезнью Альцгеймера. Компания потратила на клинические испытания препарата много лет: результаты первой фазы исследований Biogen представил публике в марте 2015 года, второй фазы — в августе 2016-го. На третью фазу ушло почти три года.

Болезнь Альцгеймера — прогрессирующее заболевание, которое медленно разрушает память и навыки мышления. По оценкам Ассоциации Альцгеймера, только в США этим заболеванием страдает 5,8 млн человек. Сейчас есть лекарства, которые могут облегчить течение болезни, но нет таких, которые могли бы вылечить пациентов с Альцгеймером.

В марте 2019 года Biogen остановила разработку Aducanumab. Это случилось после того как независимые эксперты изучили данные и заключили, что лекарство, скорее всего, не оправдает ожиданий. Но уже в сентябре 2019 года Biogen объявила, что возобновляет работу над препаратом.

В начале августа 2020 года компания подала заявку на одобрение Aducanumab в Управление по надзору за качеством пищевых продуктов и медикаментов США (FDA). Котировки Biogen взлетели почти на 44% после того, как 4 ноября FDA сообщило, что компания представила достаточно данных, чтобы получить одобрение на использование препарата — и упали на 36% несколькими днями позднее, когда Aducanumab не одобрила независимая комиссия.

Сейчас FDA продолжает рассматривать представленные результаты исследований. Кроме того, Aducanumab находится на рассмотрении в Европе и Японии.

Kodak. Ссуда на $765 млн, обвинения в инсайдерской торговле

28–29 июля — рост на 521%

10 августа — падение на 28%

7 декабря — рост на 60%

Бывший производитель фототехники Eastman Kodak появился в топе новостей 28 июля 2020 года. В этот день стало известно, что легендарная, но уже многими подзабытая компания получит от правительства США ссуду на $765 млн. На эти деньги Kodak должен был наладить производство ингредиентов для непатентованных лекарственных препаратов — дженериков. Власти планировали, что Kodak будет производить 25% всех лекарственных компонентов, необходимых США.

Новость вызвала повышенный интерес инвесторов, и акции Kodak немедленно взмыли вверх — так что Нью-Йоркской фондовой бирже даже пришлось приостанавливать торги ими. По итогам дня котировки компании выросли на 203%, а на следующий день прибавили еще 308%.

Дополнительный импульс роста акции получили благодаря игрокам на понижение. Ранее «шортисты» привычно ставили на падение акций Kodak, которые теряли примерно по 40% в год. А когда акции пошли вверх, «шортисты» начали нести убытки и им пришлось закрывать позиции, покупая бумаги компании.

«Шортселлеры» потеряли на взлете акций Kodak около $50 млн

Заказ правительства должен был стать новым началом для Kodak, которая потеряла позиции на рынке, когда сектор переключился на цифровые технологии, а пользователи перестали печатать фотографии. Компания, основанная в 1881 году, долгое время была лидером на рынке пленочной фотографии, но не сумела вовремя приспособиться к цифровой эре.

Тем не менее, у Kodak осталась необходимая база для химического производства, которую можно быстро использовать для изготовления лекарственных ингредиентов.

Однако получить заем Kodak не удалось — к нему возникло слишком много вопросов. В августе Комиссия по ценным бумагам и биржам США (SEC) приостановила выдачу кредита. SEC обвинила руководство компании в инсайдерской торговле, так как рост акций в конце июля начался за день до официального объявления о кредите (+25%). 15 сентября, проведя расследование, регулятор сообщил, что все же не обнаружил нарушений закона.

Позднее встал вопрос о том, насколько законным было решение о выдаче ссуды со стороны

Международной финансовой корпорации развития США (DFC). DFC провела внутреннее расследование, в итоге никаких нарушений не обнаружилось. Акции компании отреагировали на эту новость ростом на 60%.

Получит ли Kodak обещанную ссуду до сих пор неизвестно. Сейчас SEC и конгресс США продолжают вести расследование — на этот раз действий сотрудников Kodak.

Рубль. Высокая волатильность

17 февраля–18 марта — падение на 27%

18 марта–8 июня — рост на 15,7%

8 июня–2 ноября — падение на 18%

В 2020 году рубль заставил серьезно поволноваться жителей России. За год курс национальной валюты дважды опускался по отношению к доллару к рекордным минимумам, ставя перед всеми традиционную дилемму: «не пора ли бежать закупать доллары».

Доллар подешевел уже до 73 рублей. Покупать или продавать?

В начале 2020 года основной причиной падения рубля стал обвал на рынке нефти. Из-за панических настроений, вызванных резким падением спроса на нефть, котировки Brent всего за месяц упали с февральских максимумов на 57%, ниже $25 за баррель. Потребление нефти быстро снижалось на фоне карантина, закрывшего многие предприятия и остановившего значительную часть наземного и воздушного транспорта. В то же время развалилась сделка ОПЕК+ о сокращении добычи, угрожая наводнить мировой рынок нефтью.

Рубль последовал за рынком нефти снизился на 27%, к 18 марта достигнув ₽80,87 за доллар — минимального уровня с января 2016 года. Чуть менее впечатляющим получилось восстановление — к началу июня рубль отыграл у американской валюты почти 16%.

Во второй половине года пандемия для российской валюты осложнилась геополитическими факторами — политическим кризисом в Белоруссии, конфликтом в Нагорном Карабахе и отравлением оппозиционера Алексея Навального. Все это не способствовало популярности рубля среди инвесторов.

К тому же наблюдался общий уход инвесторов от рисков, что негативно сказывалось на всех валютах развивающихся экономик. Из-за ухудшения эпидемиологической обстановки в мире инвесторы перекладывались из рискованных активов в защитные — по большей части в золото и доллар.

Второго локального минимума российская валюта достигла накануне выборов президента США, состоявшихся 3 ноября. К этому моменту негатив рынка по отношению к рублю, как, впрочем и некоторым другим валютам развивающихся стран — турецкой лире или бразильскому реалу — достиг максимума. Инвесторы опасались результатов выборов и на всякий случай скупали американскую валюту. В результате 2 ноября курс рубля обрушился до ₽80,54 за доллар.

Рубль обвалился за день до выборов в США: причины и прогнозы

По итогам 11 месяцев аналитики Credit Suisse назвали динамику курса рубля главным разочарованием этого года. Российская валюта оказалась одной из самых слабых среди валют-аналогов, несмотря на более сильные фундаментальные показатели, написали эксперты швейцарского банка. В то же время, опрошенные Bloomberg управляющие активами, стратеги и трейдеры в начале декабря назвали рубль одной из наиболее перспективных валют на 2021 год.

Почему невозможен сценарий «доллар по ₽100»: три главных фактора

В декабре курс рубля сначала миновал отметку ₽75, а затем протестировал уровень ₽73 за доллар. Экономист Марсель Салихов объяснил резкое укрепление национальной валюты общей сменой настроений на рынках после выхода новостей о высокой эффективности разрабатываемых вакцин против COVID-19. Впрочем, уже в предпоследнюю неделю года доллар вернулся на уровень выше ₽75 — на фоне падения цен на нефть и появления нового штамма коронавируса.

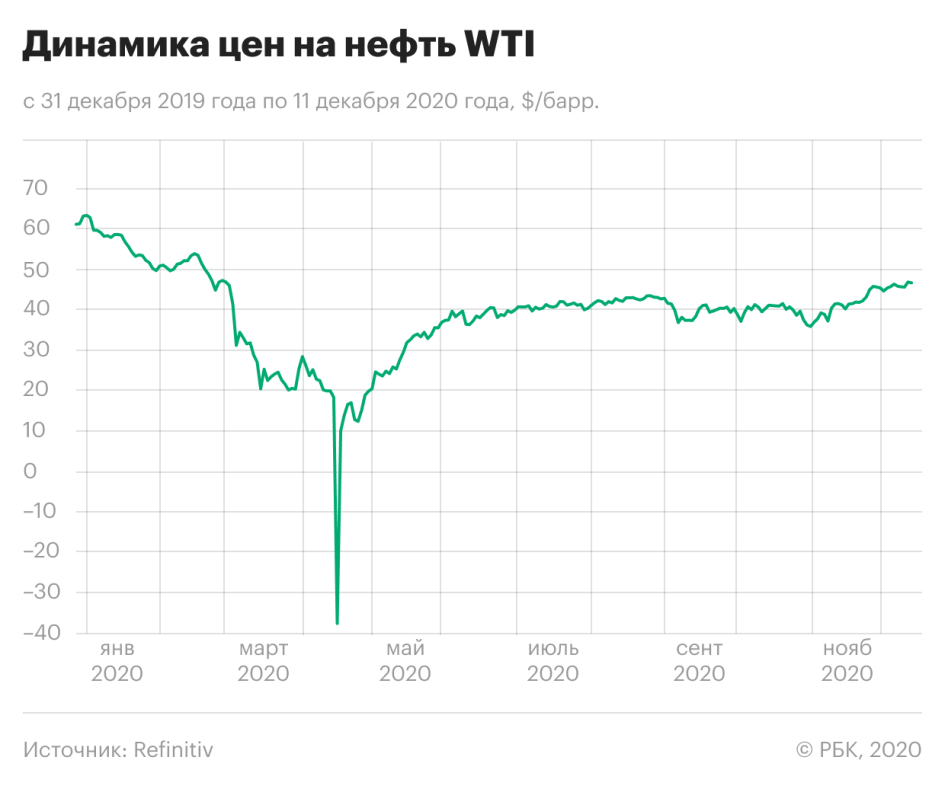

Нефть WTI. Обвал на 300%, котировки в минусе, инвесторы в шоке

20 апреля — падение на 305,97% (до минус $37,63 за баррель)

В апреле стоимость майских фьючерсов на североамериканскую нефть WTI сначала упала до $0 за баррель, а затем — впервые в истории — ушла в минус. По итогам торгов 20 апреля котировки WTI остановились на отметке -$37,63. Падение превысило 300%.

Случившееся стало кульминацией панических настроений среди участников рынка. Инвесторы массово распродавали нефть, испугавшись падения спроса: после введения карантина по всему миру из-за COVID-19 и закрытия границ потребление сырья резко сократилось. В первую очередь это коснулось транспортной отрасли, куда уходит более половины нефти — в качестве бензина, авиационного топлива и др.

Падение спроса повлекло за собой быстрое заполнение хранилищ. На начало апреля нефтехранилища в американском городе Кушинг — центральном хабе, куда поставляется нефть WTI — были заполнены на 72%. Ситуацию усугубил мартовский развал сделки ОПЕК+. С 2016 года сделка ограничивала добычу нефти стран ОПЕК и некоторых других производителей нефти, включая Россию. Отсутствие соглашения означало, что рынок нефти ждет сильнейший избыток и в скором времени ее попросту негде будет хранить.

Страны — экспортеры нефти сумели договориться о новом сокращении поставок на мировой рынок только с 1 мая 2020 года.

Технической причиной обвала цен стала скорая экспирация ближайшего — майского — фьючерса. Спекулятивным инвесторам не нужна была фактическая поставка нефти по истечении контракта, поэтому они стремились его продать, что оказало дополнительное давление на котировки.

Из-за обвала цен в «черный понедельник» 20 апреля Мосбиржа приостановила торги фьючерсом на WTI. Тем самым площадка попыталась избежать «дополнительных негативных последствий у участников торгов и их клиентов». Однако из-за этого многие частные инвесторы не сумели продать контракт, чтобы ограничить убытки, и потеряли крупные суммы денег.

Chesapeake. Многомиллиардные долги, трехзначный рост

1 января–26 мая — падение на 93%

8 июня — рост на 182%

9 июня — обвал на 66%

Проблемы пионера сланцевой нефти Chesapeake Energy начались задолго до 2020 года. За последние десять лет компания накопила долги на миллиарды долларов, побывала объектом антимонопольного расследования и выплатила миллионы в качестве штрафов за загрязнение окружающей среды.

Однако реальный кризис поджидал Chesapeake именно в 2020 году. Обвал цен на нефть в феврале-апреле больно ударил по компании. Добыча на месторождениях стала нерентабельной, и Chesapeake оказалась в катастрофическом положении. К первому кварталу долг Chesapeake достиг $9,16 млрд, а из-за резкого падения доходов обслуживать его стало почти невозможно. В апреле 2020 года агентство Moody's понизило рейтинг компании до Ca с негативным прогнозом. Рейтинг Ca по шкале Moody’s означает, что долговые обязательства компании высоко спекулятивны и, скорее всего, находятся в состоянии дефолта.

В ноябре 2019 акции компании впервые с 1999 года опустились ниже $1 — до $0,91 за бумагу — и больше уже не превышали этот порог. По правилам Нью-Йоркской биржи акции, которые стоят меньше $1, не могут обращаться на ней. Чтобы избежать автоматического делистинга, компания в апреле 2020 года объявила обратный сплит акций в соотношении 200 к одной. Но котировки продолжили лететь вниз. С начала года и до 26 июня акции потеряли 93%.

15 июня Chesapeake Energy пропустила выплату процентов по долгам, а двумя неделями позднее объявила, что подала документы на банкротство. На следующий день она получила уведомление от NYSE о делистинге с биржи.

До этого компания пережила еще один, не менее драматичный момент. Весной 2020 года новая договоренность ОПЕК+ о сокращении добычи принесла надежду на восстановление отрасли. Инвесторы начали скупать акции сильно недооцененных нефтяных компаний, что подтолкнуло вверх котировки. В результате с рынка начали массово выходить игроки на понижение — «шортселлеры». К тому времени они накопили значительное количество коротких позиций по компаниям сектора и были вынуждены выкупать акции после того, как цены пошли вверх.

В результате только за 8 июня котировки Chesapeake взлетели на 181,94% — до $69,92 за акцию. Однако бумаги не смогли удержаться на достигнутых уровнях и уже на следующий день обвалились на 69%.

Акции Chesapeake взлетели на 181% за день. Разбираемся, что это было

Biogen. Лечит или не лечит — вот в чем вопрос

4 ноября — рост на 44%

5–9 ноября — падение на 35,7%

В 2020 году акции фармацевтических компаний и биотехов двигались в основном на новостях о вакцинах и лекарствах от коронавируса COVID-19. Но не в случае Biogen. Самые жесткие взлеты и падения котировок этой биофармацевтической корпорации связаны с экспериментальным препаратом Aducanumab.

Эта разработка Biogen предназначается для борьбы с болезнью Альцгеймера. Компания потратила на клинические испытания препарата много лет: результаты первой фазы исследований Biogen представил публике в марте 2015 года, второй фазы — в августе 2016-го. На третью фазу ушло почти три года.

Болезнь Альцгеймера — прогрессирующее заболевание, которое медленно разрушает память и навыки мышления. По оценкам Ассоциации Альцгеймера, только в США этим заболеванием страдает 5,8 млн человек. Сейчас есть лекарства, которые могут облегчить течение болезни, но нет таких, которые могли бы вылечить пациентов с Альцгеймером.

В марте 2019 года Biogen остановила разработку Aducanumab. Это случилось после того как независимые эксперты изучили данные и заключили, что лекарство, скорее всего, не оправдает ожиданий. Но уже в сентябре 2019 года Biogen объявила, что возобновляет работу над препаратом.

В начале августа 2020 года компания подала заявку на одобрение Aducanumab в Управление по надзору за качеством пищевых продуктов и медикаментов США (FDA). Котировки Biogen взлетели почти на 44% после того, как 4 ноября FDA сообщило, что компания представила достаточно данных, чтобы получить одобрение на использование препарата — и упали на 36% несколькими днями позднее, когда Aducanumab не одобрила независимая комиссия.

Сейчас FDA продолжает рассматривать представленные результаты исследований. Кроме того, Aducanumab находится на рассмотрении в Европе и Японии.

Kodak. Ссуда на $765 млн, обвинения в инсайдерской торговле

28–29 июля — рост на 521%

10 августа — падение на 28%

7 декабря — рост на 60%

Бывший производитель фототехники Eastman Kodak появился в топе новостей 28 июля 2020 года. В этот день стало известно, что легендарная, но уже многими подзабытая компания получит от правительства США ссуду на $765 млн. На эти деньги Kodak должен был наладить производство ингредиентов для непатентованных лекарственных препаратов — дженериков. Власти планировали, что Kodak будет производить 25% всех лекарственных компонентов, необходимых США.

Новость вызвала повышенный интерес инвесторов, и акции Kodak немедленно взмыли вверх — так что Нью-Йоркской фондовой бирже даже пришлось приостанавливать торги ими. По итогам дня котировки компании выросли на 203%, а на следующий день прибавили еще 308%.

Дополнительный импульс роста акции получили благодаря игрокам на понижение. Ранее «шортисты» привычно ставили на падение акций Kodak, которые теряли примерно по 40% в год. А когда акции пошли вверх, «шортисты» начали нести убытки и им пришлось закрывать позиции, покупая бумаги компании.

«Шортселлеры» потеряли на взлете акций Kodak около $50 млн

Заказ правительства должен был стать новым началом для Kodak, которая потеряла позиции на рынке, когда сектор переключился на цифровые технологии, а пользователи перестали печатать фотографии. Компания, основанная в 1881 году, долгое время была лидером на рынке пленочной фотографии, но не сумела вовремя приспособиться к цифровой эре.

Тем не менее, у Kodak осталась необходимая база для химического производства, которую можно быстро использовать для изготовления лекарственных ингредиентов.

Однако получить заем Kodak не удалось — к нему возникло слишком много вопросов. В августе Комиссия по ценным бумагам и биржам США (SEC) приостановила выдачу кредита. SEC обвинила руководство компании в инсайдерской торговле, так как рост акций в конце июля начался за день до официального объявления о кредите (+25%). 15 сентября, проведя расследование, регулятор сообщил, что все же не обнаружил нарушений закона.

Позднее встал вопрос о том, насколько законным было решение о выдаче ссуды со стороны

Международной финансовой корпорации развития США (DFC). DFC провела внутреннее расследование, в итоге никаких нарушений не обнаружилось. Акции компании отреагировали на эту новость ростом на 60%.

Получит ли Kodak обещанную ссуду до сих пор неизвестно. Сейчас SEC и конгресс США продолжают вести расследование — на этот раз действий сотрудников Kodak.

Рубль. Высокая волатильность

17 февраля–18 марта — падение на 27%

18 марта–8 июня — рост на 15,7%

8 июня–2 ноября — падение на 18%

В 2020 году рубль заставил серьезно поволноваться жителей России. За год курс национальной валюты дважды опускался по отношению к доллару к рекордным минимумам, ставя перед всеми традиционную дилемму: «не пора ли бежать закупать доллары».

Доллар подешевел уже до 73 рублей. Покупать или продавать?

В начале 2020 года основной причиной падения рубля стал обвал на рынке нефти. Из-за панических настроений, вызванных резким падением спроса на нефть, котировки Brent всего за месяц упали с февральских максимумов на 57%, ниже $25 за баррель. Потребление нефти быстро снижалось на фоне карантина, закрывшего многие предприятия и остановившего значительную часть наземного и воздушного транспорта. В то же время развалилась сделка ОПЕК+ о сокращении добычи, угрожая наводнить мировой рынок нефтью.

Рубль последовал за рынком нефти снизился на 27%, к 18 марта достигнув ₽80,87 за доллар — минимального уровня с января 2016 года. Чуть менее впечатляющим получилось восстановление — к началу июня рубль отыграл у американской валюты почти 16%.

Во второй половине года пандемия для российской валюты осложнилась геополитическими факторами — политическим кризисом в Белоруссии, конфликтом в Нагорном Карабахе и отравлением оппозиционера Алексея Навального. Все это не способствовало популярности рубля среди инвесторов.

К тому же наблюдался общий уход инвесторов от рисков, что негативно сказывалось на всех валютах развивающихся экономик. Из-за ухудшения эпидемиологической обстановки в мире инвесторы перекладывались из рискованных активов в защитные — по большей части в золото и доллар.

Второго локального минимума российская валюта достигла накануне выборов президента США, состоявшихся 3 ноября. К этому моменту негатив рынка по отношению к рублю, как, впрочем и некоторым другим валютам развивающихся стран — турецкой лире или бразильскому реалу — достиг максимума. Инвесторы опасались результатов выборов и на всякий случай скупали американскую валюту. В результате 2 ноября курс рубля обрушился до ₽80,54 за доллар.

Рубль обвалился за день до выборов в США: причины и прогнозы

По итогам 11 месяцев аналитики Credit Suisse назвали динамику курса рубля главным разочарованием этого года. Российская валюта оказалась одной из самых слабых среди валют-аналогов, несмотря на более сильные фундаментальные показатели, написали эксперты швейцарского банка. В то же время, опрошенные Bloomberg управляющие активами, стратеги и трейдеры в начале декабря назвали рубль одной из наиболее перспективных валют на 2021 год.

Почему невозможен сценарий «доллар по ₽100»: три главных фактора

В декабре курс рубля сначала миновал отметку ₽75, а затем протестировал уровень ₽73 за доллар. Экономист Марсель Салихов объяснил резкое укрепление национальной валюты общей сменой настроений на рынках после выхода новостей о высокой эффективности разрабатываемых вакцин против COVID-19. Впрочем, уже в предпоследнюю неделю года доллар вернулся на уровень выше ₽75 — на фоне падения цен на нефть и появления нового штамма коронавируса.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба