18 марта 2021 T-Investments Городилов Михаил

Сегодня у нас довольно консервативная идея: взять акции производственного предприятия Curtiss-Wright (NYSE: CW), чтобы заработать на ее оборонном бизнесе.

Потенциал роста и срок действия: 11% в течение года без учета дивидендов; 9% в год на протяжении 10 лет с учетом дивидендов.

Почему акции могут вырасти: потому что, как говорил Платон, «только мертвые видели конец войны» — рост напряженности в мире поспособствует бизнесу компании.

Как действуем: берем акции сейчас по 121,14 $.

На чем компания зарабатывает

CW занимается производством и обслуживанием сложной техники. Согласно годовому отчету, выручка компании разделяется на следующие сегменты.

Коммерческий и промышленный сектор — 39,71% от общей выручки. Сенсоры, контрольные панели, электромеханические реле, пережимные клапаны для эксплуатации в тяжелых условиях, различные сложные услуги типа лазерного упрочнения и создания промышленных покрытий. Операционная маржа сегмента — 8,58% от его выручки.

Оборона — 30,68% от общей выручки. Поставка компонентов для вертолетов, дронов, истребителей, наземной техники, подлодок. Операционная маржа сегмента — 19,13% от его выручки.

Энергоснабжение — 29,61% от общей выручки. Запчасти для атомных двигателей — как для военного флота, так и для коммерческих организаций. Операционная маржа сегмента — 14,78% от его выручки.

Производители военной техники покупают продукцию компании не только из ее оборонного сегмента, но и из коммерческих, поэтому реально доля «военного» бизнеса в продажах компании составляет 52,82%.

Еще бизнес компании можно разделить на товары и услуги.

Финансовые показатели компании

Географически выручка компании распределяется следующим образом: 75,53% дает США, 3,78% — Великобритания, остальное — это загадочные неназванные страны.

Контракты с правительством США дают 47% выручки компании, напрямую или через главного подрядчика.

Аргументы в пользу компании

«…А война — мужей озаботит». Как и в идее с Booz Allen Hamilton, основной расчет тут на то, что США устроят новую войну и компания сможет заработать на этом. Но даже если войны не случится, то армии США нужно будет постоянно заниматься обновлением своего парка техники и поддержанием его в хорошем состоянии — так что здесь CW и так будет загружена заказами.

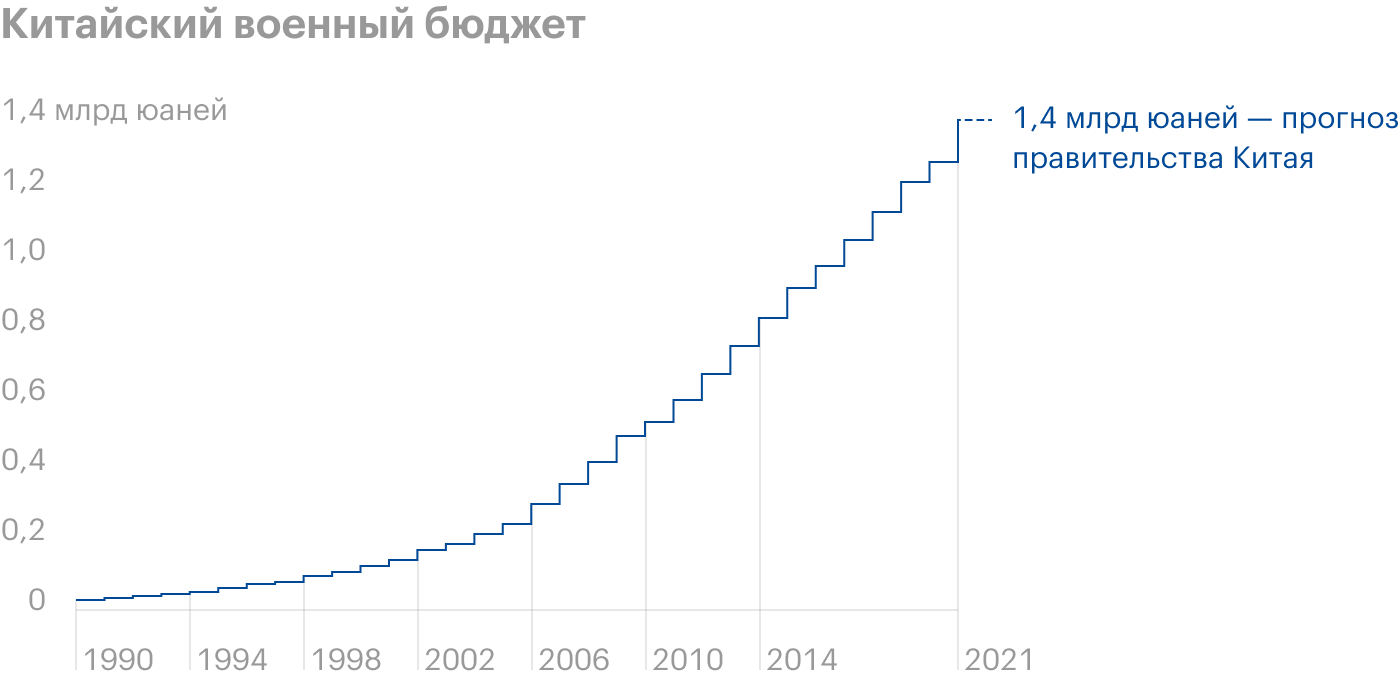

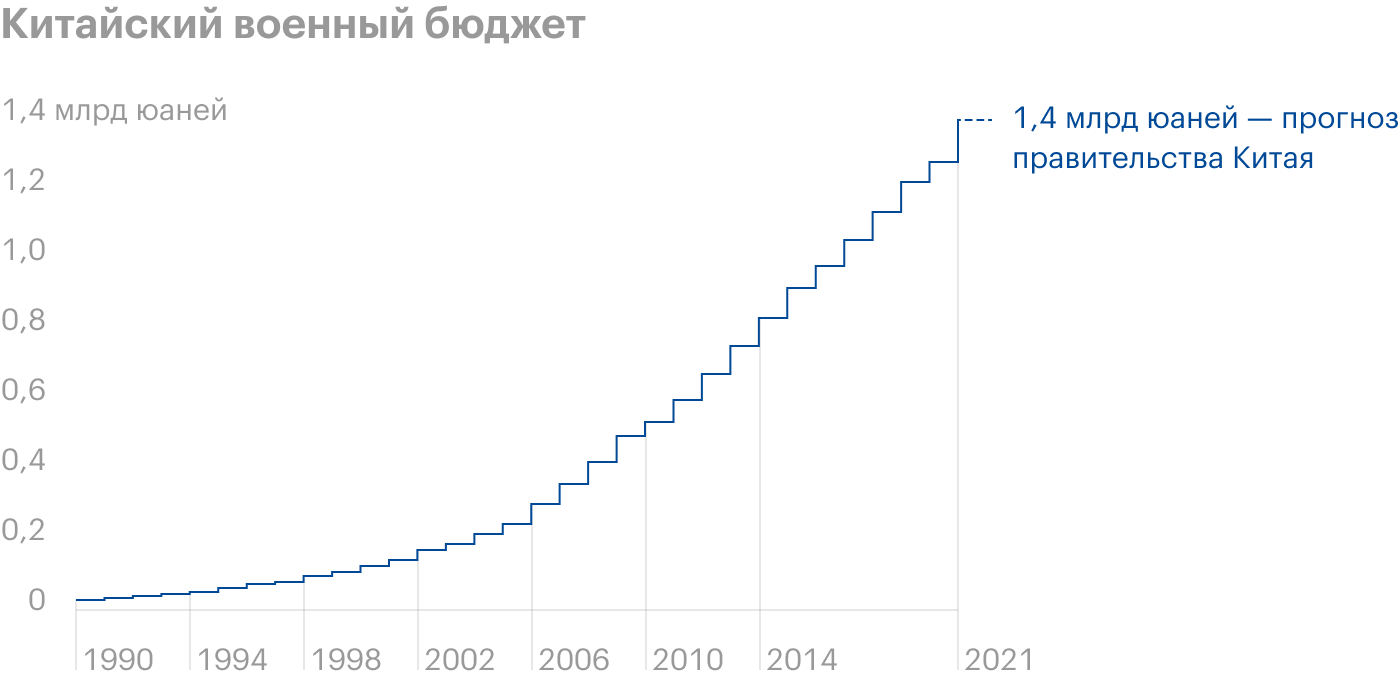

Хотя, конечно, война позволит компании заработать еще больше: на войне техника изнашивается значительно быстрее. На эту идею меня вдохновили недавние новости об увеличении китайского военного бюджета на 6,8% в этом году. Как мне кажется, вероятность конфликта США с КНР, прямого или непрямого — уже не так важно, с каждым годом увеличивается. И с ростом китайского военного бюджета боевое столкновение становится все вероятнее, тем более что китайцы уже давно ни с кем не воевали. Есть вероятность, что Китай будет провоцировать столкновения и вообще проявлять склонность к авантюрам в ареале обитания своих азиатских соседей. Эта ситуация автоматически приведет к реакции со стороны США, которые уже много лет строят в регионе альянс против КНР. Есть вероятность, что новая администрация будет вести себя более агрессивно, чем при Трампе.

Надежность. Почти половину выручки компания получает от правительства США, что придает ее бизнесу устойчивость. Коронавирус боится атаковать правительство и армию США — иначе как объяснить, что эти учреждения на карантин никто не ставил и не собирается? Поэтому значительная часть бизнеса CW очень стабильна. Собственно, оборонная часть бизнеса компании за год выросла на 17%, а коммерческая упала примерно на 20%.

Можно ожидать наплыва в эти акции инвесторов, ищущих «крепкие, стабильные бизнесы». Невоенная часть бизнеса компании сильно пострадала от коронакризиса, но оборонные заказы все равно удержали CW на плаву — и это хороший аргумент в ее пользу.

Другие достоинства. Согласно отчету компании, 19,67% выручки компании дают решения для гражданских промышленных предприятий, а еще 13,88% — гражданская атомная энергетика. В связи с недавним ускорением промышленных показателей в США можно ожидать роста в этих сегментах в течение полугода. Речь о том, что станет чуть получше, чем год назад, ведь год назад было совсем ужасно.

Вероятность покупки. Это маржинальный, крепкий бизнес, и стоит компания недорого: капитализация чуть меньше 5 млрд долларов и P / E 25,26. Покупка этого бизнеса кем-то крупнее — более чем вероятный сценарий. Особенно в контексте недавней истории с покупкой другой оборонной компании Aerojet Rocketdyne (AJRD). К слову, CW как бизнес даже поинтереснее AJRD: у нее итоговая маржа составляет 8,45% от выручки, а у AJRD — 6,56%. И это притом, что AJRD значительно меньше пострадала от коронавируса: у нее доля правительственных и оборонных заказчиков составляет 96% от выручки.

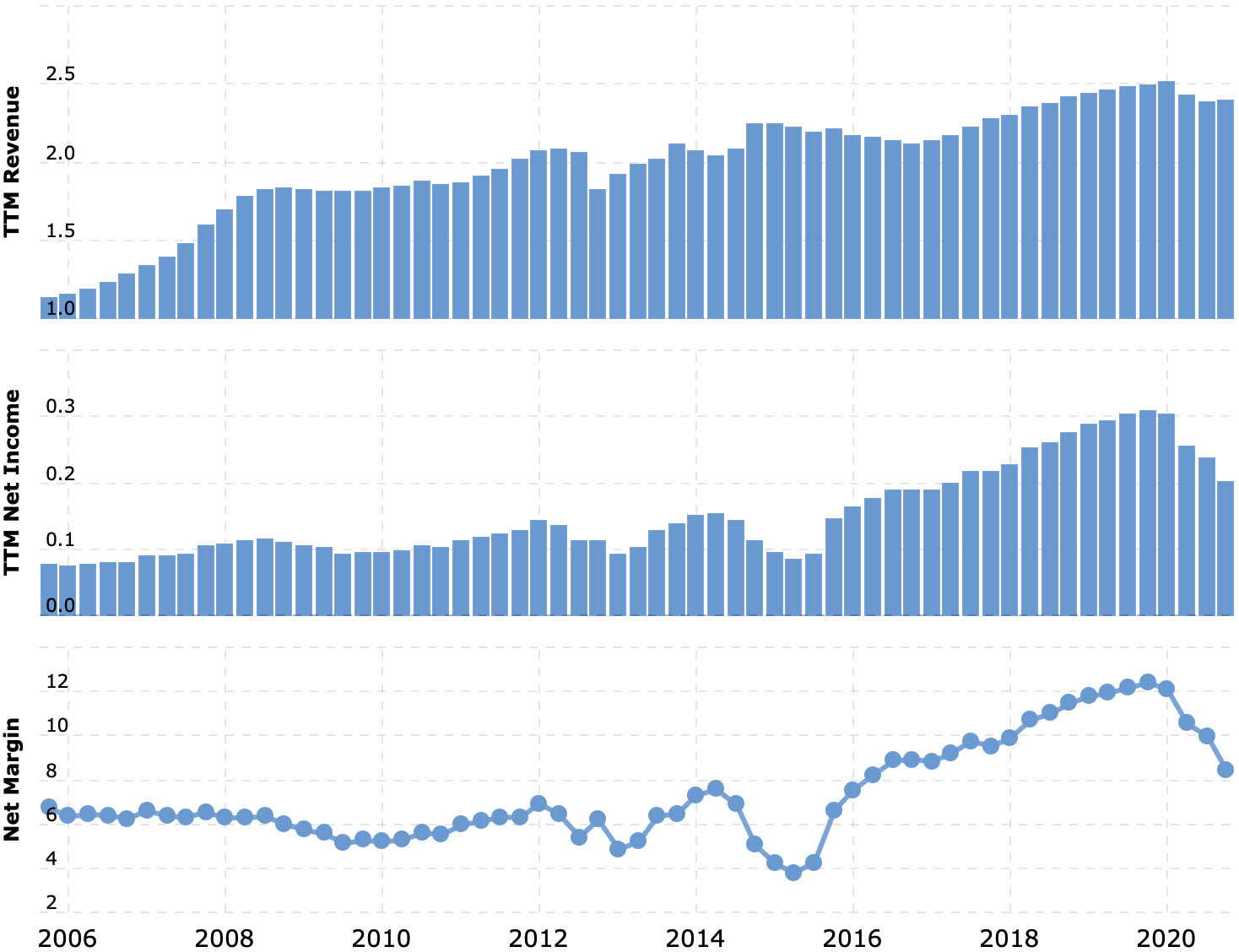

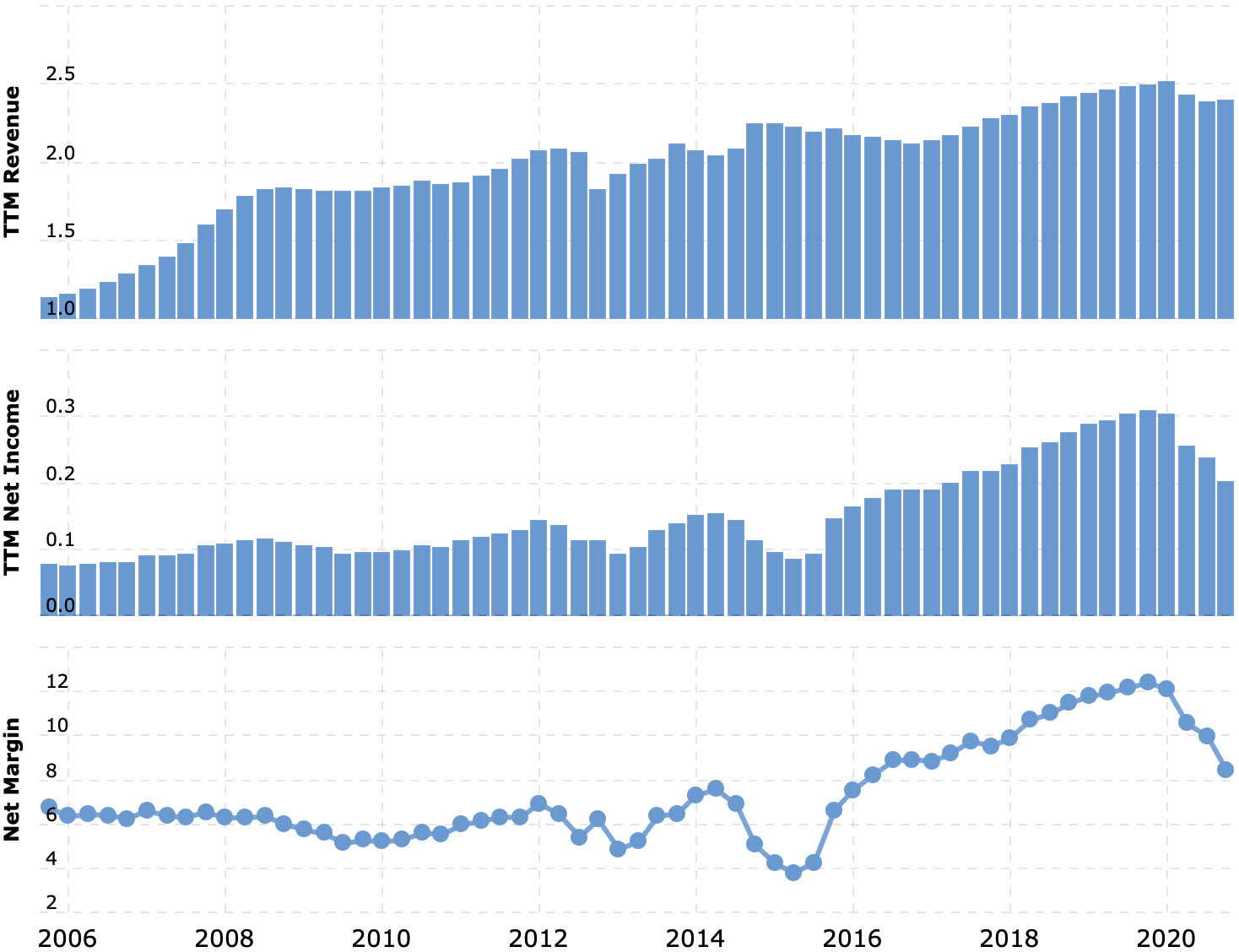

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Что может помешать

Ахиллесова турбина. Согласно отчету компании, 13,61% выручки дает сектор коммерческой авиации. Как вы помните по обзору Howmet, в этом сегменте все очень печально и улучшения не предвидится. Хотелось бы ошибиться, но я думаю, что эта часть бизнеса будет портить общий финансовый результат компании.

Бухгалтерия и дребеденьды. Согласно последнему отчету компании, общая сумма ее задолженностей составляет 2,233 млрд долларов — из них 810,377 млн нужно закрыть в течение года. При этом компания платит дивиденды — 0,68 $ на акцию в год, что с текущей ценой 121,14 $ дает 0,56% годовых. На дивиденды у компании уходит 28,175 млн долларов в год, это около 14% от прибыли.

Вряд ли компания порежет дивиденды с учетом текущей финансовой ситуации. CW может рассчитывать на примерно 787 млн долларов в своем распоряжении и легко сможет занять нужную сумму под приемлемый процент, но все же вероятность снижения выплат есть.

Урезание дивидендов может привести к падению акций за счет выхода любителей пассивного дохода, но, с другой стороны, компания платит очень мало. Поэтому, может, даже сторонники позиции «деньги должны работать» не будут сильно волноваться.

Деконструкция армии США может выйти боком. Есть вероятность реализации идеи деконструкции армии и снижения оборонных расходов. И уже есть причина этого опасаться: так, в Пентагоне в начале февраля приостановили все активные операции на 60 дней для борьбы с белыми экстремистами. Как будет ситуация развиваться дальше — сложно сказать. Но нужно быть готовым к армейским чисткам и сокращению военных расходов.

Что в итоге

Берем акции сейчас по 121,14 $. А дальше есть два варианта:

дождаться, когда они будут стоить 135 $ — заметно меньше их исторического максимума в 145,43 $ в январе 2020, до того, как коронакризис подкосил невоенную часть бизнеса компании. Я думаю, что указанной цены акции компании достигнут в течение года: этот бизнес пережил коронакризис не без потерь, но все же сейчас находится на пути восстановления;

держать акции следующие 10 лет. Это наиболее предпочтительный вариант, так как на длинной дистанции увеличивается вероятность как покупки компании кем-то покрупнее, так и затратной войнушки с участием США.

Потенциал роста и срок действия: 11% в течение года без учета дивидендов; 9% в год на протяжении 10 лет с учетом дивидендов.

Почему акции могут вырасти: потому что, как говорил Платон, «только мертвые видели конец войны» — рост напряженности в мире поспособствует бизнесу компании.

Как действуем: берем акции сейчас по 121,14 $.

На чем компания зарабатывает

CW занимается производством и обслуживанием сложной техники. Согласно годовому отчету, выручка компании разделяется на следующие сегменты.

Коммерческий и промышленный сектор — 39,71% от общей выручки. Сенсоры, контрольные панели, электромеханические реле, пережимные клапаны для эксплуатации в тяжелых условиях, различные сложные услуги типа лазерного упрочнения и создания промышленных покрытий. Операционная маржа сегмента — 8,58% от его выручки.

Оборона — 30,68% от общей выручки. Поставка компонентов для вертолетов, дронов, истребителей, наземной техники, подлодок. Операционная маржа сегмента — 19,13% от его выручки.

Энергоснабжение — 29,61% от общей выручки. Запчасти для атомных двигателей — как для военного флота, так и для коммерческих организаций. Операционная маржа сегмента — 14,78% от его выручки.

Производители военной техники покупают продукцию компании не только из ее оборонного сегмента, но и из коммерческих, поэтому реально доля «военного» бизнеса в продажах компании составляет 52,82%.

Еще бизнес компании можно разделить на товары и услуги.

Финансовые показатели компании

Географически выручка компании распределяется следующим образом: 75,53% дает США, 3,78% — Великобритания, остальное — это загадочные неназванные страны.

Контракты с правительством США дают 47% выручки компании, напрямую или через главного подрядчика.

Аргументы в пользу компании

«…А война — мужей озаботит». Как и в идее с Booz Allen Hamilton, основной расчет тут на то, что США устроят новую войну и компания сможет заработать на этом. Но даже если войны не случится, то армии США нужно будет постоянно заниматься обновлением своего парка техники и поддержанием его в хорошем состоянии — так что здесь CW и так будет загружена заказами.

Хотя, конечно, война позволит компании заработать еще больше: на войне техника изнашивается значительно быстрее. На эту идею меня вдохновили недавние новости об увеличении китайского военного бюджета на 6,8% в этом году. Как мне кажется, вероятность конфликта США с КНР, прямого или непрямого — уже не так важно, с каждым годом увеличивается. И с ростом китайского военного бюджета боевое столкновение становится все вероятнее, тем более что китайцы уже давно ни с кем не воевали. Есть вероятность, что Китай будет провоцировать столкновения и вообще проявлять склонность к авантюрам в ареале обитания своих азиатских соседей. Эта ситуация автоматически приведет к реакции со стороны США, которые уже много лет строят в регионе альянс против КНР. Есть вероятность, что новая администрация будет вести себя более агрессивно, чем при Трампе.

Надежность. Почти половину выручки компания получает от правительства США, что придает ее бизнесу устойчивость. Коронавирус боится атаковать правительство и армию США — иначе как объяснить, что эти учреждения на карантин никто не ставил и не собирается? Поэтому значительная часть бизнеса CW очень стабильна. Собственно, оборонная часть бизнеса компании за год выросла на 17%, а коммерческая упала примерно на 20%.

Можно ожидать наплыва в эти акции инвесторов, ищущих «крепкие, стабильные бизнесы». Невоенная часть бизнеса компании сильно пострадала от коронакризиса, но оборонные заказы все равно удержали CW на плаву — и это хороший аргумент в ее пользу.

Другие достоинства. Согласно отчету компании, 19,67% выручки компании дают решения для гражданских промышленных предприятий, а еще 13,88% — гражданская атомная энергетика. В связи с недавним ускорением промышленных показателей в США можно ожидать роста в этих сегментах в течение полугода. Речь о том, что станет чуть получше, чем год назад, ведь год назад было совсем ужасно.

Вероятность покупки. Это маржинальный, крепкий бизнес, и стоит компания недорого: капитализация чуть меньше 5 млрд долларов и P / E 25,26. Покупка этого бизнеса кем-то крупнее — более чем вероятный сценарий. Особенно в контексте недавней истории с покупкой другой оборонной компании Aerojet Rocketdyne (AJRD). К слову, CW как бизнес даже поинтереснее AJRD: у нее итоговая маржа составляет 8,45% от выручки, а у AJRD — 6,56%. И это притом, что AJRD значительно меньше пострадала от коронавируса: у нее доля правительственных и оборонных заказчиков составляет 96% от выручки.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Что может помешать

Ахиллесова турбина. Согласно отчету компании, 13,61% выручки дает сектор коммерческой авиации. Как вы помните по обзору Howmet, в этом сегменте все очень печально и улучшения не предвидится. Хотелось бы ошибиться, но я думаю, что эта часть бизнеса будет портить общий финансовый результат компании.

Бухгалтерия и дребеденьды. Согласно последнему отчету компании, общая сумма ее задолженностей составляет 2,233 млрд долларов — из них 810,377 млн нужно закрыть в течение года. При этом компания платит дивиденды — 0,68 $ на акцию в год, что с текущей ценой 121,14 $ дает 0,56% годовых. На дивиденды у компании уходит 28,175 млн долларов в год, это около 14% от прибыли.

Вряд ли компания порежет дивиденды с учетом текущей финансовой ситуации. CW может рассчитывать на примерно 787 млн долларов в своем распоряжении и легко сможет занять нужную сумму под приемлемый процент, но все же вероятность снижения выплат есть.

Урезание дивидендов может привести к падению акций за счет выхода любителей пассивного дохода, но, с другой стороны, компания платит очень мало. Поэтому, может, даже сторонники позиции «деньги должны работать» не будут сильно волноваться.

Деконструкция армии США может выйти боком. Есть вероятность реализации идеи деконструкции армии и снижения оборонных расходов. И уже есть причина этого опасаться: так, в Пентагоне в начале февраля приостановили все активные операции на 60 дней для борьбы с белыми экстремистами. Как будет ситуация развиваться дальше — сложно сказать. Но нужно быть готовым к армейским чисткам и сокращению военных расходов.

Что в итоге

Берем акции сейчас по 121,14 $. А дальше есть два варианта:

дождаться, когда они будут стоить 135 $ — заметно меньше их исторического максимума в 145,43 $ в январе 2020, до того, как коронакризис подкосил невоенную часть бизнеса компании. Я думаю, что указанной цены акции компании достигнут в течение года: этот бизнес пережил коронакризис не без потерь, но все же сейчас находится на пути восстановления;

держать акции следующие 10 лет. Это наиболее предпочтительный вариант, так как на длинной дистанции увеличивается вероятность как покупки компании кем-то покрупнее, так и затратной войнушки с участием США.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба