19 апреля 2021 NZT RUSFOND

NOV Inc. (NYSE: NOV) — ведущий мировой поставщик продуктов, компонентов и услуг для нефтегазовой отрасли. Компания была создана в результате слияния National Oilwell и Varco International в 2005 году. В ней работает 35 000 сотрудников на 635 предприятиях в более чем 60 странах.

NOV является крупным нефтяным подрядчиком в международном масштабе в сегментах наземного бурения, наклонно-направленного бурения, строительства и заканчивания скважин, кабельных сегментов. Компания является ведущим поставщиком морского бурового оборудования, гибких насосно-компрессорных труб и искусственных подъемников.

В этой среде, как говорили люди, работающие в отрасли, NOV “расшифровывается” как No Other Vendor. Т.е. по ряду позиций идти просто больше не к кому. Разве что похожие услуги предоставляет Weatherford International Ltd., но в основном на суше.

Также NOV оказывает услуги по буровым растворам; осмотру, обслуживанию и ремонту; сегменту подводного оборудования и трубных изделий для нефтяных промыслов. Компания также занимает прочные позиции на рынке морских судов для установки ветряных турбин, предлагая как, так и оборудование для монтажных судов.

Недавнее (1 января 2021) изменение названия компании с National Oilwell Varco Inc. на NOV Inc. сделано, чтобы убрать ассоциацию с нефтяным бизнесом. Компания активно продвигает свою экспертизу и в сферу альтернативной энергетики, особо преуспев в строительстве стоек ветряных турбин. Компания является экспертом в создании большого и сложного оборудования, которое работает в жестких условиях, что позволяет продавать свои компетенции и в альтернативной энергетике.

NOV выросла на нишевых рынках высоких технологий и дифференцировала свои продукты, технологии и географический охват за счет приобретения нишевых игроков. На рынок наземного заканчивания скважин приходилась растущая доля ее доходов и заказов. В первой половине 2018 года компания выпустила несколько продуктов, что дало положительные результаты на рынках Ближнего Востока и Северной Америки. Однако рынок наземного заканчивания скважин в США в 2019-2020 годах снизился.

Финансы

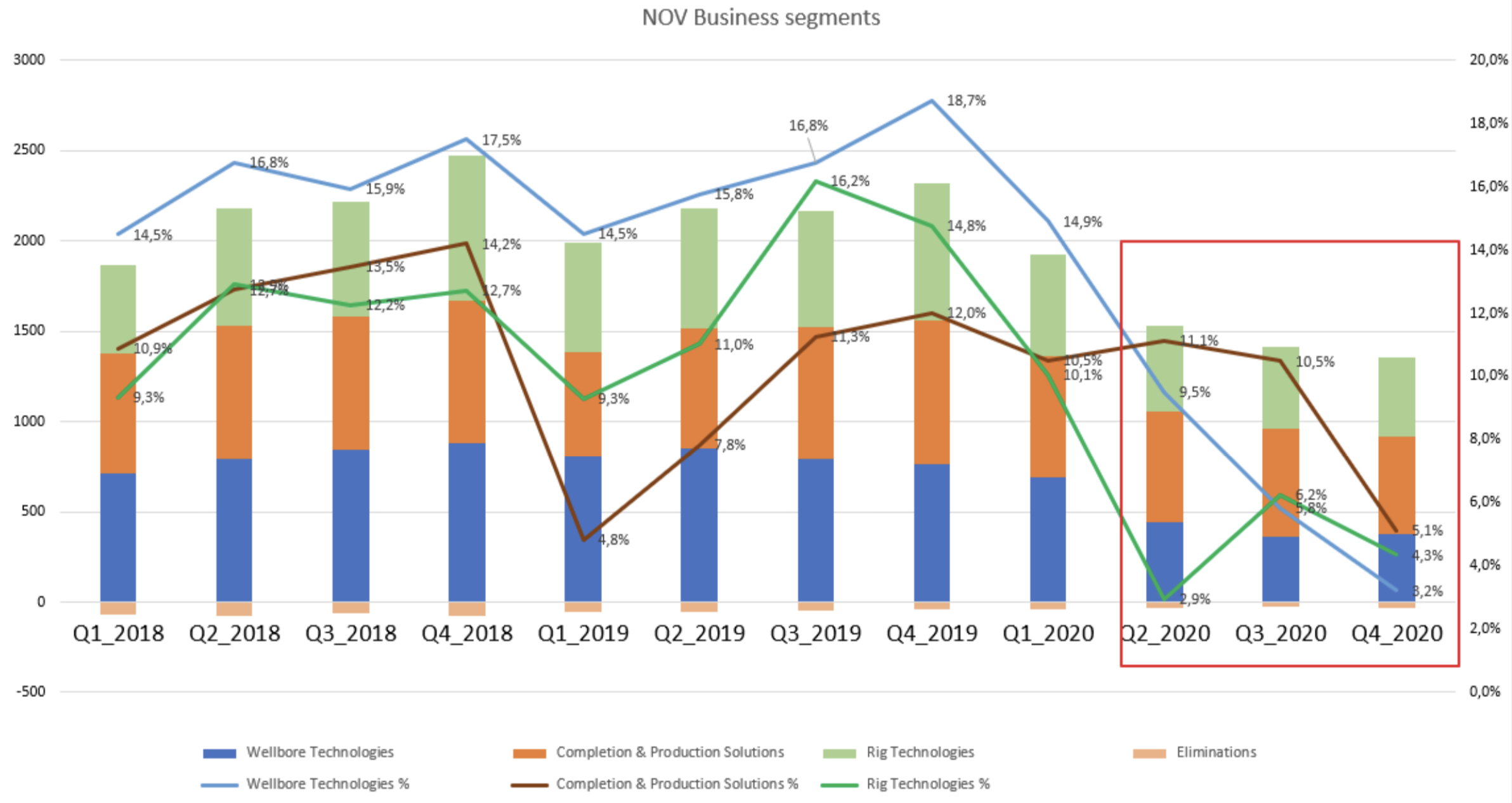

Выручка за 2020 год составила 6 млрд долларов США, операционный убыток составил $2,4 млрд, а чистый убыток – $2,5 млрд. Скорректированная EBITDA составила $350 млн, в результате чего маржа EBITDA составила 5,7%.

В 2020 году заказчики нефтесервисных услуг отложили техническое обслуживание, разобрали оборудование и исчерпали запас расходных материалов.

К 2021 году NOV запланировала ежегодное сокращение затрат на $75 млн и ожидает, что эта цель будет расти по мере продвижения года.

В 2020 году компания сгенерировала денежный поток от операционной деятельности в размере $926 млн и сократила чистый долг почти на $700 млн.

Несмотря на рост активности на месторождениях, выручки в Северной Америке было недостаточно, чтобы компенсировать спад на международных и шельфовых рынках, поскольку клиенты продолжали откладывать закупки и одобрение проектов. В течение квартала компания также выделила $326 млн на реструктуризацию заказчиков, в основном из-за складских запасов, выходных расходов и закрытия производственных мощностей.

Компания сообщила о списании $5,37 млрд – списали нематериальные активы и основные средства, и $399 млн на реструктуризацию, что привело к значительному падению операционной прибыли во втором квартале 2019 года. Здесь ничего удивительного, в отрасли все этим занимались в 2019 году.

По состоянию на 31 декабря 2020 год общий долг компании составлял $1,83 млрд. Доступная возобновляемая кредитная линия составляет $2,00 млрд. На балансе находится $1,69 млрд в денежной форме и их эквивалентах.

Перспективы бизнеса

Новые заказы на оборудование пока могут стать проблемой для NOV, поскольку в ближайшем будущем ожидается, что будет заказано немного новых буровых установок. С 2015 года было получено только три новых заказа на плавучие буровые установки, и до 2026 года не ожидается новых заказов на плавучие буровые установки. Ожидается, что в них будет установлено, в том числе и оборудование NOV. По прогнозам, до 2027 года будет выполнено 38 новых заказов, в том числе 20 новых буровых установок, которые будут построены для ARO Drilling.

На большинстве самоподъемных и плавучих буровых установок, находящихся в эксплуатации в настоящее время, установлено оборудование от NOV. Перспективы продолжения обслуживания, ремонта и замены являются хорошими, а клиенты по-прежнему стремятся обновить возможности своего парка. В течение следующих восьми лет ожидается дальнейший износ примерно 145 самоподъемных буровых установок и 27 плавучих буровых установок. NOV видит большой интерес к разрабатываемой робототехнике на буровой площадке и растущую скорость принятия решений по цифровой подписке, включая платформу NOVOS, мониторинг состояния, удаленную поддержку и автоматизированное управление жизненным циклом.

Энергетический переход и индустрия ресурсов с низким углеродным следом – это растущий рынок для NOV, и он использует множество бизнес-возможностей, в том числе оффшорные ветровые, солнечные, углеродные, геотермальные, биомассовые и водородные технологии.

Можно увидеть на ютуб канале компании как раз многочисленные стримы на эту тему. Т.е. даже если какие-то источники энергии, например водород, будут неэффективны и приведут к завышению цен для конечного потребителя энергии, это не помешает NOV заработать на постройке таких мощностей для заказчика подряда.

Компания уже занимает прочные позиции на рынке морских ветроэнергетических судов. Запатентованные NOV телескопические краны, домкратные системы и палубное оборудование способствуют снижению затрат на установку и повышению экономической эффективности разработчиков морских ветряных электростанций.

К концу года NOV ожидает, что ее бизнес в этой области будет удваиваться до более чем 200 миллионов долларов США в год, и перспективы дальнейшего роста многообещающие, поскольку 10,8 ГВт морских ветроэнергетических мощностей, которые будут установлены в 2021 году, по прогнозам, увеличатся более чем вдвое к 2025 году. Компания уже обладает компетенциями и промышленным сложным оборудованием, чтобы соответствовать возникающим возможностям для бизнеса в области транзита энергии, и позиционирует себя для диверсификации потока доходов от нефтегазовой отрасли.

16 марта компания сообщила, что из-за заморозка в Техасе и остановки работ результаты первого квартала будут слабее нижней границы заявленных планов. Но с того момента акции существенно скорректировались, и вряд ли это станет сюрпризом для рынка

Оценка

Компания с достаточно высокой бетой, которая дает существенную волатильность котировкам.

В кризисе отрасли 5 лет назад мы видим схожие уровни мультипликаторов, которые дают нам примерные ориентиры – куда может восстановиться их набор. Т.е. средние за 5 лет EV, P/S, EV/EBITDA выводят примерно на удвоение от текущих уровней.

В случае нефтесервисных компаний рост цен на нефть является необходимым, но не достаточным условием. Основным драйвером в данном случае выступает CAPEX компаний занимающихся добычей, так как именно они создают спрос на услуги, предоставляемые компанией.

Однако мы считаем, что менеджмент будет проявлять осторожность из-за ситуации с COVID, которая продолжает оказывать давление на спрос в мире, не смотря на то что ситуация с запасами пришла в норму.

Не смотря на это МЭА ожидает, что спрос будет превалировать над предложением на горизонте полгода, что даже если и не приведет к быстрому увеличению CAPEX нефтедобывающих компаний, то существенно оздоровит их финансовое состояние, что поможет им сделать это в будущем.

Учитывая, что первый квартал завершен, а ситуация во многих регионах мира (прим. Европа, Индия) нормализуется только к осени, то логично предположить, что изменения политики в области капитальных затрат и добычи произойдет в конце года, когда начнут свёрстывать бюджеты на следующий. Консенсус-ожидания по EPS подтверждают эти предположения.

Технический анализ

Долгосрочный тренд у акции нисходящий, сопротивление на 25,5$, при подходе к этому уровню продавец может начать проявлять инициативу и не пустить цену выше, так что долгосрочный ориентиром потенциального роста стоит выбрать диапазон 23-25$.

Среднесрочно цена находится вблизи уровня, где ранее покупатель проявлял большой интерес и сейчас от уровня начинаются очередные агрессивные покупки.

Краткосрочно цена в диапазоне, сейчас произошла сильная волна роста к максимуму, от которого начался откат. Пробой максимума на 14,15-14,20$ даст сигнал на начало новой среднесрочной волны роста, которая может вернуть цену в район 16-17$.

Вывод

Сочетание и ФА и ТА дает потенциал роста к 20 долларам за бумагу, что дает ~60% от текущих цен. Срок реализации связан с отменами карантинов и наращиванием капитальных затрат со стороны нефтедобывающих компаний, что предполагает 9-18 месяцев в зависимости от темпов вакцинации и баланса спроса/предложения на конец года, когда будет происходить верстка бюджета на след год.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба