Прошедшая неделя оказалась богаче на позитивные события, чем несколько предыдущих. На фоне этого приток средств на российский фондовый рынок увеличился, загнав часть бумаг на новые максимумы.

В фокусе участников торгов по-прежнему остаётся риторика мировых регуляторов и подготовка к встрече президентов США и России. Несмотря на начавшийся период отпусков, аналитики продолжают давать свои рекомендации по акциям, хоть и их количество значительно снизилось.

В данном обзоре мы рассмотрим инвестиционные идеи по акциям «Газпрома», Globaltrans и «Белуга Групп».

Газ в пол

Цены на газ растут уже почти год, но аналитики считают, что это не предел. Дело в том, что по итогам зимнего сезона 2020/2021 газохранилища в Европе остались заполнены лишь на 29%, что создаёт дефицит газа на рынке ЕС. При этом заполнение газохранилищ происходит медленнее, чем ожидалось. Цены на СПГ в Азии растут, перенаправляя торговые потоки газа в сторону востока, соответственно, на рынок Европы попадает меньше голубого топлива, что сохраняет дефицит. Поэтому аналитики закладывают рост цен на газ с 194 долл. за 1000 м3 в I квартале до 220, 265 и 290 долл. за 1000 м3 в II, III и IV кварталах 2021 г. соответственно. Таким образом, средневзвешенная годовая цена реализации газа «Газпромом» может составить 235 долл. за 1000 м3, что на 55% выше, чем в 2020 г.

На фоне этого аналитики рекомендуют покупать акции ПАО «Газпром» (GAZP) с целью 300 руб. за штуку на горизонте восьми месяцев. Но есть и более смелые прогнозы с таргетом 380 руб. за бумагу.

Само собой, растущие цены на газ поддержат рост финансовых результатов компании. Ожидается, что если прогноз сбудется, то EBITDA (прибыль компании за вычетом налоговых платежей, процентов по кредитам и начисленной амортизации) может расти до 35,7 млрд долл.

Кроме высоких цен на газ, холодной зимы и ожиданий сильных финансовых результатов, на повестке стоит завершение строительства «Северного потока — 2», что может стать дополнительным драйвером для акций. Недавно президент США Джо Байден заявил, что не будет форсировать новые санкции против газопровода, так как не хочет обострять отношения с ЕС, а значит, скорее всего, проект будет завершён уже в этом году. Кстати, укладка первой нитки потока была завершена 4 июня, об этом заявил Nord Steam 2 AG, а во второй нитке осталось проложить 50 км.

Следует учитывать и предстоящие дивиденды. Наконец-то «Газпром» решил оправдать ожидания инвесторов и Минфина и уже этим летом планирует направить на дивиденды 50% от чистой прибыли по МСФО. Такие настроения понравились инвесторам, что поддержало рост бумаги. Если учесть растущие цены на газ и более сильные финансовые результаты, то можно рассчитывать на дивиденды выше, чем в 2018 г., когда был поставлен рекорд по фактическому размеру выплат.

Однако не стоит забывать и об основных рисках. У «Газпрома» их два.

Геополитический фактор. В середине июня ожидается встреча президентов России и США Владимира Путина и Джо Байдена, и скорее всего, ситуация если не ухудшится, то останется той же: инвесторы опасаются новых санкций и не покупают российские активы.

Перегретость рынков. Рынки обновляют максимум за максимумом, но регуляторы больше не могут и не хотят повышать ликвидность — её и так достаточно. Поэтому по всему миру начинается постепенное сворачивание программ стимулирования. Этот шаг может быть негативно воспринят инвесторами, которые начнут массово фиксировать прибыль. Российский рынок может снизиться вслед за другими рынками — и «Газпром» не станет исключением.

С технической точки зрения акция торгуется в восходящем канале вблизи двух сильных уровней сопротивления. Шансов на прохождение столь значимых уровней без отката мало, поэтому для входа в бумагу лучше дождаться более привлекательных уровней.

Рис. 1. Акции ПАО «Газпром» на Мосбирже апрель 2019 — июнь 2021 г.

Таким образом, акции «Газпрома» могут стать одним из бенефициаров роста в этом году, но следует дождаться подходящей точки для входа. При этом цель 300 — слишком скромная для настолько сильной фундаментальной поддержки, а 380 — слишком оптимистично для такого короткого периода времени. Поэтому целесообразно присматриваться к фиксации позиций в районе 350–360 руб. за акцию.

На новый максимум состав отправится

Рынок грузовых железнодорожных перевозок постепенно восстанавливается, что связано с повышением уровня деловой активности, увеличением объёма добычи нефти и ростом цен на сырьевые товары. Так, согласно данным Росстата, общий объём грузоперевозок восстановился до докризисных уровней, а объём транзитных перевозок из Китая в Европу и обратно вырос в 2,2 раза. Данная тенденция свойственна всем железнодорожным операторам, и Globaltrans (GLTR) не исключение.

Аналитики рекомендуют покупать депозитарные расписки «Глобалтранса» с целью 615 руб. за штуку на горизонте восьми месяцев и с целью 800 руб. на горизонте 12 месяцев. Кроме восстановления сектора железнодорожных грузоперевозок, котировки компании может поддержать погашение ГДР (глобальных депозитарных расписок), выкупленных в рамках программы обратного выкупа (на них приходится 5% от общего объёма размещённых расписок). Дополнительным драйвером являются сильная отчётность компании и размер дивидендных выплат, который может составить от 55,4 до 95,1 руб. на бумагу, или от 12% до 20% форвардной дивидендной доходности. Такие значения по дивидендной доходности будоражат, однако не стоит торопиться — это прогнозные показатели.

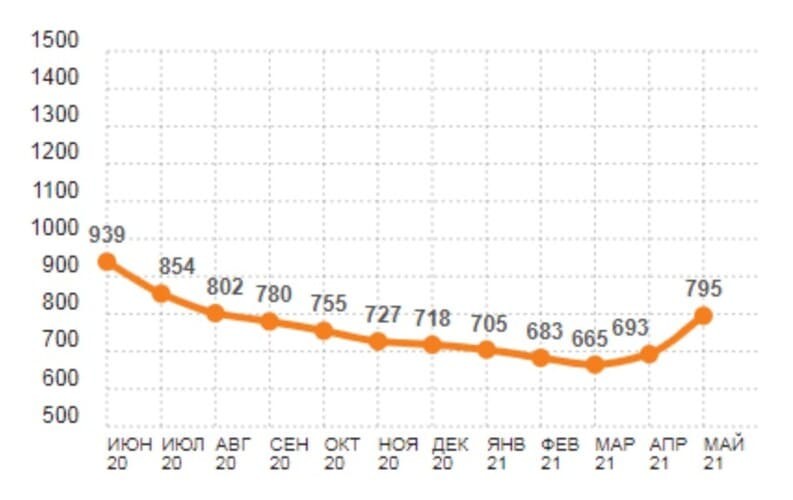

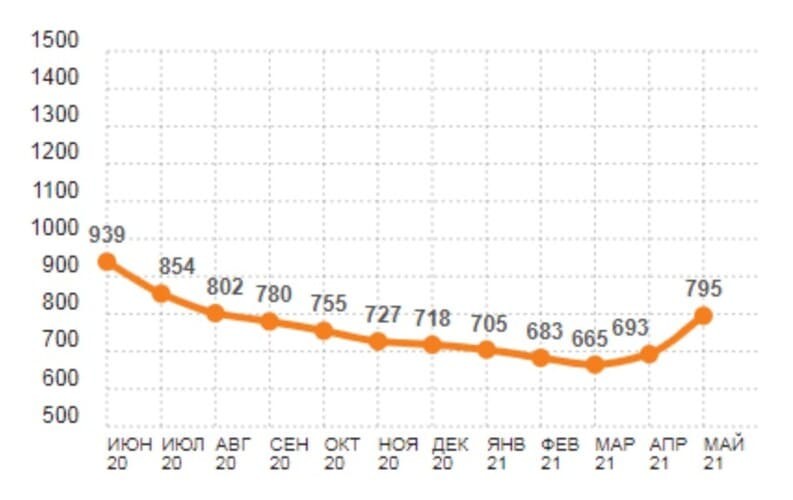

Если рассмотреть бумагу с другой стороны, ситуация не менее радужная. Индекс суточной ставки на полувагоны (которых по данным на 31 декабря 2020 г. было 64% от общего парка «Глобалтранса») находился на исторических минимумах весь I квартал 2021 г. и только во втором квартале начал быстрое восстановление. С апреля по май ставка возросла на 102 руб., нивелировав восьмимесячное снижение. Само собой, это отразится на отчётности компании за II квартал и I полугодие в целом.

Рис. 2. Индекс суточной ставки на полувагоны. Источник: РЖД-партнёр.ру

С технической точки зрения акция оттолкнулась от зоны покупок и направилась тестировать скопление объёмов в зоне консолидации (около 500 руб.). Скорее всего, при тесте зоны произойдёт небольшой откат, тогда и можно будет добавить бумагу в инвестпортфели.

Рис. 3. ГДР Globaltrans на Мосбирже июль 2020 — июнь 2021 г.

Globaltrans имеет все шансы стать историей роста, однако на текущий момент бумаге мешает низкая ликвидность, поэтому цена будет отставать от рынка по временной шкале. В данном случае ближайшими триггерами для роста могут стать: погашение выкупленных акций, объявление дивидендов и публикация отчётности.

Водка вышла из моды

В последние годы в России наблюдается изменение структуры потребляемого алкоголя. Население уходит от крепких напитков, в том числе водки, в сторону менее крепких — развивается культура потребления вина. «Белуга Групп» (BELU) как крупнейший диверсифицированный российский производитель алкоголя, входящий в топ-4 глобальных производителей водки, могла пострадать от этого, но компания смогла быстро подстроиться под изменяющийся рынок.

Упор был сделан на собственную сеть магазинов «Винлаб», которая по итогам 2020 г. привнесла треть в общую выручку компании. В будущем этот показатель будет только расти, так как по заявлению руководства планируется открыть 2,5 тыс. магазинов к 2024 г. (на настоящий момент открыто всего 665 торговых точек). Дополнительным драйвером может стать увеличение доли интернет-продаж и создание маркетплейса, специализирующегося на продаже алкогольной продукции.

Но, чтобы привлечь деньги, группа была вынуждена пойти на продажу части пакета казначейских акций (около 12,7% из 22% от общего числа акций) в рамках SPO (вторичного публичного предложения). Диапазон цены размещения составляет 2800–3200 руб. за акцию, то есть с дисконтом 10–20% по отношению к закрытию на торгах в пятницу. Окончательная цена размещения станет известна 8 июня, после закрытия книги заявок.

На фоне этого аналитики рекомендуют покупать акции «Белуга Групп» с целью 7215 руб. за акцию либо в рамках SPO, либо после размещения.

Однако бумага низколиквидная, и возможны различные манипуляции, кроме того, в последнее время меняется законодательство путём введения акцизов и экспортных пошлин, которые в том числе могут быть направлены и на алкогольную продукцию.

С технической точки зрения акция снижается в сторону границ размещения в рамках SPO. Оптимальной зоной для покупки станет диапазон 2000–2750.

Рис. 4. Акции ПАО «Белуга Групп» апрель 2019 — июнь 2021 г.

Акции «Белуга Групп» остаются интересной инвестиционной идеей, однако горизонт инвестирования — более трёх лет. Только в таком случае возможно оценить эффект от реализации планов компании.

В фокусе участников торгов по-прежнему остаётся риторика мировых регуляторов и подготовка к встрече президентов США и России. Несмотря на начавшийся период отпусков, аналитики продолжают давать свои рекомендации по акциям, хоть и их количество значительно снизилось.

В данном обзоре мы рассмотрим инвестиционные идеи по акциям «Газпрома», Globaltrans и «Белуга Групп».

Газ в пол

Цены на газ растут уже почти год, но аналитики считают, что это не предел. Дело в том, что по итогам зимнего сезона 2020/2021 газохранилища в Европе остались заполнены лишь на 29%, что создаёт дефицит газа на рынке ЕС. При этом заполнение газохранилищ происходит медленнее, чем ожидалось. Цены на СПГ в Азии растут, перенаправляя торговые потоки газа в сторону востока, соответственно, на рынок Европы попадает меньше голубого топлива, что сохраняет дефицит. Поэтому аналитики закладывают рост цен на газ с 194 долл. за 1000 м3 в I квартале до 220, 265 и 290 долл. за 1000 м3 в II, III и IV кварталах 2021 г. соответственно. Таким образом, средневзвешенная годовая цена реализации газа «Газпромом» может составить 235 долл. за 1000 м3, что на 55% выше, чем в 2020 г.

На фоне этого аналитики рекомендуют покупать акции ПАО «Газпром» (GAZP) с целью 300 руб. за штуку на горизонте восьми месяцев. Но есть и более смелые прогнозы с таргетом 380 руб. за бумагу.

Само собой, растущие цены на газ поддержат рост финансовых результатов компании. Ожидается, что если прогноз сбудется, то EBITDA (прибыль компании за вычетом налоговых платежей, процентов по кредитам и начисленной амортизации) может расти до 35,7 млрд долл.

Кроме высоких цен на газ, холодной зимы и ожиданий сильных финансовых результатов, на повестке стоит завершение строительства «Северного потока — 2», что может стать дополнительным драйвером для акций. Недавно президент США Джо Байден заявил, что не будет форсировать новые санкции против газопровода, так как не хочет обострять отношения с ЕС, а значит, скорее всего, проект будет завершён уже в этом году. Кстати, укладка первой нитки потока была завершена 4 июня, об этом заявил Nord Steam 2 AG, а во второй нитке осталось проложить 50 км.

Следует учитывать и предстоящие дивиденды. Наконец-то «Газпром» решил оправдать ожидания инвесторов и Минфина и уже этим летом планирует направить на дивиденды 50% от чистой прибыли по МСФО. Такие настроения понравились инвесторам, что поддержало рост бумаги. Если учесть растущие цены на газ и более сильные финансовые результаты, то можно рассчитывать на дивиденды выше, чем в 2018 г., когда был поставлен рекорд по фактическому размеру выплат.

Однако не стоит забывать и об основных рисках. У «Газпрома» их два.

Геополитический фактор. В середине июня ожидается встреча президентов России и США Владимира Путина и Джо Байдена, и скорее всего, ситуация если не ухудшится, то останется той же: инвесторы опасаются новых санкций и не покупают российские активы.

Перегретость рынков. Рынки обновляют максимум за максимумом, но регуляторы больше не могут и не хотят повышать ликвидность — её и так достаточно. Поэтому по всему миру начинается постепенное сворачивание программ стимулирования. Этот шаг может быть негативно воспринят инвесторами, которые начнут массово фиксировать прибыль. Российский рынок может снизиться вслед за другими рынками — и «Газпром» не станет исключением.

С технической точки зрения акция торгуется в восходящем канале вблизи двух сильных уровней сопротивления. Шансов на прохождение столь значимых уровней без отката мало, поэтому для входа в бумагу лучше дождаться более привлекательных уровней.

Рис. 1. Акции ПАО «Газпром» на Мосбирже апрель 2019 — июнь 2021 г.

Таким образом, акции «Газпрома» могут стать одним из бенефициаров роста в этом году, но следует дождаться подходящей точки для входа. При этом цель 300 — слишком скромная для настолько сильной фундаментальной поддержки, а 380 — слишком оптимистично для такого короткого периода времени. Поэтому целесообразно присматриваться к фиксации позиций в районе 350–360 руб. за акцию.

На новый максимум состав отправится

Рынок грузовых железнодорожных перевозок постепенно восстанавливается, что связано с повышением уровня деловой активности, увеличением объёма добычи нефти и ростом цен на сырьевые товары. Так, согласно данным Росстата, общий объём грузоперевозок восстановился до докризисных уровней, а объём транзитных перевозок из Китая в Европу и обратно вырос в 2,2 раза. Данная тенденция свойственна всем железнодорожным операторам, и Globaltrans (GLTR) не исключение.

Аналитики рекомендуют покупать депозитарные расписки «Глобалтранса» с целью 615 руб. за штуку на горизонте восьми месяцев и с целью 800 руб. на горизонте 12 месяцев. Кроме восстановления сектора железнодорожных грузоперевозок, котировки компании может поддержать погашение ГДР (глобальных депозитарных расписок), выкупленных в рамках программы обратного выкупа (на них приходится 5% от общего объёма размещённых расписок). Дополнительным драйвером являются сильная отчётность компании и размер дивидендных выплат, который может составить от 55,4 до 95,1 руб. на бумагу, или от 12% до 20% форвардной дивидендной доходности. Такие значения по дивидендной доходности будоражат, однако не стоит торопиться — это прогнозные показатели.

Если рассмотреть бумагу с другой стороны, ситуация не менее радужная. Индекс суточной ставки на полувагоны (которых по данным на 31 декабря 2020 г. было 64% от общего парка «Глобалтранса») находился на исторических минимумах весь I квартал 2021 г. и только во втором квартале начал быстрое восстановление. С апреля по май ставка возросла на 102 руб., нивелировав восьмимесячное снижение. Само собой, это отразится на отчётности компании за II квартал и I полугодие в целом.

Рис. 2. Индекс суточной ставки на полувагоны. Источник: РЖД-партнёр.ру

С технической точки зрения акция оттолкнулась от зоны покупок и направилась тестировать скопление объёмов в зоне консолидации (около 500 руб.). Скорее всего, при тесте зоны произойдёт небольшой откат, тогда и можно будет добавить бумагу в инвестпортфели.

Рис. 3. ГДР Globaltrans на Мосбирже июль 2020 — июнь 2021 г.

Globaltrans имеет все шансы стать историей роста, однако на текущий момент бумаге мешает низкая ликвидность, поэтому цена будет отставать от рынка по временной шкале. В данном случае ближайшими триггерами для роста могут стать: погашение выкупленных акций, объявление дивидендов и публикация отчётности.

Водка вышла из моды

В последние годы в России наблюдается изменение структуры потребляемого алкоголя. Население уходит от крепких напитков, в том числе водки, в сторону менее крепких — развивается культура потребления вина. «Белуга Групп» (BELU) как крупнейший диверсифицированный российский производитель алкоголя, входящий в топ-4 глобальных производителей водки, могла пострадать от этого, но компания смогла быстро подстроиться под изменяющийся рынок.

Упор был сделан на собственную сеть магазинов «Винлаб», которая по итогам 2020 г. привнесла треть в общую выручку компании. В будущем этот показатель будет только расти, так как по заявлению руководства планируется открыть 2,5 тыс. магазинов к 2024 г. (на настоящий момент открыто всего 665 торговых точек). Дополнительным драйвером может стать увеличение доли интернет-продаж и создание маркетплейса, специализирующегося на продаже алкогольной продукции.

Но, чтобы привлечь деньги, группа была вынуждена пойти на продажу части пакета казначейских акций (около 12,7% из 22% от общего числа акций) в рамках SPO (вторичного публичного предложения). Диапазон цены размещения составляет 2800–3200 руб. за акцию, то есть с дисконтом 10–20% по отношению к закрытию на торгах в пятницу. Окончательная цена размещения станет известна 8 июня, после закрытия книги заявок.

На фоне этого аналитики рекомендуют покупать акции «Белуга Групп» с целью 7215 руб. за акцию либо в рамках SPO, либо после размещения.

Однако бумага низколиквидная, и возможны различные манипуляции, кроме того, в последнее время меняется законодательство путём введения акцизов и экспортных пошлин, которые в том числе могут быть направлены и на алкогольную продукцию.

С технической точки зрения акция снижается в сторону границ размещения в рамках SPO. Оптимальной зоной для покупки станет диапазон 2000–2750.

Рис. 4. Акции ПАО «Белуга Групп» апрель 2019 — июнь 2021 г.

Акции «Белуга Групп» остаются интересной инвестиционной идеей, однако горизонт инвестирования — более трёх лет. Только в таком случае возможно оценить эффект от реализации планов компании.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба