Компания прекрасно отработала еще один месяц. Дмитрий Пьянов, Член Правления, Финансовый директор банка ВТБ, отметил:

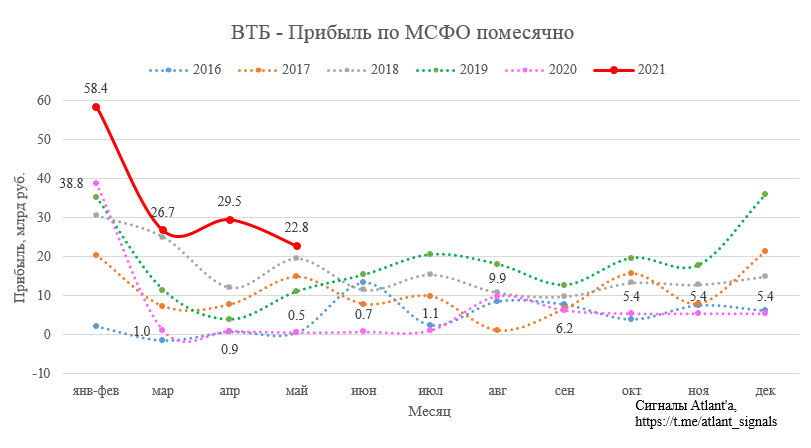

По итогам 5 месяцев 2021 года группа ВТБ продемонстрировала как высокий уровень прибыльности, так и уверенный органический рост бизнеса.

Чистая прибыль за январь-май составила 137,4 млрд рублей, в том числе 22,8 млрд рублей за май, что отражает сильный рост основных банковских доходов. Год к году чистые процентные доходы выросли на 20,3%, а чистые комиссионные доходы — на 42,8%. Мы также добились улучшения показателей операционной эффективности.

В целом результаты мая предопределяют хорошие итоги второго квартала и дают нам уверенность в достижении стратегических ориентиров по прибыльности на текущий год

Напомню, что компания изначально планировала по итогам года получить прибыль 250-270 млрд рублей с ROE 15%. Однако на встрече с инвесторами Дмитрий Пьянов заявил, что по итогам 2-го квартала будет новая презентация, где будет указана целевая прибыль уже просто 270 млрд рублей.

Пока банк идет опережающими темпами, за 5 месяцев прибыль составила 137,4 млрд рублей, если экстраполировать данное значение на весь год, то годовая прибыль будет более 300 млрд. Но менеджмент дает понять, что во 2-м полугодии прибыль по ряду причин будет ниже, чем в 1-ом, то есть по-прежнему в итоге в 2021 году банк ожидает выход на целевую прибыль в 270 млрд.

Мы видим, что результаты первого полугодия будут экстраординарно высокими, исторически рекордными. Это сейчас почти 140 млрд рублей по итогам пяти месяцев, поэтому прибыль по итогам шести месяцев превысит, наверное, 150 млрд рублей. Но в принципе каждый следующий месяц будет ближе к результатам мая, нежели к результатам первого квартала или апреля 2021 года в силу пока еще низких значений стоимости риска и низких расходов в нашем отчете о прибылях и убытках. Эти два компонента мы предполагаем к ускорению в следующие месяцы.

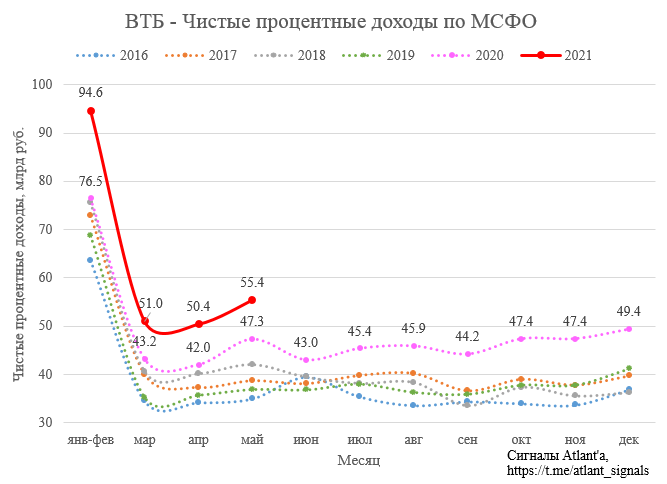

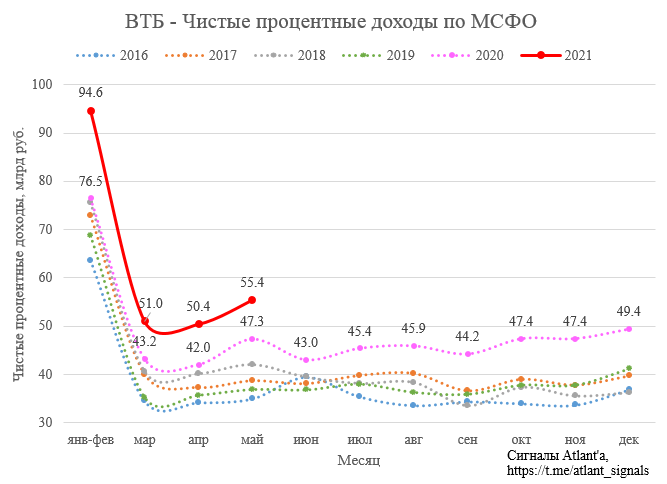

Чистые процентные доходы в марте составили 55,4 млрд рублей, увеличившись по сравнению с аналогичным периодом прошлого года на 17,1%. К предыдущему месяцу показатель увеличился на 9,9%.

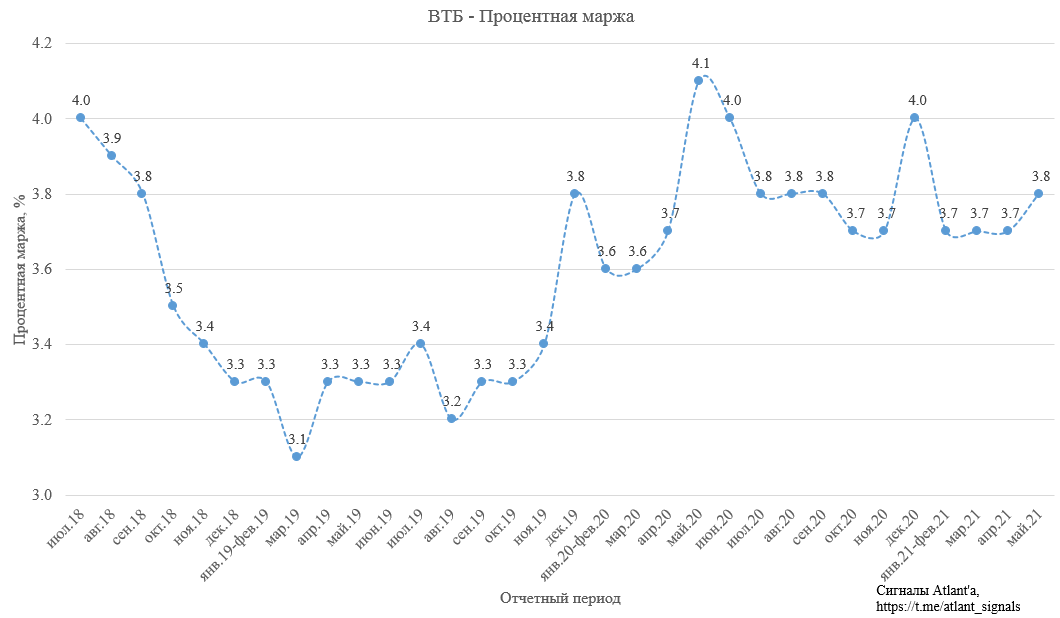

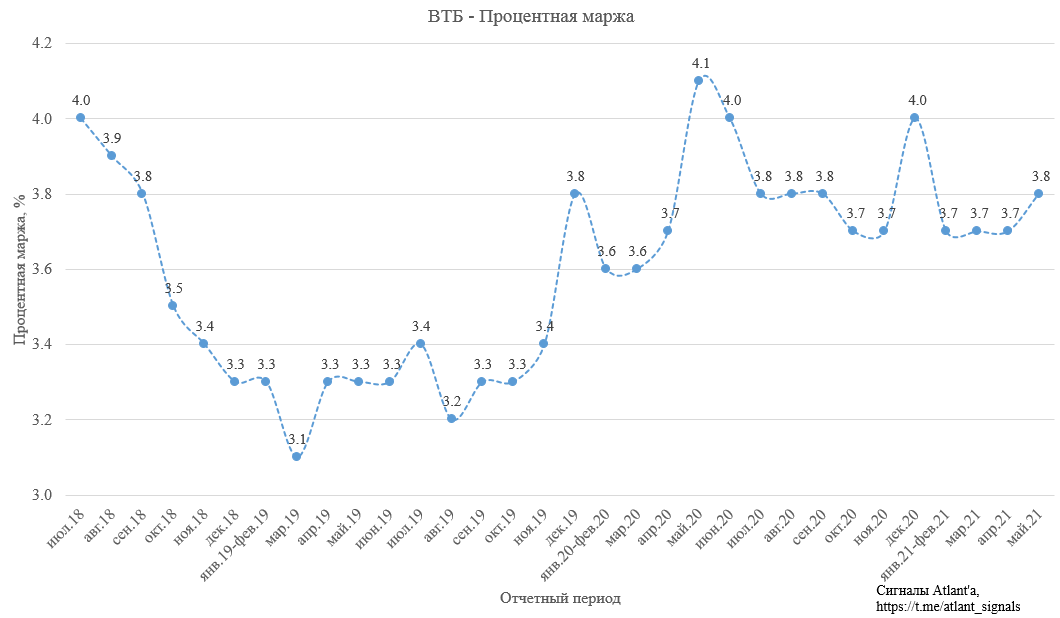

Чистая процентная маржа продемонстрировала устойчивость к изменениям ключевой ставки, составив 3,8% в мае 2021 года.

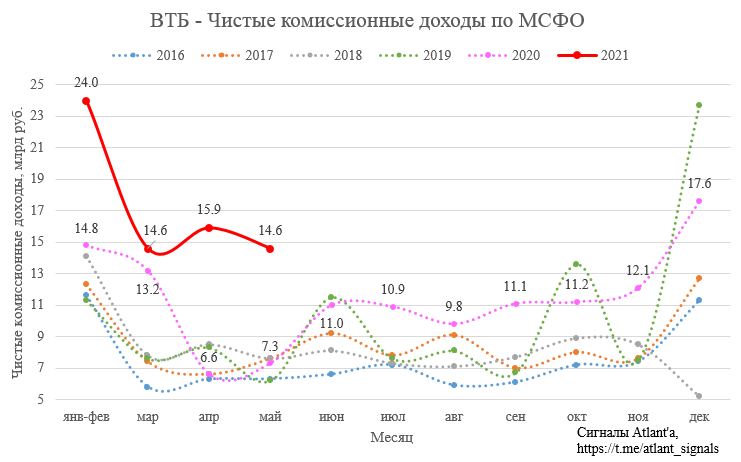

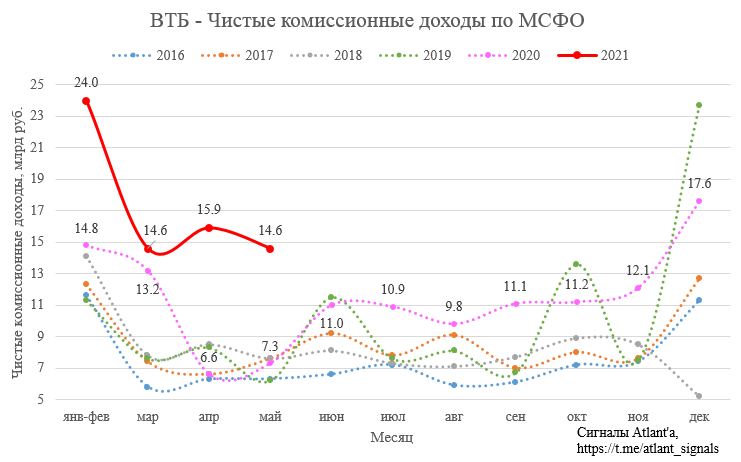

Чистые комиссионные доходы составили 15,9 млрд рублей, увеличившись по сравнению с аналогичным периодом прошлого года на 100,0%. К предыдущему месяцу показатель уменьшился на 8,2%, что было вызвано снижением деловой активности на период майских праздников и введением дополнительных нерабочих дней.

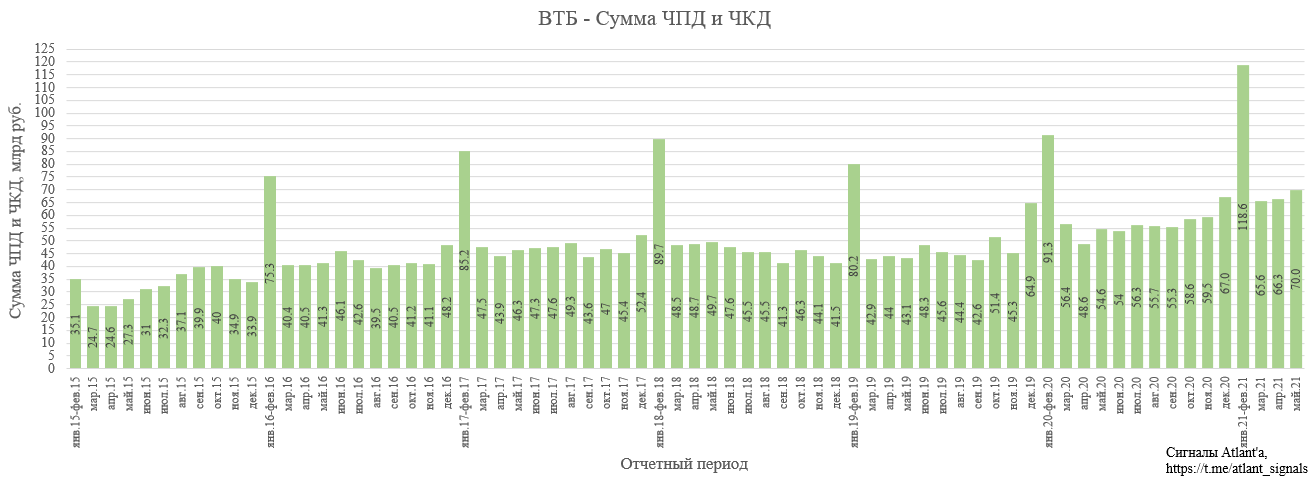

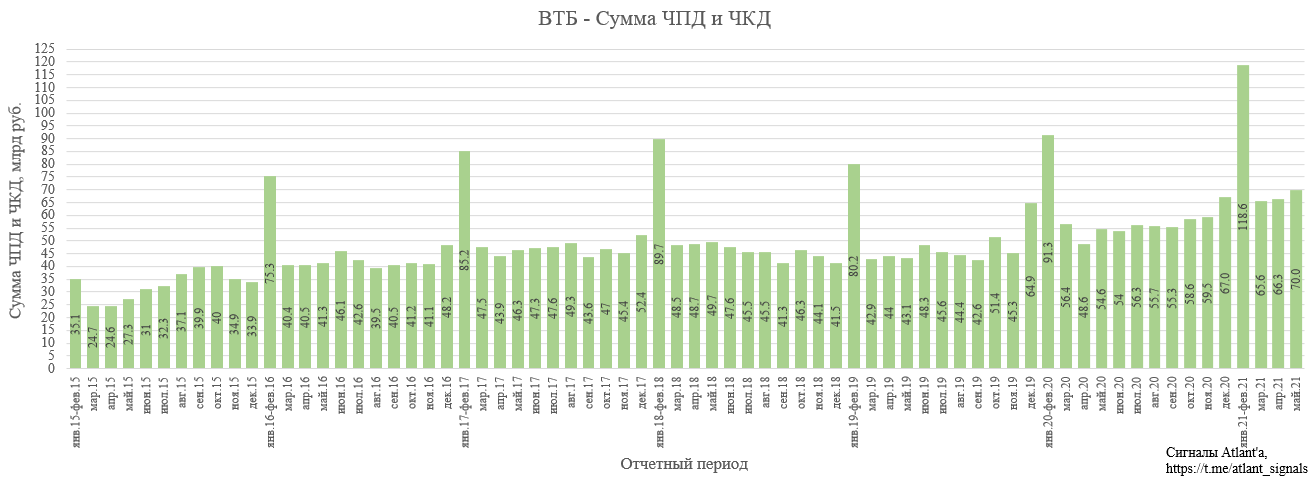

Месячная сумма чистых процентных и комиссионных доходов показала рекордный результат и составила 70,0 млрд рублей, что на 28,2% выше, чем в прошлом году, и на 5,6% выше, чем в предыдущем месяце.

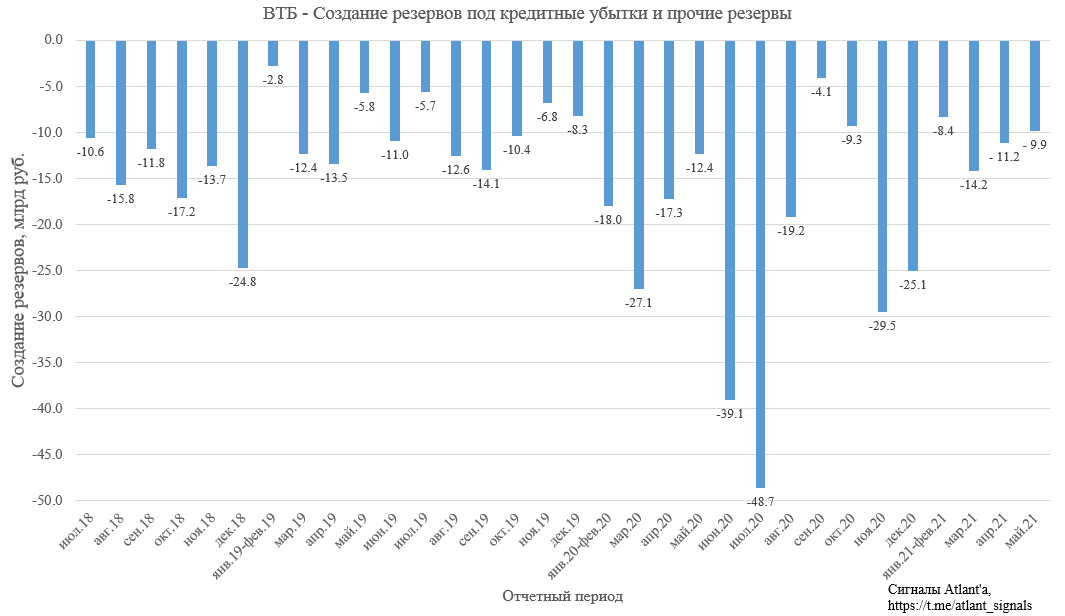

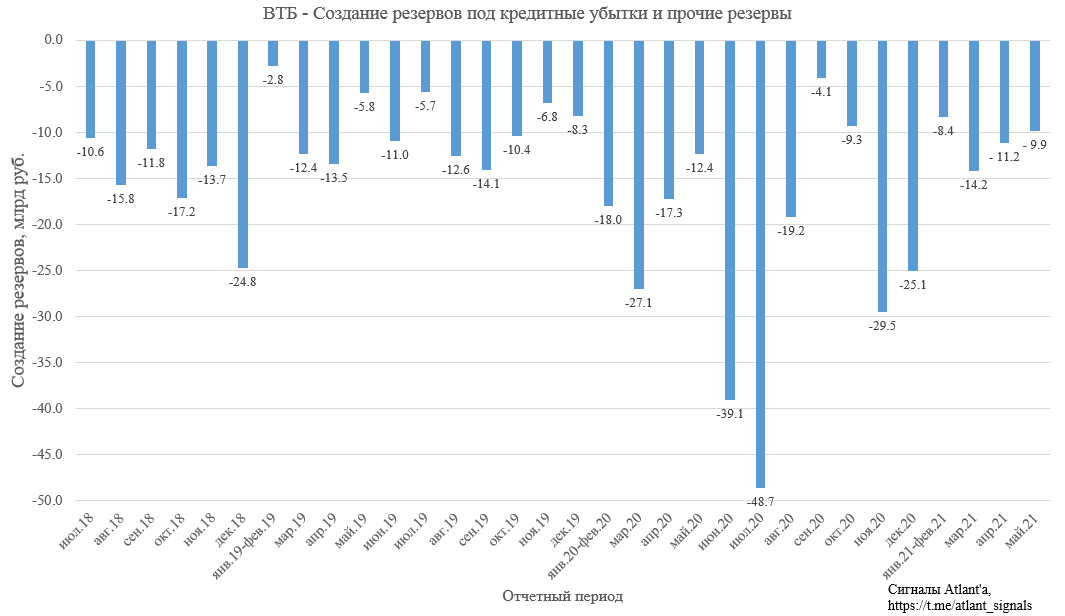

Резервы составили 9,9 млрд рублей, что близко к доковидным среднемесячным значениям.

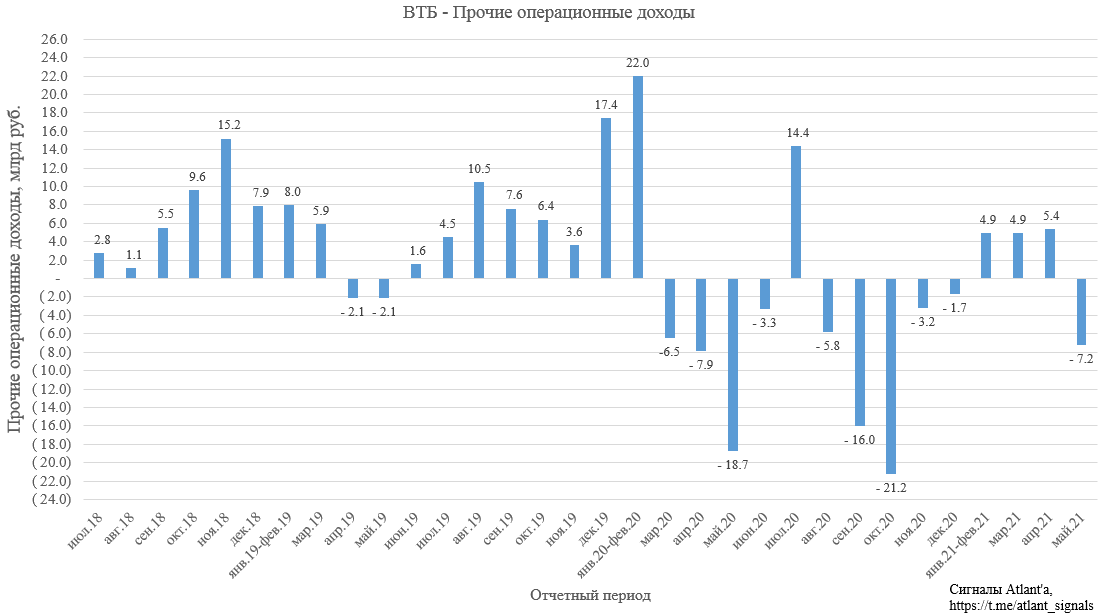

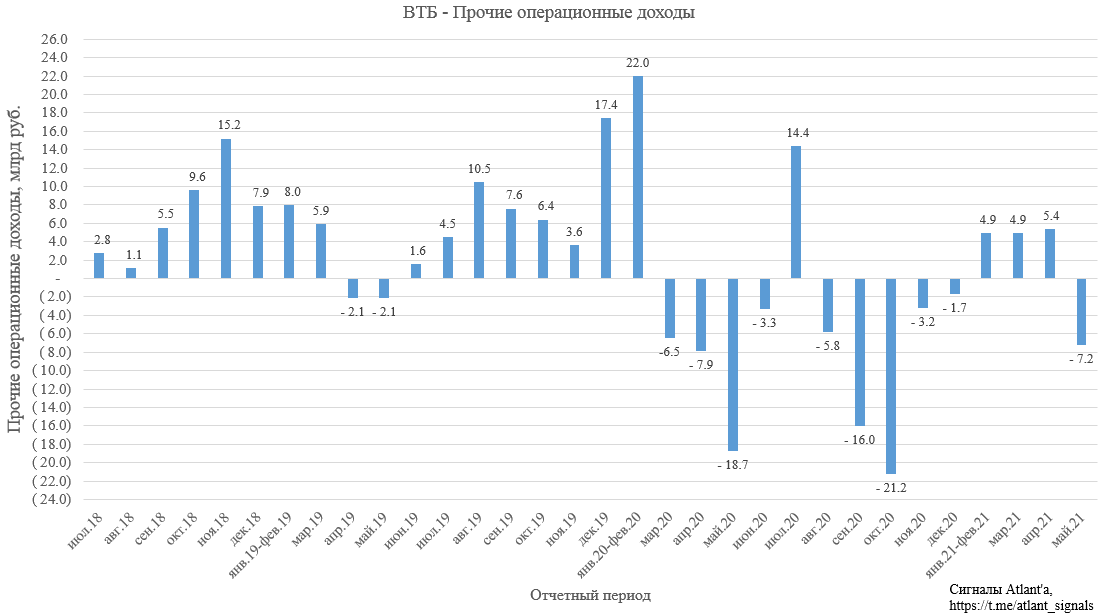

Прочие операционные доходы ушли в отрицательную область и составили -7,2 млрд рублей. Видимо были какие-то списания в нефинансовых инструментах.

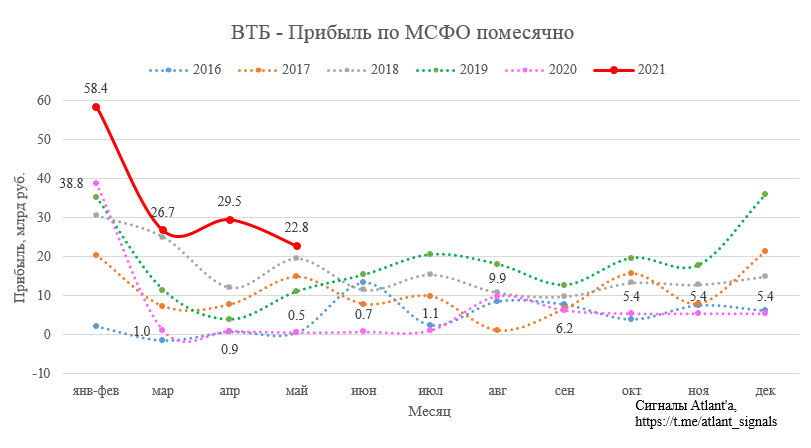

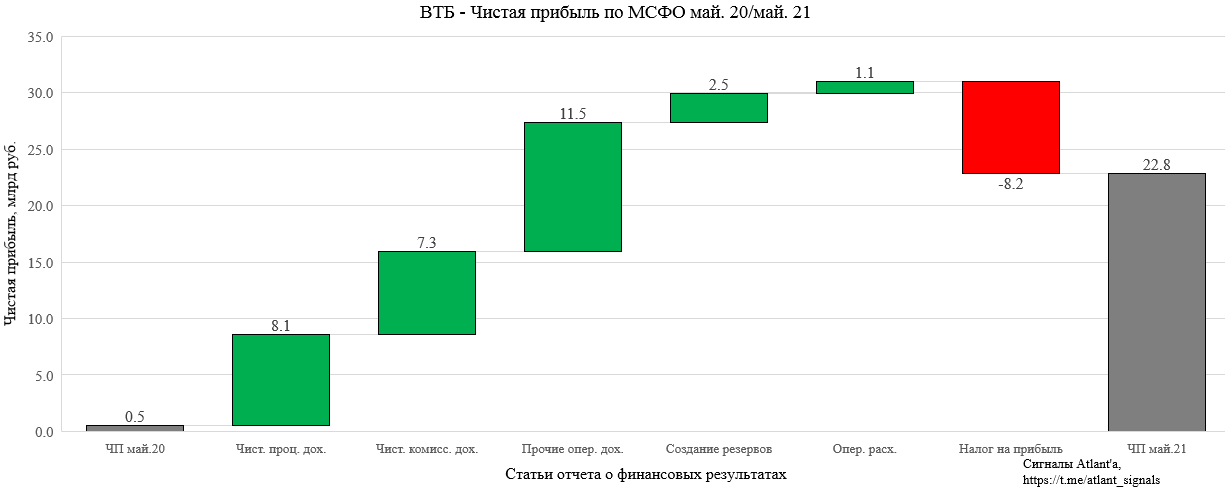

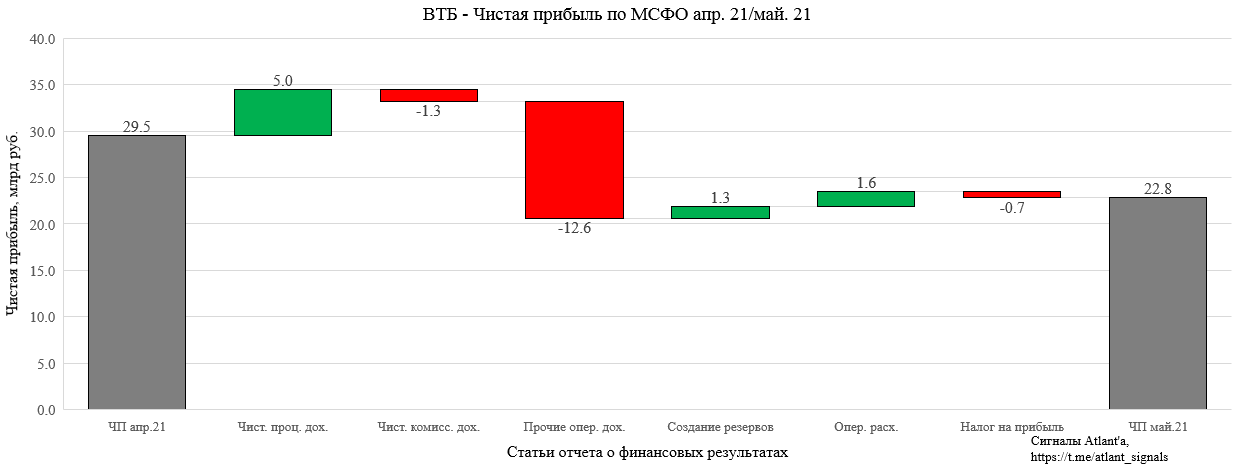

В итоге прибыль в мае составила 22,8 млрд рублей против 0,5 млрд годом ранее, что на 4460% выше. Относительно предыдущего месяца снижение составил 22,7%.

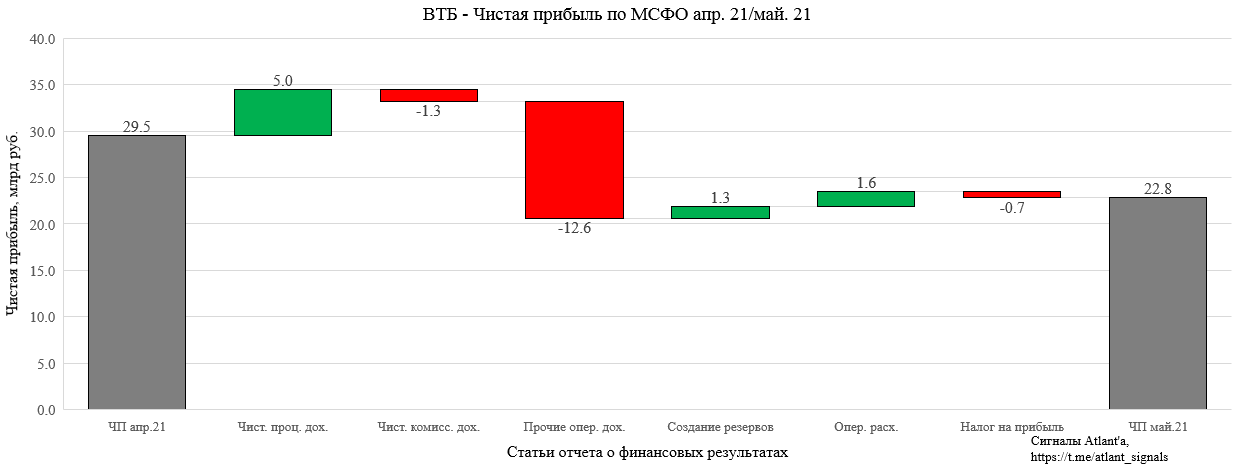

На каскадной диаграмме можно посмотреть, как повлияли ключевые статьи отчета на финансовый результат относительно апреля. Прочие операционные доходы не позволили компании показать высокую прибыль.

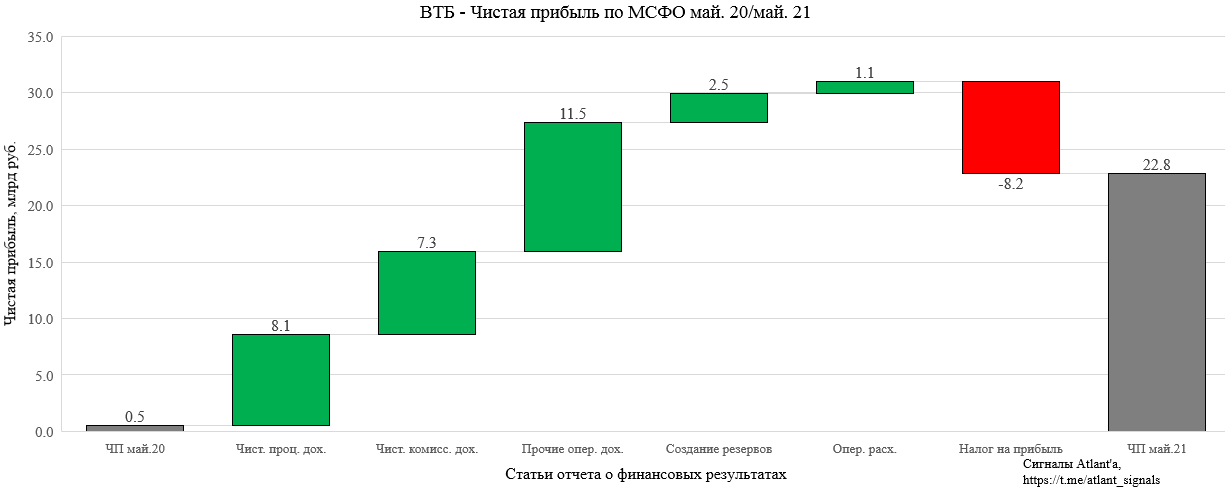

На диаграмме ниже сравнение с предыдущим годом.

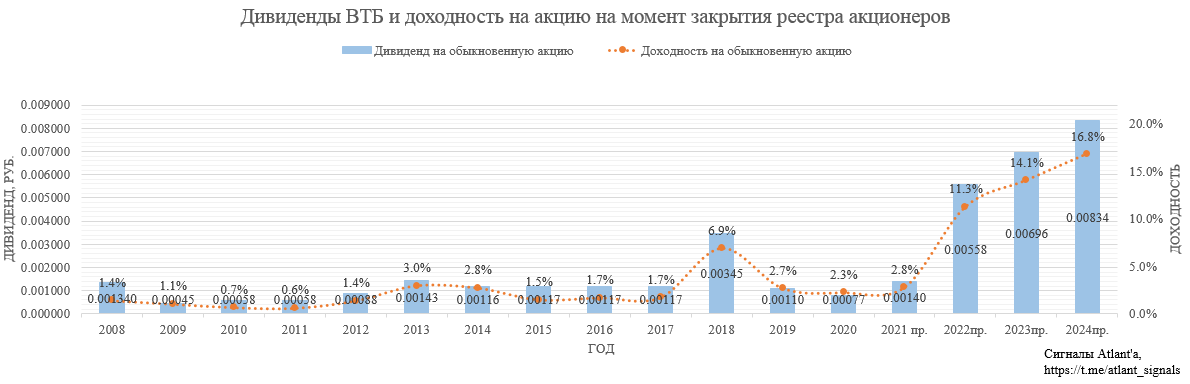

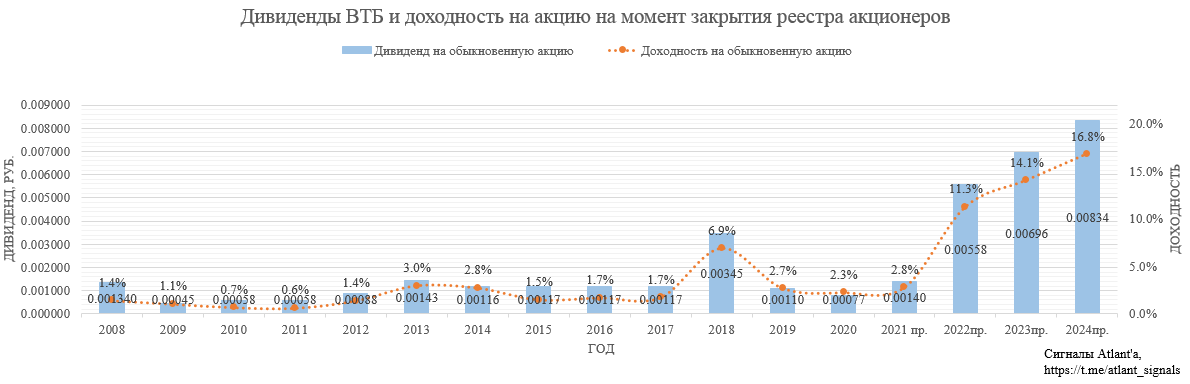

В предновогоднем обзоре, основываясь на планах компании по прибыли, я делал прогноз по дивидендам и цене акции на ближайшие 3 года. Рекомендую ознакомиться с моим прогнозом, чтобы понять ход моих рассуждений, данный обзор остается актуальными.

Более того, судя по динамике акций, дивиденды будут еще выше, так как распределение прибыли на обыкновенные акции зависит от ее средневзвешенной цены за календарный год. Например, я закладывал средневзвешенную цену акций за 2021 год 4,24 копейки, а на данный момент с 1 января до 28 июня средневзвешенная цена уже составляет 4,32 коп. При этом текущая цена 4,95 коп., если предположить, что котировки останутся на этом уровне до конца года, то средневзвешенная цена за 2021 год составит 4,64 коп. Скорее всего на хороших отчетах котировки пойдут еще выше, не так давно они доходили до 5,5 коп.

Примем консервативно, что средневзвешенная цена за 2021 год будет равна 4,64 коп., а банк получит прибыль в размере 270 млрд рублей, тогда дивиденд составит 0,558 коп. Форвардная дивидендная доходность 11,3%.

Продолжаю держать акции компании. Жду рост котировок к 8-10 копейкам на горизонте 2-3 лет.

По итогам 5 месяцев 2021 года группа ВТБ продемонстрировала как высокий уровень прибыльности, так и уверенный органический рост бизнеса.

Чистая прибыль за январь-май составила 137,4 млрд рублей, в том числе 22,8 млрд рублей за май, что отражает сильный рост основных банковских доходов. Год к году чистые процентные доходы выросли на 20,3%, а чистые комиссионные доходы — на 42,8%. Мы также добились улучшения показателей операционной эффективности.

В целом результаты мая предопределяют хорошие итоги второго квартала и дают нам уверенность в достижении стратегических ориентиров по прибыльности на текущий год

Напомню, что компания изначально планировала по итогам года получить прибыль 250-270 млрд рублей с ROE 15%. Однако на встрече с инвесторами Дмитрий Пьянов заявил, что по итогам 2-го квартала будет новая презентация, где будет указана целевая прибыль уже просто 270 млрд рублей.

Пока банк идет опережающими темпами, за 5 месяцев прибыль составила 137,4 млрд рублей, если экстраполировать данное значение на весь год, то годовая прибыль будет более 300 млрд. Но менеджмент дает понять, что во 2-м полугодии прибыль по ряду причин будет ниже, чем в 1-ом, то есть по-прежнему в итоге в 2021 году банк ожидает выход на целевую прибыль в 270 млрд.

Мы видим, что результаты первого полугодия будут экстраординарно высокими, исторически рекордными. Это сейчас почти 140 млрд рублей по итогам пяти месяцев, поэтому прибыль по итогам шести месяцев превысит, наверное, 150 млрд рублей. Но в принципе каждый следующий месяц будет ближе к результатам мая, нежели к результатам первого квартала или апреля 2021 года в силу пока еще низких значений стоимости риска и низких расходов в нашем отчете о прибылях и убытках. Эти два компонента мы предполагаем к ускорению в следующие месяцы.

Чистые процентные доходы в марте составили 55,4 млрд рублей, увеличившись по сравнению с аналогичным периодом прошлого года на 17,1%. К предыдущему месяцу показатель увеличился на 9,9%.

Чистая процентная маржа продемонстрировала устойчивость к изменениям ключевой ставки, составив 3,8% в мае 2021 года.

Чистые комиссионные доходы составили 15,9 млрд рублей, увеличившись по сравнению с аналогичным периодом прошлого года на 100,0%. К предыдущему месяцу показатель уменьшился на 8,2%, что было вызвано снижением деловой активности на период майских праздников и введением дополнительных нерабочих дней.

Месячная сумма чистых процентных и комиссионных доходов показала рекордный результат и составила 70,0 млрд рублей, что на 28,2% выше, чем в прошлом году, и на 5,6% выше, чем в предыдущем месяце.

Резервы составили 9,9 млрд рублей, что близко к доковидным среднемесячным значениям.

Прочие операционные доходы ушли в отрицательную область и составили -7,2 млрд рублей. Видимо были какие-то списания в нефинансовых инструментах.

В итоге прибыль в мае составила 22,8 млрд рублей против 0,5 млрд годом ранее, что на 4460% выше. Относительно предыдущего месяца снижение составил 22,7%.

На каскадной диаграмме можно посмотреть, как повлияли ключевые статьи отчета на финансовый результат относительно апреля. Прочие операционные доходы не позволили компании показать высокую прибыль.

На диаграмме ниже сравнение с предыдущим годом.

В предновогоднем обзоре, основываясь на планах компании по прибыли, я делал прогноз по дивидендам и цене акции на ближайшие 3 года. Рекомендую ознакомиться с моим прогнозом, чтобы понять ход моих рассуждений, данный обзор остается актуальными.

Более того, судя по динамике акций, дивиденды будут еще выше, так как распределение прибыли на обыкновенные акции зависит от ее средневзвешенной цены за календарный год. Например, я закладывал средневзвешенную цену акций за 2021 год 4,24 копейки, а на данный момент с 1 января до 28 июня средневзвешенная цена уже составляет 4,32 коп. При этом текущая цена 4,95 коп., если предположить, что котировки останутся на этом уровне до конца года, то средневзвешенная цена за 2021 год составит 4,64 коп. Скорее всего на хороших отчетах котировки пойдут еще выше, не так давно они доходили до 5,5 коп.

Примем консервативно, что средневзвешенная цена за 2021 год будет равна 4,64 коп., а банк получит прибыль в размере 270 млрд рублей, тогда дивиденд составит 0,558 коп. Форвардная дивидендная доходность 11,3%.

Продолжаю держать акции компании. Жду рост котировок к 8-10 копейкам на горизонте 2-3 лет.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба