Компания European Medical Centre (ЕМС) управляет одной из крупнейших сетей частных клиник в России. По итогам 2020 г. сеть заняла второе место по размеру выручки от предоставления медицинских услуг, уступив только «Медси».

28 июня 2021 г. стало известно о планах ЕМС до конца этого года провести IPO своих глобальных депозитарных расписок (GDR) на Московской бирже.

Кратко о бизнесе

Изначально ЕМС была создана при участии французской компании Europ Assistance для оказания медицинских услуг иностранцам, живущим в Москве. За более чем 30-летний период работы на рынке бизнес трансформировался из нескольких кабинетов, где проводили приём зарубежные специалисты, в одну из крупнейших частных медицинских сетей России, которая обслуживает свыше 250 тыс. пациентов ежегодно.

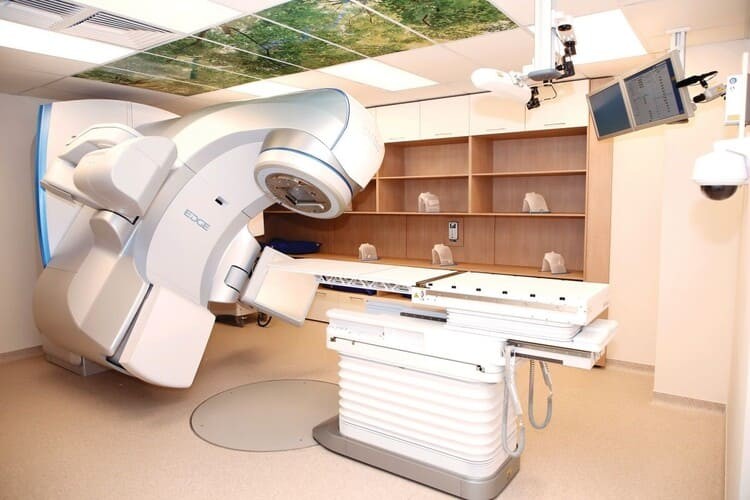

Сегодня в клиниках ЕМС работает порядка 600 врачей из РФ, США, Израиля и Европы, предоставляющих медицинскую помощь по более чем 50 специализациям, включая онкологию, неврологию, хирургию, сердечно-сосудистые и аутоиммунные заболевания. Медицинские центры сети оснащены современным оборудованием для комплексной диагностики любых, даже самых сложных заболеваний.

Рис.2. Источник: сайт ЕМС

Кто сегодня владеет бизнесом?

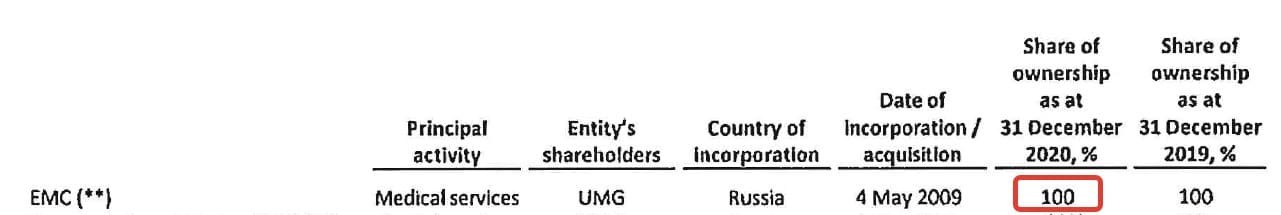

Согласно данным финансовой отчётности, ЕМС на 100% контролируется кипрской компанией United Medical Group.

Рис. 3. Источник: финансовая отчётность United Medical Group за 2020 г.

Крупнейшим акционером ЕМС с долей 71,2% является INS Holdings Limited, конечный бенефициар компании ― бизнесмен Игорь Шилов.

20,8% акций находятся в собственности Hiolot Holdings Limited, которую контролирует Егор Кульков.

6,9% принадлежит Роману Абрамовичу через компанию Greenleas International Holdings LTD.

Ожидается, что после IPO Игорь Шилов сохранит значительную долю в бизнесе и, вероятно, останется контролирующим акционером компании.

Структура акционерного капитала Группы «ЕМС»

Рис. 4. Источник: данные «ПРАЙМ»

Что с финансовыми показателями?

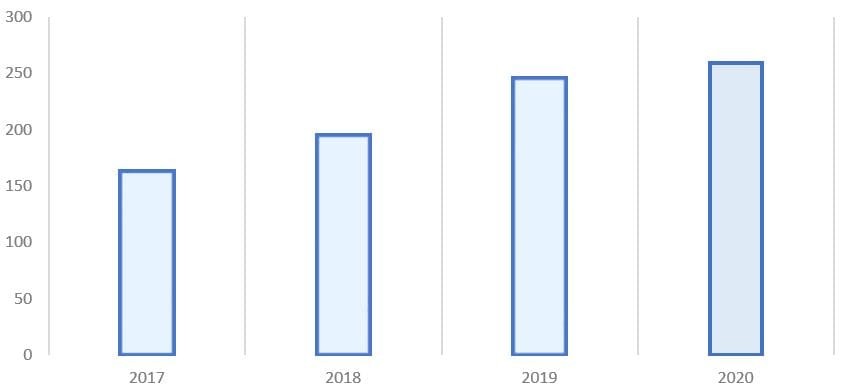

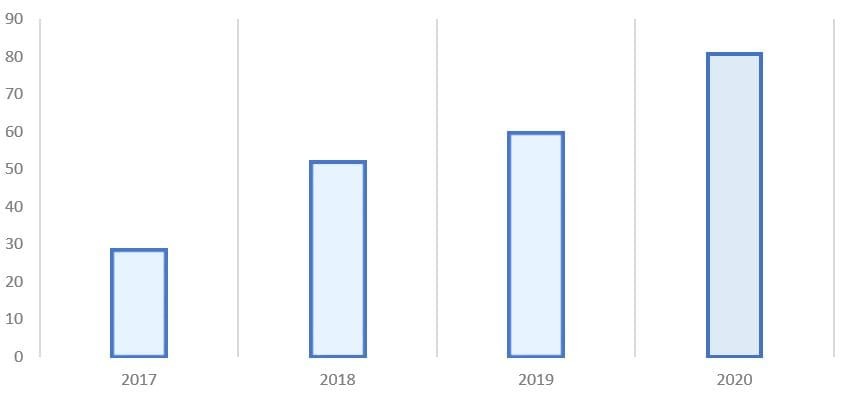

Прошедший год оказался для бизнеса достаточно успешным. По итогам 2020 г. выручка компании выросла на 6% и достигла рекордных 259 млн евро, а чистая прибыль увеличилась сразу на 35% ― до 80,6 млн евро, показав ещё один исторический максимум. Чистый долг на 31 декабря 2020 г. составил 110,8 млн евро.

Динамика выручки United Medical Group, млн Евро

Рис. 5. Источник: финансовая отчётность United Medical Group

Динамика чистой прибыли United Medical Group, млн евро

Рис. 6. Источник: финансовая отчётность United Medical Group

Что в итоге?

Пока нет информации, по какой цене планируется размещать ценные бумаги компании. Однако можно предположить, что бизнес будет высоко оценён по мультипликаторам, учитывая растущие финансовые показатели и популярность отрасли частных медицинских услуг у участников рынка.

Однако инвесторам стоит быть аккуратными, ведь часто цена снижается сразу после выхода на IPO. Подобную ситуацию мы наблюдали на примере листинга компании «Мать и дитя», котировки бумаг которой упали в первые часы торгов на 5,4% относительно цены размещения.

Тем не менее можно только поприветствовать нового эмитента на Московской бирже, который имеет понятную бизнес-модель и растущие финансовые показатели на протяжении последних лет.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба