Сегодня у нас умеренно спекулятивная идея: взять акции производителя продукции для высокотехнологичных отраслей CMC Materials (NASDAQ: CCMP), дабы заработать на росте спроса на его продукцию.

Потенциал роста и срок действия: 15% за 14 месяцев; 36% за 3 года.

Почему акции могут вырасти: в мире дефицит полупроводников.

Как действуем: берем сейчас по 142,86 $.

На чем компания зарабатывает

Это производственное предприятие, которое делает разные штуки и оказывает услуги в смежных областях. Согласно годовому отчету, выручка компании разделяется на следующие сегменты.

Материалы для электронной промышленности — 79,08%. Если обобщить, то это все, что компания делает для производителей полупроводников. Маржа скорректированной EBITDA сегмента — 33,9% от его выручки. Выручка сегмента разделяется на следующие виды товаров:

Шламы — 54,44%. Из вольфрама и меди для химико-механической планаризации — удаления неровностей с поверхности изготавливаемой полупроводниковой пластины.

Химикаты для электронной промышленности — 35,82%. Разные кислоты и соединения, используемые при производстве полупроводников.

Полирующие подушки для химико-механической планаризации — 9,74%.

Материалы для производства — 20,92%. Маржа скорректированной EBITDA сегмента — 45,7% от его выручки. Выручка сегмента разделяется на следующие виды товаров:

Материалы для трубопроводов и промышленности — 60,61%. Различные смазки и чистящие средства, средства для уменьшения сопротивления течению. Основные потребители — нефтегазовые компании.

Работа с деревом — 26,83%. Это материалы для защиты и укрепления деревянных конструкций в сфере ЖКХ.

Изготовление оптики — 12,56%. Товары для измерения точности в сфере оптики — изготовление линз, призм. Потребители: от производства полупроводников и медицины до аэрокосмической и оборонной отраслей.

Самые крупные рынки в Азии для компании:

Южная Корея — 11,46%;

Тайвань — 11,91%;

КНР — 10,17%.

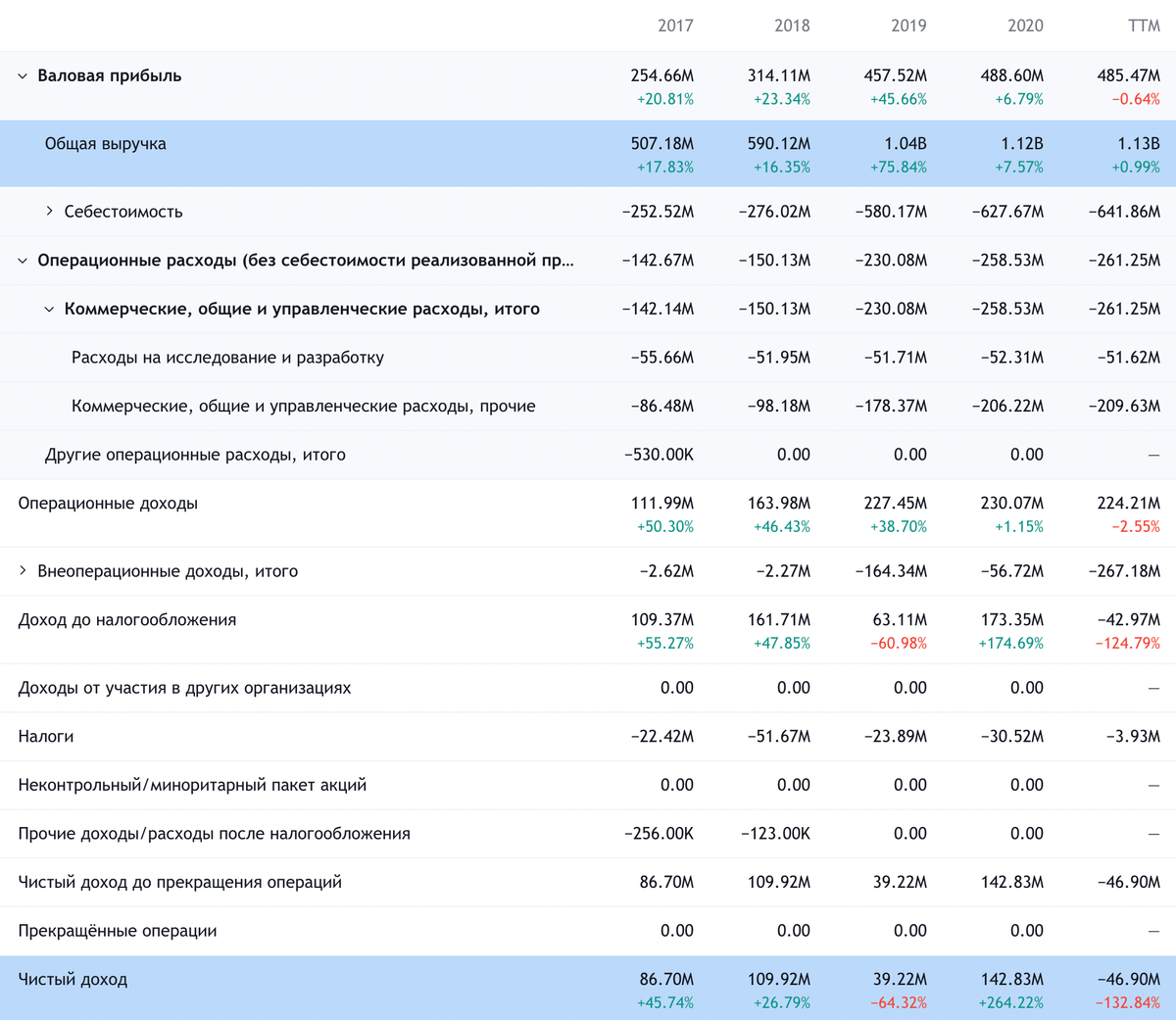

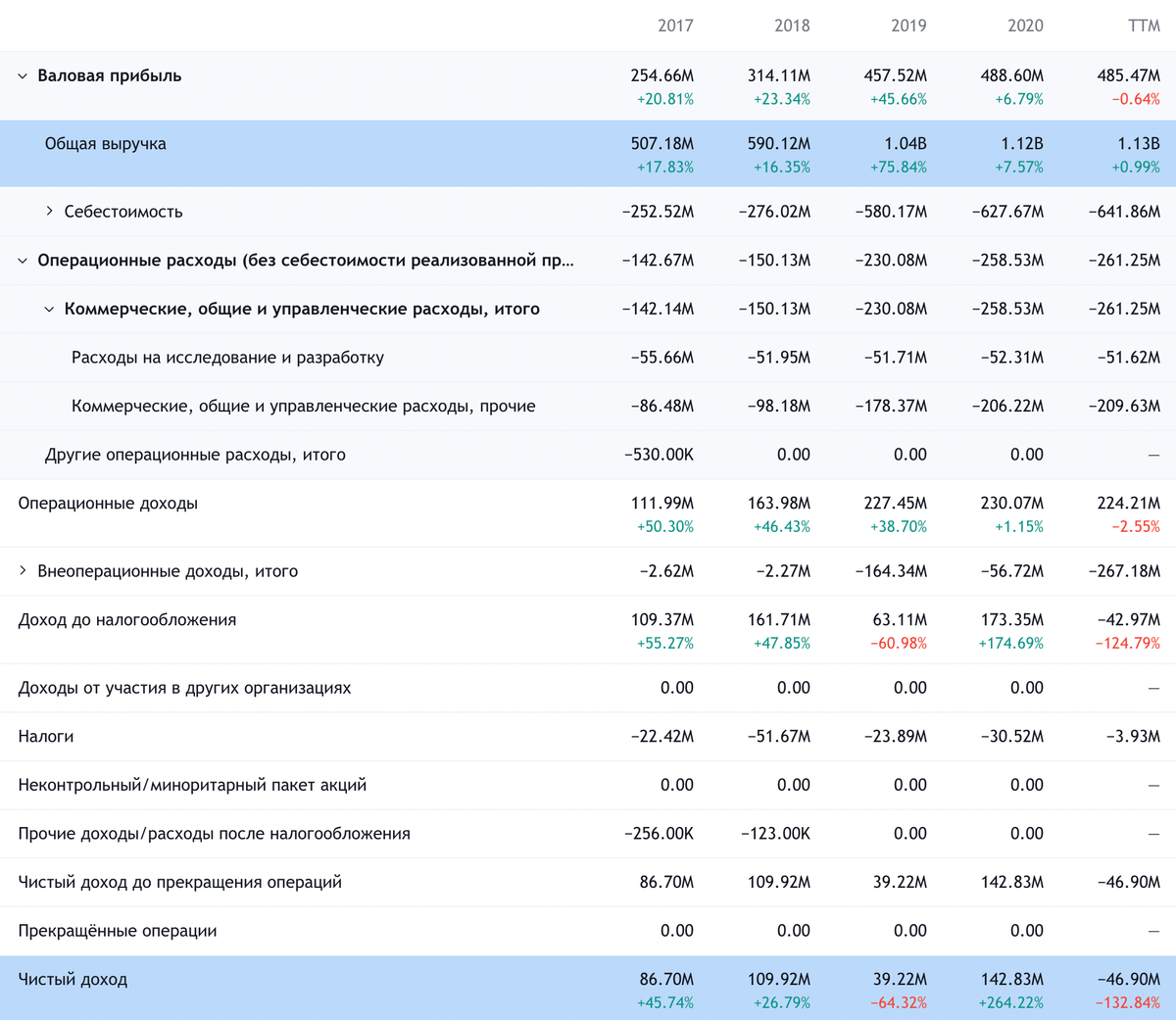

Компания в целом прибыльная, но в минувшем квартале она понесла большие убытки из-за списания стоимости активов в сегменте «Материалы для работы».

Выручка компании по регионам

Аргументы в пользу компании

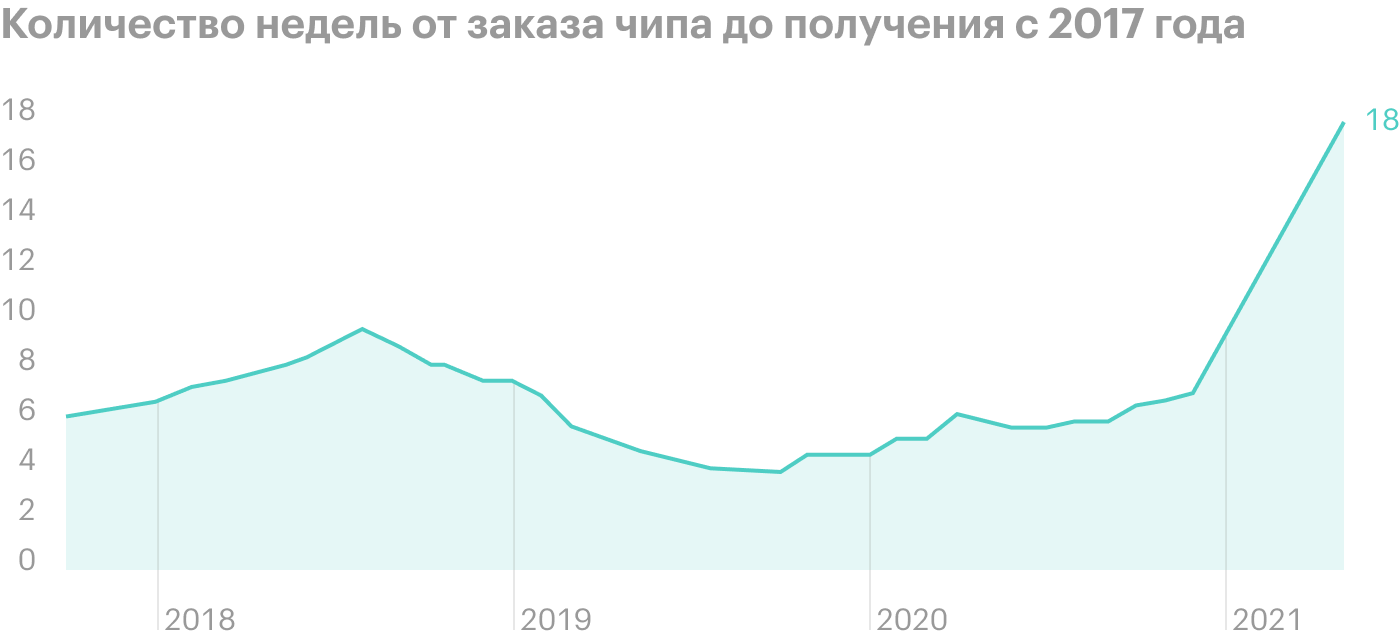

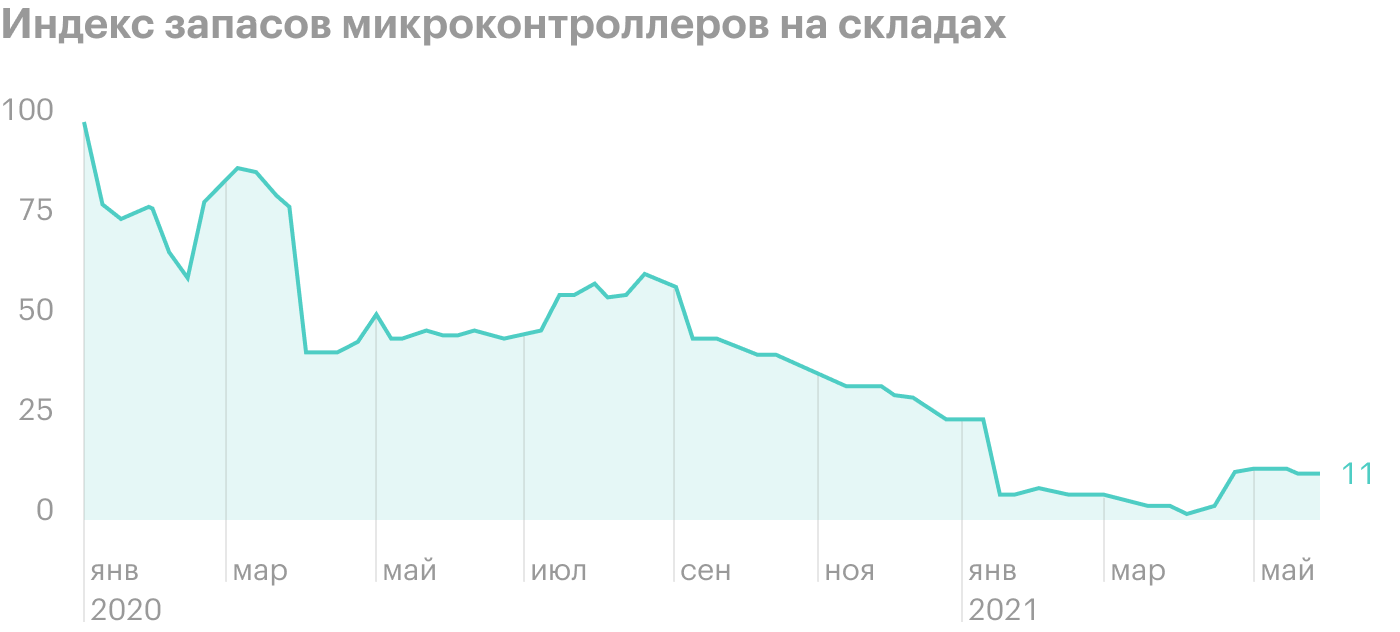

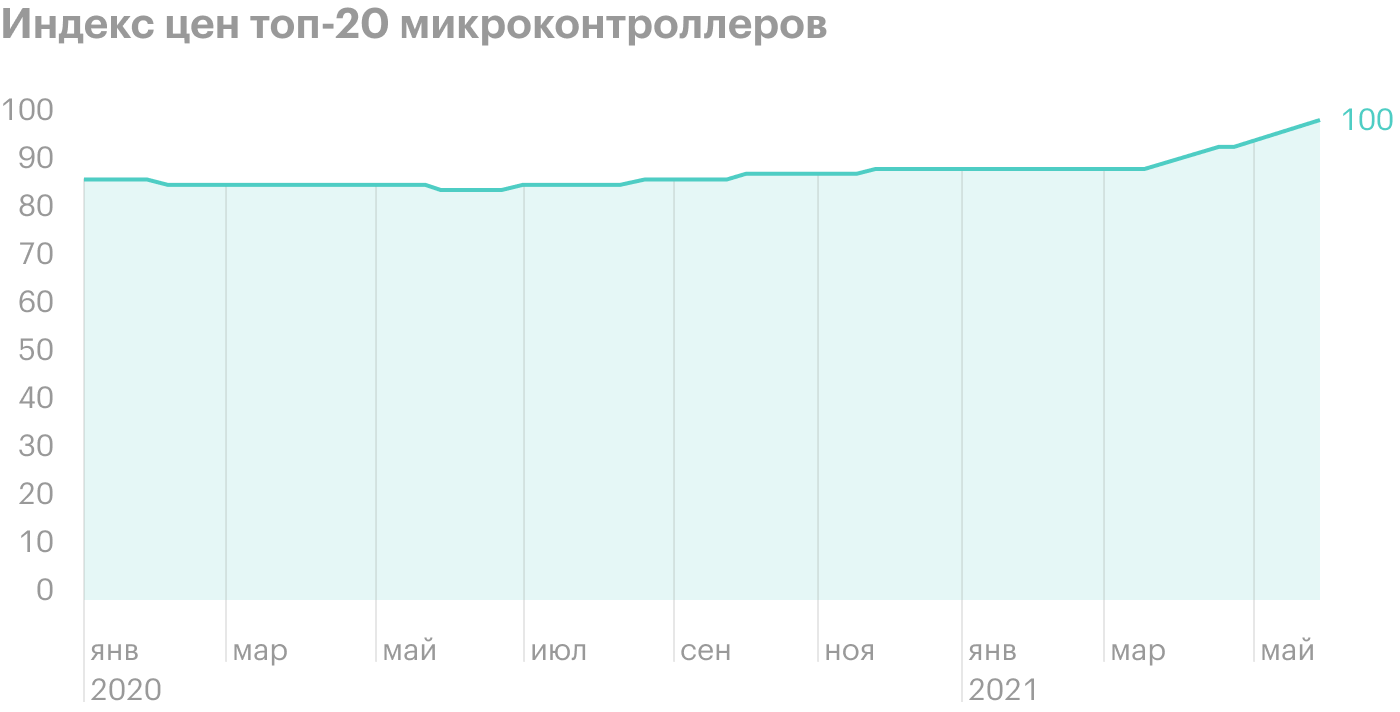

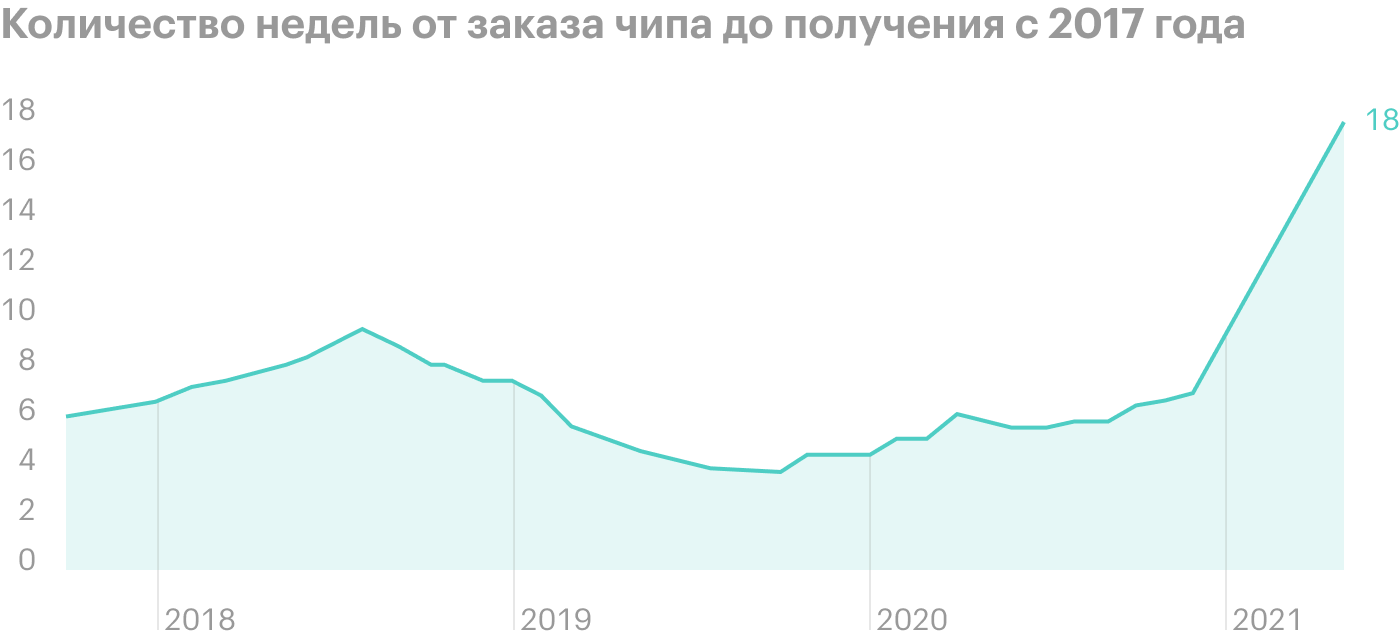

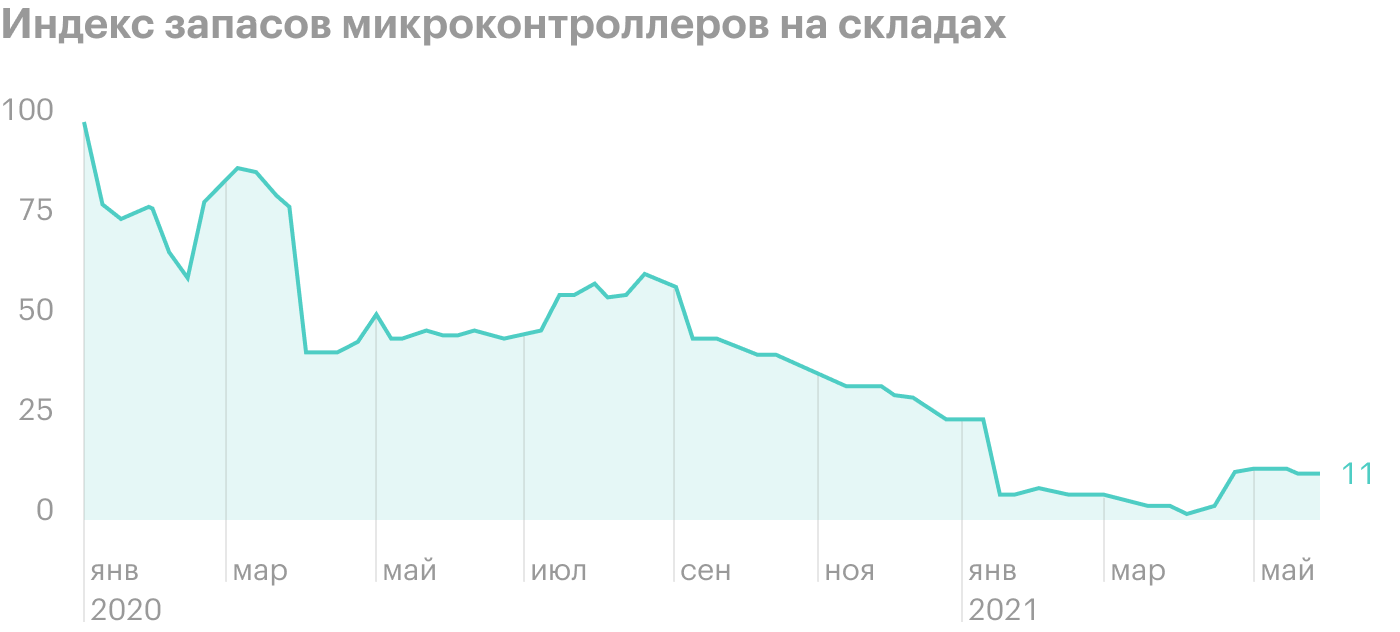

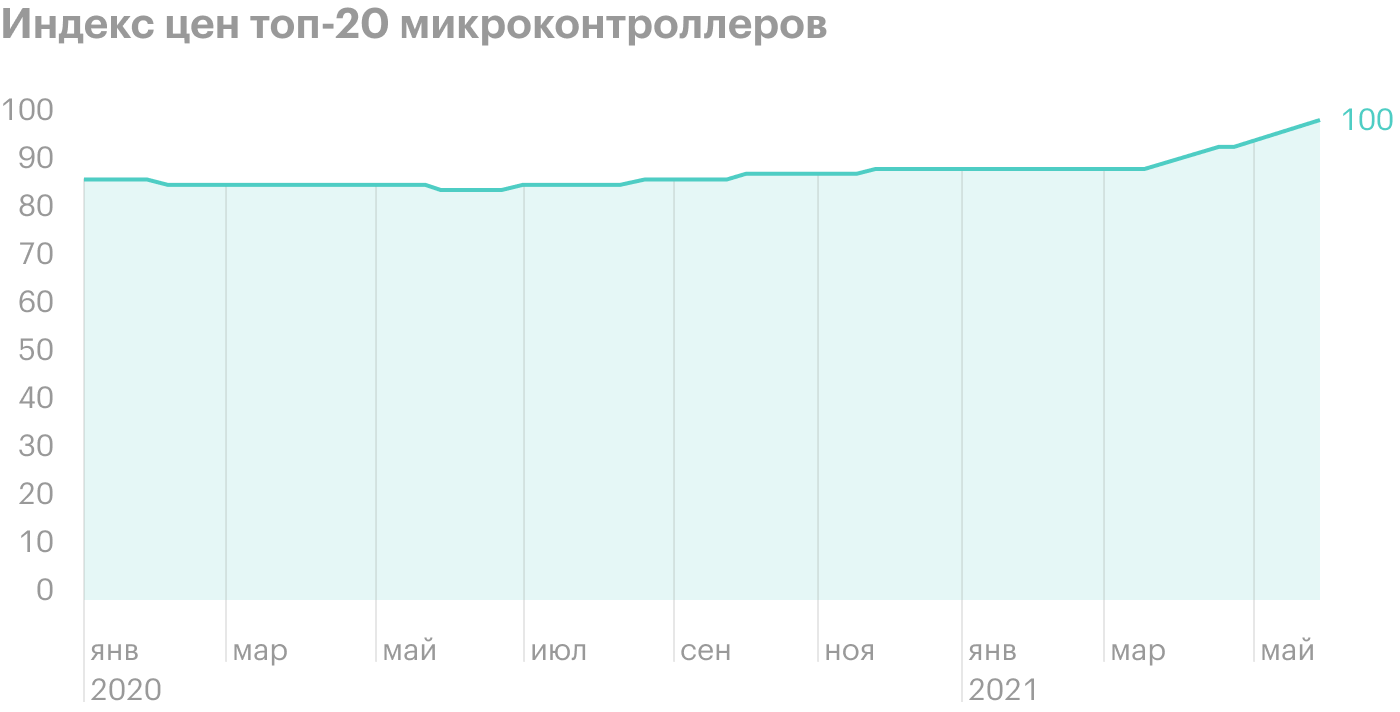

Ищет полиция, ищут пожарные. Заводам всего мира очень нужны полупроводники, но их нет: от заказа до получения чипов приходится ждать в среднем 18 недель, а на складах нужных компонентов совсем мало. Все это приводит к росту цен на полупроводники и повышает рентабельность их производства. А значит, на товары и услуги CMC будет большой спрос, поскольку ее заказчики типа TSMC наращивают объем производства.

Цена. Компания стоит недорого в относительных и абсолютных цифрах: будущий P / E у нее 17,7, а капитализация — 4,18 млрд долларов. Это как поспособствует притоку в акции заинтересованных в теме полупроводников розничных инвесторов, так и повысит вероятность покупки компании кем-то крупнее. С учетом ажиотажа вокруг производства полупроводников я бы не сильно удивился, узнав, что компанию купил кто-то из ее крупных клиентов.

Что может помешать

Концентрация. Согласно отчету, у компании есть ряд крупных клиентов:

Intel — 15% от общей выручки;

Samsung — 11%;

TSMC — около 10%;

SK Hynix — около 10%.

Изменение отношений с кем-то из них может негативно повлиять на отчетность CMC.

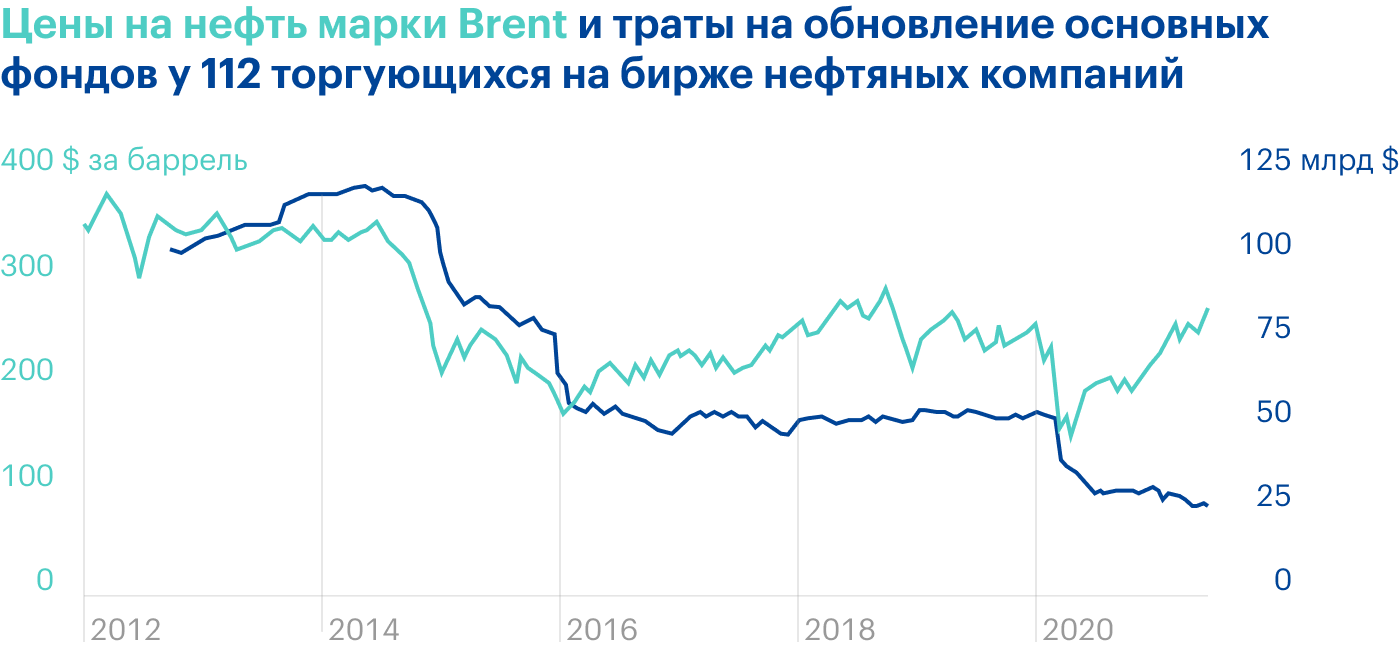

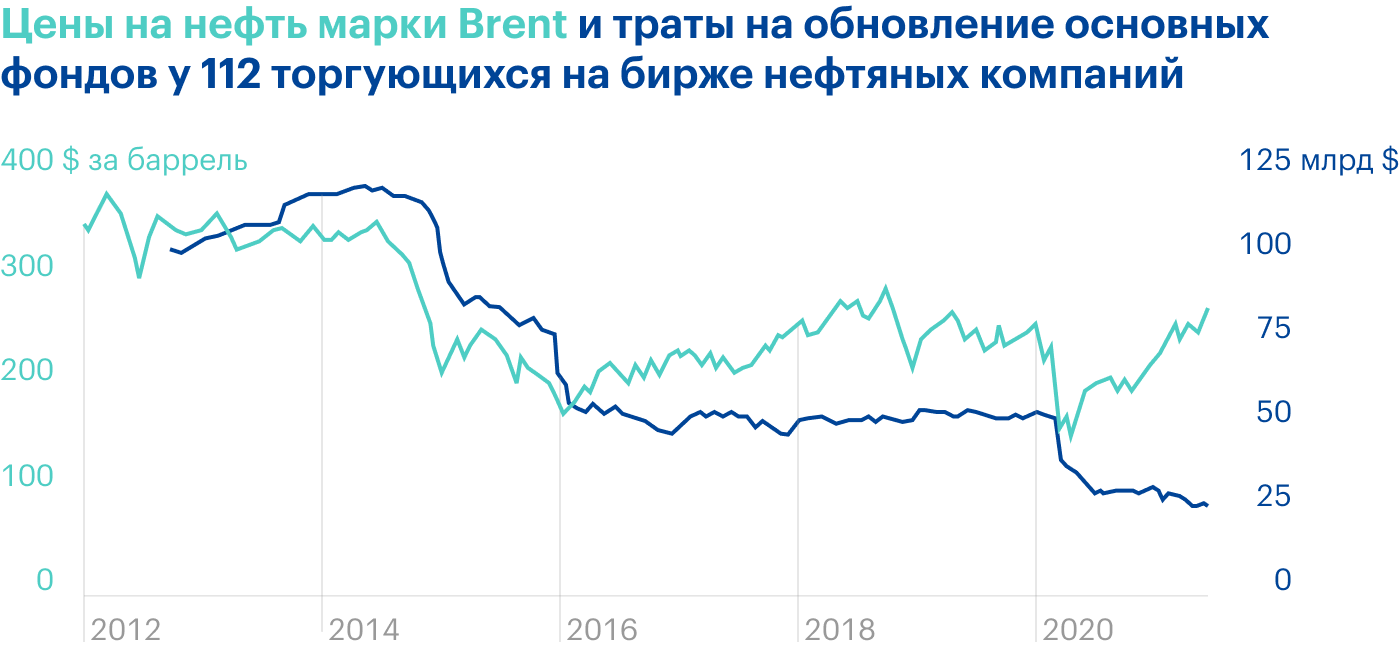

Гиря на ногах. Нефтегазовый сектор, дающий примерно половину выручки сегмента «Материалы для производства», нынче приносит компании одни огорчения. Даже с учетом роста заказов в других сферах этого сегмента в нем наблюдается спад финансовых показателей из-за падения спроса нефтегазовых компаний. Учитывая, что, даже несмотря на рост цен на нефть, показатели трат на обновление основных фондов у нефтегазовых компаний остаются на очень невысоком уровне, не стоит ждать серьезного улучшения ситуации для CMC на этом направлении.

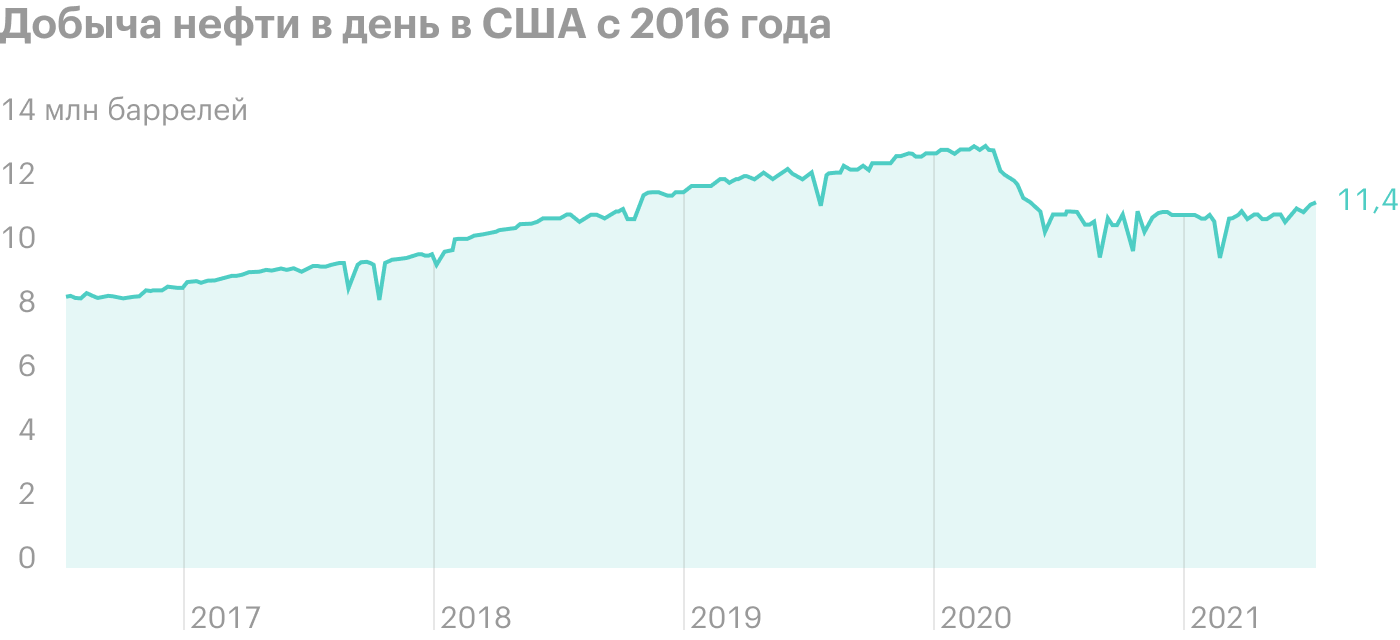

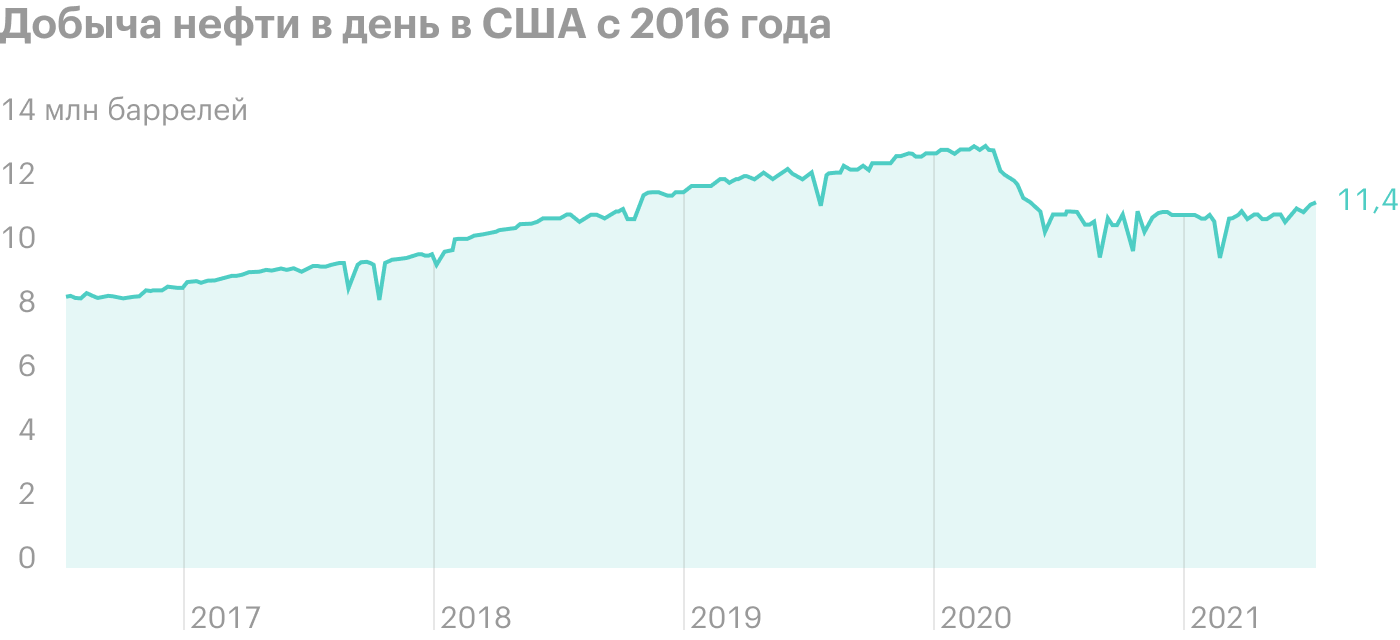

Хотя показатели добычи нефти в США растут — это может сигнализировать о том, что в этом квартале дела сегмента если и не стремительно улучшатся, то хотя бы не станут сильно хуже. Но нужно быть готовыми к тому, что ситуация в сфере добычи нефти и газа может попортить компании отчетность.

Дребеденды. Компания платит 1,84 $ дивидендов на акцию в год, что дает примерно 1,29% годовых — довольно немного и едва ли привлечет в акции любителей «дивов». На это у CMC уходит 53,36 млн долларов в год — примерно 37% от ее прибыли в нормальный год. Но сейчас сумма выплат больше прибыли компании за последние 12 месяцев.

У компании не заоблачная сумма задолженностей: 1,267 млрд долларов, из которых только 187,352 млн нужно погасить в течение года. Денег в ее распоряжении более чем достаточно: 324,836 млн на счетах и 146,238 млн задолженностей контрагентов. Основной бизнес компании прибылен, так что риски урезания дивидендов кажутся низкими. Но они все же есть — и если выплаты порежут, например, ради трат на расширение производства, то акции могут упасть.

Что в итоге

Берем акции сейчас по 142,86 $. Думаю, что за следующие 14 месяцев мы можем дождаться цены 165 $, которые за акции просили еще в мае этого года.

Также можно подержать акции следующие три года: возможно, недостаток полупроводников прекратится не скоро и за это время компания сможет хорошо заработать на этом и, может быть, даже найдет на свой бизнес покупателя. В этом случае я бы рассчитывал на возвращение котировок к уровню 195 $, которые за акции просили еще в апреле этого года.

Потенциал роста и срок действия: 15% за 14 месяцев; 36% за 3 года.

Почему акции могут вырасти: в мире дефицит полупроводников.

Как действуем: берем сейчас по 142,86 $.

На чем компания зарабатывает

Это производственное предприятие, которое делает разные штуки и оказывает услуги в смежных областях. Согласно годовому отчету, выручка компании разделяется на следующие сегменты.

Материалы для электронной промышленности — 79,08%. Если обобщить, то это все, что компания делает для производителей полупроводников. Маржа скорректированной EBITDA сегмента — 33,9% от его выручки. Выручка сегмента разделяется на следующие виды товаров:

Шламы — 54,44%. Из вольфрама и меди для химико-механической планаризации — удаления неровностей с поверхности изготавливаемой полупроводниковой пластины.

Химикаты для электронной промышленности — 35,82%. Разные кислоты и соединения, используемые при производстве полупроводников.

Полирующие подушки для химико-механической планаризации — 9,74%.

Материалы для производства — 20,92%. Маржа скорректированной EBITDA сегмента — 45,7% от его выручки. Выручка сегмента разделяется на следующие виды товаров:

Материалы для трубопроводов и промышленности — 60,61%. Различные смазки и чистящие средства, средства для уменьшения сопротивления течению. Основные потребители — нефтегазовые компании.

Работа с деревом — 26,83%. Это материалы для защиты и укрепления деревянных конструкций в сфере ЖКХ.

Изготовление оптики — 12,56%. Товары для измерения точности в сфере оптики — изготовление линз, призм. Потребители: от производства полупроводников и медицины до аэрокосмической и оборонной отраслей.

Самые крупные рынки в Азии для компании:

Южная Корея — 11,46%;

Тайвань — 11,91%;

КНР — 10,17%.

Компания в целом прибыльная, но в минувшем квартале она понесла большие убытки из-за списания стоимости активов в сегменте «Материалы для работы».

Выручка компании по регионам

Аргументы в пользу компании

Ищет полиция, ищут пожарные. Заводам всего мира очень нужны полупроводники, но их нет: от заказа до получения чипов приходится ждать в среднем 18 недель, а на складах нужных компонентов совсем мало. Все это приводит к росту цен на полупроводники и повышает рентабельность их производства. А значит, на товары и услуги CMC будет большой спрос, поскольку ее заказчики типа TSMC наращивают объем производства.

Цена. Компания стоит недорого в относительных и абсолютных цифрах: будущий P / E у нее 17,7, а капитализация — 4,18 млрд долларов. Это как поспособствует притоку в акции заинтересованных в теме полупроводников розничных инвесторов, так и повысит вероятность покупки компании кем-то крупнее. С учетом ажиотажа вокруг производства полупроводников я бы не сильно удивился, узнав, что компанию купил кто-то из ее крупных клиентов.

Что может помешать

Концентрация. Согласно отчету, у компании есть ряд крупных клиентов:

Intel — 15% от общей выручки;

Samsung — 11%;

TSMC — около 10%;

SK Hynix — около 10%.

Изменение отношений с кем-то из них может негативно повлиять на отчетность CMC.

Гиря на ногах. Нефтегазовый сектор, дающий примерно половину выручки сегмента «Материалы для производства», нынче приносит компании одни огорчения. Даже с учетом роста заказов в других сферах этого сегмента в нем наблюдается спад финансовых показателей из-за падения спроса нефтегазовых компаний. Учитывая, что, даже несмотря на рост цен на нефть, показатели трат на обновление основных фондов у нефтегазовых компаний остаются на очень невысоком уровне, не стоит ждать серьезного улучшения ситуации для CMC на этом направлении.

Хотя показатели добычи нефти в США растут — это может сигнализировать о том, что в этом квартале дела сегмента если и не стремительно улучшатся, то хотя бы не станут сильно хуже. Но нужно быть готовыми к тому, что ситуация в сфере добычи нефти и газа может попортить компании отчетность.

Дребеденды. Компания платит 1,84 $ дивидендов на акцию в год, что дает примерно 1,29% годовых — довольно немного и едва ли привлечет в акции любителей «дивов». На это у CMC уходит 53,36 млн долларов в год — примерно 37% от ее прибыли в нормальный год. Но сейчас сумма выплат больше прибыли компании за последние 12 месяцев.

У компании не заоблачная сумма задолженностей: 1,267 млрд долларов, из которых только 187,352 млн нужно погасить в течение года. Денег в ее распоряжении более чем достаточно: 324,836 млн на счетах и 146,238 млн задолженностей контрагентов. Основной бизнес компании прибылен, так что риски урезания дивидендов кажутся низкими. Но они все же есть — и если выплаты порежут, например, ради трат на расширение производства, то акции могут упасть.

Что в итоге

Берем акции сейчас по 142,86 $. Думаю, что за следующие 14 месяцев мы можем дождаться цены 165 $, которые за акции просили еще в мае этого года.

Также можно подержать акции следующие три года: возможно, недостаток полупроводников прекратится не скоро и за это время компания сможет хорошо заработать на этом и, может быть, даже найдет на свой бизнес покупателя. В этом случае я бы рассчитывал на возвращение котировок к уровню 195 $, которые за акции просили еще в апреле этого года.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба