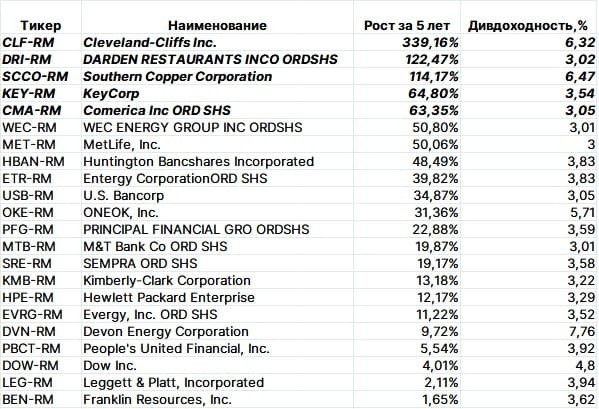

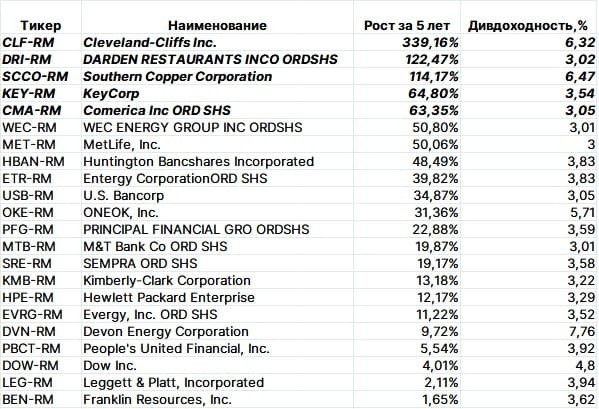

В этой статье мы рассмотрим акции американских компаний, которые появились на Московской бирже за последние полгода и дивидендная доходность которых выше 3% (по данным investing.com). Нас интересуют только те акции, которые показали рост котировок за последние пять лет. С полным списком можно ознакомиться здесь.

Рис. 1. Дивидендные растущие акции. Источник: расчёты автора на основе данных investing.com

Более детально проанализируем финансовые показатели компаний, акции которых за последние пять лет показали среднегодовые темпы роста не ниже 10%.

Cleveland-Cliffs Inc. (CLF-RM)

Производитель плоского стального проката. По данным investing.com, дивидендная доходность этих акций составляет около 6%, что является довольно высоким показателем. Однако последние дивиденды компания выплатила в апреле 2020 г.

В целом выраженного роста финансовых показателей бизнеса не наблюдается. Хотя в 2020 г. выручка Cleveland-Cliffs и выросла в несколько раз. Отчасти это объясняется тем, что компания провела две сделки поглощения и консолидировала результаты. Но на операционном уровне в 2020 г. были убытки, чистой прибыли также не было. Кроме того, следует учитывать дефицит баланса размером в 2,9 млрд долл., что примерно равно шести средним операционным прибылям за последние годы.

С другой стороны, по итогам 9 месяцев 2021 г. компания показала довольно сильные результаты. Дефицит капитала сократился до 894 млн долл. Выручка выросла в пять раз по сравнению с аналогичным периодом 2020 г. Операционная прибыль за 9 месяцев 2021 г. составила примерно 2,9 млрд долл, а чистая прибыль — 2 млрд долл. При этом чистый долг компании равен 5,3 млрд долл.

Акция Cleveland-Cliffs Inc. торгуется примерно за пять годовых прибылей и дешевле годовой выручки.

Рис. 2. Финансовые показатели CLF-RM за 2016–2020 гг. Источник данных: EDGAR, investing.com

Darden Restaurants Inc. (DRI-RM)

Сеть ресторанов в США и Канаде. Финансовый год у компании заканчивается в июне, поэтому уже доступны результаты за 2021 финансовый год. До 2019 г. сеть развивалась — росли выручка, операционная и чистая прибыль, хотя маржа операционной прибыли в среднем довольно низкая (меньше 10%). Коронакризис несколько ухудшил результаты Darden Restaurants. Если в 2020 г. выручку ещё удалось удержать от крупного падения, то чистую прибыль — нет, компания получила убытки. В 2021 г. Darden ещё не восстановила свои показатели, операционная прибыль находится на уровне пятилетней давности, чистая прибыль — чуть выше, чем в 2018 г. Рентабельность собственного капитала больше 25%, чистый долг компании отрицательный. Дивидендная история — волатильная.

Акции Darden Restaurants торгуются примерно за 2 годовые выручки и 22 годовые прибыли.

Рис. 3. Финансовые показатели DRI-RM за 2017–2021 гг. Источник данных: EDGAR, investing.com

Southern Copper Corporation (SCCO-RM)

Детальный обзор данной компании можно почитать в этой статье.

KeyCorp (KEY-RM)

Банковский холдинг. В рамках данной статьи выручка компании определялась как сумма «Total interest income» и «Total non-interest income». Операционная прибыль рассчитывалась по следующей формуле:

Операционная прибыль = Выручка — Total interest expenses — Total non-interest expenses

Финансовые показатели холдинга росли относительно стабильно, но коронакризис нарушил тренд. Тем не менее KeyCorp создаёт впечатление сильного и устойчивого бизнеса. За последние пять лет дивиденды стабильно увеличивались, а количество акций в обращении уменьшилось почти на 10%. Отчасти из-за уменьшения количества акций рыночная стоимость компании стала ниже, чем капитал KeyCorp, и приблизилась к уровню нераспределённой прибыли.

Итоги 9 месяцев 2021 г. внушают оптимизм. Холдинг уже заработал по 2 долл. на акцию, что намного больше прибыли на акцию за весь 2020 г.

Акции компании торгуются на рынке за 9 годовых прибылей и 5,5 годовых выручек.

Рис. 4. Финансовые показатели KEY-RM за 2016–2020 гг. Источник данных: EDGAR, investing.com

Comerica Inc. (CMA-RM)

Банковская организация. Компания хорошо развивалась в 2016–2019 гг., но коронакризис значительно ухудшил показатели 2020 г. — они откатились на уровень 2016 г. Начиная с пика 2017 г. рыночная стоимость CMA-RM постепенно снижалась, и в настоящее время акции банка торгуются на уровне собственного капитала компании и дешевле нераспределённой прибыли. При этом нераспределённая прибыль превышает собственный капитал. Обычно это является следствием злоупотребления бай-бэками. За последние пять лет количество акций в обращении уменьшилось на 21%.

За 9 месяцев 2021 г. компания заработала по 6,75 долл. на акцию. Итоги 2021 г. с точки зрения чистой прибыли могут оказаться лучше результатов 2019 г., что будет свидетельствовать о восстановлении Comerica после коронакризиса.

Акции компании торгуются за десять годовых прибылей и семь годовых выручек.

Рис. 5. Финансовые показатели CMA-RM за 2016–2020 гг. Источник данных: EDGAR, investing.com

Рис. 1. Дивидендные растущие акции. Источник: расчёты автора на основе данных investing.com

Более детально проанализируем финансовые показатели компаний, акции которых за последние пять лет показали среднегодовые темпы роста не ниже 10%.

Cleveland-Cliffs Inc. (CLF-RM)

Производитель плоского стального проката. По данным investing.com, дивидендная доходность этих акций составляет около 6%, что является довольно высоким показателем. Однако последние дивиденды компания выплатила в апреле 2020 г.

В целом выраженного роста финансовых показателей бизнеса не наблюдается. Хотя в 2020 г. выручка Cleveland-Cliffs и выросла в несколько раз. Отчасти это объясняется тем, что компания провела две сделки поглощения и консолидировала результаты. Но на операционном уровне в 2020 г. были убытки, чистой прибыли также не было. Кроме того, следует учитывать дефицит баланса размером в 2,9 млрд долл., что примерно равно шести средним операционным прибылям за последние годы.

С другой стороны, по итогам 9 месяцев 2021 г. компания показала довольно сильные результаты. Дефицит капитала сократился до 894 млн долл. Выручка выросла в пять раз по сравнению с аналогичным периодом 2020 г. Операционная прибыль за 9 месяцев 2021 г. составила примерно 2,9 млрд долл, а чистая прибыль — 2 млрд долл. При этом чистый долг компании равен 5,3 млрд долл.

Акция Cleveland-Cliffs Inc. торгуется примерно за пять годовых прибылей и дешевле годовой выручки.

Рис. 2. Финансовые показатели CLF-RM за 2016–2020 гг. Источник данных: EDGAR, investing.com

Darden Restaurants Inc. (DRI-RM)

Сеть ресторанов в США и Канаде. Финансовый год у компании заканчивается в июне, поэтому уже доступны результаты за 2021 финансовый год. До 2019 г. сеть развивалась — росли выручка, операционная и чистая прибыль, хотя маржа операционной прибыли в среднем довольно низкая (меньше 10%). Коронакризис несколько ухудшил результаты Darden Restaurants. Если в 2020 г. выручку ещё удалось удержать от крупного падения, то чистую прибыль — нет, компания получила убытки. В 2021 г. Darden ещё не восстановила свои показатели, операционная прибыль находится на уровне пятилетней давности, чистая прибыль — чуть выше, чем в 2018 г. Рентабельность собственного капитала больше 25%, чистый долг компании отрицательный. Дивидендная история — волатильная.

Акции Darden Restaurants торгуются примерно за 2 годовые выручки и 22 годовые прибыли.

Рис. 3. Финансовые показатели DRI-RM за 2017–2021 гг. Источник данных: EDGAR, investing.com

Southern Copper Corporation (SCCO-RM)

Детальный обзор данной компании можно почитать в этой статье.

KeyCorp (KEY-RM)

Банковский холдинг. В рамках данной статьи выручка компании определялась как сумма «Total interest income» и «Total non-interest income». Операционная прибыль рассчитывалась по следующей формуле:

Операционная прибыль = Выручка — Total interest expenses — Total non-interest expenses

Финансовые показатели холдинга росли относительно стабильно, но коронакризис нарушил тренд. Тем не менее KeyCorp создаёт впечатление сильного и устойчивого бизнеса. За последние пять лет дивиденды стабильно увеличивались, а количество акций в обращении уменьшилось почти на 10%. Отчасти из-за уменьшения количества акций рыночная стоимость компании стала ниже, чем капитал KeyCorp, и приблизилась к уровню нераспределённой прибыли.

Итоги 9 месяцев 2021 г. внушают оптимизм. Холдинг уже заработал по 2 долл. на акцию, что намного больше прибыли на акцию за весь 2020 г.

Акции компании торгуются на рынке за 9 годовых прибылей и 5,5 годовых выручек.

Рис. 4. Финансовые показатели KEY-RM за 2016–2020 гг. Источник данных: EDGAR, investing.com

Comerica Inc. (CMA-RM)

Банковская организация. Компания хорошо развивалась в 2016–2019 гг., но коронакризис значительно ухудшил показатели 2020 г. — они откатились на уровень 2016 г. Начиная с пика 2017 г. рыночная стоимость CMA-RM постепенно снижалась, и в настоящее время акции банка торгуются на уровне собственного капитала компании и дешевле нераспределённой прибыли. При этом нераспределённая прибыль превышает собственный капитал. Обычно это является следствием злоупотребления бай-бэками. За последние пять лет количество акций в обращении уменьшилось на 21%.

За 9 месяцев 2021 г. компания заработала по 6,75 долл. на акцию. Итоги 2021 г. с точки зрения чистой прибыли могут оказаться лучше результатов 2019 г., что будет свидетельствовать о восстановлении Comerica после коронакризиса.

Акции компании торгуются за десять годовых прибылей и семь годовых выручек.

Рис. 5. Финансовые показатели CMA-RM за 2016–2020 гг. Источник данных: EDGAR, investing.com

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба