6 января 2022 banki.ru Новикова Евгения

Ищем аутсайдеров рынка с хорошим потенциалом роста в России и за рубежом.

Что случилось на рынке акций

Уходящий 2021 год стал одним из лучших для рынка акций. Американские индексы по росту обогнали самые смелые прогнозы инвестиционных банков, опубликованные ровно год назад. Аналитики в среднем предсказывали, что за 2021 год S&P 500 поднимется до 4 100 пунктов (на 15%), максимум — до 4 400 (прогноз банка JP Morgan).

Реальность оказалась куда интереснее. Рынок США взял отметку 4 500 пунктов еще в октябре, а к январю превысил 4 800 — взял новый исторический рекорд. В сумме американские акции показали прирост в цене более чем на 25% за год (вдвое выше обычного), а компании-лидеры вроде Moderna, NVIDIA или Ford принесли от 120% до 180%.

Как итог, в Америке в числе наиболее сильно упавших акций в основном те, что до этого хорошо росли, но оказались перегретыми (то есть их цена биржевого спроса превысила реальную справедливую оценку бизнеса) и потому на время сошли с дистанции. Например, качественные и дорогие акции платежных сервисов или производителей видеоигр.

В России тем временем рынок чудесным образом жил своей жизнью. До середины октября он обгонял все другие страны, включая США, показал выдающийся подъем — почти на 30%. Вскоре начались очередные маневры с санкциями, и российские акции взяли тренд на снижение, потеряв к декабрю половину годового прироста (15%).

В России сильно падали все, включая титанов рынка — «Сбер» и «Газпром», — несмотря на рост цены нефти, газа и ключевой ставки. Самыми большими аутсайдерами года стали российские компании — резиденты западных бирж, акции которых торгуются в Лондоне, Амстердаме и Нью-Йорке. Например, X5 Group («Перекресток», «Пятерочка») и Ozon.

Аутсайдеры в США

В десятку наиболее упавших возьмем только те, что популярны среди российских инвесторов. Среди 500 акций из индекса S&P есть такие, что упали на 40%, например Global Payment, но большинству россиян это название ни о чем не говорит.

За пределами индекса есть компании, которые потеряли 97% за год, например китайские сервисы образования, но их мы тоже трогать не будем. Это слишком спекулятивные истории, то есть рискованные для обычного инвестора. В нашу подборку попали только акции США из топ-100 по объему сделок на СПБ Бирже. Их названия на слуху, они стоят десятки и сотни миллиардов долларов.

Основные параметры топ-10 лидеров падения цен на акции в США в 2021 году

В таблице выделены по три лучших финансовых показателя, для оценки работы компаний за минувший год. Например, The Walt Disney, Visa и Walmart — приоритетные кандидаты на отскок (подъем после падения) из-за своих размеров.

Такие компании чаще всего удерживаются на рынке, у них сильная поддержка со стороны глобальных фондов, а также миллионов инвесторов, которые их знают и любят. И наоборот: менее крупным Biogen, Electronic Arts, Activision Blizzard будет сложнее бороться за внимание и деньги инвесторов.

Как инвесторы реагируют на изменение котировок аутсайдеров

Еще два параметра: падение от годового пика (максимума) и рост от годового «дна». Слишком сильное снижение воспринимается инвесторами как негатив. Слабый рост от минимума тоже — это явный признак, что падение еще продолжается. И наоборот: сильный отскок вверх может быть быстрее подхвачен инвесторами, чтобы вернуть акцию к росту.

По сумме всех этих факторов позитивно (либо нейтрально) смотрятся четыре компании: Autodesk, Vertex Pharmaceuticals, Fiserv и Walmart. Проведем аналогичное сравнение по другим метрикам.

Самые «дешевые» иностранные акции

Сравнить компании, столь разные по размеру, возрасту и сфере деятельности, нам помогут мультипликаторы. Возьмем четыре наиболее простых в применении:

Факт

- P/E, или «цена/прибыль» (рыночная стоимость компании, деленная на чистую прибыль за год);

- форвардный P/E (то же самое, но с делением на прогнозную прибыль за следующий год);

- P/S, или «цена/выручка» (стоимость компании, деленная на годовую выручку);

- P/B, или «цена/баланс» (стоимость, деленная на бухгалтерский баланс).

Каковы финансовые характеристики лидеров падения цен на акции в США в 2021 году

Все четыре метрики работают по принципу «чем ниже, тем дешевле» (без учета других факторов). Соответственно, мы сразу видим, что PayPal Holdings и Visa остаются дорогими на общем фоне, несмотря на сильное падение их акций. Дешевле прочих торгуются Activision Blizzard, Vertex Pharmaceuticals, Electronic Arts, Biogen.

Самые эффективные компании

Третий и самый важный блок сравнения: по рентабельности, маржинальности, долговой нагрузке. Также добавляем расчетный потенциал роста акций. Он выводится как средний прогноз от инвестиционных банков и компаний на год вперед (это сводное мнение экспертов).

Какими были финансовые результаты иностранных компаний из топ-10 лидеров падения в цене на акции в 2021 году

Тут снова выделяются четыре. В сумме отличные показатели у Activision Blizzard и Visa: высокая маржа и рентабельность, умеренный либо низкий долг. Также можно отметить PayPal Holdings, которая сильно смотрится на общем фоне, имея высокие средние прогнозы от аналитиков.

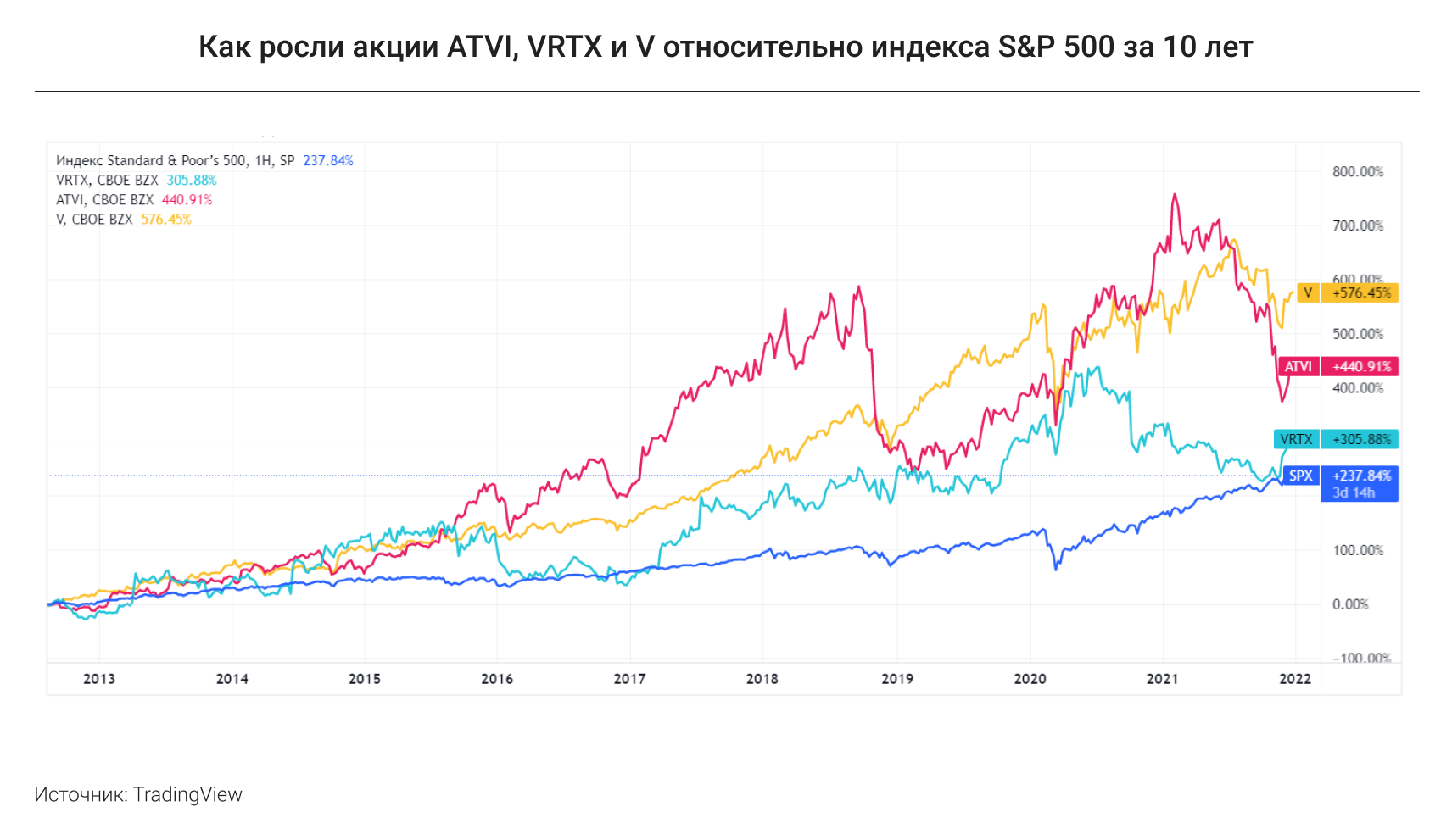

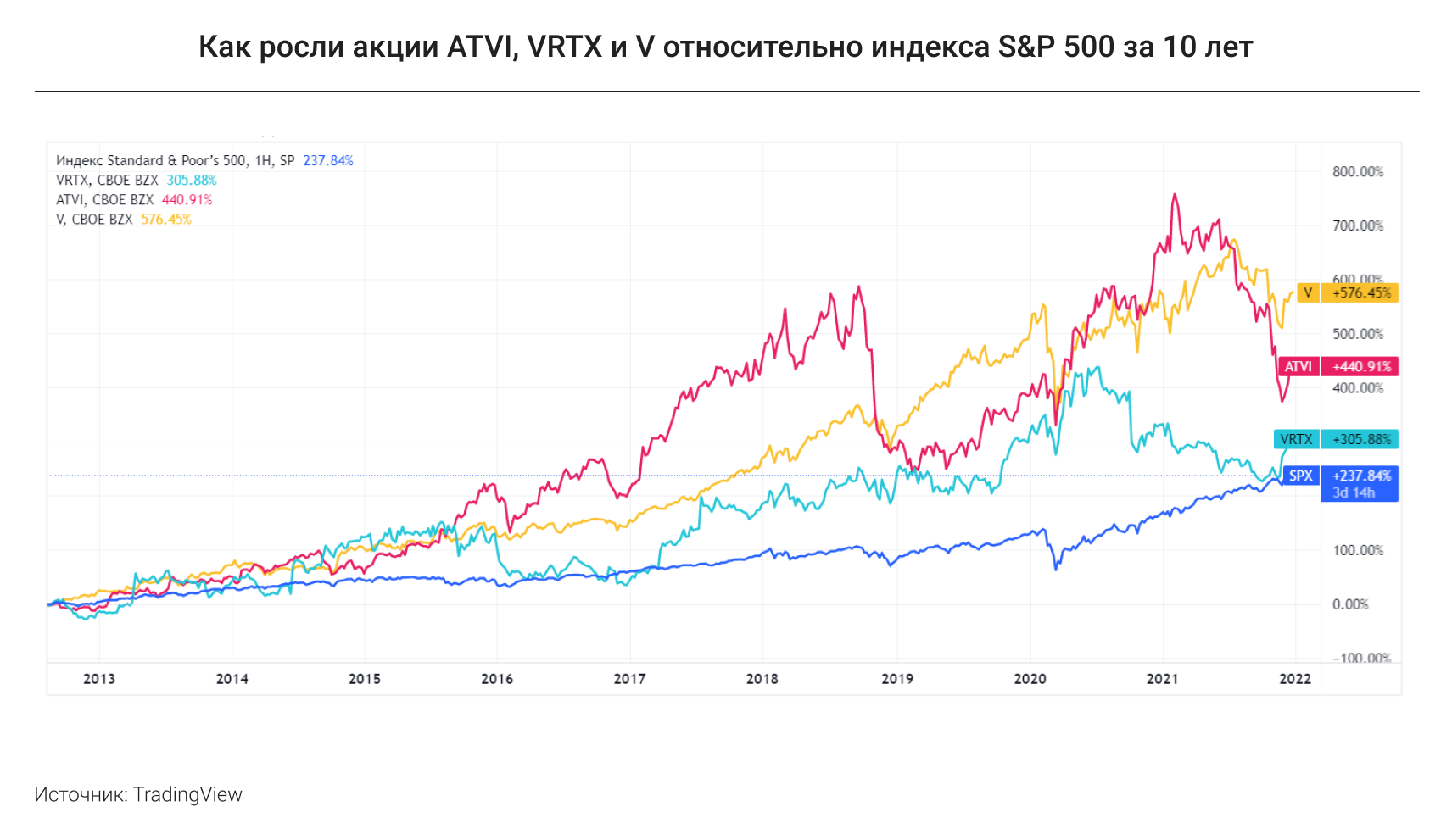

И теперь, если суммировать все три этапа сравнения, наибольшее число плюсов идет в копилку двух акций — Activision Blizzard и Vertex Pharmaceuticals. Получается, что они могут стоить внимания инвестора. Если же говорить о более крупных компаниях, то можно еще раз выделить Visa: с маржой по прибыли в 50% можно завоевать весь мир. Очень мало глобальных компаний с такими финансовыми показателями «прибыль/выручка».

В итоге топ-3 кандидатов на большой отскок в 2022 году — это акции ATVI, VRTX и V. Потенциал роста, по расчетам инвестдомов, у них составляет от умеренных 25% до солидных 60% на год вперед. При этом инвесторам стоит быть готовыми к тому, что какое-то время они еще будут по инерции снижаться.

Российские акции с низким ценником

На отечественном рынке смотрим только «голубые фишки», то есть компании из национального индекса Мосбиржи. Это наиболее крупные и активно торгуемые акции, всего их сейчас 45 штук — от «Газпрома», который стоит почти 8 трлн рублей, до Ozon, капитализация которого в тысячу раз меньше.

За год выросла 21 «фишка» и 24 упали, то есть шансы инвесторов выбрать правильную акцию, которая точно принесет деньги, распределились бы примерно 50/50. Из тех, что упали сильнее остальных, мы снова берем десять главных аутсайдеров и смотрим на их финансовые показатели, коэффициенты и метрики.

Какими были финансовые результаты и показатели российских компаний из топ-10 лидеров падения в цене на акции в 2021 году

Как уже говорилось выше, преобладают компании с зарубежным листингом, для которых Россия является вторичной торговой площадкой: шесть из десяти аутсайдеров — это расписки зарубежных холдингов, которые владеют крупными российскими компаниями. Такой перекос не в их пользу может быть связан с тем, что иностранные инвесторы выходили из акций, опасаясь возможных санкций в отношении себя. Например, как было с ценными бумагами «Русала», когда иностранным владельцам, связанным бизнесом с США, запретили владеть «токсичным активом».

Но также есть и более глубокие причины. Например, четыре из десяти убыточны (имеют отрицательный P/E). Некоторые, например QIWI, лишились части выручки из-за ужесточения правил на букмекерском рынке, а X5 Group по росту бизнеса все больше отстает от своего основного конкурента «Магнита».

По сумме положительных факторов: размер компании, ее стоимость по отношению к прибыли, дивиденды, рентабельность и восприятие рынком (прогнозы и рекомендации инвестдомов) — явных лидеров нет. Нейтрально смотрятся «Полиметалл» и АФК «Система». Причем последняя как владелец Ozon может сыграть еще и на отскоке вверх акций маркетплейса.

AFKS и POLY — две наиболее подходящие «фишки» для инвесторов, готовых рискнуть в 2022 году с российскими акциями. Расчетный потенциал, по прогнозам инвестдомов, обозначен от 40% до 90% вероятного прироста. Но опять же с важной оговоркой: нет гарантий, что они развернутся к росту с первым боем курантов.

Основные выводы

Инвестиции в наиболее упавшие акции не случайно называют «ловлей падающих ножей». Надо иметь биржевую ловкость, знания и удачу, чтобы успешно входить в такие сделки. Однако в пользу таких расчетов можно сказать, что шансы на отскок с крупными компаниями у инвесторов часто выше.

На зарубежном рынке много качественных акций, которые дешевеют из-за смены настроений инвесторов, но при этом чаще всего они растут на длинной дистанции (от трех лет). В нашем американском топ-10, который мы взяли для примера, наиболее интересные перспективы видны у Activision Blizzard, Vertex Pharmaceuticals и Visa.

Падение в российских «голубых фишках» связано сразу со многими факторами, в том числе неэкономическими, и там подбирать упавшие бумаги следует еще осторожнее. Из топ-10 аутсайдеров этого года хорошие шансы на подъем видны у «Полиметалла» и АФК «Система». Обе компании в неплохой форме, несмотря на снижение цены их акций.

Что случилось на рынке акций

Уходящий 2021 год стал одним из лучших для рынка акций. Американские индексы по росту обогнали самые смелые прогнозы инвестиционных банков, опубликованные ровно год назад. Аналитики в среднем предсказывали, что за 2021 год S&P 500 поднимется до 4 100 пунктов (на 15%), максимум — до 4 400 (прогноз банка JP Morgan).

Реальность оказалась куда интереснее. Рынок США взял отметку 4 500 пунктов еще в октябре, а к январю превысил 4 800 — взял новый исторический рекорд. В сумме американские акции показали прирост в цене более чем на 25% за год (вдвое выше обычного), а компании-лидеры вроде Moderna, NVIDIA или Ford принесли от 120% до 180%.

Как итог, в Америке в числе наиболее сильно упавших акций в основном те, что до этого хорошо росли, но оказались перегретыми (то есть их цена биржевого спроса превысила реальную справедливую оценку бизнеса) и потому на время сошли с дистанции. Например, качественные и дорогие акции платежных сервисов или производителей видеоигр.

В России тем временем рынок чудесным образом жил своей жизнью. До середины октября он обгонял все другие страны, включая США, показал выдающийся подъем — почти на 30%. Вскоре начались очередные маневры с санкциями, и российские акции взяли тренд на снижение, потеряв к декабрю половину годового прироста (15%).

В России сильно падали все, включая титанов рынка — «Сбер» и «Газпром», — несмотря на рост цены нефти, газа и ключевой ставки. Самыми большими аутсайдерами года стали российские компании — резиденты западных бирж, акции которых торгуются в Лондоне, Амстердаме и Нью-Йорке. Например, X5 Group («Перекресток», «Пятерочка») и Ozon.

Аутсайдеры в США

В десятку наиболее упавших возьмем только те, что популярны среди российских инвесторов. Среди 500 акций из индекса S&P есть такие, что упали на 40%, например Global Payment, но большинству россиян это название ни о чем не говорит.

За пределами индекса есть компании, которые потеряли 97% за год, например китайские сервисы образования, но их мы тоже трогать не будем. Это слишком спекулятивные истории, то есть рискованные для обычного инвестора. В нашу подборку попали только акции США из топ-100 по объему сделок на СПБ Бирже. Их названия на слуху, они стоят десятки и сотни миллиардов долларов.

Основные параметры топ-10 лидеров падения цен на акции в США в 2021 году

В таблице выделены по три лучших финансовых показателя, для оценки работы компаний за минувший год. Например, The Walt Disney, Visa и Walmart — приоритетные кандидаты на отскок (подъем после падения) из-за своих размеров.

Такие компании чаще всего удерживаются на рынке, у них сильная поддержка со стороны глобальных фондов, а также миллионов инвесторов, которые их знают и любят. И наоборот: менее крупным Biogen, Electronic Arts, Activision Blizzard будет сложнее бороться за внимание и деньги инвесторов.

Как инвесторы реагируют на изменение котировок аутсайдеров

Еще два параметра: падение от годового пика (максимума) и рост от годового «дна». Слишком сильное снижение воспринимается инвесторами как негатив. Слабый рост от минимума тоже — это явный признак, что падение еще продолжается. И наоборот: сильный отскок вверх может быть быстрее подхвачен инвесторами, чтобы вернуть акцию к росту.

По сумме всех этих факторов позитивно (либо нейтрально) смотрятся четыре компании: Autodesk, Vertex Pharmaceuticals, Fiserv и Walmart. Проведем аналогичное сравнение по другим метрикам.

Самые «дешевые» иностранные акции

Сравнить компании, столь разные по размеру, возрасту и сфере деятельности, нам помогут мультипликаторы. Возьмем четыре наиболее простых в применении:

Факт

- P/E, или «цена/прибыль» (рыночная стоимость компании, деленная на чистую прибыль за год);

- форвардный P/E (то же самое, но с делением на прогнозную прибыль за следующий год);

- P/S, или «цена/выручка» (стоимость компании, деленная на годовую выручку);

- P/B, или «цена/баланс» (стоимость, деленная на бухгалтерский баланс).

Каковы финансовые характеристики лидеров падения цен на акции в США в 2021 году

Все четыре метрики работают по принципу «чем ниже, тем дешевле» (без учета других факторов). Соответственно, мы сразу видим, что PayPal Holdings и Visa остаются дорогими на общем фоне, несмотря на сильное падение их акций. Дешевле прочих торгуются Activision Blizzard, Vertex Pharmaceuticals, Electronic Arts, Biogen.

Самые эффективные компании

Третий и самый важный блок сравнения: по рентабельности, маржинальности, долговой нагрузке. Также добавляем расчетный потенциал роста акций. Он выводится как средний прогноз от инвестиционных банков и компаний на год вперед (это сводное мнение экспертов).

Какими были финансовые результаты иностранных компаний из топ-10 лидеров падения в цене на акции в 2021 году

Тут снова выделяются четыре. В сумме отличные показатели у Activision Blizzard и Visa: высокая маржа и рентабельность, умеренный либо низкий долг. Также можно отметить PayPal Holdings, которая сильно смотрится на общем фоне, имея высокие средние прогнозы от аналитиков.

И теперь, если суммировать все три этапа сравнения, наибольшее число плюсов идет в копилку двух акций — Activision Blizzard и Vertex Pharmaceuticals. Получается, что они могут стоить внимания инвестора. Если же говорить о более крупных компаниях, то можно еще раз выделить Visa: с маржой по прибыли в 50% можно завоевать весь мир. Очень мало глобальных компаний с такими финансовыми показателями «прибыль/выручка».

В итоге топ-3 кандидатов на большой отскок в 2022 году — это акции ATVI, VRTX и V. Потенциал роста, по расчетам инвестдомов, у них составляет от умеренных 25% до солидных 60% на год вперед. При этом инвесторам стоит быть готовыми к тому, что какое-то время они еще будут по инерции снижаться.

Российские акции с низким ценником

На отечественном рынке смотрим только «голубые фишки», то есть компании из национального индекса Мосбиржи. Это наиболее крупные и активно торгуемые акции, всего их сейчас 45 штук — от «Газпрома», который стоит почти 8 трлн рублей, до Ozon, капитализация которого в тысячу раз меньше.

За год выросла 21 «фишка» и 24 упали, то есть шансы инвесторов выбрать правильную акцию, которая точно принесет деньги, распределились бы примерно 50/50. Из тех, что упали сильнее остальных, мы снова берем десять главных аутсайдеров и смотрим на их финансовые показатели, коэффициенты и метрики.

Какими были финансовые результаты и показатели российских компаний из топ-10 лидеров падения в цене на акции в 2021 году

Как уже говорилось выше, преобладают компании с зарубежным листингом, для которых Россия является вторичной торговой площадкой: шесть из десяти аутсайдеров — это расписки зарубежных холдингов, которые владеют крупными российскими компаниями. Такой перекос не в их пользу может быть связан с тем, что иностранные инвесторы выходили из акций, опасаясь возможных санкций в отношении себя. Например, как было с ценными бумагами «Русала», когда иностранным владельцам, связанным бизнесом с США, запретили владеть «токсичным активом».

Но также есть и более глубокие причины. Например, четыре из десяти убыточны (имеют отрицательный P/E). Некоторые, например QIWI, лишились части выручки из-за ужесточения правил на букмекерском рынке, а X5 Group по росту бизнеса все больше отстает от своего основного конкурента «Магнита».

По сумме положительных факторов: размер компании, ее стоимость по отношению к прибыли, дивиденды, рентабельность и восприятие рынком (прогнозы и рекомендации инвестдомов) — явных лидеров нет. Нейтрально смотрятся «Полиметалл» и АФК «Система». Причем последняя как владелец Ozon может сыграть еще и на отскоке вверх акций маркетплейса.

AFKS и POLY — две наиболее подходящие «фишки» для инвесторов, готовых рискнуть в 2022 году с российскими акциями. Расчетный потенциал, по прогнозам инвестдомов, обозначен от 40% до 90% вероятного прироста. Но опять же с важной оговоркой: нет гарантий, что они развернутся к росту с первым боем курантов.

Основные выводы

Инвестиции в наиболее упавшие акции не случайно называют «ловлей падающих ножей». Надо иметь биржевую ловкость, знания и удачу, чтобы успешно входить в такие сделки. Однако в пользу таких расчетов можно сказать, что шансы на отскок с крупными компаниями у инвесторов часто выше.

На зарубежном рынке много качественных акций, которые дешевеют из-за смены настроений инвесторов, но при этом чаще всего они растут на длинной дистанции (от трех лет). В нашем американском топ-10, который мы взяли для примера, наиболее интересные перспективы видны у Activision Blizzard, Vertex Pharmaceuticals и Visa.

Падение в российских «голубых фишках» связано сразу со многими факторами, в том числе неэкономическими, и там подбирать упавшие бумаги следует еще осторожнее. Из топ-10 аутсайдеров этого года хорошие шансы на подъем видны у «Полиметалла» и АФК «Система». Обе компании в неплохой форме, несмотря на снижение цены их акций.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба