12 апреля 2022 deflation.com

Означает ли количественное ужесточение что-нибудь для фондовых рынков? Итак, Федеральная резервная система наконец подтвердила, что начинает процесс количественного ужесточения. Количественное смягчение включало создание триллионов долларов из воздуха и использование их для покупки активов, таких как облигации. Это привело к значительному увеличению баланса ФРС. В 2003 году баланс ФРС составлял 720 миллиардов долларов, а к началу сентября 2008 года он вырос до 900 миллиардов долларов. Однако с сентября 2008 года баланс ФРС стал сумасшедшим, а текущая оценка составляет умопомрачительные 8,9 триллиона долларов! За это время, конечно, фондовый рынок США пережил впечатляющий бычий рынок: индекс S&P 500 вырос более чем на 570% с минимума финансового кризиса в 2009 году, 13 лет Фибоначчи. Любопытно, что еще один бычий рынок продлился 13 лет после очередного «шока» краха фондового рынка в 1987 году. В этом бычьем движении индекс S&P 500 вырос на 618%, прежде чем на медвежьем рынке он упал на 50% за два года. Вопрос в том, способствовало ли количественное смягчение (QE) бычьему рынку акций с 2009 года. Хотя истинным двигателем бычьего рынка акций является позитивное общественное настроение, не социономистам кажется, что существует связь между количественным смягчением и повышением S&P 500. Однако это ложно. Как отметил Роберт Пректер в выпуске The Elliott Wave Theorist за январь 2011 года, фондовый рынок продолжал падать во время первого раунда количественного смягчения ФРС в 2008 году. Как он заявил в то время, «ФРС не заставляла рынки что-либо делать. Падение рынков подтолкнуло ФРС к реакции».

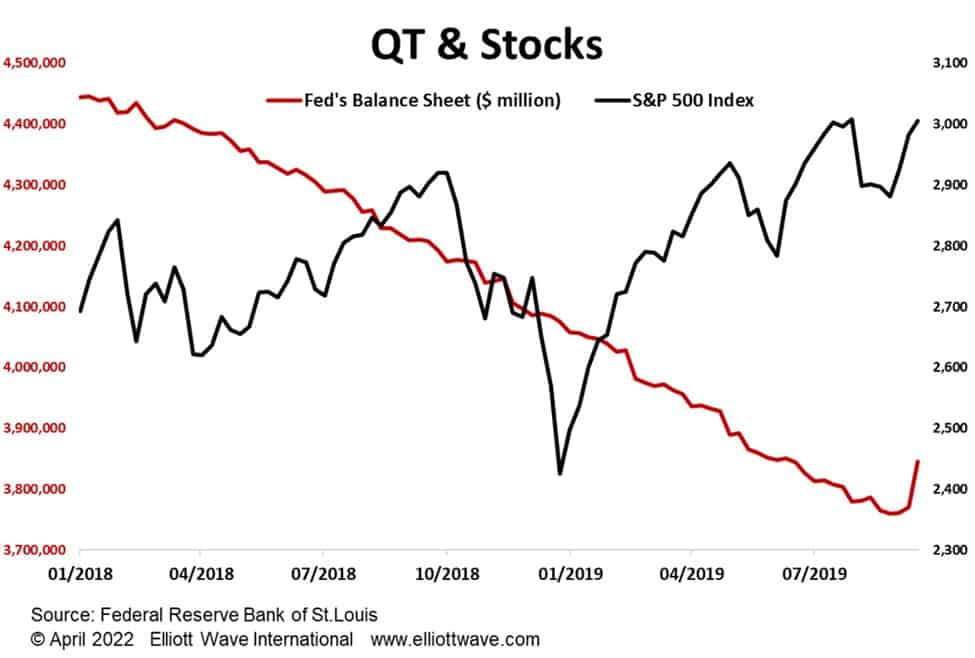

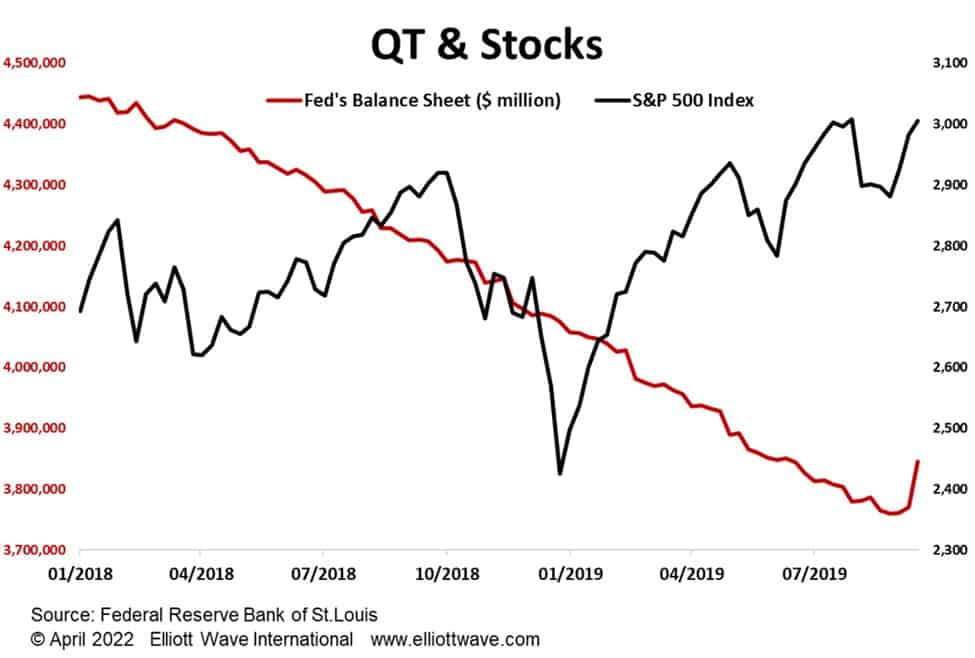

Перенесемся в 2022 год, и произойдет то же самое, только на этот раз наоборот. Стремительный рост рынков за последние несколько лет заставляет ФРС реагировать. Поскольку тенденция социальных настроений, похоже, достигает своего пика, ФРС чувствует себя достаточно уверенно, чтобы снизить свой баланс и начать количественное ужесточение (QT). В последний раз ФРС предпринимала значимые попытки дефляции в период с 2018 по 2019 год. На приведенном ниже графике показано, что происходило с фондовым рынком во время этого процесса. У него было пару колебаний, но за этот период он пошел из боковика наверх. Можем ли мы поэтому сказать, что QT на этот раз будет совпадать с таким же поведением цены на фондовом рынке? Возможно, кто-то так и подумает, но настоящим драйвером фондового рынка остается тенденция социальных настроений. Учитывая прогноз волн Эллиотта для акций США, эта тенденция должна стать гораздо более негативной в течение этого года.

Перенесемся в 2022 год, и произойдет то же самое, только на этот раз наоборот. Стремительный рост рынков за последние несколько лет заставляет ФРС реагировать. Поскольку тенденция социальных настроений, похоже, достигает своего пика, ФРС чувствует себя достаточно уверенно, чтобы снизить свой баланс и начать количественное ужесточение (QT). В последний раз ФРС предпринимала значимые попытки дефляции в период с 2018 по 2019 год. На приведенном ниже графике показано, что происходило с фондовым рынком во время этого процесса. У него было пару колебаний, но за этот период он пошел из боковика наверх. Можем ли мы поэтому сказать, что QT на этот раз будет совпадать с таким же поведением цены на фондовом рынке? Возможно, кто-то так и подумает, но настоящим драйвером фондового рынка остается тенденция социальных настроений. Учитывая прогноз волн Эллиотта для акций США, эта тенденция должна стать гораздо более негативной в течение этого года.

https://www.deflation.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба