19 апреля 2022 investing.com Эштон Майкл

На прошлой неделе вновь были зафиксированы самые высокие показатели инфляции за полтора поколения. Я думаю, что уровни ценового давления уже можно сравнивать в «поколениях», поскольку фраза «инфляция достигла максимума за 41 год» звучит одновременно преувеличенной и недооцененной.

В последний раз инфляция в США превышала 8,5% в 1981 году, а базовый показатель составлял 6,5% или выше в 1982 году. Медианный индекс потребительских цен в 4,91% и вовсе является рекордным, поскольку ФРБ Кливленда начал рассчитывать этот показатель только в 1983 году. Когда мы в последний раз видели подобную инфляцию, Мохаммед Али все еще занимался боксом, Bell System не прошла процедуру дробления, автомобили DeLorean сходили с конвейера, а Майкл Джексон еще не выпустил альбом Thriller.

Если эти слова ничего вам не говорят — ничего страшного. Именно в этом и заключается мой посыл. Тогда разговоры об инфляции были уделом стариков. Буквально половина живущих сегодня американцев (исходя из данных переписи населения) никогда не видели столь высокого ценового давления.

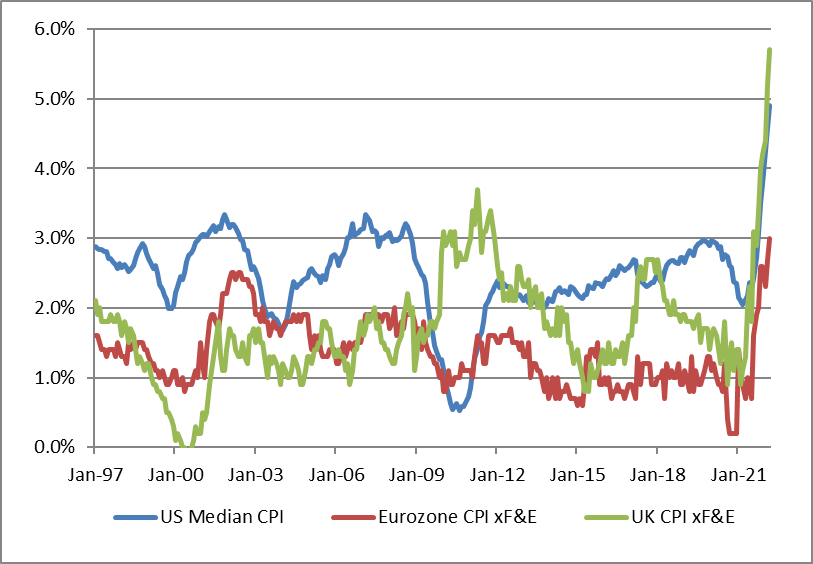

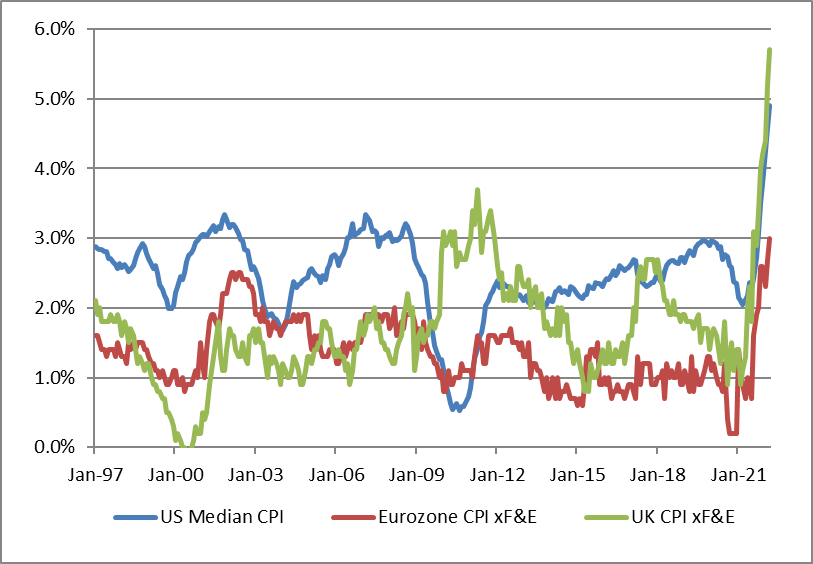

При этом страдает не только экономика США. ИПЦ еврозоны достиг рекордного пика (поскольку отсчет ведется от 1999 года). Согласно представленному ниже графику Bloomberg, медианное значение инфляции для Великобритании превышает аналогичные показатели США и еврозоны.

Разбираемся в предпосылках…

Обратите внимание на то, как синхронизировались все три линии, ранее не демонстрировавшие особой корреляции. Даже во время мирового финансового кризиса движение было разнонаправленным: инфляция в Великобритании росла, тогда как ценовое давление в Европе и США снижалось. Так в чем же причина этой синхронизации?

Что ж, в периоды слабого и стабильного роста денежной массы инфляцию определяют динамика обменного курса и рыночный «шум», который достаточно силен для того, чтобы его можно было заметить в период относительной устойчивости цен. Когда доллар США укрепляется по отношению к британскому фунту, США «перекладывают» часть своей инфляции на Великобританию (верно и обратное). Также стоит делать поправку на капризы отдельных стран.

Тот факт, что все эти линии растут синхронно, говорит об одновременном обесценивании соответствующих валют. Относительные колебания валютных курсов не важны, когда инфляция на порядок превышает уровни, при которых жило предыдущее поколение. Инфляция больше не перераспределяется между странами при помощи обменного курса; растет весь «пирог», и каждому государству достается больший кусок.

Причина этой динамики очевидна. США справлялись с кризисом при помощи государственных расходов, которые, в свою очередь, финансировались Федеральной резервной системой. Если дефицит бюджета не финансируются центральным банком, то за него платят инвесторы, приобретающие государственные облигации. Доллары поступают в систему и вновь возвращаются в экономику.

Но когда ФРС печатает деньги, баланс системы нарушается. Правительство не берет деньги у налогоплательщиков или инвесторов посредством налогообложения или продажи облигаций, а значит, оно просто наращивает денежную массу, разгоняя инфляцию. Это очевидно. Милтон Фридман говорил об этом еще два поколения назад.

Впечатляет тот факт, что США (оказавшиеся в лидерах по вливаниям ликвидности) смогли «экспортировать» свою инфляцию во все регионы. Отчасти это связано с тем, что ликвидность взаимозаменяема: наводнение на моем участке, скорее всего, подтопит и ваш. Валютные рынки работают так же.

Интересным исключением стала Япония, однако 9-процентная распродажа иены за последний месяц также не сулит ей ничего хорошего.

Тот факт, что половина всех американцев никогда не сталкивалась с инфляцией подобных масштабов, имеет последствия и для инвестиционных рынков. Долгосрочные инфляционные ожидания, в том числе измеряемые доходностью защищенных от инфляции 10-летних облигаций (TIPS), еще не отражают вероятность того, что равновесный уровень инфляции сейчас находится существенно выше привычных значений.

Безубыточная доходность 10-летних бумаг в настоящее время составляет 2,91%, а форвардная годовая доходность — всего 2,78%, что в целом соответствует целевому уровню базового ценового индекса расходов на личное потребление от ФРС в 2,25%.

Инвесторы отказываются верить в перспективы того, что инфляция на долгие годы закрепится над отметкой в 4%. Аналогичным образом не спешит корректироваться фондовый рынок. Вновь мы слышим заявления о том «инфляция благосклонна к акциям» (что оказывается очевидной ложью, стоит нам вспомнить события 1970-х).

Нельзя назвать «ошибкой» тот факт, что молодые инвесторы не обременены старыми идеями стоимости в текущей ситуации, отличающейся неопределенностью и слабостью валютных курсов. Вполне возможно, что все, от Грэма и Додда до Нуриэля Рубини (известного своими «апокалиптическими» прогнозами), просто ошибались относительно степени влияния инфляции на фондовый рынок, а идея о склонности акций падать в периоды повышенного ценового давления на этот раз окажется несостоятельной (как думал Модильяни). Однако ошибка может очень дорого стоить адептам «новых идей».

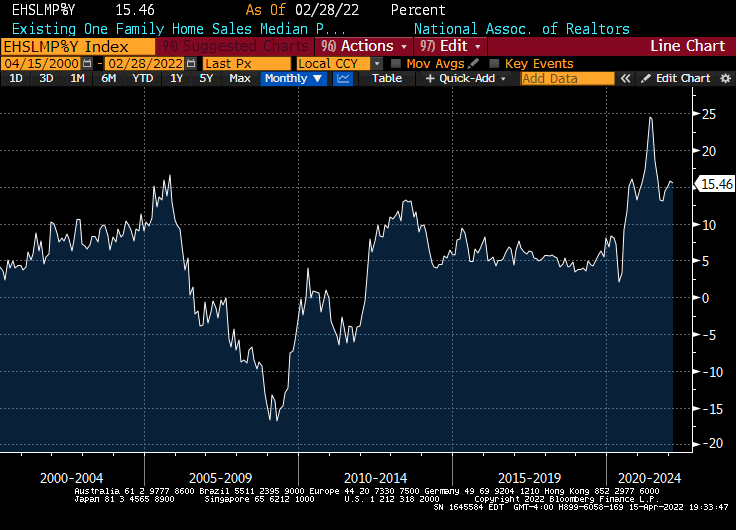

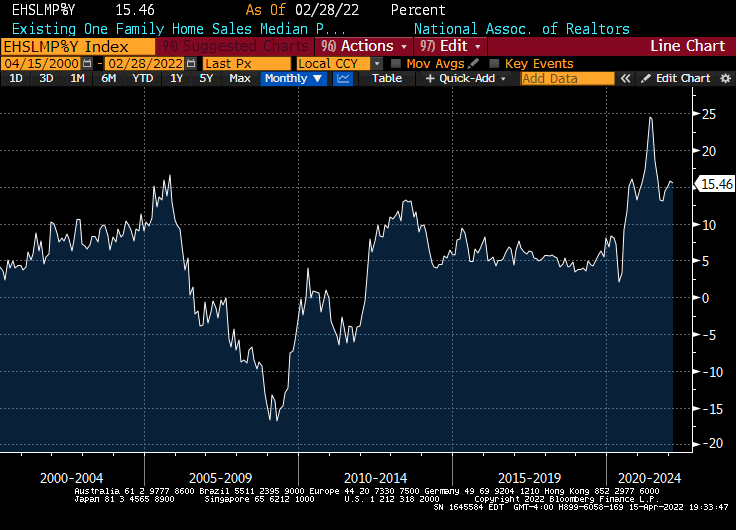

Экономические релизы предстоящей недели нельзя назвать значимыми, хотя во вторник я буду следить за данными о продажах жилья на вторичном рынке (которые, согласно прогнозам, упали до 5,80 млн) и в особенности за медианной ценой сделки. Согласно представленному ниже графику Bloomberg, цены на жилье в годовом отношении по-прежнему растут более чем на 15%.

Этот уровень, хоть и не является рекордным, сравним с пиками пузыря 2005–2006 гг. Справедливости ради следует отметить, что процентные ставки все еще намного ниже, чем тогда, а инфляция — выше. Пока жилье дорожает, арендная плата (ключевой компонент ИПЦ) также будет продолжать активно расти. Но такие темпы не могут сохраняться вечно.

Продажи на вторичном рынке жилья

Помимо экономических данных, я слежу за ликвидностью на рынке гособлигаций. В последнее время спреды между ценами спроса и предложения росли, а объемы — падали. Учитывая, что 10-летние бумаги предлагают почти 3%, реальная 10-летняя доходность приблизилась к 0%, а сырьевые рынки остаются очень волатильными, спекулятивные портфели оказались под давлением.

Ликвидности на рынках много, но это не значит, что вся она нам доступна.

В последний раз инфляция в США превышала 8,5% в 1981 году, а базовый показатель составлял 6,5% или выше в 1982 году. Медианный индекс потребительских цен в 4,91% и вовсе является рекордным, поскольку ФРБ Кливленда начал рассчитывать этот показатель только в 1983 году. Когда мы в последний раз видели подобную инфляцию, Мохаммед Али все еще занимался боксом, Bell System не прошла процедуру дробления, автомобили DeLorean сходили с конвейера, а Майкл Джексон еще не выпустил альбом Thriller.

Если эти слова ничего вам не говорят — ничего страшного. Именно в этом и заключается мой посыл. Тогда разговоры об инфляции были уделом стариков. Буквально половина живущих сегодня американцев (исходя из данных переписи населения) никогда не видели столь высокого ценового давления.

При этом страдает не только экономика США. ИПЦ еврозоны достиг рекордного пика (поскольку отсчет ведется от 1999 года). Согласно представленному ниже графику Bloomberg, медианное значение инфляции для Великобритании превышает аналогичные показатели США и еврозоны.

Разбираемся в предпосылках…

Обратите внимание на то, как синхронизировались все три линии, ранее не демонстрировавшие особой корреляции. Даже во время мирового финансового кризиса движение было разнонаправленным: инфляция в Великобритании росла, тогда как ценовое давление в Европе и США снижалось. Так в чем же причина этой синхронизации?

Что ж, в периоды слабого и стабильного роста денежной массы инфляцию определяют динамика обменного курса и рыночный «шум», который достаточно силен для того, чтобы его можно было заметить в период относительной устойчивости цен. Когда доллар США укрепляется по отношению к британскому фунту, США «перекладывают» часть своей инфляции на Великобританию (верно и обратное). Также стоит делать поправку на капризы отдельных стран.

Тот факт, что все эти линии растут синхронно, говорит об одновременном обесценивании соответствующих валют. Относительные колебания валютных курсов не важны, когда инфляция на порядок превышает уровни, при которых жило предыдущее поколение. Инфляция больше не перераспределяется между странами при помощи обменного курса; растет весь «пирог», и каждому государству достается больший кусок.

Причина этой динамики очевидна. США справлялись с кризисом при помощи государственных расходов, которые, в свою очередь, финансировались Федеральной резервной системой. Если дефицит бюджета не финансируются центральным банком, то за него платят инвесторы, приобретающие государственные облигации. Доллары поступают в систему и вновь возвращаются в экономику.

Но когда ФРС печатает деньги, баланс системы нарушается. Правительство не берет деньги у налогоплательщиков или инвесторов посредством налогообложения или продажи облигаций, а значит, оно просто наращивает денежную массу, разгоняя инфляцию. Это очевидно. Милтон Фридман говорил об этом еще два поколения назад.

Впечатляет тот факт, что США (оказавшиеся в лидерах по вливаниям ликвидности) смогли «экспортировать» свою инфляцию во все регионы. Отчасти это связано с тем, что ликвидность взаимозаменяема: наводнение на моем участке, скорее всего, подтопит и ваш. Валютные рынки работают так же.

Интересным исключением стала Япония, однако 9-процентная распродажа иены за последний месяц также не сулит ей ничего хорошего.

Тот факт, что половина всех американцев никогда не сталкивалась с инфляцией подобных масштабов, имеет последствия и для инвестиционных рынков. Долгосрочные инфляционные ожидания, в том числе измеряемые доходностью защищенных от инфляции 10-летних облигаций (TIPS), еще не отражают вероятность того, что равновесный уровень инфляции сейчас находится существенно выше привычных значений.

Безубыточная доходность 10-летних бумаг в настоящее время составляет 2,91%, а форвардная годовая доходность — всего 2,78%, что в целом соответствует целевому уровню базового ценового индекса расходов на личное потребление от ФРС в 2,25%.

Инвесторы отказываются верить в перспективы того, что инфляция на долгие годы закрепится над отметкой в 4%. Аналогичным образом не спешит корректироваться фондовый рынок. Вновь мы слышим заявления о том «инфляция благосклонна к акциям» (что оказывается очевидной ложью, стоит нам вспомнить события 1970-х).

Нельзя назвать «ошибкой» тот факт, что молодые инвесторы не обременены старыми идеями стоимости в текущей ситуации, отличающейся неопределенностью и слабостью валютных курсов. Вполне возможно, что все, от Грэма и Додда до Нуриэля Рубини (известного своими «апокалиптическими» прогнозами), просто ошибались относительно степени влияния инфляции на фондовый рынок, а идея о склонности акций падать в периоды повышенного ценового давления на этот раз окажется несостоятельной (как думал Модильяни). Однако ошибка может очень дорого стоить адептам «новых идей».

Экономические релизы предстоящей недели нельзя назвать значимыми, хотя во вторник я буду следить за данными о продажах жилья на вторичном рынке (которые, согласно прогнозам, упали до 5,80 млн) и в особенности за медианной ценой сделки. Согласно представленному ниже графику Bloomberg, цены на жилье в годовом отношении по-прежнему растут более чем на 15%.

Этот уровень, хоть и не является рекордным, сравним с пиками пузыря 2005–2006 гг. Справедливости ради следует отметить, что процентные ставки все еще намного ниже, чем тогда, а инфляция — выше. Пока жилье дорожает, арендная плата (ключевой компонент ИПЦ) также будет продолжать активно расти. Но такие темпы не могут сохраняться вечно.

Продажи на вторичном рынке жилья

Помимо экономических данных, я слежу за ликвидностью на рынке гособлигаций. В последнее время спреды между ценами спроса и предложения росли, а объемы — падали. Учитывая, что 10-летние бумаги предлагают почти 3%, реальная 10-летняя доходность приблизилась к 0%, а сырьевые рынки остаются очень волатильными, спекулятивные портфели оказались под давлением.

Ликвидности на рынках много, но это не значит, что вся она нам доступна.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба