25 апреля 2022 investing.com Крамер Майкл

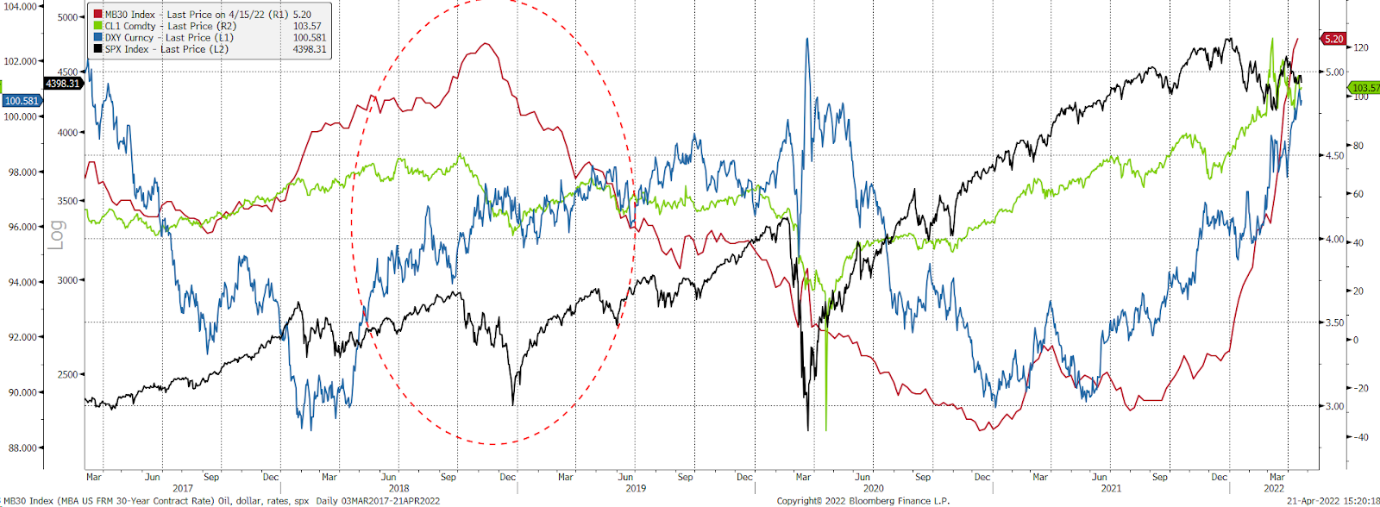

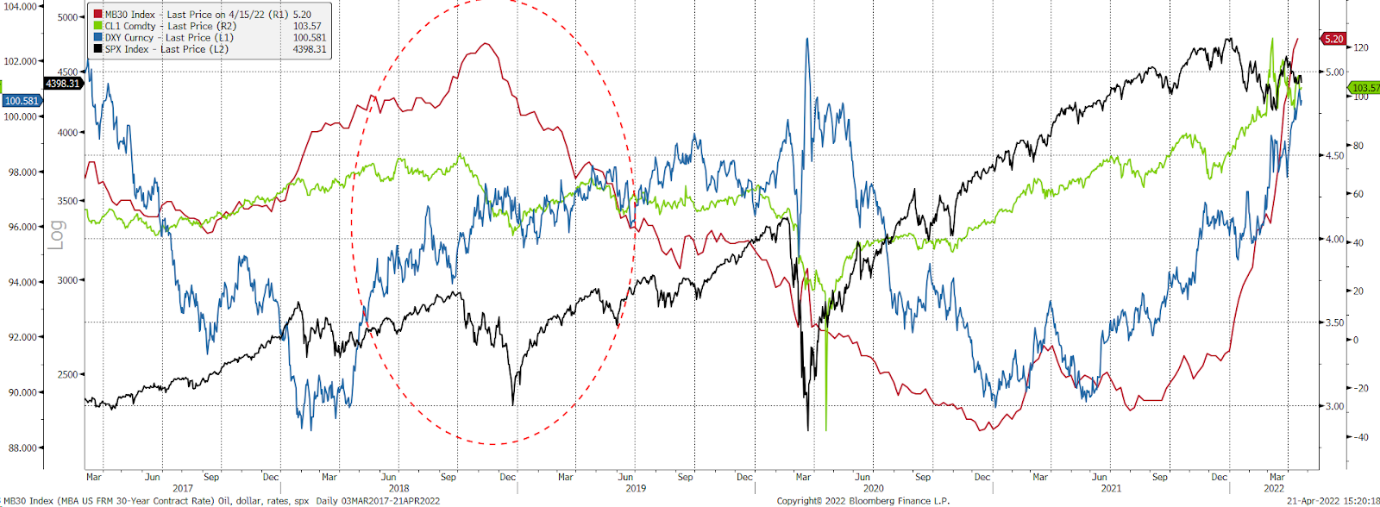

Последний раз, когда ставки по ипотеке в США находились в районе 5%, индекс доллара составлял более 97,50, нефть торговалась выше $75, а доходность 10-летних гособлигаций составляла около 3%. Это было весной 2018 года. ФРС в то время проводила количественное ужесточение и повышала процентные ставки, а затем рынок рухнул.

S&P 500 обвалился примерно на 20%, и ФРС пришлось отказаться от повышения ставок. Сначала она взяла паузу, а потом и вовсе понизила ставки, к осени 2019 года перезапустив QE.

История повторяется

Всего четыре года спустя ставки по ипотеке снова превышают 5%, индекс доллара составляет 100, нефть торгуется выше $100, а доходность 10-летних трежерис приближается к 3%. Вдобавок ко всему, ФРС запустила даже более масштабный циклу повышения ставок и, вероятно, будет проводить количественное ужесточение примерно в два раза быстрее, чем в 2018 году.

Если в 2018 году рынки были сломлены, а сейчас они находятся в еще более непростом положении, то разумно ли ожидать, что в этот раз ситуация будет сколько-нибудь лучше? Рост нефтяных цен, повышение ставок и укрепление доллара ухудшат перспективы мировой экономики, что должно способствовать замедлению инфляции.

Непосильная ноша

Скачок нефтяных цен по большей части обусловлен событиями в Украине. Однако, чем дольше будут сохраняться высокие цены, пока покупательская способность уменьшается из-за укрепления доллара, тем тяжелее будет поддерживать экономический рост. Мы уже видели первые тому подтверждения: МВФ недавно понизил прогноз роста мирового ВВП на 2022 год с более чем 4% до 3,6%.

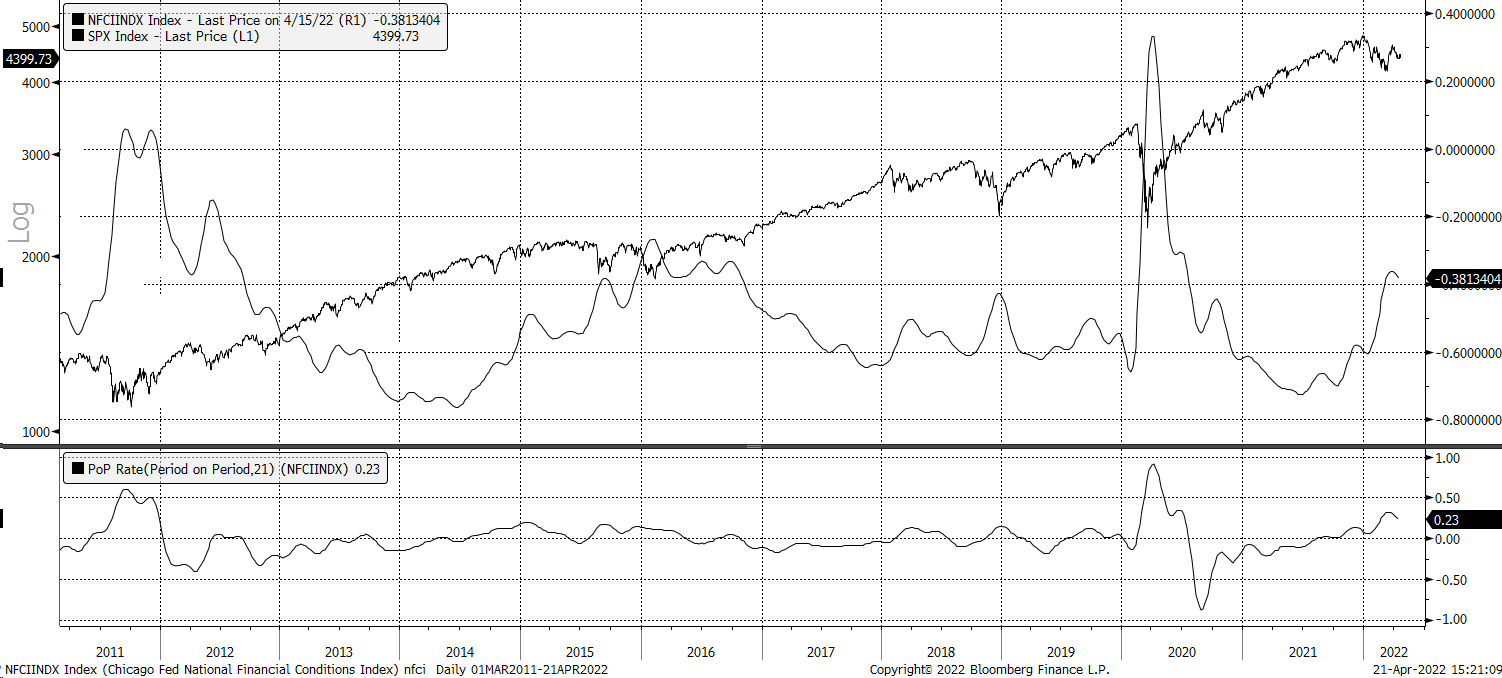

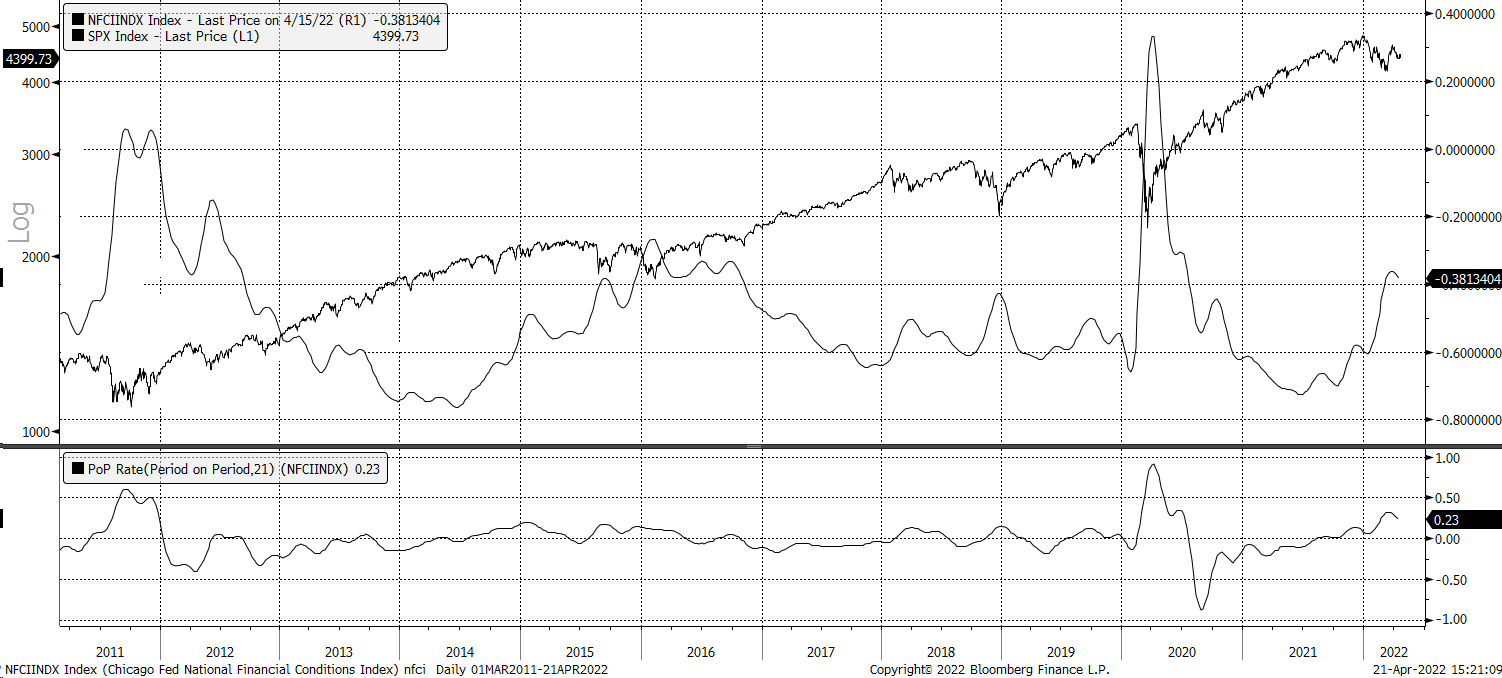

Инфляция приведет к замедлению роста даже в США, поскольку стоимость жизни увеличится вследствие повышения ставок и роста цен на энергоносители. Повышение процентных ставок также приведет к ужесточению финансовых условий, уменьшению доли заемных средств на фондовых рынках и в целом скажется на ценах активов.

Этот эффект, возможно, уже проявляется, а ФРС ведь только начала действовать. По данным FINRA, уровень маржинальной задолженности сократился с максимумов октября 2021 года в $935 миллиардов до $799 миллиардов. По мере повышения ставок и дальнейшего ужесточения финансовых условий доля заемных средств на рынке со временем, вероятно, лишь продолжит уменьшаться.

Разворот на 180 градусов

Цель ужесточения денежно-кредитной политики и повышения процентных ставок, конечно же, заключается в снижении инфляции. Однако последствия для спроса могут оказаться более негативными, чем предполагается. Достаточно вспомнить события четырехлетней давности. После сокращения баланса ФРС и повышения процентных ставок она взяла паузу всего месяц спустя, а уже через несколько месяцев и вовсе понизила ставки.

Весьма вероятно, что в этот раз все закончится тем же. ФРС проведет несколько раундов ужесточения, но рост цен на энергоносители и сокращение левериджа окажутся для рынка непосильной ношей.

Все это, пожалуй, можно свести к одному вопросу: сколько может вытерпеть экономика? Указанные проблемы являются серьезными даже по отдельности, но их совокупность может стать неподъемной. Этого, возможно, окажется даже больше, чем достаточно, чтобы сломить инфляцию. Следовательно, ФРС придется разворачивать политический курс еще быстрее, чем кто-либо сейчас может себе представить.

S&P 500 обвалился примерно на 20%, и ФРС пришлось отказаться от повышения ставок. Сначала она взяла паузу, а потом и вовсе понизила ставки, к осени 2019 года перезапустив QE.

История повторяется

Всего четыре года спустя ставки по ипотеке снова превышают 5%, индекс доллара составляет 100, нефть торгуется выше $100, а доходность 10-летних трежерис приближается к 3%. Вдобавок ко всему, ФРС запустила даже более масштабный циклу повышения ставок и, вероятно, будет проводить количественное ужесточение примерно в два раза быстрее, чем в 2018 году.

Если в 2018 году рынки были сломлены, а сейчас они находятся в еще более непростом положении, то разумно ли ожидать, что в этот раз ситуация будет сколько-нибудь лучше? Рост нефтяных цен, повышение ставок и укрепление доллара ухудшат перспективы мировой экономики, что должно способствовать замедлению инфляции.

Непосильная ноша

Скачок нефтяных цен по большей части обусловлен событиями в Украине. Однако, чем дольше будут сохраняться высокие цены, пока покупательская способность уменьшается из-за укрепления доллара, тем тяжелее будет поддерживать экономический рост. Мы уже видели первые тому подтверждения: МВФ недавно понизил прогноз роста мирового ВВП на 2022 год с более чем 4% до 3,6%.

Инфляция приведет к замедлению роста даже в США, поскольку стоимость жизни увеличится вследствие повышения ставок и роста цен на энергоносители. Повышение процентных ставок также приведет к ужесточению финансовых условий, уменьшению доли заемных средств на фондовых рынках и в целом скажется на ценах активов.

Этот эффект, возможно, уже проявляется, а ФРС ведь только начала действовать. По данным FINRA, уровень маржинальной задолженности сократился с максимумов октября 2021 года в $935 миллиардов до $799 миллиардов. По мере повышения ставок и дальнейшего ужесточения финансовых условий доля заемных средств на рынке со временем, вероятно, лишь продолжит уменьшаться.

Разворот на 180 градусов

Цель ужесточения денежно-кредитной политики и повышения процентных ставок, конечно же, заключается в снижении инфляции. Однако последствия для спроса могут оказаться более негативными, чем предполагается. Достаточно вспомнить события четырехлетней давности. После сокращения баланса ФРС и повышения процентных ставок она взяла паузу всего месяц спустя, а уже через несколько месяцев и вовсе понизила ставки.

Весьма вероятно, что в этот раз все закончится тем же. ФРС проведет несколько раундов ужесточения, но рост цен на энергоносители и сокращение левериджа окажутся для рынка непосильной ношей.

Все это, пожалуй, можно свести к одному вопросу: сколько может вытерпеть экономика? Указанные проблемы являются серьезными даже по отдельности, но их совокупность может стать неподъемной. Этого, возможно, окажется даже больше, чем достаточно, чтобы сломить инфляцию. Следовательно, ФРС придется разворачивать политический курс еще быстрее, чем кто-либо сейчас может себе представить.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба