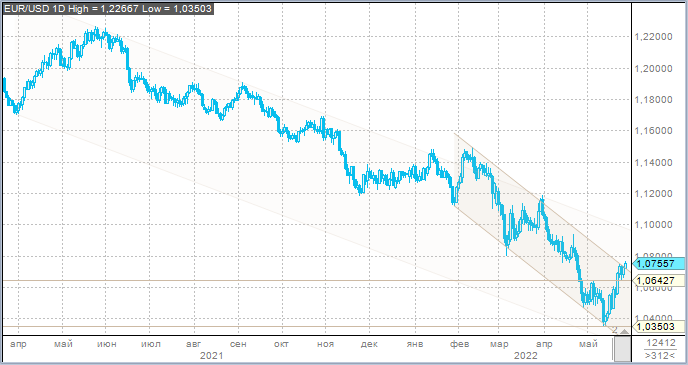

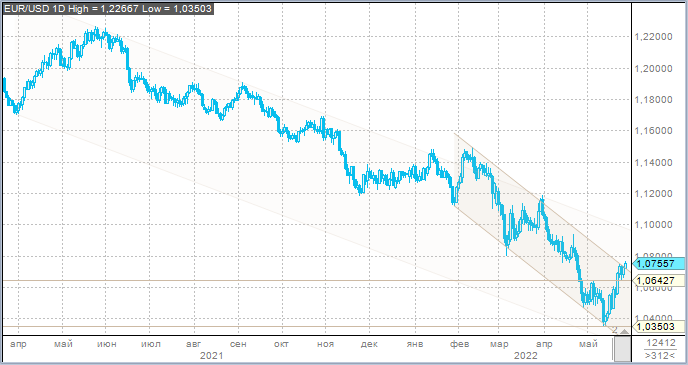

Доллар подешевел в четверг против всех валют Большой десятки, за исключением шведской кроны. Евро стал лидером роста в группе G10.

Опубликованный накануне протокол майского заседания Комитета по открытым рынкам подтвердил планы ФРС повысить ставки на 0,50% на каждом из двух ближайших заседаний в июне и июле; в целом не преподнес никаких ястребиных сюрпризов и соответствовал ожиданиям рынка. Стоит отметить, что с момента этого заседания рыночные ожидания по ставке по федеральным фондам на конец года снизились до 2,64% с 2,88%. Снижение ожиданий может быть связано с беспокойствами среди участников рынка по поводу того, что финансовые условия во второй половине года могут стать более жесткими, а экономические данные могут начать отражать замедление экономической экспансии. На этом фоне ФРС может принять решение после повышения ставок в июне и июле в общей сложности на 1% (в августе заседание FOMC не предусмотрено) в сентябре взять паузу в цикле повышения ставок.

Опубликованные в четверг статистические данные показали, что личное потребление в 1 квартале увеличилось на 3,1%, что выше консенсус-прогноза опрошенных Bloomberg экономистов (+2,8%). Показатель является подтверждением сохраняющейся силы потребителей. Меж тем число первичных заявок на получение пособия по безработице в США на неделе до 21 мая снизилось до 210 тыс. с 218 тыс. против консенсус-прогноза на уровне 215 тыс. Цифры предполагают, что рынок труда в США остается «горячим».

При этом ВВП США (вторая оценка) снизился в 1 квартале на 1,5% кв/кв против роста на 6,9% кв/кв кварталом ранее и против консенсус-прогноза на уровне -1,3% кв/кв. Таким образом, первоначальная оценка была понижена на 0,1% кв/кв на фоне ухудшения торгового баланса: импорт вырос сильнее, чем оценивалось ранее, тогда как экспорт показал более заметное снижение. Давление на показатель оказала и слабость частных запасов: снижение активности было зафиксировано в оптовой торговле, горнорудном деле, сфере ЖКХ и строительстве.

Долговой рынок США учел минорные цифры по ВВП. Доходность 2-летних нот Казначейства США завершила торги на уровне 2,475%, закрывшись по итогам дня ниже 50-дневной скользящей средней линии впервые с сентября 2021 года. При этом доходность 10-летних американских гособлигаций незначительно подросла на 0,2 б.п. до 2,7469%.

Что все это значит для доллара? Индекс доллара 13 мая достиг своего 20-летнего максимума на уровне 105 пунктов и выполнил нашу среднесрочную цель. Но сигналы того, что агрессивная стратегия ужесточения денежно-кредитной политики ФРС может привести к замедлению экономического роста (или даже рецессии) побудили инвесторов пересмотреть в сторону понижения свои ожидания в отношении темпов достижения нейтрального уровня ставок. В результате спрос на казначейские облигации вырос, их доходность снизилась, что привело к падению индекса доллара с 105 до 102 пунктов.

Как это ни банально прозвучит, но дальнейшие перспективы доллара, как никогда, зависят от поступающих данных. Рынок находится в точке сомнения относительно реалистичности своих предыдущих ожиданий, пытается их скорректировать, поэтому должен опираться на новые вводные. Если бы риск рецессии в США стал повышаться, то доллар, несомненно, извлек бы из этого выгоду. Однако мы оцениваем такой риск, как очень невысокий. Учитывая то, как ФРС описывает текущие экономические условия в стране, используя большое количество превосходных степеней (экономика очень сильна, рынок труда чрезвычайно горячий, инфляция очень высока, она намного превышает целевой уровень), ЦБ США считает риски рецессии на горизонте 12 месяцев крайне низкими. Мы поддерживаем эту точку зрения.

Если доллару не снискать поддержки со стороны рецессии, тогда что ему может предложить инфляция. В этом ключе будем внимательно следить за сегодняшней публикацией показателя расходов на личное потребление (PCE) — предпочитаемого ФРС индикатора инфляции. Согласно прогнозам, показатель по итогам апреля замедлится до 6,2% по сравнению с мартовским значением 6,6%. Полагаем, что если фактические цифры удивят, и индекс PCE составит те же 6,6% или выше — доллар вырастет. Однако цифры ниже прогнозных оценок могут запустить новую волну коррекции валюты США.

Пока мы склоняемся к выводу, что коррекция по индексу доллара может продолжиться до 101,00–100,50 пунктов. Однако возобновление укрепления американской валюты уже можно рассматривать, как поиск точки входа в среднесрочные короткие позиции.

Опубликованный накануне протокол майского заседания Комитета по открытым рынкам подтвердил планы ФРС повысить ставки на 0,50% на каждом из двух ближайших заседаний в июне и июле; в целом не преподнес никаких ястребиных сюрпризов и соответствовал ожиданиям рынка. Стоит отметить, что с момента этого заседания рыночные ожидания по ставке по федеральным фондам на конец года снизились до 2,64% с 2,88%. Снижение ожиданий может быть связано с беспокойствами среди участников рынка по поводу того, что финансовые условия во второй половине года могут стать более жесткими, а экономические данные могут начать отражать замедление экономической экспансии. На этом фоне ФРС может принять решение после повышения ставок в июне и июле в общей сложности на 1% (в августе заседание FOMC не предусмотрено) в сентябре взять паузу в цикле повышения ставок.

Опубликованные в четверг статистические данные показали, что личное потребление в 1 квартале увеличилось на 3,1%, что выше консенсус-прогноза опрошенных Bloomberg экономистов (+2,8%). Показатель является подтверждением сохраняющейся силы потребителей. Меж тем число первичных заявок на получение пособия по безработице в США на неделе до 21 мая снизилось до 210 тыс. с 218 тыс. против консенсус-прогноза на уровне 215 тыс. Цифры предполагают, что рынок труда в США остается «горячим».

При этом ВВП США (вторая оценка) снизился в 1 квартале на 1,5% кв/кв против роста на 6,9% кв/кв кварталом ранее и против консенсус-прогноза на уровне -1,3% кв/кв. Таким образом, первоначальная оценка была понижена на 0,1% кв/кв на фоне ухудшения торгового баланса: импорт вырос сильнее, чем оценивалось ранее, тогда как экспорт показал более заметное снижение. Давление на показатель оказала и слабость частных запасов: снижение активности было зафиксировано в оптовой торговле, горнорудном деле, сфере ЖКХ и строительстве.

Долговой рынок США учел минорные цифры по ВВП. Доходность 2-летних нот Казначейства США завершила торги на уровне 2,475%, закрывшись по итогам дня ниже 50-дневной скользящей средней линии впервые с сентября 2021 года. При этом доходность 10-летних американских гособлигаций незначительно подросла на 0,2 б.п. до 2,7469%.

Что все это значит для доллара? Индекс доллара 13 мая достиг своего 20-летнего максимума на уровне 105 пунктов и выполнил нашу среднесрочную цель. Но сигналы того, что агрессивная стратегия ужесточения денежно-кредитной политики ФРС может привести к замедлению экономического роста (или даже рецессии) побудили инвесторов пересмотреть в сторону понижения свои ожидания в отношении темпов достижения нейтрального уровня ставок. В результате спрос на казначейские облигации вырос, их доходность снизилась, что привело к падению индекса доллара с 105 до 102 пунктов.

Как это ни банально прозвучит, но дальнейшие перспективы доллара, как никогда, зависят от поступающих данных. Рынок находится в точке сомнения относительно реалистичности своих предыдущих ожиданий, пытается их скорректировать, поэтому должен опираться на новые вводные. Если бы риск рецессии в США стал повышаться, то доллар, несомненно, извлек бы из этого выгоду. Однако мы оцениваем такой риск, как очень невысокий. Учитывая то, как ФРС описывает текущие экономические условия в стране, используя большое количество превосходных степеней (экономика очень сильна, рынок труда чрезвычайно горячий, инфляция очень высока, она намного превышает целевой уровень), ЦБ США считает риски рецессии на горизонте 12 месяцев крайне низкими. Мы поддерживаем эту точку зрения.

Если доллару не снискать поддержки со стороны рецессии, тогда что ему может предложить инфляция. В этом ключе будем внимательно следить за сегодняшней публикацией показателя расходов на личное потребление (PCE) — предпочитаемого ФРС индикатора инфляции. Согласно прогнозам, показатель по итогам апреля замедлится до 6,2% по сравнению с мартовским значением 6,6%. Полагаем, что если фактические цифры удивят, и индекс PCE составит те же 6,6% или выше — доллар вырастет. Однако цифры ниже прогнозных оценок могут запустить новую волну коррекции валюты США.

Пока мы склоняемся к выводу, что коррекция по индексу доллара может продолжиться до 101,00–100,50 пунктов. Однако возобновление укрепления американской валюты уже можно рассматривать, как поиск точки входа в среднесрочные короткие позиции.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба