Неделей ранее акции Snap (NYSE:SNAP) резко упали на фоне риторики генерального директора Эвана Шпигеля, который предупредил, что выручка и прибыль приложения для обмена сообщениями за второй квартал не дотянет до прогноза от 21 апреля. 23 мая акции SNAP закрылись на отметке $22,47, однако торги следующей сессии стартовали с $14,49.

«…Макроэкономическая среда ухудшилась сильнее и быстрее, чем ожидалось», — заявил Шпигель 23 мая в отчете, поданном в Комиссию по ценным бумагам и биржам.

В сентябре 2021 года акции SNAP достигли рекордного максимума над отметкой в 83 доллара, однако за 2022 год бумаги растеряли около двух третей своей стоимости, опустившись к текущим 15,58 долларам.

Для сравнения: высокотехнологичный NASDAQ 100 с начала января потерял 22,3%. Ужасные новости от руководства Snap оказали давление и на других представителей сегмента социальных сетей, включая Alphabet (NASDAQ:GOOG; GOOGL); Meta Platforms (NASDAQ:FB) (признана в России экстремистской организацией и запрещена); Pinterest (NYSE:PINS); и Twitter (NYSE:TWTR).

Когда компании оказываются вынуждены экономить, в первую очередь они сокращают расходы на рекламу. Можно предположить, что в случае рецессии рост социальных сетей, которые полагаются на доходы от цифровой рекламы, сильно замедлится. Однако в недавней слабости можно увидеть и возможность для покупки.

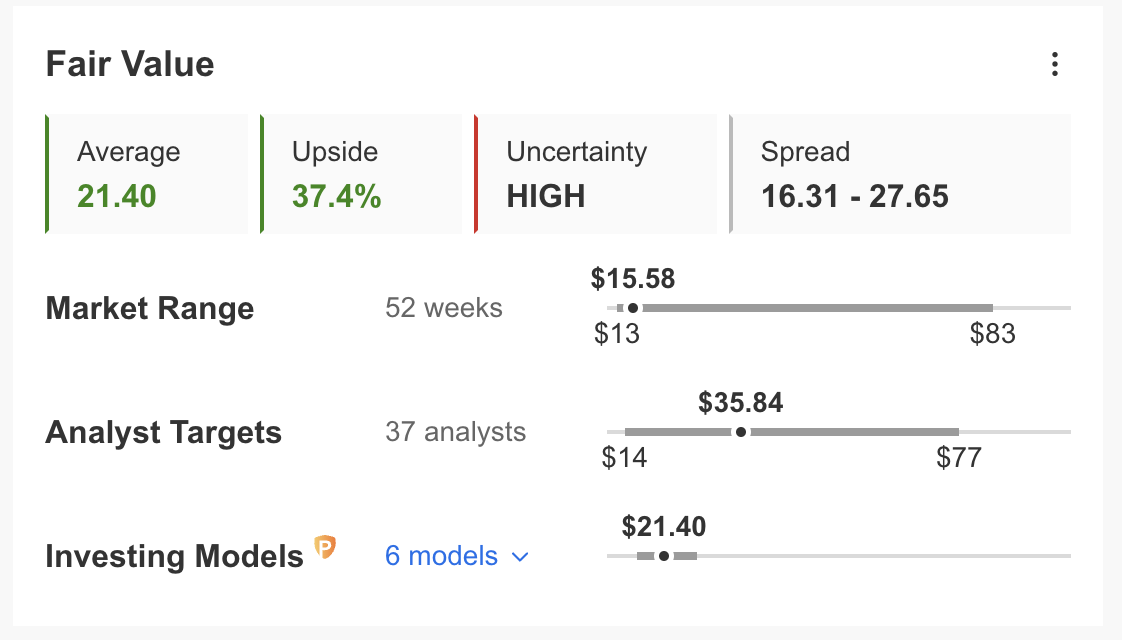

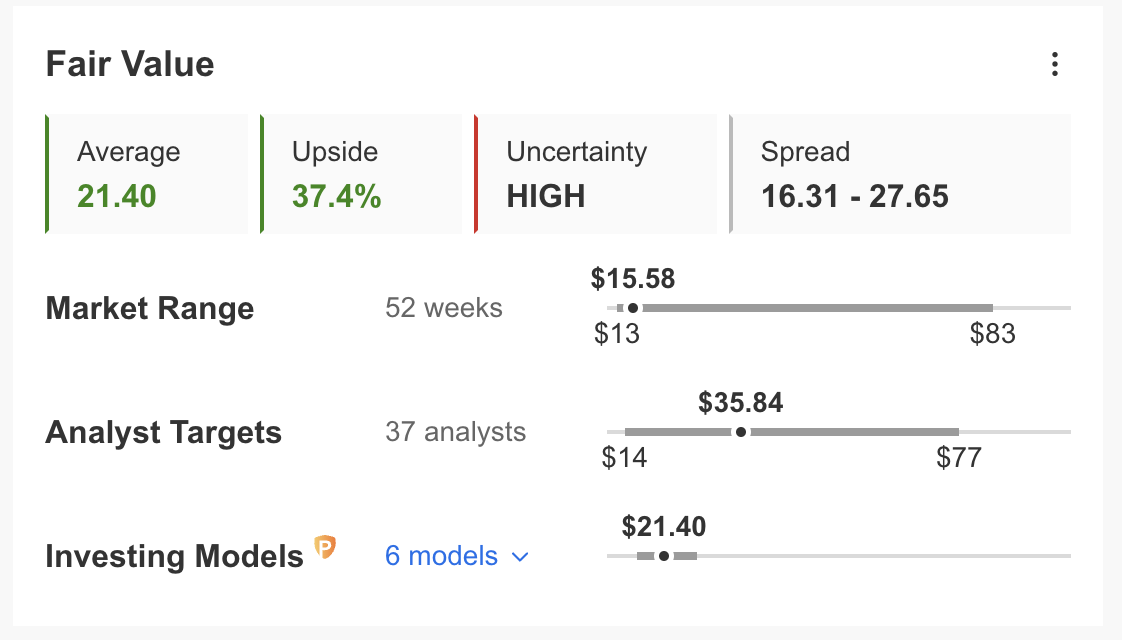

Например, ряд моделей инструмента InvestingPro (включая те, что учитывают коэффициенты P/E и P/B или терминальную стоимость) оценивают справедливую стоимость акций Snap в 21,40 доллара. Иными словами, акции SNAP способны вырасти более чем на 37%.

Ниже представлены два биржевых фонда (ETF), которые предлагают опосредованный доступ к SNAP.

1. Global X Social Media ETF

Стоимость: $36,22;

Годовой диапазон торгов: $32,97-$72,64;

Издержки инвестирования: 0,65%.

Global X Social Media ETF (NASDAQ:SOCL), листинг которого состоялся в ноябре 2011 года, инвестирует в акции 44 компаний сегмента социальных сетей из состава индекса Solactive Social Media Total Return.

Доля провайдеров коммуникационных услуг составляет 97,5%; следом идут представители потребительского и финансового секторов, а также ИТ-компании.

Почти половина портфеля представлена компаниями США. Фонд также инвестирует в предприятия Китая, Южной Кореи, Японии, Люксембурга и Германии. В 10 крупнейших позиций вложено 73% чистых средств, составляющих около 200 миллионов долларов.

Список возглавляют Tencent (OTC:TCEHY); Meta Platforms (деятельность компании на территории РФ запрещена); Naver (KS:035420) (OTC:NHNCF); Twitter; NetEase (NASDAQ:NTES); и Baidu (NASDAQ:BIDU). Доля SNAP в настоящее время превышает 4,2%.

29 июня 2021 года SOCL достиг рекордного максимума в 72,64 доллара, однако за истекший период текущего года он растерял 32,7%.

Отношения цены к прибыли (P/E) и балансовой стоимости (P/B) составляют 29,57 и 2,59. SOCL подойдет инвесторам, которые полагают, что глобальные расходы на цифровую рекламу останутся высокими.

2. ProShares On-Demand ETF

Стоимость: $21,44;

Годовой диапазон торгов: $19,08-41,00;

Дивидендная доходность: 0,31%;

Издержки инвестирования: 0,58%.

ProShares On-Demand ETF (NYSE:OND) инвестирует в интернет-компании и поставщиков цифрового контента, которые предлагают свои услуги на других платформах. Помимо социальных сетей, к активам фонда относятся предприятия сегментов развлечений и игр, киберспорта, фитнеса, логистики и доставки еды.

OND объединяет бумаги 35 представителей индекса FactSet On-Demand. Он дебютировал в октябре 2021 года и с тех пор привлек 1,67 миллиона долларов. Другими словами, это небольшой и относительно новый фонд.

Около двух третей средств вложены в коммуникационные услуги. Следом идут потребительские (19,72%) и промышленные (10,91%) компании. Более 55% активов «родом» из США, а остальные расположены в Японии, Китае, Южной Корее и Люксембурге.

Более половины средств фонда сосредоточены в десятке крупнейших позиций, включая Activision Blizzard (NASDAQ:ATVI); Electronic Arts (NASDAQ:EA); Uber Technologies (NYSE:UBER); Take-Two Interactive Software (NASDAQ:TTWO); Nexon (OTC:NEXOY); и Lyft (NASDAQ:LYFT). Доля Snap в портфеле составляет 2,41%.

С начала года OND потерял более трети своей стоимости. Читатели, которых интересует индустрия интернет-платформ, могут обратить внимание на этот тематический фонд.

«…Макроэкономическая среда ухудшилась сильнее и быстрее, чем ожидалось», — заявил Шпигель 23 мая в отчете, поданном в Комиссию по ценным бумагам и биржам.

В сентябре 2021 года акции SNAP достигли рекордного максимума над отметкой в 83 доллара, однако за 2022 год бумаги растеряли около двух третей своей стоимости, опустившись к текущим 15,58 долларам.

Для сравнения: высокотехнологичный NASDAQ 100 с начала января потерял 22,3%. Ужасные новости от руководства Snap оказали давление и на других представителей сегмента социальных сетей, включая Alphabet (NASDAQ:GOOG; GOOGL); Meta Platforms (NASDAQ:FB) (признана в России экстремистской организацией и запрещена); Pinterest (NYSE:PINS); и Twitter (NYSE:TWTR).

Когда компании оказываются вынуждены экономить, в первую очередь они сокращают расходы на рекламу. Можно предположить, что в случае рецессии рост социальных сетей, которые полагаются на доходы от цифровой рекламы, сильно замедлится. Однако в недавней слабости можно увидеть и возможность для покупки.

Например, ряд моделей инструмента InvestingPro (включая те, что учитывают коэффициенты P/E и P/B или терминальную стоимость) оценивают справедливую стоимость акций Snap в 21,40 доллара. Иными словами, акции SNAP способны вырасти более чем на 37%.

Ниже представлены два биржевых фонда (ETF), которые предлагают опосредованный доступ к SNAP.

1. Global X Social Media ETF

Стоимость: $36,22;

Годовой диапазон торгов: $32,97-$72,64;

Издержки инвестирования: 0,65%.

Global X Social Media ETF (NASDAQ:SOCL), листинг которого состоялся в ноябре 2011 года, инвестирует в акции 44 компаний сегмента социальных сетей из состава индекса Solactive Social Media Total Return.

Доля провайдеров коммуникационных услуг составляет 97,5%; следом идут представители потребительского и финансового секторов, а также ИТ-компании.

Почти половина портфеля представлена компаниями США. Фонд также инвестирует в предприятия Китая, Южной Кореи, Японии, Люксембурга и Германии. В 10 крупнейших позиций вложено 73% чистых средств, составляющих около 200 миллионов долларов.

Список возглавляют Tencent (OTC:TCEHY); Meta Platforms (деятельность компании на территории РФ запрещена); Naver (KS:035420) (OTC:NHNCF); Twitter; NetEase (NASDAQ:NTES); и Baidu (NASDAQ:BIDU). Доля SNAP в настоящее время превышает 4,2%.

29 июня 2021 года SOCL достиг рекордного максимума в 72,64 доллара, однако за истекший период текущего года он растерял 32,7%.

Отношения цены к прибыли (P/E) и балансовой стоимости (P/B) составляют 29,57 и 2,59. SOCL подойдет инвесторам, которые полагают, что глобальные расходы на цифровую рекламу останутся высокими.

2. ProShares On-Demand ETF

Стоимость: $21,44;

Годовой диапазон торгов: $19,08-41,00;

Дивидендная доходность: 0,31%;

Издержки инвестирования: 0,58%.

ProShares On-Demand ETF (NYSE:OND) инвестирует в интернет-компании и поставщиков цифрового контента, которые предлагают свои услуги на других платформах. Помимо социальных сетей, к активам фонда относятся предприятия сегментов развлечений и игр, киберспорта, фитнеса, логистики и доставки еды.

OND объединяет бумаги 35 представителей индекса FactSet On-Demand. Он дебютировал в октябре 2021 года и с тех пор привлек 1,67 миллиона долларов. Другими словами, это небольшой и относительно новый фонд.

Около двух третей средств вложены в коммуникационные услуги. Следом идут потребительские (19,72%) и промышленные (10,91%) компании. Более 55% активов «родом» из США, а остальные расположены в Японии, Китае, Южной Корее и Люксембурге.

Более половины средств фонда сосредоточены в десятке крупнейших позиций, включая Activision Blizzard (NASDAQ:ATVI); Electronic Arts (NASDAQ:EA); Uber Technologies (NYSE:UBER); Take-Two Interactive Software (NASDAQ:TTWO); Nexon (OTC:NEXOY); и Lyft (NASDAQ:LYFT). Доля Snap в портфеле составляет 2,41%.

С начала года OND потерял более трети своей стоимости. Читатели, которых интересует индустрия интернет-платформ, могут обратить внимание на этот тематический фонд.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба