Норвежская крона стала лидером роста среди валют G10. Нефть сначала выросла на частичном запрете ЕС импорта российской нефти, затем снизилась на слухах, что в ОПЕК рассматривают приостановку участия РФ в сделке.

Канадский доллар подорожал в преддверии решения по ставкам Банка Канады. Ожидаем, что ЦБ будет повторять траекторию ФРС.

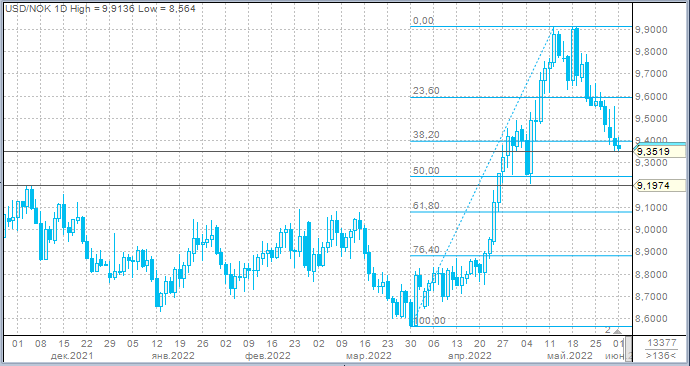

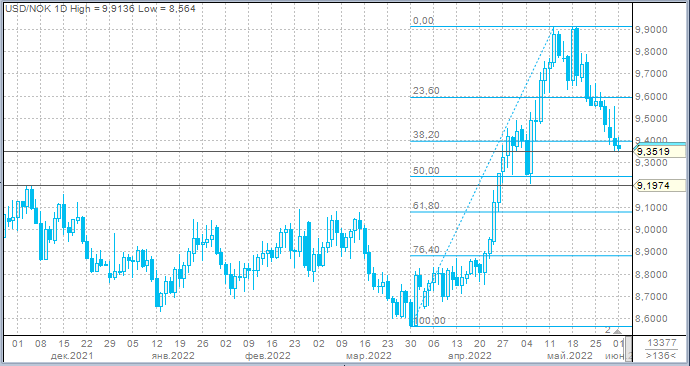

Норвежская крона стала лидером роста в Большой десятке по итогам вторника, укрепилась к доллару на 0,4% до 9,377. Это лучший для NOK уровень закрытия с 5 мая. Драйвером роста норвежской валюты стали цены на нефть. Котировки Brent во вторник поднимались до $125,28/барр. (максимум с 9 марта), поскольку Евросоюз вводит запрет на импорт российской нефти по морю, но пока не налагает санкции на трубопроводные поставки. Однако в вечерние торговые часы вторника котировки Brent растеряли значительную часть роста и закрылись на уровне $122,84/барр. Драйвером снижения стала публикация WSJ, согласно которой некоторые члены ОПЕК рассматривают идею приостановки участия России в текущем соглашении ОПЕК+, поскольку из-за западных санкций и частичной приостановки ЕС импорта российской нефти страна теряет способность наращивать добычу. Освобождение России от выполнения целей, предписываемых соглашением, потенциально позволяет Саудовской Аравии и ОАЭ нарастить поставки. Некоторые члены ОПЕК из Персидского залива планируют в ближайшие месяцы увеличить добычу, пишет WSJ.

Канадский доллар был еще одной валютой G10, которая, пусть и символически (+0,1%), но укрепилась к доллару во вторник. Канадская валюта укрепляется к американскому конкуренту 5 торговых дней подряд. 30 мая котировки в паре USDCAD впервые с 22 апреля закрылись ниже 50-дневной, 100-дневной и 200-дневной скользящих средних линий, а 31 мая удалось остаться ниже 200-дневной МА. Канадский доллар получал поддержку, поскольку в среду, 1 июня, в 17:00 мск, Банк Канады озвучит решение по ставке. Ожидается увеличение на 50 б.п. до 1,5%. На наш взгляд, было бы ошибкой считать, что канадский доллар отклонится от ястребиной траектории, которую задает ФРС. Сейчас рынок свопов на 100 уверен, что ФРС повысит ставки на 50 б.п. в июне, а также в июле. В августе заседание по ставкам не предусмотрено. А на сентябрь котировки свопов пока подразумевают равновероятно возможность повышения на 50 б.п. и на 25 б.п. Мы ожидаем от Банка Канады ястребиной риторики, которая будет подразумевать траекторию повышения ставок аналогично ФРС. Это негативный фактор для канадского долгового рынка, но позитивный фактор для перспектив канадской валюты.

Доллар укрепился против всех остальных валют G10 во вторник на фоне сокращения аппетита инвесторов к риску из-за опасений того, что инфляция окажется более устойчивой, что потребует еще более агрессивных действий со стороны центральных банков. Акции в Европе и США снизились. Индекс S&P 500 по итогам вторника упал на 0,6% и завершил май практически с нулевым результатом. Доходность 10-летних облигаций Казначейства США выросла на 12 б.п. до 2,85%, но это все равно ниже уровня месячной давности. Доллар является бенефициаром роста доходностей трежерис, а иена, традиционно слабеет, реагируя на рост доходностей в США. Поэтому не удивительно, что во вторник иена оказалась самой слабой валютой Большой десятки.

Евро накануне не смог относительно доллара атаковать уровень 1,0800. В итоге во вторник EURUSD опускался ниже 1,0700, но к завершению дня вернулся на 1,0750. У евро дилемма: высокая инфляция и серьезные риски для экономической экспансии в регионе. Потребительская инфляция в еврозоне седьмой месяц подряд переписывает абсолютный максимум. В мае, согласно опубликованным во вторник данным, инфляция достигла 8,1% в годовом исчислении. С одной стороны, это подразумевает, что ЕЦБ должен действовать агрессивно. Значит, возрастает вероятность более ястребиного повышения в июле (+50 б.п.) и это позитивно для европейской валюты, поскольку денежный рынок это не учитывает сейчас в ценах. С другой стороны, ЕЦБ может оказаться не в состоянии столь агрессивно повышать ставки, поскольку это может спровоцировать рецессию в Европе.

В определенном смысле перспективы евро могут развиваться по сценарию фунта стерлингов. Напомним, Банк Англии с декабря прошлого года повысил ставку 4 раза с шагом 25 б.п. То есть на 1%. Несмотря на то что денежные рынки подразумевают, что Банк Англии будет продолжать повышать ставку на каждом заседании в текущем году (так как инфляция в Великобритании на пике за 40 лет), фунт с начала года в G10 является одной из слабейших валют (-6,8% к доллару). Хуже только шведская крона (-7,3%) и японская иена (-10,6%). Однако Банку Англии, очевидно, нужно действовать еще более агрессивно, чтобы взять инфляцию под контроль. Однако он не может этого сделать на фоне высоких рисков рецессии в экономике на горизонте года. Есть вероятность, что ЕЦБ и евро могут оказаться в аналогичной ситуации.

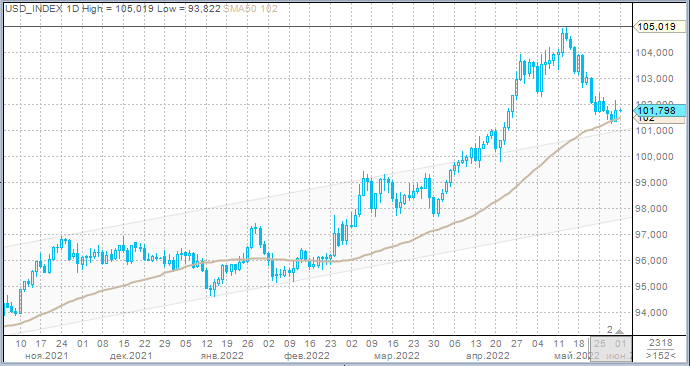

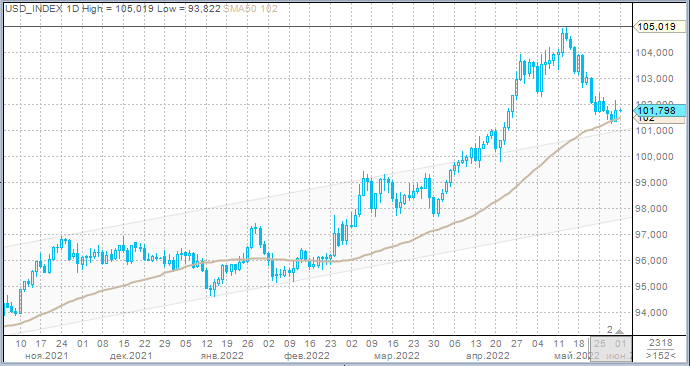

Мы по-прежнему склоняемся к выводу, что попытку возобновления укрепления американской валюты и новую попытку возвращения к уровню 105 пунктов по индексу доллара уже можно рассматривать, как поиск точки входа в среднесрочные короткие позиции. Улучшение коронавирусной ситуации в Китае может стать драйвером повышения аппетита к риску, что сократит спрос на доллар. При этом статистика указывает на необходимость более агрессивных действий ЕЦБ на фоне инфляционной ситуации в регионе. На этом фоне новые ожидания рынка в отношении сужения дифференциала ставок в будущем могут стимулировать сокращение длинных позиций по доллару.

Трехмесячный показатель Risk Reversal для EURUSD, который отражает разницу в премиях опционов Call и Put, по-прежнему демонстрирует премию к риску снижения курса евро на соответствующем горизонте. Однако эта премия весьма существенно сократилась за последние 2 недели. К тому же исторически столь резкие падения показателя, как мы видели в марте, обязательно выкупаются, как минимум к первоначальным уровням падения. Мы в начале июня, но просадка еще не отыграна. Мы считаем, что в июне показатель может еще подрасти и протестировать линию сопротивления, построенную с пиков августа 2020 года. Это произойдет потому, что денежный рынок будет повышать вероятность решения ЕЦБ повысить ставку в июле на 50 б.п. Сейчас денежный рынок равновероятно подразумевает в июле +25 б.п. и +50 б.п.

Однако риск этой точки зрения заключается в том, что свежая инфляционная статистика по США укажет на продолжение роста инфляционного давления. При этом замедление экономики в Европе может не позволить ЕЦБ провести более агрессивно цикл повышения ставок. В этом случае формируется риск роста индекса доллара выше 105 пунктов. Но даже при таких обстоятельствах мы бы предпочли рассматривать новую волну укрепления доллара, как возможность для входа в короткие позиции на более выгодных уровнях.

Канадский доллар подорожал в преддверии решения по ставкам Банка Канады. Ожидаем, что ЦБ будет повторять траекторию ФРС.

Норвежская крона стала лидером роста в Большой десятке по итогам вторника, укрепилась к доллару на 0,4% до 9,377. Это лучший для NOK уровень закрытия с 5 мая. Драйвером роста норвежской валюты стали цены на нефть. Котировки Brent во вторник поднимались до $125,28/барр. (максимум с 9 марта), поскольку Евросоюз вводит запрет на импорт российской нефти по морю, но пока не налагает санкции на трубопроводные поставки. Однако в вечерние торговые часы вторника котировки Brent растеряли значительную часть роста и закрылись на уровне $122,84/барр. Драйвером снижения стала публикация WSJ, согласно которой некоторые члены ОПЕК рассматривают идею приостановки участия России в текущем соглашении ОПЕК+, поскольку из-за западных санкций и частичной приостановки ЕС импорта российской нефти страна теряет способность наращивать добычу. Освобождение России от выполнения целей, предписываемых соглашением, потенциально позволяет Саудовской Аравии и ОАЭ нарастить поставки. Некоторые члены ОПЕК из Персидского залива планируют в ближайшие месяцы увеличить добычу, пишет WSJ.

Канадский доллар был еще одной валютой G10, которая, пусть и символически (+0,1%), но укрепилась к доллару во вторник. Канадская валюта укрепляется к американскому конкуренту 5 торговых дней подряд. 30 мая котировки в паре USDCAD впервые с 22 апреля закрылись ниже 50-дневной, 100-дневной и 200-дневной скользящих средних линий, а 31 мая удалось остаться ниже 200-дневной МА. Канадский доллар получал поддержку, поскольку в среду, 1 июня, в 17:00 мск, Банк Канады озвучит решение по ставке. Ожидается увеличение на 50 б.п. до 1,5%. На наш взгляд, было бы ошибкой считать, что канадский доллар отклонится от ястребиной траектории, которую задает ФРС. Сейчас рынок свопов на 100 уверен, что ФРС повысит ставки на 50 б.п. в июне, а также в июле. В августе заседание по ставкам не предусмотрено. А на сентябрь котировки свопов пока подразумевают равновероятно возможность повышения на 50 б.п. и на 25 б.п. Мы ожидаем от Банка Канады ястребиной риторики, которая будет подразумевать траекторию повышения ставок аналогично ФРС. Это негативный фактор для канадского долгового рынка, но позитивный фактор для перспектив канадской валюты.

Доллар укрепился против всех остальных валют G10 во вторник на фоне сокращения аппетита инвесторов к риску из-за опасений того, что инфляция окажется более устойчивой, что потребует еще более агрессивных действий со стороны центральных банков. Акции в Европе и США снизились. Индекс S&P 500 по итогам вторника упал на 0,6% и завершил май практически с нулевым результатом. Доходность 10-летних облигаций Казначейства США выросла на 12 б.п. до 2,85%, но это все равно ниже уровня месячной давности. Доллар является бенефициаром роста доходностей трежерис, а иена, традиционно слабеет, реагируя на рост доходностей в США. Поэтому не удивительно, что во вторник иена оказалась самой слабой валютой Большой десятки.

Евро накануне не смог относительно доллара атаковать уровень 1,0800. В итоге во вторник EURUSD опускался ниже 1,0700, но к завершению дня вернулся на 1,0750. У евро дилемма: высокая инфляция и серьезные риски для экономической экспансии в регионе. Потребительская инфляция в еврозоне седьмой месяц подряд переписывает абсолютный максимум. В мае, согласно опубликованным во вторник данным, инфляция достигла 8,1% в годовом исчислении. С одной стороны, это подразумевает, что ЕЦБ должен действовать агрессивно. Значит, возрастает вероятность более ястребиного повышения в июле (+50 б.п.) и это позитивно для европейской валюты, поскольку денежный рынок это не учитывает сейчас в ценах. С другой стороны, ЕЦБ может оказаться не в состоянии столь агрессивно повышать ставки, поскольку это может спровоцировать рецессию в Европе.

В определенном смысле перспективы евро могут развиваться по сценарию фунта стерлингов. Напомним, Банк Англии с декабря прошлого года повысил ставку 4 раза с шагом 25 б.п. То есть на 1%. Несмотря на то что денежные рынки подразумевают, что Банк Англии будет продолжать повышать ставку на каждом заседании в текущем году (так как инфляция в Великобритании на пике за 40 лет), фунт с начала года в G10 является одной из слабейших валют (-6,8% к доллару). Хуже только шведская крона (-7,3%) и японская иена (-10,6%). Однако Банку Англии, очевидно, нужно действовать еще более агрессивно, чтобы взять инфляцию под контроль. Однако он не может этого сделать на фоне высоких рисков рецессии в экономике на горизонте года. Есть вероятность, что ЕЦБ и евро могут оказаться в аналогичной ситуации.

Мы по-прежнему склоняемся к выводу, что попытку возобновления укрепления американской валюты и новую попытку возвращения к уровню 105 пунктов по индексу доллара уже можно рассматривать, как поиск точки входа в среднесрочные короткие позиции. Улучшение коронавирусной ситуации в Китае может стать драйвером повышения аппетита к риску, что сократит спрос на доллар. При этом статистика указывает на необходимость более агрессивных действий ЕЦБ на фоне инфляционной ситуации в регионе. На этом фоне новые ожидания рынка в отношении сужения дифференциала ставок в будущем могут стимулировать сокращение длинных позиций по доллару.

Трехмесячный показатель Risk Reversal для EURUSD, который отражает разницу в премиях опционов Call и Put, по-прежнему демонстрирует премию к риску снижения курса евро на соответствующем горизонте. Однако эта премия весьма существенно сократилась за последние 2 недели. К тому же исторически столь резкие падения показателя, как мы видели в марте, обязательно выкупаются, как минимум к первоначальным уровням падения. Мы в начале июня, но просадка еще не отыграна. Мы считаем, что в июне показатель может еще подрасти и протестировать линию сопротивления, построенную с пиков августа 2020 года. Это произойдет потому, что денежный рынок будет повышать вероятность решения ЕЦБ повысить ставку в июле на 50 б.п. Сейчас денежный рынок равновероятно подразумевает в июле +25 б.п. и +50 б.п.

Однако риск этой точки зрения заключается в том, что свежая инфляционная статистика по США укажет на продолжение роста инфляционного давления. При этом замедление экономики в Европе может не позволить ЕЦБ провести более агрессивно цикл повышения ставок. В этом случае формируется риск роста индекса доллара выше 105 пунктов. Но даже при таких обстоятельствах мы бы предпочли рассматривать новую волну укрепления доллара, как возможность для входа в короткие позиции на более выгодных уровнях.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба