8 августа 2022 ITI Capital Николаева Ольга

В начале апреля, после долгожданного возобновления торгов рублевыми облигациями на Мосбирже в полном объеме, мы выпустили обзор, в котором указывали на привлекательность корпоративных рублевых облигаций качественных эмитентов. С тех пор ключевая ставка Банка России опустилась с 20% до 8%, а ценовой индекс корпоративных облигаций повысился примерно на 10%, обновив годовые максимумы (IFX-Cbonds G-spread с максимальных отметок сузился на 334 б.п., до 128 б.п.). В то же время мы по-прежнему видим хорошие возможности для инвестиций в российские корпоративные облигации. Наиболее привлекательно с точки зрения коэффициента риск/доходность, на наш взгляд, выглядят эмитенты из второго эшелона.

Рублевые гособлигации временно достигли равновесия

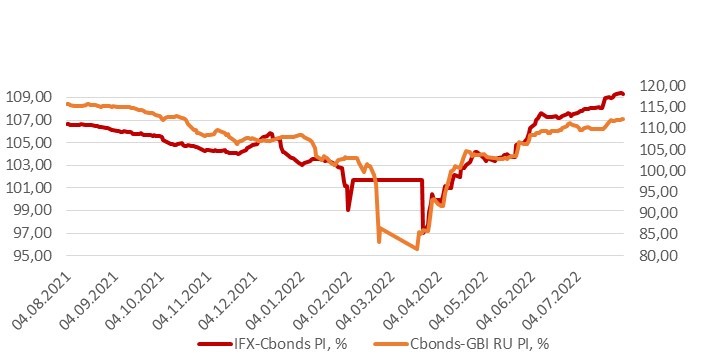

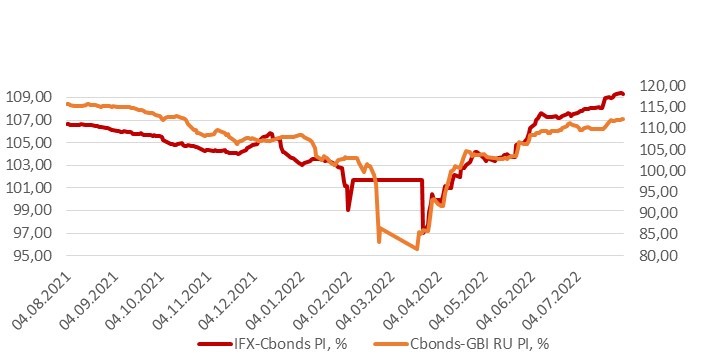

На протяжении большей части 2022 г. в секторе рублевых суверенных облигаций наблюдается повышенная волатильность. С начала цикла снижения ключевой ставки Банка России в апреле ОФЗ стали дорожать. Так, ценовой индекс Cbonds-GBI вырос почти на 14%, вернувшись на уровни октября прошлого года. Доходность коротких ОФЗ на фоне ожиданий дальнейших монетарных послаблений вслед за замедлением инфляции вплотную приближалась к 7%, после чего стала выглядеть неоправданно низкой и скорректировалась ближе к 7,5%.

При этом длинный сегмент продемонстрировал отстающую динамику из-за риска нового витка инфляционного спирали и растущей вероятности более растянутого цикла нормализации ДКП (по оценке Банка России, прогнозный диапазон ключевой ставки на следующий год не исключает даже ее повышения).

Дополнительное давление на суверенный сегмент оказывают планы Минфина по возвращению на первичный рынок. Так, в конце сентября министерство хочет вернуться к практике еженедельных аукционов, чтобы проверить рыночный спрос. Пока объем предложения будет ограничиваться 20-30 млрд руб. в неделю, что может легко найти спрос на рынке, не оказывая влияния на цены (особенно на фоне погашения серии ОФЗ 26220, которое ожидается до конца года). Впрочем, в следующем году потребности во внутренних заимствованиях будут увеличиваться по мере роста дефицита бюджета.

Еще один риск для гособлигаций относится к скорому возврату на рынок некоторых нерезидентов из «дружественных» юрисдикций. Мосбиржа 8 августа планирует разрешить торговые операции таким инвесторам. Впрочем, мы полагаем, что объем владения ОФЗ «дружественными» нерезидентами достаточно небольшой (в пределах 250-350 млрд руб.), а значит и эффект будет ограниченный.

Резюмируя, мы оцениваем, что рынок гособлигаций практически достиг своего равновесного состояния и в ближайшие время будет двигаться преимущественно в боковом тренде. При этом по мере окончательной стабилизации инфляции более привлекательно будут смотреться ОФЗ длинной дюрации (в особенности «новых» серий, которые принадлежат только локальным игрокам). По нашей оценке, за последние пять лет средняя премия 10-летних бумаг к ключевой ставке составляет примерно 70 б.п. Таким образом, потенциал удорожания бумаг исходя из нашего базового прогноза по значению ключевой ставки в 7% к началу 2023 г. оценивается не менее чем 7-8%.

Доходность 10-летних ОФЗ и ключевая ставка

Ценовые индексы государственных и корпоративных облигаций

Розничные инвесторы оживляют корпоративный сектор

Рынок рублевых корпоративных облигаций активно восстанавливается после февральской распродажи, спровоцированный геополитической напряженностью. Значение ценового индекса IFX-Cbonds (рассчитан на базе 30 наиболее ликвидных корпоративных выпусков) достигло 109 п.п., что соответствует уровню февраля 2021г. Бумаги дорожают вслед за снижением ключевой ставки, а также на фоне дефицита доходных инвестиционных инструментов внутри России.

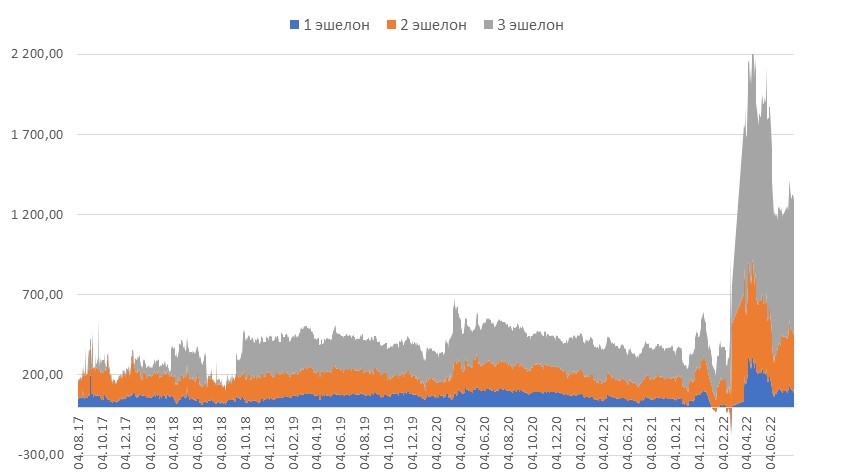

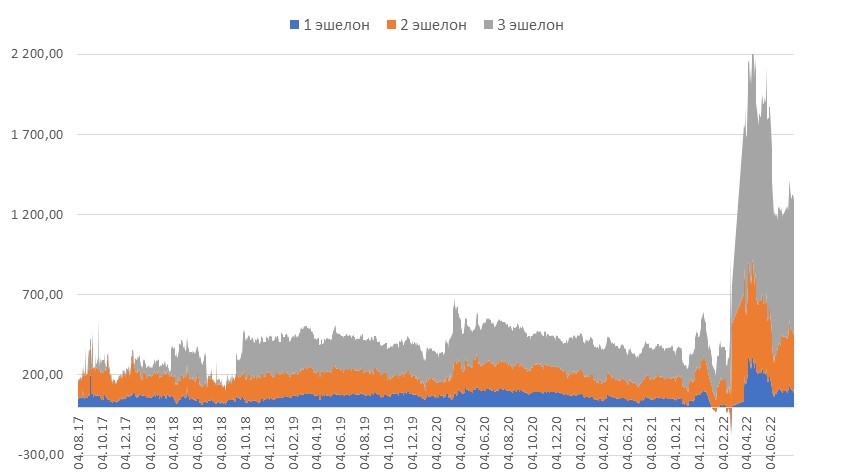

Так, средняя ставка по депозитам десяти крупнейших банков опустилась ниже 7% (минимум с октября 2021 г.), что гораздо менее привлекательно весеннего предложения в 20% годовых и более, а также плохо сопоставимо с прогнозом по инфляции на конец 2022 г. в 12–15%. В то же время средневзвешенная доходность наиболее высококачественных бумаг (с рейтингом ruAA-) пока составляет порядка 9% (-100 п.п. с начала июля). Несмотря на значительный ценовой рост в последние месяцы спреды во всех эшелонах заемщиков остаются расширенными и значительно превосходят как значения до начала спецоперации, так и средние показатели за последние пять лет, что оставляет пространство для дальнейшей положительной ценовой переоценки. Наиболее привлекательно с точки зрения коэффициента риск/доходность, на наш взгляд, выглядят эмитенты из второго эшелона.

Среднее значение G-спреда в зависимости от категории эмитента

Доходные бумаги для покупки

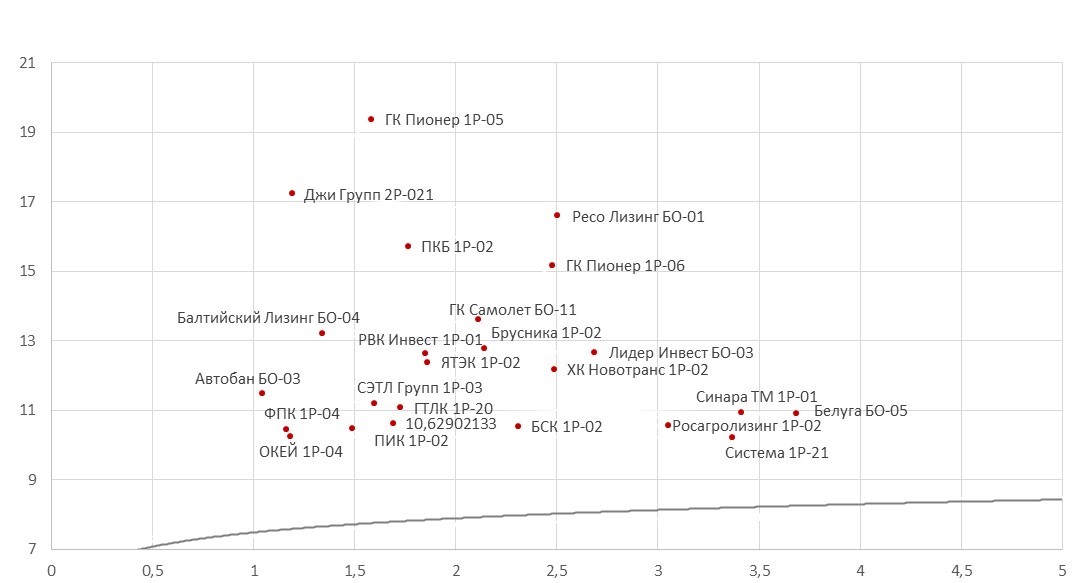

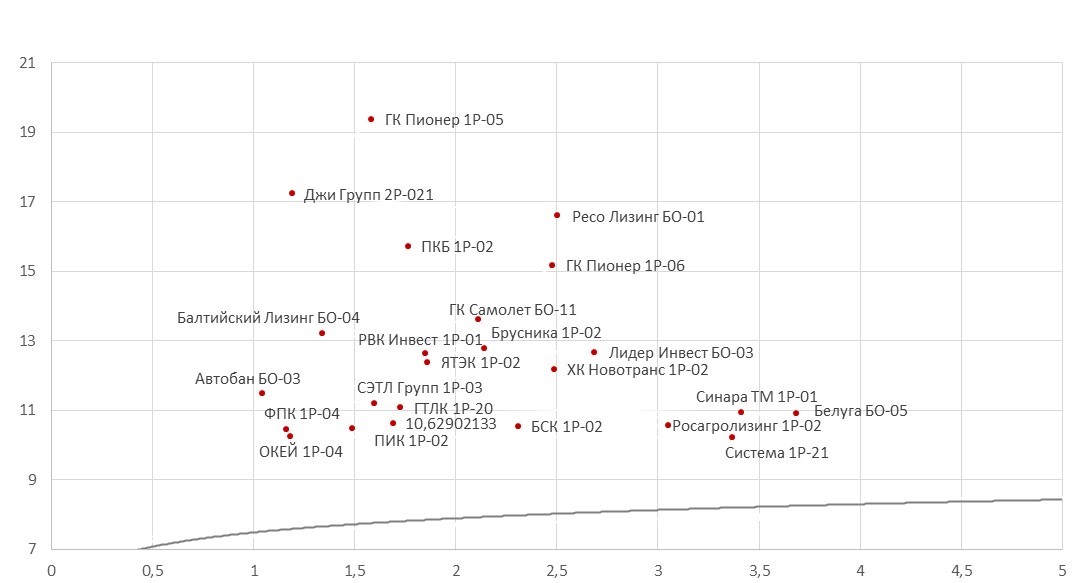

Среди качественных высокодоходных бумаг мы традиционно выделяем компании строительной отрасли (ПИК, СЭТЛ Групп, ГК Пионер, Самолет и т.д.). Мы позитивно смотрим на перспективы данного сектора в ближайшее время. Прежде всего благодаря росту доступности ипотеки (снижение льготной ставки с 9% до7% и возможное продление программы субсидирования на 2023 г.). Также у населения постепенно растет интерес к инвестированию в недвижимость из-за необходимости «перекладываться» в другие классы активов на фоне дедолларизации и сложностей с иностранными вложениями.

Нам также нравятся выпуски Системы и ее дочерних компаний, таких как Сегежа, Биннофарм Групп, МТС. Холдинг давно зарекомендовал себя как успешный фонд прямых инвестиций, что подтверждается историей развития большого числа дочерних компаний с последующим получением стабильного денежного потока от вложений. Среди более рискованных, но в то же время высокодоходных эмитентов мы обращаем внимание на компании лизинговой отрасли (Балтийский Лизинг, Ресо Лизинг т.д.).

Ликвидные корпоративные облигации с доходностью выше 10%

Первичный рынок корпоративных заемщиков также переживает заметное оживление в последние месяцы. При этом мы ждем, что активность будет только повышаться из-за необходимости рефинансирования текущего долгового портфеля и закрытых рынков международного капитала. Так, в июле емкость рынка корпоративных российских облигаций увеличилась почти на 200 млрд руб. Было размещено 59 новых выпусков облигаций (47 – месяцем ранее). Мы рекомендуем обращать внимание на первичные размещения, т.к. они по-прежнему дают возможность зафиксировать двузначную ставку доходности на ближайшие несколько лет и отличаются хорошим потенциалом ценового роста. Ниже в таблице представлены некоторые (наиболее ликвидные) выпуски с начала июня.

-713.jpg)

Русская панда: кто следующий?

Недавно на локальном долговом рынке произошло знаковое событие- первое размещение облигаций, номинированных в юанях. Дебютантом стал Русал, один из крупнейших мировых производителей алюминия. Эмитент за два дня собрал заявки на книги на два пятилетних выпуска объемом 2 млрд юаней каждый (всего примерно 32 млрд руб.). Инструменты пользовались хорошим спросом, что позволило опустить финальную ставку купона до 3,9% вместо первоначального ориентира в 5%.

Китайская валюта набирает все большую популярность на российском рынке, поскольку дает возможность экспозиции не в российских рублях с минимальными инфраструктурными рисками (в отличие от привычных американских долларов и евро). Среднедневной объем торгов юанем на Мосбирже с начала года вырос более чем в 12 раз, превысив 55 млрд руб.

На наш взгляд, популярность инвестирования в активы, номинированные в юанях, будет повышаться, что, в свою очередь, приведет к увеличению предложения. Иными словами, в ближайшее время мы ждем формирования нового сегмента долгового рынка и резкого роста числа эмитентов, желающих привлечь финансирование в юанях. Прежде всего подобное финансирование будет интересно для компаний-экспортеров, имеющих торговые взаимоотношения с Китаем (а следовательно, и операционный денежный поток в юанях).

К таким эмитентам относятся компании угольной и горно-металлургических секторов (Мечел, Кокс, СУЭК и т.д.). Также с момента начала структурной перестройки экономики Россия существенно увеличила экспорт нефти в Китай, поэтому мы не исключаем появления на первичном рынке Лукойла, Роснефти, Газпромнефти и т.д. Итоги размещения Русала показали, что подобные бумаги нравятся участникам рынка и позволяют привлечь финансирование на весьма выгодных условиях.

Рублевые гособлигации временно достигли равновесия

На протяжении большей части 2022 г. в секторе рублевых суверенных облигаций наблюдается повышенная волатильность. С начала цикла снижения ключевой ставки Банка России в апреле ОФЗ стали дорожать. Так, ценовой индекс Cbonds-GBI вырос почти на 14%, вернувшись на уровни октября прошлого года. Доходность коротких ОФЗ на фоне ожиданий дальнейших монетарных послаблений вслед за замедлением инфляции вплотную приближалась к 7%, после чего стала выглядеть неоправданно низкой и скорректировалась ближе к 7,5%.

При этом длинный сегмент продемонстрировал отстающую динамику из-за риска нового витка инфляционного спирали и растущей вероятности более растянутого цикла нормализации ДКП (по оценке Банка России, прогнозный диапазон ключевой ставки на следующий год не исключает даже ее повышения).

Дополнительное давление на суверенный сегмент оказывают планы Минфина по возвращению на первичный рынок. Так, в конце сентября министерство хочет вернуться к практике еженедельных аукционов, чтобы проверить рыночный спрос. Пока объем предложения будет ограничиваться 20-30 млрд руб. в неделю, что может легко найти спрос на рынке, не оказывая влияния на цены (особенно на фоне погашения серии ОФЗ 26220, которое ожидается до конца года). Впрочем, в следующем году потребности во внутренних заимствованиях будут увеличиваться по мере роста дефицита бюджета.

Еще один риск для гособлигаций относится к скорому возврату на рынок некоторых нерезидентов из «дружественных» юрисдикций. Мосбиржа 8 августа планирует разрешить торговые операции таким инвесторам. Впрочем, мы полагаем, что объем владения ОФЗ «дружественными» нерезидентами достаточно небольшой (в пределах 250-350 млрд руб.), а значит и эффект будет ограниченный.

Резюмируя, мы оцениваем, что рынок гособлигаций практически достиг своего равновесного состояния и в ближайшие время будет двигаться преимущественно в боковом тренде. При этом по мере окончательной стабилизации инфляции более привлекательно будут смотреться ОФЗ длинной дюрации (в особенности «новых» серий, которые принадлежат только локальным игрокам). По нашей оценке, за последние пять лет средняя премия 10-летних бумаг к ключевой ставке составляет примерно 70 б.п. Таким образом, потенциал удорожания бумаг исходя из нашего базового прогноза по значению ключевой ставки в 7% к началу 2023 г. оценивается не менее чем 7-8%.

Доходность 10-летних ОФЗ и ключевая ставка

Ценовые индексы государственных и корпоративных облигаций

Розничные инвесторы оживляют корпоративный сектор

Рынок рублевых корпоративных облигаций активно восстанавливается после февральской распродажи, спровоцированный геополитической напряженностью. Значение ценового индекса IFX-Cbonds (рассчитан на базе 30 наиболее ликвидных корпоративных выпусков) достигло 109 п.п., что соответствует уровню февраля 2021г. Бумаги дорожают вслед за снижением ключевой ставки, а также на фоне дефицита доходных инвестиционных инструментов внутри России.

Так, средняя ставка по депозитам десяти крупнейших банков опустилась ниже 7% (минимум с октября 2021 г.), что гораздо менее привлекательно весеннего предложения в 20% годовых и более, а также плохо сопоставимо с прогнозом по инфляции на конец 2022 г. в 12–15%. В то же время средневзвешенная доходность наиболее высококачественных бумаг (с рейтингом ruAA-) пока составляет порядка 9% (-100 п.п. с начала июля). Несмотря на значительный ценовой рост в последние месяцы спреды во всех эшелонах заемщиков остаются расширенными и значительно превосходят как значения до начала спецоперации, так и средние показатели за последние пять лет, что оставляет пространство для дальнейшей положительной ценовой переоценки. Наиболее привлекательно с точки зрения коэффициента риск/доходность, на наш взгляд, выглядят эмитенты из второго эшелона.

Среднее значение G-спреда в зависимости от категории эмитента

Доходные бумаги для покупки

Среди качественных высокодоходных бумаг мы традиционно выделяем компании строительной отрасли (ПИК, СЭТЛ Групп, ГК Пионер, Самолет и т.д.). Мы позитивно смотрим на перспективы данного сектора в ближайшее время. Прежде всего благодаря росту доступности ипотеки (снижение льготной ставки с 9% до7% и возможное продление программы субсидирования на 2023 г.). Также у населения постепенно растет интерес к инвестированию в недвижимость из-за необходимости «перекладываться» в другие классы активов на фоне дедолларизации и сложностей с иностранными вложениями.

Нам также нравятся выпуски Системы и ее дочерних компаний, таких как Сегежа, Биннофарм Групп, МТС. Холдинг давно зарекомендовал себя как успешный фонд прямых инвестиций, что подтверждается историей развития большого числа дочерних компаний с последующим получением стабильного денежного потока от вложений. Среди более рискованных, но в то же время высокодоходных эмитентов мы обращаем внимание на компании лизинговой отрасли (Балтийский Лизинг, Ресо Лизинг т.д.).

Ликвидные корпоративные облигации с доходностью выше 10%

Первичный рынок корпоративных заемщиков также переживает заметное оживление в последние месяцы. При этом мы ждем, что активность будет только повышаться из-за необходимости рефинансирования текущего долгового портфеля и закрытых рынков международного капитала. Так, в июле емкость рынка корпоративных российских облигаций увеличилась почти на 200 млрд руб. Было размещено 59 новых выпусков облигаций (47 – месяцем ранее). Мы рекомендуем обращать внимание на первичные размещения, т.к. они по-прежнему дают возможность зафиксировать двузначную ставку доходности на ближайшие несколько лет и отличаются хорошим потенциалом ценового роста. Ниже в таблице представлены некоторые (наиболее ликвидные) выпуски с начала июня.

-713.jpg)

Русская панда: кто следующий?

Недавно на локальном долговом рынке произошло знаковое событие- первое размещение облигаций, номинированных в юанях. Дебютантом стал Русал, один из крупнейших мировых производителей алюминия. Эмитент за два дня собрал заявки на книги на два пятилетних выпуска объемом 2 млрд юаней каждый (всего примерно 32 млрд руб.). Инструменты пользовались хорошим спросом, что позволило опустить финальную ставку купона до 3,9% вместо первоначального ориентира в 5%.

Китайская валюта набирает все большую популярность на российском рынке, поскольку дает возможность экспозиции не в российских рублях с минимальными инфраструктурными рисками (в отличие от привычных американских долларов и евро). Среднедневной объем торгов юанем на Мосбирже с начала года вырос более чем в 12 раз, превысив 55 млрд руб.

На наш взгляд, популярность инвестирования в активы, номинированные в юанях, будет повышаться, что, в свою очередь, приведет к увеличению предложения. Иными словами, в ближайшее время мы ждем формирования нового сегмента долгового рынка и резкого роста числа эмитентов, желающих привлечь финансирование в юанях. Прежде всего подобное финансирование будет интересно для компаний-экспортеров, имеющих торговые взаимоотношения с Китаем (а следовательно, и операционный денежный поток в юанях).

К таким эмитентам относятся компании угольной и горно-металлургических секторов (Мечел, Кокс, СУЭК и т.д.). Также с момента начала структурной перестройки экономики Россия существенно увеличила экспорт нефти в Китай, поэтому мы не исключаем появления на первичном рынке Лукойла, Роснефти, Газпромнефти и т.д. Итоги размещения Русала показали, что подобные бумаги нравятся участникам рынка и позволяют привлечь финансирование на весьма выгодных условиях.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба