11 августа 2022 T-Investments

Большинство инвесторов воспринимают маржинальную торговлю исключительно как способ увеличить доходность сделок за счет средств брокера. Однако относиться к маржинальному долгу нужно не только как к инструменту для приумножения капитала, но и как к полезному индикатору для анализа рынка.

Дело в том, что кроме необходимости платить проценты за использование у заемных средств есть еще одна особенность — когда-нибудь долг придется вернуть. Поэтому данные о заемных средствах могут использоваться для предсказания дальнейшей динамики отдельных акций (анализ коротких позиций) или целого рынка (анализ длинных позиций).

📌 Как анализировать длинные позиции

Большинство бычьих рынков последних десятилетий подпитывались кредитными деньгами. Конечно, можно сказать, что росла экономика, улучшались условия ведения бизнеса и повышалась производительность труда. Однако нельзя списывать со счетов такой фактор, как дешевый кредит. Если компания (или крупный инвестор) может взять деньги в долг под низкий процент, а потом вложиться в акции или другие активы с более высокой ожидаемой доходностью, то именно так она (он) и поступит.

Более того, так поступят все вокруг, что вызовет цепную реакцию. Верно и обратное: когда финансовые условия начнут ужесточаться, компания предпочтет отказаться от биржевой игры на заемные средства и продаст те активы, которые были куплены с помощью кредита.

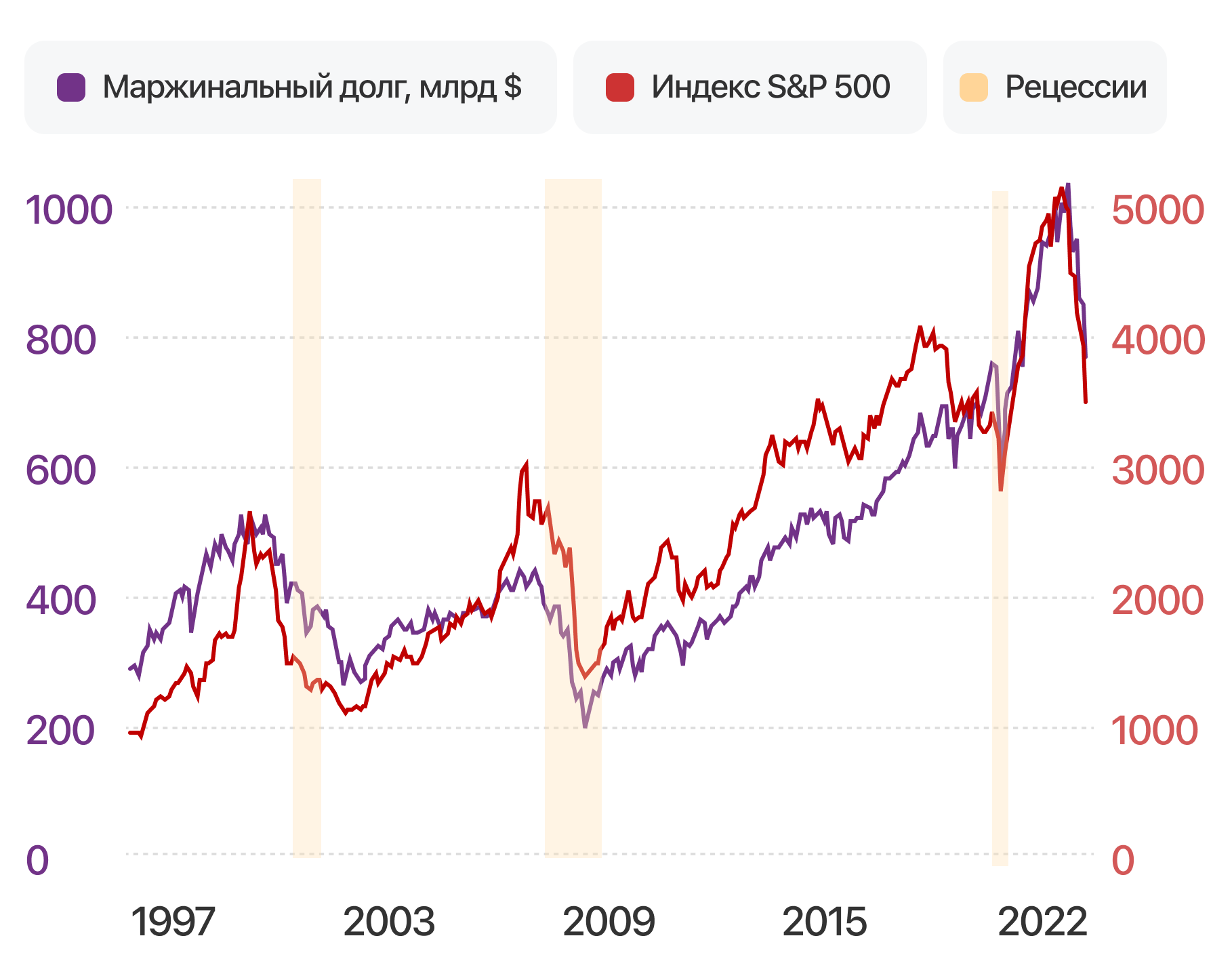

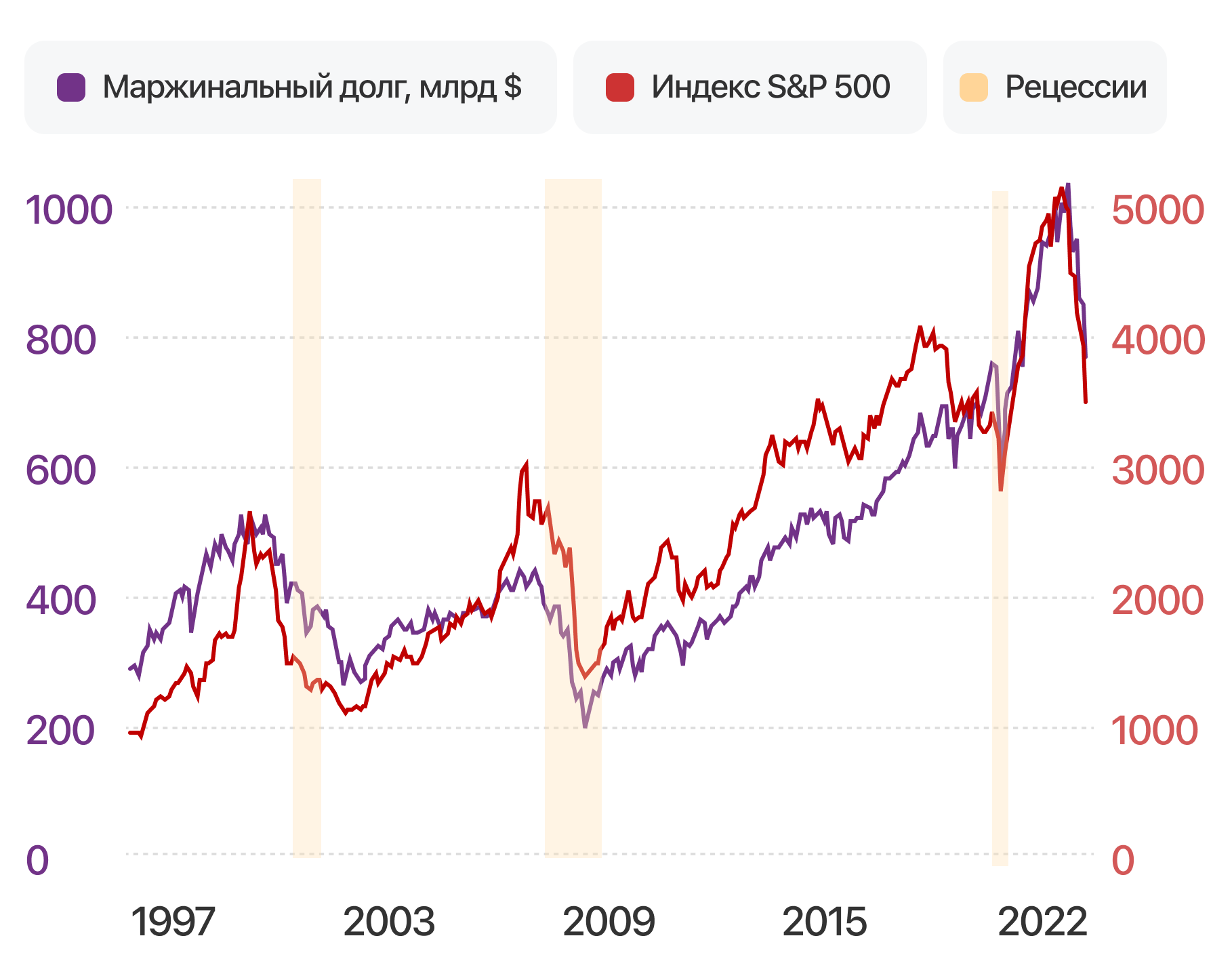

Сравнение динамики индекса S&P 500 и объема маржинального долга

Получается, что эффективнее открывать длинные позиции с использованием кредитного плеча тогда, когда совпадают два условия: фондовый рынок растет и деньги в экономике стоят дешево. Это, конечно, упрощение, которое нельзя применить сразу ко всем активам и рынкам одновременно, однако, если два условия не выполняются, инвестору следует провести тщательный анализ инвестиционной идеи.

📌 Как анализировать короткие позиции

Чаще всего анализ коротких позиций применяют по отношению к отдельным бумагам, а не ко всему рынку. Во-первых, можно узнать short interest конкретной акции. Этот показатель сообщает, какой процент акций в свободном обращении используется для коротких позиций. Это важно, так как именно эти акции были взяты в долг и их придется вернуть.

Например, в акциях GameStop показатель short interest превышал 100% акций в свободном обращении: одни фонды брали бумаги в долг, продавали их для открытия коротких позиций, а затем другие игроки также использовали эти бумаги для шорта.

Во-вторых, можно посмотреть на коэффициент DTC (от англ. days to cover) — так мы поймем, сколько дней нужно на то, чтобы спекулянты смогли ликвидировать все короткие позиции. Чтобы его узнать, показатель short interest необходимо разделить на средний объем торгов за день.

Чем больше DTC акции, тем выше вероятность шорт-сквиза на каком-то позитивном событии. Высокими считаются значения от восьми дней. Узнать коэффициент DTC можно на специализированных ресурсах в интернете. Например, сведения о коротких позициях по акциям с биржи Nasdaq публикуются раз в две недели на сайте площадки. Также аналогичные данные можно найти на портале Finviz.

Давайте попробуем разобраться с коэффициентом DTC на примере двух компаний, которые отчитываются на этой неделе: Beam Therapeutics и Illumina.

🔹 Показатели Beam Therapeutics

Количество акций, проданных в шорт: 12,9 млн

Средний оборот торгов: 1,03 млн

DTC: 12,5

Получается, что для закрытия коротких позиций спекулянтам потребуется более 12 обычных торговых дней.

🔹 Показатели Illumina

Количество акций, проданных в шорт: 2,9 млн

Средний оборот торгов: 1,08 млн

DTC: 2,7

Получается, что для закрытия коротких позиций спекулянтам потребуется менее трех обычных торговых дней.

📌 Что происходит, когда позиции закрываются

Маржинальный долг часто выступает в качестве топлива для рынка, и, в зависимости от обстановки, это может быть топливо как для ракеты, так и для камина.

В первом сценарии котировки актива (акции или рынка) совершают резкий скачок, который вызывает ликвидацию маржинальных позиций — запускает цепную реакцию в ракетном двигателе. Например, компания с высоким DTC выпускает отличный отчет, инвесторы заряжаются оптимизмом и начинают покупать. Их действия толкают цену вверх и заставляют спекулянтов быстро закрывать шорты, чтобы как можно скорее избавиться от риска, — в теории их убыток, как и цена актива, может расти бесконечно.

То же самое справедливо и для падения рынка, когда панические продажи одних инвесторов вызывают ликвидацию маржинальных позиций и продажу активов по ценам, которые находятся гораздо ниже фундаментальных значений.

Во втором сценарии маржинальный долг может медленно подпитывать поступательный рост цен. В случае коротких позиций механизм работает так: инвесторы считают, что актив стоит дорого, открывают шорты и… терпят убыток из-за дальнейшего роста цены. В качестве примера можно привести акции Tesla или американский рынок акций после пандемии.

В случае длинных позиций можно вспомнить индекс S&P 500, который прекращает расти только после ликвидации длинных позиций, причем всегда пик объема маржинального долга немного опережает максимальные отметки индекса.

Дело в том, что кроме необходимости платить проценты за использование у заемных средств есть еще одна особенность — когда-нибудь долг придется вернуть. Поэтому данные о заемных средствах могут использоваться для предсказания дальнейшей динамики отдельных акций (анализ коротких позиций) или целого рынка (анализ длинных позиций).

📌 Как анализировать длинные позиции

Большинство бычьих рынков последних десятилетий подпитывались кредитными деньгами. Конечно, можно сказать, что росла экономика, улучшались условия ведения бизнеса и повышалась производительность труда. Однако нельзя списывать со счетов такой фактор, как дешевый кредит. Если компания (или крупный инвестор) может взять деньги в долг под низкий процент, а потом вложиться в акции или другие активы с более высокой ожидаемой доходностью, то именно так она (он) и поступит.

Более того, так поступят все вокруг, что вызовет цепную реакцию. Верно и обратное: когда финансовые условия начнут ужесточаться, компания предпочтет отказаться от биржевой игры на заемные средства и продаст те активы, которые были куплены с помощью кредита.

Сравнение динамики индекса S&P 500 и объема маржинального долга

Получается, что эффективнее открывать длинные позиции с использованием кредитного плеча тогда, когда совпадают два условия: фондовый рынок растет и деньги в экономике стоят дешево. Это, конечно, упрощение, которое нельзя применить сразу ко всем активам и рынкам одновременно, однако, если два условия не выполняются, инвестору следует провести тщательный анализ инвестиционной идеи.

📌 Как анализировать короткие позиции

Чаще всего анализ коротких позиций применяют по отношению к отдельным бумагам, а не ко всему рынку. Во-первых, можно узнать short interest конкретной акции. Этот показатель сообщает, какой процент акций в свободном обращении используется для коротких позиций. Это важно, так как именно эти акции были взяты в долг и их придется вернуть.

Например, в акциях GameStop показатель short interest превышал 100% акций в свободном обращении: одни фонды брали бумаги в долг, продавали их для открытия коротких позиций, а затем другие игроки также использовали эти бумаги для шорта.

Во-вторых, можно посмотреть на коэффициент DTC (от англ. days to cover) — так мы поймем, сколько дней нужно на то, чтобы спекулянты смогли ликвидировать все короткие позиции. Чтобы его узнать, показатель short interest необходимо разделить на средний объем торгов за день.

Чем больше DTC акции, тем выше вероятность шорт-сквиза на каком-то позитивном событии. Высокими считаются значения от восьми дней. Узнать коэффициент DTC можно на специализированных ресурсах в интернете. Например, сведения о коротких позициях по акциям с биржи Nasdaq публикуются раз в две недели на сайте площадки. Также аналогичные данные можно найти на портале Finviz.

Давайте попробуем разобраться с коэффициентом DTC на примере двух компаний, которые отчитываются на этой неделе: Beam Therapeutics и Illumina.

🔹 Показатели Beam Therapeutics

Количество акций, проданных в шорт: 12,9 млн

Средний оборот торгов: 1,03 млн

DTC: 12,5

Получается, что для закрытия коротких позиций спекулянтам потребуется более 12 обычных торговых дней.

🔹 Показатели Illumina

Количество акций, проданных в шорт: 2,9 млн

Средний оборот торгов: 1,08 млн

DTC: 2,7

Получается, что для закрытия коротких позиций спекулянтам потребуется менее трех обычных торговых дней.

📌 Что происходит, когда позиции закрываются

Маржинальный долг часто выступает в качестве топлива для рынка, и, в зависимости от обстановки, это может быть топливо как для ракеты, так и для камина.

В первом сценарии котировки актива (акции или рынка) совершают резкий скачок, который вызывает ликвидацию маржинальных позиций — запускает цепную реакцию в ракетном двигателе. Например, компания с высоким DTC выпускает отличный отчет, инвесторы заряжаются оптимизмом и начинают покупать. Их действия толкают цену вверх и заставляют спекулянтов быстро закрывать шорты, чтобы как можно скорее избавиться от риска, — в теории их убыток, как и цена актива, может расти бесконечно.

То же самое справедливо и для падения рынка, когда панические продажи одних инвесторов вызывают ликвидацию маржинальных позиций и продажу активов по ценам, которые находятся гораздо ниже фундаментальных значений.

Во втором сценарии маржинальный долг может медленно подпитывать поступательный рост цен. В случае коротких позиций механизм работает так: инвесторы считают, что актив стоит дорого, открывают шорты и… терпят убыток из-за дальнейшего роста цены. В качестве примера можно привести акции Tesla или американский рынок акций после пандемии.

В случае длинных позиций можно вспомнить индекс S&P 500, который прекращает расти только после ликвидации длинных позиций, причем всегда пик объема маржинального долга немного опережает максимальные отметки индекса.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба