20 сентября 2022 ЦентроКредит

ГЛОБАЛЬНЫЙ РЫНОК

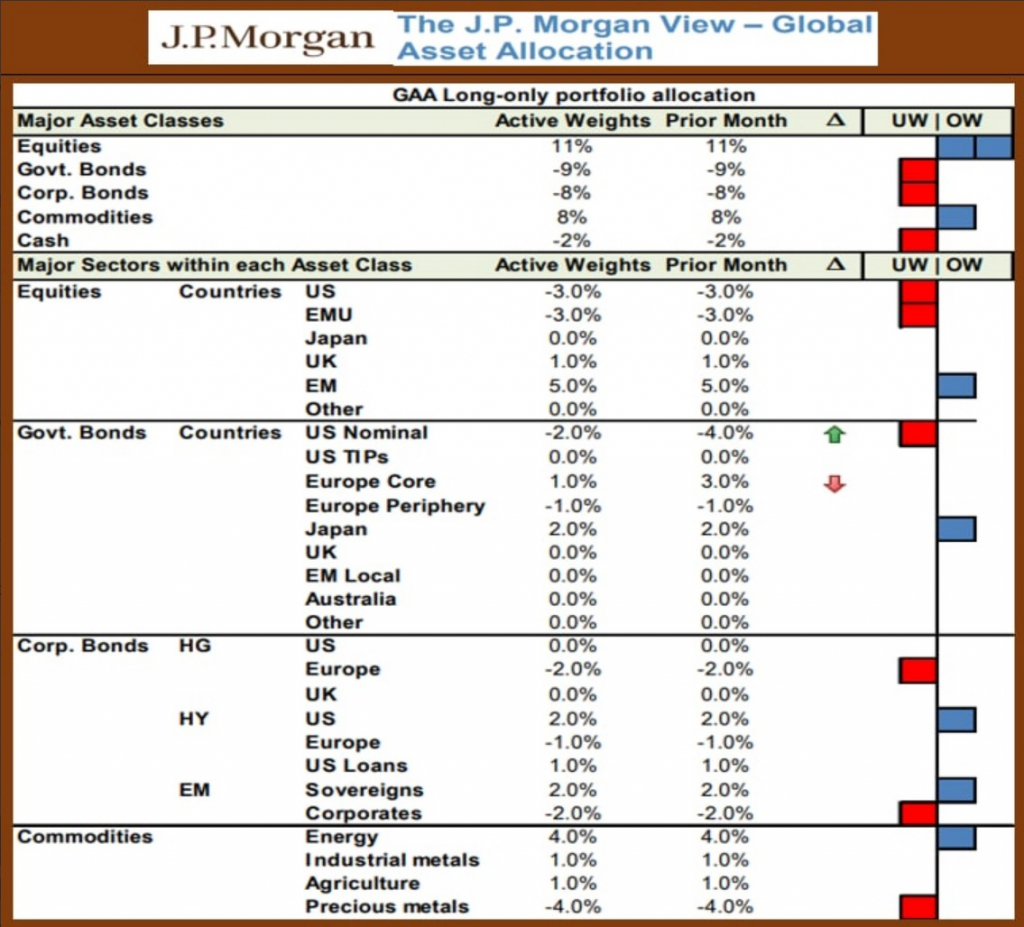

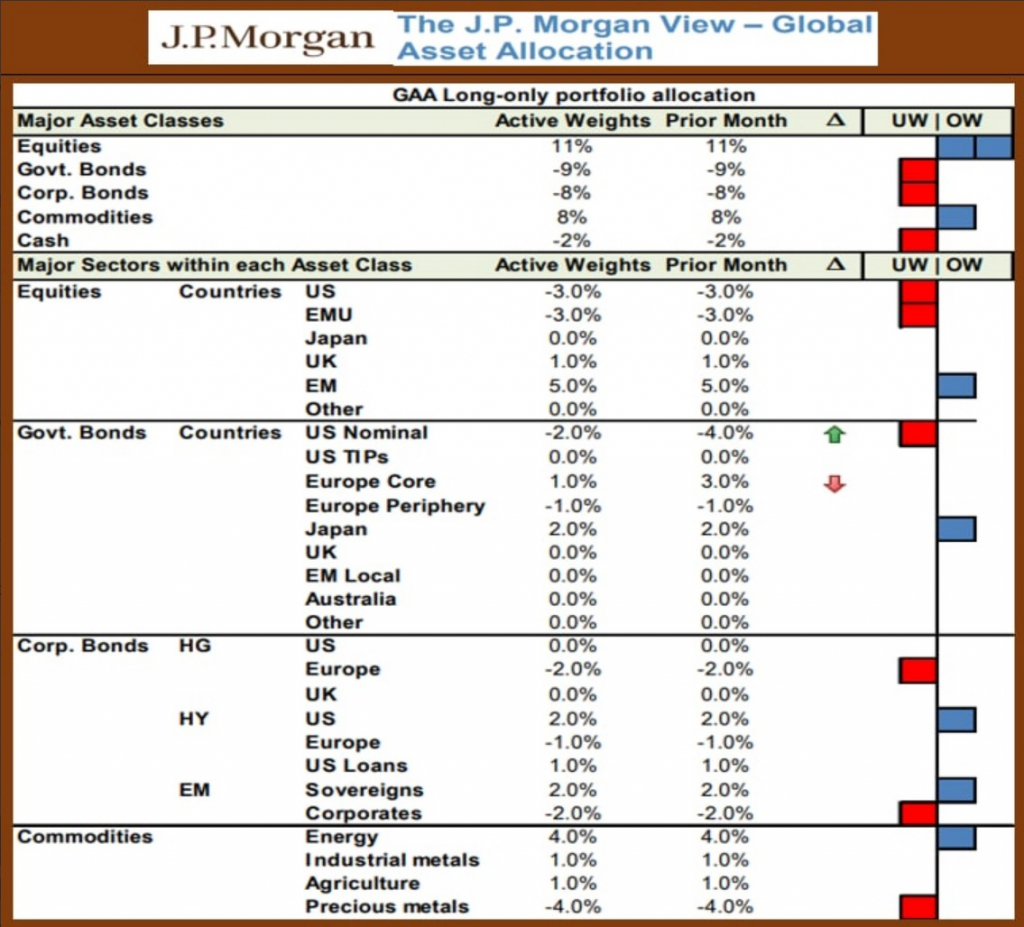

JPMORGAN: ОСНОВНОЕ ПРЕДПОЧТЕНИЕ — АКЦИЯМ И ГОСБОНДАМ С РАЗВИВАЮЩИХСЯ РЫНКОВ

Американский инвестбанк представил результаты asset allocation по состоянию на сентябрь:

• Глобально портфельные предпочтения JPM не сильно изменились – уверенный оптимизм в акциях с Emerging Markets, в то же время – сдержанное отношение к бумагам с WallStreet и Европы

• Пессимизм по отношению к Treasuries, но рекомендация «покупать» японские госбонды. Хуже рынка – качественные европейские и ЕМ корпораты, интересны — американские высокодоходные облигации и суверенные бонды ЕМ.

• Cash – underweight

• Commodities – overweight энергетика, но underweight – драгоценные металлы. Сельское хозяйство – уже не в фаворе, как в августе

Российский рынок.

ЦБ ВСТАЕТ НА ПАУЗУ?

Помимо снижения ставки ЦБпересмотрел сегодня прогноз инфляции на конец года, снизив его с 12-15% до 11-13% (ожидаемо после аномально-низких цифр последних месяцев), а также указал, что динамика ВВП складывается ближе к верхней границе прогноза на 2022г, который сейчас составляет (-6%)—(-4%). Скорее всего, в октябре повысит до (-5%)—(-3%), но понизит на 2023г (уже давно очевидно, что кризис сместился вправо и будет более длительным, но по глубине – примерно таким же, как оценивалось ранее).

Самое интересное – сигнал! Точнее, его отсутствие. Напомним, что стандартные формулировки сигнала: «допускает возможность снижения/повышения» — сильный, «будет оценивать целесообразность снижения/повышения» — 50/50. В сегодняшнем же пресс-релизе направленного сигнала нет. И это однозначное указание, что цикл снижения ставки, возможно, завершён!

Это повод для сокращения длинных позиций в ОФЗ. Нельзя исключать, что уже в первой половине следующего года ЦБ начнет повышать ставку. Особенно, если 6-й пакет санкций ЕС окажется эффективным, торговый профицит схлопнется, рубль упадёт.

JPMORGAN: ОСНОВНОЕ ПРЕДПОЧТЕНИЕ — АКЦИЯМ И ГОСБОНДАМ С РАЗВИВАЮЩИХСЯ РЫНКОВ

Американский инвестбанк представил результаты asset allocation по состоянию на сентябрь:

• Глобально портфельные предпочтения JPM не сильно изменились – уверенный оптимизм в акциях с Emerging Markets, в то же время – сдержанное отношение к бумагам с WallStreet и Европы

• Пессимизм по отношению к Treasuries, но рекомендация «покупать» японские госбонды. Хуже рынка – качественные европейские и ЕМ корпораты, интересны — американские высокодоходные облигации и суверенные бонды ЕМ.

• Cash – underweight

• Commodities – overweight энергетика, но underweight – драгоценные металлы. Сельское хозяйство – уже не в фаворе, как в августе

Российский рынок.

ЦБ ВСТАЕТ НА ПАУЗУ?

Помимо снижения ставки ЦБпересмотрел сегодня прогноз инфляции на конец года, снизив его с 12-15% до 11-13% (ожидаемо после аномально-низких цифр последних месяцев), а также указал, что динамика ВВП складывается ближе к верхней границе прогноза на 2022г, который сейчас составляет (-6%)—(-4%). Скорее всего, в октябре повысит до (-5%)—(-3%), но понизит на 2023г (уже давно очевидно, что кризис сместился вправо и будет более длительным, но по глубине – примерно таким же, как оценивалось ранее).

Самое интересное – сигнал! Точнее, его отсутствие. Напомним, что стандартные формулировки сигнала: «допускает возможность снижения/повышения» — сильный, «будет оценивать целесообразность снижения/повышения» — 50/50. В сегодняшнем же пресс-релизе направленного сигнала нет. И это однозначное указание, что цикл снижения ставки, возможно, завершён!

Это повод для сокращения длинных позиций в ОФЗ. Нельзя исключать, что уже в первой половине следующего года ЦБ начнет повышать ставку. Особенно, если 6-й пакет санкций ЕС окажется эффективным, торговый профицит схлопнется, рубль упадёт.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба