22 сентября одна из крупнейших в России и в мире золотодобывающих компаний Polymetal (MCX: POLY, MOEX: POLY) опубликовала финансовые результаты за 1 полугодие 2022 года.

О компании

Polymetal — один из лидеров по добыче драгоценных металлов с активами в России и Казахстане, входящий в десятку крупнейших золотодобывающих компаний мира. Портфель включает 10 производственных активов и 3 крупных проекта развития в России и Казахстане.

Реализация компании по металлам

Структура выручки компании по географии покупателей за 2021 год, млн долларов

Производство по месторождениям компании за 2021 год, млн долларов

Структура производства по географии за 2021 год, тысяч унций

Финансовые и балансовые результаты

Выручка за 1 полугодие 2022 года снизилась на фоне сокращения производства на 7%, что частично было компенсировано ростом цены реализации золота на 4% и ростом объемов продаж серебра на 9% — до 8,7 млн унций. Падение производства произошло из-за ограничений, введенных Китаем из-за пандемии COVID-19.

Разрыв между продажами и производством золота повлек накопление запасов золотых слитков на предприятиях группы. Ожидается, что разрыв начнет сокращаться в 3 квартале, по мере наращивания экспорта на азиатские рынки.

Совокупные денежные затраты компании увеличились на 34% в сравнении с прошлым годом и составили 1371 $ на унцию. Это связано с усложнением поставок, влиянием инфляции и увеличением резервных запасов оборудования и критически важных запчастей.

Скорректированная EBITDA снизилась на 35%, а рентабельность — на 11 пунктов на фоне роста уровня затрат и снижения объема продаж. По итогу скорректированная чистая прибыль снизилась на 52%, а маржа — на 14 пунктов. Без учета корректировок компания зафиксировала убыток в 321 млн долларов из-за снижения показателя EBITDA и признания неденежных расходов, связанных с обесцениванием.

Свободный денежный поток стал отрицательным из-за чистого оттока денег от операционной деятельности, оборотного капитала накопили 624 млн долларов.

Чистый долг компании вырос из-за накопления нереализованных запасов, увеличения объема закупок оборудования. Соотношение «чистый долг / EBITDA» выросло до пиковых отметок за последние годы из-за сокращения EBITDA и роста чистого долга.

Компания подтверждает первоначальный производственный план — 1,7 млн унций золотого эквивалента на 2022 год. Но ограничения, введенные КНР из-за коронавируса, представляют основной риск для производственного плана. Из-за изменения в допущениях относительно обменного курса компания увеличила прогноз денежных и совокупных затрат.

Финансовые результаты компании, млн долларов

Разделение компании

Учитывая внешнее давление, компания изучает возможное выделение активов группы в РФ и разделение компании на российскую и казахстанскую.

Активы в Казахстане важны для Polymetal и вполне могут стать отдельной компанией. Рудные запасы месторождений в Казахстане составляют 40% от запасов компании в золотом эквиваленте. По итогам 2021 года они обеспечили 43% скорректированной EBITDA — 630 млн долларов.

Себестоимость добычи (AISC) ниже, чем в целом по группе: 817 и 1030 $ соответственно. Капитальные затраты составили только 18,6% от общих операционных активов.

Среди обсуждаемых вариантов в компании: продажа внешнему покупателю, выкуп менеджментом, спин-офф. Менеджмент считает, что это поможет вернуть компанию в различные биржевые индексы и повысит ее стоимость.

В таком случае сценарии для инвесторов выглядят следующим образом.

Cпин-офф. Тогда у акционеров будут доли в обеих компаниях. Компанию с казахстанскими активами, вероятно, оценят ближе к рыночным показателям за счет листинга на зарубежных площадках и большей эффективности активов. Это наиболее привлекательный вариант для инвесторов, так как исторически при спин-оффе акционеры получают рост капитализации.

Продажа внешнему покупателю или менеджменту. В этом случае акционеры смогут рассчитывать на специальные дивиденды от продажи активов. Это менее привлекательный вариант, так как он не всегда оправдывал ожидания инвесторов, как, например, в кейсе с «Мечелом», продажей «Эльги» и «Алросы» и продажей газовых активов.

Продажа российских активов в текущих условиях, вероятно, будет затруднена. И в компании сообщили, что не стоит ожидать скорых решений.

Рынок

Самые крупные сектора спроса на золото: ювелирная промышленность и изготовление слитков и монет, на них приходится более 50%. В 1 полугодии 2022 года спрос на золото вырос на 12% — до 2189 тонн. В отчетный период отмечался рост спроса со стороны центральных банков и ETF.

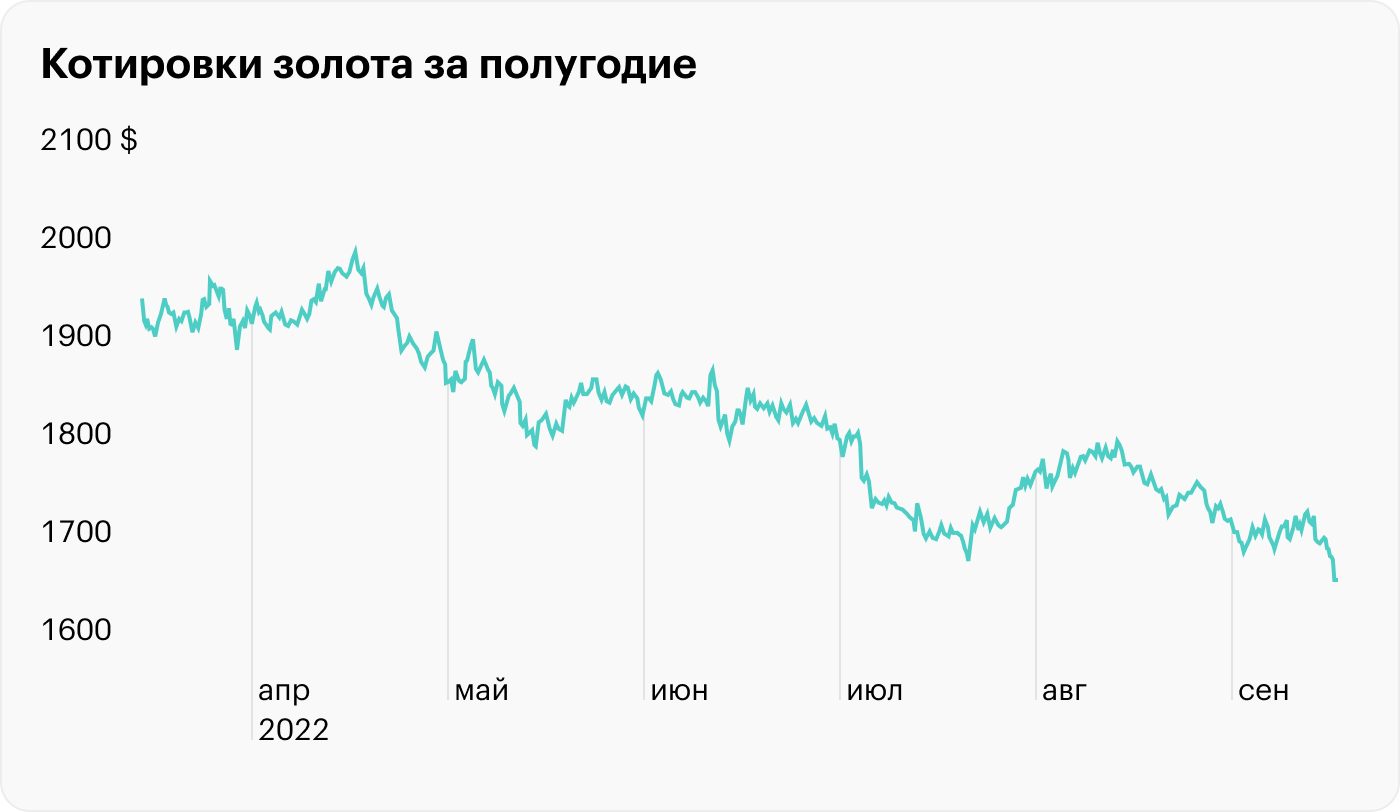

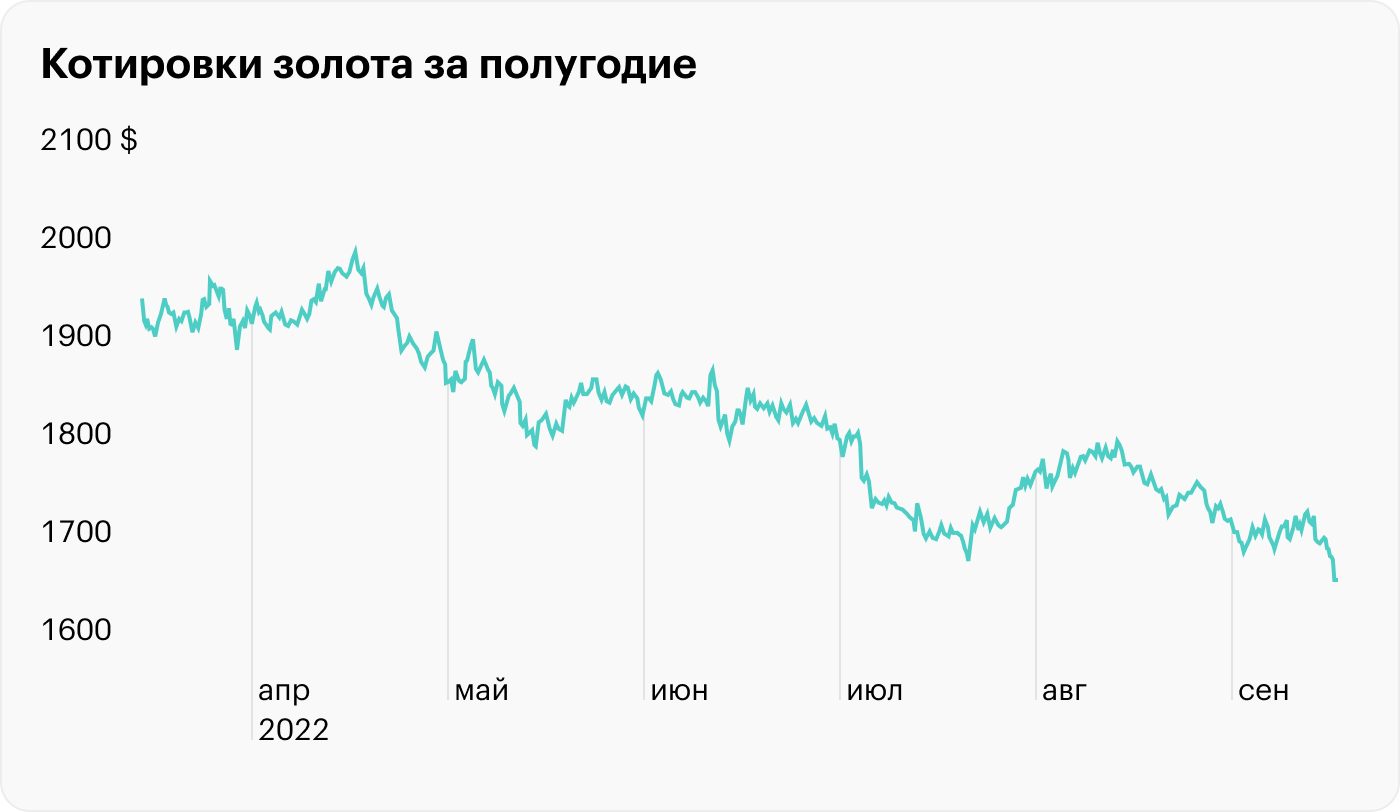

С начала года цена на золото снизилась на 7%. Это вызвано ростом процентных ставок в 2 квартале этого года. Повышение ставки ФРС делает более привлекательными инвестиции в государственные облигации США и склоняют инвесторов перекладываться.

ФРС в 2022 году поднимала ставку трижды, и ожидается еще одно повышение до конца года. ЕЦБ в текущем году поднял ставку сразу на 75 базисных пунктов, это стало максимальным за все время разовым ужесточением монетарной политики и первым повышением за 11 лет.

Также вероятно дальнейшее повышение ставки со стороны ЕЦБ. Политика крупнейших ЦБ будет давить на цену золота до конца.

Кроме цен на золото, на финансовые показатели золотодобывающих компаний влияют: себестоимость продаж, цена на топливо, электроэнергию, общие и административные расходы, курс валюты и капитальные расходы, в том числе цены на сталь.

Российские золотодобывающие компании находятся под внешними и внутренними ограничениями. В июне страны G7 приняли запрет на импорт золота из России. А государственные власти не одобряют экспортные операции золотодобывающих компаний с дисконтом.

Отчасти помог решить проблему с реализацией ранее принятый закон об отмене НДС на покупку золотых слитков. За шесть месяцев физические лица приобрели 12 тонн золотых слитков. Совокупный объем производства слитков в России оценивается примерно в 300 тонн, и, как видим по отчету Polymetal, у компании растут складские запасы металлов.

Сравнение с конкурентами

Из конкурентов были выбраны отечественные компании: «Полюс» и «Селигдар».

Темп роста выручки покажет нам, насколько компания успешна на своем рынке, пользуются ли спросом ее услуги. Коэффициент рентабельности ROE показывает финансовую отдачу от использования капитала компании, позволяет оценить качество работы финансовых менеджеров.

Разница ROIC-WACC — это разница между эффективностью капитальных вложений компании (ROIC) и средневзвешенной стоимостью капитала (WACC). Иными словами, какую прибыльность от компании получают акционеры.

По результату сравнения можно отметить, что все компании достаточно эффективные. Лидер по показателям — «Полюс», Polymetal следует за ним.

Что касается операционных показателей, то «Полюс» также занимает лидирующее место по балансовым запасам золота и совокупным денежным затратам. Polymetal можно выделить из-за более высокого содержания золота на тонну.

Стоит отметить, что показатели AISC и показатели среднего содержания золота в граммах на тонну в среднем по мировой золотодобывающей индустрии существенно ниже и российские компании выглядят очень привлекательно.

Средний ROE и темп роста выручки за 5 лет

Операционные показатели компаний

Дивиденды и программа обратного выкупа

По итогам 2021 года совет директоров принял решение не выплачивать дивиденды с целью укрепления финансовой и операционной устойчивости. Выплата дивидендов в будущем также будет зависеть от возможности разблокировать акции, числящиеся в Национальном расчетном депозитарии (НРД). Технические проблемы с выплатами дивидендов связаны с санкциями Евросоюза против НРД.

Компания не проводит программ обратного выкупа, а, напротив, незначительно увеличивает количество акций в обращении. Так, в 2017 году их количество составляло 436 млн акций, а в 2021 — уже 480 млн, что негативно отражается на дивидендной доходности.

Дивидендная доходность

Что в итоге

Отчет Polymetal за 1 полугодие можно назвать умеренно негативным. На ключевые результаты оказали влияние снижение объема продаж и рост совокупных затрат. Из-за роста нереализованных запасов и увеличения объема закупок оборудования активно растет долговая нагрузка компании.

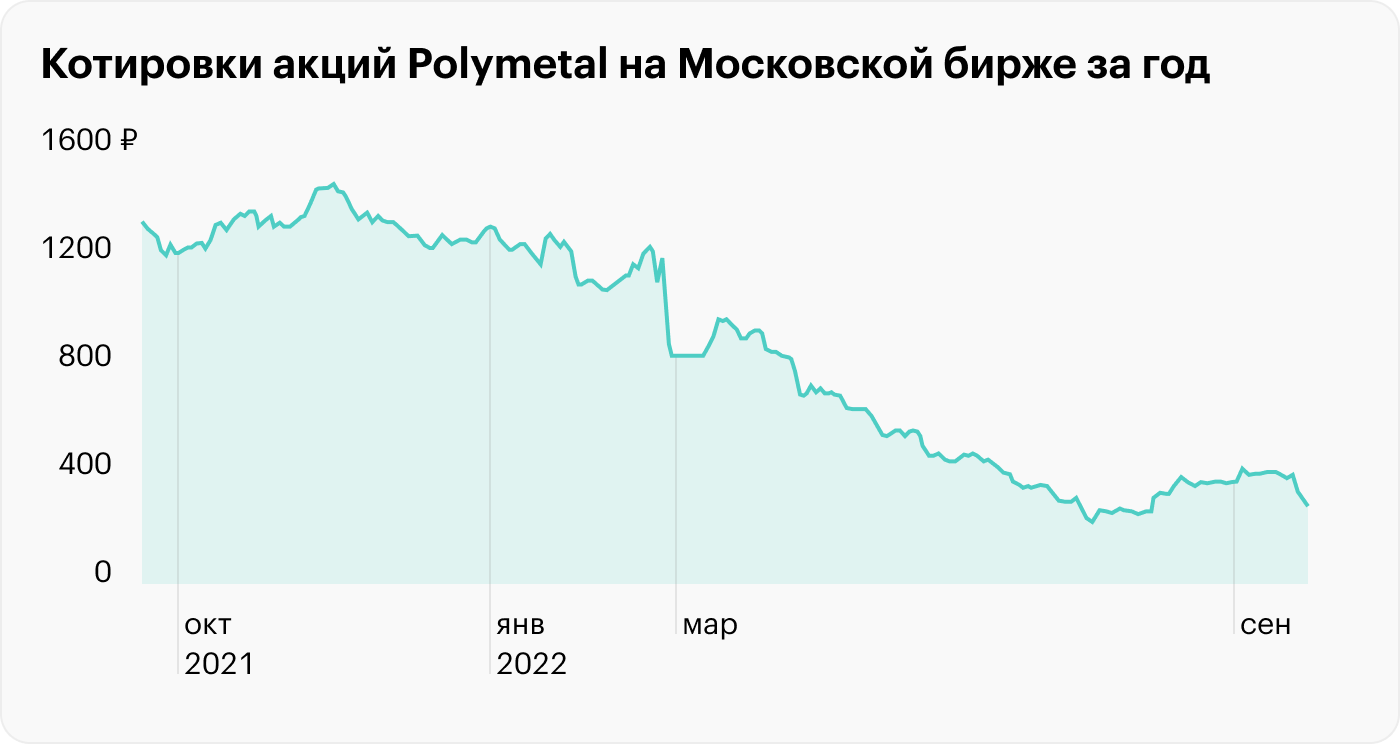

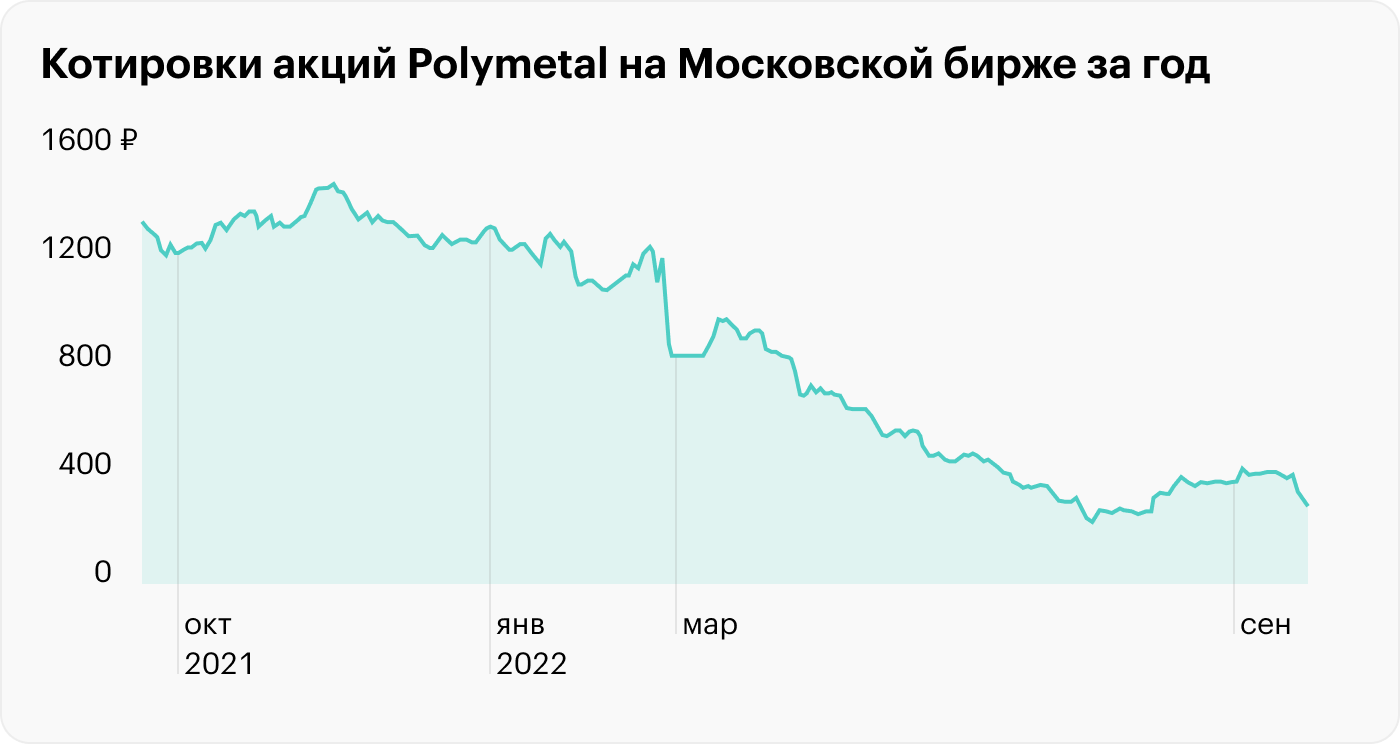

Компания достаточно эффектная и выступает одним из лидеров отрасли, уступая по некоторым показателям только «Полюсу». Цены на золото, как ожидается в среднесрочной перспективе, будут находиться под давлением из-за роста ставки в США. И, учитывая совокупные проблемы компании, акции Polymetal на текущий момент — аутсайдеры для инвестиций.

После выхода отчетности и решения не выплачивать дивиденды котировки Polymetal продолжили нисходящую тенденцию.

О компании

Polymetal — один из лидеров по добыче драгоценных металлов с активами в России и Казахстане, входящий в десятку крупнейших золотодобывающих компаний мира. Портфель включает 10 производственных активов и 3 крупных проекта развития в России и Казахстане.

Реализация компании по металлам

Структура выручки компании по географии покупателей за 2021 год, млн долларов

Производство по месторождениям компании за 2021 год, млн долларов

Структура производства по географии за 2021 год, тысяч унций

Финансовые и балансовые результаты

Выручка за 1 полугодие 2022 года снизилась на фоне сокращения производства на 7%, что частично было компенсировано ростом цены реализации золота на 4% и ростом объемов продаж серебра на 9% — до 8,7 млн унций. Падение производства произошло из-за ограничений, введенных Китаем из-за пандемии COVID-19.

Разрыв между продажами и производством золота повлек накопление запасов золотых слитков на предприятиях группы. Ожидается, что разрыв начнет сокращаться в 3 квартале, по мере наращивания экспорта на азиатские рынки.

Совокупные денежные затраты компании увеличились на 34% в сравнении с прошлым годом и составили 1371 $ на унцию. Это связано с усложнением поставок, влиянием инфляции и увеличением резервных запасов оборудования и критически важных запчастей.

Скорректированная EBITDA снизилась на 35%, а рентабельность — на 11 пунктов на фоне роста уровня затрат и снижения объема продаж. По итогу скорректированная чистая прибыль снизилась на 52%, а маржа — на 14 пунктов. Без учета корректировок компания зафиксировала убыток в 321 млн долларов из-за снижения показателя EBITDA и признания неденежных расходов, связанных с обесцениванием.

Свободный денежный поток стал отрицательным из-за чистого оттока денег от операционной деятельности, оборотного капитала накопили 624 млн долларов.

Чистый долг компании вырос из-за накопления нереализованных запасов, увеличения объема закупок оборудования. Соотношение «чистый долг / EBITDA» выросло до пиковых отметок за последние годы из-за сокращения EBITDA и роста чистого долга.

Компания подтверждает первоначальный производственный план — 1,7 млн унций золотого эквивалента на 2022 год. Но ограничения, введенные КНР из-за коронавируса, представляют основной риск для производственного плана. Из-за изменения в допущениях относительно обменного курса компания увеличила прогноз денежных и совокупных затрат.

Финансовые результаты компании, млн долларов

Разделение компании

Учитывая внешнее давление, компания изучает возможное выделение активов группы в РФ и разделение компании на российскую и казахстанскую.

Активы в Казахстане важны для Polymetal и вполне могут стать отдельной компанией. Рудные запасы месторождений в Казахстане составляют 40% от запасов компании в золотом эквиваленте. По итогам 2021 года они обеспечили 43% скорректированной EBITDA — 630 млн долларов.

Себестоимость добычи (AISC) ниже, чем в целом по группе: 817 и 1030 $ соответственно. Капитальные затраты составили только 18,6% от общих операционных активов.

Среди обсуждаемых вариантов в компании: продажа внешнему покупателю, выкуп менеджментом, спин-офф. Менеджмент считает, что это поможет вернуть компанию в различные биржевые индексы и повысит ее стоимость.

В таком случае сценарии для инвесторов выглядят следующим образом.

Cпин-офф. Тогда у акционеров будут доли в обеих компаниях. Компанию с казахстанскими активами, вероятно, оценят ближе к рыночным показателям за счет листинга на зарубежных площадках и большей эффективности активов. Это наиболее привлекательный вариант для инвесторов, так как исторически при спин-оффе акционеры получают рост капитализации.

Продажа внешнему покупателю или менеджменту. В этом случае акционеры смогут рассчитывать на специальные дивиденды от продажи активов. Это менее привлекательный вариант, так как он не всегда оправдывал ожидания инвесторов, как, например, в кейсе с «Мечелом», продажей «Эльги» и «Алросы» и продажей газовых активов.

Продажа российских активов в текущих условиях, вероятно, будет затруднена. И в компании сообщили, что не стоит ожидать скорых решений.

Рынок

Самые крупные сектора спроса на золото: ювелирная промышленность и изготовление слитков и монет, на них приходится более 50%. В 1 полугодии 2022 года спрос на золото вырос на 12% — до 2189 тонн. В отчетный период отмечался рост спроса со стороны центральных банков и ETF.

С начала года цена на золото снизилась на 7%. Это вызвано ростом процентных ставок в 2 квартале этого года. Повышение ставки ФРС делает более привлекательными инвестиции в государственные облигации США и склоняют инвесторов перекладываться.

ФРС в 2022 году поднимала ставку трижды, и ожидается еще одно повышение до конца года. ЕЦБ в текущем году поднял ставку сразу на 75 базисных пунктов, это стало максимальным за все время разовым ужесточением монетарной политики и первым повышением за 11 лет.

Также вероятно дальнейшее повышение ставки со стороны ЕЦБ. Политика крупнейших ЦБ будет давить на цену золота до конца.

Кроме цен на золото, на финансовые показатели золотодобывающих компаний влияют: себестоимость продаж, цена на топливо, электроэнергию, общие и административные расходы, курс валюты и капитальные расходы, в том числе цены на сталь.

Российские золотодобывающие компании находятся под внешними и внутренними ограничениями. В июне страны G7 приняли запрет на импорт золота из России. А государственные власти не одобряют экспортные операции золотодобывающих компаний с дисконтом.

Отчасти помог решить проблему с реализацией ранее принятый закон об отмене НДС на покупку золотых слитков. За шесть месяцев физические лица приобрели 12 тонн золотых слитков. Совокупный объем производства слитков в России оценивается примерно в 300 тонн, и, как видим по отчету Polymetal, у компании растут складские запасы металлов.

Сравнение с конкурентами

Из конкурентов были выбраны отечественные компании: «Полюс» и «Селигдар».

Темп роста выручки покажет нам, насколько компания успешна на своем рынке, пользуются ли спросом ее услуги. Коэффициент рентабельности ROE показывает финансовую отдачу от использования капитала компании, позволяет оценить качество работы финансовых менеджеров.

Разница ROIC-WACC — это разница между эффективностью капитальных вложений компании (ROIC) и средневзвешенной стоимостью капитала (WACC). Иными словами, какую прибыльность от компании получают акционеры.

По результату сравнения можно отметить, что все компании достаточно эффективные. Лидер по показателям — «Полюс», Polymetal следует за ним.

Что касается операционных показателей, то «Полюс» также занимает лидирующее место по балансовым запасам золота и совокупным денежным затратам. Polymetal можно выделить из-за более высокого содержания золота на тонну.

Стоит отметить, что показатели AISC и показатели среднего содержания золота в граммах на тонну в среднем по мировой золотодобывающей индустрии существенно ниже и российские компании выглядят очень привлекательно.

Средний ROE и темп роста выручки за 5 лет

Операционные показатели компаний

Дивиденды и программа обратного выкупа

По итогам 2021 года совет директоров принял решение не выплачивать дивиденды с целью укрепления финансовой и операционной устойчивости. Выплата дивидендов в будущем также будет зависеть от возможности разблокировать акции, числящиеся в Национальном расчетном депозитарии (НРД). Технические проблемы с выплатами дивидендов связаны с санкциями Евросоюза против НРД.

Компания не проводит программ обратного выкупа, а, напротив, незначительно увеличивает количество акций в обращении. Так, в 2017 году их количество составляло 436 млн акций, а в 2021 — уже 480 млн, что негативно отражается на дивидендной доходности.

Дивидендная доходность

Что в итоге

Отчет Polymetal за 1 полугодие можно назвать умеренно негативным. На ключевые результаты оказали влияние снижение объема продаж и рост совокупных затрат. Из-за роста нереализованных запасов и увеличения объема закупок оборудования активно растет долговая нагрузка компании.

Компания достаточно эффектная и выступает одним из лидеров отрасли, уступая по некоторым показателям только «Полюсу». Цены на золото, как ожидается в среднесрочной перспективе, будут находиться под давлением из-за роста ставки в США. И, учитывая совокупные проблемы компании, акции Polymetal на текущий момент — аутсайдеры для инвестиций.

После выхода отчетности и решения не выплачивать дивиденды котировки Polymetal продолжили нисходящую тенденцию.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба