14 октября 2022 Открытие Сыроваткин Олег

Ожидания на старт дня

Внешний фон выглядит позитивным: азиатские фондовые индексы растут вместе с фьючерсами на S&P 500, а цены на нефть колеблются около уровней закрытия четверга. Фондовый индекс MSCI Asia Pacific может закрыть ростом первую сессию из последних пяти

Доллар продолжает дешеветь против большинства валют G10. Вчерашний разворот рынка после публикации данных по инфляции в США за сентябрь еще раз подтвердил правильность тактики «покупай (доллар) на ожиданиях и продавай по факту»

Темпы роста потребительских цен в Китае ускорились в сентябре до 2,8% г/г с 2,5% г/г, но оказались ниже ожиданий рынка на уровне 2,9% г/г. Рост цен на продукты питания был уравновешен общим снижением потребительской активности на фоне локдаунов

Темпы роста цен производителей в Китае замедлились в сентябре до 0,9% г/г с 2,3% г/г и оказались ниже ожиданий рынка на уровне 1,0% г/г

Инфляция в США остается высокой

Из опубликованных вчера данных выяснилось, что широкий индекс потребительских цен вырос в США в сентябре на 8,2% г/г, превысив ожидания рынка на уровне 8,1% г/г, а базовый — на 6,6% г/г (рекордное значение с августа 1982 года), также выше консенсуса. Первый показатель снижается третий месяц подряд, а второй показатель растет второй месяц подряд.

На этом фоне инвесторы быстро заложили в ожидания по ставкам еще одно полное повышение на 25 б.п. Перед публикацией фьючерсы на ставку по федеральным фондам учитывали в ценах ее рост до 4,65% к марту 2023 года, а спустя полчаса этот показатель достиг 4,90%, где и остается до сих пор.

Теперь фьючерсы оценивают вероятность очередного повышения ставки на 0,75% на заседании FOMC 2 ноября в 98,6%. Кроме того, они впервые начали закладывать в цены вероятность ее повышения и на 1,00%, правда вероятность такого события пока оценивает всего в 1,4%.

Рынок акций РФ продолжает консолидироваться после резкого бычьего разворота в понедельник

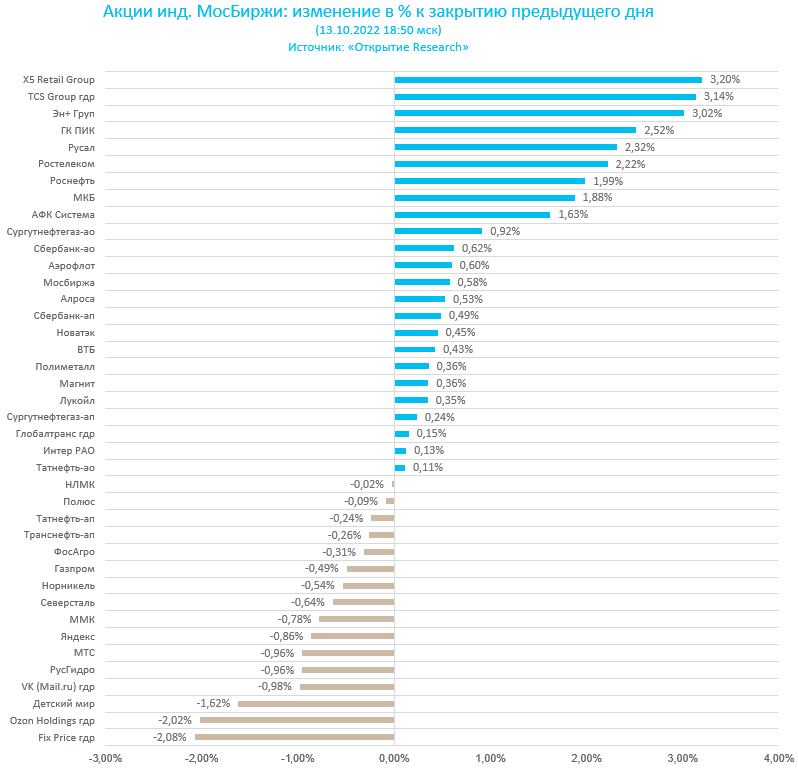

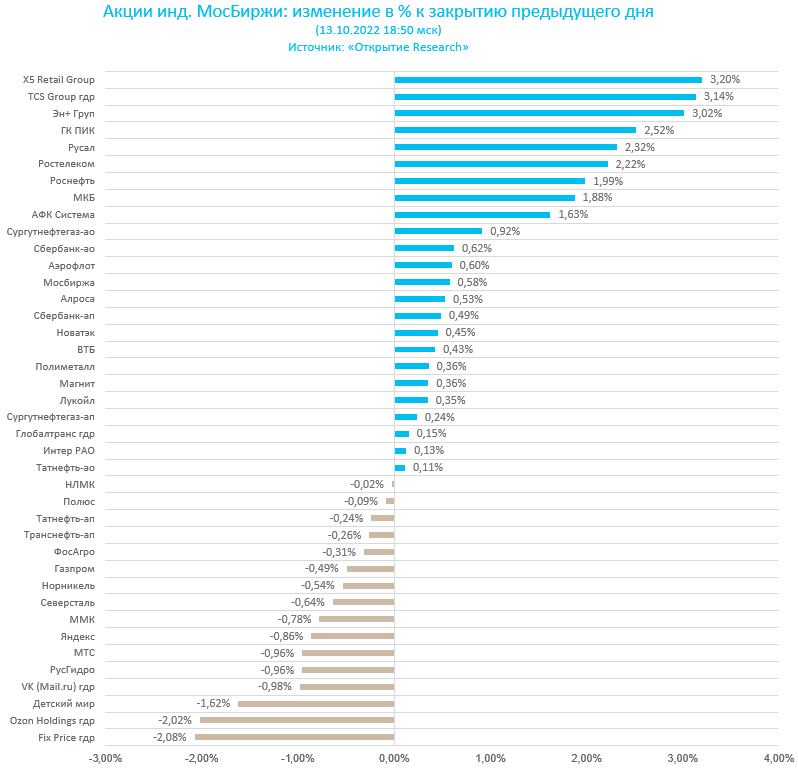

В четверг, 13 октября, индекс Мосбиржи вырос на 0,18% до 1 955,20 п., а индекс РТС — на 1,45% до 968,34 п. Разница в динамике индексов была обусловлена снижением курса доллара к рублю.

6 из 10 отраслевых индексов закрылись в плюсе. Наилучшую динамику показали строители (+2,24%), транспорт (+1,88%) и финансы (+1,38%). Отстали ИТ (-1,30%), химия/нефтехимия (-0,29%) и потребительский сектор (-0,16%).

Рынок акций РФ продолжает консолидироваться после резкого бычьего разворота в понедельник, и такая динамика выглядит вполне здоровой. Для устойчивого роста рынку акций РФ необходимо отстояться и сконсолидироваться, и этот процесс может занять пару недель.

Лидером роста вновь стал индекс строительных компаний, которые, с нашей точки зрения, представляют собой интересную долгосрочную историю роста. Здесь у нас есть актуальные инвестидеи в бумагах «Самолета» и «Эталона».

В лидерах роста среди отдельных имен можно отметить акции НМТП (+11,56%) и «Совкомфлота» (+8,35%), показавших сильную динамику после заявления вице-премьера России Александра Новака о планах расширения портовых мощностей для переориентации поставок нефти на восток.

Акции «Русала» отскочили на 2,28% после снижения накануне: судя по относительно спокойной динамике бумаг, инвесторы слабо верят в то, что США введут против компании санкции. Либо весь возможный негатив уже и так учтен в ценах.

Динамику заметно лучше рынка показали акции «Газпромнефти»: компания сообщила, что не будет сокращать добычу, так как она соответствует квоте в рамках сделки ОПЕК+.

Лучше рынка выглядел и «Новатэк» на фоне комментариев главы компании Леонида Михельсона о том, что она сумела нивелировать санкционные риски и перенаправить экспортные потоки.

Акции «Лензолота» подскочили на 33,37% (обычные) и 18,85% (преф) и стали лидерами роста на Московской бирже. Совет директоров компании рекомендовал выплатить по итогам 9 месяцев 2022 года дивиденды в размере 3 508 руб. на обыкновенную акцию.

Акции VEON подорожали более чем на 10%. Драйвером роста стали новости в СМИ о том, что принадлежащий нидерландскому телеком-холдингу VEON сотовый оператор «Вымпелком» может стать компанией с российским капиталом.

Рубль стабилизировался после многодневного снижения к доллару и евро

В четверг рубль укрепился к доллару, немного ослаб к евро, сохранил позиции против китайского юаня. До пика октябрьского налогового периода еще далеко, но российские экспортеры, похоже, пользуются ростом доллара для продаж.

На 19:00 мск:

USD/RUB (Мосбиржа) — 63,63 (-1,23%), с начала года -15,4%

EUR/RUB (Мосбиржа) — 62,735 (-0,02%), с начала года -26,6%

Согласно опубликованному сегодня Банком России «Обзору рисков финансовых рынков», СЗКО — основные агенты по реализации валютной выручки экспортеров — оставались крупнейшими продавцами валюты на рынке в сентябре. Нетто-продажи валюты этой категории участников рынка в сентябре составили 693,6 млрд руб. (в августе — 431,1 млрд руб.). Крупнейшие покупатели валюты — банки, не относящиеся к СЗКО. Они приобретали валюту для импортеров, а также иных клиентов в целях осуществления ими международных переводов. Объем покупок данной категории участников значительно вырос — с 320,5 млрд руб. в августе до 544,3 млрд руб. в сентябре.

Также значительные объемы валюты приобретали дружественные нерезиденты — 129,5 млрд руб. (в августе — 35,7 млрд руб.). С начала года эта группа участников постепенно наращивает покупки долларов США и евро, что может быть связано с активизацией валютных расчетов российских граждан через банковские системы дружественных стран.

Недавний повышенный спрос на валюту, который отчасти мог быть связан с проходящими в октябре дивидендными выплатами, похоже, удовлетворен в большей степени. Если же нет, то он найдет более насыщенное встречное предложение со стороны экспортеров уже в рамках октябрьского налогового периода. Поэтому мы пока сохраняем нашу точку зрения, согласно которой прочно закрепиться выше 64 рублей за доллар будет затруднительно.

Нефть и другие сырьевые активы

Утром пятницы декабрьские фьючерсы на нефть Brent торговались в области уровней закрытия четверга, рискую завершить неделю снижением. Спрос на нефть со стороны Китая остается подавленным: объемы пассажирских авиаперевозок в стране в первую неделю октября оказались на 42% ниже аналогичного показателя прошлого года, пишет Bloomberg со ссылкой на China Aviation Daily. Автомобильные путешествия также сократились на 30% г/г, и все это — следствие проводимой Пекином политики нулевой терпимости к Covid. На долю транспорта приходится около половины всего потребления нефти в Китае.

Международное энергетическое агентство сообщило, что сокращение добычи нефти на 2 млн б/с в рамках ОПЕК+, которое начнется в ноябре, создает риски роста цен, который подтолкнет мировую экономику к рецессии. А в среду Минэнерго США понизило прогноз по добыче нефти в стране в 2023 году. Все это накладывается на скорое вступление в силу «потолка» цен на российскую нефть и создает предпосылки для заметного сдвига рыночного баланса в сторону дефицита.

Участники рынка видят эти риски и действуют соответствующим образом. По данным Bloomberg, в последние дни наблюдался высокий спрос на колл-опционы на нефть, а в среду объем торгов колл-опционами на смесь WTI достиг максимального уровня с 2019 года.

По данным Минэнерго США, коммерческие запасы сырой нефти выросли в стране на наделе до 7 октября на 9,9 млн барр. против консенсус-прогноза на уровне +1,067 млн барр. и против -1,356 млн барр. неделей раньше. Запасы бензина выросли на 2 млн барр., а запасы дистиллятов сократились на 4,85 млн барр.

Золото также рискует закрыть неделю снижением: перспективы дальнейшего и, возможно, еще более агрессивного повышения ставок со стороны ФРС выступают не лучшим фоном для драгметаллов.

Цены на алюминий растут третий день подряд: рынок опасается запрета на поставки в США алюминия из России. В среду агентство Bloomberg сообщило со ссылкой на информированные источники о том, что администрация Байдена рассматривает три варианта: полный запрет импорта, повышение импортных пошлин до запретительного уровня и введение санкций в отношении компании «РУСАЛ». Более подробно об этом можно прочитать в нашем обзоре.

В Китае растет спрос на медь на фоне дефицита металла внутри страны. По данным Bloomberg, вчера премия, которую покупатели меди платят в порту Яншань относительно цен на LME, достигла годового максимума в $137,5 за тонну. Еще один признак дефицита — расширение спреда между двумя ближайшими фьючерсами на медь в Шанхае до рекордного значения с 2007 года. Аналогичный спред во фьючерсах на цинк также достиг многолетнего максимума.

На 07:55 мск:

Brent, $/бар. — 94,57 (+0,00%) с нач. года +21,6%

WTI, $/бар. — 89,13 (+0,02%) с нач. года +18,5%

Urals, $/бар. — 72,75 (-0,30%) с нач. года -5,3%

Золото, $/тр. унц. — 1 667,72 (+0,08%) с нач. года -8,8%

Серебро, $/тр. унц. — 18,97 (+0,42%) с нач. года -17,7%

Алюминий, $/т — 2 381,50 (+0,93%) с нач. года -15,2%

Медь, $/т — 7 658,50 (+1,13%) с нач. года -21,2%

Никель, $/т — 22 427,00 (+0,61%) с нач. года +8,0%

Рынок акций США показал мощный рост после большого гэпа вниз на старте торгов

В четверг, 13 октября, S&P 500 вырос на 2,60% до 3 669,91 п. (самое высокое закрытие с 6 октября). Все 11 основных секторов индекса завершили сессию в плюсе. Наилучшую динамику показали финансы (+4,14%), энергетика (+4,08%) и ИТ (+3,12%). Отстали производство товаров длительного пользования (+0,98%), производство товаров первой необходимости (+1,61%), и недвижимость (+1,84%).

S&P 500 находится на 24,5% ниже исторического (январского) максимума. Скользящий коэффициент «цена/прибыль» индекса составляет 17,8х, форвардный — 16,2х. Скользящая дивидендная доходность S&P 500 (12 месяцев) составляет 1,8%.

За час до открытия рынка в США были опубликованы данные по потребительской инфляции за сентябрь, которые превысили консенсус-прогнозы. На этом фоне S&P 500 начал торги с большого гэпа вниз, но быстро развернулся и рос до самого закрытия. Такое часто бывает на излете продаж, когда рынок находится в затяжном даунтренде (например, нечто подобное мы видели в этот понедельник на рынке акций РФ). Господствующие на рынке пессимизм и медвежье позиционирование создают предпосылки для дальнейшего роста S&P 500 в ближайшие недели на фоне закрытия коротких позиций. Особенно, если начинающийся сезон корпоративной отчетности окажется неплохим.

Для дальнейшего восстановления рынка акций США есть и технические предпосылки: S&P 500 отыграл 50% роста с минимумов марта 2020 года до максимумов этого января и протестировал 200-дневную скользящую среднюю, которая в прошлом часто выступала сильной поддержкой.

На 23:00 мск:

S&P 500 — 3 669,91 п. (+2,60%), с нач. года -23,0%

VIX — 31,94 пт (-1.63 пт), с нач. года +14.72 пт

MSCI World — 2 411,69 п. (+1,86%), с нач. года -25,4%

Внешний фон выглядит позитивным: азиатские фондовые индексы растут вместе с фьючерсами на S&P 500, а цены на нефть колеблются около уровней закрытия четверга. Фондовый индекс MSCI Asia Pacific может закрыть ростом первую сессию из последних пяти

Доллар продолжает дешеветь против большинства валют G10. Вчерашний разворот рынка после публикации данных по инфляции в США за сентябрь еще раз подтвердил правильность тактики «покупай (доллар) на ожиданиях и продавай по факту»

Темпы роста потребительских цен в Китае ускорились в сентябре до 2,8% г/г с 2,5% г/г, но оказались ниже ожиданий рынка на уровне 2,9% г/г. Рост цен на продукты питания был уравновешен общим снижением потребительской активности на фоне локдаунов

Темпы роста цен производителей в Китае замедлились в сентябре до 0,9% г/г с 2,3% г/г и оказались ниже ожиданий рынка на уровне 1,0% г/г

Инфляция в США остается высокой

Из опубликованных вчера данных выяснилось, что широкий индекс потребительских цен вырос в США в сентябре на 8,2% г/г, превысив ожидания рынка на уровне 8,1% г/г, а базовый — на 6,6% г/г (рекордное значение с августа 1982 года), также выше консенсуса. Первый показатель снижается третий месяц подряд, а второй показатель растет второй месяц подряд.

На этом фоне инвесторы быстро заложили в ожидания по ставкам еще одно полное повышение на 25 б.п. Перед публикацией фьючерсы на ставку по федеральным фондам учитывали в ценах ее рост до 4,65% к марту 2023 года, а спустя полчаса этот показатель достиг 4,90%, где и остается до сих пор.

Теперь фьючерсы оценивают вероятность очередного повышения ставки на 0,75% на заседании FOMC 2 ноября в 98,6%. Кроме того, они впервые начали закладывать в цены вероятность ее повышения и на 1,00%, правда вероятность такого события пока оценивает всего в 1,4%.

Рынок акций РФ продолжает консолидироваться после резкого бычьего разворота в понедельник

В четверг, 13 октября, индекс Мосбиржи вырос на 0,18% до 1 955,20 п., а индекс РТС — на 1,45% до 968,34 п. Разница в динамике индексов была обусловлена снижением курса доллара к рублю.

6 из 10 отраслевых индексов закрылись в плюсе. Наилучшую динамику показали строители (+2,24%), транспорт (+1,88%) и финансы (+1,38%). Отстали ИТ (-1,30%), химия/нефтехимия (-0,29%) и потребительский сектор (-0,16%).

Рынок акций РФ продолжает консолидироваться после резкого бычьего разворота в понедельник, и такая динамика выглядит вполне здоровой. Для устойчивого роста рынку акций РФ необходимо отстояться и сконсолидироваться, и этот процесс может занять пару недель.

Лидером роста вновь стал индекс строительных компаний, которые, с нашей точки зрения, представляют собой интересную долгосрочную историю роста. Здесь у нас есть актуальные инвестидеи в бумагах «Самолета» и «Эталона».

В лидерах роста среди отдельных имен можно отметить акции НМТП (+11,56%) и «Совкомфлота» (+8,35%), показавших сильную динамику после заявления вице-премьера России Александра Новака о планах расширения портовых мощностей для переориентации поставок нефти на восток.

Акции «Русала» отскочили на 2,28% после снижения накануне: судя по относительно спокойной динамике бумаг, инвесторы слабо верят в то, что США введут против компании санкции. Либо весь возможный негатив уже и так учтен в ценах.

Динамику заметно лучше рынка показали акции «Газпромнефти»: компания сообщила, что не будет сокращать добычу, так как она соответствует квоте в рамках сделки ОПЕК+.

Лучше рынка выглядел и «Новатэк» на фоне комментариев главы компании Леонида Михельсона о том, что она сумела нивелировать санкционные риски и перенаправить экспортные потоки.

Акции «Лензолота» подскочили на 33,37% (обычные) и 18,85% (преф) и стали лидерами роста на Московской бирже. Совет директоров компании рекомендовал выплатить по итогам 9 месяцев 2022 года дивиденды в размере 3 508 руб. на обыкновенную акцию.

Акции VEON подорожали более чем на 10%. Драйвером роста стали новости в СМИ о том, что принадлежащий нидерландскому телеком-холдингу VEON сотовый оператор «Вымпелком» может стать компанией с российским капиталом.

Рубль стабилизировался после многодневного снижения к доллару и евро

В четверг рубль укрепился к доллару, немного ослаб к евро, сохранил позиции против китайского юаня. До пика октябрьского налогового периода еще далеко, но российские экспортеры, похоже, пользуются ростом доллара для продаж.

На 19:00 мск:

USD/RUB (Мосбиржа) — 63,63 (-1,23%), с начала года -15,4%

EUR/RUB (Мосбиржа) — 62,735 (-0,02%), с начала года -26,6%

Согласно опубликованному сегодня Банком России «Обзору рисков финансовых рынков», СЗКО — основные агенты по реализации валютной выручки экспортеров — оставались крупнейшими продавцами валюты на рынке в сентябре. Нетто-продажи валюты этой категории участников рынка в сентябре составили 693,6 млрд руб. (в августе — 431,1 млрд руб.). Крупнейшие покупатели валюты — банки, не относящиеся к СЗКО. Они приобретали валюту для импортеров, а также иных клиентов в целях осуществления ими международных переводов. Объем покупок данной категории участников значительно вырос — с 320,5 млрд руб. в августе до 544,3 млрд руб. в сентябре.

Также значительные объемы валюты приобретали дружественные нерезиденты — 129,5 млрд руб. (в августе — 35,7 млрд руб.). С начала года эта группа участников постепенно наращивает покупки долларов США и евро, что может быть связано с активизацией валютных расчетов российских граждан через банковские системы дружественных стран.

Недавний повышенный спрос на валюту, который отчасти мог быть связан с проходящими в октябре дивидендными выплатами, похоже, удовлетворен в большей степени. Если же нет, то он найдет более насыщенное встречное предложение со стороны экспортеров уже в рамках октябрьского налогового периода. Поэтому мы пока сохраняем нашу точку зрения, согласно которой прочно закрепиться выше 64 рублей за доллар будет затруднительно.

Нефть и другие сырьевые активы

Утром пятницы декабрьские фьючерсы на нефть Brent торговались в области уровней закрытия четверга, рискую завершить неделю снижением. Спрос на нефть со стороны Китая остается подавленным: объемы пассажирских авиаперевозок в стране в первую неделю октября оказались на 42% ниже аналогичного показателя прошлого года, пишет Bloomberg со ссылкой на China Aviation Daily. Автомобильные путешествия также сократились на 30% г/г, и все это — следствие проводимой Пекином политики нулевой терпимости к Covid. На долю транспорта приходится около половины всего потребления нефти в Китае.

Международное энергетическое агентство сообщило, что сокращение добычи нефти на 2 млн б/с в рамках ОПЕК+, которое начнется в ноябре, создает риски роста цен, который подтолкнет мировую экономику к рецессии. А в среду Минэнерго США понизило прогноз по добыче нефти в стране в 2023 году. Все это накладывается на скорое вступление в силу «потолка» цен на российскую нефть и создает предпосылки для заметного сдвига рыночного баланса в сторону дефицита.

Участники рынка видят эти риски и действуют соответствующим образом. По данным Bloomberg, в последние дни наблюдался высокий спрос на колл-опционы на нефть, а в среду объем торгов колл-опционами на смесь WTI достиг максимального уровня с 2019 года.

По данным Минэнерго США, коммерческие запасы сырой нефти выросли в стране на наделе до 7 октября на 9,9 млн барр. против консенсус-прогноза на уровне +1,067 млн барр. и против -1,356 млн барр. неделей раньше. Запасы бензина выросли на 2 млн барр., а запасы дистиллятов сократились на 4,85 млн барр.

Золото также рискует закрыть неделю снижением: перспективы дальнейшего и, возможно, еще более агрессивного повышения ставок со стороны ФРС выступают не лучшим фоном для драгметаллов.

Цены на алюминий растут третий день подряд: рынок опасается запрета на поставки в США алюминия из России. В среду агентство Bloomberg сообщило со ссылкой на информированные источники о том, что администрация Байдена рассматривает три варианта: полный запрет импорта, повышение импортных пошлин до запретительного уровня и введение санкций в отношении компании «РУСАЛ». Более подробно об этом можно прочитать в нашем обзоре.

В Китае растет спрос на медь на фоне дефицита металла внутри страны. По данным Bloomberg, вчера премия, которую покупатели меди платят в порту Яншань относительно цен на LME, достигла годового максимума в $137,5 за тонну. Еще один признак дефицита — расширение спреда между двумя ближайшими фьючерсами на медь в Шанхае до рекордного значения с 2007 года. Аналогичный спред во фьючерсах на цинк также достиг многолетнего максимума.

На 07:55 мск:

Brent, $/бар. — 94,57 (+0,00%) с нач. года +21,6%

WTI, $/бар. — 89,13 (+0,02%) с нач. года +18,5%

Urals, $/бар. — 72,75 (-0,30%) с нач. года -5,3%

Золото, $/тр. унц. — 1 667,72 (+0,08%) с нач. года -8,8%

Серебро, $/тр. унц. — 18,97 (+0,42%) с нач. года -17,7%

Алюминий, $/т — 2 381,50 (+0,93%) с нач. года -15,2%

Медь, $/т — 7 658,50 (+1,13%) с нач. года -21,2%

Никель, $/т — 22 427,00 (+0,61%) с нач. года +8,0%

Рынок акций США показал мощный рост после большого гэпа вниз на старте торгов

В четверг, 13 октября, S&P 500 вырос на 2,60% до 3 669,91 п. (самое высокое закрытие с 6 октября). Все 11 основных секторов индекса завершили сессию в плюсе. Наилучшую динамику показали финансы (+4,14%), энергетика (+4,08%) и ИТ (+3,12%). Отстали производство товаров длительного пользования (+0,98%), производство товаров первой необходимости (+1,61%), и недвижимость (+1,84%).

S&P 500 находится на 24,5% ниже исторического (январского) максимума. Скользящий коэффициент «цена/прибыль» индекса составляет 17,8х, форвардный — 16,2х. Скользящая дивидендная доходность S&P 500 (12 месяцев) составляет 1,8%.

За час до открытия рынка в США были опубликованы данные по потребительской инфляции за сентябрь, которые превысили консенсус-прогнозы. На этом фоне S&P 500 начал торги с большого гэпа вниз, но быстро развернулся и рос до самого закрытия. Такое часто бывает на излете продаж, когда рынок находится в затяжном даунтренде (например, нечто подобное мы видели в этот понедельник на рынке акций РФ). Господствующие на рынке пессимизм и медвежье позиционирование создают предпосылки для дальнейшего роста S&P 500 в ближайшие недели на фоне закрытия коротких позиций. Особенно, если начинающийся сезон корпоративной отчетности окажется неплохим.

Для дальнейшего восстановления рынка акций США есть и технические предпосылки: S&P 500 отыграл 50% роста с минимумов марта 2020 года до максимумов этого января и протестировал 200-дневную скользящую среднюю, которая в прошлом часто выступала сильной поддержкой.

На 23:00 мск:

S&P 500 — 3 669,91 п. (+2,60%), с нач. года -23,0%

VIX — 31,94 пт (-1.63 пт), с нач. года +14.72 пт

MSCI World — 2 411,69 п. (+1,86%), с нач. года -25,4%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба