Текущий спред на 10:05 — 4.36$ (обновляется раз в час)

Инфографика по нефти, спреду, доходностям и «неэффективностям» начала декабря

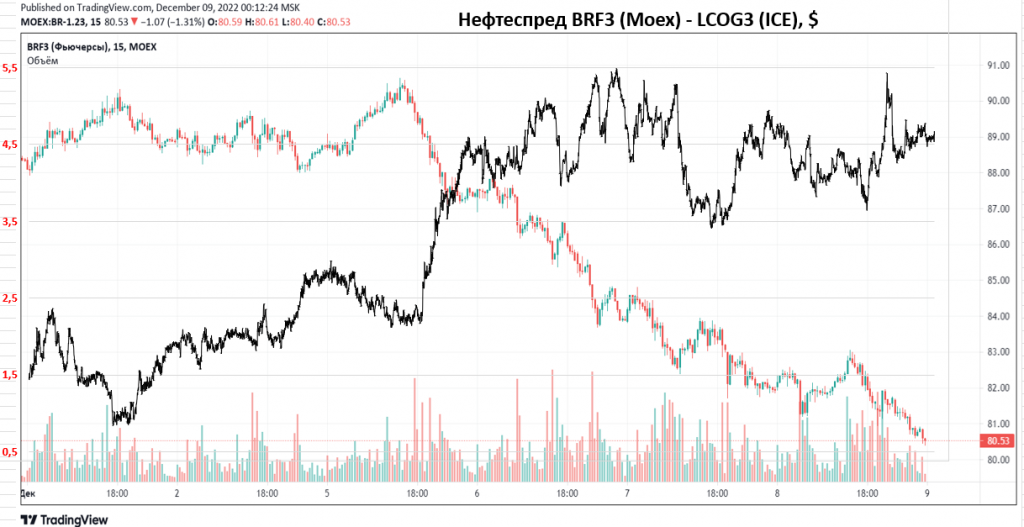

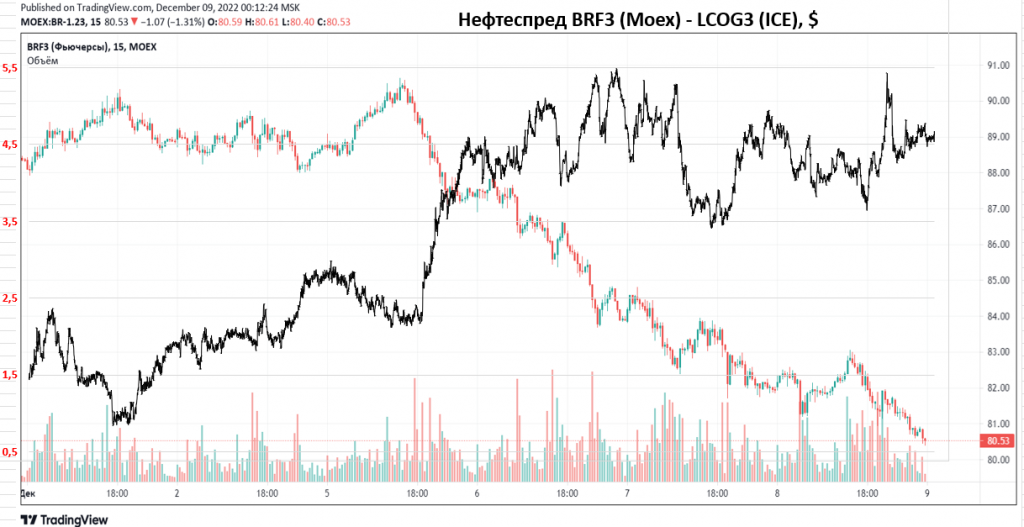

Третий день уже мы наблюдаем аномальный спред между глобальным нефтяным контрактом (цены на ICE, CME, CFD практически равны) и его «зеркалом» на мосбирже BRF3.

Если раньше расхождения внутри месяца составляли до 2.5%, то сейчас мы видим уровень «сопротивления» в спреде в 5.5$.

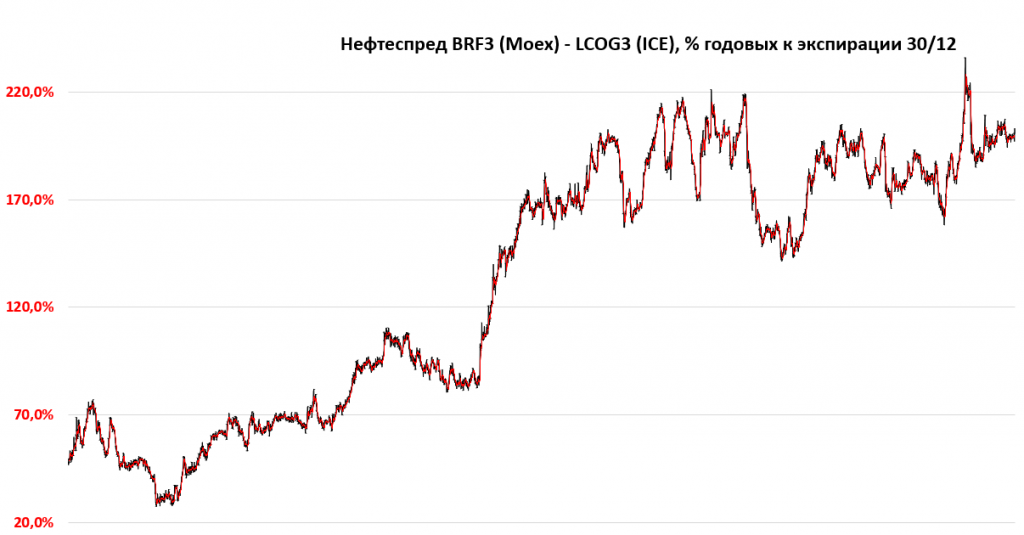

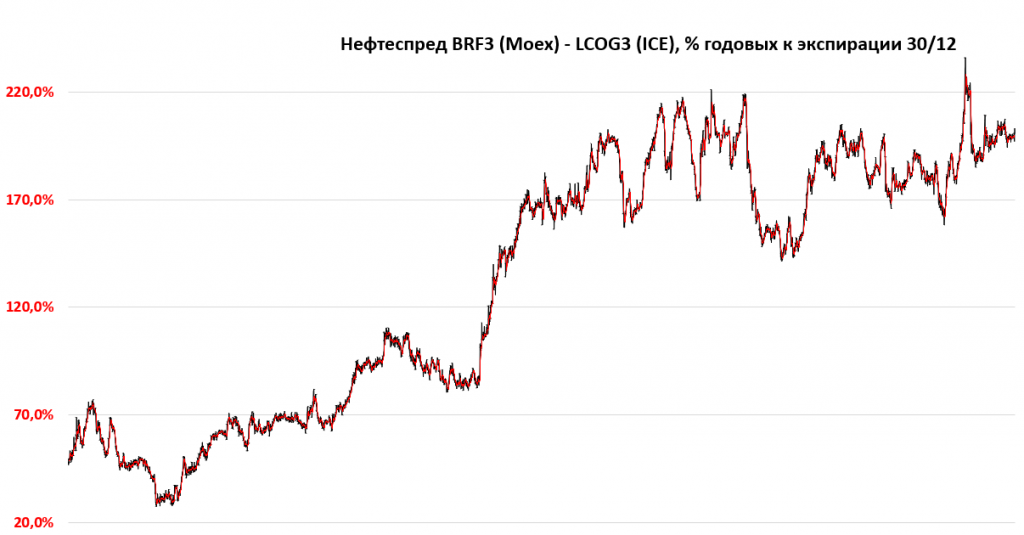

К ближайшей новогодней экспирации (30.12) максимальная доходность арбитража такой конструкции составляет около 200% годовых (чем ближе к экспирации тем выше доходность — меньше же дней остается)

Надо отметить что в модели расчета взяты минимально существующие затраты на ГО на обоих сторонах и текущий курс долл, но и с меньшим уровнем рисков доходность все равно будет «трехзначной»…

Глядя на этот график и на изменение открытого интереса (разблюдовка по физикам/юрикам — лонгам и шортам тут ) у меня возникает диссонанс — на что рассчитывают физики кратно наращивающие лонги в «Московском контракте» в такой ситуации???

Ведь очевидно смещение математического ожидания — для минимального профита нужен рост глобальной нефти хотя бы на 6.5% за две недели (праздники исключаю)

Все другие случаи приведут к практически гарантированному убытку.

однако физики плакали, кололись, но продолжали жрать кактус, довностить маржу и наращивать изо дня в день лонги:

График 4 тезисы

Рассмотрим модифицированный график — назовем его падение цен от максимума (16:48 05.12).

В этой точке спред уже составлял 2.1$, дальше он начал только увеличиваться.

В итоге на Мосбирже нефть упала на 9.8 долларов (11%), а на мировых рынках на 12.4$ (14%)

Не забываем, что к 30 декабря (как правило за день два) котировки на обоих площадках должны сравнятся, а скорее всего российская нефть даже станет чуть-чуть дешевле мирового аналога (многие не захотят выходить на экспиру и предпочтут закрыться подороже, но заранее)

----

График 2

тезисы

График за крайние два торговых дня, наглядно показывает, риски «одногого арбитража» (торговлю локальным «московским контрактом» на основе глобального «поводыря») — по тренду — корреляция этих инструментов совсем не 99.44% (допустимая величина) — а 91.85% (ковариация 0.7213)

Инфографика по нефти, спреду, доходностям и «неэффективностям» начала декабря

Третий день уже мы наблюдаем аномальный спред между глобальным нефтяным контрактом (цены на ICE, CME, CFD практически равны) и его «зеркалом» на мосбирже BRF3.

Если раньше расхождения внутри месяца составляли до 2.5%, то сейчас мы видим уровень «сопротивления» в спреде в 5.5$.

К ближайшей новогодней экспирации (30.12) максимальная доходность арбитража такой конструкции составляет около 200% годовых (чем ближе к экспирации тем выше доходность — меньше же дней остается)

Надо отметить что в модели расчета взяты минимально существующие затраты на ГО на обоих сторонах и текущий курс долл, но и с меньшим уровнем рисков доходность все равно будет «трехзначной»…

Глядя на этот график и на изменение открытого интереса (разблюдовка по физикам/юрикам — лонгам и шортам тут ) у меня возникает диссонанс — на что рассчитывают физики кратно наращивающие лонги в «Московском контракте» в такой ситуации???

Ведь очевидно смещение математического ожидания — для минимального профита нужен рост глобальной нефти хотя бы на 6.5% за две недели (праздники исключаю)

Все другие случаи приведут к практически гарантированному убытку.

однако физики плакали, кололись, но продолжали жрать кактус, довностить маржу и наращивать изо дня в день лонги:

График 4 тезисы

Рассмотрим модифицированный график — назовем его падение цен от максимума (16:48 05.12).

В этой точке спред уже составлял 2.1$, дальше он начал только увеличиваться.

В итоге на Мосбирже нефть упала на 9.8 долларов (11%), а на мировых рынках на 12.4$ (14%)

Не забываем, что к 30 декабря (как правило за день два) котировки на обоих площадках должны сравнятся, а скорее всего российская нефть даже станет чуть-чуть дешевле мирового аналога (многие не захотят выходить на экспиру и предпочтут закрыться подороже, но заранее)

----

График 2

тезисы

График за крайние два торговых дня, наглядно показывает, риски «одногого арбитража» (торговлю локальным «московским контрактом» на основе глобального «поводыря») — по тренду — корреляция этих инструментов совсем не 99.44% (допустимая величина) — а 91.85% (ковариация 0.7213)

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба