27 декабря 2022 Финам Гайнутдинова Лиана

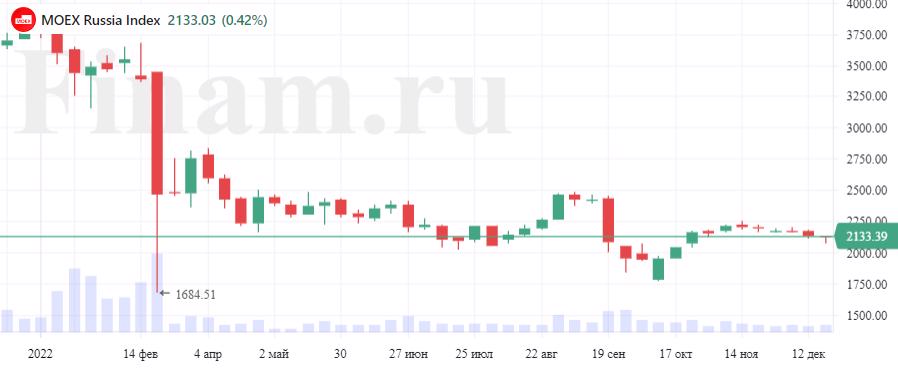

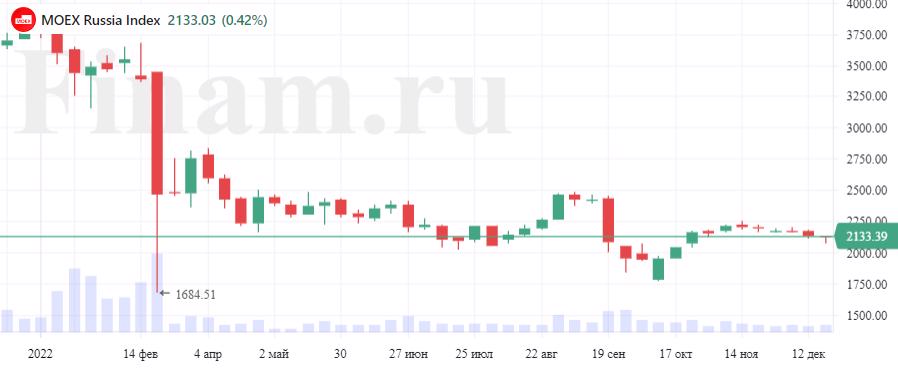

Уходящий 2022 год однозначно стал для российских инвесторов годом разочарований, потерь, «обнулений». Он безжалостным тяжелым катком проехался по отечественному фондовому рынку, изменив его почти до неузнаваемости и расшатав нервную систему инвесторов. Неудивительно, что индекс МосБиржи завершает год с худшим в мире результатом (-44%). Однако, несмотря на все шоки и максимальную 55%-ную просадку в феврале, рынок выжил, отскочил от дна, отыграв небольшую часть потерь. В жизни даже в самые мрачные времена бывают светлые моменты, так и на рынке – на фоне всеобщего падения в прошедшем году были свои истории роста.

Фаворит года

Из 40 ликвидных бумаг, входящих в состав индексов МосБиржи/РТС, положительную динамику продемонстрировали лишь акции «ФосАгро», которые за год выросли на 12%, благодаря высоким ценам на фосфатные и комплексные удобрения на мировом рынке. Основной рост пришелся на первую половину года, однако, начиная со второй половины августа, котировки скорректировались вниз на 23%. Стоит ли эту коррекцию использовать для покупки? Повторят ли бумаги успех текущего года?. В ходе онлайн-конференции Finam.ru "Российский рынок и рубль в 2022 году: история падений и надежд" эксперты разошлись во мнениях. С одной стороны, компания остается фундаментально устойчивой и конкурентно привлекательной, продолжающей стабильно увеличивать объемы производства. Катализаторами роста бумаги может стать возможное ослабление рубля до 70–75 за доллар, выплата дивидендов, а также высокие цены газа в Европе. С другой стороны, есть и существенные риски - дальнейший рост налогообложения сектора, возможное снижение цен на удобрения и, конечно, более слабый спрос в случае глобальной рецессии. Не стоит списывать со счетов и возможность новых санкций, нарушений экспортных поставок.

Истории роста во втором и третьем эшелонах

В этой части рынка в прошедшем году было немного больше «везунчиков». Расскажем о наиболее интересных.

В частности, в сентябре инвесторов удивили акции предприятия металлургического комплекса УГМК «Электроцинк», находящегося во Владикавказе. Бумаги за неделю с 8 по 15 сентября выросли со 175 рублей до 483,5. При этом взрывной рост сопровождался рекордными объемами торгов за всю историю с момента ее листинга 2011 году и превышал 200 млн рублей, опережая по этому показателю некоторые «фишки». По мнению начальника отдела глобальных исследований «Открытие Инвестиций» Михаила Шульгина, очевидных причин для столь стремительного роста бумаг не было. «Либо это реализация стратегии манипулирования Pump&Dump, либо торговля на инсайдерском факте, который еще не известен широкому кругу инвесторов», - отмечал тогда эксперт. В конце года акции «Электроцинка» торгуются на отметке 349,5 рубля. За год бумага подорожала на 103%.

На 89% при достаточно высоких торговых объемах выросли за год акции корпорации «Иркут». Инвесторы отыгрывали будущий рост госзаказов, поскольку правительство анонсировало задачу по 100-процентному импортозамещению в авиапромышленности. В октябре власти выделили «Иркуту» 15 млрд рублей на расширение производства самолетов МС-21, которые могут заменить модели Boeing и Airbus. Последние из-за санкций прекратили поставлять в Россию запчасти и приостановили оказание услуг по поддержке российских авиакомпаний.

Энергетическая компания «Квадра» в прошедшем году пережила многое – от смены владельца до решения о делистинге. Еще в январе бумага за пару дней выросла почти на 50% на новости о том, что «дочка» «Росатома» компания «Русатом Инфраструктурные решения» (РИР) выкупила 82,74% «Квадры» у структур Михаила Прохорова, нарастив свою долю впоследствии до 95%. В феврале при падении на сообщении о СВО бумага закрылась даже выше январского минимума и после открытия рынка демонстрировала умеренный поступательный рост. В ноябре акционеры компании утвердили план делистинга компании. В конце декабря энергокомпания сообщила, что листинг акций «Квадры» на Мосбирже будет прекращен с 25 января. За год бумаги «Квадры» подорожали на 51%.

Акции производителя минеральных удобрений «Акрон» за прошедший год выросли гораздо сильнее чем у «ФосАгро» - на 48%. Бизнес компании чувствовал себя отлично из-за роста цен на удобрения. Инвесторы позитивно смотрели на бумаги в условиях наращивания поставок в том числе в Азиатский регион.

Акции "Ашинского металлургического завода" - небольшого производителя стальных листов и изделий из нержавеющей стали выросли за год более чем на 45%. Эксперты отмечают рентабельность капитала компании значительно выше рынка и очень низкую долговую нагрузку.

Акции «Росбанка» подорожали за текущий год на 43%. Самый впечатляющий рост в бумаге случился 11 апреля, кода она выстрелила на фоне новостей о покупке банка "Интерросом" Потанина у французской группы Societe Generale. Впоследствии «Интеррос» передал 47,5% акций «Росбанка» благотворительному фонду Владимира Потанина.

Очень удачно сложился год для фондового новичка - компании Positive Technologies, IPO которой стало заметным событием декабря 2021 года. За прошедший год акции дебютанта выросли на 37%. Так уж совпало, что профильная тема компании – кибербезопасность - стала актуальна в 2022 году как никогда. К тому же из-за санкций Россию покинули многие западные IT-компании. Осенью "Группа Позитив" провела SPO. Целью на 2023 год для компании станет включение акций в основной индекс Московской биржи.

Лидеры отскока в индексе МосБиржи – кто счастливчики?

Как уже было сказано, в основном индексе МосБиржи/РТС лишь одна бумага продемонстрировала рост по итогам года. Большинство бумаг не смогли полноценно оправиться от шоковых событий февраля. Однако во втором полугодии были такие, кто смог взять неплохой темп восстановления и возможно в ближайшие месяцы отыграют потери.

Среди них несколько акций из потребительского ретейла – традиционно одного из наиболее устойчивых в периоды слабой макроконъюнктуры.

Расписки X5 Retail Group к июню 2022 года опустились до минимальной отметки в 735 рублей с момента своего листинга на Московской бирже в 2018 году. Однако, оттолкнувшись от дна, бумаги выросли затем почти на 90% - до 1630 рублей. Эксперты отмечают хорошие результаты компании за 9 месяцев 2022 года, которые были обеспечены устойчивым спросом на продукты питания и умеренной регуляторной средой. Позитивная тенденция может сохраниться и в ближайшие кварталы. Главные риски эмитента на текущий момент связаны с зарубежной регистрацией.

Почти 60% за второе полугодие прибавили расписки Ozon Holdings. В феврале котировки обновили «дно» на отметке 595 рублей. В уходящем году компания оставалась одним из лидеров электронной коммерции, сменив фокус с агрессивного роста на комбинацию развития и повышение операционной эффективности. Аналитики «Финама» ожидают улучшения финпоказателей компаниив 2023 году и присваивают ретейлеру рейтинг «Лучше рынка».

Котировки дискаунтера Fix Price Group дважды в этом году оказывались на дне (206,7 рубля) – 21 февраля и 26 сентября, но затем подросли почти на 19%. Эксперты ФГ «Финам», видят 27-процентный потенциал роста акций в следующем году. Компания продолжает активно открывать новые магазины, что вместе с ростом среднего чека позволяет увеличивать выручку и EBITDA более чем на 20% в год.

Примерно со второй половины июня возобновилось позитивное движение в расписках TCS Group, которые с этого момента подросли более чем на 50%. Компания опубликовала финансовые результаты по МСФО за 3 квартал и 9 месяцев 2022 года, согласно которым в 3 квартале наметилась позитивная динамика. В целом же чистая прибыль TCS Group за 9 месяцев 2022 года по МСФО снизилась в 4,6 раза - до 10,1 млрд руб. При этом в 3 квартале чистая прибыль группы составила 5,9 млрд рублей.

Ну и еще одна бумага смогла показать значительный отскок в последние полгода – расписки VK, прибавившие за последние шесть месяцев 45%. В прошедшем году компания претерпела значительные преобразования, изменившие ее инвестиционный профиль: продажу игрового подразделения, выход из совместного предприятия со «Сбером», покупку сервисов «Дзен» и «Новости» у «Яндекса». Эксперты считают, что благоприятная ситуация на рынке рекламы и консолидация платформы «Дзен» могут поддержать финпоказатели в 4 квартале по МСФО, при этом рост расходов может ускориться. Компания обещает в ближайшее время представить инвесторам новую стратегию развития, которая, возможно, повлияет на отношение инвесторов к бумагам.

Какие акции российского фондового рынка могут вырасти в 2023 году?

Конечно, в условиях текущей неопределенности прогнозы – дело неблагодарное. Уходящий 2022 год, а до этого 2020-ый наглядно показали, что потенциально может случиться что угодно, любые шоки, «черные лебеди»…

Тем не менее, если исключить какие-то форс-мажорные сценарии и исходить из текущих вводных, то инвесторам, особенно с небольшим опытом, совсем не помешает мнение профессиональных участников рынка. В целом многие из них полагают, что свое «дно» российский рынок все-таки уже оставил позади, и ряд санкционных и макроэкономических рисков уже учтены в стоимости отечественных бумаг. Предстоящий год будет, скорее всего, нервным, но фондовый рынок может начать восстановление.

В связи с этим Андрей Хохрин, генеральный директор ИК "Иволга Капитал", считает, что имеет смысл вкладываться в индекс МосБиржи или индекс «голубых фишек» - то есть собирать акции в портфель в соответствии с индексом. Он верит в то, что есть далеко не нулевой шанс заработать на росте этого портфеля в следующем году. Однако полагает, что в самих индексах будет много заметных замен и изменений долей.

В свою очередь, Сергей Суверов, инвестиционный стратег УК "Арикапитал", напротив, считает, что стоит обратить внимание на второй эшелон. Главная проблема рынка после ухода иностранцев - низкая ликвидность, поэтому проще будет разогнать не бумаги тяжеловесов, а акции второго эшелона. Эксперт считает интересными в этом плане бумаги растущих компаний, типа Positive Technologies и Whoosh, среди крупных компаний ставку стоит сделать на экспортёров с относительно невысокой налоговой нагрузкой, таких как «Норильский никель», хотя у этой компании пока не очень понятна ситуация с дивидендами. Акции нефтяных компаний могут быть интересны в плане неплохой дивидендной доходности, но в них есть специфические риски из-за санкций и роста фискальной нагрузки.

Роман Пантюхин, исполнительный директор, начальник управления по анализу акций "Совкомбанка" в числе возможных фаворитов будущего года называет акции трех секторов – финансового, цветных металлов и продовольственного ретейла. По его мнению, после весеннего шока банки уже вернулись к генерации прибыли, объем вкладов населения восстановился, а кредитование идет в рост. Коллапса банковской системы не произошло, поэтому дела у банкиров будут только улучшаться. Что касается производителей цветных металлов, то серьезные санкции обошли их стороной, поскольку Запад сильно зависит от российских никеля и алюминия, чуть меньше – от российской меди. Кроме того, вероятное ослабление рубля увеличит прибыль компаний. Ну и компании продовольственного ретейла практически не пострадали от санкций, а растущая инфляция может быть переложена на плечи покупателей. Из-за кризиса люди могут перейти на более дешевые продукты, что будет давить на маржинальность ретейлеров, но отказ от еды невозможен. Эксперт обращает внимание также на то, что прибыль сектора в моменте, вероятно, выше прошлогодних значений из-за инфляции, а акции все еще торгуются ниже январских уровней, что делает эти бумаги неплохой инвестиционной идеей. При этом эксперт не ждет от рынка взрывного роста в следующем году в отсутствие притока новых средств, тем не менее считает, что неплохие варианты для долгосрочных инвестиций сейчас вполне можно найти.

Эксперты Freedom Finance Global в опубликованной стратегии считают, что возможностей для долгосрочных инвестиций на российском рынке все еще немного. Стратегия «купи и держи» при реализации ряда сценариев может оказаться убыточной, поэтому стоит отдать предпочтение активному управлению. Аналитики компании разделили российский рынок на условные шесть сегментов и, с их точки зрения, интересными для инвестиций могут только первые два сегмента: 1) дивидендный и доходный (ФСК, «РусГидро», «Ростелеком», МТС), 2) устойчивый (в этом списке преимущественно бумаги ведущих ИТ-компаний и ретейлеров - X5 Group, Ozon, Fix Price, «Яндекс», VK, TCS, «Магнит, «МосБиржа»), 3) подвижный (сырьевые компании - «РУСАЛ», ГМК «Норникель», «Роснефть», «Полюс», «ФосАгро», «Татнефть», «ЛУКОЙЛ»), 4) спекулятивный (в этой группе состоят прежде всего «голубые фишки» - «Сбербанк», «Газпром», ВТБ, «Сургутнефтегаз»), 5) рисковый (акции секторов строительства и черной металлургии),6) непрозрачный (акции стратегических компаний, контролируемых государством – «Аэрофлот», «Транснефть», ВСМПО, «КАМАЗ»).

Аналитическая команда ИБ «Синара» в своей стратегии оценивает потенциал роста индекса МосБиржи в 2023 году в 40%. В качестве катализаторов рыночного роста они называют такие факторы как выплату промежуточных дивидендов; приток денег с депозитов, переток из зарубежных акций и валюты; снижение ставки ЦБ РФ; деэскалацию. В числе рисков – могут быть новые санкции; падение сырьевых цен; курс рубля к доллару ниже 60, продажа расконвертированных акций. В их модельном портфеле с рекомендацией на покупку такие акции как «ЛУКОЙЛ», «Норникель», «Роснефть», «Сбербанк», НЛМК, «РУСАЛ», «НОВАТЭК», «Яндекс»», «Транснефть», «Мечел», «Магнит», «Интер РАО», «ФосАгро», «Глобалтранс», «ПИК».

Эксперты ИК «БКС Мир Инвестиций» также прогнозируют рост российского рынка в следующем году на 40%, если учитывать дивидендный фактор (без учета дивидендов – 33%). Среди их фаворитов в следующем году - истории внутреннего спроса, включая сектор медиа, финансовые компании («Сбербанк», TCS, «Мосбиржа»), девелоперы (ПИК), потребсектор («Магнит») и телекомы. Средний потенциал роста акций в каждом из этих секторов до конца 2023 года эксперты оценивают в диапазоне от 45% до 60%.

Что касается сырьевых историй, то их потенциал ниже. Среди газовых компаний акции «Газпрома», по мнению экспертов БКС, выглядят предпочтительнее других экспортеров. Сектор металлургии дает средний потенциал роста в 32%, что технически соответствует рейтингу «держать», однако в их список топ-10 вошли «Мечел», «РУСАЛ» и «Северсталь». Возможный потенциал роста нефтяников оценивается лишь в 16% на фоне слабых перспектив прибыли.

Фаворит года

Из 40 ликвидных бумаг, входящих в состав индексов МосБиржи/РТС, положительную динамику продемонстрировали лишь акции «ФосАгро», которые за год выросли на 12%, благодаря высоким ценам на фосфатные и комплексные удобрения на мировом рынке. Основной рост пришелся на первую половину года, однако, начиная со второй половины августа, котировки скорректировались вниз на 23%. Стоит ли эту коррекцию использовать для покупки? Повторят ли бумаги успех текущего года?. В ходе онлайн-конференции Finam.ru "Российский рынок и рубль в 2022 году: история падений и надежд" эксперты разошлись во мнениях. С одной стороны, компания остается фундаментально устойчивой и конкурентно привлекательной, продолжающей стабильно увеличивать объемы производства. Катализаторами роста бумаги может стать возможное ослабление рубля до 70–75 за доллар, выплата дивидендов, а также высокие цены газа в Европе. С другой стороны, есть и существенные риски - дальнейший рост налогообложения сектора, возможное снижение цен на удобрения и, конечно, более слабый спрос в случае глобальной рецессии. Не стоит списывать со счетов и возможность новых санкций, нарушений экспортных поставок.

Истории роста во втором и третьем эшелонах

В этой части рынка в прошедшем году было немного больше «везунчиков». Расскажем о наиболее интересных.

В частности, в сентябре инвесторов удивили акции предприятия металлургического комплекса УГМК «Электроцинк», находящегося во Владикавказе. Бумаги за неделю с 8 по 15 сентября выросли со 175 рублей до 483,5. При этом взрывной рост сопровождался рекордными объемами торгов за всю историю с момента ее листинга 2011 году и превышал 200 млн рублей, опережая по этому показателю некоторые «фишки». По мнению начальника отдела глобальных исследований «Открытие Инвестиций» Михаила Шульгина, очевидных причин для столь стремительного роста бумаг не было. «Либо это реализация стратегии манипулирования Pump&Dump, либо торговля на инсайдерском факте, который еще не известен широкому кругу инвесторов», - отмечал тогда эксперт. В конце года акции «Электроцинка» торгуются на отметке 349,5 рубля. За год бумага подорожала на 103%.

На 89% при достаточно высоких торговых объемах выросли за год акции корпорации «Иркут». Инвесторы отыгрывали будущий рост госзаказов, поскольку правительство анонсировало задачу по 100-процентному импортозамещению в авиапромышленности. В октябре власти выделили «Иркуту» 15 млрд рублей на расширение производства самолетов МС-21, которые могут заменить модели Boeing и Airbus. Последние из-за санкций прекратили поставлять в Россию запчасти и приостановили оказание услуг по поддержке российских авиакомпаний.

Энергетическая компания «Квадра» в прошедшем году пережила многое – от смены владельца до решения о делистинге. Еще в январе бумага за пару дней выросла почти на 50% на новости о том, что «дочка» «Росатома» компания «Русатом Инфраструктурные решения» (РИР) выкупила 82,74% «Квадры» у структур Михаила Прохорова, нарастив свою долю впоследствии до 95%. В феврале при падении на сообщении о СВО бумага закрылась даже выше январского минимума и после открытия рынка демонстрировала умеренный поступательный рост. В ноябре акционеры компании утвердили план делистинга компании. В конце декабря энергокомпания сообщила, что листинг акций «Квадры» на Мосбирже будет прекращен с 25 января. За год бумаги «Квадры» подорожали на 51%.

Акции производителя минеральных удобрений «Акрон» за прошедший год выросли гораздо сильнее чем у «ФосАгро» - на 48%. Бизнес компании чувствовал себя отлично из-за роста цен на удобрения. Инвесторы позитивно смотрели на бумаги в условиях наращивания поставок в том числе в Азиатский регион.

Акции "Ашинского металлургического завода" - небольшого производителя стальных листов и изделий из нержавеющей стали выросли за год более чем на 45%. Эксперты отмечают рентабельность капитала компании значительно выше рынка и очень низкую долговую нагрузку.

Акции «Росбанка» подорожали за текущий год на 43%. Самый впечатляющий рост в бумаге случился 11 апреля, кода она выстрелила на фоне новостей о покупке банка "Интерросом" Потанина у французской группы Societe Generale. Впоследствии «Интеррос» передал 47,5% акций «Росбанка» благотворительному фонду Владимира Потанина.

Очень удачно сложился год для фондового новичка - компании Positive Technologies, IPO которой стало заметным событием декабря 2021 года. За прошедший год акции дебютанта выросли на 37%. Так уж совпало, что профильная тема компании – кибербезопасность - стала актуальна в 2022 году как никогда. К тому же из-за санкций Россию покинули многие западные IT-компании. Осенью "Группа Позитив" провела SPO. Целью на 2023 год для компании станет включение акций в основной индекс Московской биржи.

Лидеры отскока в индексе МосБиржи – кто счастливчики?

Как уже было сказано, в основном индексе МосБиржи/РТС лишь одна бумага продемонстрировала рост по итогам года. Большинство бумаг не смогли полноценно оправиться от шоковых событий февраля. Однако во втором полугодии были такие, кто смог взять неплохой темп восстановления и возможно в ближайшие месяцы отыграют потери.

Среди них несколько акций из потребительского ретейла – традиционно одного из наиболее устойчивых в периоды слабой макроконъюнктуры.

Расписки X5 Retail Group к июню 2022 года опустились до минимальной отметки в 735 рублей с момента своего листинга на Московской бирже в 2018 году. Однако, оттолкнувшись от дна, бумаги выросли затем почти на 90% - до 1630 рублей. Эксперты отмечают хорошие результаты компании за 9 месяцев 2022 года, которые были обеспечены устойчивым спросом на продукты питания и умеренной регуляторной средой. Позитивная тенденция может сохраниться и в ближайшие кварталы. Главные риски эмитента на текущий момент связаны с зарубежной регистрацией.

Почти 60% за второе полугодие прибавили расписки Ozon Holdings. В феврале котировки обновили «дно» на отметке 595 рублей. В уходящем году компания оставалась одним из лидеров электронной коммерции, сменив фокус с агрессивного роста на комбинацию развития и повышение операционной эффективности. Аналитики «Финама» ожидают улучшения финпоказателей компаниив 2023 году и присваивают ретейлеру рейтинг «Лучше рынка».

Котировки дискаунтера Fix Price Group дважды в этом году оказывались на дне (206,7 рубля) – 21 февраля и 26 сентября, но затем подросли почти на 19%. Эксперты ФГ «Финам», видят 27-процентный потенциал роста акций в следующем году. Компания продолжает активно открывать новые магазины, что вместе с ростом среднего чека позволяет увеличивать выручку и EBITDA более чем на 20% в год.

Примерно со второй половины июня возобновилось позитивное движение в расписках TCS Group, которые с этого момента подросли более чем на 50%. Компания опубликовала финансовые результаты по МСФО за 3 квартал и 9 месяцев 2022 года, согласно которым в 3 квартале наметилась позитивная динамика. В целом же чистая прибыль TCS Group за 9 месяцев 2022 года по МСФО снизилась в 4,6 раза - до 10,1 млрд руб. При этом в 3 квартале чистая прибыль группы составила 5,9 млрд рублей.

Ну и еще одна бумага смогла показать значительный отскок в последние полгода – расписки VK, прибавившие за последние шесть месяцев 45%. В прошедшем году компания претерпела значительные преобразования, изменившие ее инвестиционный профиль: продажу игрового подразделения, выход из совместного предприятия со «Сбером», покупку сервисов «Дзен» и «Новости» у «Яндекса». Эксперты считают, что благоприятная ситуация на рынке рекламы и консолидация платформы «Дзен» могут поддержать финпоказатели в 4 квартале по МСФО, при этом рост расходов может ускориться. Компания обещает в ближайшее время представить инвесторам новую стратегию развития, которая, возможно, повлияет на отношение инвесторов к бумагам.

Какие акции российского фондового рынка могут вырасти в 2023 году?

Конечно, в условиях текущей неопределенности прогнозы – дело неблагодарное. Уходящий 2022 год, а до этого 2020-ый наглядно показали, что потенциально может случиться что угодно, любые шоки, «черные лебеди»…

Тем не менее, если исключить какие-то форс-мажорные сценарии и исходить из текущих вводных, то инвесторам, особенно с небольшим опытом, совсем не помешает мнение профессиональных участников рынка. В целом многие из них полагают, что свое «дно» российский рынок все-таки уже оставил позади, и ряд санкционных и макроэкономических рисков уже учтены в стоимости отечественных бумаг. Предстоящий год будет, скорее всего, нервным, но фондовый рынок может начать восстановление.

В связи с этим Андрей Хохрин, генеральный директор ИК "Иволга Капитал", считает, что имеет смысл вкладываться в индекс МосБиржи или индекс «голубых фишек» - то есть собирать акции в портфель в соответствии с индексом. Он верит в то, что есть далеко не нулевой шанс заработать на росте этого портфеля в следующем году. Однако полагает, что в самих индексах будет много заметных замен и изменений долей.

В свою очередь, Сергей Суверов, инвестиционный стратег УК "Арикапитал", напротив, считает, что стоит обратить внимание на второй эшелон. Главная проблема рынка после ухода иностранцев - низкая ликвидность, поэтому проще будет разогнать не бумаги тяжеловесов, а акции второго эшелона. Эксперт считает интересными в этом плане бумаги растущих компаний, типа Positive Technologies и Whoosh, среди крупных компаний ставку стоит сделать на экспортёров с относительно невысокой налоговой нагрузкой, таких как «Норильский никель», хотя у этой компании пока не очень понятна ситуация с дивидендами. Акции нефтяных компаний могут быть интересны в плане неплохой дивидендной доходности, но в них есть специфические риски из-за санкций и роста фискальной нагрузки.

Роман Пантюхин, исполнительный директор, начальник управления по анализу акций "Совкомбанка" в числе возможных фаворитов будущего года называет акции трех секторов – финансового, цветных металлов и продовольственного ретейла. По его мнению, после весеннего шока банки уже вернулись к генерации прибыли, объем вкладов населения восстановился, а кредитование идет в рост. Коллапса банковской системы не произошло, поэтому дела у банкиров будут только улучшаться. Что касается производителей цветных металлов, то серьезные санкции обошли их стороной, поскольку Запад сильно зависит от российских никеля и алюминия, чуть меньше – от российской меди. Кроме того, вероятное ослабление рубля увеличит прибыль компаний. Ну и компании продовольственного ретейла практически не пострадали от санкций, а растущая инфляция может быть переложена на плечи покупателей. Из-за кризиса люди могут перейти на более дешевые продукты, что будет давить на маржинальность ретейлеров, но отказ от еды невозможен. Эксперт обращает внимание также на то, что прибыль сектора в моменте, вероятно, выше прошлогодних значений из-за инфляции, а акции все еще торгуются ниже январских уровней, что делает эти бумаги неплохой инвестиционной идеей. При этом эксперт не ждет от рынка взрывного роста в следующем году в отсутствие притока новых средств, тем не менее считает, что неплохие варианты для долгосрочных инвестиций сейчас вполне можно найти.

Эксперты Freedom Finance Global в опубликованной стратегии считают, что возможностей для долгосрочных инвестиций на российском рынке все еще немного. Стратегия «купи и держи» при реализации ряда сценариев может оказаться убыточной, поэтому стоит отдать предпочтение активному управлению. Аналитики компании разделили российский рынок на условные шесть сегментов и, с их точки зрения, интересными для инвестиций могут только первые два сегмента: 1) дивидендный и доходный (ФСК, «РусГидро», «Ростелеком», МТС), 2) устойчивый (в этом списке преимущественно бумаги ведущих ИТ-компаний и ретейлеров - X5 Group, Ozon, Fix Price, «Яндекс», VK, TCS, «Магнит, «МосБиржа»), 3) подвижный (сырьевые компании - «РУСАЛ», ГМК «Норникель», «Роснефть», «Полюс», «ФосАгро», «Татнефть», «ЛУКОЙЛ»), 4) спекулятивный (в этой группе состоят прежде всего «голубые фишки» - «Сбербанк», «Газпром», ВТБ, «Сургутнефтегаз»), 5) рисковый (акции секторов строительства и черной металлургии),6) непрозрачный (акции стратегических компаний, контролируемых государством – «Аэрофлот», «Транснефть», ВСМПО, «КАМАЗ»).

Аналитическая команда ИБ «Синара» в своей стратегии оценивает потенциал роста индекса МосБиржи в 2023 году в 40%. В качестве катализаторов рыночного роста они называют такие факторы как выплату промежуточных дивидендов; приток денег с депозитов, переток из зарубежных акций и валюты; снижение ставки ЦБ РФ; деэскалацию. В числе рисков – могут быть новые санкции; падение сырьевых цен; курс рубля к доллару ниже 60, продажа расконвертированных акций. В их модельном портфеле с рекомендацией на покупку такие акции как «ЛУКОЙЛ», «Норникель», «Роснефть», «Сбербанк», НЛМК, «РУСАЛ», «НОВАТЭК», «Яндекс»», «Транснефть», «Мечел», «Магнит», «Интер РАО», «ФосАгро», «Глобалтранс», «ПИК».

Эксперты ИК «БКС Мир Инвестиций» также прогнозируют рост российского рынка в следующем году на 40%, если учитывать дивидендный фактор (без учета дивидендов – 33%). Среди их фаворитов в следующем году - истории внутреннего спроса, включая сектор медиа, финансовые компании («Сбербанк», TCS, «Мосбиржа»), девелоперы (ПИК), потребсектор («Магнит») и телекомы. Средний потенциал роста акций в каждом из этих секторов до конца 2023 года эксперты оценивают в диапазоне от 45% до 60%.

Что касается сырьевых историй, то их потенциал ниже. Среди газовых компаний акции «Газпрома», по мнению экспертов БКС, выглядят предпочтительнее других экспортеров. Сектор металлургии дает средний потенциал роста в 32%, что технически соответствует рейтингу «держать», однако в их список топ-10 вошли «Мечел», «РУСАЛ» и «Северсталь». Возможный потенциал роста нефтяников оценивается лишь в 16% на фоне слабых перспектив прибыли.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба