13 января 2023 investing.com Вигуляров Дмитрий

Биржа предлагает значительно больше возможностей потерять деньги, чем заработать их. (с)

В 2022 году S&P 500 снизился фактически на 20%.

Виной всему инфляция, которую мы обсуждали ещё с 2021 года.

ФРС, как слон в посудной лавке, тянула до самого последнего момента, утверждая, что «инфляция временная». А потом резко стала сокращать меры поддержки и в короткие сроки перешла к ужесточению монетарной политики.

В прошлом году ключевую ставку подняли с 0,25% до 4,5% всего за 9 месяцев. И это было самое быстрое повышение ставки за последние 40 лет.

Конечно, это не могло не отразиться на рынке. Но вопрос — что дальше?

Инфляция

12 января вышли свежие данные по ИПЦ США.

Инфляция снизилась до 6,5%. Что важно, впервые с мая 2020 года мы увидели месячное снижение цен на 0,1%.

Вероятнее всего, это связано со снижением цен на нефть. Потому что базовый индекс потребительских цен, хоть и сократился, но за месяц цены всё равно выросли на 3,6% в годовом выражении.

Поэтому радость, вызванная снижением инфляции, мнимая по двум причинам:

1. Базовая инфляция остается выше целевого уровня ФРС в 2%.

2. На последнем заседании ФРС заявила, что хочет увидеть фундаментальные признаки снижения инфляции.

По сути, как в 2021 году. Они долго реагировали на рост инфляции. Так же долго могут реагировать и на её снижение.

Благо, снижаться есть куда.

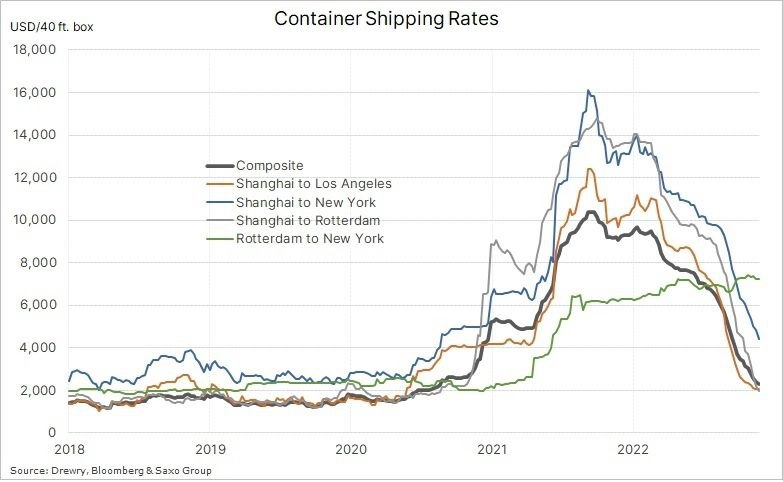

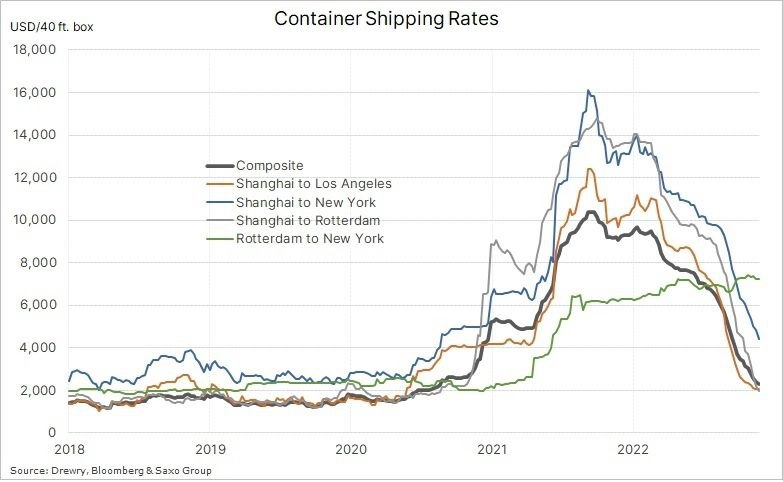

В 2021 году из-за нарушения логистических путей после ковидных ограничений контейнерные перевозки стали стоить очень дорого.

Сейчас цены на них снижаются. Поэтому мы видим и снижение инфляции.

Также, позитивным аргументом является и снижение цен на нефть. Тут тоже несколько вариантов развития сценария.

Первый — это дальнейшая стагнация и снижение на фоне развития мировой рецессии. Которая уже по сути идет. Процентные ставки высокие, инфляция всё ещё высокая.

Рецессия — это нормально. Так сказать, естественный отбор в мире экономики. И она поспособствует дальнейшему снижению инфляции.

Второй — это рост цен. На фоне снятия ограничений в Китае и увеличения потребления нефти в условиях ограниченного предложения.

Гадать тут смысла нет, волшебного шара у меня нет. У карт спрашивал, что будет дальше, они меня послали. Поэтому ориентируемся на здравый смысл.

Он состоит в том, что ФРС ещё долго будет убеждаться в том, что инфляция действительно снижается.

Рынок труда

Остается сильным, несмотря на регулярные новости от компаний по сокращению числа рабочих мест.

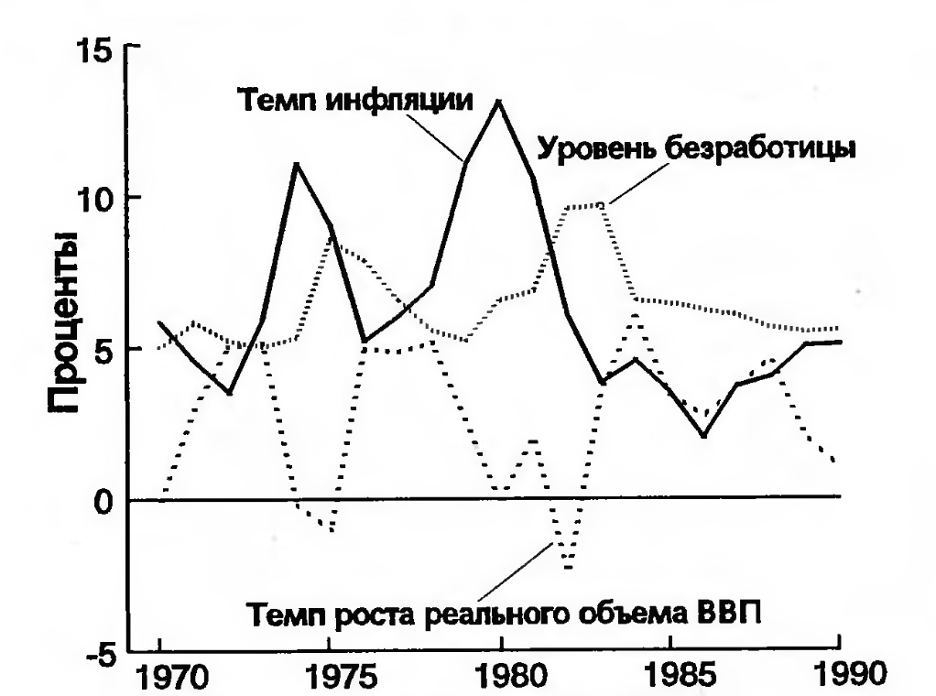

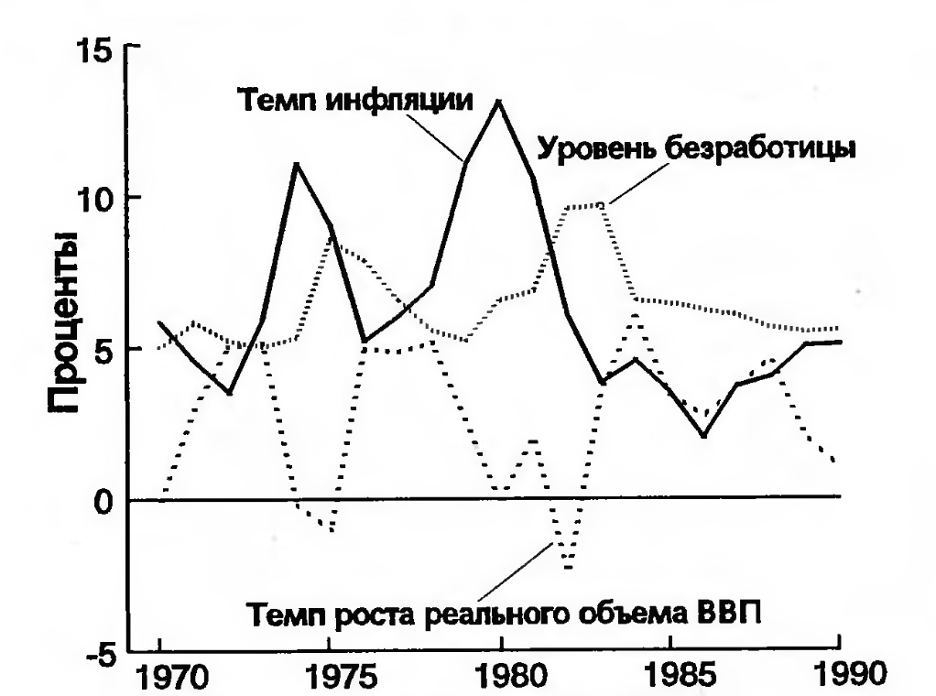

Если обратиться к прошлым годам, то мы увидим, что пик инфляции меньше влиял на рынок труда в моменте.

Безработица росла позже.

В любом случае, сейчас это ещё один повод для ФРС держать процентные ставки высокими — это не так сильно влияет на рынок.

Но рынок живет с временным лагом. Поэтому последствия такого сильного роста процентных ставок мы увидим, скорее, во втором полугодии 2023 года.

Что с рынком?

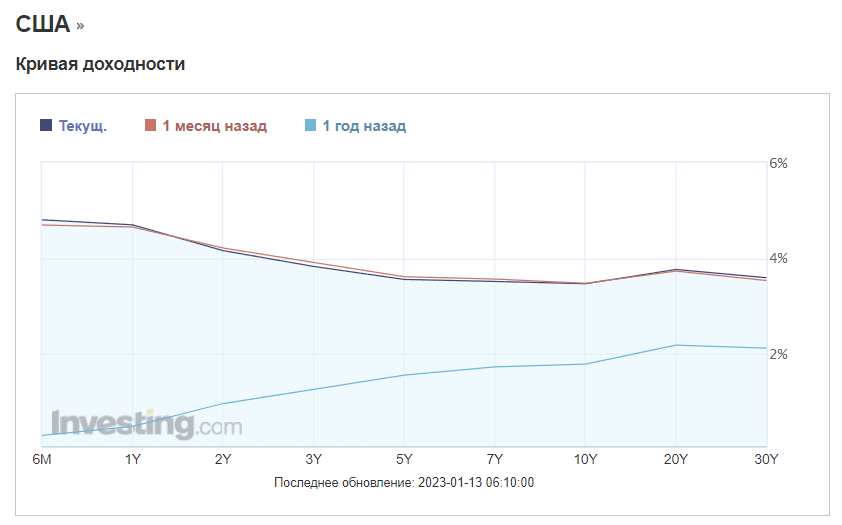

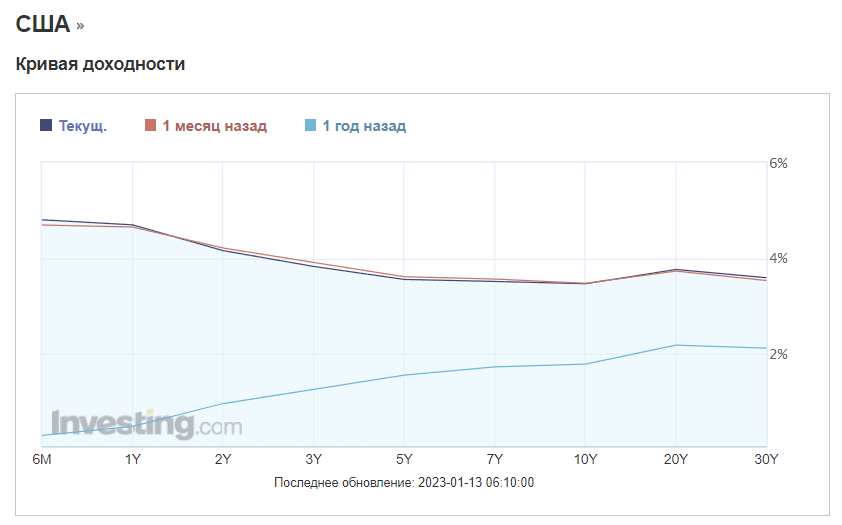

В первую очередь обратим внимание на рынок долга.

Кривая государственного долга искривилась так, что намекает — всё ещё впереди.

Такая кривая сигнализирует о рецессии. Которая подобралась незаметно.

В 2022 году был резкий рост коротких процентных ставок, на которые в 2021 году ФРС искусственно влияла своим выкупом. Поэтому сейчас это может выйти в кризис ликвидности.

Как это работает?

Любой компании на развитие нужны деньги. В 2020-2021 годах деньги стоили дешево — процентные ставки были низкие. Поэтому всякие стартапы сильно взлетали, и на них многие обожглись.

По мере роста процентных ставок новые деньги привлекать всё дороже.

Дороже деньги → меньше денег. Меньше денег → меньше темпы роста. Это выливается в негативные прогнозы со стороны компаний и вуаля — рынок снизился на 20% за год.

Но это только начало. Как на растущем рынке — мы видим позитивные прогнозы. После них спустя время идут позитивные отчеты. Рынки радуются и растут.

Так и тут. Негативные прогнозы сбили темп рынка, охладили его. Теперь дело за отчетами, которые последуют через пару кварталов.

Деньги стали дороже. На развитие в любом случае будут браться кредиты. Но уже дорогие.

Хотя какое-то время компании могут использовать остатки запасов и старого сырья.

Сейчас рынок уже откатился к пикам 2020 года. Не удивлюсь, если в этом году мы увидим уровни 2019-го.

В 2022 году S&P 500 снизился фактически на 20%.

Виной всему инфляция, которую мы обсуждали ещё с 2021 года.

ФРС, как слон в посудной лавке, тянула до самого последнего момента, утверждая, что «инфляция временная». А потом резко стала сокращать меры поддержки и в короткие сроки перешла к ужесточению монетарной политики.

В прошлом году ключевую ставку подняли с 0,25% до 4,5% всего за 9 месяцев. И это было самое быстрое повышение ставки за последние 40 лет.

Конечно, это не могло не отразиться на рынке. Но вопрос — что дальше?

Инфляция

12 января вышли свежие данные по ИПЦ США.

Инфляция снизилась до 6,5%. Что важно, впервые с мая 2020 года мы увидели месячное снижение цен на 0,1%.

Вероятнее всего, это связано со снижением цен на нефть. Потому что базовый индекс потребительских цен, хоть и сократился, но за месяц цены всё равно выросли на 3,6% в годовом выражении.

Поэтому радость, вызванная снижением инфляции, мнимая по двум причинам:

1. Базовая инфляция остается выше целевого уровня ФРС в 2%.

2. На последнем заседании ФРС заявила, что хочет увидеть фундаментальные признаки снижения инфляции.

По сути, как в 2021 году. Они долго реагировали на рост инфляции. Так же долго могут реагировать и на её снижение.

Благо, снижаться есть куда.

В 2021 году из-за нарушения логистических путей после ковидных ограничений контейнерные перевозки стали стоить очень дорого.

Сейчас цены на них снижаются. Поэтому мы видим и снижение инфляции.

Также, позитивным аргументом является и снижение цен на нефть. Тут тоже несколько вариантов развития сценария.

Первый — это дальнейшая стагнация и снижение на фоне развития мировой рецессии. Которая уже по сути идет. Процентные ставки высокие, инфляция всё ещё высокая.

Рецессия — это нормально. Так сказать, естественный отбор в мире экономики. И она поспособствует дальнейшему снижению инфляции.

Второй — это рост цен. На фоне снятия ограничений в Китае и увеличения потребления нефти в условиях ограниченного предложения.

Гадать тут смысла нет, волшебного шара у меня нет. У карт спрашивал, что будет дальше, они меня послали. Поэтому ориентируемся на здравый смысл.

Он состоит в том, что ФРС ещё долго будет убеждаться в том, что инфляция действительно снижается.

Рынок труда

Остается сильным, несмотря на регулярные новости от компаний по сокращению числа рабочих мест.

Если обратиться к прошлым годам, то мы увидим, что пик инфляции меньше влиял на рынок труда в моменте.

Безработица росла позже.

В любом случае, сейчас это ещё один повод для ФРС держать процентные ставки высокими — это не так сильно влияет на рынок.

Но рынок живет с временным лагом. Поэтому последствия такого сильного роста процентных ставок мы увидим, скорее, во втором полугодии 2023 года.

Что с рынком?

В первую очередь обратим внимание на рынок долга.

Кривая государственного долга искривилась так, что намекает — всё ещё впереди.

Такая кривая сигнализирует о рецессии. Которая подобралась незаметно.

В 2022 году был резкий рост коротких процентных ставок, на которые в 2021 году ФРС искусственно влияла своим выкупом. Поэтому сейчас это может выйти в кризис ликвидности.

Как это работает?

Любой компании на развитие нужны деньги. В 2020-2021 годах деньги стоили дешево — процентные ставки были низкие. Поэтому всякие стартапы сильно взлетали, и на них многие обожглись.

По мере роста процентных ставок новые деньги привлекать всё дороже.

Дороже деньги → меньше денег. Меньше денег → меньше темпы роста. Это выливается в негативные прогнозы со стороны компаний и вуаля — рынок снизился на 20% за год.

Но это только начало. Как на растущем рынке — мы видим позитивные прогнозы. После них спустя время идут позитивные отчеты. Рынки радуются и растут.

Так и тут. Негативные прогнозы сбили темп рынка, охладили его. Теперь дело за отчетами, которые последуют через пару кварталов.

Деньги стали дороже. На развитие в любом случае будут браться кредиты. Но уже дорогие.

Хотя какое-то время компании могут использовать остатки запасов и старого сырья.

Сейчас рынок уже откатился к пикам 2020 года. Не удивлюсь, если в этом году мы увидим уровни 2019-го.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба