24 января 2023 Открытие Шульгин Михаил

В фокусе на этой неделе

24 января, вторник. Ритейлер Х5 Retail Group (FIVE) опубликует операционные результаты за IV квартал и весь 2022 год.

Операционка за III квартал 2022 г. была сильной, рост выручки в отчетном периоде ускорился. Вслед за ударными операционными результатами X5 продемонстрировала и неплохие финансовые показатели по итогам III квартала. Хотя по сравнению с цифрами за II квартал наблюдался некоторый спад в маржинальности, однако II квартал оказался для X5 Retail Group феноменальным, и повторить этот успех или же преувеличить его было бы затруднительно.

В отчете за IV квартал будем обращать первостепенное внимание на темпы роста выручки и динамику LFL-показателей. Считаем, что бизнес ритейлера остаётся в отличном состоянии. Х5 пока воздерживается от дивидендных выплат из-за имеющихся ограничений на финансовую инфраструктуру. Когда ситуация с выплатой дивидендов разрешится, инвесторы существенно пересмотрят свое отношение к эмитенту. Дивдоходность вполне может быть двухзначной. Считаем, что для долгосрочных инвесторов бумаги X5 привлекательны для покупки на попытках снижения до 1450–1350 руб.

25 января, среда. Золотодобытчик Polymetal (POLY) планирует опубликовать производственные результаты Polymetal за IV квартал и весь 2022 год. Также компания проведет День инвестора.

Оценивая производственные показатели за III квартал, которые были опубликованы в ноябре, мы отмечали заметное улучшение показателей производства и реализации в базисе квартал к кварталу. Тем не менее в III квартале компания работала на пополнение склада, поскольку запасы продукции возросли за квартал на 68 тыс. унций. Однако менеджмент отмечал, что экспортные продажи в полной мере возобновились только в конце III квартала, поэтому ожидал, что разрыв между производством и продажами будет устранен до конца года. Будем внимательно следить за ростом продаж и сокращением запасов. В фокусе новые производственные прогнозы (прогноз производства на 2022 год составлял 1,7 млн унций в золотом эквиваленте).

В IV квартале внешняя конъюнктура для золотодобытчиков улучшилась. При этом средняя квартальная цена за счет ралли золота на спот-рынке в ноябре и декабре ($1730/унц.) практически не изменилась относительно средней цены за III квартал ($1727/унц.). При этом средний курс доллара к рублю в 4 квартале составил 62,85, что на 5,6% выше среднего курса по итогам III квартала (59,49).

Бумаги Polymetal от минимумов сентября выросли на 91% и впервые с июля 2021 г. атаковали 200-дневную скользящую среднюю, выступающую в качестве сопротивления. Ощущается техническая перекупленность в бумагах POLY. Поэтому не исключаем, что они реализуют коррекцию даже в случае сильных производственных квартальных результатов. Отметим, что по темпам роста с начала года бумаги Polymetal (+13%) лидируют в секторе «Металлов и добычи». Они также выглядят самыми перегретыми, если оценивать текущие цены всех бумаг сектора относительно 50-дневной и 100-дневной скользящей средней линии (POLY на 14% выше своей 50-дневной МА и на 23% выше своей 100-дневной МА). При этом средний торговый объем за последние 20 дней сократился на 33% относительно среднего торгового объема за 3 месяца.

26 января, четверг. Ритейлер Fix Price (FIXP) опубликует операционную отчетность за IV квартал и весь 2022 год.

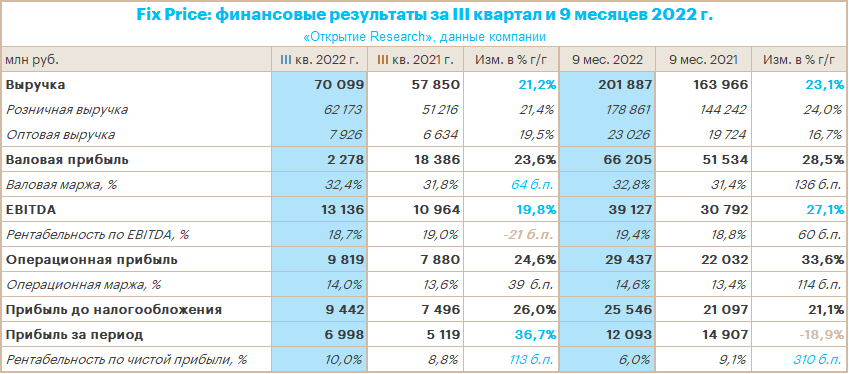

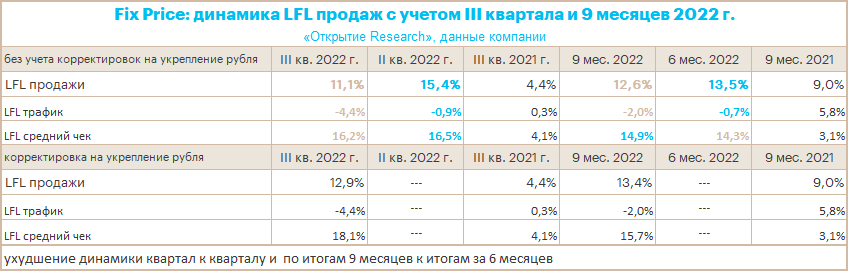

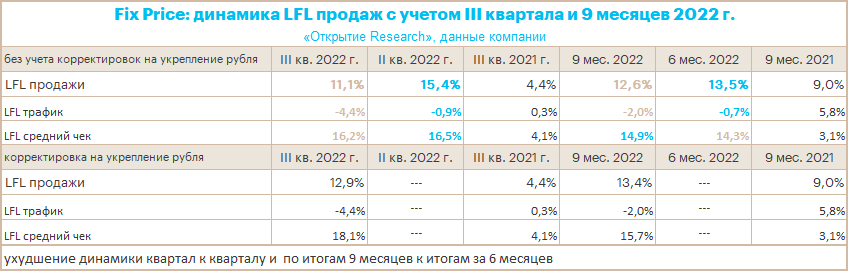

По итогам III квартала финансовые и операционные результаты компании мы оценивали нейтрально. Fix Price демонстрировала неплохую динамику на уровне выручки, но по итогам I полугодия 2022 г. рост был более динамичным (+24,2%). Рост сопоставимых продаж также замедлился в III квартале по сравнению с предыдущим кварталом (15,4%). При этом ускорился отток покупательского трафика до 4,4% против 0,7% в I полугодии. Вдобавок темпы роста показателя EBITDA несколько отстали от выручки, в результате чего немного просела маржинальность.

Как и Х5, компания Fix Price не имеет возможности платить дивиденды из-за зарубежной прописки головной структуры. В результате мы по-прежнему не считаем расписки Fix Price привлекательными для покупки. В секторе нам больше нравятся бумаги «Белуги», «Мать и дитя», «Русагро», «Магнита» и X5.

27 января, пятница. ТГК-1 (TGKA) планирует опубликовать результаты операционной деятельности за 2022 год.

По итогам 9 месяцев 2022 г. производственные результаты компании мы оценивали, как нейтральные. ТГК-1 в январе—сентябре 2022 г. произвела 21,721 млрд кВт·ч электроэнергии, что на 0,5% меньше, чем за аналогичный период 2021 г. В том числе выработка электроэнергии на тепловых электростанциях компании уменьшилась на 2,5%. Выработка на ГЭС увеличилась на 1,7%.

Однако инвестиционный кейс в бумагах TGKA связан преимущественно с ожиданиями в отношении дивидендов. Напомним, акционеры 11 января утвердили рекомендацию совета директоров оставить в распоряжении общества всю чистую прибыль за 2021 год в размере 8,675 млрд рублей. Потеря дивидендного дохода за 2021 г. является разочарованием для инвесторов и оставляет открытым вопрос о том, когда же компания вернётся к практике выплаты дивидендов. Мы полагаем, что такая практика возобновится только после выхода Fortum из капитала ПАО «ТГК-1»: финская госкомпания владеет блокирующим пакетом акций.

У нас есть актуальная инвестидея в акциях ТГК-1 с целью 0,016 руб., что предполагает потенциал роста с текущих уровней на 110%.

Краткие итоги минувшей недели

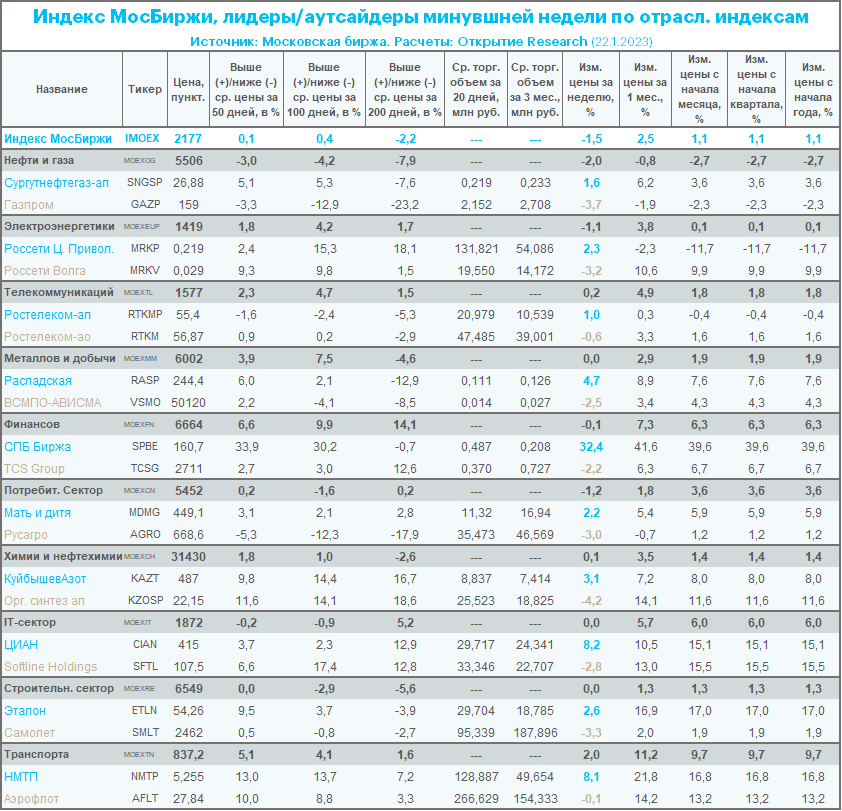

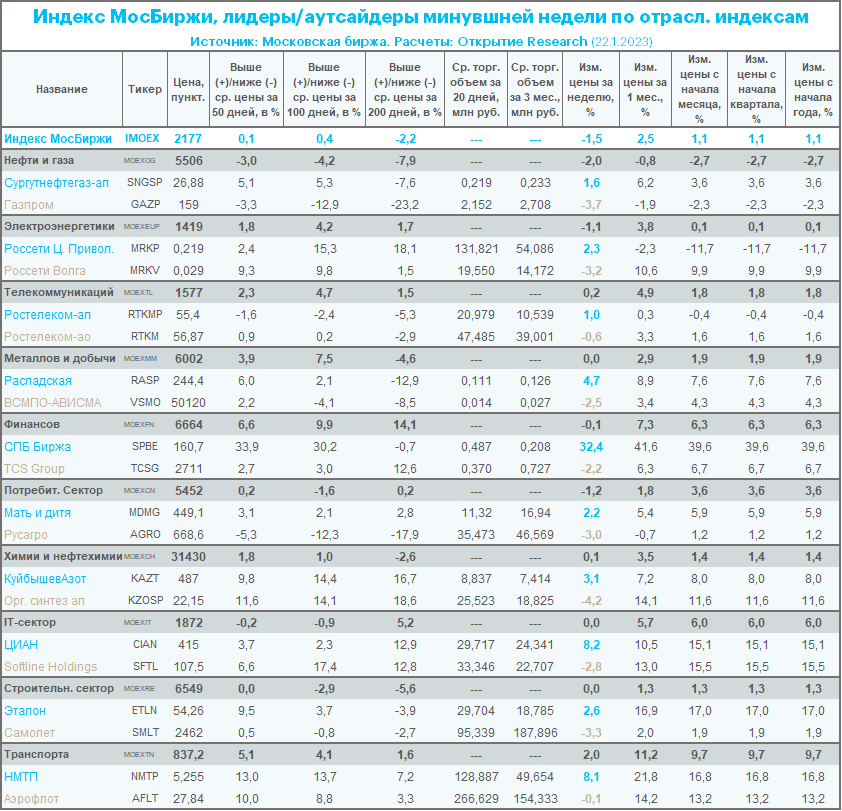

Индекс Мосбиржи прервал трёхнедельную серию роста и снизился на 1,5% по итогам минувшей недели. Прошедшая неделя стала негативной для российского рынка. Заметно ухудшился геополитический фон, в Европе начали говорить об очередном пакете санкций против РФ, а внутренняя повестка вновь сфокусирована на налоговых изменениях. Лишь в понедельник рынок смог показать неплохой рост, а Индекс Мосбиржи даже закрылся выше 2200 пунктов. Однако в дальнейшем уверенности на рынке стало гораздо меньше. В правительстве задумались об изменениях в налогообложении нефтяной отрасли. В частности, предлагается ориентироваться на мировые цены, а не на российские сорта, которые потеряли прозрачность ценообразования. Соответственно, риски роста налоговой нагрузки возросли как для нефтяной отрасли, так и для любой иной, где подозревается прибыль.

24 января, вторник. Ритейлер Х5 Retail Group (FIVE) опубликует операционные результаты за IV квартал и весь 2022 год.

Операционка за III квартал 2022 г. была сильной, рост выручки в отчетном периоде ускорился. Вслед за ударными операционными результатами X5 продемонстрировала и неплохие финансовые показатели по итогам III квартала. Хотя по сравнению с цифрами за II квартал наблюдался некоторый спад в маржинальности, однако II квартал оказался для X5 Retail Group феноменальным, и повторить этот успех или же преувеличить его было бы затруднительно.

В отчете за IV квартал будем обращать первостепенное внимание на темпы роста выручки и динамику LFL-показателей. Считаем, что бизнес ритейлера остаётся в отличном состоянии. Х5 пока воздерживается от дивидендных выплат из-за имеющихся ограничений на финансовую инфраструктуру. Когда ситуация с выплатой дивидендов разрешится, инвесторы существенно пересмотрят свое отношение к эмитенту. Дивдоходность вполне может быть двухзначной. Считаем, что для долгосрочных инвесторов бумаги X5 привлекательны для покупки на попытках снижения до 1450–1350 руб.

25 января, среда. Золотодобытчик Polymetal (POLY) планирует опубликовать производственные результаты Polymetal за IV квартал и весь 2022 год. Также компания проведет День инвестора.

Оценивая производственные показатели за III квартал, которые были опубликованы в ноябре, мы отмечали заметное улучшение показателей производства и реализации в базисе квартал к кварталу. Тем не менее в III квартале компания работала на пополнение склада, поскольку запасы продукции возросли за квартал на 68 тыс. унций. Однако менеджмент отмечал, что экспортные продажи в полной мере возобновились только в конце III квартала, поэтому ожидал, что разрыв между производством и продажами будет устранен до конца года. Будем внимательно следить за ростом продаж и сокращением запасов. В фокусе новые производственные прогнозы (прогноз производства на 2022 год составлял 1,7 млн унций в золотом эквиваленте).

В IV квартале внешняя конъюнктура для золотодобытчиков улучшилась. При этом средняя квартальная цена за счет ралли золота на спот-рынке в ноябре и декабре ($1730/унц.) практически не изменилась относительно средней цены за III квартал ($1727/унц.). При этом средний курс доллара к рублю в 4 квартале составил 62,85, что на 5,6% выше среднего курса по итогам III квартала (59,49).

Бумаги Polymetal от минимумов сентября выросли на 91% и впервые с июля 2021 г. атаковали 200-дневную скользящую среднюю, выступающую в качестве сопротивления. Ощущается техническая перекупленность в бумагах POLY. Поэтому не исключаем, что они реализуют коррекцию даже в случае сильных производственных квартальных результатов. Отметим, что по темпам роста с начала года бумаги Polymetal (+13%) лидируют в секторе «Металлов и добычи». Они также выглядят самыми перегретыми, если оценивать текущие цены всех бумаг сектора относительно 50-дневной и 100-дневной скользящей средней линии (POLY на 14% выше своей 50-дневной МА и на 23% выше своей 100-дневной МА). При этом средний торговый объем за последние 20 дней сократился на 33% относительно среднего торгового объема за 3 месяца.

26 января, четверг. Ритейлер Fix Price (FIXP) опубликует операционную отчетность за IV квартал и весь 2022 год.

По итогам III квартала финансовые и операционные результаты компании мы оценивали нейтрально. Fix Price демонстрировала неплохую динамику на уровне выручки, но по итогам I полугодия 2022 г. рост был более динамичным (+24,2%). Рост сопоставимых продаж также замедлился в III квартале по сравнению с предыдущим кварталом (15,4%). При этом ускорился отток покупательского трафика до 4,4% против 0,7% в I полугодии. Вдобавок темпы роста показателя EBITDA несколько отстали от выручки, в результате чего немного просела маржинальность.

Как и Х5, компания Fix Price не имеет возможности платить дивиденды из-за зарубежной прописки головной структуры. В результате мы по-прежнему не считаем расписки Fix Price привлекательными для покупки. В секторе нам больше нравятся бумаги «Белуги», «Мать и дитя», «Русагро», «Магнита» и X5.

27 января, пятница. ТГК-1 (TGKA) планирует опубликовать результаты операционной деятельности за 2022 год.

По итогам 9 месяцев 2022 г. производственные результаты компании мы оценивали, как нейтральные. ТГК-1 в январе—сентябре 2022 г. произвела 21,721 млрд кВт·ч электроэнергии, что на 0,5% меньше, чем за аналогичный период 2021 г. В том числе выработка электроэнергии на тепловых электростанциях компании уменьшилась на 2,5%. Выработка на ГЭС увеличилась на 1,7%.

Однако инвестиционный кейс в бумагах TGKA связан преимущественно с ожиданиями в отношении дивидендов. Напомним, акционеры 11 января утвердили рекомендацию совета директоров оставить в распоряжении общества всю чистую прибыль за 2021 год в размере 8,675 млрд рублей. Потеря дивидендного дохода за 2021 г. является разочарованием для инвесторов и оставляет открытым вопрос о том, когда же компания вернётся к практике выплаты дивидендов. Мы полагаем, что такая практика возобновится только после выхода Fortum из капитала ПАО «ТГК-1»: финская госкомпания владеет блокирующим пакетом акций.

У нас есть актуальная инвестидея в акциях ТГК-1 с целью 0,016 руб., что предполагает потенциал роста с текущих уровней на 110%.

Краткие итоги минувшей недели

Индекс Мосбиржи прервал трёхнедельную серию роста и снизился на 1,5% по итогам минувшей недели. Прошедшая неделя стала негативной для российского рынка. Заметно ухудшился геополитический фон, в Европе начали говорить об очередном пакете санкций против РФ, а внутренняя повестка вновь сфокусирована на налоговых изменениях. Лишь в понедельник рынок смог показать неплохой рост, а Индекс Мосбиржи даже закрылся выше 2200 пунктов. Однако в дальнейшем уверенности на рынке стало гораздо меньше. В правительстве задумались об изменениях в налогообложении нефтяной отрасли. В частности, предлагается ориентироваться на мировые цены, а не на российские сорта, которые потеряли прозрачность ценообразования. Соответственно, риски роста налоговой нагрузки возросли как для нефтяной отрасли, так и для любой иной, где подозревается прибыль.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба