Индекс доллара в понедельник проторговывал уровень 102 п. и по итогам дня смог закрыться выше этой отметки. Доллар заметно укрепился против иены, незначительно подрос против фунта стерлингов и швейцарского франка, но ослаб против остальных валют Большой десятки. В лидерах роста в группе G10 были валюты с высоким бета-коэффициентом к риску: австралийский доллар и норвежская крона.

Поддержку доллару оказал рост доходностей казначейских облигаций. Доходность 2-летних нот, которая на прошлой неделе в четверг достигла минимума с октября 2022 г. на уровне 4,03%, с тех пор три дня подряд демонстрирует восходящую коррекцию и выросла до 4,23%. Доходность 10-летних облигаций, которая в минувший четверг падала до 3,32% (минимум с сентября 2022 г.), в течение трёх дней восстановилась до 3,51%.

Глава ЕЦБ Кристин Лагард, выступая в понедельник в германском Эшборне, заявила, что ЦБ Европы сделает все необходимое для возвращения инфляции в регионе к целевому уровню (2%). Она сигнализировала о «значительных» повышениях ставок на ближайших заседаниях ЕЦБ (февраль и март). Рынок интерпретировал её слова как более высокую вероятность того, что в марте ставки, как и в феврале, также будут повышены на 50 б.п.

Если утром в понедельник (до выступления Лагард) рынок свопов оценивал мартовское повышение на 50 б.п. с вероятностью 71%, то на утро вторника вероятность такого шага выросла до 75%.

Доллар утром во вторник, 24 января, слабел против всех основных конкурентов из G10, являясь жертвой аппетита к риску. Индекс доллара опустился до 101,85 п. Накануне торги на Уолл-стрит завершились на очень позитивной ноте. Акции в США выросли, при этом подскочивший более чем на 2% индекс Nasdaq продемонстрировал своё лучшее двухдневное ралли с ноября. Азиатские фондовые площадки во вторник росли (акции в Китае, Гонконге и Сингапуре не торговались из-за новогодних праздников), фьючерсы на европейские и американские индексы торговались в зелёной зоне.

Таким образом, перспектива более медленного повышения ставок ФРС улучшает аппетит к риску и оказывает давление на защитные валюты. При этом ястребиные комментарии главы ЕЦБ привели к тому, что спред номинальной доходности между 10-летними облигациями США и Германии снизился до 131 б.п. (неделю назад было 146 б.п.). Это по-прежнему минимумы с октября 2020 г. Дифференциал ставок оказывает поддержку евро в паре с долларом.

Технически доллар остаётся близок к сильной технической перепроданности, но всё ещё сохраняет некоторый потенциал ослабления, поэтому мы по-прежнему видим возможность снижения индекса доллара до 100 п. В диапазоне 101–100 п. мы можем увидеть формирование локального дна, за которым последует восходящая коррекция.

Вторник, 24 января. Индекс деловой активности PMI в обрабатывающей промышленности в январе (предварительные данные): прогноз 46 п. против 46,2 п. в декабре;

Вторник, 24 января. Индекс деловой активности PMI в. секторе услуг в январе (предварительные данные): прогноз 45 п. против 44,7 п. в декабре;

Четверг, 26 января. ВВП США в IV квартале 2022 г. (первое чтение): 2,7% против 3,2% в предыдущем квартале;

Четверг, 26 января. Core PCE в IV квартале 2022 г. (первое чтение): 3,9% против 4,7% в предыдущем квартале;

Четверг, 26 января. Заказы на товары длительного пользования в декабре (первое чтение): прогноз 2,5% против -2,1% в ноябре;

Пятница, 27 января. Персональные доходы в декабре: прогноз 0,2% против 0,4% в ноябре;

Пятница, 27 января. Персональные расходы в декабре: прогноз -0,1% против 0,1% в ноябре;

Пятница, 27 января. PCE Core Deflator в декабре: прогноз 4,4% против 4,7% в ноябре;

Пятница, 27 января. Инфляционные ожидания Мичиганского университета в январе (финальное чтение): прогноз 4% на год и 3% на период 5–10 лет, как в первом чтении.

Банк России, скорее всего, продолжит продавать юани за рубли в феврале и марте

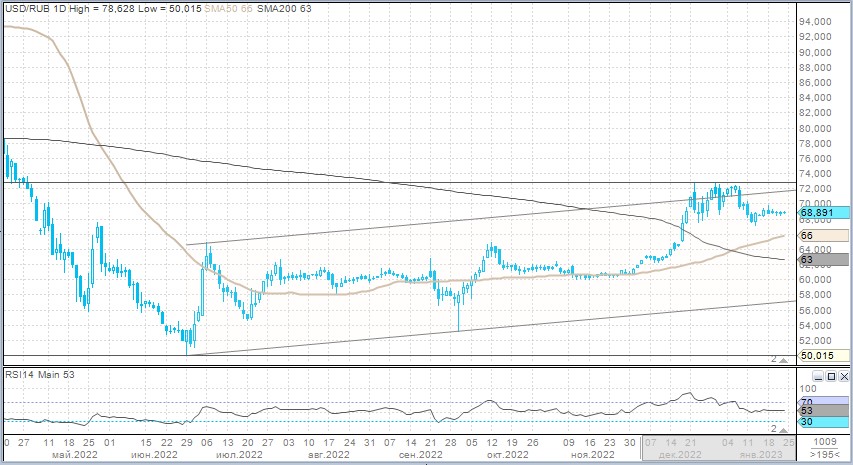

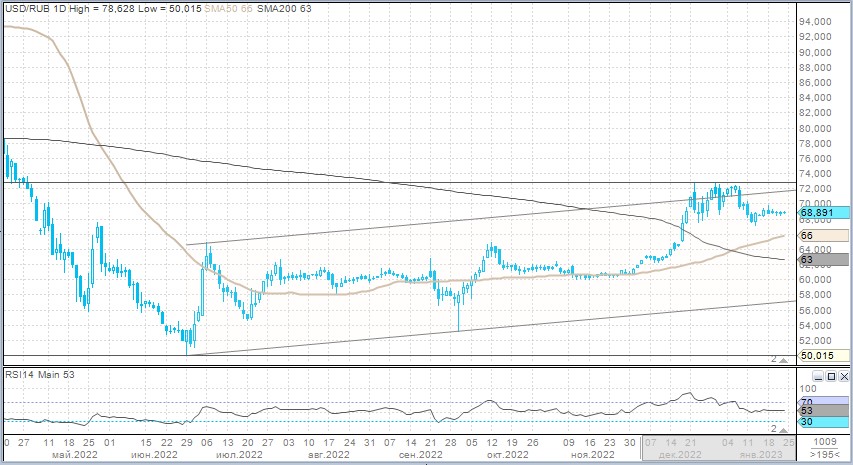

Рубль в понедельник незначительно (на 9,5 копеек) подешевел к доллару, на 12 копеек ослаб к евро и на 1 копейку просел к юаню.

Торговый объём в паре USD/RUB (расчётами завтра) составил 48,4 млрд руб. против с 59,3 млрд руб. в предыдущий день.

Торговый объём в паре EUR/RUB (расчётами завтра) составил 37,4 млрд руб. против 28,4 млрд руб. в предыдущий день.

Торговый объём в паре CNY/RUB (расчётами завтра) составил 36,1 млрд руб. против 50,3 млрд руб. в предыдущий день.

Начало выполнения бюджетного правила (с 13 января) снизило волатильность валютных курсов. С 11 января CNY/RUB держится в узком диапазоне 10–10,25 руб. за юань, а USD/RUB сохраняет диапазон 68–70 рублей за доллар. Объёмы торгов также стали заметно меньше. По итогам декабря 2022 г. средний объём торгов в паре CNYRUB_TOM составлял 87,4 млрд руб. В январе 2023 г. средний объем составляет 53,56 млрд руб., а за период с начала действия бюджетного правила (с 13 по 23 января) — 56,7 млрд руб. в день. Таким образом, продажи юаней со стороны Банка России в рамках бюджетного правила составляют около 5–6% от средних ежедневных объёмов января.

Цены на нефть Brent накануне достигли $89,08/барр. — максимум с 1 декабря. Средняя цена Brent в январе грубо составляет $83,5/барр. Дисконт Urals к Brent грубо сохраняется около $33/барр. Это говорит о том, что средняя цена Urals в январе может быть сопоставимой с ценой в декабре (по оценке Минфина в декабре 2022 г. средняя цена нефти марки Urals сложилась $50,47/барр.).

Мы не предполагаем сокращения дисконта Urals к Brent в ближайшее время, учитывая вступающее в силу с 5 февраля эмбарго ЕС на российские нефтепродукты. При этом если на январь 2023 г. Минфин ожидал базовый объём нефтегазовых доходов на уровне 585,1 млрд руб., в феврале ожидает уже 669,8 млрд руб. (+14% к январю), а в марте — 675,5 млрд руб. (+15% к январю).

Таким образом, весьма вероятно, что в феврале и в марте ЦБ будет продолжать продавать юани из ФНБ в рамках бюджетного правила, оказывая поддержку российской валюте. Поэтому считаем, что бюджетное правило в ближайшие недели будет способствовать тому, чтобы курс USD/RUB оставался ниже 70 руб. за доллар. Рост выше этой отметки в ближайшее время возможен только из-за геополитических факторов.

Объем Фонда национального благосостояния (ФНБ) на 1 января 2023 г. составил 10,4 трлн руб. или около 8% прогнозного ВВП за 2022 год. Объём ликвидных активов ФНБ сократился до 6,1 трлн руб., что соответствует 4,6% ВВП. На 1 января в ФНБ было 309,7 млрд юаней. Таким образом, если предположить, что текущая ситуация сохранится во времени и средняя цена Urals будет оставаться сколь угодно долго в районе $50–50,5/барр., то юаней в ФНБ на исполнение бюджетного правила точно хватит на ближайшие 3 года.

Поддержку доллару оказал рост доходностей казначейских облигаций. Доходность 2-летних нот, которая на прошлой неделе в четверг достигла минимума с октября 2022 г. на уровне 4,03%, с тех пор три дня подряд демонстрирует восходящую коррекцию и выросла до 4,23%. Доходность 10-летних облигаций, которая в минувший четверг падала до 3,32% (минимум с сентября 2022 г.), в течение трёх дней восстановилась до 3,51%.

Глава ЕЦБ Кристин Лагард, выступая в понедельник в германском Эшборне, заявила, что ЦБ Европы сделает все необходимое для возвращения инфляции в регионе к целевому уровню (2%). Она сигнализировала о «значительных» повышениях ставок на ближайших заседаниях ЕЦБ (февраль и март). Рынок интерпретировал её слова как более высокую вероятность того, что в марте ставки, как и в феврале, также будут повышены на 50 б.п.

Если утром в понедельник (до выступления Лагард) рынок свопов оценивал мартовское повышение на 50 б.п. с вероятностью 71%, то на утро вторника вероятность такого шага выросла до 75%.

Доллар утром во вторник, 24 января, слабел против всех основных конкурентов из G10, являясь жертвой аппетита к риску. Индекс доллара опустился до 101,85 п. Накануне торги на Уолл-стрит завершились на очень позитивной ноте. Акции в США выросли, при этом подскочивший более чем на 2% индекс Nasdaq продемонстрировал своё лучшее двухдневное ралли с ноября. Азиатские фондовые площадки во вторник росли (акции в Китае, Гонконге и Сингапуре не торговались из-за новогодних праздников), фьючерсы на европейские и американские индексы торговались в зелёной зоне.

Таким образом, перспектива более медленного повышения ставок ФРС улучшает аппетит к риску и оказывает давление на защитные валюты. При этом ястребиные комментарии главы ЕЦБ привели к тому, что спред номинальной доходности между 10-летними облигациями США и Германии снизился до 131 б.п. (неделю назад было 146 б.п.). Это по-прежнему минимумы с октября 2020 г. Дифференциал ставок оказывает поддержку евро в паре с долларом.

Технически доллар остаётся близок к сильной технической перепроданности, но всё ещё сохраняет некоторый потенциал ослабления, поэтому мы по-прежнему видим возможность снижения индекса доллара до 100 п. В диапазоне 101–100 п. мы можем увидеть формирование локального дна, за которым последует восходящая коррекция.

Вторник, 24 января. Индекс деловой активности PMI в обрабатывающей промышленности в январе (предварительные данные): прогноз 46 п. против 46,2 п. в декабре;

Вторник, 24 января. Индекс деловой активности PMI в. секторе услуг в январе (предварительные данные): прогноз 45 п. против 44,7 п. в декабре;

Четверг, 26 января. ВВП США в IV квартале 2022 г. (первое чтение): 2,7% против 3,2% в предыдущем квартале;

Четверг, 26 января. Core PCE в IV квартале 2022 г. (первое чтение): 3,9% против 4,7% в предыдущем квартале;

Четверг, 26 января. Заказы на товары длительного пользования в декабре (первое чтение): прогноз 2,5% против -2,1% в ноябре;

Пятница, 27 января. Персональные доходы в декабре: прогноз 0,2% против 0,4% в ноябре;

Пятница, 27 января. Персональные расходы в декабре: прогноз -0,1% против 0,1% в ноябре;

Пятница, 27 января. PCE Core Deflator в декабре: прогноз 4,4% против 4,7% в ноябре;

Пятница, 27 января. Инфляционные ожидания Мичиганского университета в январе (финальное чтение): прогноз 4% на год и 3% на период 5–10 лет, как в первом чтении.

Банк России, скорее всего, продолжит продавать юани за рубли в феврале и марте

Рубль в понедельник незначительно (на 9,5 копеек) подешевел к доллару, на 12 копеек ослаб к евро и на 1 копейку просел к юаню.

Торговый объём в паре USD/RUB (расчётами завтра) составил 48,4 млрд руб. против с 59,3 млрд руб. в предыдущий день.

Торговый объём в паре EUR/RUB (расчётами завтра) составил 37,4 млрд руб. против 28,4 млрд руб. в предыдущий день.

Торговый объём в паре CNY/RUB (расчётами завтра) составил 36,1 млрд руб. против 50,3 млрд руб. в предыдущий день.

Начало выполнения бюджетного правила (с 13 января) снизило волатильность валютных курсов. С 11 января CNY/RUB держится в узком диапазоне 10–10,25 руб. за юань, а USD/RUB сохраняет диапазон 68–70 рублей за доллар. Объёмы торгов также стали заметно меньше. По итогам декабря 2022 г. средний объём торгов в паре CNYRUB_TOM составлял 87,4 млрд руб. В январе 2023 г. средний объем составляет 53,56 млрд руб., а за период с начала действия бюджетного правила (с 13 по 23 января) — 56,7 млрд руб. в день. Таким образом, продажи юаней со стороны Банка России в рамках бюджетного правила составляют около 5–6% от средних ежедневных объёмов января.

Цены на нефть Brent накануне достигли $89,08/барр. — максимум с 1 декабря. Средняя цена Brent в январе грубо составляет $83,5/барр. Дисконт Urals к Brent грубо сохраняется около $33/барр. Это говорит о том, что средняя цена Urals в январе может быть сопоставимой с ценой в декабре (по оценке Минфина в декабре 2022 г. средняя цена нефти марки Urals сложилась $50,47/барр.).

Мы не предполагаем сокращения дисконта Urals к Brent в ближайшее время, учитывая вступающее в силу с 5 февраля эмбарго ЕС на российские нефтепродукты. При этом если на январь 2023 г. Минфин ожидал базовый объём нефтегазовых доходов на уровне 585,1 млрд руб., в феврале ожидает уже 669,8 млрд руб. (+14% к январю), а в марте — 675,5 млрд руб. (+15% к январю).

Таким образом, весьма вероятно, что в феврале и в марте ЦБ будет продолжать продавать юани из ФНБ в рамках бюджетного правила, оказывая поддержку российской валюте. Поэтому считаем, что бюджетное правило в ближайшие недели будет способствовать тому, чтобы курс USD/RUB оставался ниже 70 руб. за доллар. Рост выше этой отметки в ближайшее время возможен только из-за геополитических факторов.

Объем Фонда национального благосостояния (ФНБ) на 1 января 2023 г. составил 10,4 трлн руб. или около 8% прогнозного ВВП за 2022 год. Объём ликвидных активов ФНБ сократился до 6,1 трлн руб., что соответствует 4,6% ВВП. На 1 января в ФНБ было 309,7 млрд юаней. Таким образом, если предположить, что текущая ситуация сохранится во времени и средняя цена Urals будет оставаться сколь угодно долго в районе $50–50,5/барр., то юаней в ФНБ на исполнение бюджетного правила точно хватит на ближайшие 3 года.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба