31 января 2023 Открытие Сыроваткин Олег

Европа

Вечером понедельника Stoxx Europe 600 продолжал консолидироваться в узком диапазоне предыдущих семи сессий неподалеку от многомесячных максимумов. По состоянию на 17:45 мск 8 из 11 основных секторов индекса находились в минусе. Наибольшую устойчивость показывали производство товаров первой необходимости, здравоохранение и телекомы. Главными аутсайдерами выступали недвижимость, ИТ и производство товаров длительного пользования.

Рынок акций Европы чувствует себя не очень уверенно накануне намеченных на эту неделю решений по ставкам ФРС, ЕЦБ и Банка Англии. Тем не менее опубликованные сегодня данные за январь показали заметное улучшение экономических настроений и потребительской уверенности, а также снижение инфляционных ожиданий в регионе.

На прошлой неделе выяснилось, что композитный индекс деловой активности (PMI) Еврозоны в январе неожиданно превысил отметку 50,0 п., вернувшись в зону роста благодаря сильной динамике производственного сектора. Все это создает предпосылки для «мягкой посадки» экономики региона.

Дивидендная доходность Stoxx Europe 600 составляет 3,2%. Индекс торгуется с коэффициентом 15,6 к прибыли за прошедший год (P/E) и с коэффициентом 12,1 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 79,5% компаний индекса торгуются выше своей 50-дневной МА, 85,8% торгуются выше своей 100-дневной МА, 75,2% торгуются выше своей 200-дневной МА.

На 17:45 мск:

Индекс MSCI EM -1 051,19 п. (-0,12%), с нач. года +9,9%

Stoxx Europe 600 -453,51 п. (-0,36%), с нач. года +6,7%

DAX -15 123,57 п. (-0,17%) с нач. года +8,6%

FTSE 100 — 7 775,44 п. (+0,13%), с нач. года +4,3%

США

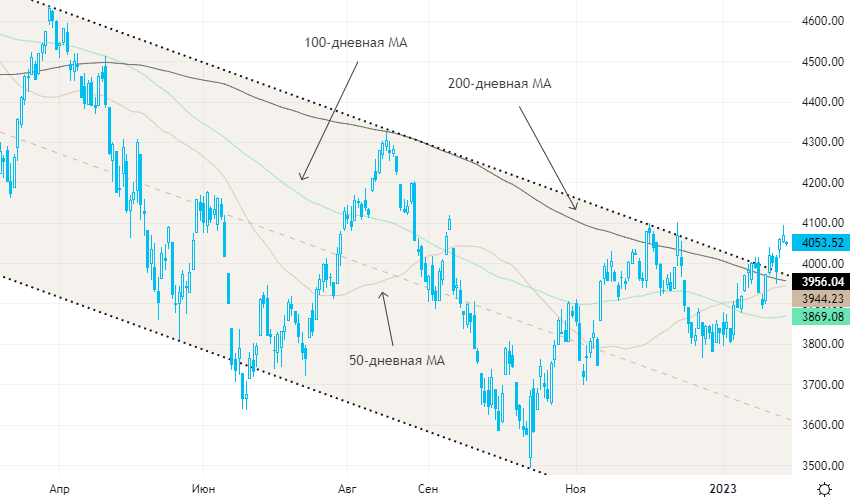

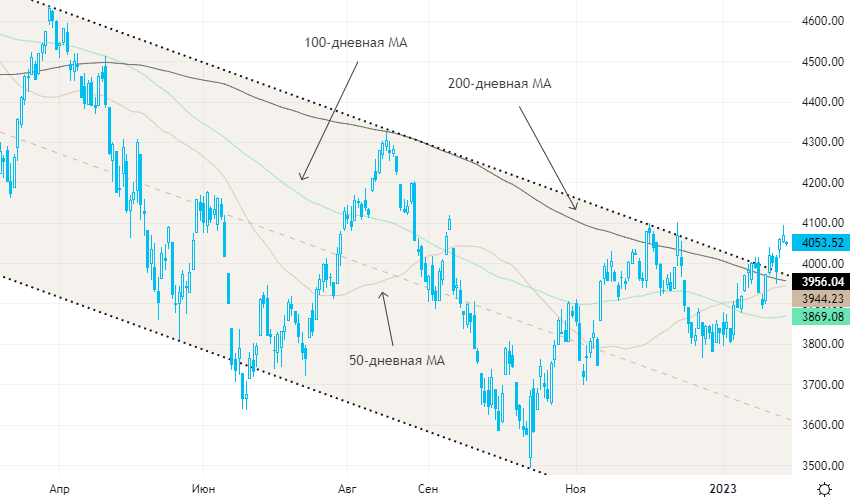

Вечером понедельника S&P 500 корректировался из области многонедельных максимумов, достигнутой в пятницу. По состоянию на 17:45 мск 8 из 11 основных секторов индекса находились в минусе. Наибольшую устойчивость показывали производство товаров первой необходимости, материалов и здравоохранение. Главными аутсайдерами выступали энергетика, ИТ и телекомы.

На эту неделю намечены заседание ФРС, а также публикации квартальных отчетов технологических гигантов, включая Apple и Alphabet. Рынок производных инструментов учитывает в ценах почти 100-процентную вероятность повышения ставки по федеральным фондам на 25 б.п. 1 февраля, однако инвесторов больше интересуют намеки на дальнейшие действия американского регулятора, которые могут содержаться в сопроводительном заявлении.

В последнее время представители ФРС, включая и ее главу Джерома Пауэлла, намекали рынку, что не стоит ждать снижения ставки в этом году. Однако рынок фьючерсов продолжает упрямо учитывать в ценах относительно скорое смягчение позиции регулятора.

В пятницу будет опубликован отчет по рынку труда США за январь, охлаждения которого пытается добиться ФРС.

Дивидендная доходность S&P 500 составляет 1,7%. Индекс торгуется с коэффициентом 19,6 к прибыли за прошедший год (P/E) и с коэффициентом 16,5 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 72,3% компаний индекса торгуются выше своей 50-дневной МА, 81,6% торгуются выше своей 100-дневной МА, 68,9% торгуются выше своей 200-дневной МА.

На 17:45 мск:

S&P 500 — 4 052,98 п. (-0,43%), с нач. года +5,6%

VIX — 19,65 пт (+1.14 пт), с нач. года -2.02 пт

MSCI World — 2 785,84 п. (+0,30%), с нач. года +7,0%

Нефть и другие сырьевые активы

Вечером понедельника цены на нефть снижались: похоже, что сегодня инвесторы больше опасаются глобальной рецессии, нежели перебоев с предложением черного золота из-за конфликта между Израилем и Ираном.

Тем не менее инвесторы, которые ждут усиления спроса на сырье со стороны Китая, получили позитивный сигнал от Sinopec, который сообщил о росте продаж бензина на 20% г/г в период праздников, приуроченных к празднованию Лунного нового года. Кроме того, по данным министерства культуры и туризма Китая, за это время жители страны совершили свыше 300 млн путешествий.

По данным Bloomberg, за семь дней до 27 января морской экспорт нефти из РФ вырос на 0,48 млн б/с (+16% н/н) до 3,6 млн б/с.

Саудовская Аравия может в марте снизить цены на свою нефть для Азии в четвертый раз подряд на фоне ослабления спроса на рынке физического сырья. Об этом пишет Reuters со ссылкой на результаты опроса представителей четырех нефтеперерабатывающих компаний.

На неделе до 24 января крупные спекулянты увеличили объем чистой длинной позиции во фьючерсах и опционах на нефть Brent до 11-месячного максимума, сообщила вечером пятницы, 27 января, CFTC.

Цены на медь продолжали снижаться из области многомесячных максимумом. Опережающие индикаторы, которые отслеживает агентство Bloomberg, говорят о неуверенном восстановлении экономики Китая в январе. В частности, продажи домов после наступления Лунного нового года снизились на 14% г/г, что является не лучшим сигналом для промышленных металлов.

Кроме того, сегодня LME сообщила о росте запасов меди, готовой к немедленной отгрузке, на 7,5%, что является рекордным значением с 29 декабря.

На 17:45 мск:

Brent, $/бар. — 85,59 (-1,23%) с нач. года -0,4%

WTI, $/бар. — 78,52 (-1,46%) с нач. года -2,2%

Urals, $/бар. — 65,28 (+11,42%) с нач. года +1,9%

Золото, $/тр. унц. — 1 924,80 (-0,17%) с нач. года +5,5%

Серебро, $/тр. унц. — 23,64 (+0,14%) с нач. года -1,3%

Алюминий, $/т — 2 608,50 (-0,70%) с нач. года +9,7%

Медь, $/т — 9 231,00 (-0,35%) с нач. года +10,3%

Никель, $/т — 29 920,00 (+3,52%) с нач. года -0,4%

Вечером понедельника Stoxx Europe 600 продолжал консолидироваться в узком диапазоне предыдущих семи сессий неподалеку от многомесячных максимумов. По состоянию на 17:45 мск 8 из 11 основных секторов индекса находились в минусе. Наибольшую устойчивость показывали производство товаров первой необходимости, здравоохранение и телекомы. Главными аутсайдерами выступали недвижимость, ИТ и производство товаров длительного пользования.

Рынок акций Европы чувствует себя не очень уверенно накануне намеченных на эту неделю решений по ставкам ФРС, ЕЦБ и Банка Англии. Тем не менее опубликованные сегодня данные за январь показали заметное улучшение экономических настроений и потребительской уверенности, а также снижение инфляционных ожиданий в регионе.

На прошлой неделе выяснилось, что композитный индекс деловой активности (PMI) Еврозоны в январе неожиданно превысил отметку 50,0 п., вернувшись в зону роста благодаря сильной динамике производственного сектора. Все это создает предпосылки для «мягкой посадки» экономики региона.

Дивидендная доходность Stoxx Europe 600 составляет 3,2%. Индекс торгуется с коэффициентом 15,6 к прибыли за прошедший год (P/E) и с коэффициентом 12,1 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 79,5% компаний индекса торгуются выше своей 50-дневной МА, 85,8% торгуются выше своей 100-дневной МА, 75,2% торгуются выше своей 200-дневной МА.

На 17:45 мск:

Индекс MSCI EM -1 051,19 п. (-0,12%), с нач. года +9,9%

Stoxx Europe 600 -453,51 п. (-0,36%), с нач. года +6,7%

DAX -15 123,57 п. (-0,17%) с нач. года +8,6%

FTSE 100 — 7 775,44 п. (+0,13%), с нач. года +4,3%

США

Вечером понедельника S&P 500 корректировался из области многонедельных максимумов, достигнутой в пятницу. По состоянию на 17:45 мск 8 из 11 основных секторов индекса находились в минусе. Наибольшую устойчивость показывали производство товаров первой необходимости, материалов и здравоохранение. Главными аутсайдерами выступали энергетика, ИТ и телекомы.

На эту неделю намечены заседание ФРС, а также публикации квартальных отчетов технологических гигантов, включая Apple и Alphabet. Рынок производных инструментов учитывает в ценах почти 100-процентную вероятность повышения ставки по федеральным фондам на 25 б.п. 1 февраля, однако инвесторов больше интересуют намеки на дальнейшие действия американского регулятора, которые могут содержаться в сопроводительном заявлении.

В последнее время представители ФРС, включая и ее главу Джерома Пауэлла, намекали рынку, что не стоит ждать снижения ставки в этом году. Однако рынок фьючерсов продолжает упрямо учитывать в ценах относительно скорое смягчение позиции регулятора.

В пятницу будет опубликован отчет по рынку труда США за январь, охлаждения которого пытается добиться ФРС.

Дивидендная доходность S&P 500 составляет 1,7%. Индекс торгуется с коэффициентом 19,6 к прибыли за прошедший год (P/E) и с коэффициентом 16,5 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 72,3% компаний индекса торгуются выше своей 50-дневной МА, 81,6% торгуются выше своей 100-дневной МА, 68,9% торгуются выше своей 200-дневной МА.

На 17:45 мск:

S&P 500 — 4 052,98 п. (-0,43%), с нач. года +5,6%

VIX — 19,65 пт (+1.14 пт), с нач. года -2.02 пт

MSCI World — 2 785,84 п. (+0,30%), с нач. года +7,0%

Нефть и другие сырьевые активы

Вечером понедельника цены на нефть снижались: похоже, что сегодня инвесторы больше опасаются глобальной рецессии, нежели перебоев с предложением черного золота из-за конфликта между Израилем и Ираном.

Тем не менее инвесторы, которые ждут усиления спроса на сырье со стороны Китая, получили позитивный сигнал от Sinopec, который сообщил о росте продаж бензина на 20% г/г в период праздников, приуроченных к празднованию Лунного нового года. Кроме того, по данным министерства культуры и туризма Китая, за это время жители страны совершили свыше 300 млн путешествий.

По данным Bloomberg, за семь дней до 27 января морской экспорт нефти из РФ вырос на 0,48 млн б/с (+16% н/н) до 3,6 млн б/с.

Саудовская Аравия может в марте снизить цены на свою нефть для Азии в четвертый раз подряд на фоне ослабления спроса на рынке физического сырья. Об этом пишет Reuters со ссылкой на результаты опроса представителей четырех нефтеперерабатывающих компаний.

На неделе до 24 января крупные спекулянты увеличили объем чистой длинной позиции во фьючерсах и опционах на нефть Brent до 11-месячного максимума, сообщила вечером пятницы, 27 января, CFTC.

Цены на медь продолжали снижаться из области многомесячных максимумом. Опережающие индикаторы, которые отслеживает агентство Bloomberg, говорят о неуверенном восстановлении экономики Китая в январе. В частности, продажи домов после наступления Лунного нового года снизились на 14% г/г, что является не лучшим сигналом для промышленных металлов.

Кроме того, сегодня LME сообщила о росте запасов меди, готовой к немедленной отгрузке, на 7,5%, что является рекордным значением с 29 декабря.

На 17:45 мск:

Brent, $/бар. — 85,59 (-1,23%) с нач. года -0,4%

WTI, $/бар. — 78,52 (-1,46%) с нач. года -2,2%

Urals, $/бар. — 65,28 (+11,42%) с нач. года +1,9%

Золото, $/тр. унц. — 1 924,80 (-0,17%) с нач. года +5,5%

Серебро, $/тр. унц. — 23,64 (+0,14%) с нач. года -1,3%

Алюминий, $/т — 2 608,50 (-0,70%) с нач. года +9,7%

Медь, $/т — 9 231,00 (-0,35%) с нач. года +10,3%

Никель, $/т — 29 920,00 (+3,52%) с нач. года -0,4%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба